1 Общ преглед

Икономиката на еврозоната беше в застой в края на 2023 г. на фона на затегнати условия за финансиране, отслабено доверие и загуба на конкурентоспособност в предходни периоди. Постъпващата информация свидетелства за по-бавно възстановяване в краткосрочен план от предвиденото в прогнозите от декември 2023 г. Въпреки това се очаква икономическият растеж постепенно да се засили в хода на тази година с увеличаването на реалния разполагаем доход в условия на намаляваща инфлация и силен растеж на заплатите, и с подобряването на условията за търговия. Тъй като е слабо вероятно сегашните смущения в търговското корабоплаване в Червено море да доведат до нови значителни ограничения в доставките, очаква се нарастването на износа да догони засилващото се външно търсене. В средносрочен план се очаква възстановяването да бъде подпомогнато и от постепенно отслабване на въздействието от затягането на паричната политика на ЕЦБ. Като цяло се очаква средният годишен прираст на реалния БВП да бъде 0,6% през 2024 г. и да се засили до 1,5% през 2025 г. и 1,6% през 2026 г. В сравнение с прогнозите от декември 2023 г. перспективата за растежа на БВП е ревизирана надолу за 2024 г. поради инерционни ефекти от минали изненадващо неблагоприятни данни и по-слаба постъпваща перспективно ориентирана информация. Перспективата е непроменена за 2025 г. и е ревизирана леко нагоре за 2026 г.[1]

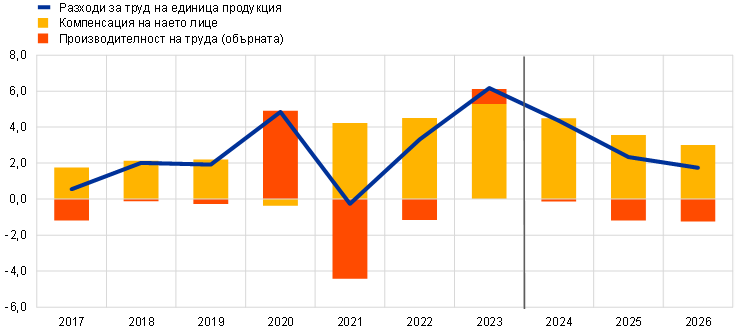

Предвижда се инфлацията да продължи да отслабва вследствие на продължаващото отзвучаване на верижния натиск и на въздействието от затягането на паричната политика, макар и с по-умерен темп от наблюдаваното през 2023 г. Верижният натиск върху цените би трябвало да продължи да намалява, като се очаква смущенията в търговското корабоплаване в Червено море да имат само ограничено възходящо въздействие. В условия на спад на енергийните цени силната динамика на разходите за труд би трябвало да бъде водещ фактор за инфлацията в Хармонизирания индекс на потребителските цени (ХИПЦ) без компонентите енергоносители и храни. Очаква се растежът на номиналните заплати да остане висок поради продължително затегнатите условия на пазара на труда, но постепенно да се забави в хода на прогнозния период с отзвучаването на възходящото въздействие на мерките за компенсиране на инфлацията. Възобновено нарастване на производителността би трябвало да допринесе за отслабване на натиска от страна на разходите за труд. Предвижда се прирастът на печалбата да отслабне през прогнозния период и да осигури буфер срещу прехвърлянето на разходите за труд. Като цяло се очаква средногодишната обща ХИПЦ инфлация да намалее от 5,4% през 2023 г. до 2,3% през 2024 г., 2,0% през 2025 г. и 1,9% през 2026 г. Като се има предвид слабата перспектива за инфлацията на енергоносителите, общата инфлация се очаква да остане под равнището на ХИПЦ инфлацията без компонентите енергоносители и храни през целия прогнозен период. В сравнение с прогнозите от декември 2023 г. ХИПЦ инфлацията е ревизирана надолу за 2024 г. и 2025 г., главно поради преките и косвените ефекти от по-ниските допускания за цените на енергийните суровини и за по-слаб натиск от страна на разходите за труд, и е непроменена за 2026 г.

Таблица 1

Прогнози за растежа и инфлацията в еврозоната

(годишно процентно изменение)

Март 2024 г. | Декември 2023 г. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Реален БВП | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

ХИПЦ | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

Забележки: Данните за реалния БВП се отнасят за средните годишни стойности и са сезонно и календарно изгладени. Данните за минали периоди може да се различават от последните публикации на Евростат поради публикуването на данни след крайната дата за прогнозите. Данните (включително с тримесечна периодичност) са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

2 Реална икономика

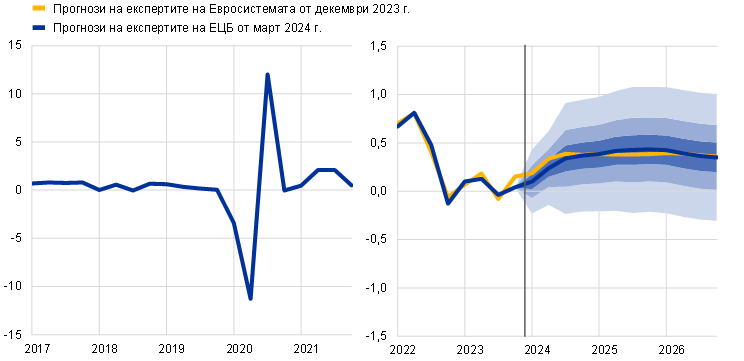

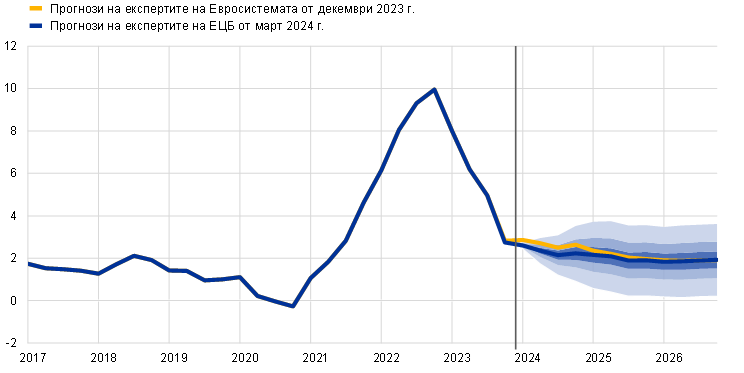

През четвъртото тримесечие на 2023 г. икономическата активност в еврозоната беше в застой, вероятно поради факта, че малкият положителен принос на вътрешното търсене и нетния износ беше неутрализиран от продължаващо намаляване на запасите (Графика 1).[2] Според предварителната оценка на Евростат тримесечният растеж през четвъртото тримесечие на 2023 г. е бил 0,0%, което е малко под стойността от 0,1%, заложена в прогнозите от декември 2023 г. Промишленото производство без строителството в еврозоната остана без промяна през четвъртото тримесечие на 2023 г., като през декември отбеляза нарастване, което е признак за евентуална промяна в тенденцията. За разлика от това строителството и продажбите на дребно запазиха низходящата си тенденция, а производството в сферата на услугите достигна отрицателна стойност в края на миналата година. Износът продължи леко да изостава от външното търсене, а известно основано на оценки намаляване на запасите, което вероятно е продължило в края на 2023 г.[3], доведе до слаб внос. Затова се счита, че отрицателният принос на изменението на запасите е неутрализирал лекото нарастване на вътрешното търсене и нетната търговия.

Графика 1

Прираст на реалния БВП на еврозоната

(процентно изменение на тримесечна база, сезонно и календарно изгладени тримесечни данни)

Забележки: Ретроспективните данни може да се различават от последните публикации на Евростат. Вертикалната линия обозначава началото на сегашния прогнозен период. Интервалите около централните прогнози са измерител на степента на несигурност и са симетрични по своя замисъл. Те се основават на предишни грешки в прогнозите след корекция за статистически нетипични стойности. Различни нюанси, от най-тъмен до най-светъл, съответстват на вероятност от 30%, 60% и 90% растежът на реалния БВП да попадне в съответните интервали. За повече информация вижте Каре 6 от Макроикономическите прогнози на експертите на ЕЦБ за еврозоната от март 2023 г..

Очаква се прирастът на реалния БВП да остане слаб в началото на 2024 г. на фона на отслабващи благоприятни фактори и затегнати условия за финансиране, след което да се засили, подпомаган от нарастването на доходите на домакинствата, потреблението на сектор „Държавно управление“ и външното търсене. Отзвуча ефектът на засилване на икономическата активност в резултат от отварянето на икономиката след пандемията, а сдържащото въздействие от затегнатите условия за финансиране и повишената несигурност на потребителите остава значително. През първите два месеца на 2024 г. показателите от перспективно ориентирани проучвания средно продължават да сочат свиване. Въпреки това намаляващата инфлация и силното нарастване на заплатите в условията на все още затегнат пазар на труда би трябвало да засилят покупателната способност на домакинствата през първата половина на тази година. Ето защо се очаква икономическата активност да бъде подпомогната главно от частното потребление. Растежът би трябвало да се поускори през втората половина на 2024 г., обусловен от подем на частното потребление на фона на нарастване на реалния разполагаем доход и очаквано възстановяване на доверието. Потреблението на сектор „Държавно управление“ също се предвижда да се увеличи през 2024 г., отчасти в отражение на по-бавното компенсиране на инфлацията при заплатите в публичния сектор, а износът би трябвало да продължи да догонва външното търсене. В средносрочен план се очаква прирастът на реалния БВП да нарасне още до равнища малко над средното за периода преди пандемията, подкрепен от увеличение на реалните доходи, засилване на външното търсене и по-малко сдържащи ефекти от парични и фискални политики (Таблица 2). Оттеглянето на мерките за фискална подкрепа, въведени от 2022 г. насам с цел да се компенсират високата инфлация и високите енергийни цени, ще окаже слабо отрицателно въздействие върху растежа през 2024–2026 г., но цялостната фискална позиция ще бъде в общи линии неутрална през 2025–2026 г.

Очаква се условията за финансиране, особено високите лихвени проценти, да продължат да оказват силно отрицателно въздействие върху растежа, което ще отслабва едва постепенно в хода на прогнозния период. Въздействието на мерките по паричната политика, предприети от декември 2021 г. насам, продължава да намира отражение в реалната икономика, засягайки перспективите за растежа, по-специално за 2024 г.[4] Освен това условията за кредитиране се затегнаха значително от края на 2022 г. насам, макар че темпът на затягането им напоследък се е забавил, за което свидетелстват данните от последното проучване на ЕЦБ на банковото кредитиране в еврозоната. Смята се, че негативният ефект, свързан с предлагането на кредити, засяга най-вече бизнес инвестициите и жилищните инвестиции, а в по-малка степен – частното потребление. Въз основа на пазарните очаквания за бъдещото развитие на лихвените проценти (Каре 1) се очаква отрицателното въздействие на паричната политика и условията за кредитиране върху икономическия растеж да започне постепенно да отслабва през 2024 г., въпреки че все още е налице значителна несигурност относно точния момент и мащаб на това въздействие. Ето защо прогнозираното засилване на растежа на БВП в средносрочен план е отчасти свързано с отзвучаването на тези възпиращи ефекти.

В съпоставка с прогнозите от декември 2023 г. прирастът на реалния БВП е ревизиран надолу с 0,2 процентни пункта за 2024 г., без промени за 2025 г., а за 2026 г. е ревизиран нагоре с 0,1 процентни пункта. Ревизиите за 2024 г. отразяват инерционни ефекти от последните по-слаби от очакваното данни за 2023 г. и низходяща ревизия на тримесечния растеж на БВП в краткосрочен план, тъй като показателите от проучванията остават слаби. По-неблагоприятните от очакваното резултати, включително при перспективно ориентираните показатели от проучвания на бизнеса и домакинствата, означават низходяща ревизия на вътрешното търсене, която отчасти се компенсира от малка възходяща ревизия на нетната търговия. По-слабото възпиращо действие на условията за финансиране и по-ниските цени на суровините водят до малка възходяща ревизия на частното потребление и инвестициите за 2026 г.

Таблица 2

Реален БВП, пазари на труда и прогнози за търговията

(годишно процентно изменение, ако не е посочено друго)

Март 2024 г. | Декември 2023 г. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Реален БВП | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

Частно потребление | 4,2 | 0,5 | 1,2 | 1,6 | 1,5 | 0,5 | 1,4 | 1,6 | 1,4 |

Потребление на сектор „Държавно управление“ | 1,6 | 0,2 | 1,3 | 1,4 | 1,2 | 0,1 | 1,1 | 1,3 | 1,2 |

Бруто образуване на основен капитал | 2,8 | 0,8 | -0,6 | 1,6 | 2,3 | 1,3 | 0,4 | 1,8 | 2,1 |

Износ1) | 7,4 | -0,7 | 1,0 | 2,9 | 3,2 | -0,4 | 1,1 | 2,9 | 3,0 |

Внос1) | 8,1 | -1,3 | 1,0 | 3,1 | 3,2 | -0,9 | 1,7 | 3,1 | 3,0 |

Заетост | 2,3 | 1,4 | 0,5 | 0,3 | 0,4 | 1,4 | 0,4 | 0,4 | 0,4 |

Темп на безработица (% от работната сила) | 6,7 | 6,5 | 6,7 | 6,6 | 6,6 | 6,5 | 6,6 | 6,5 | 6,4 |

Салдо по текущата сметка (% от БВП) | -0,6 | 1,8 | 3,2 | 3,2 | 3,1 | 1,2 | 1,0 | 1,0 | 1,1 |

Забележки: Данните за реалния БВП и компонентите му са сезонно и календарно изгладени. Данните за минали периоди може да се различават от последните публикации на Евростат поради публикуването на данни след крайната дата за прогнозите. Данните (включително с тримесечна периодичност) са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

1) Това включва търговията в рамките на еврозоната.

Що се отнася до компонентите на реалния БВП, очаква се реалното частно потребление да бъде основният двигател на икономическия растеж, подпомогнато от солиден растеж на реалните доходи и нарастващо доверие на потребителите. Според оценките частното потребление се е увеличило през последното тримесечие на 2023 г. Прогнозира се разходите за потребление постепенно да се засилват през следващите тримесечия в отражение на спада на инфлацията и по-нататъшната цялостна устойчивост на трудовия пазар. Освен това се очаква намаляващата несигурност и подобряващото се доверие на потребителите да подпомогнат допълнително частното потребление, което през периода 2025–2026 г. да нараства с годишен темп, надхвърлящ значително средния от преди пандемията. Прирастът на частното потребление е ревизиран надолу с 0,2 процентни пункта за 2024 г. спрямо прогнозите от декември 2023 г., главно заради по-слабата от очакваното динамика през първото полугодие. За 2026 г. той е ревизиран леко нагоре на фона на очаквания за малко по-бързо нормализиране на разходите на домакинствата, което намира отражение в малко по-ясно изразен спад на нормата им на спестяване.

Според изчисленията реалният разполагаем доход се е увеличил през 2023 г. и се предвижда той да продължи да нараства през следващите години в отражение на понижението на инфлацията и солидния растеж на заплатите, а спестяванията се очаква да останат повишени през целия прогнозен период. Реалният разполагаем доход вероятно се е възстановил през 2023 г. вследствие на силното нарастване на трудовите и нетрудовите доходи и на спада на инфлацията. Нетрудовите доходи (например доходите от самостоятелна заетост и от финансови активи), заедно със силното нарастване на заплатите, се очаква да подпомогнат покупателната способност на домакинствата в краткосрочен план. Нормата на спестяване би трябвало да остане висока през 2024 г., отразявайки все още голямата несигурност и силните стимули за спестяване поради високите лихвени проценти и затегнатия достъп до кредитиране в съчетание с все още увеличаващи се нетрудови доходи (като се има предвид силната склонност на потребителите да спестяват този вид доходи). От 2025 г. насетне, с намаляването на несигурността и инфлационния натиск и постепенното нормализиране на разходите за потребление, нормата на спестяване на домакинствата би следвало да намалее. Все пак се предвижда тя да остане над средното равнище от преди пандемията през целия прогнозен период, тъй като високите лихвени проценти противодействат на желанието на домакинствата да нормализират поведението си по отношение на спестяванията след пандемията. Малко вероятно е наличностите от натрупани спестявания да допринесат за растеж на потреблението, тъй като са съсредоточени в богати домакинства и се държат предимно под формата на неликвидни активи. Високите темпове на инфлация в миналото също оказаха сдържащ ефект върху реалния обем на спестяванията.

Каре 1

Технически допускания за лихвените проценти, цените на суровините и обменните курсове

В сравнение с прогнозите от декември 2023 г. техническите допускания включват по-ниски лихвени проценти, по-ниски енергийни цени и леко понижение на обменния курс на еврото. Техническите допускания за лихвените проценти и за цените на суровините се основават на пазарните очаквания към 9 февруари 2024 г. (крайна дата). Краткосрочните лихвени проценти се отнасят до тримесечния EURIBOR, а пазарните очаквания се извеждат от фючърсните лихви. Доходността на десетгодишните държавни облигации се използва като аналог на дългосрочните лихвени проценти.[5] Допусканията за краткосрочните и дългосрочните лихвени проценти са ревизирани надолу с около 20 до 40 базисни пункта през прогнозния период.

Таблица

Технически допускания

Март 2024 г. | Декември 2023 г. | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Тримесечен EURIBOR (проценти годишно) | 3,4 | 3,4 | 2,4 | 2,4 | 3,4 | 3,6 | 2,8 | 2,7 |

Доходност на десетгодишните държавни облигации (проценти годишно) | 3,1 | 2,9 | 3,0 | 3,2 | 3,2 | 3,2 | 3,3 | 3,4 |

Цена на петрола (щ.д./барел) | 83,7 | 79,7 | 74,9 | 72,2 | 84,0 | 80,1 | 76,5 | 73,6 |

Цени на природния газ (евро/мегаватчас) | 41 | 30 | 32 | 30 | 42 | 47 | 44 | 37 |

Цени на едро на електроенергията (евро/мегаватчас) | 103 | 74 | 78 | 71 | 105 | 117 | 111 | 98 |

Цени на неенергийните суровини, в щатски долари (годишно процентно изменение) | -12,5 | 0,6 | 2,0 | 0,1 | -13,2 | -2,3 | 2,4 | 1,7 |

Квоти по Схемата на ЕС за търговия с емисии (евро/тон) | 83,7 | 58,6 | 60,0 | 61,8 | 84,0 | 78,4 | 82,0 | 85,2 |

Обменен курс щатски долар/евро | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 |

Номинален ефективен обменен курс на еврото (EER41) (Т1 1999 = 100) | 121,8 | 123,1 | 123,1 | 123,1 | 121,9 | 123,5 | 123,5 | 123,5 |

Забележка: Данните са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

Техническите допускания за цените на петрола са ревизирани леко надолу след прогнозите от декември 2023 г. и значително надолу за цените на едро на природния газ и електроенергията.[6] Низходящата ревизия на цените на петрола отразява слабото търсене на петрол в световен мащаб, голямото предлагане на петрол от САЩ и излишък в световното предлагане на петрол през 2024 г. в размер на 0,5% от световното търсене според прогнозите на Международната агенция по енергетика. Прогнозира се такъв излишък независимо от факта, че в края на ноември 2023 г. ОПЕК+ обявиха свиване на доставките на петрол през първото тримесечие на 2024 г. Тези фактори надделяха над натиска за повишаване на цените на петрола, свързан с рисковете за доставките вследствие на политическата нестабилност в Близкия изток, включително зачестилите напоследък атаки срещу кораби в Червено море и Аденския залив. Като цяло кривата на петролните фючърси се е изместила надолу спрямо прогнозите от декември 2023 г. (с 0,5% за 2024 г. и с около 2% за 2025 г. и 2026 г.) и запазва низходящ тренд. Цените на природния газ са ревизирани в по-значителна степен надолу. Въпреки че в началото на 2024 г. Европа преживя период на по-ниски температури, потреблението на газ остана под ретроспективните нива поради слабата промишлена активност, но и поради по-трайни промени в поведението на потребителите след периода на високи цени на природния газ. Като цяло кривата на газовите фючърси се е изместила надолу спрямо прогнозите от декември (средно с около 30% за 2024–2026 г.). Фючърсите на електроенергията са ревизирани надолу в сходен мащаб. Що се отнася до квотите за въглеродни емисии в схемата на ЕС за търговия с емисии, ценовите фючърси са с около 27% под прогнозирания през декември тренд и се смята, че ще останат като цяло стабилни през прогнозния период.

Допусканията за цените на неенергийните суровини са ревизирани нагоре за 2024 г. и надолу за 2025 г. и 2026 г. след прогнозите от декември 2023 г. в условията на затягане в краткосрочен план на международните пазари както за металите, така и за хранителните суровини. Възходящата ревизия за 2024 г. е обусловена от по-високи цени на металите, главно вследствие на очакван дефицит на мед на световния пазар, но и от поскъпване на хранителните суровини, дължащо се основно на рязко покачване на цените на какаото поради тежки смущения в предлагането в Западна Африка. Предполага се, че този натиск за повишаване на цените ще отслабне постепенно в хода на прогнозния период.

Приема се, че през прогнозния период двустранните обменни курсове ще се задържат без промяна на средните равнища от периода от десет работни дни, завършващ на крайната дата. Това означава обменен курс от 1,08 щатски долара за евро през прогнозния период, т.е. с 0,3% по-нисък спрямо допусканията в прогнозите от декември 2023 г. Допускането за ефективния обменен курс на еврото е за поевтиняване с 0,3–0,4% в сравнение с допускането в прогнозите от декември 2023 г.

Жилищните инвестиции се очаква да спаднат още през 2024 г., а след това да отбележат подем през 2025 г. и 2026 г., когато затегнатите условия за финансиране постепенно бъдат облекчени и доходите на домакинствата отбележат стабилен растеж. Жилищните инвестиции вероятно са спаднали отново през последното тримесечие на 2023 г. след отбелязаното свиване през предходните две тримесечия. Очаква се тази низходяща тенденция да се запази през 2024 г. поради значителното предходно затягане на условията за финансиране, включително рязко покачване на лихвените проценти по ипотеките и затягане на кредитните стандарти на банките. Но с постепенното подобряване на условията за финансиране, стабилното увеличение на доходите на домакинствата и възстановяването на доверието се очаква жилищните инвестиции да се засилят отново от 2025 г., а през 2026 г. да нарастват с по-бърз темп.

Очаква се бизнес инвестициите да останат слаби през 2024 г., след което постепенно да се засилят в съответствие с подобряващите се условия за финансиране, по-силното търсене и ефекта на стимулиране на частните инвестиции от програмата „ЕС от ново поколение“ (NGEU). Според оценките през последното тримесечие на 2023 г. бизнес инвестициите в еврозоната са намалели рязко – много повече от очакваното преди. Тези изненадващи данни отразяват, на първо място, по-бързо от очакваното изчерпване на изостаналите поръчки и на вътрешните буфери на фирмите за финансиране, които преди неутрализираха сдържащия ефект от затегнатите условия за финансиране, и на второ място, забавеното изплащане на средствата по NGEU, което отложи потенциалните ефекти на стимулиране на частните инвестиции. Като цяло очакването е бизнес инвестициите в еврозоната да се свият през 2024 г. (за разлика от прогнозите от декември 2023 г., които предвиждаха слаб растеж), но да се увеличат през 2025 г. и 2026 г. Това възстановяване в средносрочен план отразява постепенно отслабване на потискащия ефект от неблагоприятните условия за финансиране, както и продължаващи усилия на частния сектор за засилване на екологосъобразните и цифровите инвестиции, както и засилващо се вътрешно и външно търсене.

Каре 2

Международна среда

В края на годината глобалният икономически растеж се забави, тъй като затягането на паричната политика продължава да намира отражение в икономиката.[7] Предвижда се тази година глобалният растеж да спадне леко до 3,4% в сравнение с прогнозните 3,5% за 2023 г. Това забавяне отразява ефекта на отслабване на благоприятстващи фактори като изчерпване на излишъка от спестявания и постепенно охлаждане на пазара на труда, които преди допринасяха за разходите за потребление в развитите икономики. Предвижда се световният растеж да се забави до 3,2% годишно през периода 2025–2026 г. – малко под средната стойност за последното десетилетие. В Съединените щати се очаква растежът да намалее тази година вследствие на протичащите корекции на пазара на труда и на ефекта от затягането на паричната политика и на кредитните стандарти на банките. В Китай разходите за потребление остават ограничени на фона на слаб пазар на недвижимите имоти. В сравнение с прогнозите от декември 2023 г. световният растеж е ревизиран нагоре за тази година главно поради изненадващо високите данни в големите икономики, особено в САЩ, в края на 2023 г.

Прогнозира се световната търговия да се възстанови и да започне да нараства по-активно успоредно с глобалната икономическа активност в средносрочен план. След период на слаба динамика на световната търговия в условия на преориентиране на търсенето от стоки към услуги след пандемията последните данни сочат възстановяване, макар и по-слабо от очакваното преди. Смята се, че смущенията в трафика в Червено море имат само ограничено въздействие върху базовата прогноза за световната търговия. През януари сроковете за доставка се удължиха съвсем слабо и останаха доста под равнищата, наблюдавани през периода 2021–2022 г., когато глобалните вериги на доставка бяха изложени на силно напрежение. Влияние оказват редица смекчаващи фактори. Първо, свободният капацитет за морски превоз на товари изглежда голям, тъй като световното търсене на стоки е относително слабо, а световният товарен флот се е разраснал. Второ, натоварването в пристанищата в целия свят остава като цяло непроменено, а това свидетелства за капацитета им да поемат пренасочени кораби. И накрая, големите запаси на производителите служат като буфер срещу въздействието на по-дългите срокове за доставка върху производството. Все пак рисковете за световната търговия и инфлацията биха се увеличили, ако проблемите в района на Червено море ескалират и продължат значително по-дълго (вижте Каре 3). Като цяло се очаква световната търговия да нарасне с 2,8% тази година, с 3,1% през 2025 г. и 3,2% през 2026 г., в общи линии без промяна спрямо предишните прогнози. Въпреки прогнозираното възстановяване и връщане към обичайната еластичност на търговията спрямо световния растеж до 2025 г., очакванията са световната търговия да се задържи под ретроспективните си равнища. Това отразява въздействието от протичащите структурни промени в търговските взаимоотношения вследствие на нарастващото геополитическо напрежение. Според оценките външното търсене към еврозоната се е увеличило само с 0,6% през 2023 г. – малко по-слабо от предвиденото в предишните прогнози. Очаква се то да се възстанови, но по-плавно от посоченото в прогнозите от декември 2023 г. Възпира го по-слабият прираст на вноса в някои от основните търговски партньори на еврозоната, включително Обединеното кралство и някои държави в Централна и Източна Европа. Освен това по-бавно възстановяване на вноса в тези държави в края на годината е признак за по-бавно възстановяване на външното търсене към еврозоната през тази година. В по-далечна перспектива ревизиите на външното търсене към еврозоната са незначителни.

Таблица

Международна среда

(годишно процентно изменение)

Март 2024 г. | Декември 2023 г. | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Световен реален БВП (без еврозоната) | 3,5 | 3,4 | 3,2 | 3,2 | 3,3 | 3,1 | 3,2 | 3,2 |

Световна търговия (без еврозоната)1) | 1,2 | 2,8 | 3,1 | 3,2 | 1,1 | 3,0 | 3,0 | 3,2 |

Външно търсене към еврозоната2) | 0,6 | 2,4 | 3,1 | 3,2 | 0,8 | 2,6 | 2,9 | 3,1 |

Световен ИПЦ (без еврозоната) | 4,9 | 4,1 | 3,2 | 2,8 | 5,0 | 4,4 | 3,4 | 2,9 |

Износни цени на конкурентите в национална валута3) | -0,7 | 2,5 | 2,7 | 2,6 | -0,3 | 3,2 | 2,7 | 2,6 |

Забележка: Данните са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

1) Изчислена като претеглена средна на вноса.

2) Изчислено като претеглена средна на вноса на търговските партньори на еврозоната.

3) Изчислени като претеглена средна на дефлаторите на износа на търговските партньори на еврозоната.

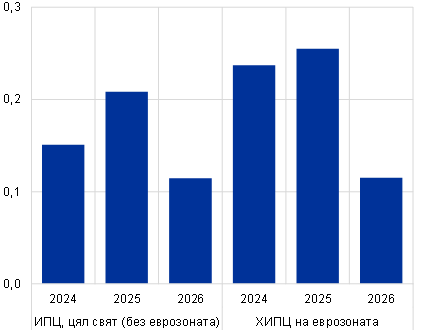

Прогнозира се годишната обща инфлация в световен план да спадне в хода на прогнозния период, а нарастването на цените на износа на конкурентите на еврозоната да достигне положителна стойност тази година. Световната обща инфлация според индекса на потребителските цени (ИПЦ) беше 4,9% през 2023 г. и се очаква да спада постепенно до 4,1% през 2024 г., 3,2% през 2025 г. и 2,8% през 2026 г. Макар че се предвижда спадът на инфлацията към целевото равнище, определено от централните банки, да бъде постепенен в развитите икономики, в икономиките на възникващите пазари се предвижда инфлацията да се засили леко тази година и едва след това отново да отслабне. Тази динамика отразява прогнозното покачване на инфлацията в някои големи икономики като Китай, Русия и Турция. Експортните цени на конкурентите на еврозоната (в национални валути и на годишна база) намаляха през последните три тримесечия на 2023 г., тъй като цените на суровините спаднаха, а вътрешният и външният верижен натиск намаля значително. С отслабването на въздействието на тези фактори се очаква нарастването на експортните цени на конкурентите на еврозоната да стане отново положително през 2024 г. В сравнение с прогнозите от декември 2023 г. темпът на прираст е ревизиран леко надолу за 2024 г. в условията на по-слаб верижен натиск и малко по-ниски цени на енергийните суровини.

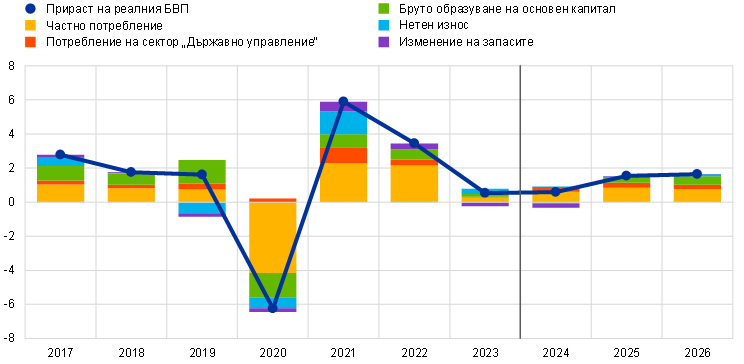

Очаква се търговията на еврозоната да се подобри, макар и да остане слаба в ретроспективен план. Реалният износ на еврозоната продължи да се свива през третото тримесечие на 2023 г., но според оценките се е възстановил през четвъртото тримесечие. Очаква се той да нараства през прогнозния период, в общи линии успоредно с развитието на външното търсене. В това отношение базовата прогноза не включва значително въздействие от проблемите в Червено море, които се очаква да бъдат краткотрайни (вижте Каре 2 за базовия сценарий и Каре 3 за сценарий на ескалация). В сравнение с прогнозите от декември 2023 г. експортният пазарен дял на еврозоната е малко по-голям за прогнозния период; въпреки това се очаква той да остане под равнищата от преди пандемията поради проблеми с конкурентоспособността, свързани с по-високия обменен курс на еврото в предишни периоди и с минали сътресения в енергетиката. При вноса данните за третото тримесечие на 2023 г. бяха изненадващо ниски и се очаква в краткосрочен план нарастването да бъде по-слабо от предвиденото в прогнозите от декември 2023 г. поради това, че важни в търговията компоненти на търсенето, като например инвестициите, са слаби. Прогнозира се впоследствие вносът да отбележи подем в синхрон с постепенното възстановяване на вътрешното търсене. Като цяло нетната търговия, която според последните данни се оказва по-силна от очакваното, се предвижда да остане малко-по-висока в краткосрочен план; приносът за БВП се очаква да стане като цяло неутрален през 2024 г. и 2025 г., а през 2026 г. да подпомогне леко растежа (Графика 2). Очаква се условията за търговия да продължат да се подобряват в краткосрочен план, главно вследствие на по-ниските цени на вноса в отражение на спада на енергийните цени. Това означава по-голямо салдо по текущата сметка, което от 2024 г. се очаква да се върне на равнищата от преди енергийната криза.

Графика 2

Реален БВП на еврозоната – разбивка на основни компоненти на разходите

(годишно процентно изменение; принос, процентни пунктове)

Забележки: Данните са сезонно и календарно изгладени. Данните за минали периоди може да се различават от последните публикации на Евростат поради публикуването на данни след крайната дата за прогнозите. Вертикалната линия обозначава началото на прогнозния период.

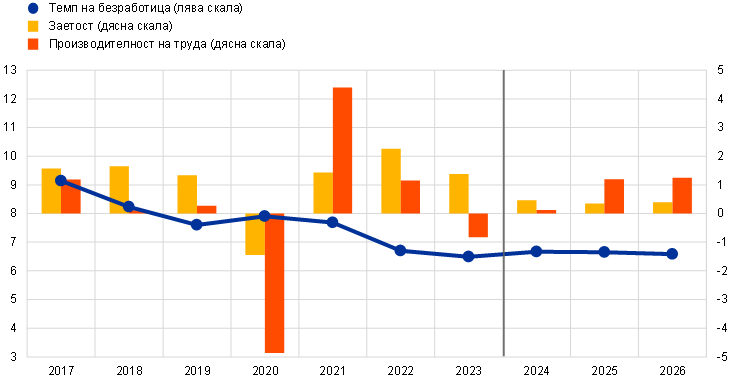

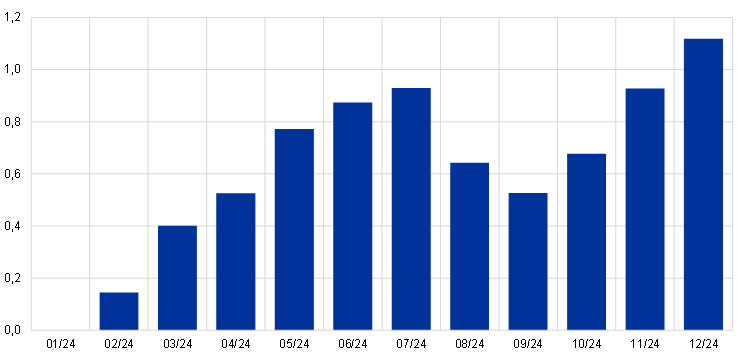

Пазарът на труда остава устойчив, макар да се наблюдава леко охлаждане, тъй като се очаква растежът на заетостта да се забави спрямо силните стойности през 2023 г. В общи линии сходно с прогнозите от декември 2023 г. се очаква прирастът на общата заетост да намалее от 1,4% през 2023 г. до 0,5% през 2024 г. и да се стабилизира на равнище от 0,3% и 0,4% съответно през 2025 г. и 2026 г. (Графика 3). Очаква се нарастването на производителността на труда да се ускори през прогнозния период, но равнищата на производителност през 2026 г. да останат значително под дългосрочната линейна тенденция. Очаква се равнището на безработица да има леко изпъкнал профил – смята се, че в отложен във времето отговор на слабата икономическа активност то ще нарасне до 6,7% през 2024 г., а след това ще намалее до 6,6% през 2025 г. и 2026 г. Темпът на безработица е ревизиран нагоре с 0,1 процентни пункта за 2024 г. и 2025 г. и с 0,2 процентни пункта за 2026 г.

Графика 3

Пазарът на труда в еврозоната

(процент от работната сила (лява скала), годишно процентно изменение (дясна скала))

Забележка: Вертикалната линия обозначава началото на прогнозния период.

Каре 3

Сценариен анализ на потенциална ескалация на смущенията в района на Червено море

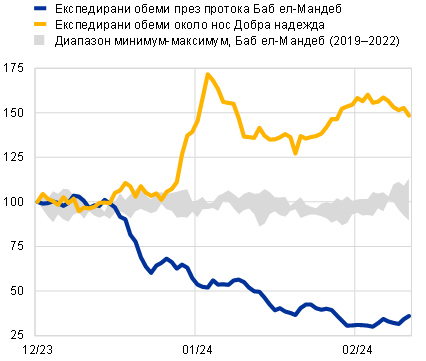

При този сценарий се анализират рисковете за базовите прогнози от март 2024 г., произтичащи от по-продължителни смущения в превозите в Червено море и Аденския залив. След многократни нападения от страна на бунтовниците хути срещу товарни плавателни съдове, преминаващи през протока Баб ел-Мандеб (т.е. южната входна точка към Червено море за плавателни съдове, пътуващи към Суецкия канал), транзитните обеми са намалели с около 70% от началото на декември 2023 г. (Графика А, панел а).[8] В базовите прогнози от март 2024 г. се допуска, че смущенията в превозите са по-скоро краткотрайни, а последиците от тях – ограничени (Каре 2). В това каре се разглежда сценарий с по-тежки и продължителни смущения до края на третото тримесечие, с фактическо затваряне на Суецкия канал, и постепенно нормализиране през четвъртото тримесечие на 2024 г. В сценария се допуска, че конфликтът не ескалира до включване на големи държави – производителки на петрол (например Иран), което води например до частично затваряне на Ормузкия проток.[9] Последното би имало по-сериозни икономически последици, като се има предвид, че по това трасе преминава значителен обем от търговията с петрол (около 20%).

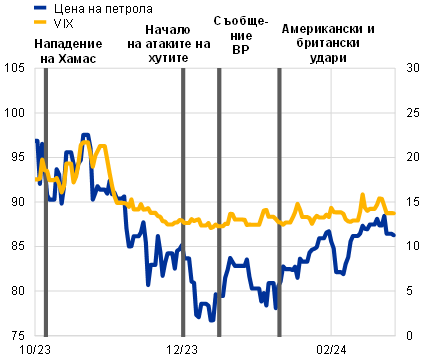

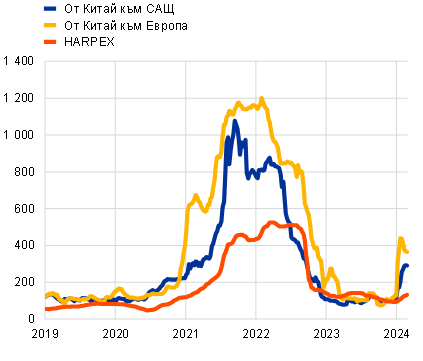

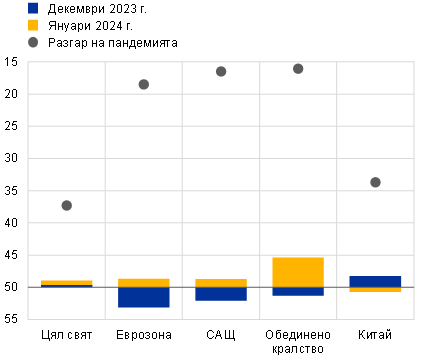

Наблюдаваните досега смущения в Червено море могат да засегнат световната икономика чрез по-високи разходи за превози, увеличаване на цените на петрола и по-слаба търговия, но засега ефектите изглеждат ограничени. Около 12% от обема на световните доставки на суров петрол и 10% от цялата световна морска търговия преминават през Суецкия канал. Прекъсването на доставките може да доведе до множество нежелани ефекти. Първо, забавяне на доставките на петрол може да повиши цените поради по-ограниченото предлагане на петрол в световен мащаб. Въпреки това след кратък период на волатилност спот цената на суровия петрол тип „Брент“ спадна и в момента е под нивото, регистрирано след първите нападения на хутите.[10] Това се дължи на факта, че петролните танкери, преминаващи през региона, до голяма степен не са засегнати и едва няколко петролни компании са преустановили дейността си в района (Графика А, панел б).[11],[12] Второ, обемът на световната търговия и разходите за превози са засегнати, тъй като пътуванията между Азия и Европа са се удължили с около 30% поради пренасочването на корабоплаването около нос Добра надежда, с нарастващо търсене на глобален капацитет за контейнерни превози. В резултат на това по-високите транспортни разходи биха могли да доведат до по-високи потребителски цени. От началото на нападенията на хутите разходите за товарни превози чрез корабни контейнери наистина са се увеличили значително по конкретни маршрути, но остават доста под най-високите стойности, регистрирани през 2021 г. и 2022 г. (Графика А, панел в). Трето, забавянето на доставките може да наруши производството чрез намалена наличност на суровини и междинни суровини, особено в отрасли, които разчитат на вериги за доставки „точно навреме“. През януари 2024 г. индексите на мениджърите по продажбите за сроковете за доставка, предлагани от доставчици, нараснаха за страните, които са в по-голяма степен изложени на смущенията в доставките, но останаха значително под нивата си от 2021 г. и 2022 г. (Графика А, панел г). И накрая, макар смущенията по критични морски маршрути като Червено море евентуално да засилят несигурността на световните пазари, индексът VIX – аналог на несигурността на финансовите пазари – остава под нивото, регистрирано в деня на първите нападения на хутите (Графика А, панел б).

Графика A

Тенденции при ключовите показатели за превози по море

а) Обеми на морския транзит | б) Цена на петрола и волатилност на финансовите пазари |

(индекси; ноември 2023 г. = 100) | (индекси) |

|

|

в) Цени за превози по море | г) Срокове за доставка според индекса на мениджърите по продажбите |

(индекси; 5 ноември 2023 г. = 100) | (индекси на дифузия) |

|

|

Източници: IMF PortWatch, Bloomberg, Haver Analytics, HARPEX (Harper Petersen Charter Rates Index), Freightos Baltic Index (FBX), S&P Global и изчисления на експерти на ЕЦБ.

Забележки: В панел а) обемите на морския транзит се изчисляват като седемдневни динамични средни стойности, където диапазонът минимум-максимум отчита историческото развитие на експедираните обеми от 2019 г. до 2022 г. и във връзка с експедираните обеми на 1 декември през дадена година. В панел б) „съобщение BP“ се отнася за съобщението на British Petroleum, че ще спре доставките през Червено море. В панел г) се използва обърната скала, където най-ниските показания на индекса на мениджърите по продажбите за сроковете за доставка, предлагани от доставчиците, са регистрирани през април 2022 г. за глобални данни (без еврозоната), юли 2021 г. за Съединените щати, май 2021 г. за еврозоната и април 2020 г. както за Китай, така и за Обединеното кралство. Последните наблюдения са за 11 февруари 2024 г. (обеми на морския транзит), 26 февруари 2024 г. (цени на петрола и индекс на волатилност VIX) и 23 февруари 2024 г. (цени на превозите).

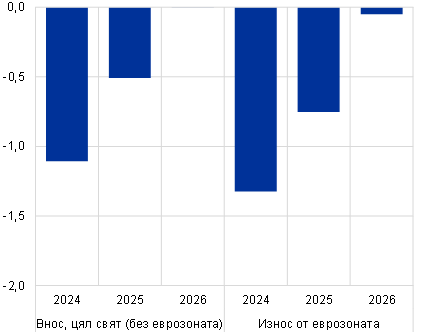

Оценките, базирани на модели, показват, че последиците от ескалиращите смущения в превозите по море за световната търговия и търговията в еврозоната вероятно ще бъдат ограничени. Ефектите от сценарий с по-продължителни смущения в превозите върху обема на търговията се определят количествено, като се използват авторегресивни векторни (VAR) модели за глобалната търговия и търговията в еврозоната. Смущенията в превоза по море се изследват по аналог на Индекса за натиска върху глобалната верига за доставки (GSCPI) на Федералната резервна банка на Ню Йорк и използваме блокирането на Суецкия канал, причинено от контейнерния кораб „Ever Given“ през 2021 г., за да калибрираме прекъсванията на веригата за доставки, свързани с блокада на този морски портал.[13],[14] При този сценарий растежът на световната търговия би се забавил с 1,1 процентни пункта през 2024 г. и с 0,5 процентни пункта през 2025 г. в сравнение с базовата прогноза от март 2024 г., а през 2026 г. не би имало въздействие (Графика Б, панел а). Тези ефекти отразяват по-сериозно използване на капацитета за превози и намаляване на запасите във връзка с по-дълги смущения в търговията, но и спад в търговията в отговор на по-устойчиво увеличение на цените за доставка.[15] Въздействието върху търговията в еврозоната е по-значително. В сравнение с базовата прогноза прирастът на износа на еврозоната би бил с 1,3 процентни пункта по-нисък през 2024 г. и с 0,8 процентни пункта по-нисък през 2025 г. Това отразява относително по-високата експозиция на еврозоната на смущения в Суецкия канал, но също така и относително по-високата отвореност на търговията и глобалната интеграция на веригата за създаване на стойност на еврозоната.

При сценарий с ескалация инфлацията в еврозоната би била с около 0,25 процентни пункта над базовата прогноза през 2024 г. и 2025 г., но въздействието би било по-слабо през 2026 г. Инфлационното въздействие на по-високите разходи за превози е ограничено, тъй като разходите за морска търговия имат само малък дял от общите фактори за производство. Освен това пълното прехвърляне на по-високите цени на факторите за производство върху потребителските цени изглежда малко вероятно предвид настоящото относително слабо търсене и способността на фирмите да поемат част от по-високите разходи в нормата на печалба. Независимо от това базираните на модели оценки показват, че при сценария с ескалация инфлацията в световен мащаб би се увеличила с 0,15 процентни пункта през 2024 г. и с 0,20 процентни пункта през 2025 г. над базовата прогноза. Малко по-силното въздействие през 2025 г. е свързано с факта, че промените в спот ставките за разходите за превоз намират отражение в договорните ставки със закъснение, тъй като последните се договарят периодично. Като се има предвид по-силната експозиция на еврозоната към смущенията, ХИПЦ инфлацията в еврозоната би регистрирала по-значително въздействие с около 0,25 процентни пункта (в сравнение с базовата прогноза) както през 2024 г., така и през 2025 г. (Графика Б, панел б). Въздействието върху инфлацията в еврозоната през 2026 г. би било слабо, тъй като ефектите от отварянето на икономиката след пандемията биха компенсирали частично забавеното прехвърляне на разходите за превози към инфлацията.

Графика Б

Въздействие върху световната търговия и тази в еврозоната, както и върху инфлацията при сценария на ескалация

а) Търговски потоци | б) Потребителски цени |

(отклонение от базовия темп на растеж, процентни пункта) | (отклонение от базовия темп на растеж, процентни пункта) |

|  |

Източник: Изчисления на експерти на ЕЦБ.

3 Фискална перспектива

Очаква се фискалната позиция на еврозоната да продължи да се затяга през 2024 г. и да се стабилизира през следващите години (Таблица 3). Очаква се частичното оттегляне на мерките за подкрепа поради енергийните цени и инфлацията да е довело до затягане на фискалната позиция (която се определя като промяна в циклично изгладеното първично салдо[16]) през 2023 г., а по-значително затягане се очаква през 2024 г. Прогнозите сочат, че през 2025 г. фискалната позиция ще се затегне само леко поради по-нататъшното намаляване на оставащите мерки за енергийна подкрепа и увеличенията на преките данъци и социалноосигурителните вноски, частично компенсирани от ограничено увеличение на държавните инвестиции и потреблението. Фискалната позиция се очаква да бъде неутрална през 2026 г. В сравнение с прогнозите от декември 2023 г. фискалната позиция на еврозоната остава като цяло непроменена, тъй като (доста ограничените) корекции на ниво държава и между различни фискални инструменти до голяма степен се неутрализират взаимно.

Таблица 3

Фискална перспектива за еврозоната

(процент от БВП)

Март 2024 г. | Декември 2023 г. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Фискална позиция (коригирана с безвъзмездните средства по NGEU)1) | 0,5 | 0,3 | 0,7 | 0,1 | 0,0 | 0,3 | 0,7 | 0,1 | 0,1 |

Бюджетно салдо на сектор „Държавно управление“ (% от БВП) | -3,6 | -3,2 | -2,9 | -2,8 | -2,8 | -3,1 | -2,8 | -2,7 | -2,6 |

Структурно бюджетно салдо (% от БВП)2) | -3,5 | -3,2 | -2,6 | -2,6 | -2,7 | -3,2 | -2,7 | -2,6 | -2,7 |

Брутен дълг на сектор „Държавно управление“ (% от БВП) | 90,9 | 88,3 | 88,5 | 88,5 | 88,6 | 88,7 | 88,3 | 88,1 | 88,1 |

Забележка: Данните са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

1) Позицията на фискалната политика се измерва като изменение на циклично изгладеното първично салдо без държавната помощ за финансовия сектор. Посочените стойности са също така коригирани с очакваните безвъзмездни средства по програмата NGEU в приходната част. Отрицателна стойност свидетелства за разхлабване на ориентацията на фискалната политика.

2) Изчислено като бюджетно салдо на сектор „Държавно управление“ без преходните ефекти на икономическия цикъл и мерките, класифицирани като временни съгласно определението на Европейската система на централните банки.

Бюджетното салдо на еврозоната се очаква да се подобри през прогнозния период, но с по-малко от предвиденото в прогнозите от декември 2023 г., докато съотношението дълг/БВП се очаква да следва леко възходяща тенденция. Предвижда се бюджетният дефицит да намалее през 2024 г. до 2,9% от БВП и да остане под референтната стойност от 3% през остатъка от прогнозния период. Прогнозира се през 2026 г. бюджетният дефицит да бъде с 0,8 процентни пункта под стойността от 2022 г. Това се дължи главно на спад в циклично изгладения първичен дефицит през 2023–2025 г., за който се счита, че надхвърля увеличението на лихвените плащания. В сравнение с прогнозите от декември 2023 г. малко по-високият дефицит през прогнозния период произтича от влошаване на цикличния компонент, което отчасти се компенсира от низходящи корекции на лихвените плащания, които отразяват по-благоприятни условия за финансиране. Според оценките съотношението дълг/БВП в еврозоната спада до 88,3% през 2023 г., но се очаква да нарасне леко до 2026 г. поради първичните дефицити и очакваните положителни корекции на съотношението дефицит/дълг, за които се смята, че ще бъдат частично компенсирани от отрицателни диференциали между лихвените проценти и растежа. След благоприятен базов ефект от 2023 г. съотношението дълг/БВП беше ревизирано нагоре за прогнозния период в сравнение с прогнозите от декември 2023 г., най-вече поради по-високите първични дефицити.

4 Цени и разходи

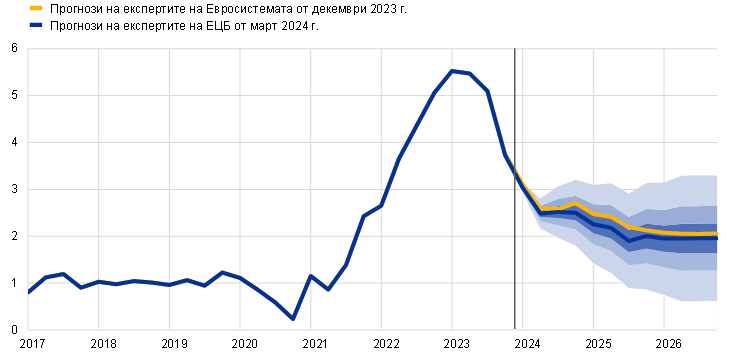

Очаква се общата ХИПЦ инфлация да спадне съществено от 5,4% през 2023 г. до 2,3% през 2024 г., а след това да намалее още до 2,0% през 2025 г. и до 1,9% през 2026 г. (Графика 4). През следващите няколко тримесечия се очаква общата ХИПЦ инфлация да продължи да спада, макар и по-бавно от преди, проявявайки известна волатилност, свързана с базовите ефекти от енергийния компонент и времето на Великденските празници тази година.[17] Възстановяването на годишния темп на изменение на енергийния компонент, обусловено от базовия ефект, се очаква да компенсира частично през 2024 г. (Графика 5) по-нататъшното забавяне на ХИПЦ инфлацията без компонентите енергоносители и храни и на инфлацията на храните. Впоследствие постепенното намаляване на общата ХИПЦ инфлация отразява главно допълнителното отслабване на ХИПЦ инфлацията без компонентите енергоносители и храни, тъй като се очаква темпът на инфлацията на храните и енергоносителите да се движи като цяло в тесни граници (Графика 6).

Графика 4

ХИПЦ инфлация на еврозоната

(годишно процентно изменение)

Забележки: Вертикалната линия обозначава началото на сегашния прогнозен период. Интервалите около централната прогноза за ХИПЦ инфлацията се основават на предишни грешки в прогнозите, коригирани за нетипични стойности. Нюансите, от най-тъмният до най-светлият, съответстват на вероятност от 30%, 60% и 90% ХИПЦ инфлацията да попадне в съответните интервали. За повече информация вижте Каре 6 от Макроикономическите прогнози на експертите на ЕЦБ за еврозоната от март 2023 г..

Графика 5

Кумулативно въздействие на базовите ефекти от енергийния компонент върху общата ХИПЦ инфлация от януари 2024 г.

(процентни пунктове)

Източници: Евростат и изчисления на ЕЦБ.

Забележки: Базовите ефекти се отнасят до въздействието върху изменението на годишния темп на инфлация от извънредни промени в цените преди 12 месеца спрямо дългосрочния среден месечен темп. Кумулативното въздействие на базовите ефекти се показва спрямо определен референтен месец. Така например, енергийните базови ефекти биха довели до увеличение от 0,8 процентни пункта на общата ХИПЦ инфлация през май 2024 г. в съпоставка с инфлацията през януари 2024 г.

Очаква се инфлацията на енергоносителите да остане отрицателна през по-голямата част от 2024 г., с известна нестабилност, свързана с базови ефекти, преди да се стабилизира с темпове близо до нулата през 2025 г. и началото на 2026 г. и да отбележи нови увеличения към края на прогнозния период. След спада през есента на 2023 г. се очаква инфлацията на енергоносителите да се върне към леко положителни стойности до края на 2024 г. поради възходящи базови ефекти, прекратяването на държавните мерки за компенсация на енергийните цени и въздействието от прилагането на мерките във връзка с изменението на климата в някои държави. Между януари и декември 2024 г. възходящите базови ефекти отчитат очакваното колебание на инфлацията на енергоносителите, като въздействието отчасти се компенсира от по-ниските цени на суровините. Освен това промените във фискалните мерки за компенсиране на енергийните цени и инфлацията от декември 2023 г. се очаква през 2024 г. да повишат с 0,3 процентни пункта общата инфлация. Това е малко по-ниско от очакваното в прогнозите от декември 2023 г. поради промени във времето и степента на оттегляне на тези мерки в някои държави. След отслабването на възходящите базови ефекти и на въздействието от оттеглянето на свързаните с енергията фискални мерки леко низходящите криви на фючърсите за цените на енергийните суровини, съчетани с възходящи въздействия от някои фискални мерки, свързани с климатичния преход, предполагат темп на енергийния компонент на ХИПЦ инфлацията близо до нула през 2025 г. и 2026 г.

Очаква се инфлацията на храните да намалее значително от 10,9% през 2023 г. до средно 3,2% през 2024 г. поради отслабващия верижен натиск от предходни увеличения на факторите за производство, а след това да се стабилизира на равнище от 2,3% през 2025 г. и 2026 г. След силен спад през първото тримесечие на 2024 г. се предвижда годишният темп на инфлация при храните да отслабва по-плавно през останалата част от годината поради намаляване на верижния натиск в резултат на поевтиняването на енергоносителите и хранителните суровини. От друга страна се предвижда, че по-нататъшен динамичен натиск от страна на разходите за труд ще предотврати по-силно изразен спад, а забавеното им въздействие ще запази инфлацията на храните през последните две години на прогнозния период.

Графика 6

ХИПЦ инфлация в еврозоната – разбивка на основни компоненти

(годишно процентно изменение, процентни пунктове)

Забележка: Вертикалната линия обозначава началото на сегашния прогнозен период.

Очаква се ХИПЦ инфлацията без компонентите енергоносители и храни да продължи да намалява с отслабването на верижния натиск, но с по-плавен темп, отколкото в близкото минало, тъй като сериозният натиск от страна на разходите за труд постепенно ще намери отражение (Графика 7). Очаква се ХИПЦ инфлацията без компонентите енергоносители и храни да спадне от 3,7% през четвъртото тримесечие на 2023 г. до 2,5% през четвъртото тримесечие на 2024 г. с отслабването на възходящите въздействия от затрудненията в доставките, ефектите от отварянето на икономиката след пандемията и непреките ефекти от предходни увеличения на цените на енергоносителите и храните и с продължаващото низходящо въздействие от затягането на паричната политика. Прогнозите предвиждат незначително въздействие на смущенията в корабоплаването в Червено море върху инфлацията на стоките, което е в съответствие с допускането за бързо преодоляване на напрежението и с факта, че разходите за морски транспорт често се основават на дългосрочни договори.[18] След това се прогнозира ХИПЦ инфлацията без компонентите енергоносители и храни да бъде средно 2,1% и 2,0% съответно през 2025 г. и 2026 г., отразявайки затихващите въздействия от по-ранен верижен натиск и затруднения в доставките, нормализирането на търсенето след ефектите от отварянето на икономиката след пандемията и затягането на паричната политика. Смята се, че по-бърз спад е затруднен от намаляващия, но все още силен възходящ натиск от динамиката на разходите за труд, който частично се смекчава от нормата на печалба.

Графика 7

ХИПЦ инфлация без компонентите енергоносители и храни в еврозоната

(годишно процентно изменение)

Забележки: Вертикалната линия обозначава началото на сегашния прогнозен период. Интервалите около централната прогноза за ХИПЦ инфлацията без компонентите енергоносители и храни се основават на предишни грешки в прогнозите, коригирани за нетипични стойности. Нюансите, от най-тъмния до най-светлия, съответстват на вероятност от 30%, 60% и 90% ХИПЦ инфлацията без компонентите енергоносители и храни да попадне в съответните интервали. За повече информация вижте Каре 6 от Макроикономическите прогнози на експертите на ЕЦБ за еврозоната от март 2023 г..

В сравнение с прогнозите от декември 2023 г. перспективата за общата ХИПЦ инфлация е ревизирана надолу с 0,4 процентни пункта за 2024 г. и с 0,1 процентни пункта за 2025 г., а за 2026 г. е непроменена, а ХИПЦ инфлацията без компонентите енергоносители и храни е ревизирана надолу за целия прогнозен период. Низходящата корекция на ХИПЦ инфлацията през 2024 г. се дължи главно на енергийния компонент, който се очаква да бъде по-нисък поради изненадващите последни данни и по-ниските цени на енергийните суровини. Очаква се непреките ефекти от по-ниските цени на енергията постепенно да намерят отражение. Това, наред с по-слабите перспективи за растежа и по-слабия прираст на разходите за труд на единица продукция, води до низходяща ревизия на ХИПЦ инфлацията без компонентите енергоносители и храни през прогнозния период. Общата инфлация през 2026 г. е непроменена в резултат на корекциите във възходяща посока на инфлацията на енергоносителите поради по-стръмните възходящи криви на фючърсите за цените на петрола и природния газ, които компенсират низходящата корекция на темповете на инфлация на храните и на ХИПЦ без компонентите енергоносители и храни.

Таблица 4

Динамика на цените и разходите в еврозоната

(годишно процентно изменение)

Март 2024 г. | Декември 2023 г. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

ХИПЦ | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

ХИПЦ на енергоносителите | 37,0 | -2,0 | -1,6 | 0,5 | 0,6 | -1,9 | 1,2 | 0,3 | -0,1 |

ХИПЦ на храните | 9,0 | 10,9 | 3,2 | 2,3 | 2,3 | 10,9 | 3,2 | 2,5 | 2,3 |

ХИПЦ без компонента енергоносители | 5,1 | 6,3 | 2,7 | 2,2 | 2,0 | 6,3 | 2,8 | 2,4 | 2,1 |

ХИПЦ без компонентите енергоносители и храни | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

ХИПЦ без компонентите енергоносители, храни и промени в косвените данъци1) | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

Дефлатор на БВП | 4,6 | 5,9 | 2,9 | 2,3 | 1,9 | 5,6 | 2,9 | 2,5 | 1,9 |

Дефлатор на вноса | 17,5 | -3,0 | -0,4 | 2,4 | 2,2 | -2,9 | 1,0 | 2,3 | 2,0 |

Разходи за труд на единица продукция | 3,3 | 6,2 | 4,4 | 2,3 | 1,7 | 6,1 | 4,1 | 2,6 | 2,0 |

Компенсация на наето лице | 4,5 | 5,3 | 4,5 | 3,6 | 3,0 | 5,3 | 4,6 | 3,8 | 3,3 |

Производителност на труда2) | 1,2 | -0,8 | 0,1 | 1,2 | 1,2 | -0,8 | 0,4 | 1,1 | 1,2 |

Забележки: Данните за реалния БВП и дефлаторите на вноса, разходите за труд на единица продукция, компенсацията на наето лице и производителността на труда са сезонно и календарно изгладени. Данните за минали периоди може да се различават от последните публикации на Евростат поради публикуването на данни след крайната дата за прогнозите. Данните (включително с тримесечна периодичност) са налични за изтегляне от базата данни за макроикономическите прогнози на уебсайта на ЕЦБ.

1) Подиндексът се основава на оценки за действителното въздействие на косвените данъци. Възможно е той да се различава от данните на Евростат, които се основават на допускане за пълно и незабавно пренасяне на въздействието от косвените данъци върху ХИПЦ.

2) Измерена като реален БВП на заето лице.

Прогнозира се растежът на номиналните заплати постепенно да се забави, но да остане висок, което ще позволи до 2025 г. реалните заплати да се върнат до равнищата от преди покачването на инфлацията. Според оценките прирастът на компенсацията на наето лице е намалял през четвъртото тримесечие на 2023 г. и се очаква да продължи да се забавя в хода на прогнозния период, като същевременно остане висок спрямо историческите равнища поради все още затегнатите пазари на труда, мерките за компенсиране на инфлацията и увеличението на минималните работни заплати. В края на прогнозния период се очаква той да достигне 3,0% – темп, който в общи линии съответства на сбора от прогнозния прираст на производителността и инфлацията. В сравнение с прогнозите от декември 2023 г. темпът на растеж за 2024 г. е ревизиран леко надолу, тъй като се очаква по-ниският диапазон на заплатите поради по-слабите икономически перспективи да компенсира с излишък по-силния растеж на договорените заплати. За 2025 г. и 2026 г. прирастът на компенсацията на наето лице също беше ревизиран надолу, отразявайки очакваното по-ранно възстановяване на реалните заплати и съответните очаквания за малко по-ниско търсене на компенсации за инфлацията. Очаква се нарастването на разходите за труд на единица продукция да е достигнало върховата си стойност през 2023 г. и да намалее осезаемо, отчасти благодарение на прогнозираното засилване на растежа на производителността (Графика 8).

Графика 8

Разбивка на разходите за труд на единица продукция в еврозоната

(годишно процентно изменение; процентни пунктове)

Забележка: Вертикалната линия обозначава началото на сегашния прогнозен период.

Вътрешният ценови натиск, измерен чрез нарастването на дефлатора на БВП, се очаква да продължи постепенно да отслабва, като първоначално прирастът на печалбата ще служи като буфер срещу силния натиск от страна на разходите за труд, а впоследствие да се възстанови (Графика 9). Годишният темп на прираст на дефлатора на БВП достигна върхова стойност от 6,3% през първото тримесечие на 2023 г. и се очаква да продължи да спада бързо до средни нива от 2,6% през 2024 г., а след това да намалява по-плавно до средно 1,9% през 2026 г. Прирастът на печалбата на единица продукция също достигна най-високото си равнище в началото на 2023 г. и оттогава се забави. Очаква се той да стане отрицателен през 2024 г., което означава, че печалбите ще послужат за буфер за сравнително силното нарастване на разходите за труд. Със забавянето на прираста на разходите за труд на единица продукция от 2025 г. нататък се очаква растежът на печалбата на единица продукция да се възстанови в известна степен, подпомаган от силното икономическо възстановяване и засиленото нарастване на производителността.[19]

Графика 9

Дефлатор на БВП в еврозоната – разбивка на приходната страна

(годишно процентно изменение, процентни пунктове)

Забележка: Вертикалната линия обозначава началото на сегашния прогнозен период.

След слабо отрицателен годишен темп през 2024 г. инфлацията на цените на вноса се очаква да се задържи малко над 2% през по-късните години от прогнозния период. Очаква се прирастът на дефлатора на вноса да е спаднал рязко от 17,5% през 2022 г. до -3,0% и -0,4% съответно през 2023 и 2024 г. След това се очаква той да стане положителен през второто полугодие на 2024 г. и да достигне 2,4% през 2025 г. и 2,2% през 2026 г., което като цяло съответства на прогнозния тренд на износните цени на конкурентите (Каре 2).

Каре 4

Анализ на чувствителността: алтернативни хипотези за цените на енергоносителите и храните

В бъдеще динамиката на цените на енергийните суровини е много несигурна и алтернативни тенденции на цените на петрола и природния газ биха оказали значително въздействие върху перспективата за икономиката, особено за инфлацията. Докато експертните прогнози се основават на техническите допускания, представени в Каре 1, в този анализ алтернативните низходящи и възходящи хипотези са изведени от 25-ия и 75-ия перцентил на базираните на опции неутрални плътности за цените на петрола и природния газ[20]. Докато разпределението на цената на петрола е почти симетрично, разпределението на цената на газа показва ясно изразен възходящ риск спрямо техническите допускания, на които се основават прогнозите от март 2024 г. Освен това се разглежда и допускане за постоянна цена както за петрола, така и за природния газ. Във всеки случай се изчислява синтетичен индекс на цените на енергоносителите (среднопретеглена стойност на промените в цените на петрола и природния газ) и въздействието на алтернативните хипотези се оценява чрез редица макроикономически модели на ЕЦБ и Евросистемата, използвани в прогнозите. В Таблица А е показано средното въздействие върху прираста на реалния БВП и ХИПЦ инфлацията при тези модели.

Таблица А

Въздействие на алтернативните хипотези за цените на енергоносителите

Хипотеза 1: 25-и перцентил | Хипотеза 2: 75-и перцентил | Хипотеза 3: постоянни цени | |||||||

|---|---|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

(отклонение от базовите нива, проценти) | |||||||||

Синтетичен индекс на енергийните цени | -14,6 | -19,6 | -25,5 | 17,0 | 25,2 | 37,4 | 2,8 | 3,8 | 9,6 |

(отклонения от базовия темп на растеж, процентни пункта) | |||||||||

Прираст на реалния БВП | 0,0 | 0,1 | 0,1 | 0,0 | -0,2 | -0,1 | 0,0 | 0,0 | 0,0 |

ХИПЦ инфлация | -0,5 | -0,6 | -0,5 | 0,6 | 0,8 | 0,6 | 0,1 | 0,1 | 0,2 |

Забележки: В този анализ на чувствителността се използва синтетичен индекс на енергийните цени, който съчетава цените на петролните и газовите фючърси. 25-ият и 75-ият перцентил се отнасят до базирани на опции неутрални плътности за цените на петрола и природния газ към 9 февруари 2024 г. Постоянните цени на петрола и на газа приемат стойността на същата дата. Макроикономическото въздействие се отчита като средна стойност от редица макроикономически модели на експертите на ЕЦБ и Евросистемата.

Подобен анализ на чувствителността е направен с алтернативни хипотези за международните цени на храните, които клонят леко във възходяща посока. В този анализ се допуска, че от второто тримесечие на 2024 г. международните цени на хранителните суровини за пшеницата и царевицата следват 10-ия и 90-ия перцентил на базираните на опции цени на крайната дата за прогнозите. Разпределенията клонят леко във възходяща посока, което вероятно отразява съчетание на рискове, свързани с метеорологичните условия и изменението на климата. Тези възходящи рискове включват актуалното явление „Ел Ниньо“, което се очаква да отслабне през второто тримесечие на 2024 г., но би могло да доведе до закъснели възходящи ефекти върху цените на храните през следващите няколко години и вероятно ще бъде последвано от период на „Ла Ниня“, който обикновено води до суши в Южна Америка. Възходящите рискове включват и продължаващата възможност за смущения в световните доставки на зърно, произтичащи от войната в Украйна. Въздействието на тези алтернативни тенденции върху прогнозите за прираста на реалния БВП и за инфлацията в еврозоната се оценява въз основа на еластичността от макроикономическите модели на Евросистемата, използвани в прогнозите. Въздействието от тази алтернативна динамика на цените на храните върху растежа на реалния БВП в еврозоната би било незначително, а въздействието върху ХИПЦ инфлацията е показано в Таблица Б.

Таблица Б

Въздействие на алтернативните хипотези за цените на храните

(отклонения от базовия темп на растеж, процентни пункта)

Хипотеза 1: 10-и перцентил | Хипотеза 2: 90-и перцентил | |||||

|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

Международна цена на пшеницата | -10,4 | -8,4 | -0,4 | 16,1 | 10,5 | 1,1 |

Международна цена на царевицата | -11,0 | -12,4 | -2,7 | 16,9 | 14,2 | 7,3 |

ХИПЦ инфлация | -0,1 | -0,1 | -0,1 | 0,1 | 0,2 | 0,1 |

Забележки: В този анализ на чувствителността 10-ият и 90-ият перцентил се отнасят до базирани на опции неутрални плътности за цените на пшеницата и царевицата към 9 февруари 2024 г. Тенденциите от базираните на опции плътности са превърнати във въздействие върху изкупните цени на селскостопанската продукция в еврозоната. Макроикономическото въздействие е изчислено, като се използват еластичности на макроикономическите модели на Евросистемата, които се прилагат в прогнозите.

Каре 5

Съпоставка с прогнозите на други институции и частния сектор

Прогнозите на експертите на ЕЦБ от март 2024 г. са до голяма степен в диапазона на другите прогнози. Прогнозата за растежа на експертите на ЕЦБ за 2024 г. е в средата на диапазона, в съответствие със средната стойност за всички други прогностици и с последните прогнози на ОИСР и Анкетата на професионалните прогностици (SPF), и е малко над прогнозата на Consensus Economics и под последната прогноза на Европейската комисия. Тя е в горната част на диапазона за 2025 г. и е малко над другите налични прогнози за 2026 г. Що се отнася до ХИПЦ инфлацията, за 2024 г. прогнозата на експертите на ЕЦБ е в долната част на диапазона, в съответствие с прогнозата на Consensus Economics, но много по-ниска от прогнозата на Европейската комисия, в която се допускат по-продължителни смущения в Червено море, които да окажат по-силно възходящо въздействие върху инфлацията. Прогнозата на експертите на ЕЦБ за 2025 г. е в дъното на доста тесен диапазон, в съответствие с прогнозата на SPF и прогнозата на Consensus Economics. Прогнозата за инфлацията на експертите на ЕЦБ за 2026 г. е малко под другите налични прогнози за същата година.

Таблица

Съпоставка на актуалните прогнози за прираста на реалния БВП и ХИПЦ инфлацията в еврозоната

(годишно процентно изменение)

| Дата на публикуване | Прираст на реалния БВП | ХИПЦ инфлация | ||||

|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | ||

Прогнози на експертите на ЕЦБ | Март 2024 г. | 0,6 | 1,5 | 1,6 | 2,3 | 2,0 | 1,9 |

Европейска комисия | Февруари 2024 г. | 0,8 | 1,5 | - | 2,7 | 2,2 | - |

Consensus Economics | Февруари 2024 г. | 0,5 | 1,3 | 1,5 | 2,3 | 2,0 | 2,0 |

ОИСР | Февруари 2024 г. | 0,6 | 1,3 | - | 2,6 | 2,2 | - |

МВФ | Януари 2024 г. | 0,9 | 1,7 | - | 2,8 | 2,1 | - |

Анкета на професионалните прогностици | Януари 2024 г. | 0,6 | 1,3 | 1,4 | 2,4 | 2,0 | 2,0 |

Източници: Междинни икономически прогнози на Европейската комисия, зима 2024 г., 15 февруари 2024 г.; Прогнози на Consensus Economics, 15 февруари 2024 г. (данните за 2026 г. са взети от проучването от януари 2024 г.); Междинни икономически прогнози на ОИСР, 5 февруари 2024 г.; Актуални перспективи за световната икономика на МВФ, 30 януари 2024 г.; ЕЦБ анкета на професионалните прогностици, 26 януари 2024 г.

Забележки: Тези прогнози не са пряко съпоставими помежду си или с макроикономическите прогнози на експертите на ЕЦБ, тъй като са завършени по различно време. Освен това тези прогнози използват различни методи за формулиране на допусканията за фискални, финансови и външни променливи, включително цените на петрола, природния газ и други суровини. Макроикономическите прогнози на експертите на ЕЦБ представят календарно изгладени годишни темпове на растеж на реалния БВП, докато Европейската комисия и МВФ представят годишни темпове на растеж, които не са изгладени спрямо броя на работните дни на година. В други прогнози не се уточнява дали се посочват календарно изгладени или неизгладени данни.

© Европейска централна банка, 2024

Пощенски адрес 60640 Frankfurt am Main, Germany

Телефон +49 69 1344 0

Уебсайт www.ecb.europa.eu

Всички права запазени. Разрешава се възпроизвеждането с образователна и нетърговска цел при изрично позоваване на източника.

За специфичната терминология можете да използвате речника на ЕЦБ (само на английски език).

HTML ISBN 978-92-899-6523-1, ISSN 2529-4547, doi:10.2866/232294, QB-CE-24-001-BG-Q

Крайната дата за техническите допускания, като например за цените на петрола и обменните курсове, е 9 февруари 2024 г. Прогнозите за световната икономика са завършени на 12 февруари, а макроикономическите прогнози за еврозоната – на 21 февруари 2024 г. Настоящите прогнози обхващат периода 2024–2026 г. Прогнози с толкова дълъг хоризонт са свързани с много висока степен на несигурност и това следва да се има предвид при тълкуването им. Вижте статията The performance of the Eurosystem/ECB staff macroeconomic projections from the financial crisis, Икономически бюлетин, брой 8, ЕЦБ, 2019 г. Базисните данни в таблиците и графиките са публикувани в удобен за използване формат на http://www.ecb.europa.eu/pub/projections/html/index.en.html. Пълни данни за предишните макроикономически прогнози на експертите на ЕЦБ и Евросистемата можете да намерите в базата данни „Макроикономически прогнози“ на уебсайта на ЕЦБ. Тази база данни включва и още променливи, които не са представени в настоящия доклад, и много данни с тримесечна периодичност.

Първата разбивка на прираста на реалния БВП през четвъртото тримесечие на 2023 г. ще бъде публикувана от Евростат едва след публикуването на прогнозите на експертите на ЕЦБ от март 2024 г. Споменатата тук разбивка се основава на предварителна информация от някои държави от еврозоната и на изчисления на експертите на ЕЦБ.

Такова намаляване на запасите може да е свързано с оценка на предприятията, че разполагат с достатъчно равнище на запаси, като се има предвид слабото търсене и нарастващите разходи за поддържането им вследствие на по-високите лихвени проценти.

Вижте карето A model-based assessment of the macroeconomic impact of the ECB’s monetary policy tightening from December 2021, Икономически бюлетин, брой 3, ЕЦБ, 2023 г.

Допускането за номиналната доходност на десетгодишните държавни облигации в еврозоната се основава на средната доходност на десетгодишните референтни облигации на държавите, претеглена спрямо годишните стойности за БВП и продължена във времето с очаквания тренд, изведен от изчислената от ЕЦБ десетгодишна номинална доходност на всички облигации в еврозоната, като първоначалната разлика между двата статистически реда се поддържа постоянна за целия прогнозен период. Приема се, че спредовете между доходността на държавните облигации в отделните държави и съответната средна доходност за еврозоната ще останат постоянни за целия прогнозен период.

Техническите допускания за цените на суровините са въз основа на тренда на фючърсните пазари, изчислен според средната стойност през двуседмичния период, приключващ на крайната дата 9 февруари 2024 г.

Позоваванията в това каре на обобщени стойности на икономически показатели в световен мащаб не включват еврозоната.

От средата на декември 2023 г. големите компании за контейнерни превози са спрели временно или преустановили услугите си в Червено море.

Това беше разгледано в сценарийния анализ за потенциална по-нататъшна ескалация на конфликта в Близкия изток, описана в Каре 3 от макроикономическите прогнози на експертите на Евросистемата от декември 2023 г.

Тези тенденции са в съответствие с историческите закономерности, което означава, че нарушенията в търговията в Червено море имат ограничено въздействие върху цените на петрола. Нещо повече, към настоящия момент цените допълнително се понижават поради излишъка на предлагане на петрол в световен мащаб.

Вижте Ferrari Minesso, M., Lappe, M.-S. and Rößler, D., Geopolitical risk and oil prices, Икономически бюлетин, брой 8, Европейска централна банка, 2023 г.

През декември 2023 г. средно на ден 76 танкера, превозващи петрол и гориво, са се намирали в южната част на Червено море и Аденския залив – само три танкера под средното за първите единадесет месеца на 2023 г.

Резултатите за глобалните агрегати се основават на авторегресивен векторен модел по метода на Байес (BVAR) с четири променливи: Индекса за натиска върху глобалната верига за доставки (GSCPI) на Федералната резервна банка на Ню Йорк, световен внос (без еврозоната), световни експортни цени в национални валути (без еврозоната) и цени на петрола в щатски долари. Моделът се оценява с тримесечна честота от първото тримесечие на 1998 г. до първото тримесечие на 2023 г. Идентифицирането на четирите сътресения в модела (глобално търсене, енергия, затруднения в доставките и друго предлагане) се основава на ограничения по знак и с нули. За износ в еврозоната се използва BVAR с месечна честота от март 2003 г. до ноември 2023 г., включително синтетичния индекс на енергийните цени в еврозоната, от енергоемкото до неенергоемкото промишлено производство, ХИПЦ инфлацията, износа на стоки и номиналния ефективен обменен курс на еврото, както и GSCPI и световния внос (с изключение на еврозоната). Външното търсене, затрудненията във веригите на доставка, предлагането на енергия и сътресението от номиналния ефективен обменен курс се идентифицират, като се използват ограничения по знак.

Този сценарий не включва допълнителни допускания относно въздействието от смущенията в превозите по море върху цените на енергията. Вместо това реакцията на цените на петрола спрямо смущенията в превозите се определя от BVAR и се установява, че е малка.

Например, изследванията показват, че след трайното затваряне на Суецкия канал между 1967 г. и 1975 г., двойките от 79 държави с произтичащо от това увеличение на разстоянието с над 50% са претърпели среден спад в търговията с над 20%. Вижте Feyrer, J., Distance, trade, and income – The 1967 to 1975 closing of the Suez Canal as a natural experiment, Journal of Development Economics, том 153, 2021 г.

Фискалната позиция е коригирана и с безвъзмездните средства по NGEU. Вижте забележките към Таблица 3.

Според оценките по-ранните дати на Великденските празници през 2024 г. в сравнение с предходната година ще добавят 0,1 процентни пункта към годишната ХИПЦ инфлация през март и ще извадят 0,1 процентни пункта през април (което означава, че през април може да се очаква годишният темп на инфлация да спадне с 0,2 процентни пункта в сравнение с март единствено поради този ефект). Въздействието ще бъде по-силно при ХИПЦ инфлацията без компонентите енергоносители и храни и особено при инфлацията при услугите, тъй като по-ранните дати на Великденските празници ще се отразят главно върху динамиката на цените на пакетните туристически пътувания.

Въздействието върху инфлацията може да бъде малко по-силно, ако смущенията в Червено море ескалират и продължат по-дълго. За повече подробности по такъв сценарий вижте Каре 3.

За повече информация за разбивката на дефлатора на БВП и ролята на печалбата на единица продукция в анализа на инфлацията вижте карето от E. Hahn How have unit profits contributed to the recent strengthening of euro area domestic price pressures?, Икономически бюлетин, брой 4, ЕЦБ, 2023 г., както и Arce, O., Hahn, E. и Koester, G., How tit-for-tat inflation can make everyone poorer, Блог на ЕЦБ, 30 март 2023 г.

Използваните пазарни цени са към 9 февруари 2024 г. (крайната дата за техническите допускания).

-

7 March 2024