1 Resumen

La economía de la zona del euro se estancó a finales de 2023 en un contexto caracterizado por las condiciones de financiación restrictivas, la escasa confianza y las pérdidas de competitividad sufridas anteriormente. La información más reciente sugiere una recuperación a corto plazo más lenta de lo previsto en las proyecciones de diciembre de 2023. Sin embargo, se proyecta que el crecimiento económico repunte gradualmente durante este año a medida que aumente la renta real disponible, en un contexto de menor inflación y sólido crecimiento de los salarios, y con la mejora de la relación real de intercambio. Dado que es improbable que las actuales disrupciones del transporte marítimo en el mar Rojo generen nuevas restricciones de oferta significativas, se espera que el crecimiento de las exportaciones se acompase al fortalecimiento de la demanda externa. A medio plazo, la recuperación también se verá respaldada por la desaparición gradual de los efectos del endurecimiento de la política monetaria del BCE. En conjunto, se espera que el crecimiento anual del PIB real se sitúe, en promedio, en el 0,6 % en 2024 y que aumente hasta el 1,5 % en 2025 y el 1,6 % en 2026. En comparación con las proyecciones de diciembre de 2023, las perspectivas de crecimiento del PIB se han revisado a la baja para 2024, debido a los efectos de arrastre derivados de anteriores sorpresas negativas en los datos y al empeoramiento de los nuevos datos de carácter prospectivo, se han mantenido sin variación para 2025 y se han revisado ligeramente al alza para 2026[1].

Se prevé que la inflación siga moderándose debido a la continua relajación de las presiones latentes y a los efectos del endurecimiento de la política monetaria, aunque a un ritmo más discreto que en 2023. Las presiones inflacionistas latentes deberían seguir atenuándose y se espera que las alteraciones del transporte en el mar Rojo solo tengan un efecto alcista limitado. Con el descenso de los precios de la energía, la intensa evolución de los costes laborales debería ser el principal factor determinante de la inflación medida por el índice armonizado de precios de consumo (IAPC) excluidos la energía y los alimentos. El crecimiento de los salarios nominales seguirá siendo elevado, impulsado por las persistentes tensiones en el mercado de trabajo, pero debería moderarse gradualmente durante el horizonte de proyección a medida que desaparezcan los efectos alcistas de la remuneración por inflación. La recuperación del crecimiento de la productividad debería apoyar la moderación de las presiones de los costes laborales. El crecimiento de los beneficios se debilitará durante el horizonte de proyección y amortiguará la transmisión de los costes laborales. En conjunto, se espera que la inflación media anual medida por el IAPC general se reduzca desde el 5,4 % en 2023, hasta el 2,3 % en 2024, el 2,0 % en 2025 y el 1,9 % en 2026, y que, dadas las débiles perspectivas de la inflación de la energía, se mantenga por debajo de la inflación medida por el IAPC excluidos la energía y los alimentos durante el horizonte de proyección. En comparación con las proyecciones de diciembre de 2023, la inflación medida por el IAPC se ha revisado a la baja para 2024 y 2025, debido principalmente a los efectos directos e indirectos de los supuestos relativos al descenso de los precios de las materias primas energéticas y a la reducción de las presiones de los costes laborales, y no se ha corregido para 2026.

Cuadro 1

Proyecciones de crecimiento e inflación para la zona del euro

(tasas de variación anual)

Marzo de 2024 | Diciembre de 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

PIB real | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

IAPC | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

Notas: Las cifras del PIB real se refieren a medias anuales de los datos desestacionalizados y ajustados por días laborables. Los datos históricos pueden diferir de las últimas publicaciones de Eurostat debido a la publicación de datos después de la fecha de cierre de las proyecciones. Los datos están disponibles para su descarga, también con frecuencia trimestral, de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

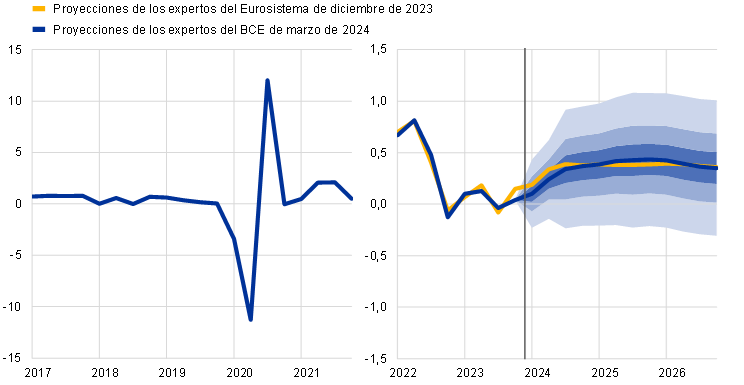

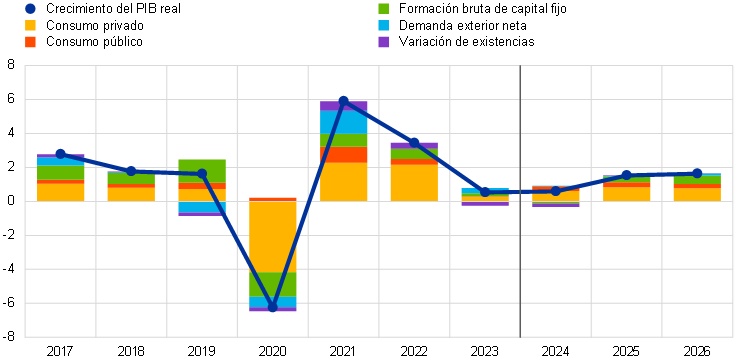

2 Economía real

La actividad económica en la zona del euro se estancó en el cuarto trimestre de 2023, probablemente debido a que las contribuciones ligeramente positivas de la demanda interna y de la demanda exterior neta se vieron compensadas por la continua reducción de existencias (gráfico 1)[2]. La estimación preliminar de Eurostat del crecimiento trimestral del cuarto trimestre de 2023 se situó en el 0,0 %, ligeramente por debajo del 0,1 % contemplado en las proyecciones de diciembre de 2023. La producción industrial de la zona del euro, excluida la construcción, se estancó en el cuarto trimestre de 2023, aunque el incremento observado en diciembre sugiere un posible cambio de tendencia. En cambio, el producto de la construcción y las ventas del comercio minorista continuaron su tendencia a la baja y la producción de los servicios pasó a ser negativa a finales del pasado año. Las exportaciones siguieron comportándose ligeramente peor que la demanda externa, mientras que cierta reducción estimada de las existencias, que probablemente continuó al final de 2023[3], se tradujo en cifras débiles de las importaciones. Por tanto, la aportación negativa de la variación de existencias habría compensado los ligeros ascensos de la demanda interna y de la demanda exterior neta.

Gráfico 1

Crecimiento del PIB real de la zona del euro

(tasas de variación intertrimestral, datos trimestrales desestacionalizados y ajustados por días laborables)

Notas: Los datos históricos pueden diferir de las últimas publicaciones de Eurostat. La línea vertical indica el inicio del horizonte de proyección actual. Los intervalos en torno a las proyecciones centrales proporcionan una medida del grado de incertidumbre y son simétricos por diseño. Se basan en errores de proyección anteriores, tras el ajuste por valores atípicos. Las bandas, desde la más oscura hasta la más clara, muestran las probabilidades del 30 %, 60 % y 90 % de que el dato referido al crecimiento del PIB real se sitúe dentro de los intervalos respectivos. Para más información, véase el recuadro 6 de las proyecciones macroeconómicas elaboradas por los expertos del BCE para la zona del euro de marzo de 2023.

Se prevé que el crecimiento del PIB real siga siendo moderado a principios de 2024, en un contexto de debilitación de los factores favorables y condiciones de financiación restrictivas, y que posteriormente se acelere, respaldado por el aumento de la renta de los hogares, el consumo público y la demanda externa. El impulso a la actividad derivado de la reapertura de la economía después de la pandemia ha desaparecido, mientras que el lastre que suponen las condiciones de financiación restrictivas y la elevada incertidumbre de los consumidores continúa siendo significativo. Los indicadores de opinión prospectivos permanecieron en terreno contractivo, en promedio, en los dos primeros meses de 2024. No obstante, el descenso de la inflación y el robusto crecimiento de los salarios, en el contexto de un mercado de trabajo todavía tensionado, deberían respaldar el poder adquisitivo de los hogares en el primer semestre de este año. Por consiguiente, se espera que la actividad se sustente principalmente en el consumo privado. El crecimiento debería repuntar algo más en el segundo semestre de 2024, impulsado por el aumento del consumo privado, en un entorno de incrementos de la renta real disponible y de recuperación esperada de la confianza. También se prevé que el consumo público aumente en el transcurso de 2024, en parte debido a la compensación retardada de la inflación en los salarios del sector público, mientras que las exportaciones deberían seguir acompasándose a la demanda externa. A medio plazo, se espera que el crecimiento del PIB real vuelva a acelerarse hasta tasas ligeramente superiores a la media prepandemia, respaldado por el avance de las rentas reales, el fortalecimiento de la demanda externa y el lastre menos pesado de las políticas monetaria y fiscal (cuadro 2). La retirada de las medidas de apoyo fiscal introducidas desde 2022 para compensar la elevada inflación y los altos precios energéticos tendrá una ligera incidencia negativa en el crecimiento en el período 2024-2026, pero la orientación general de la política fiscal será prácticamente neutra en 2025-2026.

Se prevé que las condiciones de financiación, especialmente los elevados tipos de interés, continúen teniendo un fuerte impacto negativo en el crecimiento, que solo se atenuará gradualmente a lo largo del horizonte de proyección. Los efectos de las medidas de política monetaria adoptadas desde diciembre de 2021 siguen transmitiéndose a la economía real y afectan a las perspectivas de crecimiento, en particular a las correspondientes a 2024[4]. Asimismo, las condiciones de oferta de crédito se han endurecido de manera significativa desde el final de 2022, aunque el ritmo del endurecimiento se ha moderado recientemente, como revela la última encuesta sobre préstamos bancarios en la zona del euro del BCE. Se considera que los efectos negativos de la menor oferta de crédito afectarán principalmente a la inversión empresarial y en vivienda y, en menor medida, al consumo privado. Sobre la base de las expectativas de mercado de la trayectoria futura de los tipos de interés (recuadro 1), se prevé que la incidencia negativa de la política monetaria y de las condiciones de oferta de crédito sobre el crecimiento económico empiece a reducirse gradualmente durante 2024, aunque todavía existe una incertidumbre considerable en torno al momento y la magnitud precisos de ese impacto. Por tanto, parte del aumento proyectado del crecimiento del PIB a medio plazo está relacionado con la desaparición progresiva de esos efectos moderadores.

En comparación con las proyecciones de diciembre de 2023, el crecimiento del PIB real se ha revisado a la baja en 0,2 puntos porcentuales para 2024, no se ha modificado para 2025 y se ha revisado al alza en 0,1 puntos porcentuales para 2026. La revisión para 2024 refleja los efectos de arrastre derivados de la reciente publicación de datos de 2023 peores de lo previsto y una revisión a la baja del crecimiento trimestral del PIB a corto plazo ante la persistente atonía de los indicadores de opinión. Los datos más negativos de lo previsto observados, también en el caso de los indicadores prospectivos procedentes de las encuestas a empresas y hogares, se traducen en revisiones a la baja de la demanda interna, que se ven compensadas, en parte, por pequeñas revisiones al alza de la demanda exterior neta. El menor lastre de las condiciones de financiación y el descenso de los precios de las materias primas han propiciado ligeras revisiones al alza de las proyecciones de consumo privado e inversión para 2026.

Cuadro 2

Proyecciones de PIB real, mercados de trabajo y comercio

(tasas de variación anual, salvo indicación en contrario)

Marzo de 2024 | Diciembre de 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

PIB real | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

Consumo privado | 4,2 | 0,5 | 1,2 | 1,6 | 1,5 | 0,5 | 1,4 | 1,6 | 1,4 |

Consumo público | 1,6 | 0,2 | 1,3 | 1,4 | 1,2 | 0,1 | 1,1 | 1,3 | 1,2 |

Formación bruta de capital fijo | 2,8 | 0,8 | -0,6 | 1,6 | 2,3 | 1,3 | 0,4 | 1,8 | 2,1 |

Exportaciones1) | 7,4 | -0,7 | 1,0 | 2,9 | 3,2 | -0,4 | 1,1 | 2,9 | 3,0 |

Importaciones1) | 8,1 | -1,3 | 1,0 | 3,1 | 3,2 | -0,9 | 1,7 | 3,1 | 3,0 |

Empleo | 2,3 | 1,4 | 0,5 | 0,3 | 0,4 | 1,4 | 0,4 | 0,4 | 0,4 |

Tasa de desempleo (% de la población activa) | 6,7 | 6,5 | 6,7 | 6,6 | 6,6 | 6,5 | 6,6 | 6,5 | 6,4 |

Balanza por cuenta corriente (% del PIB) | -0,6 | 1,8 | 3,2 | 3,2 | 3,1 | 1,2 | 1,0 | 1,0 | 1,1 |

Notas: Las cifras y componentes del PIB real se basan en datos desestacionalizados y ajustados por días laborables. Los datos históricos pueden diferir de las últimas publicaciones de Eurostat debido a la publicación de datos después de la fecha de cierre de las proyecciones. Los datos están disponibles para su descarga, también con frecuencia trimestral, de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

1) Incluido el comercio interno de la zona del euro.

En relación con los componentes del PIB real, se espera que el consumo privado real sea el principal motor del crecimiento económico, respaldado por el robusto incremento de las rentas reales y la mejora de la confianza de los consumidores. Según las estimaciones, el consumo privado aumentó en el último trimestre de 2023. El gasto en consumo debería afianzarse gradualmente en los próximos trimestres, gracias al descenso de la inflación y a la continuada resiliencia general del mercado de trabajo. Además, se espera que la menor incertidumbre y la mejora de la confianza de los consumidores proporcionen un respaldo adicional al consumo privado, que debería crecer en 2025 y 2026 a tasas anuales muy superiores a la media prepandemia. El crecimiento del consumo privado se ha revisado a la baja en 0,2 puntos porcentuales para 2024 con respecto a las proyecciones de diciembre de 2023, principalmente debido a una dinámica más débil de lo esperado en el primer semestre del año. En cambio, se ha revisado ligeramente al alza para 2026, en el contexto de las expectativas de una normalización algo más rápida del comportamiento de gasto de los hogares, que se refleja en un descenso algo más pronunciado de su tasa de ahorro.

Según las estimaciones, la renta real disponible se incrementó en 2023, y se proyecta que continúe aumentando en los próximos años gracias a la caída de la inflación y al sólido crecimiento salarial, aunque se espera que el ahorro siga siendo elevado durante todo el horizonte considerado. La renta real disponible probablemente se recuperó en 2023, impulsada por el intenso crecimiento de las rentas salariales y no salariales y la disminución de la inflación. Se prevé que las rentas no salariales (por ejemplo, las rentas del trabajo por cuenta propia y los rendimientos de los activos financieros), junto con el fuerte incremento de los salarios, respalden el poder adquisitivo de los hogares a corto plazo. La tasa de ahorro debería seguir siendo elevada en 2024, debido a la persistencia de una considerable incertidumbre y a los fuertes incentivos al ahorro derivados de los altos tipos de interés y el endurecimiento del acceso al crédito, así como a los ascensos que continúan experimentando las rentas no salariales (dada la gran propensión de los consumidores a ahorrar este tipo de rentas). A partir de 2025, a medida que la incertidumbre y las presiones inflacionistas disminuyan y el comportamiento de gasto de los consumidores se vaya normalizando, la tasa de ahorro de los hogares debería reducirse. Sin embargo, se espera que se mantenga por encima de su nivel prepandemia durante todo el horizonte de proyección, ya que la subida de los tipos de interés contrarresta el deseo de los hogares de normalizar su comportamiento de ahorro después de la pandemia. Es poco probable que el ahorro acumulado apoye el crecimiento del consumo, dado que se concentra en los hogares más ricos y se mantiene mayoritariamente en forma de activos ilíquidos. Además, las elevadas tasas de inflación de los últimos tiempos han tenido un efecto moderador en el volumen real de ahorro.

Recuadro 1

Supuestos técnicos relativos a los tipos de interés, los precios de las materias primas y los tipos de cambio

En comparación con las proyecciones de diciembre de 2023, los supuestos técnicos incluyen tipos de interés y precios energéticos más bajos y una ligera depreciación del euro. Los supuestos técnicos relativos a los tipos de interés y a los precios de las materias primas se basan en las expectativas de los mercados hasta el 9 de febrero de 2024, fecha de cierre de los datos. Los tipos de interés a corto plazo se miden por el euríbor a tres meses y las expectativas de los mercados se basan en los tipos de interés de los futuros, mientras que el rendimiento de la deuda pública a diez años se utiliza como medida aproximada de los tipos de interés a largo plazo[5]. Los supuestos relativos a los tipos de interés tanto a corto como a largo plazo se han revisado a la baja entre 20 y 40 puntos básicos aproximadamente a lo largo del horizonte de proyección.

Cuadro

Supuestos técnicos

Marzo de 2024 | Diciembre de 2023 | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Euríbor a tres meses (en porcentaje anual) | 3,4 | 3,4 | 2,4 | 2,4 | 3,4 | 3,6 | 2,8 | 2,7 |

Rendimiento de la deuda pública a diez años (en porcentaje anual) | 3,1 | 2,9 | 3,0 | 3,2 | 3,2 | 3,2 | 3,3 | 3,4 |

Precio del petróleo (en USD por barril) | 83,7 | 79,7 | 74,9 | 72,2 | 84,0 | 80,1 | 76,5 | 73,6 |

Precios del gas natural (EUR/MWh) | 41 | 30 | 32 | 30 | 42 | 47 | 44 | 37 |

Precios mayoristas de la electricidad (EUR/MWh) | 103 | 74 | 78 | 71 | 105 | 117 | 111 | 98 |

Precios de las materias primas no energéticas, en USD (tasa de variación anual) | -12,5 | 0,6 | 2,0 | 0,1 | -13,2 | -2,3 | 2,4 | 1,7 |

Derechos de emisión del RCDE de la UE (EUR/tonelada) | 83,7 | 58,6 | 60,0 | 61,8 | 84,0 | 78,4 | 82,0 | 85,2 |

Tipo de cambio USD/EUR | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 |

Tipo de cambio efectivo nominal del euro (TCE41) (I TR 1999 = 100) | 121,8 | 123,1 | 123,1 | 123,1 | 121,9 | 123,5 | 123,5 | 123,5 |

Nota: Los datos pueden descargarse de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

Los supuestos técnicos relativos a los precios del petróleo se han revisado ligeramente a la baja desde las proyecciones de diciembre de 2023, y los relativos a los precios mayoristas del gas y de la electricidad se han revisado considerablemente a la baja[6]. La revisión a la baja de los precios del petróleo refleja la débil demanda de crudo en todo el mundo, la abundante oferta procedente de Estados Unidos y un superávit de la oferta mundial de petróleo, del 0,5 % de la demanda global, que la Agencia Internacional de la Energía proyecta para 2024. Este superávit se prevé a pesar de que la OPEP+ anunció, a finales de noviembre de 2023, que reduciría su oferta de petróleo en el primer trimestre de 2024. Estos factores contrarrestaron las presiones al alza sobre los precios del crudo derivadas de los riesgos para el suministro relacionados con la inestabilidad política en Oriente Próximo, incluidos los ataques a buques en el mar Rojo y en el golfo de Adén, que se han intensificado recientemente. En conjunto, la curva de futuros del petróleo se ha desplazado a la baja desde las proyecciones de diciembre de 2023 (un 0,5 % para 2024 y alrededor de un 2 % para 2025 y 2026) y sigue teniendo un perfil descendente. La revisión a la baja de los precios del gas ha sido más significativa. A pesar de que a principios de 2024 hubo un período de temperaturas más frías en Europa, el consumo de gas permaneció por debajo de sus niveles históricos como consecuencia de la reducida actividad industrial, pero también de cambios más persistentes en el comportamiento de los consumidores tras el período de precios elevados de este combustible. En conjunto, la curva de futuros del gas se ha desplazado a la baja desde las proyecciones de diciembre (cerca de un 30 % de media para el período 2024-2026). Los futuros de la electricidad han registrado revisiones a la baja similares. Por lo que se refiere a los derechos de emisión de carbono en el régimen de comercio de derechos de emisión (RCDE) de la UE, los futuros sobre los precios se sitúan ahora alrededor de un 27 % por debajo de la senda prevista en las proyecciones de diciembre y se espera que se mantengan prácticamente estables durante el horizonte temporal considerado.

Los supuestos relativos a los precios de las materias primas no energéticas se han revisado al alza para 2024 y a la baja para 2025 y 2026 con respecto a las proyecciones de diciembre de 2023, en un contexto de tensiones a corto plazo en los mercados internacionales tanto de metales como de materias primas alimentarias. La revisión al alza para 2024 se debe a los precios más altos de los metales —sobre todo a raíz de un déficit previsto en el mercado mundial del cobre—, pero también a un encarecimiento de las materias primas alimentarias como consecuencia, principalmente, de fuertes subidas de los precios del cacao causadas por varias perturbaciones graves de oferta en África Occidental. Estas presiones al alza sobre los precios deberían desaparecer gradualmente durante el horizonte de proyección.

Se considera que los tipos de cambio bilaterales se mantendrán estables a lo largo del horizonte de proyección, en los niveles medios registrados en los diez días hábiles previos a la fecha de cierre de los datos. Esto implica un tipo de cambio de 1,08 dólares por euro durante el horizonte de proyección, nivel un 0,3 % inferior al previsto en las proyecciones de diciembre de 2023. El supuesto sobre el tipo de cambio efectivo del euro implica una depreciación del 0,3 %-0,4 % en relación con el supuesto de las proyecciones de diciembre de 2023.

Se espera que la inversión en vivienda siga disminuyendo en 2024 y que después se recupere en 2025 y 2026, a medida que se vayan relajando las condiciones de financiación restrictivas y crezca con fuerza la renta de los hogares. Es probable que la inversión en vivienda haya vuelto a caer en el último trimestre de 2023, tras las contracciones registradas en los dos trimestres anteriores. Se espera que continúe su tendencia a la baja en 2024, debido al considerable endurecimiento anterior de las condiciones de financiación, incluido el acusado aumento de los tipos de interés hipotecarios y las condiciones más restrictivas de aprobación del crédito bancario. Sin embargo, a medida que vayan mejorando las condiciones de financiación, crezca con fuerza la renta de los hogares y se recupere la confianza, la inversión en vivienda debería repuntar a partir de 2025 y crecer a un ritmo más rápido en 2026.

Se prevé que la inversión empresarial siga débil en 2024 y que después repunte gradualmente en sintonía con la mejora de las condiciones de financiación, el afianzamiento de la demanda y los efectos de atracción del programa Next Generation EU (NGEU). Se estima que, en el último trimestre de 2023, la inversión empresarial de la zona del euro experimentó una acusada contracción, mucho mayor de la anticipada anteriormente. Esta sorpresa refleja, en primer lugar, una reducción más rápida de lo esperado de las carteras de pedidos pendientes y de los colchones financiación interna de las empresas, que hasta entonces habían contrarrestado los efectos negativos del endurecimiento de las condiciones de financiación, y, en segundo lugar, la demora en los desembolsos del programa NGEU, que retrasó los posibles efectos de atracción. En conjunto, se espera que la inversión empresarial de la zona del euro se contraiga en 2024 (en contraste con el crecimiento moderado que se preveía en las proyecciones de diciembre de 2023), pero que se incremente en 2025 y 2026. Esta recuperación prevista a medio plazo refleja la reducción gradual del lastre de las condiciones de financiación adversas, así como los continuos esfuerzos del sector privado para aumentar la inversión verde y digital, junto con el fortalecimiento de la demanda interna y externa.

Recuadro 2

Entorno internacional

El crecimiento económico mundial se moderó en torno al cambio de año, ya que el endurecimiento de la política monetaria continuó transmitiéndose a la economía[7]. Se prevé que el crecimiento mundial caiga ligeramente hasta el 3,4 % este año, con respecto al 3,5 % estimado para 2023. Esta desaceleración refleja el efecto de la desaparición progresiva de los factores favorables —por ejemplo, el agotamiento del exceso de ahorro y el enfriamiento gradual del mercado de trabajo— que anteriormente sustentaban el gasto en consumo en las economías avanzadas. Se prevé que el crecimiento mundial se desacelere hasta el 3,2 % anual durante 2025-2026, ligeramente por debajo de la media del último decenio. En Estados Unidos, se espera que el crecimiento se debilite este año, habida cuenta del ajuste que se está produciendo en el mercado de trabajo y de la transmisión de las restrictivas condiciones monetarias y del crédito bancario. En China, el gasto en consumo continúa siendo moderado en un contexto de debilidad del mercado inmobiliario. En comparación con las proyecciones de diciembre de 2023, el crecimiento mundial se ha revisado al alza para este año, debido, en gran medida, a la publicación de datos mejores de lo esperado en algunas de las principales economías, especialmente en Estados Unidos, a finales de 2023.

Se prevé que el comercio mundial se recupere y que, a medio plazo, empiece a crecer de manera más acorde con la actividad económica mundial. Después de un período de atonía del comercio mundial, en el contexto de la rotación de demanda —desde los bienes hacia los servicios— posterior a la pandemia, los datos más recientes indican una recuperación, aunque menor de lo que se esperaba. Se considera que las disrupciones del tráfico marítimo en la zona del mar Rojo tienen un efecto limitado en el escenario de referencia de las proyecciones. Los plazos de entrega de los proveedores aumentaron solo ligeramente a escala mundial en enero y permanecieron muy por debajo de los niveles observados en 2021 y 2022, cuando las cadenas globales de suministro estuvieron sometidas a graves presiones. Existen varios factores mitigadores. En primer lugar, la capacidad de transporte marítimo no utilizada parece abundante, ya que la demanda global de bienes es relativamente moderada y la flota mundial de buques de carga se ha ampliado. En segundo lugar, el grado de congestión de los puertos de todo el mundo prácticamente no ha cambiado, lo que refleja su capacidad para recibir a los buques que han cambiado de ruta. Por último, los elevados niveles de existencias de los fabricantes están amortiguando el efecto de los plazos de entrega más largos sobre la producción. Sin embargo, los riesgos para el comercio y la inflación mundiales aumentarían si las perturbaciones en la zona del mar Rojo se agravaran y fueran mucho más persistentes (véase el recuadro 3). En conjunto, se espera que el comercio mundial crezca un 2,8 % este año, un 3,1 % en 2025 y un 3,2 % en 2026, prácticamente sin cambios con respecto a las anteriores proyecciones. Pese a la recuperación prevista y a que se espera un retorno a la elasticidad unitaria histórica del comercio al crecimiento mundial para 2025, se prevé que el comercio mundial continúe por debajo de su tendencia histórica. Esto refleja la incidencia de los cambios estructurales que se están produciendo en las relaciones comerciales como consecuencia de las crecientes tensiones geopolíticas. Se estima que la demanda externa de la zona del euro aumentó tan solo un 0,6 % en 2023, un ritmo ligeramente más débil de lo que se contemplaba en las anteriores proyecciones. Se espera que la demanda externa se recupere, pero más gradualmente de lo previsto en las proyecciones de diciembre de 2023, ya que se está viendo frenada por un crecimiento de las importaciones más débil en algunos de los principales socios comerciales de la zona del euro, como Reino Unido y los países de Europa Central y Oriental. Asimismo, la recuperación más lenta de las importaciones en estos países en torno al cambio de año se traduce en una recuperación más gradual de la demanda externa de la zona del euro este año. A partir de entonces, las revisiones de la demanda externa de la zona del euro son poco significativas.

Cuadro

Entorno internacional

(tasas de variación anual)

Marzo de 2024 | Diciembre de 2023 | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

PIB real mundial (excluida la zona del euro) | 3,5 | 3,4 | 3,2 | 3,2 | 3,3 | 3,1 | 3,2 | 3,2 |

Comercio mundial (excluida la zona del euro)1) | 1,2 | 2,8 | 3,1 | 3,2 | 1,1 | 3,0 | 3,0 | 3,2 |

Demanda externa de la zona del euro2) | 0,6 | 2,4 | 3,1 | 3,2 | 0,8 | 2,6 | 2,9 | 3,1 |

IPC mundial (excluida la zona del euro) | 4,9 | 4,1 | 3,2 | 2,8 | 5,0 | 4,4 | 3,4 | 2,9 |

Precios de exportación de los países competidores en moneda nacional3) | -0,7 | 2,5 | 2,7 | 2,6 | -0,3 | 3,2 | 2,7 | 2,6 |

Nota: Los datos pueden descargarse de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

1) Calculado como la media ponderada de las importaciones.

2) Calculada como la media ponderada de las importaciones de los socios comerciales de la zona del euro.

3) Calculados como la media ponderada de los deflactores de las exportaciones de los socios comerciales de la zona del euro.

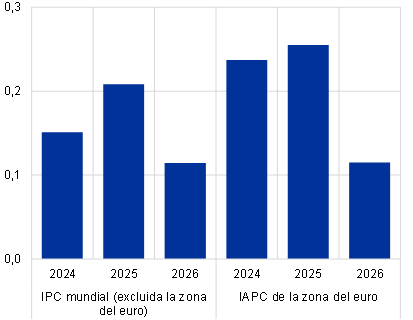

Se prevé que la inflación general anual a nivel mundial disminuya durante el horizonte temporal considerado, y que el crecimiento de los precios de las exportaciones de los competidores de la zona del euro pase a ser positivo este año. La inflación general mundial medida por el índice de precios de consumo (IPC) se situó en el 4,9 % en 2023 y se proyecta que descienda gradualmente hasta el 4,1 % en 2024, el 3,2 % en 2025 y el 2,8 % en 2026. Aunque se espera que el proceso de desinflación avance gradualmente hacia los objetivos fijados por los bancos centrales en las economías avanzadas, se prevé que la inflación de las economías emergentes experimente un ligero repunte este año antes de volver a descender. Este patrón refleja el ascenso de la inflación que se prevé para algunas economías importantes, como China, Rusia y Turquía. Los precios de las exportaciones de los competidores de la zona del euro (en monedas nacionales y en términos anuales) descendieron en los tres últimos trimestres de 2023, debido a la caída de los precios de las materias primas y a la considerable relajación de las presiones latentes internas y externas. Se espera que, con la desaparición de los efectos de esos factores, el crecimiento de los precios de las exportaciones de los competidores vuelva a ser positivo en 2024. Con respecto a las proyecciones de diciembre de 2023, la tasa de crecimiento se ha revisado ligeramente a la baja para 2024, en un contexto de menores presiones latentes y precios de las materias primas energéticas algo más bajos.

El comercio de la zona del euro debería mejorar, aunque seguirá siendo moderado en términos históricos. Las exportaciones reales de la zona del euro continuaron retrocediendo en el tercer trimestre de 2023, pero se estima que repuntaron en el cuarto. Se espera que durante el horizonte de proyección crezcan prácticamente en consonancia con la evolución de la demanda externa. A este respecto, el escenario de referencia de las proyecciones no incluye los significativos efectos de las perturbaciones en el mar Rojo, que se prevé que duren poco (véase el recuadro 2, relativo al escenario de referencia, y el recuadro 3, en el que se describe un escenario de escalada de las disrupciones). En comparación con las proyecciones de diciembre de 2023, la cuota de exportación de la zona del euro es ligeramente más elevada durante el horizonte considerado; no obstante, se prevé que siga muy por debajo de los niveles prepandemia, debido a los problemas de competitividad relacionados con la anterior apreciación del euro y con las perturbaciones que afectaron a los precios de la energía. Los datos de las importaciones fueron más bajos de lo esperado en el tercer trimestre de 2023, y a corto plazo se espera un crecimiento más moderado que el contemplado en las proyecciones de diciembre de 2023, como consecuencia de la debilidad de los componentes de la demanda intensivos en comercio, como la inversión. A partir de entonces, se prevé que las importaciones repunten en consonancia con la recuperación gradual de la demanda interna. En general, la demanda exterior neta —cuyos últimos datos han sido más sólidos de lo previsto— seguirá algo más alta a corto plazo; se espera que su contribución al PIB pase a ser prácticamente neutra en 2024 y 2025 y que apoye ligeramente al crecimiento en 2026 (gráfico 2). Se prevé que la relación real de intercambio continúe mejorando a corto plazo, en gran medida como consecuencia del descenso de los precios de las importaciones debido a la caída de los precios de la energía. Esto se traduce en un aumento del saldo de la balanza por cuenta corriente, que a partir de 2024 debería volver a los niveles de antes de la crisis energética.

Gráfico 2

PIB real de la zona del euro: desagregación en principales componentes del gasto

(tasas de variación anual; contribuciones en puntos porcentuales)

Notas: Los datos se muestran desestacionalizados y ajustados por días laborables. Los datos históricos pueden diferir de las últimas publicaciones de Eurostat debido a la publicación de datos después de la fecha de cierre de las proyecciones. La línea vertical indica el inicio del horizonte de proyección.

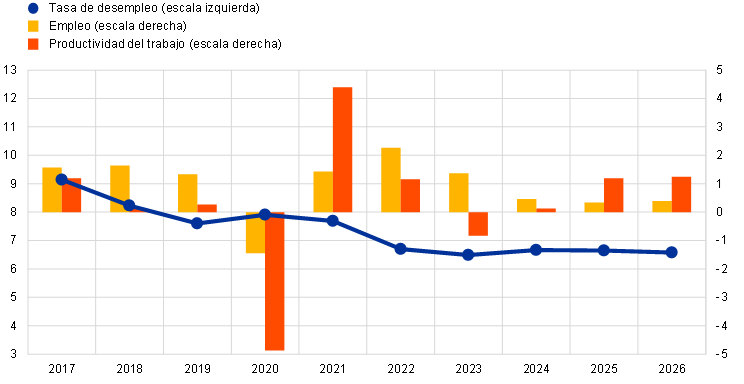

El mercado de trabajo mantiene su capacidad de resistencia, aunque se está enfriando ligeramente, ya que se espera que el crecimiento del empleo se reequilibre tras la fuerte expansión observada en 2023. De manera muy similar a lo previsto en las proyecciones de diciembre de 2023, se espera que el crecimiento del empleo total se reduzca del 1,4 % en 2023 al 0,5 % en 2024 y que se estabilice en el 0,3 % y el 0,4 % en 2025 y 2026, respectivamente (gráfico 3). El crecimiento de la productividad del trabajo se intensificará durante el horizonte de proyección, pero se prevé que los niveles de productividad en 2026 continúen muy por debajo de su tendencia lineal a largo plazo. Se espera que el perfil de la tasa de desempleo se asemeje ligeramente a una U invertida: con cierto retardo respecto a la débil actividad económica, debería crecer hasta el 6,7 % en 2024 y disminuir después hasta el 6,6 % en 2025 y 2026. Esta tasa se ha revisado al alza en 0,1 puntos porcentuales para 2024 y 2025 y en 0,2 puntos porcentuales para 2026.

Gráfico 3

El mercado de trabajo de la zona del euro

(escala izquierda: porcentaje de la población activa, escala derecha: tasas de variación anual)

Nota: La línea vertical indica el inicio del horizonte de proyección.

Recuadro 3

Análisis de escenarios de una posible escalada de las disrupciones en la zona del mar Rojo

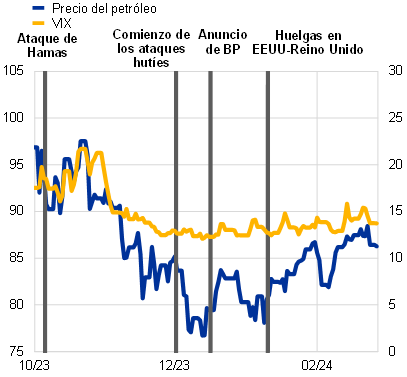

Este escenario analiza los riesgos para el escenario de referencia de las proyecciones de marzo de 2024 derivados de perturbaciones más duraderas del transporte marítimo en el mar Rojo y en el golfo de Adén. Tras los numerosos ataques de los rebeldes hutíes a cargueros que transitaban por el estrecho de Bab-el-Mandeb (el punto de entrada sur al mar Rojo para los buques que se dirigen al canal de Suez), el tráfico marítimo en la zona ha caído aproximadamente un 70 % desde principios de diciembre de 2023 (panel a del gráfico A)[8]. El escenario de referencia de las proyecciones de marzo de 2024 se basa en el supuesto de que las disrupciones del transporte marítimo serán breves y sus efectos, contenidos (recuadro 2). En el presente recuadro se analiza un escenario de perturbaciones más graves que se prolongan hasta el final del tercer trimestre, con un cierre de facto del canal de Suez y una normalización progresiva en el cuarto trimestre de 2024. El escenario parte del supuesto de que no se producirá una escalada del conflicto con la implicación de países productores de petróleo importantes (como Irán), que cause, por ejemplo, un cierre parcial del estrecho de Ormuz[9]. Si esto ocurriera, los efectos económicos serían más graves, ya que una parte significativa del comercio de petróleo pasa por esa ruta (en torno al 20 %).

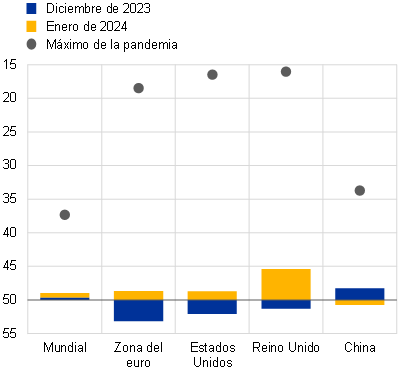

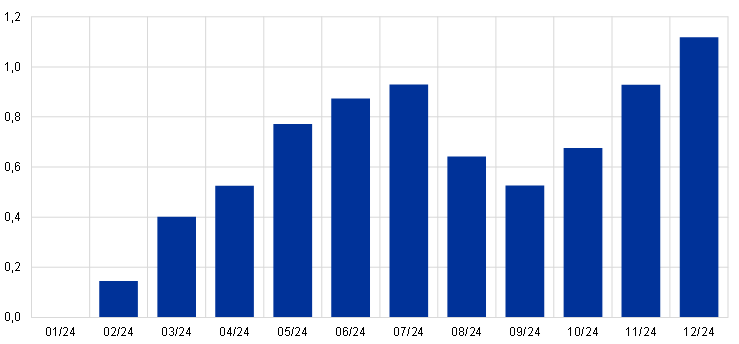

Las disrupciones observadas hasta ahora en el mar Rojo pueden afectar a la economía mundial a través del aumento de los costes del transporte marítimo, la subida de los precios del petróleo y el descenso del comercio, aunque hasta ahora esos efectos parecen limitados. Alrededor del 12 % de los envíos mundiales de crudo y el 10 % del comercio marítimo mundial por volumen pasan por el canal de Suez. Las disrupciones del transporte pueden tener múltiples efectos no deseados. En primer lugar, los retrasos en los envíos pueden dar lugar a una subida de los precios del petróleo debido al tensionamiento de la oferta mundial de crudo. Sin embargo, tras un breve período de volatilidad, el precio al contado del Brent ha caído y actualmente se sitúa por debajo del nivel registrado después de los primeros ataques hutíes[10]. Ello se debe a que los petroleros que transitan en la región apenas se ven afectados y a que solo unas pocas compañías petroleras han suspendido sus actividades en la zona (panel b del gráfico A).[11],[12] En segundo lugar, los volúmenes de comercio mundial y los costes del transporte marítimo se ven afectados, ya que los viajes entre Asia y Europa son en torno a un 30 % más largos, debido al transporte marítimo en torno a la Cape of Good Hope y a la creciente demanda de capacidad de transporte de contenedores a escala mundial. Como resultado, el aumento de los costes de transporte podría traducirse en una subida de los precios de consumo. De hecho, desde el inicio de los ataques hutíes, los costes de los fletes de contenedores se han incrementado considerablemente en algunas rutas específicas, pero siguen estando muy por debajo de los máximos registrados en 2021 y 2022 (panel c del gráfico A). En tercer lugar, los retrasos en el transporte podrían alterar la producción debido a la menor disponibilidad de materias primas e insumos intermedios, especialmente en los sectores que dependen de cadenas de suministro «just-in-time». En enero de 2024, los PMI (índices de directores de compras) de plazos de entrega de los proveedores aumentaron en los países más expuestos a las disrupciones del transporte marítimo, pero se mantuvieron muy por debajo de sus niveles de 2021 y 2022 (panel d del gráfico A). Por último, aunque las alteraciones en rutas críticas como el mar Rojo podrían amplificar la incertidumbre en los mercados mundiales, el índice VIX, una aproximación de la incertidumbre en los mercados financieros, se mantiene por debajo del nivel registrado el día de los primeros ataques hutíes (panel b del gráfico A).

Gráfico A

Evolución de los indicadores clave del transporte marítimo

a) Volumen de tránsito marítimo | b) Volatilidad de los precios del petróleo y de los mercados financieros |

(índices; noviembre de 2023 = 100) | (índices) |

|

|

c) Precios del transporte marítimo | d) PMI de plazos de entrega de proveedores |

(índices; 5 de noviembre de 2023 = 100) | (índices de difusión) |

|

|

Fuentes: IMF PortWatch, Bloomberg, Haver Analytics, HARPEX (Harper Petersen Charter Rates Index), Freightos Baltic Index (FBX), S&P Global y cálculos del BCE.

Notas: En el panel a), los volúmenes de tránsito marítimo se calculan como medias móviles de siete días. El intervalo mínimo-máximo muestra la evolución histórica de los volúmenes transportados entre 2019 y 2022 y en relación con los volúmenes transportados el 1 de diciembre de un año determinado. En el panel b), el anuncio de BP se refiere al anuncio de British Petroleum de que suspendería el transporte a través del mar Rojo. En el panel d), se utiliza una escala invertida, en la que las cifras más bajas del PMI de plazos de entrega de proveedores se registraron en abril de 2022 para los datos mundiales (excluida la zona del euro), en julio de 2021 para Estados Unidos, en mayo de 2021 para la zona del euro y en abril de 2020 para China y Reino Unido. Las últimas observaciones corresponden al 11 de febrero de 2024 (volumen de tránsito marítimo), al 26 de febrero de 2024 (precios del petróleo e índice de volatilidad VIX) y al 23 de febrero de 2024 (precios del transporte marítimo).

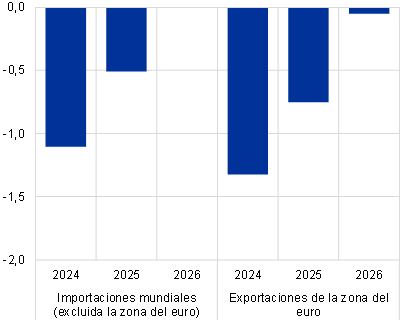

Las estimaciones basadas en modelos sugieren que las repercusiones de una escalada de las disrupciones del transporte marítimo sobre el comercio mundial y de la zona del euro serán probablemente limitadas. Los efectos de un escenario de disrupciones más prolongadas del transporte marítimo sobre el volumen de comercio se cuantifican utilizando modelos de vectores autorregresivos (VAR) para el comercio mundial y de la zona del euro. Las disrupciones del transporte marítimo se aproximan utilizando el índice de presiones en las cadenas globales de suministro (GSCPI) de la Reserva Federal de Nueva York, y aprovechamos el bloqueo del canal de Suez causado por el portacontenedores «Ever Given» en 2021 para calibrar las disrupciones en la cadena de suministro asociadas a la obstrucción de ese acceso marítimo.[13],,[14] En ese escenario, el crecimiento del comercio mundial se reduciría en 1,1 puntos porcentuales en 2024 y en 0,5 puntos porcentuales en 2025 en comparación con el escenario de referencia de las proyecciones de marzo de 2024, y no se vería afectado en 2026 (panel a del gráfico B). Estos efectos reflejan un mayor uso de la capacidad de transporte marítimo y una reducción de las existencias en vista de las perturbaciones más prolongadas en el comercio, pero también una disminución de este en respuesta a las subidas más persistentes de los precios del transporte marítimo[15]. El impacto en el comercio de la zona del euro es más acusado. En comparación con el escenario de referencia, el crecimiento de las exportaciones de la zona del euro sería 1,3 puntos porcentuales y 0,8 puntos porcentuales más bajo en 2024 y 2025, respectivamente. Ello refleja una exposición relativamente mayor de la zona del euro a las perturbaciones en el canal de Suez, pero también una apertura comercial y una integración de las cadenas globales de valor de la zona del euro relativamente mayores.

En el escenario de escalada, la inflación de la zona del euro se situaría en torno a 0,25 puntos porcentuales por encima del escenario de referencia en 2024 y 2025, pero el impacto sería menor en 2026. El impacto inflacionista del aumento de los costes de transporte marítimo es contenido, ya que los costes del comercio marítimo representan solo una pequeña parte de los costes totales de los insumos. Asimismo, parece poco probable que el aumento de los precios de los insumos se transmita plenamente a los precios de consumo, dada la actual debilidad relativa de la demanda y la capacidad de los márgenes de beneficio de las empresas para absorber parte de la subida de costes. No obstante, las estimaciones basadas en modelos sugieren que, en el escenario de escalada, la inflación mundial aumentaría 0,15 puntos porcentuales en 2024 y 0,20 puntos porcentuales en 2025 por encima del escenario de referencia. El impacto ligeramente mayor en 2025 está relacionado con el hecho de que las variaciones de las tarifas spot de los fletes se trasladan a las tarifas contractuales con cierto retraso, ya que estas últimas se negocian periódicamente. Dada la mayor exposición de la zona del euro a las disrupciones, la inflación medida por el IAPC de la zona registraría un impacto más significativo de en torno a 0,25 puntos porcentuales (en comparación con el escenario de referencia) tanto en 2024 como en 2025 (panel b del gráfico B). El impacto en la inflación de la zona del euro en 2026 sería reducido, ya que los efectos de reapertura compensarían parcialmente la transmisión retardada de los costes del transporte marítimo a la inflación.

Gráfico B

Impacto sobre el comercio mundial y de la zona del euro e inflación en el escenario de escalada

a) Flujos comerciales | b) Precios de consumo |

(desviación respecto a las tasas de crecimiento del escenario de referencia, puntos porcentuales) | (desviación respecto a las tasas de crecimiento del escenario de referencia, puntos porcentuales) |

|  |

Fuente: Cálculos del BCE.

3 Perspectivas de las finanzas públicas

Se proyecta que la orientación de la política fiscal de la zona del euro continúe endureciéndose en 2024 y se estabilice en años siguientes (cuadro 3). Se estima que la retirada parcial de las medidas de apoyo frente a la crisis energética y a la inflación ha resultado en un endurecimiento de la orientación de la política fiscal (definida como la variación del saldo primario[16] ajustado de ciclo) en 2023 y se espera un endurecimiento más significativo en 2024. En 2025, la orientación de la política fiscal se endurecerá solo ligeramente debido a una nueva reducción del resto de medidas de apoyo frente a la crisis energética y a aumentos de los impuestos directos y de las cotizaciones a la seguridad social, que se verán compensados en parte por aumentos limitados de la inversión pública y del consumo. Se prevé que la orientación de la política fiscal sea neutral en 2016. En comparación con las proyecciones de diciembre de 2023, la orientación de la política fiscal de la zona del euro se mantiene prácticamente sin variación, ya que las revisiones (bastante limitadas) a escala nacional y entre distintos instrumentos fiscales se anulan, en gran medida, unas con otras.

Cuadro 3

Perspectivas fiscales de la zona del euro

(porcentaje del PIB)

Marzo de 2024 | Diciembre de 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Orientación fiscal (ajustada por las subvenciones del NGEU)1) | 0,5 | 0,3 | 0,7 | 0,1 | 0,0 | 0,3 | 0,7 | 0,1 | 0,1 |

Saldo presupuestario de las Administraciones Públicas (% del PIB) | -3,6 | -3,2 | -2,9 | -2,8 | -2,8 | -3,1 | -2,8 | -2,7 | -2,6 |

Saldo presupuestario estructural (% del PIB)2) | -3,5 | -3,2 | -2,6 | -2,6 | -2,7 | -3,2 | -2,7 | -2,6 | -2,7 |

Deuda bruta de las Administraciones Públicas (% del PIB) | 90,9 | 88,3 | 88,5 | 88,5 | 88,6 | 88,7 | 88,3 | 88,1 | 88,1 |

Nota: Los datos pueden descargarse de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

1) La orientación de la política fiscal se mide como la variación del saldo primario ajustado de ciclo, excluidas las ayudas públicas al sector financiero. Las cifras mostradas también se han ajustado por las subvenciones previstas del programa Next Generation EU (NGEU) por el lado de los ingresos. Una cifra negativa implica una relajación de la orientación de la política fiscal.

2) Calculado como saldo presupuestario ajustado de efectos transitorios del ciclo económico y de medidas clasificadas como temporales según la definición del Sistema Europeo de Bancos Centrales.

El saldo presupuestario de la zona del euro mejorará durante el horizonte analizado, pero menos de lo previsto en las proyecciones de diciembre de 2023, mientras que la ratio de deuda seguirá una ligera tendencia al alza. Se prevé que el déficit presupuestario se reduzca en 2024 hasta el 2,9 % del PIB y permanezca por debajo del valor de referencia del 3 % durante el resto del horizonte considerado. En 2026, el déficit presupuestario se situaría 0,8 puntos porcentuales por debajo de la cifra de 2022. Esta evolución se debe, principalmente, a una reducción del déficit primario ajustado de ciclo en 2023-2025, que se espera que compense con creces el aumento de los pagos por intereses. En comparación con las proyecciones de diciembre de 2023, el ligero aumento del déficit durante el horizonte de proyección se explica por un deterioro del componente cíclico, que se compensa en parte con revisiones a la baja de los pagos por intereses como reflejo de unas condiciones de financiación más favorables. Se estima que la ratio de deuda en relación con el PIB de la zona del euro ha descendido hasta situarse en el 88,3 % en 2023, pero que aumentará ligeramente en 2026, debido a los déficits primarios y a los ajustes positivos esperados entre déficit y deuda, que se consideran compensados en parte por diferenciales negativos entre tipos de interés y crecimiento. Tras el efecto de base favorable de 2023, la ratio de deuda en relación con el PIB se ha revisado al alza durante el horizonte de proyección en comparación con las proyecciones de diciembre de 2023, principalmente como consecuencia del aumento de los déficits primarios.

4 Precios y costes

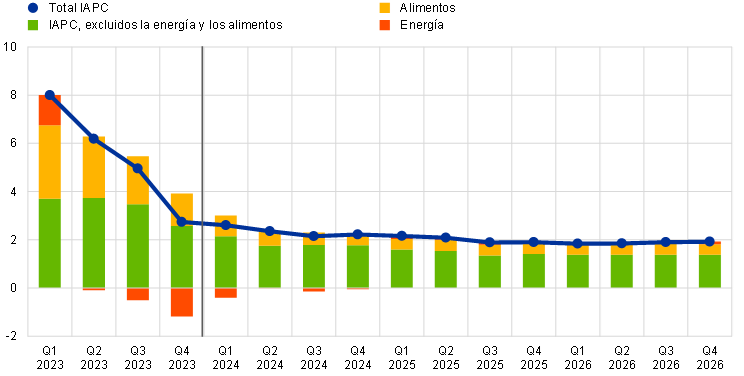

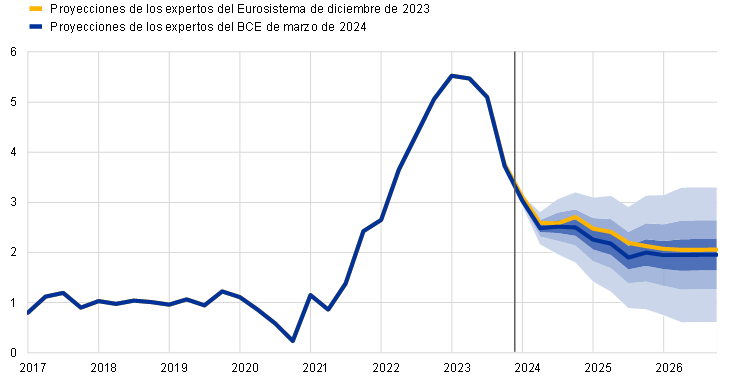

De acuerdo con las proyecciones, la inflación general medida por el IAPC descenderá significativamente desde el 5,4 % en 2023 hasta el 2,3 % en 2024 y posteriormente seguirá reduciéndose hasta el 2,0 % en 2025 y el 1,9 % en 2026 (gráfico 4). En los próximos trimestres, se espera que la inflación general medida por el IAPC siga disminuyendo, aunque de forma más gradual que antes, y que muestre cierta volatilidad relacionada con los efectos de base del componente energético y con las fechas de la Semana Santa de este año[17]. Durante 2024, un repunte de la tasa de variación interanual del componente energético impulsado por los efectos de base (gráfico 5) debería compensar, en parte, la moderación adicional de la inflación medida por el IAPC, excluidos la energía y los alimentos (IAPCX), y de los alimentos. Posteriormente, el descenso gradual de la inflación general medida por el IAPC general refleja principalmente la moderación adicional de la inflación medida por el IAPCX, considerando la expectativa de que las tasas de variación de los precios de los alimentos y de la energía se mantendrán, en general, estables (gráfico 6).

Gráfico 4

Inflación medida por el IAPC de la zona del euro

(tasas de variación anual)

Notas: La línea vertical indica el inicio del horizonte de proyección actual. Los intervalos en torno a las proyecciones centrales de la inflación medida por el IAPC se basan en errores de proyección anteriores, tras el ajuste por valores atípicos. Las bandas, desde la más oscura hasta la más clara, muestran las probabilidades del 30 %, 60 % y 90 % de que el dato referido al crecimiento de la inflación medida por el IAPC se sitúe dentro de los intervalos respectivos. Para más información, véase el recuadro 6 de las proyecciones macroeconómicas elaboradas por los expertos del BCE para la zona del euro de marzo de 2023.

Gráfico 5

Impacto acumulado de los efectos de base del componente energético sobre la inflación general medida por el IAPC desde enero de 2024

(puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

Notas: Los efectos de base se refieren al impacto sobre las variaciones de la tasa de inflación interanual de movimientos excepcionales de los precios hace doce meses en relación con una tasa media intermensual a largo plazo. El impacto acumulado de los efectos de base se muestra en relación con un mes de referencia concreto. Por ejemplo, los efectos de base del componente energético implicarían un aumento de 0,8 puntos porcentuales en la inflación general medida por el IAPC en mayo de 2024 en comparación con la tasa de inflación de enero de 2024.

Se prevé que la inflación de la energía se mantenga en niveles negativos durante la mayor parte de 2024, con cierta volatilidad relacionada con efectos base, que se estabilice en tasas próximas a cero en 2025 y principios de 2026, y que registre nuevos aumentos hacia el final del horizonte de proyección. Tras la caída registrada en otoño de 2023, se espera que vuelva a registrar valores ligeramente positivos antes de final de 2024, debido a efectos base alcistas, a la desaparición progresiva de las medidas públicas adoptadas para compensar la subida del precio de la energía y a los efectos de la aplicación de medidas relacionadas con el cambio climático en algunos países. Entre enero y diciembre de 2024, los cambios esperados en la tasa de inflación de la energía se deben a los efectos de base al alza, que se verían compensados, en parte, con la bajada de los precios de las materias primas. Además, las modificaciones a partir de diciembre de 2023 en las medidas fiscales adoptadas para compensar la subida del precio de la energía y la inflación tendrán un impacto al alza de 0,3 puntos porcentuales en la inflación general en 2024. Esta cifra es ligeramente inferior a la prevista en las proyecciones de diciembre de 2023, debido a cambios en el calendario y en la magnitud de la reversión de estas medidas en algunos países. Una vez que desaparezca el impacto de los efectos de base al alza y de la retirada de las medidas fiscales relacionadas con la energía, la pendiente ligeramente descendente de las curvas de los futuros sobre los precios de las materias primas energéticas, junto con los efectos al alza de algunas medidas fiscales relacionadas con la transición climática, implica tasas de inflación del componente energético del IAPC próximas a cero en 2025 y 2026.

Se espera que la tasa de variación de los precios de los alimentos descienda considerablemente, desde el 10,9 % en 2023 hasta una media del 3,2 % en 2024, debido a la reducción de las presiones latentes generadas por los acusados aumentos anteriores de los costes de los insumos, y que posteriormente se estabilice en el 2,3 % en 2025 y en 2026. Tras registrar fuertes descensos en el primer trimestre de 2024, la tasa de variación interanual de los precios de los alimentos debería moderarse de forma más gradual durante el resto del año, debido a la relajación de las presiones latentes relacionada con la caída de los precios de la energía y de las materias primas alimentarias. Por otra parte, se espera que la continuación de las elevadas presiones de los costes laborales evitará una mayor corrección y que su efecto retardado sostenga la inflación de los alimentos en los dos últimos años del horizonte de proyección.

Gráfico 6

Inflación medida por el IAPC en la zona del euro – descomposición en componentes principales

(tasa de variación anual, puntos porcentuales)

Nota: La línea vertical indica el inicio del horizonte de proyección actual.

De acuerdo con las proyecciones, la inflación medida por el IAPCX seguirá descendiendo a medida que vayan reduciéndose las presiones latentes, aunque a un ritmo más gradual que en el pasado reciente, en un contexto de transmisión gradual de las fuertes presiones de los costes laborales (gráfico 7). Se espera que la inflación medida por el IAPCX se descienda desde el 3,7 % registrado en el cuarto trimestre de 2023 hasta el 2,5 % en el cuarto trimestre de 2024, con la desaparición del impacto al alza de los cuellos de botella en la oferta, de los efectos de reapertura tras la pandemia y de los efectos indirectos de anteriores subidas de los precios de la energía y de los alimentos, y a medida que el impacto a la baja del endurecimiento de la política monetaria siga transmitiéndose. Las proyecciones incluyen un efecto insignificante de las perturbaciones del transporte en el mar Rojo sobre la inflación de los bienes, en consonancia con el supuesto de una rápida resolución de las tensiones y el hecho de que los costes de transporte suelen basarse en contratos a más largo plazo[18]. Posteriormente, la inflación medida por el IAPCX se situará, en promedio, en el 2,1 % y el 2 % en 2025 y 2026, respectivamente, como reflejo de la desaparición de los efectos de anteriores presiones latentes y cuellos de botella en la oferta, la normalización de la demanda tras los efectos de reapertura tras la pandemia y el endurecimiento de la política monetaria. Se considera que una corrección más rápida se ve dificultada por las presiones alcistas, cada vez menores, pero todavía intensas, derivadas de la evolución de los costes laborales, que se ven parcialmente amortiguadas por los márgenes de beneficios

Gráfico 7

Inflación medida por el IAPC de la zona del euro, excluidos la energía y los alimentos

(tasas de variación anual)

Notas: La línea vertical indica el inicio del horizonte de proyección actual. Los intervalos en torno a las proyecciones centrales de la inflación medida por el IAPCX se basan en errores de proyección anteriores, tras el ajuste por valores atípicos. Las bandas, desde la más oscura hasta la más clara, muestran las probabilidades del 30 %, 60 % y 90 % de que el dato referido al crecimiento de la inflación medida por el IAPCX se sitúe dentro de los intervalos respectivos. Para más información, véase el recuadro 6 de las proyecciones macroeconómicas elaboradas por los expertos del BCE para la zona del euro de marzo de 2023.

En comparación con las proyecciones de diciembre de 2023, las perspectivas de la inflación general medida por el IAPC se han revisado a la baja en 0,4 y 0,1 puntos porcentuales para 2024 y 2025 respectivamente, y se han mantenido sin variación para 2026, mientras que la inflación medida por el IAPCX se ha corregido a la baja para todo el horizonte de proyección. La revisión a la baja de la inflación medida por el IAPC en 2024 se debe principalmente al componente energético, que se espera que disminuya debido a datos recientes distintos de lo esperado y al descenso de los precios de las materias primas energéticas. Se espera que los efectos indirectos de la bajada de los precios de la energía se transmitan gradualmente, lo que, junto con el debilitamiento de las perspectivas de crecimiento y la ralentización del crecimiento de los costes laborales unitarios, lleva a revisiones a la baja de la inflación medida por el IAPCX durante el horizonte de proyección. La inflación general no se ha revisado en 2026 como resultado de las correcciones al alza del componente energético como consecuencia de la pendiente ascendente más pronunciada de las curvas de los futuros sobre los precios del petróleo y del gas, que compensó las revisiones a la baja de las tasas de inflación de los alimentos y del IAPCX.

Cuadro 4

Evolución de los precios y costes en la zona del euro

(tasas de variación anual)

Marzo de 2024 | Diciembre de 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

IAPC | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

Componente energético del IAPC | 37,0 | -2,0 | -1,6 | 0,5 | 0,6 | -1,9 | 1,2 | 0,3 | -0,1 |

Componente de alimentos del IAPC | 9,0 | 10,9 | 3,2 | 2,3 | 2,3 | 10,9 | 3,2 | 2,5 | 2,3 |

IAPC, excluida la energía | 5,1 | 6,3 | 2,7 | 2,2 | 2,0 | 6,3 | 2,8 | 2,4 | 2,1 |

IAPC, excluidos la energía y los alimentos | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

IAPC excluida la energía, los alimentos y las variaciones de los impuestos indirectos1) | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

Deflactor del PIB | 4,6 | 5,9 | 2,9 | 2,3 | 1,9 | 5,6 | 2,9 | 2,5 | 1,9 |

Deflactor de las importaciones | 17,5 | -3,0 | -0,4 | 2,4 | 2,2 | -2,9 | 1,0 | 2,3 | 2,0 |

Costes laborales unitarios | 3,3 | 6,2 | 4,4 | 2,3 | 1,7 | 6,1 | 4,1 | 2,6 | 2,0 |

Remuneración por asalariado | 4,5 | 5,3 | 4,5 | 3,6 | 3,0 | 5,3 | 4,6 | 3,8 | 3,3 |

Productividad del trabajo2) | 1,2 | -0,8 | 0,1 | 1,2 | 1,2 | -0,8 | 0,4 | 1,1 | 1,2 |

Notas: Los deflactores de las importaciones y del PIB, los costes laborales unitarios, la remuneración por asalariado y la productividad del trabajo se muestran desestacionalizados y ajustados por días laborables. Los datos históricos pueden diferir de las últimas publicaciones de Eurostat debido a la publicación de datos después de la fecha de cierre de las proyecciones. Los datos están disponibles para su descarga, también con frecuencia trimestral, de la base de datos Macroeconomic Projection Database en el sitio web del BCE.

1) El subíndice se basa en estimaciones del impacto efectivo de los impuestos indirectos. Puede diferir de los datos de Eurostat, que asumen una transmisión plena e inmediata del impacto de los impuestos indirectos al IAPC.

2) Medida como PIB real por persona ocupada.

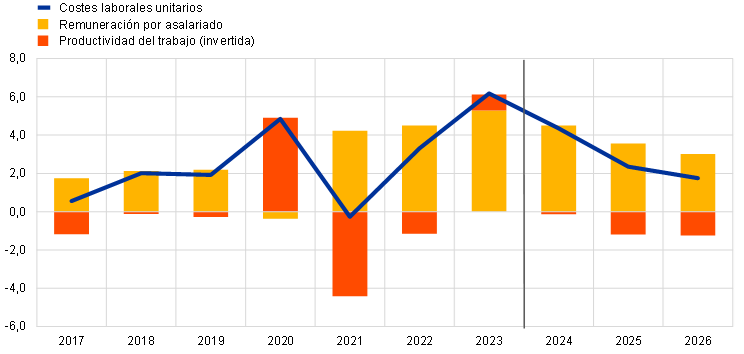

Se prevé que el crecimiento de los salarios nominales disminuya gradualmente, aunque seguirá siendo elevado, lo que permitirá la recuperación de los salarios reales hasta los niveles anteriores al fuerte aumento de la inflación antes del final de 2025. El crecimiento de la remuneración por asalariado habría descendido en el cuarto trimestre de 2023 y seguiría moderándose durante el horizonte de proyección, aunque se mantendría elevado en comparación con los niveles históricos debido a las tensiones que persisten en los mercados de trabajo, a la compensación por la inflación y a las subidas de los salarios mínimos. Al final del horizonte considerado, se estima que alcanzará el 3 %, una tasa que se corresponde, sustancialmente, con la suma del crecimiento proyectado de la productividad y de la inflación. En comparación con las proyecciones de diciembre de 2023, la tasa de crecimiento para 2024 se ha revisado ligeramente a la baja, ya que se espera que la deriva salarial negativa debida al debilitamiento de las perspectivas económicas compense con creces el mayor crecimiento de los salarios negociados. Para 2025 y 2026, el crecimiento de la remuneración por asalariado también se ha revisado a la baja, como reflejo de una recuperación anticipada esperada de los salarios reales y de las expectativas correspondientes de un ligero descenso de la demanda de compensación por la inflación. El crecimiento de los costes laborales unitarios habría alcanzado su máximo en 2023 y se prevé que disminuya notablemente, beneficiándose en parte del aumento proyectado del crecimiento de la productividad (gráfico 8).

Gráfico 8

Descomposición de los costes laborales unitarios en la zona del euro

(tasas de variación anual; puntos porcentuales)

Nota: La línea vertical indica el inicio del horizonte de proyección actual.

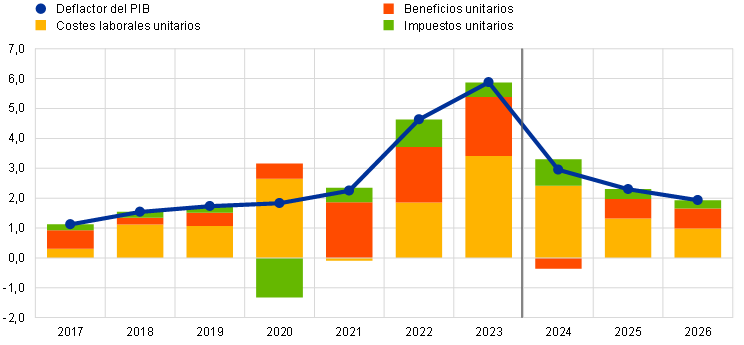

De acuerdo con las proyecciones, las presiones internas sobre los precios, medidas por el crecimiento del deflactor del PIB, continuarán disminuyendo gradualmente en un contexto en el que el aumento de los beneficios amortigua inicialmente las elevadas presiones sobre los costes laborales y posteriormente se recupera (gráfico 9). La tasa de crecimiento interanual del deflactor del PIB alcanzó un máximo del 6,3 % en el primer trimestre de 2023, y se prevé que siga disminuyendo rápidamente hasta una media del 2,9 % en 2024 y que posteriormente descienda de forma más gradual hasta una media del 1,9 % en 2026. El crecimiento de los beneficios unitarios también alcanzó su máximo a principios de 2023 y desde entonces se ha ralentizado. Se espera que pase a ser negativo en 2024, lo que implica que los beneficios amortiguarán el crecimiento relativamente vigoroso de los costes laborales. Con la moderación del crecimiento de los costes laborales unitarios, el crecimiento de los beneficios unitarios debería recuperarse ligeramente a partir de 2025, respaldado por una sólida recuperación económica y por el fortalecimiento del crecimiento de la productividad[19].

Gráfico 9

Deflactor del PIB de la zona del euro – descomposición del lado de la renta

(tasa de variación anual, puntos porcentuales)

Nota: La línea vertical indica el inicio del horizonte de proyección actual.

Tras registrar una tasa interanual ligeramente negativa en 2024, se proyecta que la inflación de los precios de las importaciones fluctúe ligeramente por encima del 2 % en los últimos años del horizonte. El crecimiento del deflactor de las importaciones habría caído de forma acusada desde el 17,5 % en 2022 hasta el -3 % y el -0,4 % en 2023 y 2024, respectivamente. Se espera que pase a ser positiva en el segundo semestre de 2024 y que se sitúe en el 2,4 % en 2025 y el 2,2 % en 2026, en consonancia, en líneas generales, con la senda proyectada para los precios de exportación de los competidores (recuadro 2).

Recuadro 4

Análisis de sensibilidad: trayectorias alternativas de los precios de la energía y de los alimentos

La evolución futura de los precios de las materias primas energéticas es muy incierta y las trayectorias alternativas de los precios del petróleo y del gas tendrían un impacto significativo en las perspectivas económicas, especialmente en lo que respecta a la inflación. Aunque las proyecciones de los expertos se basan en los supuestos técnicos presentados en el recuadro 1, para este análisis las trayectorias alternativas a la baja y al alza se derivan de los percentiles 25 y 75 de las densidades neutrales implícitas en las opciones sobre los precios del petróleo y del gas[20]. Aunque la distribución de los precios del petróleo es casi simétrica, la distribución del precio del gas indica riesgos al alza pronunciados para los supuestos técnicos incluidos en las proyecciones de marzo de 2024. Además, se considera un supuesto de precios constantes tanto para el petróleo como para el gas. En cada caso, se utiliza un índice sintético de los precios de la energía (una media ponderada de las trayectorias de los precios del petróleo y del gas) y los impactos de las trayectorias alternativas se evalúan con una serie de modelos macroeconómicos del BCE y del Eurosistema utilizados en las proyecciones. Los impactos medios sobre el crecimiento del PIB real y sobre la inflación medida por el IAPC resultantes de estos modelos se presentan en el cuadro A.

Cuadro A

Impacto de las trayectorias alternativas de los precios de la energía

Trayectoria 1: percentil 25 | Trayectoria 2: percentil 75 | Trayectoria 3: precios constantes | |||||||

|---|---|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

(desviación con respecto a los niveles de referencia, porcentajes) | |||||||||

Índice sintético de precios de la energía | -14,6 | -19,6 | -25,5 | 17,0 | 25,2 | 37,4 | 2,8 | 3,8 | 9,6 |

(desviaciones con respecto a las tasas de crecimiento del escenario de referencia, puntos porcentuales) | |||||||||

Crecimiento del PIB real | 0,0 | 0,1 | 0,1 | 0,0 | -0,2 | -0,1 | 0,0 | 0,0 | 0,0 |

Inflación medida por el IAPC | -0,5 | -0,6 | -0,5 | 0,6 | 0,8 | 0,6 | 0,1 | 0,1 | 0,2 |

Notas: En este análisis de sensibilidad se utiliza un índice sintético de precios de la energía que combina los precios de los futuros sobre el petróleo y el gas. Los percentiles 25 y 75 se refieren a las densidades neutrales implícitas en las opciones sobre los precios del petróleo y del gas a 9 de febrero de 2024. Los precios constantes del petróleo y del gas toman el valor respectivo en la misma fecha. Los impactos macroeconómicos se expresan como medias de una serie de modelos macroeconómicos elaborados por los expertos del BCE y del Eurosistema.

Se realiza un análisis de sensibilidad similar con trayectorias alternativas de los precios internacionales de los alimentos, que apuntan ligeramente al alza. Este análisis parte del supuesto de que desde el segundo trimestre de 2024 los precios internacionales de las materias primas alimenticias del trigo y el maíz siguen los percentiles 10 y 90 de los precios implícitos en las opciones en la fecha de cierre de las proyecciones. Las distribuciones apuntan ligeramente al alza, posiblemente como reflejo de una combinación de riesgos meteorológicos y relacionados con el cambio climático. Estos riesgos al alza incluyen el actual fenómeno El Niño, que se espera que remita durante el segundo trimestre de 2024, pero que podría determinar efectos retardados al alza sobre los precios de los alimentos en los dos próximos años y que probablemente vaya seguido de un período de La Niña que habitualmente genera sequías en Sudamérica. También incluyen la posibilidad continuada de que se produzcan perturbaciones en el suministro mundial de cereales como consecuencia de la guerra en Ucrania. Los efectos de estas trayectorias alternativas en las proyecciones de crecimiento del PIB real y para la inflación de la zona del euro se evalúan utilizando elasticidades obtenidas de los modelos macroeconómicos del Eurosistema utilizados en las proyecciones. El impacto en el crecimiento del PIB real de la zona del euro derivado de estas trayectorias alternativas de los precios de los alimentos sería insignificante, mientras que los efectos en la inflación medida por el IAPC se muestran en el cuadro B.

Cuadro B

Impacto de las trayectorias alternativas de los precios de los alimentos

(desviaciones con respecto a las tasas de crecimiento del escenario de referencia, puntos porcentuales)

Trayectoria 1: percentil 10 | Trayectoria 2: percentil 90 | |||||

|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

Precio internacional del trigo | -10,4 | -8,4 | -0,4 | 16,1 | 10,5 | 1,1 |

Precio internacional del maíz | -11,0 | -12,4 | -2,7 | 16,9 | 14,2 | 7,3 |

Inflación medida por el IAPC | -0,1 | -0,1 | -0,1 | 0,1 | 0,2 | 0,1 |

Notas: En este análisis de sensibilidad, los percentiles 10 y 90 se refieren a las densidades neutrales implícitas en las opciones sobre los precios del trigo y del maíz a 9 de febrero de 2024. Las trayectorias de las densidades implícitas en las opciones se transforman en un impacto sobre los precios agrícolas en origen de la zona del euro. Los impactos macroeconómicos se calculan utilizando las elasticidades obtenidas de los modelos macroeconómicos del Eurosistema utilizados en las proyecciones.

Recuadro 5

Comparación con las previsiones de otras instituciones y el sector privado

Las proyecciones de marzo de 2024 de los expertos del BCE se encuentran, en gran medida, dentro del intervalo de otras previsiones. Para 2024, las proyecciones de crecimiento de los expertos del BCE se sitúan en la parte central del intervalo, en consonancia con la media de todos los demás expertos en previsión económica y con las recientes previsiones de la OCDE y de la encuesta a expertos en previsión económica (EPE), si bien están ligeramente por encima de las previsiones de Consensus Economics y por debajo de las últimas previsiones de la Comisión Europea. Se sitúan en la parte superior del intervalo para 2025 y ligeramente por encima de las demás previsiones disponibles para 2026. Por lo que se refiere a la inflación medida por el IAPC, las proyecciones de los expertos del BCE para 2024 se sitúan en el nivel más bajo del intervalo, en consonancia con las previsiones de Consensus Economics, pero notablemente por debajo de las de la Comisión Europea, que incorporan el supuesto de que disrupciones más persistentes en el mar Rojo tendrán un mayor impacto al alza sobre la inflación. Para 2025, se sitúan en el nivel inferior de un intervalo bastante estrecho, en línea con las previsiones de la EPE y de Consensus Economics para 2026, ligeramente por debajo de las demás previsiones disponibles para ese año.

Cuadro

Comparación entre previsiones recientes de crecimiento del PIB real y de la inflación medida por el IAPC de la zona del euro

(tasas de variación anual)

Fecha de publicación | Crecimiento del PIB real | Inflación medida por el IAPC | |||||

|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | ||

Proyecciones de los expertos del BCE | Marzo de 2024 | 0,6 | 1,5 | 1,6 | 2,3 | 2,0 | 1,9 |

Comisión Europea | Febrero de 2024 | 0,8 | 1,5 | - | 2,7 | 2,2 | - |

Consensus Economics | Febrero de 2024 | 0,5 | 1,3 | 1,5 | 2,3 | 2,0 | 2,0 |

OCDE | Febrero de 2024 | 0,6 | 1,3 | - | 2,6 | 2,2 | - |

FMI | Enero de 2024 | 0,9 | 1,7 | - | 2,8 | 2,1 | - |

Encuesta a expertos en previsión económica | Enero de 2024 | 0,6 | 1,3 | 1,4 | 2,4 | 2,0 | 2,0 |

Fuentes: Previsiones económicas (intermedias) de otoño de 2023 de la Comisión Europea, 15 de febrero de 2024; Consensus Economics Forecasts, 15 de febrero de 2024 (los datos correspondientes a 2026 proceden de la encuesta de enero de 2023); OECD Interim Economic Outlook, 5 de febrero de 2024; actualización de las Perspectivas de la Economía Mundial del FMI, 30 de enero de 2024; Encuesta del BCE a expertos en previsión económica, 26 de enero de 2024.

Notas: Estas previsiones no son directamente comparables entre sí, ni con las proyecciones macroeconómicas de los expertos del BCE, ya que las fechas de cierre de los datos utilizados en cada una de ellas no coinciden. Además, difieren en cuanto a los métodos empleados para elaborar los supuestos relativos a las variables fiscales y financieras y al entorno exterior, incluidos los precios del petróleo, el gas y otras materias primas. Las tasas de crecimiento anuales del PIB real que figuran en las proyecciones macroeconómicas elaboradas por los expertos del BCE están ajustadas por días laborables, mientras que las de las previsiones de la Comisión Europea y del FMI no lo están. Las demás previsiones no especifican si los datos están ajustados por días laborables.

© Banco Central Europeo 2024

Dirección postal 60640 Frankfurt am Main, Alemania

Teléfono +49 69 1344 0

Sitio web www.ecb.europa.eu

Todos los derechos reservados. Se permite la reproducción para fines docentes o sin ánimo de lucro, siempre que se cite la fuente.

En el glosario del BCE (disponible solo en inglés) puede consultarse la terminología específica utilizada.

HTML ISBN 978-92-899-6496-8, ISSN 2529-4474, doi:10.2866/786736, QB-CE-24-001-ES-Q

La fecha límite de recepción de los datos para los supuestos técnicos, como los relativos a los precios del petróleo y los tipos de cambio, fue el 9 de febrero de 2024. Las proyecciones para la economía mundial se finalizaron el 12 de febrero y las proyecciones macroeconómicas para la zona del euro, el 21 de febrero de 2024. El presente ejercicio de proyección abarca el período comprendido entre 2024 y 2026. Las proyecciones para un horizonte temporal tan largo están sujetas a un grado de incertidumbre muy elevado, lo que debe tenerse en cuenta al interpretarlas. Véase también el artículo titulado «The performance of the Eurosystem/ECB staff macroeconomic projections since the financial crisis», Boletín Económico, número 8, BCE, 2019. Los datos utilizados para la elaboración de algunos de los cuadros y gráficos aquí presentados pueden consultarse en el enlace http://www.ecb.europa.eu/pub/projections/html/index.en.html. Asimismo puede accederse a una base de datos completa de las proyecciones macroeconómicas anteriores elaboradas por los expertos del BCE y del Eurosistema en la base de datos Macroeconomic Projection Database en el sitio web del BCE. Esta base de datos incluye más variables que las que se presentan en este informe, muchas de ellas con periodicidad trimestral.

El primer desglose de Eurostat del crecimiento del PIB real en el cuarto trimestre de 2023 no se publicará hasta después de la publicación de las presentes proyecciones. El desglose que se menciona aquí se basa en información preliminar facilitada por algunos países de la zona del euro y en estimaciones de los expertos del BCE.

Esa reducción puede deberse a que las empresas consideren que sus niveles de existencias son suficientes, dada la moderada demanda y el aumento de los costes de mantenimiento de existencias como consecuencia de las subidas de los tipos de interés.

Véase el recuadro titulado «Evaluación basada en modelos del impacto macroeconómico del endurecimiento de la política monetaria del BCE desde diciembre de 2021», Boletín Económico, número 3, BCE, 2023.

El supuesto relativo al rendimiento nominal de la deuda pública a diez años de la zona del euro se basa en la media de los rendimientos de los bonos de referencia a diez años de los países, ponderada por las cifras del PIB anual y ampliada por la trayectoria futura derivada del rendimiento a diez años de todos los bonos a la par de la zona del euro estimado por el BCE, manteniendo constante la discrepancia inicial entre las dos series durante el horizonte de proyección. Los diferenciales entre los rendimientos de la deuda pública de cada país y la media de la zona del euro se consideran constantes durante el período analizado.

Los supuestos técnicos relativos a los precios de las materias primas se basan en la trayectoria implícita en los mercados de futuros tomando la media de las dos semanas previas al 9 de febrero de 2024, fecha de cierre de los datos.

Las referencias a indicadores económicos mundiales o agregados a nivel internacional de este recuadro excluyen la zona del euro.

Desde mediados de diciembre de 2023, importantes empresas de transporte de contenedores han interrumpido o suspendido sus servicios en el mar Rojo.

Esto se contempló en el análisis de escenarios de una posible nueva escalada del conflicto en Oriente Próximo del recuadro 3 de las Proyecciones macroeconómicas elaboradas por los expertos del Eurosistema de diciembre de 2023.

Esta evolución es acorde con regularidades históricas que sugieren que las perturbaciones del comercio en el mar Rojo tienen un impacto limitado sobre los precios del petróleo. Además, en la coyuntura actual, los precios siguen siendo contenidos, debido al superávit de oferta de petróleo a escala mundial.

Véase Ferrari Minesso, M., Lappe, M.-S. y Rößler, D., «El riesgo geopolítico y los precios del petróleo», Boletín Económico, número 8, Banco Central Europeo, 2023.

En diciembre de 2023, pasaban por el sur del mar Rojo y el golfo de Adén una media diaria de 76 buques que transportaban petróleo y combustible, solo tres menos que la media de los once primeros meses de 2023.

Los resultados de los agregados globales se basan en un vector autorregresivo bayesiano (BVAR) con cuatro variables: índice de presiones en las cadenas globales de suministro (GSCPI) de la Reserva Federal de Nueva York, importaciones mundiales (excluida la zona del euro), precios de exportación mundiales (excluida la zona del euro) en monedas nacionales y precios del petróleo en dólares estadounidenses. El modelo se ha estimado con frecuencia trimestral entre el primer trimestre de 1998 y el primer trimestre de 2023. La identificación de las cuatro perturbaciones del modelo (demanda mundial, energía, cuellos de botella en la oferta y otras perturbaciones de oferta) se basa en restricciones cero y de signo. En el caso de las exportaciones de la zona del euro, se utiliza un modelo BVAR mensual desde marzo de 2003 hasta noviembre de 2023, que incluye el índice sintético de precios de la energía de la zona del euro, la producción industrial tanto de alta como de baja intensidad energética, la inflación medida por el IAPC, las exportaciones de bienes y el tipo de cambio efectivo nominal del euro, así como el GSCPI y las importaciones mundiales (excluida la zona del euro). La demanda exterior, los cuellos de botella, la oferta de energía y una perturbación del tipo de cambio efectivo nominal se identifican utilizando restricciones de signo.

Este escenario no incluye supuestos adicionales sobre el efecto de las perturbaciones del transporte marítimo en los precios de la energía. En su lugar, la reacción de los precios del petróleo a esas perturbaciones viene determinada por el modelo BVAR y se considera que es limitada.