1 Áttekintés

Az euroövezet gazdasága a szigorú finanszírozási feltételek, a mérsékelt bizalom és a versenyképesség korábbi romlása mellett stagnált 2023 végén. A beérkező információk alapján rövid távon a 2023. decemberi prognózisban jelzettnél lassabb fellendülés várható. Mindazonáltal az idei évre a gazdasági növekedés fokozatos élénkülése prognosztizálható, mivel a rendelkezésre álló reáljövedelem – csökkenő infláció és erőteljes bérnövekedés mellett – emelkedik, a cserearány pedig javul. Tekintettel arra, hogy a jelenlegi vörös-tengeri szállítási zavarok valószínűleg nem vezetnek jelentős kínálati korlátok újbóli kialakulásához, az exportnövekedés előreláthatólag felzárkózik az erősödő külső kereslethez. Középtávon az EKB monetáris politikai szigorítása által gyakorolt hatás fokozatos kifutása is előmozdítani látszik a fellendülést. Mindezek eredőjeként a reál-GDP átlagos éves növekedési üteme 2024-ben várhatóan 0,6% lesz, majd 2025-ben 1,5%-ra, 2026-ban pedig 1,6%-ra erősödik. A 2023. decemberi prognózissal összevetve a GDP növekedési kilátásait a korábbi váratlan negatív adatok és a kedvezőtlenebb beérkező előretekintő információk áthúzódó hatása miatt 2024-re lefelé módosítottuk, 2025-re vonatkozóan változatlanul hagytuk, 2026-ra vonatkozóan pedig némileg felfelé módosítottuk.[1]

Az infláció az árazási láncban jelentkező nyomás folyamatos enyhülése és a monetáris politikai szigorítás hatása miatt előreláthatólag tovább mérséklődik, bár szerényebb ütemben, mint 2023-ban. Az árazási láncban jelentkező nyomás előreláthatólag tovább enyhül, mivel a vörös-tengeri szállítási zavarok várhatóan csak korlátozottan gyakorolnak felhajtó hatást. Az energiaárak csökkenésével feltehetőleg a munkaerőköltségek kimondottan kedvező alakulása lesz az inflációt meghatározó tényező az energia és élelmiszerek nélküli harmonizált fogyasztóiár-indexben (HICP). A nominális bérnövekedés a munkaerőpiac tartós szűkössége miatt várhatóan magas szinten marad, de az inflációs kompenzáció felhajtó hatásának kifutásával valószínűleg fokozatosan enyhül majd az előrejelzési időszak során. A termelékenységnövekedés fellendülése minden bizonnyal előmozdítja a munkaerőköltség-oldali nyomás enyhülését. A nyereségnövekedés az előrejelzési időszak során lanyhulni kezd, és pufferként szolgál majd a növekvő munkaerőköltségek tovagyűrűzésével szemben. Összességében véve arra lehet számítani, hogy a fogyasztóiár-index alapján mért éves átlagos infláció a 2023-as 5,4%-ról 2024-ben 2,3%-ra, 2025-ben 2,0%-ra, 2026-ban pedig 1,9%-ra csökken. Tekintettel az energiainfláció borús kilátásaira, a teljes HICP-infláció várhatóan az energia és az élelmiszerek nélküli HICP-infláció alatt marad az előrejelzési időszak folyamán. A 2023. decemberi prognózishoz képest a HICP-inflációt 2024-re és 2025-re vonatkozóan – főként az energiahordozók áraival kapcsolatos alacsonyabb feltevések és a mérsékelt munkaerőköltség-oldali nyomás közvetlen és közvetett hatásai miatt – lefelé módosítottuk, 2026-ra vonatkozóan pedig változatlanul hagytuk.

1. táblázat

Az euroövezet növekedési és inflációs prognózisai

(éves változások százalékpontban)

2024. március | 2023. december | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Reál-GDP | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

HICP | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

Megjegyzés: A reál-GDP-adatok a szezonálisan és munkanaphatással korrigált adatok éves átlagai. A múltbeli adatok a prognózis adatgyűjtési zárónapja után beérkező adatközlések miatt eltérhetnek az Eurostat legutóbb publikált adataitól. Az adatok – negyedéves gyakorisággal is – letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

2 Reálgazdaság

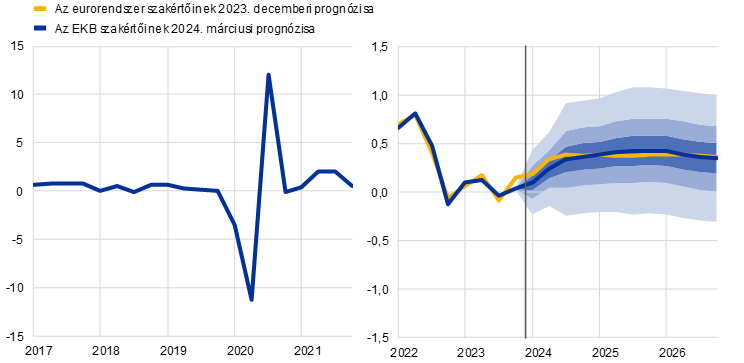

Az euroövezeti gazdaság 2023 negyedik negyedévében stagnált, ami valószínűleg annak tudható be, hogy a belföldi kereslet és a nettó export csekély mértékű pozitív hozzájárulását ellensúlyozta a folyamatos készletcsökkentés (1. diagram).[2] Az Eurostat 2023. negyedik negyedévi növekedésre vonatkozó előzetes becslése 0,0% volt, ezzel kissé elmaradt a 2023. decemberi prognózisban szereplő 0,1%-tól. Az euroövezetben az építőipar nélküli ipari termelés 2023 negyedik negyedévében változatlan maradt, a decemberi növekedés pedig esetleges fordulatra utal. Ezzel szemben folytatódott az építőipari termelés és a kiskereskedelmi forgalom lefelé irányuló trendje, a szolgáltatási termelés pedig negatívvá vált az elmúlt év vége felé. Míg az export teljesítménye továbbra is némileg elmaradt a külső kereslettől, némi becsült készletcsökkentés – amely valószínűleg 2023 végén is folytatódott[3] – gyenge behozatalban csapódott le. A készletváltozások negatív hatása így ellensúlyozhatta a belföldi kereslet és a nettó kereskedelem enyhe növekedését.

1. diagram

Az euroövezeti reál-GDP növekedése

(negyedéves százalékos változás; szezonálisan és munkanaphatással kiigazított, negyedéves adatok)

Megjegyzés: A múltbeli adatok eltérhetnek az Eurostat legutóbbi kiadványaitól. A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét. A prognózis alappályáját övező, szimmetrikus szerkezetű sávok a bizonytalanság mértékét mutatják. A sávok múltbeli előrejelzési hibákon alapulnak, a kiugró értékekkel való kiigazítás után. A legsötétebbtől a legvilágosabbig a reál-GDP-növekedés adott intervallumba tartozásának 30%-os, 60%-os és 90%-os valószínűségét mutatják. További információkért lásd az EKB szakértőinek az euroövezetre vonatkozó 2023. márciusi makrogazdasági prognózisában olvasható 6. keretes írást.

A reál-GDP növekedése 2024 elején a kedvező hatások lecsengése és a szigorú finanszírozási feltételek mellett várhatóan visszafogott marad, majd a háztartások jövedelmének, az államháztartás fogyasztásának és a külföldi keresletnek a bővülésétől lendületet kap. A pandémia utáni újranyitás következtében beindult konjunktúra hatása elmúlt, miközben a szigorú finanszírozási feltételek és a megnövekedett fogyasztói bizonytalanság továbbra is jelentős hátráltató tényezőnek számít. Az előretekintő felmérési mutatók 2024 első két hónapjában az átlagot tekintve továbbra is szűkülést jeleztek. Mindazonáltal a még mindig szűkös munkaerőpiaccal összefüggésben a csökkenő infláció és az erőteljes bérnövekedés várhatóan fokozza a háztartások vásárlóerejét az év első felében. A konjunktúrát ezért előreláthatólag elsősorban a magánfogyasztás erősíti majd. A növekedés valószínűleg némi újabb lendületet vesz 2024 második felében a rendelkezésre álló reáljövedelem növekedése és a bizalom várható helyreállása mellett bővülő magánfogyasztásnak köszönhetően. A prognózis szerint az államháztartás fogyasztása is növekedni fog 2024 folyamán, ami részben a közszférabeli bérek megkésett inflációs kompenzációját tükrözi, miközben az export valószínűleg még inkább megközelíti a külső keresletet. A reál-GDP növekedése középtávon várhatóan tovább erősödik, némileg meghaladva a világjárvány előtti átlagot, amit a növekvő reáljövedelmek, az erősödő külső kereslet, valamint a monetáris és fiskális politika fékező hatásának mérséklődése is előmozdít (2. táblázat). A magas infláció és energiaárak kompenzálása céljából 2022 óta bevezetett fiskális támogató intézkedések kivezetése kismértékű negatív hatással lesz a növekedésre a 2024–2026 közötti időszakban, de az általános fiskális politikai irányultság nagyrészt semleges lesz 2025–2026-ban.

A finanszírozási feltételek – különösen a magas kamatlábak – várhatóan továbbra is erős negatív hatást gyakorolnak a növekedésre, ez a hatás pedig csak fokozatosan tűnik majd el az előrejelzési időszak során. A 2021 decembere óta hozott monetáris politikai intézkedések hatása továbbra is átgyűrűzik a reálgazdaságba, és így kihat a növekedési kilátásokra, különösen 2024 tekintetében.[4] Emellett a hitelkínálati feltételek 2022 vége óta jelentősen szigorodtak, noha a szigorítás üteme az utóbbi időben mérséklődött, amint azt az EKB legutóbbi euroövezeti banki hitelezési felmérése is kimutatta. A hitelkínálat negatív hatásai a feltevés szerint főként az üzleti és a lakáscélú beruházásokat, valamint – kisebb mértékben – a lakossági fogyasztást befolyásolják. A kamatlábak jövőbeli pályájával kapcsolatos piaci várakozások (1. keretes írás) alapján a monetáris politika és a hitelkínálati feltételek által a gazdasági növekedésre gyakorolt negatív hatás 2024 folyamán valószínűleg fokozatosan megszűnik, noha pontos időbeliségét és nagyságrendjét még mindig jelentős bizonytalanság övezi. A GDP-növekedés középtávra prognosztizált bővülésének egy része ezért e fékező hatások lecsengésével függ össze.

A 2023. decemberi prognózissal összevetve a reál-GDP növekedését 2024-re vonatkozóan 0,2 százalékponttal lefelé módosítottuk, 2025-re vonatkozóan változatlanul hagytuk, 2026-ra vonatkozóan pedig 0,1 százalékponttal felfelé korrigáltuk. A 2024-re vonatkozó korrekció a közelmúltban ismertté vált, vártnál gyengébb 2023. évi adatok áthúzódó hatásait, valamint a negyedéves GDP-növekedés rövid távú lefelé irányuló módosítását tükrözik, mivel a felmérési mutatók továbbra is visszafogottak. A vártnál negatívabb eredmények – köztük a vállalkozási és háztartási felmérések előretekintő mutatói – a belső kereslet lefelé irányuló módosítására utalnak, amit részben ellensúlyoz a nettó kereskedelem kismértékű felfelé irányuló korrekciója. A finanszírozási feltételek és az alacsonyabb nyersanyagárak fékező hatásának mérséklődése óvatos felfelé irányuló módosítást eredményezett a 2026-os magánfogyasztásban és beruházásokban.

2. táblázat

Reál-GDP, munkaerőpiacok és kereskedelmi prognózisok

(ellenkező jelzés hiányában éves százalékos változások)

2024. március | 2023. december | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Reál-GDP | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

Lakossági fogyasztás | 4,2 | 0,5 | 1,2 | 1,6 | 1,5 | 0,5 | 1,4 | 1,6 | 1,4 |

Államháztartás fogyasztása | 1,6 | 0,2 | 1,3 | 1,4 | 1,2 | 0,1 | 1,1 | 1,3 | 1,2 |

Bruttó állóeszköz-felhalmozás | 2,8 | 0,8 | –0,6 | 1,6 | 2,3 | 1,3 | 0,4 | 1,8 | 2,1 |

Export1) | 7,4 | –0,7 | 1,0 | 2,9 | 3,2 | –0,4 | 1,1 | 2,9 | 3,0 |

Import1) | 8,1 | –1,3 | 1,0 | 3,1 | 3,2 | –0,9 | 1,7 | 3,1 | 3,0 |

Foglalkoztatás | 2,3 | 1,4 | 0,5 | 0,3 | 0,4 | 1,4 | 0,4 | 0,4 | 0,4 |

Munkanélküliségi ráta (a munkaerő százalékában) | 6,7 | 6,5 | 6,7 | 6,6 | 6,6 | 6,5 | 6,6 | 6,5 | 6,4 |

Folyó fizetési mérleg egyenlege (a GDP %-ában) | –0,6 | 1,8 | 3,2 | 3,2 | 3,1 | 1,2 | 1,0 | 1,0 | 1,1 |

Megjegyzés: A reál-GDP-t és összetevőit szezonálisan és munkanaphatással korrigáltuk. A múltbeli adatok a prognózis adatgyűjtési zárónapja után beérkező adatközlések miatt eltérhetnek az Eurostat legutóbb publikált adataitól. Az adatok – negyedéves gyakoriságra vonatkozóan is – letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

1) Az euroövezet belső kereskedelmét is magában foglalja.

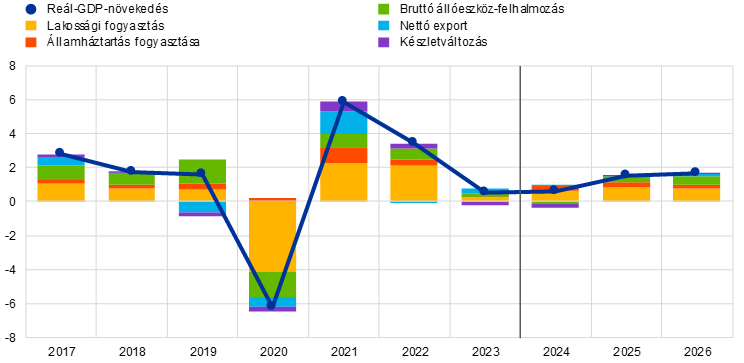

A reál-GDP összetevőit vizsgálva megállapítható, hogy a gazdasági növekedés fő hajtóereje várhatóan a lakossági reálfogyasztás lesz, amelyet a reáljövedelmek erőteljes növekedése és a javuló fogyasztói bizalom támogat. A lakossági fogyasztás a becslések szerint növekedett 2023 negyedik negyedévében. A fogyasztói kiadások a következő negyedévekben várhatóan fokozatosan erősödnek, aminek hátterében az infláció csökkenése és a munkaerőpiac általános rugalmassága áll. Emellett a csökkenő bizonytalanság és a javuló fogyasztói bizalom is várhatóan támogatni fogja a lakossági fogyasztást, amely 2025–26-ban éves szinten jóval a világjárvány előtti átlag feletti ütemben fog növekedni. A 2023. decemberi prognózishoz képest 2024-re a lakossági fogyasztás növekedését 0,2 százalékponttal lefelé módosítottuk, főként a vártnál gyengébb dinamikák miatt az év első felében. 2026-ra kismértékben felfelé módosult, mivel a háztartások költési magatartása várhatóan valamivel gyorsabban normalizálódik, ami tetten érhető a háztartások megtakarítási rátájának kissé markánsabb csökkenésében.

A rendelkezésre álló reáljövedelem a becslések szerint nőtt 2023-ban, és a következő években várhatóan tovább erősödik, tükrözve a csökkenő inflációt és az erőteljes bérnövekedést, miközben a megtakarítások várhatóan magasak maradnak az előrejelzési időszakban. A rendelkezésre álló reáljövedelem 2023-ban valószínűleg helyreállt, aminek hátterében a munkajövedelem és a nem munkából származó jövedelem határozott növekedése, valamint a csökkenő infláció áll. A nem munkából származó jövedelem (például az önfoglalkoztatásból és a pénzügyi eszközökből származó jövedelem) és az erőteljes bérnövekedés rövid távon várhatóan javítja a háztartások vásárlóerejét. A megtakarítási ráta 2024-ben előreláthatólag magas marad, összhangban a még mindig jelentős bizonytalansággal és azzal, hogy a magas kamatlábak és a hitelhez jutás szigorodása miatt nagyobb az ösztönzőerő a megtakarításra, és a nem munkából származó jövedelem tovább emelkedik (mivel a fogyasztók nagy hajlandóságot mutatnak az ilyen típusú jövedelem megtakarítására). 2025-től a bizonytalanság és az inflációs nyomás enyhülésével, valamint a fogyasztói költési magatartás fokozatos normalizálódásával vélhetően csökkenni fog a háztartások megtakarítási rátája. A prognózis szerint ugyanakkor a teljes előrejelzési időszakban a pandémia előtti szint felett marad, mivel a magasabb kamatlábak ellensúlyozzák a háztartások megtakarítási magatartásuk járvány utáni normalizálása iránti vágyát. A felhalmozott megtakarítások állománya valószínűleg nem erősíti a fogyasztás növekedését, mivel a vagyonos háztartásokra koncentrálódik, és többnyire illikvid eszközökben testesül meg. A múltban a magas inflációs ráták szintén visszafogták a megtakarítások reálállományát.

1. keretes írás

A kamatlábakra, nyersanyagárakra és árfolyamokra vonatkozó technikai feltevések

A 2023. decemberi prognózissal összevetve a technikai feltevések alacsonyabb kamatlábakkal, alacsonyabb energiaárakkal és az euro enyhe leértékelődésével számolnak. A technikai kamat- és nyersanyagár-feltevések a 2024. február 9-ével záruló időszak piaci várakozásain alapulnak. A rövid lejáratú kamatlábhoz a három hónapos EURIBOR-t vesszük alapul, a piaci várakozásokat pedig a határidős tőzsdei (futures) hozamok alapján becsüljük, míg a hosszú lejáratú kamatok helyettesítésére a tízéves államkötvényhozamokat használjuk.[5] Az előrejelzési időszakban mind a rövid lejáratú, mind a hosszú lejáratú kamatokra vonatkozó feltevés mintegy 20–40 bázisponttal lefelé módosult.

Táblázat

Technikai feltevések

2024. március | 2023. december | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Három hónapos EURIBOR (éves százalék) | 3,4 | 3,4 | 2,4 | 2,4 | 3,4 | 3,6 | 2,8 | 2,7 |

Tízéves államkötvényhozam | 3,1 | 2,9 | 3,0 | 3,2 | 3,2 | 3,2 | 3,3 | 3,4 |

Nyersolajár (USD/hordó) | 83,7 | 79,7 | 74,9 | 72,2 | 84,0 | 80,1 | 76,5 | 73,6 |

Földgázárak (EUR/MWh) | 41 | 30 | 32 | 30 | 42 | 47 | 44 | 37 |

Nagykereskedelmi villamosenergia-árak (EUR/MWh) | 103 | 74 | 78 | 71 | 105 | 117 | 111 | 98 |

Energián kívüli nyersanyagárak, USD | –12,5 | 0,6 | 2,0 | 0,1 | –13,2 | –2,3 | 2,4 | 1,7 |

Az uniós kibocsátáskereskedelmi rendszer kibocsátási egységei | 83,7 | 58,6 | 60,0 | 61,8 | 84,0 | 78,4 | 82,0 | 85,2 |

USD/EUR árfolyam | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 |

Nomináleffektív euroárfolyam | 121,8 | 123,1 | 123,1 | 123,1 | 121,9 | 123,5 | 123,5 | 123,5 |

Megjegyzés: Az adatok letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

Az olajárakra vonatkozó technikai feltevések a 2023. decemberi prognózis óta némileg lefelé módosultak, a nagykereskedelmi gáz- és villamosenergia-árak esetében pedig erősen lefelé.[6] Az olajárak lefelé módosítására a gyenge globális olajkereslet, az Egyesült Államok bőséges olajkínálata és az ad okot, hogy a Nemzetközi Energiaügynökség előrejelzései szerint a globális kereslet 0,5%-át kitevő globális olajkínálati többlet keletkezik 2024-ben. Ez a többlet annak ellenére várható, hogy az OPEC+ 2023. november végén bejelentette, hogy 2024 első negyedévére csökkenti a kőolajkínálatot. Ezek a tényezők többet nyomtak a latban, mint az a felfelé irányuló olajárfolyam-nyomás, amelyet a közel-keleti politikai instabilitásból eredő ellátási kockázatok váltottak ki, ideértve a Vörös-tengeren és az Ádeni-öbölben a hajók ellen elkövetett támadásokat, amelyek az utóbbi időben intenzívebbé váltak. A határidős tőzsdei (futures) olajárfolyam-görbe összességében a 2023. decemberi prognózis óta lefelé tolódott (2024-re 0,5%-kal, 2025-re és 2026-ra pedig mintegy 2%-kal), és változatlanul lefelé ívelő pályán van. A gázárak lefelé módosítása jelentősebb mértékű. Annak ellenére, hogy Európában 2024 elején hidegebb volt a hőmérséklet, a gázfogyasztás a historikus minták alatt maradt a visszafogott ipari tevékenységnek és annak köszönhetően, hogy a magas gázárak időszaka után a fogyasztók magatartása hosszabb távon megváltozott. Mindent egybevetve a gázpiaci határidős görbe a decemberi prognózis óta lefelé tolódott (a 2024–26-os időszakban átlagosan mintegy 30%-kal). A villamos energia határidős ügyleteit hasonló nagyságrendben lefelé módosítottuk. Az EU kibocsátáskereskedelmi rendszerében a szén-dioxid-kibocsátási egységek esetében a határidős árak körülbelül 27%-kal elmaradnak a decemberi előrejelzési pályától, és a feltevés szerint nagyjából változatlanok maradnak az előrejelzési időszakban.

A nem energiajellegű nyersanyagok árára vonatkozó feltevések 2024-re felfelé, 2025-re és 2026-ra pedig lefelé módosultak a 2023. decemberi prognózis óta, tekintettel a fémek és az élelmiszer-nyersanyagok rövid távon szűkös nemzetközi piacára. A 2024-re vonatkozó felfelé módosítás mögött a főként a réz világpiacának várható hiányából eredő magasabb fémárak mellett az élelmiszeralapanyag-árak emelkedése áll, aminek főként a kakaó árának a súlyos nyugat-afrikai ellátási zavarok által okozott éles emelkedése a kiváltó oka. Ez az árakra nehezedő felfelé irányuló nyomás az előrejelzési időszakban várhatóan fokozatosan elhalványul.

Feltevésünk szerint a bilaterális árfolyamok nem változnak az előrejelzési időszakban az adatgyűjtés zárónapját megelőző tíz munkanapon uralkodó átlagos szintről. Mindebből az előrejelzési időszakban 1,08 USD/EUR árfolyam következik, amely 0,3%-kal alacsonyabb a 2023. decemberi prognózisban feltételezett értéknél. Az effektív euroárfolyamra vonatkozó feltevés 0,3–0,4%-os leértékelődéssel számol a 2023. decemberi prognózishoz viszonyítva.

A lakáscélú beruházások 2024-ben várhatóan tovább csökkennek, majd 2025-ben és 2026-ban fellendülnek, ahogy a szigorú finanszírozási feltételek fokozatosan enyhülnek, és a háztartások jövedelme erőteljesen nő. Az előző két negyedév zsugorodását követően 2023 utolsó negyedévében valószínűleg ismét visszaestek a lakáscélú beruházások. A várakozások szerint 2024-ben folytatódik a csökkenő tendencia a finanszírozási feltételek múltbeli jelentős szigorodása miatt, ideértve a jelzáloghitel-kamatok meredek emelkedését és a banki hitelezési feltételek szigorítását. A finanszírozási feltételek fokozatos javulásával azonban a háztartások jövedelme jelentősen nőni fog, a bizalom pedig helyreáll, és 2025-től ismét élénkülni fognak a lakáscélú beruházások, 2026-ban pedig gyorsabb ütemben fognak növekedni.

A vállalati beruházások 2024-ben várhatóan erőtlenek maradnak, majd a javuló finanszírozási feltételekkel, a fokozottabb kereslettel és a Next Generation EU (NGEU) program bevonzási hatásaival (crowding-in effects) összhangban fokozatosan élénkülnek. Becslések szerint az euroövezeti vállalati beruházások 2023 utolsó negyedévében meredeken zsugorodtak, és a korábban vártnál jóval nagyobb mértékben estek vissza. Ez a nem várt fejlemény egyrészt a rendeléshátralék vártnál gyorsabb felszámolásának és a cégek belső finanszírozási tartalékainak eredménye, amelyek korábban ellensúlyozták a szigorúbb finanszírozási feltételek fékező erejét, másrészt a késedelmes NGEU-kifizetéseké, amelyek késleltették az esetleges bevonzási hatásokat. Az euroövezeti vállalati beruházások összességében 2024-ben várhatóan zsugorodni fognak (szemben a 2023. decemberi prognózisban előre jelzett szerény növekedéssel), 2025-ben és 2026-ban viszont növekedni fognak. Ez a fellendülés középtávon a kedvezőtlen finanszírozási feltételek fokozatosan enyhülő hatását, továbbá a magánszektor zöld és digitális beruházások növelésére irányuló folyamatos erőfeszítéseit, valamint az erősödő belföldi és külföldi keresletet tükrözi.

2. keretes írás

A nemzetközi környezet

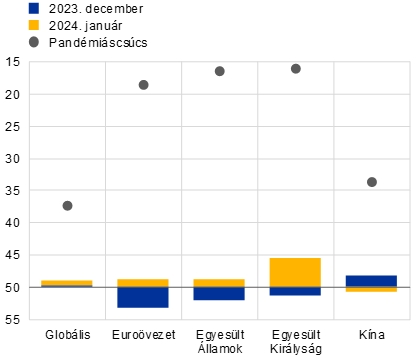

Az év elején mérséklődött a globális gazdasági növekedés, ahogy a monetáris politikai szigorítás továbbra is átgyűrűzött a gazdaságba.[7] A globális növekedés idén várhatóan kismértékben, 3,4%-ra csökken a 2023-ra becsült 3,5%-hoz képest. Ez a mérséklődés azon gyengülő kedvező hatások – például a többletmegtakarítások kimerülése és a munkaerőpiac fokozatos lanyhulása – következményét tükrözi, amelyek korábban támogatták a fogyasztói kiadásokat a fejlett gazdaságokban. A globális növekedés a prognózis szerint 2025-ben és 2026-ban évi 3,2%-ra lassul, ami némileg elmarad az elmúlt évtized átlagától. Az Egyesült Államokban a munkaerőpiac jelenlegi korrekciójával, valamint a szigorú monetáris politika és banki hitelezési feltételek transzmissziójával az idén várhatóan gyengül a növekedés. Kínában a gyenge ingatlanpiac miatt a fogyasztói kiadások továbbra is visszafogottak maradtak. A 2023. decemberi prognózissal összevetve az idei évre vonatkozó világgazdasági növekedést felfelé módosítottuk, nagyrészt a 2023 végén a jelentősebb gazdaságok, különösen az Egyesült Államok meglepetésszerű kedvező adatai miatt.

A világkereskedelem a prognózis szerint fellendül, és középtávon a világgazdasági teljesítménnyel nagyobb összhangban kezd növekedni. A gyenge globális kereskedelmi dinamika időszakát követően – amelynek során a kereslet az árukról a szolgáltatásokra helyeződött át a pandémia után – a legfrissebb adatok fellendülést jeleznek, bár a korábban vártnál kisebb mértékűt. Az értékelés szerint a Vörös-tenger térségének forgalmi zavarai csak korlátozottan befolyásolják a globális kereskedelem alapprognózisát. A szállítók szállítási idejei globális szinten csak kismértékben növekedtek januárban, jóval elmaradva a 2021-ben és 2022-ben tapasztalt szintektől, amikor súlyos nyomás helyeződött a globális ellátási láncokra. Ez több enyhítő tényező eredménye. Először is, bőségesnek tűnik a szabad szállítási kapacitás, mivel az áruk iránti világkereslet viszonylag mérsékelt, miközben bővült a világ teherhajóflottája. Másodszor, a kikötőkben világszerte nagyjából változatlan mértékű a torlódás, ami azt jelzi, hogy képesek megbirkózni az átirányított hajókkal. Végül pedig a gyártók nagy készletállománya tompítja a hosszabb szállítási idők termelésre gyakorolt hatását. A globális kereskedelem és az infláció ugyanakkor nagyobb kockázatnak lenne kitéve, ha a Vörös-tengeren eszkalálódnának a zavarok és sokkal tartósabbak lennének (lásd a 3. keretes írást). Mindent egybevetve a világkereskedelem idén várhatóan 2,8%-kal, 2025-ben 3,1%-kal, 2026-ban pedig 3,2%-kal nő, ami nagyjából megfelel a korábbi prognózisoknak. Az előre jelzett fellendülés és annak ellenére, hogy 2025-re visszaáll a kereskedelem globális növekedéshez viszonyított, hosszú távon mért egységrugalmassága, a világkereskedelem várhatóan a historikus trend szintje alatt marad. Ez tükrözi a kereskedelmi kapcsolatokban a növekvő geopolitikai feszültségek miatt jelenleg zajló strukturális változások hatását. Az euroövezet külső kereslete a becslések szerint 2023-ban mindössze 0,6%-kal nőtt, ami az előző prognózisban előre jelzettnél valamivel gyengébb ütem. A külső kereslet várhatóan élénkülni fog, de a 2023. decemberi prognózishoz képest fokozatosabban. A növekedést visszafogja az euroövezet néhány fő kereskedelmi partnerénél, köztük az Egyesült Királyságban, valamint közép- és kelet-európai országokban tapasztalható gyengébb importnövekedés. Ezekben az országokban ráadásul az import év eleji lassabb fellendülése arra enged következtetni, hogy az idei évben fokozatosabban fog élénkülni az euroövezet külső kereslete. Ezt követően az euroövezet külső kereslete csekély mértékben módosul.

Táblázat

A nemzetközi környezet

(éves változások százalékpontban)

2024. március | 2023. december | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Globális reál-GDP (az euroövezet nélkül) | 3,5 | 3,4 | 3,2 | 3,2 | 3,3 | 3,1 | 3,2 | 3,2 |

Világkereskedelem (az euroövezet nélkül)1) | 1,2 | 2,8 | 3,1 | 3,2 | 1,1 | 3,0 | 3,0 | 3,2 |

Euroövezeti külső kereslet2) | 0,6 | 2,4 | 3,1 | 3,2 | 0,8 | 2,6 | 2,9 | 3,1 |

Globális fogyasztóiár-index (az euroövezet nélkül) | 4,9 | 4,1 | 3,2 | 2,8 | 5,0 | 4,4 | 3,4 | 2,9 |

A versenytársak exportárai nemzeti valutában3) | –0,7 | 2,5 | 2,7 | 2,6 | –0,3 | 3,2 | 2,7 | 2,6 |

Megjegyzés: Az adatok letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

1) Az import súlyozott átlagaként számítjuk.

2) Az euroövezet kereskedelmi partnerei importadatainak súlyozott átlagaként számítjuk.

3) Az euroövezet kereskedelmi partnerei exportdeflátorainak súlyozott átlagaként számítjuk.

Az éves globális általános infláció a prognózis szerint csökken az előrejelzési időszakban, míg az euroövezeti versenytársak exportárainak növekedése a prognózis szerint idén pozitívvá válik. A fogyasztóiár-indexszel (CPI) mért világszintű infláció 2023-ban 4,9%-on állt, és a prognózis szerint fokozatosan csökkenni fog, 2024-ben 4,1%-ra, 2025-ben 3,2%-ra, 2026-ban pedig 2,8%-ra. Miközben a prognózis alapján a fejlett gazdaságokban a dezinfláció fokozatosan közelít a központi banki célértékekhez, a feltörekvő piacgazdaságokban az infláció idén várhatóan kissé emelkedik, majd ismét csökkenni kezd. Ez a folyamat összhangban áll a néhány jelentősebb gazdaságban, például Kínában, Oroszországban és Törökországban előre jelzett emelkedő inflációval. Az euroövezeti versenytársak exportárai (nemzeti valutában és éves alapon) 2023 utolsó három negyedévében csökkentek, mivel estek a nyersanyagárak, továbbá jelentősen mérséklődött az árazási láncon jelentkező belföldi és külföldi nyomás. E tényezők hatásának a gyengülésével a versenytársak exportárainak prognosztizált növekedése 2024-ben ismét pozitívvá válik. A 2023. decemberi prognózissal összehasonlítva 2024-re kissé lefelé módosítottuk a növekedési ütemet az árazási láncon jelentkező enyhébb nyomás és a valamivel alacsonyabb energiahordozó-árak miatt.

Az euróövezeti kereskedelem várhatóan javulni fog, bár történelmi mértékkel mérve továbbra is visszafogott marad. Az euroövezet reálexportja 2023 harmadik negyedévében tovább csökkent, a becslések szerint azonban a negyedik negyedévben fellendült. Az előrejelzési időszakban előreláthatólag nagyjából a külső kereslet alakulásával összhangban növekszik. A vonatkozó alapprognózisban nem szerepelnek a vörös-tengeri zavarokból eredő jelentős hatások, amelyek várhatóan rövid életűek lesznek (az alapprognózisról lásd a 2. keretes írást, a zavarok eszkalációját feltételező forgatókönyvről pedig a 3. keretes írást). A 2023. decemberi prognózishoz képest az euroövezet exportpiaci részesedése valamivel nagyobb az előrejelzési időszakban; mindazonáltal várhatóan jóval a világjárvány előtti szint alatt marad, köszönhetően az euro korábbi felértékelődésével összefüggő versenyképességi kihívásoknak és a múltbeli energiasokkoknak. Az import 2023 harmadik negyedévében meglepetésszerűen lefelé módosult, és rövid távon várhatóan mérsékeltebb növekedést mutat a 2023. decemberi prognózisban előre jelzettnél, a kereslet kereskedelemigényes összetevőinek, például a beruházásoknak a gyengesége miatt. Ezt követően az import a belföldi kereslet fokozatos fellendülésével párhuzamosan várhatóan emelkedni kezd. Összességében a nettó kereskedelem – amely a közelmúltbeli adatok alapján a vártnál jobban teljesített – rövid távon valamivel magasabb marad a prognózis szerint; a GDP-hez való hozzájárulása 2024-ben és 2025-ben előreláthatólag nagyjából semleges lesz, míg 2026-ban némileg támogatni fogja a növekedést (2. diagram). A cserearány rövid távon várhatóan tovább javul, ami elsősorban az alacsonyabb importáraknak tudható be, tükrözve az energiaárak csökkenését. Ez magasabb folyófizetésimérleg-egyenleget eredményez, amely 2024-től várhatóan visszatér az energiaválság előtti szintre.

2. diagram

Az euroövezet reál-GDP-je – fő kiadási összetevők szerinti bontás

(éves százalékos változások, százalékpontos hozzájárulások)

Megjegyzés: Az adatokat szezonálisan és munkanaphatással kiigazítottuk. A múltbeli adatok a prognózis adatgyűjtési zárónapja után beérkező adatközlések miatt eltérhetnek az Eurostat legutóbb publikált adataitól. A függőleges vonal jelzi az előrejelzési időszak kezdetét.

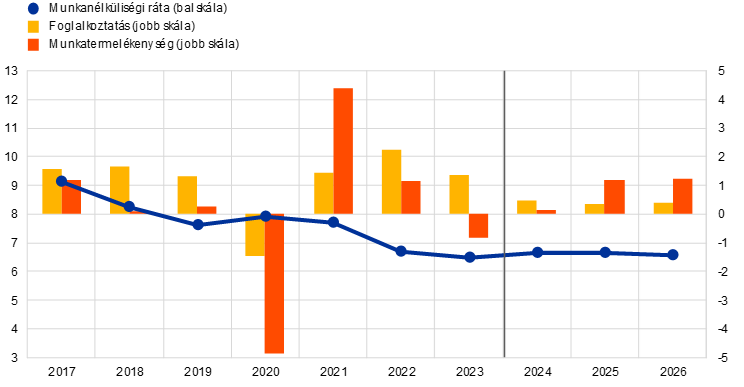

A munkaerőpiac továbbra is rugalmas, bár némileg lanyhul, mivel a foglalkoztatás növekedése várhatóan helyreáll a 2023-ban regisztrált erőteljes növekedésből. Nagyjából hasonlóan a 2023. decemberi prognózishoz, a teljes foglalkoztatás növekedése a 2023. évi 1,4%-ról 2024-ben várhatóan 0,5%-ra csökken, majd 2025-ben és 2026-ban 0,3%-on, illetve 0,4%-on stabilizálódik (3. diagram). A munkatermelékenység növekedési üteme az előrejelzési időszakban várhatóan erősödni fog, de a termelékenység szintje 2026-ban jelentősen elmarad a hosszú távú lineáris trendtől. A munkanélküliségi ráta előreláthatólag enyhén púpos mintázatot mutat: az erőtlen gazdasági teljesítményre késve reagálva 6,7%-ra emelkedik 2024-ben, majd ezt követően 6,6%-ra csökken 2025-ben és 2026-ban. A foglalkoztatási rátát 2024 és 2025 esetében 0,1 százalékponttal, 2026-ra pedig 0,2 százalékponttal felfelé módosítottuk.

3. diagram

Euroövezeti munkaerőpiac

(a munkaerő százalékában (bal skála), éves százalékos változások (jobb skála))

Megjegyzés: A függőleges vonal jelzi az előrejelzési időszak kezdetét.

3. keretes írás

Forgatókönyv-elemzés a vörös-tengeri térségi zavarok esetleges eszkalálódásáról

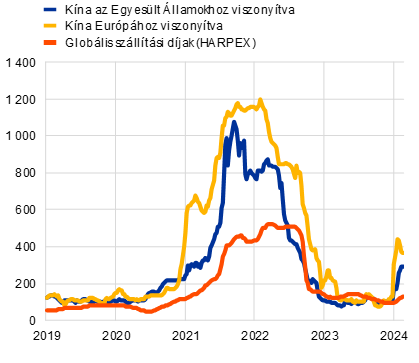

Ez a forgatókönyv a 2024. márciusi alapprognózis kockázatait elemzi, amelyek a Vörös-tengeren és az Ádeni-öbölben keletkező szállítmányozási zavarok elhúzódásából erednek. A Báb el-Mandeb tengerszoroson (azaz a Szuezi-csatornához tartó hajók esetében a Vörös-tenger déli belépési pontján) áthaladó teherhajókat a húti lázadók által ért ismételt támadások nyomán 2023. december eleje óta az áthaladó forgalom mennyisége mintegy 70%-kal csökkent (A. diagram, a) panel).[8] A 2024. márciusi alapprognózis feltevése szerint a szállítási zavarok meglehetősen rövid életűek, hatásaik féken tarthatók (2. keretes írás). Ez a keretes írás a Szuezi-csatorna tényleges lezárását feltételezve a harmadik negyedév végéig vizsgálja a súlyosabb és elhúzódóbb zavarokkal jellemezhető forgatókönyvet, amely szerint a helyzet 2024 negyedik negyedévében fokozatosan normalizálódik. A forgatókönyv feltevése szerint a konfliktus nem terjed ki a nagyobb olajtermelő országokra (pl. Irán), ami például a Hormuzi-szoros részleges lezárásához vezetne.[9] Utóbbi nagyobb gazdasági hatásokkal járna, mivel az olajkereskedelem jelentős volumenben (mintegy 20%) ezen az útvonalon keresztül zajlik.

Az eddig tapasztalt vörös-tengeri zavarok a magasabb szállítási költségek, az emelkedő olajárak és a gyengébb kereskedelem csatornáján keresztül érinthetik a világgazdaságot, de a hatás egyelőre korlátozottnak tűnik. A mennyiséget tekintve a globális nyersolajszállítmányok mintegy 12%-a és a teljes globális tengeri kereskedelem 10%-a áthalad a Szuezi-csatornán. A szállítási zavarok többszörös nemkívánatos hatással járhatnak. Először is, az olajszállítmányok késedelme a globális olajkínálat szűkülése miatt magasabb olajárakhoz vezethet. Rövid volatilitást követően azonban a Brent nyersolaj azonnali ára esett, és jelenleg az első húti támadásokat követő szint alatt van.[10] Ennek oka, hogy a régión áthaladó olajszállító tartályhajók nagyrészt nem érintettek, és csak néhány olajvállalat függesztette fel a területen végzett műveleteket (A. diagram, b) panel).[11],[12] Másrészt hatással vannak a világkereskedelmi volumenre és a szállítási költségekre, mivel az Ázsia és Európa közötti utak körülbelül 30%-kal hosszabbak a Jóreménység foka körüli szállítási kerülőút miatt, miközben megnőtt világszinten a kereslet a konténeres szállítási kapacitás iránt. Ennek következményeként a magasabb szállítási költségek magasabb fogyasztói árakat eredményezhetnek. A húti támadások kezdete óta a konténeres szállítás fuvarköltsége bizonyos útvonalak mentén valóban jelentősen megemelkedett, de jóval elmarad a 2021-ben és 2022-ben mért magas értékektől (A. diagram, c) panel). Harmadszor, a szállítási késedelmek zavart okozhatnak a termelésben a nyersanyagok és a közbenső termelési tényezők rosszabb rendelkezésre állása miatt, különösen a „just-in-time” (jól időzített) ellátási láncokra támaszkodó ágazatokban. 2024 januárjában a szállítási időkre vonatkozó beszerzésimenedzser-indexek (PMI) a szállítási zavaroknak jobban kitett országoknál megemelkedtek, de továbbra is jelentősen elmaradnak a 2021-es és 2022-es szinttől (A. diagram, d) panel). Végül míg a kritikus tengeri útvonalakat – például a Vörös-tengert – érintő zavarok felerősíthetik a bizonytalanságot a világpiacon, a pénzügyi piaci bizonytalanságot helyettesítő VIX index az első húti támadások napján mért szint alatt tartózkodik (A. diagram, b) panel).

A. diagram

A főbb szállítmányozási mutatók alakulása

a) Tengeri tranzitmennyiségek | b) Olajár és pénzügyi piaci volatilitás |

(indexek; november, 2023 = 100) | (indexek) |

|

|

c) Szállítmányozási árak | d) Szállítók PMI szerinti szállítási ideje |

(indexek; 2023. november 5. = 100) | (diffúziós indexek) |

|

|

Forrás: IMF PortWatch, Bloomberg, Haver Analytics, HARPEX (Harper Petersen Charter Rates Index), Freightos Baltic Index (FBX), S&P Global és az EKB szakértőinek számításai.

Megjegyzés: Az a) panelben a tengeri tranzitmennyiségeket hétnapos mozgó átlagként számítjuk, ahol a minimális-maximális tartomány a szállított mennyiségek 2019 és 2022 közötti alakulását mutatja be az egy adott évben december 1-jén szállított mennyiséghez viszonyítva. A b) panelben a BP bej. a British Petroleum azon bejelentésére utal, hogy felfüggeszti a Vörös-tengeren keresztül történő szállítást. A d) panelben inverz skálát alkalmaztunk, ahol a szállítók szállítási ideje tekintetében (az euroövezet kivételével) regisztrált legalacsonyabb PMI-értékeket a globális adatoknál 2022 áprilisában, az Egyesült Államoknál 2021 júliusában, az euroövezetnél 2021 májusában, Kína és az Egyesült Királyság esetében egyaránt 2020 áprilisában mérték. A legutolsó megfigyelések 2024. február 11-re (tengeri tranzitmennyiségek), 2024. február 26-ra (olajárak és VIX volatilitási index) és 2024. február 23-ra (szállítmányozási árak) vonatkoznak.

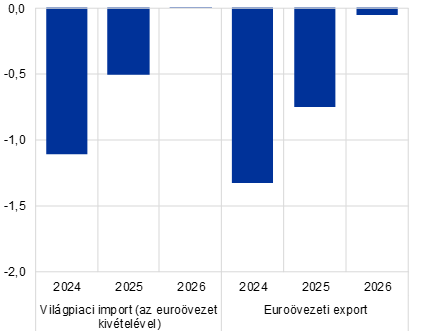

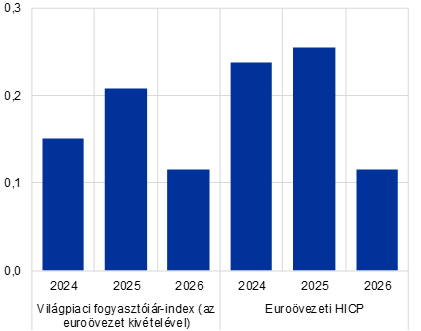

A modellalapú becslések arra utalnak, hogy a fokozódó szállítmányozási fennakadásoknak a globális és az euroövezeti kereskedelemre gyakorolt hatása valószínűleg korlátozott lesz. Az elhúzódóbb fennakadást feltevő forgatókönyvnek a kereskedelmi volumenre gyakorolt hatásait a globális és az euroövezeti kereskedelem számára kidolgozott vektor-autoregresszív (VAR) modellekkel számszerűsítjük. A szállítmányozási fennakadásokat a Federal Reserve Bank of New York globális ellátásilánc-nyomás indexe (GSCPI) helyettesíti, a Szuezi-csatorna „Ever Given” konténerhajó okozta 2021. évi elzárását pedig felhasználjuk az ellátási lánc azon zavarainak kalibrálására, amelyek ennek a tengeri kapunak a blokádjához kapcsolódnak.[13],[14] Ebben a forgatókönyvben a világkereskedelem növekedése 2024-ben 1,1 százalékponttal, 2025-ben pedig 0,5 százalékponttal esne vissza a 2024. márciusi alapprognózishoz képest, 2026-ban pedig nem lenne hatás (B. ábra, a) panel). A fenti hatások a hosszabb kereskedelmi zavarok következtében a szállítmányozási kapacitás nagyobb mértékű kihasználását és a készletcsökkenést tükrözik, de a kereskedelem visszaesését is, válaszul a szállítmányozási árak tartósabb emelkedésére.[15] Az euroövezet kereskedelmére gyakorolt hatás nagyobb. Az alapforgatókönyvhöz viszonyítva az euroövezet exportnövekedése 2024-ben 1,3 százalékponttal, 2025-ben pedig 0,8 százalékponttal lenne alacsonyabb. Ez azt mutatja, hogy az euroövezet viszonylag nagyobb mértékben van kitéve a szuezi-csatornai fennakadásoknak, de tükrözi az euroövezet kereskedelmének viszonylag nagyobb nyitottságát és a globális értékláncba való nagyobb beágyazottságát is.

Az eszkalációs forgatókönyv szerint az euroövezeti infláció 2024-ben és 2025-ben egyaránt körülbelül 0,25 százalékponttal haladja meg az alapforgatókönyvet, de a hatás 2026-ban várhatóan kisebb lenne. A magasabb szállítási költségek inflációs hatása visszafogott, mivel a tengeri kereskedelmi költségek az összes előállítási költségnek csak kis részét teszik ki. Emellett valószínűtlennek tűnik, hogy a magasabb inputárak teljes mértékben átgyűrűzzenek a fogyasztói árakba, tekintettel a viszonylag gyenge jelenlegi keresletre és a vállalatok azon képességére, hogy a magasabb haszonkulcsok egy részét felszívják. Mindazonáltal modellalapú becslések arra utalnak, hogy az eszkalációs forgatókönyv szerint a globális infláció 2024-ben 0,15 százalékponttal, 2025-ben pedig 0,20 százalékponttal magasabb lenne az alapforgatókönyvnél. A 2025. évi valamivel erősebb hatás ahhoz kapcsolódik, hogy a szállítási költségek azonnali díjainak változásai késleltetve gyűrűznek át a szerződéses díjakba, mivel az utóbbiakról bizonyos időközönként tárgyalnak. Mivel az euroövezet nagyobb mértékben ki van téve a zavaroknak, az euroövezeti HICP-infláció (az alapforgatókönyvhöz képest) 2024-ben és 2025-ben is jelentősebb, körülbelül 0,25 százalékpontos hatást könyvelne el (B. diagram, b) panel). Az euroövezeti inflációra gyakorolt hatás 2026-ban csekély lenne, mivel az újranyitási hatások részben ellensúlyoznák a szállítási költségeknek az inflációba való késleltetett begyűrűzését.

B. diagram

Hatás a globális és euroövezeti kereskedelemre és inflációra az eszkalációs forgatókönyvben

a) Kereskedelmi forgalom | b) Fogyasztói árak |

(növekedési alappályától való eltérés, százalékpont) | (növekedési alappályától való eltérés, százalékpont) |

|  |

Forrás: az EKB szakértőinek számításai.

3 Fiskális kilátások

Az euroövezet fiskális alapállása a prognózis szerint 2024-ben tovább szigorodik, a későbbi években pedig kiegyenlítődik (3. táblázat). Az energia- és inflációs támogatási intézkedések részleges visszavonása a becslések szerint 2023-ban a fiskális politika szigorítását eredményezte (amely a ciklikusan kiigazított elsődleges egyenleg változásaként definiálható[16]), 2024-ben pedig jelentősebb szigorítás várható. 2025-ben a prognosztizált fiskális alapállás csak kismértékben szigorodik a fennmaradó energiatámogatási intézkedések további leépítése, valamint a közvetlen adók és társadalombiztosítási járulékok emelése miatt, amit részben ellensúlyoz a kormányzati beruházások és fogyasztás korlátozott növekedése. A fiskális alapállás prognózisunk szerint 2026-ban semleges lesz. A 2023. decemberi prognózissal összevetve az euroövezet fiskális alapállása nagyjából változatlan marad, mivel az egyes országok szintjén és a különböző fiskális eszközök között végzett (meglehetősen korlátozott) kiigazítások nagyjából kiegyenlítik egymást.

3. táblázat

Az euroövezet fiskális kilátásai

(a GDP százalékában)

2024. március | 2023. december | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Fiskális alapállás (az NGEU-támogatásokkal kiigazítva)1) | 0,5 | 0,3 | 0,7 | 0,1 | 0,0 | 0,3 | 0,7 | 0,1 | 0,1 |

Államháztartás költségvetési egyenlege | –3,6 | –3,2 | –2,9 | –2,8 | –2,8 | –3,1 | –2,8 | –2,7 | –2,6 |

Strukturális költségvetési egyenleg (a GDP százalékában)2) | –3,5 | –3,2 | –2,6 | –2,6 | –2,7 | –3,2 | –2,7 | –2,6 | –2,7 |

Államháztartás bruttó adóssága (a GDP százalékában) | 90,9 | 88,3 | 88,5 | 88,5 | 88,6 | 88,7 | 88,3 | 88,1 | 88,1 |

Megjegyzés: Az adatok letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

1) Az euroövezet fiskális politikájának alapállását a pénzügyi szektornak nyújtott kormányzati támogatással csökkentett, ciklikusan kiigazított elsődleges egyenleg változásával mérjük. A feltüntetett számadatokat a Next Generation EU (NGEU) programból a bevételi oldalon várható támogatásokkal is kiigazítjuk. A negatív számadat a fiskális alapállás lazítására utal.

2) Az államháztartási egyenlegnek a gazdasági ciklus átmeneti hatásaitól és a Központi Bankok Európai Rendszerének meghatározása szerint ideiglenesnek minősített intézkedésektől megtisztított értékeként megadva.

Az euroövezet költségvetési egyenlege az előrejelzési időszakban várhatóan javulni fog, de a 2023. decemberi prognózisban előre jelzettnél kisebb mértékben, míg a prognosztizált adósságráta enyhén emelkedő trendet követ majd. A költségvetési hiány 2024-ben várhatóan a GDP 2,9%-ára csökken, és az előrejelzési időszak hátralevő részében a 3%-os referenciaérték alatt marad. 2026-ban pedig a prognózis szerint 0,8 százalékponttal marad el a 2022-es adattól. Ez főként a ciklikusan kiigazított elsődleges hiány 2023–25-ben bekövetkezett csökkenésének tudható be, amely a jelek szerint meghaladja a kamatfizetések növekedését. A 2023. decemberi prognózissal összevetve az előrejelzési időszakban tapasztalt valamivel magasabb hiány a ciklikus komponens romlásából ered, amit részben ellensúlyoz a kamatfizetéseknek a kedvezőbb finanszírozási feltételeket tükröző lefelé módosítása. Az euroövezet GDP-arányos államadóssága a becslések szerint 2023-ban 88,3%-ra csökkent, a prognózis alapján azonban 2026-ra kissé emelkedik, ami az elsődleges hiánnyal, valamint a hiány és az adósság változása közötti pozitív eltéréssel magyarázható, amit részben ellensúlyoznak a kamatláb és a növekedés közötti negatív különbözetek. A 2023-tól tartó kedvező bázishatást követően a GDP-arányos államadósság a 2023. decemberi prognózishoz képest felfelé módosult az előrejelzési időszakban, főként a magasabb elsődleges hiány miatt.

4 Árak és költségek

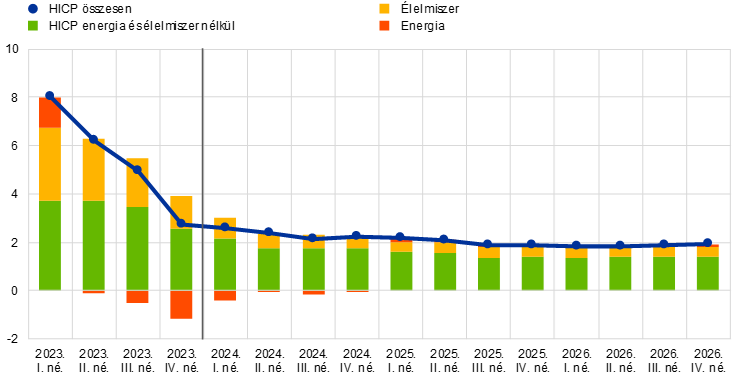

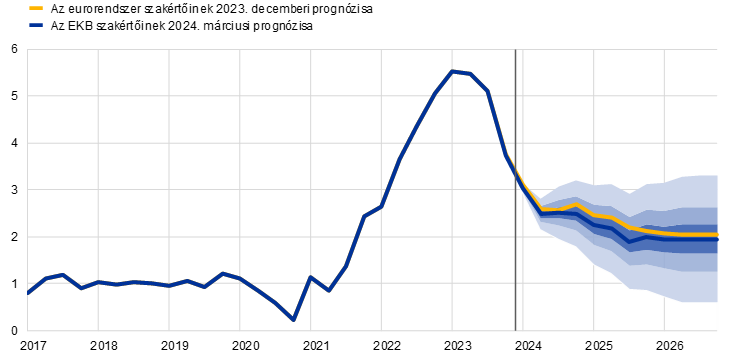

A teljes HICP-infláció a prognózis szerint jelentősen, a 2023. évi 5,4%-ról 2024-ben 2,3%-ra csökken, majd 2025-ben tovább esik 2,0%-ra, 2026-ban pedig 1,9%-ra (4. diagram). A következő néhány negyedévben a teljes HICP-infláció a korábbinál fokozatosabban ugyan, de várhatóan tovább mérséklődik, némi volatilitást mutatva az energiakomponens bázishatásai és az idei húsvét időpontja miatt.[17] Az energiakomponens 2024. évi változási ütemének fellendülése (5. diagram) – amely főként a bázishatásnak tudható be – várhatóan részben ellensúlyozza az energia és az élelmiszerek nélküli HICP-infláció (HICPX) és az élelmiszerár-infláció további enyhülését. Ezt követően a teljes HICP-infláció fokozatos csökkenése főként a HICPX-infláció további mérséklődését tükrözi, mivel az élelmiszer- és energiaárak inflációs rátái általában oldalirányban mozognak (6. diagram).

4. diagram

Euroövezeti HICP-infláció

(éves változások százalékpontban)

Megjegyzés: A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét. A HICP-inflációra vonatkozó központi prognózisok körüli sávokat a kiugró értékek miatti kiigazítás után számított múltbeli előrejelzési hibák alapján határozzuk meg. A legsötétebbtől a legvilágosabbig a HICP-inflációs eredmények adott intervallumba tartozásának 30%-os, 60%-os és 90%-os valószínűségét mutatják. További információkért lásd az EKB szakértőinek az euroövezetre vonatkozó 2023. márciusi makrogazdasági prognózisában olvasható 6. keretes írást.

5. diagram

Az energiakomponens bázishatásainak kumulatív hatása az általános HICP-inflációra 2024 januárjától

(százalékpont)

Forrás: Eurostat és az EKB számításai.

Megjegyzés: A bázishatások a 12 hónappal ezelőtti kivételes ármozgásoknak az éves inflációs ráta változásaira gyakorolt hatására utalnak a hosszú távú átlagos havi rátával összehasonlítva. A bázishatások kumulatív hatása mindig egy adott referencia-hónaphoz viszonyítva jelenik meg. Az energia-bázishatások például a 2024. januári inflációs rátához viszonyítva 2024 májusában a HICP-infláció 0,8 százalékpontos emelkedését vonnák maguk után.

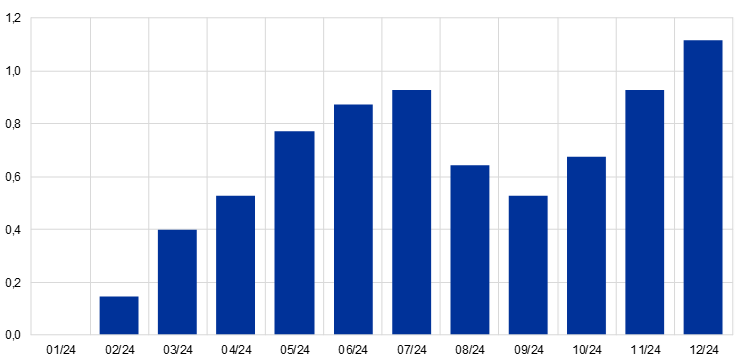

Az energiainfláció a prognózis szerint 2024 nagy részében a negatív tartományban marad a bázishatásokhoz kapcsolódó némi volatilitás mellett, majd 2025-ben és 2026 elején nullához közeli rátán rendeződik, és az előrejelzési időszak vége felé ismét növekedésnek indul. A 2023. őszi visszaesést követően az energiainfláció a felfelé irányuló bázishatások, az állami energiakompenzációs intézkedések megszűnése és egyes országokban az éghajlatváltozással kapcsolatos intézkedések végrehajtásának hatásai miatt 2024 végére várhatóan visszatér az enyhén pozitív tartományba. 2024 januárja és decembere között a felfelé irányuló bázishatások indokolják az energiainflációban várt kilengéseket, aminek hatását részben ellensúlyozzák az alacsonyabb nyersanyagárak. Emellett a 2023. decemberi energia- és inflációkompenzációs fiskális intézkedések változásai a becslések szerint 2024-ben 0,3 százalékponttal felfelé tolják a teljes HICP-inflációt. Ez a 2023. decemberi prognózisban vártnál valamivel alacsonyabb, mivel egyes országokban változik az említett intézkedések visszavonásának időzítése és mértéke. A felfelé irányuló bázishatások és az energiával kapcsolatos fiskális intézkedések visszavonásából eredő hatás elhalványulásával az energiaárak kissé lefelé hajló határidős görbéi az éghajlatváltozásra vonatkozó egyes fiskális intézkedések felfelé irányuló hatásaival együtt nullához közeli HICP-inflációs rátákat eredményeznek 2025-ben és 2026-ban.

Az élelmiszerárak inflációja az árazási láncon a ráfordítási költségek korábbi emelkedése miatt jelentkező nyomás visszaszorulásával várhatóan erőteljesen, a 2023. évi 10,9%-ról 2024-ben átlagosan 3,2%-ra csökken, majd 2025-ben és 2026-ban 2,3%-on állapodik meg. A 2024 első negyedévében tapasztalt erőteljes csökkenést követően az élelmiszerárak éves inflációs rátája az év hátralevő részében várhatóan fokozatosan mérséklődik, ami az árazási láncon jelentkező nyomás energia- és élelmiszeralapanyag-árak eséséhez kapcsolódó enyhülésének tudható be. Másfelől viszont továbbra is dinamikus munkaerőköltség-nyomással lehet számolni, amely meggátolja az erőteljesebb enyhülést, késleltetett hatása ugyanakkor fenntartja az élelmiszerár-inflációt az előrejelzési időszak utolsó két évében.

6. diagram

Euroövezeti HICP-infláció – fő komponensek szerinti bontás

(éves százalékos változások; százalékpontban)

Megjegyzés: A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét.

A HICPX-infláció várhatóan tovább csökken az árazási láncban jelentkező nyomás gyengülésével, de a közelmúlthoz képest fokozatosabban, mivel a nagy munkaerőköltség-nyomás fokozatosan érezteti a hatását (7. diagram). A HICPX-infláció a 2023. negyedik negyedévi 3,7%-ról 2024 negyedik negyedévében várhatóan 2,5%-ra csökken, mivel az ellátási szűk keresztmetszetek felfelé irányuló hatásai, a pandémia utáni újranyitás hatásai, valamint az energia- és élelmiszerárak múltbéli növekedéseiből származó közvetett hatások megszűnnek, és a monetáris politikai szigorítás lefelé irányuló hatásai érvényesülnek. A prognózis tartalmazza a Vörös-tenger hajózási zavarainak az áruk inflációjára gyakorolt elhanyagolható hatásait, összhangban a feszültségek gyors rendezésére vonatkozó feltételezéssel és azzal, hogy a szállítási költségek gyakran hosszabb távú szerződéseken alapulnak.[18] Ezt követően a HICPX-infláció a prognózis szerint 2025-ben átlagosan 2,1%, 2026-ban pedig 2,0% lesz, ami az árazási láncon korábban jelentkező nyomás és a kínálati szűk keresztmetszetek lecsengő hatásait, a keresletnek a világjárvány utáni újranyitást követő normalizálódását és a monetáris politika szigorítását tükrözi. A gyorsabb enyhülést a munkaerőköltségek alakulásából származó csökkenő, de még mindig erős, felfelé irányuló nyomás hátráltatja, amelyet részben tompítanak a haszonkulcsok.

7. diagram

Euroövezeti HICP-infláció az energia és az élelmiszerek nélkül

(éves változások százalékpontban)

Megjegyzés: A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét. A HICPX-inflációra vonatkozó központi prognózisok körüli sávokat a kiugró értékek miatti kiigazítás után számított múltbeli előrejelzési hibák alapján határozzuk meg. A legsötétebbtől a legvilágosabbig a HICPX-inflációs eredmények adott intervallumba tartozásának 30%-os, 60%-os és 90%-os valószínűségét mutatják. További információkért lásd az EKB szakértőinek az euroövezetre vonatkozó 2023. márciusi makrogazdasági prognózisában olvasható 6. keretes írást.

A 2023. decemberi prognózissal összehasonlítva a teljes HICP-infláció kilátásait 2024-re 0,4, 2025-re pedig 0,1 százalékponttal lefelé módosítottuk, míg 2026-ra változatlanul hagytuk, a HICPX-inflációt pedig a teljes előrejelzési időszakra lefelé módosítottuk. A HICP-infláció 2024-es lefelé történő módosítása főként az energiakomponensnek tudható be, amely a váratlan közelmúltbeli adatok és az energiahordozók alacsonyabb ára miatt előreláthatóan alacsonyabb lesz. Az alacsonyabb energiaárak közvetett hatásai várhatóan fokozatosan érvényesülnek. Ez a gyengébb növekedési kilátásokkal és a fajlagos munkaerőköltségek alacsonyabb növekedésével együtt a HICPX-infláció lefelé módosításához vezet az előrejelzési időszakban. A 2026-ra vonatkozó teljes HICP-infláció változatlan marad, mivel az energiainflációt felfelé módosítottuk az olaj- és gázárak határidős görbéinek emelkedése miatt, ami ellensúlyozza az élelmiszer- és HICPX-inflációs ráták lefelé módosítását.

4. táblázat

Az árak és a költségek alakulása az euroövezetben

(éves változások százalékpontban)

2024. március | 2023. december | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

HICP | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

HICP energia | 37,0 | –2,0 | –1,6 | 0,5 | 0,6 | –1,9 | 1,2 | 0,3 | –0,1 |

HICP élelmiszer | 9,0 | 10,9 | 3,2 | 2,3 | 2,3 | 10,9 | 3,2 | 2,5 | 2,3 |

HICP energia nélkül | 5,1 | 6,3 | 2,7 | 2,2 | 2,0 | 6,3 | 2,8 | 2,4 | 2,1 |

HICP energia és élelmiszer nélkül | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

HICP energia, élelmiszer és közvetettadó-változás nélkül1) | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

GDP-deflátor | 4,6 | 5,9 | 2,9 | 2,3 | 1,9 | 5,6 | 2,9 | 2,5 | 1,9 |

Importdeflátor | 17,5 | –3,0 | –0,4 | 2,4 | 2,2 | –2,9 | 1,0 | 2,3 | 2,0 |

Fajlagos munkaerőköltség | 3,3 | 6,2 | 4,4 | 2,3 | 1,7 | 6,1 | 4,1 | 2,6 | 2,0 |

Egy munkavállalóra jutó jövedelem | 4,5 | 5,3 | 4,5 | 3,6 | 3,0 | 5,3 | 4,6 | 3,8 | 3,3 |

Munkatermelékenység2) | 1,2 | –0,8 | 0,1 | 1,2 | 1,2 | –0,8 | 0,4 | 1,1 | 1,2 |

Megjegyzés: A GDP- és importdeflátorok, a fajlagos munkaerőköltség, az egy munkavállalóra jutó jövedelem és a munkatermelékenység alatt szezonálisan és munkanaphatással kiigazított adatokat értünk. A múltbeli adatok a prognózis adatgyűjtési zárónapja után beérkező adatközlések miatt eltérhetnek az Eurostat legutóbb publikált adataitól. Az adatok – negyedéves gyakorisággal is – letölthetők az EKB honlapján található makrogazdasági prognózisok adatbázisából.

1) A részindex a közvetett adók tényleges hatására adott becsléseken alapul. Eltérhet az Eurostat adataitól, amelyek azzal a feltevéssel élnek, hogy a közvetett adók hatásai teljes mértékben, azonnal átgyűrűznek a HICP-be.

2) Az egy foglalkoztatottra jutó reál-GDP-ként mérve.

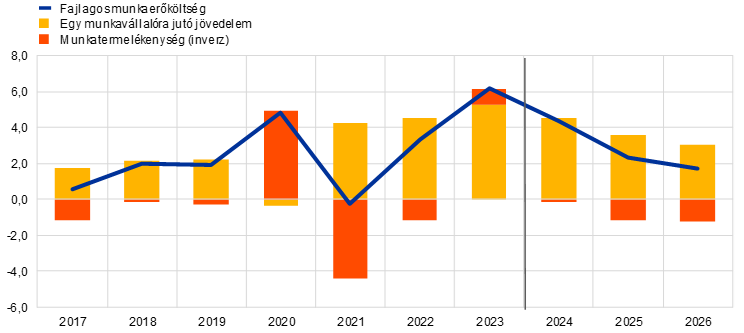

A nominális bérnövekedés a prognózis szerint fokozatosan csökkenni fog, de továbbra is magas marad, ami lehetővé teszi, hogy a reálbérek 2025-re az inflációs megugrás előtti szintre emelkedjenek. Az egy munkavállalóra jutó jövedelemnövekedés üteme a becslések szerint 2023 negyedik negyedévében csökkent, és az előrejelzési időszakban várhatóan tovább mérséklődik, miközben a korábbi szintekhez képest magas marad a feszes munkaerőpiacok, az inflációs kompenzáció és a minimálbérek emelkedése miatt. Az előrejelzési időszak végén 3,0%-ot ér el, amely nagyjából megfelel a termelékenység előre jelzett növekedésének és a prognosztizált inflációnak. A 2023. decemberi prognózishoz képest a 2024. évi növekedési ütemet kissé lefelé módosítottuk, mivel a gyengébb gazdasági kilátások miatt a tényleges és az alapbérek közötti kisebb különbség várhatóan bőven ellensúlyozza a kialkudott bérek erőteljesebb növekedését. Az egy munkavállalóra jutó jövedelem növekedését 2025-re és 2026-ra is lefelé módosítottuk, ami a reálbérek várhatóan korábbi fellendülését és ennek megfelelően az inflációs kompenzáció iránti valamivel alacsonyabb keresletre vonatkozó várakozásokat tükrözi. A fajlagos munkaerőköltségek növekedése vélhetően 2023-ban tetőzött, majd a prognózis szerint jelentősen csökkenni fog, részben az előre jelzett termelékenységnövekedésnek köszönhetően (8. diagram).

8. diagram

Az euroövezeti fajlagos munkaerőköltségek bontása

(éves százalékos változások; százalékpontban)

Megjegyzés: A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét.

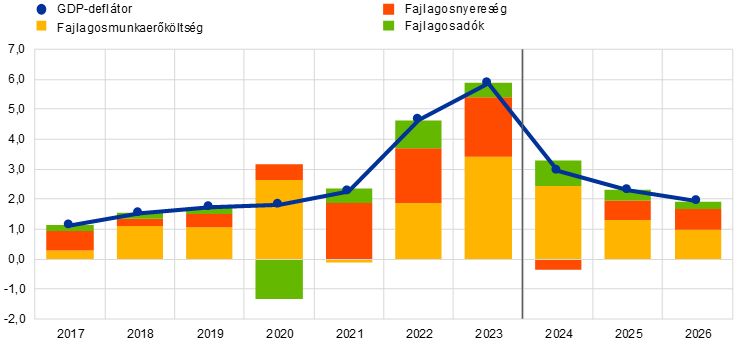

A GDP-deflátor növekedésével mért belföldi ároldali nyomás a prognózis szerint fokozatosan tovább csökken, mivel a nyereségnövekedés először tompítja a magas munkaerőköltség-nyomást, majd ezt követően élénkül (9. diagram). A GDP-deflátor éves növekedési üteme 2023 első negyedévében 6,3%-on tetőzött, a prognózis szerint 2024-ben gyorsan, átlagosan 2,9%-ra fog visszaesni, majd ezt követően fokozatosabban, átlagosan 1,9%-ra csökken 2026-ban. 2023 elején a fajlagos nyereség növekedése is elérte a csúcspontját, azóta pedig lassult. 2024-ben várhatóan negatívvá válik, ami azt jelenti, hogy a nyereség tompítja a munkaerőköltség viszonylag erőteljes növekedését. A fajlagos munkaerőköltség növekedésének mérséklődésével 2025-től várhatóan némileg helyreáll a fajlagos nyereség növekedése, amit segít a hangsúlyos gazdasági fellendülés és a termelékenységnövekedés erősödése.[19]

9. diagram

Euroövezeti GDP-deflátor – jövedelemoldali bontás

(éves százalékos változások; százalékpontban)

Megjegyzés: A függőleges vonal jelzi az aktuális előrejelzési időszak kezdetét.

A 2024-es enyhén negatív éves ráta után az előrejelzési időszak későbbi éveiben az importár-infláció várhatóan valamivel 2% felett mozog majd. Az importdeflátor növekedése várhatóan meredeken, a 2022. évi 17,5%-ról 2023-ban −3,0%-ra, 2024-ben pedig −0,4%-ra esik vissza. Ezután 2024 második felében várhatóan pozitívvá válik, 2025-ben 2,4%-on, 2026-ban pedig 2,2%-on fog állni, ami nagyjából összhangban van az exportversenytársak árainak előre jelzett pályájával (2. keretes írás).

4. keretes írás

Érzékenységi elemzés: alternatív energiaár- és élelmiszerár-pályák

Az energiahordozók jövőbeli árának alakulása nagyon bizonytalan, az olaj- és gáznyersanyagok árának alternatív pályája jelentősen befolyásolná a gazdasági kilátásokat, különösen az infláció tekintetében. Míg a szakértői prognózisok az 1. keretes írásban bemutatott technikai feltevéseken alapulnak, ebben az elemzésben az alternatív lefelé és felfelé irányuló pályákat az opciók által implikált semleges sűrűség 25. és 75. percentilisei alapján határozzuk meg.[20] Míg az olajáreloszlás csaknem szimmetrikus, a gázáreloszlás a 2024. márciusi prognózisban szereplő technikai feltevések erős felfelé irányuló kockázatait jelzi. Emellett az olaj- és a gázárak esetében egyaránt konstans árfeltevést veszünk figyelembe. Minden esetben szintetikus energiaár-indexet (az olaj- és gázárpályák súlyozott átlagát) számítunk, és az alternatív pályák hatásait az EKB és az eurorendszer különféle, a prognózisban alkalmazott makrogazdasági modelljeivel értékeljük. A modellekben a reál-GDP-növekedésre és a HICP-inflációra gyakorolt átlagos hatásokat az A. táblázatban mutatjuk be.

A. táblázat

Az alternatív energiaár-pályák hatásai

1. pálya: 25. percentilis | 2. pálya: 75. percentilis | 3. pálya: konstans árak | |||||||

|---|---|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

(alappálya értékeitől való eltérés, százalék) | |||||||||

Szintetikus energiaár-index | –14,6 | –19,6 | –25,5 | 17,0 | 25,2 | 37,4 | 2,8 | 3,8 | 9,6 |

(növekedési alappályától való eltérés, százalékpont) | |||||||||

Reál-GDP-növekedés | 0,0 | 0,1 | 0,1 | 0,0 | –0,2 | –0,1 | 0,0 | 0,0 | 0,0 |

HICP-infláció | –0,5 | –0,6 | –0,5 | 0,6 | 0,8 | 0,6 | 0,1 | 0,1 | 0,2 |

Megjegyzés: Ebben az érzékenységi elemzésben szintetikus energiaár-indexet alkalmazunk, amely ötvözi az olaj és a gáz határidős árait. A 25. és a 75. percentilis a 2024. február 9-i olaj- és gázáropciók által implikált semleges sűrűségekre vonatkozik. A konstans olaj- és gázárak az ugyanabban az időpontban érvényes megfelelő értéket veszik fel. A makrogazdasági hatásokat az EKB és az eurorendszer több szakértői makrogazdasági modelljének átlagaiként mutatjuk ki.

Hasonló érzékenységi elemzést végzünk a nemzetközi élelmiszerárak alternatív, enyhén felfelé ívelő pályáival. Ebben az elemzésben az a feltevés, hogy 2024 második negyedévétől kezdve a búza és a kukorica esetében a nemzetközi élelmiszer-nyersanyagárak a szakértői prognózisok adatgyűjtési zárónapján számított árak 10. és 90. percentilisét követik. Az eloszlások enyhén felfelé hajlanak el, ami valószínűleg az időjárással és az éghajlatváltozással kapcsolatos kockázatok együttes hatását tükrözi. A felfelé mutató kockázatok közé tartozik a jelenlegi El Niño jelenség, amely 2024 második negyedévében várhatóan alábbhagy, de az elkövetkező néhány évben késleltetett felfelé irányuló hatást gyakorolhat az élelmiszerárakra, és valószínűleg egy La Niña időszak követi majd, amely általában aszályokat okoz Dél-Amerikában. A felfelé mutató kockázatok közé tartoznak az ukrajnai háború miatt a globális gabonaellátásban bekövetkező további lehetséges fennakadások is. Ezen alternatív pályáknak az euroövezeti reál-GDP-növekedésre és az inflációs prognózisra gyakorolt hatásait az eurorendszer prognózisaiban alkalmazott makrogazdasági modellek rugalmasságával értékeljük. Ezen alternatív élelmiszerár-pályák euroövezeti reál-GDP-növekedésre gyakorolt hatása elhanyagolható, míg a HICP-inflációra gyakorolt hatásait a B. táblázat ismerteti.

B. táblázat

Az alternatív élelmiszerár-pályák hatásai

(növekedési alappályától való eltérés, százalékpont)

1. pálya: 10. percentilis | 2. pálya: 90. percentilis | |||||

|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

Nemzetközi búzaár | –10,4 | –8,4 | –0,4 | 16,1 | 10,5 | 1,1 |

Nemzetközi kukoricaár | –11,0 | –12,4 | –2,7 | 16,9 | 14,2 | 7,3 |

HICP-infláció | –0,1 | –0,1 | –0,1 | 0,1 | 0,2 | 0,1 |

Megjegyzés: Ebben az érzékenységi elemzésben a 10. és 90. percentilis a 2024. február 9-i búza- és kukoricaár-opciók által implikált semleges sűrűségre vonatkozik. Az opciókból számított sűrűségből adódó pályákat átalakítjuk az euroövezeti termelői árakra gyakorolt hatássá. A makrogazdasági hatások kiszámítása az eurorendszer prognózisaiban alkalmazott makrogazdasági modellek rugalmasságai alapján történik.

5. keretes írás

Összehasonlítás más intézmények és a magánszektor előrejelzéseivel

Az EKB szakértőinek 2024. márciusi prognózisa jórészt a többi előrejelzés tartományán belülre esik. Az EKB szakértőinek 2024-re vonatkozó növekedési prognózisa a tartomány középső részében található, összhangban az összes többi előrejelzés átlagával, valamint az OECD és a hivatásos előrejelzői felmérés (SPF) legfrissebb előrejelzéseivel, miközben kissé meghaladja a Consensus Economics előrejelzését, és elmarad az Európai Bizottság legfrissebb előrejelzésétől. Ez utóbbi a 2025-re vonatkozó tartomány felső részébe esik, és kissé meghaladja a 2026-ra rendelkezésre álló többi előrejelzést. Az EKB HICP-inflációra vonatkozó 2024-es szakértői prognózisa a tartomány alján helyezkedik el, összhangban a Consensus Economics előrejelzésével, de jelentősen elmarad az Európai Bizottság előrejelzésétől, amely a tartósabb vörös-tengeri zavarok erősebb inflációgerjesztő hatását feltételezi. Az EKB 2025-re szóló szakértői prognózisa egy meglehetősen szűk tartomány alján helyezkedik el, összhangban a hivatásos előrejelzői felméréssel és a Consensus Economics előrejelzésével. Az EKB szakértőinek 2026-ra vonatkozó inflációs prognózisa valamivel alacsonyabb az adott évre rendelkezésre álló többi előrejelzésnél.

Táblázat

Az euroövezeti reál-GDP növekedésére és HICP-inflációra vonatkozó friss előrejelzések összehasonlítása

(éves változások százalékpontban)

| Adatközlés időpontja | Reál-GDP-növekedés | HICP-infláció | ||||

|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | ||

Az EKB szakértői prognózisa | 2024. március | 0,6 | 1,5 | 1,6 | 2,3 | 2,0 | 1,9 |

Európai Bizottság | 2024. február | 0,8 | 1,5 | - | 2,7 | 2,2 | - |

Consensus Economics | 2024. február | 0,5 | 1,3 | 1,5 | 2,3 | 2,0 | 2,0 |

OECD | 2024. február | 0,6 | 1,3 | - | 2,6 | 2,2 | - |

IMF | 2024. január | 0,9 | 1,7 | - | 2,8 | 2,1 | - |

Hivatásos előrejelzők felmérése | 2024. január | 0,6 | 1,3 | 1,4 | 2,4 | 2,0 | 2,0 |

Forrás: Az Európai Bizottság 2024. téli évközi gazdasági előrejelzése, 2024. február 15.; a Consensus Economics előrejelzése, 2024. február 15. (a 2026. évi adatok a 2024. januári felmérésből származnak); OECD Interim Economic Outlook 2024. február 5.; az IMF World Economic Outlook frissítése, 2024. január 30.; az EKB hivatásos előrejelzőkkel készített felmérése, 2024. január 26.

Megjegyzés: Az előrejelzéseket sem egymással, sem az EKB szakértői makrogazdasági prognózisával nem lehet közvetlenül összevetni, mivel eltérő időpontokban véglegesítették őket. Az előrejelzések készítése során továbbá a fiskális, pénzügyi és külgazdasági változókra – például a kőolaj, a gáz és az egyéb nyersanyagok árára – vonatkozó feltevéseket is más módszerekkel alakítják ki. Az EKB szakértőinek makrogazdasági prognózisa a reál-GDP-hez munkanappal igazított éves növekedési ütemeket közöl, ezzel szemben az Európai Bizottság és a Valutaalap növekedési adatai nincsenek az éves munkanapszámmal korrigálva. A többi előrejelzésben nincs megjelölve, hogy a közölt adatok munkanappal kiigazítottak-e vagy sem.

© Európai Központi Bank 2024

Postacím: 60640 Frankfurt am Main, Németország

Telefon: +49 69 1344 0

Honlap: www.ecb.europa.eu

Minden jog fenntartva. A kiadvány sokszorosítása oktatási és nem kereskedelmi célból, a forrás feltüntetésével engedélyezett.

A konkrét szakkifejezések megtalálhatók az EKB fogalomtárában (csak angol nyelven érhető el).

HTML ISBN 978-92-899-6536-1, ISSN 2529-4539, doi:10.2866/27546, QB-CE-24-001-HU-Q

A technikai feltevésekhez, így például a kőolajár- és az árfolyamfeltevésekhez használt adatgyűjtés zárónapja 2024. február 9. A világgazdaságra vonatkozó prognózist 2024. február 12-én, az euroövezetre vonatkozó makrogazdasági prognózist pedig 2024. február 21-én véglegesítettük. Az aktuális prognózis a 2024–2026 közötti időszakot fedi le. Az ilyen hosszú időtartamra vonatkozó prognózisokat igen nagy bizonytalanság övezi, amiről értelmezésük során nem szabad megfeledkeznünk. Lásd a „The performance of the Eurosystem/ECB staff macroeconomic projections since the financial crisis” (Az eurorendszer/EKB szakértői makrogazdasági prognózisának teljesítménye a pénzügyi válság óta) című cikket, Gazdasági jelentés, 8. sz., EKB, 2019. A legfontosabb táblázatok és diagramok alapjául szolgáló adatok a http://www.ecb.europa.eu/pub/projections/html/index.hu.html oldalon tekinthetők meg. Az EKB és az eurorendszer szakértői korábbi makrogazdasági prognózisainak teljes adatbázisa elérhető az EKB honlapján található makrogazdasági prognózisok adatbázisából. Ez az adatbázis több változót tartalmaz, mint amennyi ebben a jelentésben szerepel, sok közülük negyedéves gyakorisággal kerül bemutatásra.

Az Eurostat 2023 negyedik negyedévi reál-GDP-növekedésére vonatkozó első bontását csak az EKB szakértőinek 2024. márciusi prognózisa után tesszük közzé. Az itt említett bontás néhány euróövezeti országból származó előzetes információkon és az EKB szakértői által készített becsléseken alapul.

Az ilyen készletcsökkentés összefüggésben lehet a cégek azon megítélésével, hogy készletszintjeik a visszafogott keresletre és a készletfenntartás magasabb kamatlábak miatt megnövekedett költségeire tekintettel megfelelőek.

Lásd „A model-based assessment of the macroeconomic impact of the ECB’s monetary policy tightening since December 2021” (Az EKB által 2021 decembere óta végrehajtott monetáris politikai szigorítás makrogazdasági hatásának modellalapú értékelése) című keretes írást, Gazdasági jelentés, 3. sz., EKB, 2023.

A tízéves lejáratú euroövezeti államkötvények nominálhozamára vonatkozó feltevés alapja a tízéves referencia-kötvényhozamok súlyozott országos átlaga, amelyet az éves GDP-adatokkal súlyozunk, és meghosszabbítunk az EKB tízéves euroövezeti nominális összkötvényhozamából számított határidős pályával úgy, hogy a két idősor kezdeti eltérését az előrejelzési időszakban konstansnak vesszük. Az egyes országok államkötvényhozamai és a megfelelő euroövezeti átlag közötti különbözetet a vizsgált időszakban konstansnak tekintjük.

A nyersanyagárakra vonatkozó technikai feltevések a tőzsdei határidős piac által jelzett pályán alapulnak, az adatgyűjtés 2024. február 9-i zárónapja előtti kéthetes periódus átlagát véve.

A gazdasági mutatók keretes írásunkban szereplő világszintű és/vagy globális aggregátumai nem tartalmazzák az euroövezetet.

2023 decemberének közepe óta a nagyobb konténerszállító vállalatok szüneteltetik vagy felfüggesztették szolgáltatásaikat a Vörös-tengeren.

Ezt figyelembe vettük a közel-keleti konfliktus esetleges eszkalációjára vonatkozó forgatókönyv-elemzésben, amelyet az eurorendszer szakértői a 2023. decemberi makrogazdasági prognózis 3. keretes írásában ismertetnek.

Ezek a folyamatok összhangban vannak a történelmi szabályszerűségekkel, ami arra utal, hogy a Vörös-tenger kereskedelmi zavarai korlátozott hatással vannak az olajárakra. Ezenkívül a jelenlegi helyzetben az olaj globális túlkínálata is leszorítja az árfolyamokat.

Lásd: Ferrari Minesso, M., Lappe, M.-S. és Rößler, D., „Geopolitical risk and oil prices” (Geopolitikai kockázat és olajárak), Gazdasági jelentés, 8. sz., Európai Központi Bank, 2024.

2023 decemberében napi átlagban 76 olaj- és üzemanyag-szállító tartályhajó közlekedett a Vörös-tenger déli részén és az Ádeni-öbölben, ami csak három tartályhajóval kevesebb, mint 2023 első tizenegy havi átlaga.

A globális aggregátumok eredményei bayesi vektor-autoregresszión (BVAR) alapulnak, négy változóval: a Federal Reserve Bank of New York’s Global Supply Chain Pressure Index (GSCPI), a globális (euroövezet nélkül vett) import, a globális (euroövezet nélkül vett) exportárak nemzeti valutákban és az amerikai dollárban kifejezett olajárak. A modell becslése 1998 első negyedévétől 2023 első negyedévéig negyedéves gyakorisággal zajlik. A modell négy sokkhatásának (globális kereslet, energia, ellátási szűk keresztmetszetek és egyéb kínálat) azonosítása zéró- és előjel-restrikciókon alapul. Az euroövezeti export esetében 2003 márciusa és 2023 novembere között havi rendszerességgel BVAR-t alkalmazunk, az euroövezet szintetikus energiaár-indexére, az energiaigényes ipari termeléstől a nem energiaigényes ipari termelésig, a HICP-inflációra, az áruexportra és az euro nomináleffektív árfolyamára, valamint a GSCPI-re és a globális (euroövezet nélkül vett) importra is kiterjedően. A külföldi keresletet, a szűk keresztmetszeteket, az energiaellátást és a nomináleffektív árfolyamsokkot előjel-restrikciókkal azonosítjuk.

Ez a forgatókönyv nem tartalmaz további feltevéseket a szállítmányozás zavarainak az energiaárakra gyakorolt hatásáról. Ehelyett BVAR-ral határoztuk meg az olajáraknak a szállítmányozási zavarokra adott reakcióját, amely csekélynek bizonyul.

A kutatások például azt mutatják, hogy a Szuezi-csatorna 1967 és 1975 közötti végleges lezárását követően az a 79 országpár, ahol a lezárás miatt több mint 50%-kal nőtt a távolság, átlagosan több mint 20%-os kereskedelem-visszaesést tapasztalt. Lásd: Feyrer, J., „Distance, trade, and income – The 1967 to 1975 closing of the Suez Canal as a natural experiment” (A Szuezi-csatorna kísérleti lezárása 1967-től 1975-ig megfigyelés céljából), Journal of Development Economics, 153. évf., 2021.

A fiskális alapállást az NGEU-támogatásokkal is kiigazítottuk. Lásd a 3. táblázathoz fűzött megjegyzéseket.

A 2024-es húsvét előző évhez képest korábbi időpontja a becslések szerint márciusban 0,1 százalékponttal növeli, majd áprilisban 0,1 százalékponttal csökkenti a HICP-inflációs rátát (ez azt jelenti, hogy kizárólag e hatás miatt áprilisban 0,2 százalékponttal csökken az éves inflációs ráta a márciusi értékhez képest). A HICPX-infláció, különösen a szolgáltatások inflációja esetében markánsabb hatás lesz megfigyelhető, mivel a korai húsvét főként a szervezett társasutazások árának alakulását fogja befolyásolni.

Ennek az inflációra gyakorolt hatása valamivel erősebb lehet, ha a vörös-tengeri válság eszkalálódik és elhúzódik. A forgatókönyvvel kapcsolatos további részletekért lásd a 3. keretes írást.

A GDP-deflátor bontásával és a fajlagos nyereségek inflációs elemzésben betöltött szerepével kapcsolatos további információkért lásd E. Hahn „How have unit profits contributed to the recent strengthening of euro area domestic price pressures?” (Hogyan járultak hozzá a fajlagos nyereségek az euroövezetben a belföldi ároldali nyomás megerősödéséhez?) című keretes írását, Gazdasági jelentés, 4. sz., EKB, 2023; valamint Arce, O., Hahn, E. és Koester, G., „How tit-for-tat inflation can make everyone poorer” (Hogyan szegényíthet el a „fogat fogért” infláció mindenkit?), Az EKB blogja, 2023. március 30.

Az alkalmazott piaci árak a 2024. február 9-én (a technikai feltevések adatgyűjtési zárónapján) érvényes árak.

- 7 March 2024