1 Översikt

Den ekonomiska aktiviteten i euroområdet avtog något vid årsskiftet men har fortsatt att vara relativt motståndskraftig mot de stora negativa utbudsstörningar som har drabbat ekonomin. Ekonomin förväntas återgå till tillväxt under de kommande kvartalen i takt med att energipriserna dämpas, den utländska efterfrågan ökar och flaskhalsarna på utbudssidan löses upp, vilket gör det möjligt för företagen att fortsätta att beta av sina stora orderstockar och i takt med att osäkerheten – även den som hänger samman med den senaste tidens stress inom banksektorn – fortsätter att minska. Dessutom lär realinkomsterna förbättras med stöd av en stabil arbetsmarknad, där arbetslösheten går mot nya historiskt låga nivåer. Även om ECB:s penningpolitiska åtstramning i allt högre grad kommer att slå igenom i den reala ekonomin väntas de dämpande effekterna av stramare kreditgivningsvillkor bli begränsade. Tillsammans med det gradvisa tillbakadragandet av finanspolitiskt stöd kommer detta att hämma den ekonomiska tillväxten på medellång sikt. Sammantaget väntas den årliga genomsnittliga reala BNP-tillväxten sakta in till 0,9 procent 2023 (från 3,5 procent 2022), för att sedan öka till 1,5 procent 2024 och 1,6 procent 2025.[1] Jämfört med ECB:s prognoser från mars 2023 har utsikterna för BNP-tillväxten nedreviderats med 0,1 procentenhet för 2023 och 2024, främst beroende på stramare finansieringsförhållanden. BNP-tillväxten under 2025 ändras inte eftersom dessa effekter delvis väntas uppvägas av effekterna av högre real disponibel inkomst och lägre osäkerhet.

Inflationen, mätt med det harmoniserade konsumentprisindexet (HIKP), visar sig bli mer varaktig än vad som tidigare förväntats, trots fallande energipriser och minskade flaskhalsar på utbudssidan. I takt med att energiinflationen blir allt mer negativ för hela 2023 och livsmedelsinflationen avtar kraftigt förväntas den totala inflationen fortsätta att sjunka till omkring 3 procent under årets sista kvartal. HIKP-inflationen exklusive energi och livsmedel väntas dock överstiga den totala inflationen på kort sikt och ligga kvar däröver fram till början av 2024, även om den beräknas sjunka gradvis från och med andra halvåret i år. I takt med att de indirekta effekterna av tidigare energiprischocker och annat pipeline-pristryck gradvis avtar och driver den förväntade nedgången kommer arbetskraftskostnaderna att bli den dominerande drivkraften bakom HIKP-inflationen exklusive energi och livsmedel. Lönetillväxten väntas ligga kvar över det historiska genomsnittet under större delen av prognosperioden, p.g.a. inflationskompensation och en stram arbetsmarknad samt högre minimilöner. Vinstmarginalerna, som ökade betydligt under 2022, väntas dock fungera som en buffert mot ett visst genomslag av dessa kostnader på medellång sikt. Dessutom torde penningpolitiken ytterligare dämpa den underliggande inflationen de kommande åren. Inflationen bedöms generellt sjunka från 8,4 procent 2022 till i genomsnitt 5,4 procent 2023, 3,0 procent 2024 och 2,2 procent 2025. Jämfört med prognoserna från mars 2023 har den totala inflationen uppreviderats något för hela prognosperioden. Detta beror främst på en betydande upprevidering av HIKP-inflationen exklusive energi och livsmedel, vilket återspeglar revideringar som beror på att den senaste tidens inflationsutfall blivit högre än väntat samt på att enhetsarbetskostnaderna blev något starkare, vilket mer än uppvägde effekten av antagandena om lägre energipriser och stramare finansieringsförhållanden.

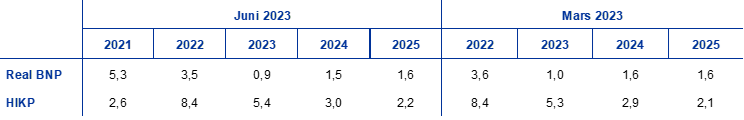

Tabell

Tillväxt- och inflationsprognoser för euroområdet

(årliga procentuella förändringar)

Anm.: Real BNP-siffror avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna.

Osäkerheten kring prognoserna är fortsatt hög, vilket återspeglas i osäkerhetsintervallen för tillväxt och inflation (diagram 1 och 4).

2 Den reala ekonomin

Den ekonomiska aktiviteten i euroområdet minskade något under första kvartalet 2023, då[2] konsumtionen minskade och nettoexporten gav ett positivt bidrag i ett läge med sjunkande energiimport (diagram 1). Industriproduktionen startade starkt i början av året, till följd av historiskt höga orderstockar och lättnader i flaskhalsarna på utbudssidan, men föll kraftigt i mars. I ett läge med negativa överhängseffekter från den månatliga dynamiken under fjärde kvartalet 2022 tyder enkätindikatorer på att tjänstesektorn stödde tillväxten under det första kvartalet 2023. Om man ser till BNP:s slutliga användningskomponenter minskade privatkonsumtionen, vilket speglade en svag utveckling av de reala disponibla inkomsterna i ett läge med hög inflation och stramare finansieringsförhållanden, även om sysselsättningstillväxten var robust. Däremot bidrog nettoexporten positivt till BNP-tillväxten första kvartalet, främst till följd av minskad import till följd av svagare inhemsk efterfrågan och lägre energiförbrukning.

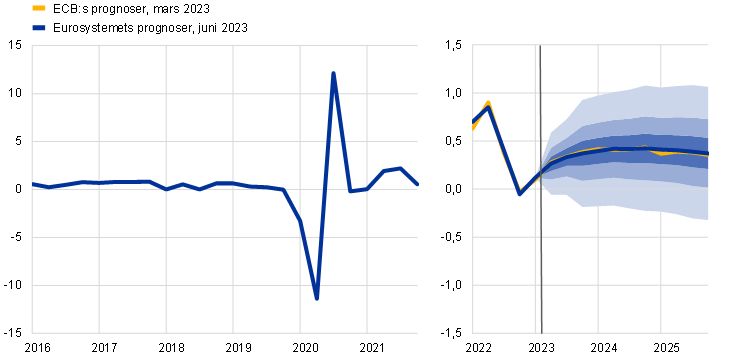

Diagram 1

Real BNP-tillväxt i euroområdet

(procentuella förändringar på kvartalsbasis, säsongsjusterade och arbetsdagskorrigerade data)

Anm.: Historiska uppgifter kan skilja sig från Eurostats senaste publikationer (se fotnot 2). Den vertikala linjen visar början på prognosperioden. Intervallen runt de centrala prognoserna ger ett mått på graden av osäkerhet och är symmetriskt uppbyggda. De baseras på tidigare prognosfel, efter justering för extremvärden. Intervallen, som går från mörkt till ljust, visar sannolikheterna på 30 procent, 60 procent och 90 procent för att utfallet av real BNP-tillväxten kommer att ligga inom respektive intervall. För mer information, se ruta 6 i Makroekonomiska prognoser för euroområdet av ECB:s experter, mars 2023.

BNP-tillväxten beräknas öka från och med andra kvartalet 2023 och förbli stabil under andra halvåret i takt med att effekterna av flaskhalsar på utbudssidan och energichocker avtar och realinkomsterna återhämtar sig, trots försämrade utsikter för tillverkningsindustrin. När inflationen minskar och lönerna stiger på en stark arbetsmarknad kommer de reala disponibla inkomsterna att öka igen andra kvartalet. Tillsammans med avtagande osäkerhet och ökad tillförsikt banar detta väg för en återhämtning i privatkonsumtion. Det positiva bidraget från handelsnettot under första kvartalet har sannolikt minskat under andra kvartalet när importtillväxten tar fart i linje med en förbättrad inhemsk efterfrågan. De flesta indikatorer på företagens och konsumenternas tillförsikt, och även förväntningar, ligger i linje med denna bedömning. Resultaten av enkäten om inköpschefernas index i maj tyder på en återhämtning driven av tjänstesektorn, men där tillverkningsindustrin fortsätter att minska. Även under 2023 kommer den ekonomiska aktiviteten att begränsas av effekterna av stramare finansieringsförhållanden. Sammantaget väntas real BNP öka med 0,3 procent under både det andra och tredje kvartalet 2023, vilket är i linje med prognoserna från mars 2023.

BNP-tillväxten på medellång sikt beräknas öka ytterligare med stöd av fortsatta realinkomstökningar och starkare utländsk efterfrågan, om än med motverkande faktorer från stramare finansieringsförhållanden och en stramare finanspolitik. Den reala BNP-tillväxten väntas stärkas under hela 2023 och i stort sett stabiliseras under 2024–2025 på omkring 0,4 procent på kvartalsbasis. Förutom att utbudsstörningarna och det osäkerhetsrelaterade försiktighetsbeteendet klingar av väntas tillväxten också få starkt stöd av det avtagande inflationstrycket i ett läge med stadig sysselsättningstillväxt och stigande arbetsinkomster, vilket möjliggör en fortsatt återhämtning av de reala disponibla inkomsterna och konsumtionen. Drivkraften från dessa gynnsamma faktorer kommer dock att dämpas av stramare finansieringsförhållanden, eurons tidigare appreciering och det gradvisa tillbakadragandet av finanspolitiskt stöd.

Stramare kreditgivningsvillkor väntas hämma tillväxten i begränsad utsträckning medan normaliseringen av penningpolitiken väntas få ett mer markant negativt genomslag. Tidigare ränteändringar och marknadsbaserade förväntningar vid stoppdatum för prognoserna (som återspeglas i de tekniska antagandena för prognoserna, se ruta 1) kommer att ha en negativ effekt på BNP-tillväxten, särskilt 2023 och 2024.[3] Dessutom har kreditgivningsvillkor, enligt ECB:s senaste enkätundersökning om bankutlåning i euroområdet, skärpts betydligt sedan december 2022. Mildrande faktorer – t.ex. det överlag gynnsamma tillståndet för hushållens och företagens balansräkningar, t.ex. p.g.a. pandemirelaterat överskottssparande och hög lönsamhet – förväntas dock delvis uppväga effekterna.

Jämfört med prognoserna från mars 2023 har utsikterna för den reala BNP-tillväxten nedreviderats med 0,1 procentenhet för 2023 och 2024 men är oförändrade för 2025. De stramare kreditgivningsvillkoren bedöms påverka tillväxten något mer 2023 än vad som antogs i prognoserna från mars 2023, medan effekterna under 2024–2025 i stort sett är oförändrade. Bidraget från lagerförändringar antas också bli svagare 2023, jämfört med prognoserna från mars. På längre sikt anses ett svagare bidrag från nettoexporten, särskilt under 2024, uppvägas av en starkare inhemsk efterfrågan med stöd av en mer robust tillväxt i real disponibel inkomst och lägre osäkerhet.

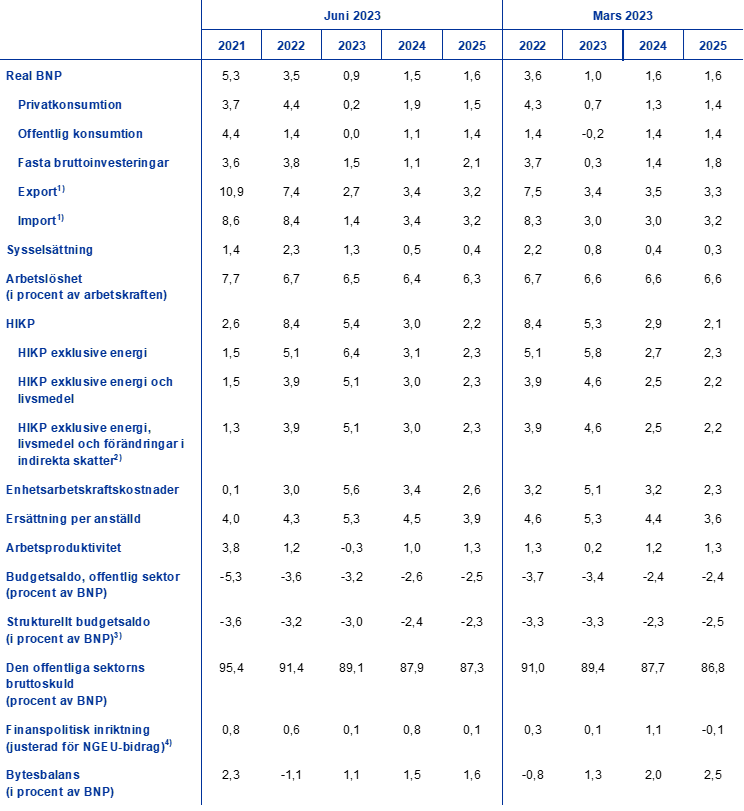

Tabell 1

Makroekonomiska prognoser för euroområdet

(årliga procentuella förändringar om inget annat anges)

Anm.: Real BNP och komponenter, enhetsarbetskostnader, ersättning per anställd och arbetsproduktivitet avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna.

1) Handel inom euroområdet ingår.

2) Delindexet är baserat på uppskattningar av faktiska effekter av indirekta skatter. Dessa kan skilja sig från Eurostats uppgifter, som utgår från ett fullständigt och omedelbart genomslag av indirekta skatteeffekter på HIKP.

3) Beräknat som den offentliga sektorns budgetsaldo, rensat för kortvariga effekter i konjunkturcykeln och tillfälliga åtgärder enligt Europeiska centralbankssystemets (ECBS) definition av ”tillfällig”.

4) Den finanspolitiska inriktningen mäts som förändringen av det konjunkturjusterade primärsaldot exklusive statligt stöd till finanssektorn. Siffrorna justeras också för förväntade Next Generation EU (NGEU)-bidrag på intäktssidan. En negativ siffra innebär en mer expansiv finanspolitisk inriktning.

När det gäller komponenterna i real BNP väntas hushållens reala konsumtion gradvis återhämta sig i takt med att osäkerheten minskar och realinkomsterna och tillförsikten förbättras. Privatkonsumtionen väntas återhämta sig från och med andra kvartalet 2023, i linje med sjunkande inflation och återhämtning av förtroendet, mot bakgrund av i stort sett neutralt finanspolitiskt stöd. På lite längre sikt, när inflationen och osäkerheten sjunker ytterligare och realinkomsterna förbättras, fortsätter konsumtionen att återhämta sig och växa något snabbare än de reala disponibla inkomsterna, i takt med att sparandet normaliseras ytterligare, om än långsamt. Tillväxten i privatkonsumtion har nedreviderats för 2023 jämfört med prognoserna från mars beroende på att utvecklingen i början av 2023 blev svagare än väntat. Den har uppreviderats för 2024–2025, vilket återspeglar en starkare inkomsttillväxt som stöds av både arbetsrelaterade och andra komponenter samt ett mer begränsat tillbakadragande av återstående finanspolitiskt stöd 2024.

Efter att ha stagnerat 2022 beräknas real disponibel inkomst återhämta sig med sjunkande inflation, med bidrag av robusta löneökningar tack vare en stark arbetsmarknad. Den reala disponibla inkomsten stagnerade under 2022 (och minskade runt årsskiftet) p.g.a. hög inflation och ett överlag negativt bidrag från finanspolitiska transfereringar till hushållens inkomster till följd av tillbakadragande av stödåtgärder kopplade till coronaviruset (covid-19). Den väntas gradvis återhämta sig under 2023 mot bakgrund av den sjunkande inflationen, som dock fortfarande är för hög. Starkare löneökningar och andra inkomster än arbetsinkomster samt fortsatt sysselsättningstillväxt anses stödja hushållens köpkraft, trots att den gradvis dämpas under prognosperioden. Finanspolitiska transfereringar anses ge ett i stort sett neutralt bidrag till ökningen i real disponibel inkomst under hela prognosperioden. I och med att inflationen väntas sjunka ytterligare och den ekonomiska aktiviteten kommer att stärkas kraftigt, vilket upprätthåller en stark arbetsmarknad, förväntas real disponibel inkomst öka under 2024 och 2025 till en nivå långt över den nivå som rådde före pandemin.

Hushållens sparkvot väntas vara fortsatt hög 2023 och därefter endast minska något. Sparkvoten ökade i slutet av 2022, främst p.g.a. försiktighetsmotiv kopplade till hög osäkerhet. Den förväntas förbli hög även under 2023 i och med att högre räntor motverkar hushållens önskan att normalisera sitt sparande efter pandemin. I och med att osäkerheten och inflationstrycket sjunker ytterligare under prognosperioden bör hushållens sparkvot vända nedåt, även om den ligger kvar över nivån före pandemin. Överskottssparandet, som till stor del ackumulerats av rikare hushåll och innehas i illikvida tillgångar, förväntas inte ge någon större skjuts åt konsumtionsökningen. I ett läge med högre räntor och stramare kreditgivningsvillkor kommer hushållen sannolikt att ytterligare omfördela sina innehav mot tillgångar med högre avkastning.

Ruta 1

Tekniska antaganden om räntor, råvarupriser och växelkurser

Jämfört med prognoserna från mars 2023 omfattar de tekniska antagandena något högre räntor, lägre oljepriser, betydligt lägre grossistpriser på gas och el samt en appreciering av euron. De tekniska antagandena om räntor och råvarupriser baseras på marknadsförväntningar med stoppdatum den 23 maj 2023. De korta räntorna avser tremånaders Euribor och marknadsförväntningar härleds från terminsräntor, medan räntorna på tioåriga statsobligationer används för att ge ett mått på de långa räntorna.[4] Både korta och långa räntor har stigit något sedan stoppdatumet för prognoserna från mars 2023 och i förhållande till dessa prognoser har deras utvecklingsbanor uppreviderats med cirka 10 punkter mot bakgrund av ytterligare höjningar av ECB:s styrräntor.

Tabell

Tekniska antaganden

De tekniska antagandena för oljepriserna har nedreviderats eftersom oron över den globala oljeefterfrågan uppvägde oron för ett otillräckligt oljeutbud.[5] Sedan prognoserna i mars har i synnerhet förändringarna i oljepriserna påverkats av oro över den globala ekonomiska efterfrågan i samband med å ena sidan stress inom den amerikanska banksektorn (som utövar ett nedåtriktat tryck) och å andra sidan av högre kinesisk efterfrågan efter att Kinas ekonomi öppnats igen samt efter beslut av OPEC+ om att minska utbudet (som utövar ett uppåtriktat tryck). Kurvan för oljeterminspriserna har justerats nedåt sedan prognoserna från mars 2023 (med 5,5 procent för 2023, 6,7 procent för 2024 och 4,8 procent för 2025) och handlas fortfarande under det beräknade spotpriset vid kontraktets löptid. Oljepriset antas ligga på 78,0 US-dollar per fat 2023 och sjunka till 70,4 US-dollar per fat 2025.

Grossistpriserna på gas och el har fortsatt att sjunka ytterligare under de nivåer som rådde före kriget i Ukraina. Stora lager har bidragit till att hålla gaspriserna låga, och EU är på god väg att uppnå sitt mål för gaslagring på 90 procent senast i november 2023. Totalt sett har kurvan för gasterminer förskjutits nedåt sedan prognoserna från mars (med 27 procent 2023, 16 procent 2024 och 9 procent 2025). Det europeiska gaspriset antas ligga på 42 euro per MWh 2023 och öka till 46 euro per MWh 2025. När det gäller utsläppsrätter i EU:s system för handel med utsläppsrätter har den antagna banan, baserat på terminspriser, nedreviderats sedan prognoserna i mars (med cirka 9 procent) p.g.a. svagare industriverksamhet, men även p.g.a. turbulensen på finansmarknaderna i mars och tekniska faktorer.

De bilaterala växelkurserna väntas under prognosperioden vara oförändrade på de genomsnittliga nivåer som rådde under de tio arbetsdagarna fram till stoppdatumet. Detta implicerar en växelkurs på 1,09 US-dollar per euro under prognosperioden, vilket är 0,8 procent högre än prognoserna från mars 2023. Antagandet om eurons effektiva växelkurs innebär en appreciering på 1,1 procent sedan prognoserna i mars.

Bostadsinvesteringarna beräknas minska avsevärt 2023 och 2024 till följd av stramare finansieringsförhållanden. Bostadsinvesteringarna kommer att minska i år och nästa år p.g.a. långvarig svaghet i fråga om överkomlighet (uttryckt i genomsnittsinkomst i förhållande till en genomsnittlig bolåneutbetalning på en typisk bostad) och lönsamhet (mätt i Tobins Q). Även om bostadspriserna normalt rör sig i motsatta riktningar har både överkomliga priser och lönsamhet minskat de senaste kvartalen till följd av stigande bolåneräntor och byggkostnader i ett läge med en dämpad bostadsprisutveckling och en svag utveckling för de disponibla inkomsterna. Denna utveckling kommer, i kombination med kreditåtstramningar, även fortsättningsvis att kraftigt tynga ned bostadsinvesteringarna. Även om tillväxten i bostadsinvesteringarna bedöms ha blivit tillfälligt positiv under årets första kvartal (till följd av lättnader i flaskhalsar på utbudssidan och gynnsamma väderförhållanden i vissa länder), väntas den utdragna nedgång som inleddes under andra kvartalet 2022 fortsätta fram till 2024. Ökningen av bostadsinvesteringarna bör återgå till en stadig takt under 2025, med en återhämtning av överkomlighet och lönsamhet i takt med att både bolåneräntorna och byggkostnaderna stabiliseras.

Företagsinvesteringarna torde dämpas av stramare finansieringskostnader och kreditgivningsvillkor för att sedan återhämta sig mer längre fram under perioden. Efter en kraftig avmattning under det fjärde kvartalet 2022 väntas tillväxten för företagsinvesteringar återhämta sig under 2023. Detta står i kontrast till den fortsatta nedgång som förutsågs i prognoserna från mars. Om man bortser från de mycket volatila investeringarna i irländska immateriella tillgångar var[6]nedgången i företagsinvesteringar under fjärde kvartalet 2022 mycket mindre och denna nedgång förväntas ha vänt helt under första kvartalet 2023. Sammantaget väntas företagsinvesteringar uppvisa en positiv tillväxt, men i en dämpad takt 2023 och 2024, i takt med att effekterna på kreditförsörjningen blir allt mer bindande, lönekostnaderna stiger och de finanspolitiska stödåtgärderna dras tillbaka. Under 2025 kommer investeringarna – särskilt i samband med den gröna omställningen och digitaliseringen, och stimulerade av NGEU-programmet – att öka igen, vilket delvis återspeglar en ökande inhemsk och utländsk efterfrågan samt vinsttillväxt.

Ruta 2

Omvärlden

Den globala ekonomin inledde året starkare och förväntas växa måttligt under prognosperioden, med viss uppgång 2025. Den globala BNP-tillväxten (exklusive euroområdet) överraskade på uppåtsidan under första kvartalet 2023. Tillväxten var bättre än väntat i Kina, med en tidigare och starkare återhämtning än väntat efter upphävandet av pandemirestriktioner, samt i USA mot bakgrund av en motståndskraftig arbetsmarknad. Följdverkningarna från problemen i den amerikanska banksektorn i början av mars ledde till en kort period av akut stress på de globala finansmarknaderna. Sedan dess har emellertid de flesta tillgångsklasser återhämtat sina förluster trots fortsatt osäkerhet. Världsekonomin (exklusive euroområdet) beräknas växa med 3,1 procent i år och nästa år. Tillväxten bedöms öka till 3,3 procent 2025. Tillväxtutsikterna är i stort sett oförändrade jämfört med prognoserna från mars 2023.

Trots en positiv utveckling i den ekonomiska aktiviteten är världshandeln fortsatt svag eftersom sammansättningen av den globala efterfrågan blir mindre handelsintensiv. På medellång sikt torde den dock utvecklas mer i linje med den reala BNP-tillväxten. Tillväxtens nuvarande låga handelsintensitet återspeglar ett samspel mellan flera faktorer, såsom förändrade konsumtionsmönster efter pandemin – med en förskjutning från varor till tjänster – samt lägre investeringar p.g.a. högre räntor. Till följd av detta beräknas världshandeln öka med 1,3 procent under 2023 – en betydligt mer dämpad takt än det långsiktiga genomsnittet och den globala tillväxten. Eftersom konsumtionsmönstrens sammansättning i de utvecklade ekonomierna gradvis lär normaliseras under prognosperioden, i takt med att investeringarna återhämtar sig, torde världshandeln öka endast i något högre takt än den globala tillväxten 2024 och 2025. Utländsk efterfrågan på export från euroområdet anses följa en liknande utveckling och öka med 0,5 procent i år och därefter till 3,1 procent 2024 och 2025. Prognoserna för världshandeln och den utländska efterfrågan på export från euroområdet har nedreviderats för i år. Skälet till detta var främst betydande negativa överhängseffekter från handelsutvecklingen kring årsskiftet som var svagare än beräknat. Därefter är prognoserna i stort sett i stort sett oförändrade.

Tabell

Omvärlden

(årliga procentuella förändringar)

1) Beräknat som ett viktat genomsnitt av importen.

2) Beräknat som ett viktat genomsnitt av euroområdets handelspartners import.

3) Beräknat som ett viktat genomsnitt av exportdeflatorer för euroområdets handelspartner.

Pristrycket i världsekonomin förblir högt medan exportpriserna för euroområdets handelspartner torde växa i dämpad takt under prognosperioden. Den totala konsumentprisinflationen i världen nådde en topp på 8,3 procent under tredje kvartalet 2022. Den har sedan sjunkit kopplat till avtagande utbudsstörningar, lägre transportkostnader, fallande energipriser och svagare efterfrågan till följd av den synkroniserade penningpolitiska åtstramningen över hela världen. Motståndskraftiga arbetsmarknader och kraftiga löneökningar, särskilt i viktiga utvecklade ekonomier, tyder emellertid på att det underliggande inflationstrycket är fortsatt starkt och att nedgången i inflationen sannolikt kommer att ske gradvis. Tillväxten i exportpriser för euroområdets konkurrenter (i nationella valutor) har fallit snabbt sedan den topp som uppnåddes under andra kvartalet 2022 p.g.a. negativa baseffekter för råvarupriserna, och förväntas fortsätta att göra det på kort sikt, vilket återspeglar utvecklingen av de tekniska antagandena. Konkurrenternas priser väntas öka mer i linje med de historiska genomsnitten under resten av prognosperioden, eftersom det kraftiga inhemska och utländska pipelinetrycket torde försvinna.

Euroområdets exporttillväxt förväntas återhämta sig, med stöd av en förbättrad utländsk efterfrågan när effekterna av flaskhalsar på utbudssidan avtar. Efter nedgångar de senaste två kvartalen beräknas euroområdets reala export öka i takt med förbättringarna vad gäller flaskhalsar på utbudssidan och den ökade efterfrågan på resetjänster till euroområdet. Dessa faktorer väntas uppväga den senaste tidens försämrade priskonkurrenskraft i euroområdet. Priskonkurrenskraften är dock fortfarande betydligt bättre än före pandemin. Exportmarknadsandelarna väntas därför totalt sett öka för euroområdets exportörer. Samtidigt beräknas importtillväxten i euroområdet bli svag på kort sikt i ett läge med dämpad energiimport och svag inhemsk efterfrågan, men återhämta sig på medellång sikt i takt med att den inhemska efterfrågan tar fart. Överlag implicerar kombinationen av svagare import och exportvinster att handelsnettots bidrag till BNP-tillväxten blir positivt 2023 (diagram 2). Fallande energipriser har lett till en förbättring i euroområdets bytesförhållande på kort sikt, och ytterligare måttliga ökningar väntas under prognosperioden. Det förbättrade bytesförhållandet förväntas bidra till en ökning av euroområdets bytesbalans, som tros återhämta sig 2023 och förbättras något under 2024 och 2025.

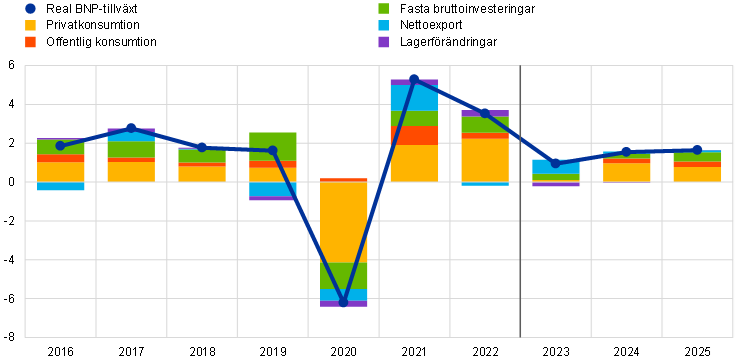

Diagram 2

Euroområdets reala BNP – uppdelning i främsta utgiftskomponenter

(årliga procentuella förändringar, bidrag i procentenheter)

Anm.: Uppgifterna är säsongsjusterade och arbetsdagskorrigerade. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna. Den vertikala linjen visar början på prognosperioden.

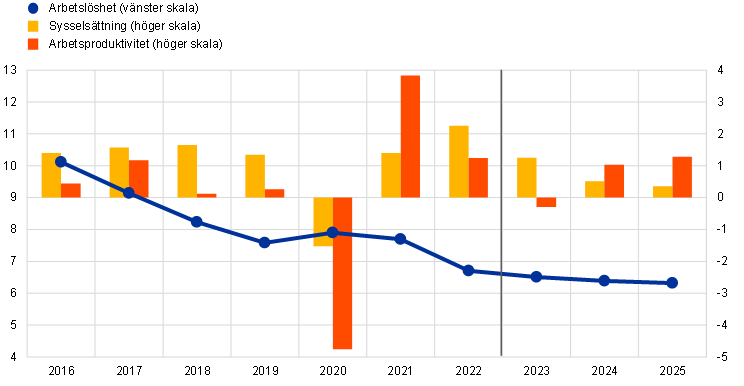

Arbetsmarknaden väntas vara fortsatt robust och stram under prognosperioden (diagram 3). Sysselsättningen ökade kraftigt under det första kvartalet 2023 och steg med 0,6 procent jämfört med föregående kvartal, trots en viss minskning av real BNP. Ökningen berodde främst på en kraftig ökning av arbetskraften. Sysselsättningen väntas öka med 1,3 procent under 2023 men stiga i långsammare takt under återstoden av prognosperioden och uppgå till 0,4 procent 2025. Arbetslösheten beräknas minska ytterligare från en redan historiskt låg nivå för att uppgå till 6,3 procent 2025. Det genomsnittliga antalet arbetade timmar per anställd beräknas öka ytterligare under prognosperioden – till skillnad från den trendmässiga minskningen under åren före pandemin – men bedöms fortfarande ligga kvar under förkrisnivån fjärde kvartalet 2025. Produktivitetstillväxten, som har sjunkit kraftigt de senaste kvartalen och minskade med 0,6 procent under första kvartalet 2023, beräknas plana ut i år för att sedan återhämta sig till nivåer över det historiska genomsnittet 2024 och 2025.

Diagram 3

Arbetsmarknaden i euroområdet

(procent av arbetskraften (vänster skala), årlig procentuell förändring (höger skala))

Anm.: Den vertikala linjen visar början på prognosperioden.

3 Finanspolitiska utsikter

Det har varit relativt begränsade förändringar av de diskretionära finanspolitiska åtgärderna sedan prognoserna i mars 2023. För 2023 avser revideringarna av finanspolitiska antaganden främst en nedtrappning av de finanspolitiska stödåtgärderna, som svar på energikrisen och den höga inflationen, till omkring 1,6 procent av BNP, jämfört med 1,8 procent av BNP i marsprognoserna. Revideringen är ganska begränsad för euroområdet, eftersom det förekommer skillnader mellan länderna. Å ena sidan medför den fortsatta nedgången i grossistenergipriser lägre finanspolitiska kostnader för vissa åtgärder, särskilt de pristak för gas och el som införts i flera länder. Å andra sidan är en stor del av det finanspolitiska stödet inte direkt kopplat till energipriserna. Detta handlar främst om stöd som består av direkta inkomstlättnader eller momssänkningar. För några länder har det finanspolitiska stödet dessutom uppreviderats något jämfört med marsprognoserna, till följd av en förlängning av åtgärderna in på 2023 eller uppdaterade beräkningar i samband med de stabilitetsprogram för 2023 som utarbetats av regeringarna i euroområdet. Till skillnad från 2023 innebär revideringarna av diskretionära åtgärder för 2024 en mindre finanspolitisk åtstramning än i marsprognoserna. Förutom att effekterna av energirelaterade åtgärder har upphört beror revideringarna på högre offentliga investeringar, som delvis återspeglar en viss senareläggning av NGEU-finansierade projekt, samt något högre pensionsutgifter, ytterligare sänkningar av direkta skatter och sociala avgifter samt högre löneökningar i den offentliga sektorn i flera länder. Den finanspolitiska inriktningen i euroområdet, justerad för NGEU-bidrag, beräknas vara i stort sett balanserad 2023, för att sedan stramas åt avsevärt 2024 – eftersom cirka 70 procent av det energi- och inflationsrelaterade stödet från 2023 torde dras tillbaka – och vara i stort sett i balans 2025. Ett betydande finanspolitiskt stöd kvarstår dock i grundscenariot för juni 2023 jämfört med 2019, före pandemin.

De finanspolitiska utsikterna för euroområdet väntas bli bättre under prognosperioden. Efter den betydande minskningen under 2022 beräknas euroområdets budgetunderskott fortsätta att minska i långsammare takt under 2023–2024 och endast marginellt under 2025 (till 2,5 procent av BNP). Att budgetsaldot i slutet av prognosperioden sjunker jämfört med 2022 förklaras av förbättringen av det konjunkturrensade primärsaldot och i mer begränsad omfattning av en bättre konjunkturbetingad finanspolitisk komponent, medan räntebetalningarnas andel av BNP gradvis ökar under prognosperioden. Euroområdets skuld beräknas fortsätta att minska, om än långsammare efter 2022, till 87,3 procent av BNP fram till 2025. Detta beror främst på negativa ränte-tillväxt-differenser, som mer än uppvägde de kvarstående primära underskotten. Under 2025 väntas dock både underskotts- och skuldkvoterna ligga kvar över de nivåer som rådde före pandemin. Jämfört med marsprognoserna är budgetsaldot i stort sett oförändrat i slutet av prognosperioden, medan skuldkvoten har uppreviderats något under 2023–2025, främst p.g.a. mindre gynnsamma ränte-/tillväxtdifferenser.

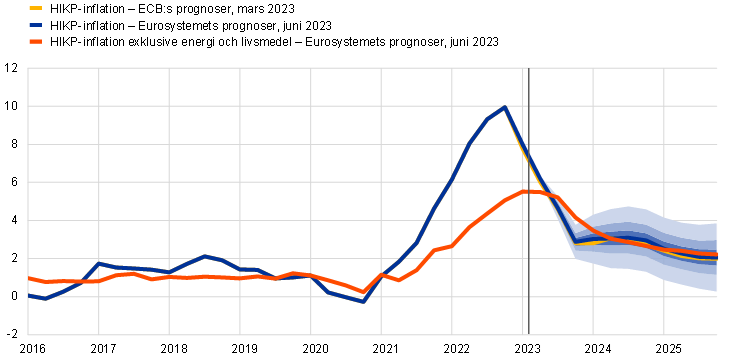

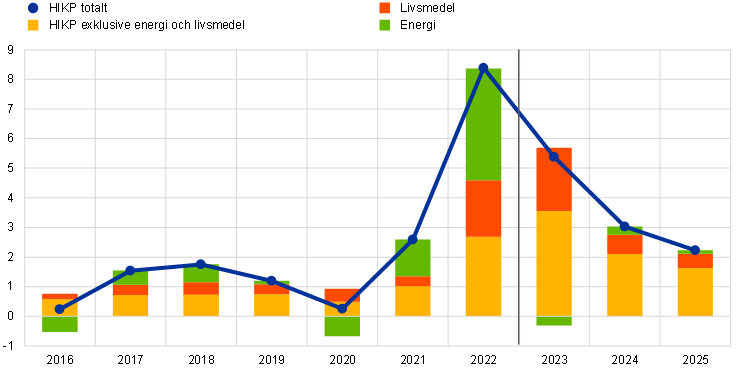

4 Priser och kostnader

HIKP-inflationen beräknas minska till i genomsnitt 5,4 procent under 2023, följt av 3,0 procent 2024 och 2,2 procent 2025. Efter en kraftig nedgång under 2023 väntas inflationen ligga på runt 3,0 procent 2024, för att sedan gradvis sjunka ytterligare 2025 (diagram 4). Denna nedgång i den totala inflationen under prognosperioden återspeglar en nedgång i den årliga förändringstakten för samtliga huvudkomponenter i varierande grad och påverkas också av finanspolitiska åtgärder och antaganden om råvarupriser (diagram 5).

Diagram 4

HIKP-inflation i euroområdet

(årliga procentuella förändringar)

Anm.: Den vertikala linjen visar början på prognosperioden. Intervallen kring de centrala prognoserna för HIKP-inflationen baseras på tidigare prognosfel, efter justering för extremvärden. Intervallen, som går från mörkt till ljust, visar sannolikheterna på 30 procent, 60 procent och 90 procent för att utfallet av HIKP-inflationen kommer att ligga inom respektive intervall. För mer information, se ruta 6 i Makroekonomiska prognoser för euroområdet av ECB:s experter, mars 2023.

Den totala HIKP-inflationen väntas fortsätta att snabbt sjunka under hela 2023 p.g.a. nedåtriktade baseffekter, lägre energipriser och minskat pipelinetryck. Energiinflationen beräknas bidra märkbart till denna nedgång till följd av nedåtriktade baseffekter och antagandet om sjunkande priser på energiråvaror. Livsmedelsinflationen minskar mer gradvis i takt med att nedåtriktade baseffekter och antaganden om sjunkande priser på energi och livsmedelsråvaror dämpas av uppåtriktade effekter av stigande vinstmarginaler, dynamisk ökning av arbetskraftskostnader och fördröjda effekter av tidigare negativa väderförhållanden. HIKP-inflationen exklusive energi och livsmedel beräknas gradvis avta under 2023 eftersom det minskande pipelinetrycket bör uppväga uppåttrycket från starkare löneökningar. Avtagande pipelinetryck från tidigare kraftiga ökningar av producentpriserna väntas förstärkas av nedåtriktade effekter från eurons appreciering den senaste tiden samt minskade flaskhalsar på utbudssidan. Samtidigt väntas den närmaste tidens robusta efterfrågan inom turismsektorn och tryck från stigande arbetskraftskostnader stödja HIKP-inflationen exklusive energi och livsmedel, vilket innebär att den sannolikt ligger kvar på förhöjda nivåer under sommaren för att därefter gradvis sjunka.

Efter en uppgång 2024 i samband med avvecklingen av finanspolitiska åtgärder väntas energiinflationen pressa ner den totala inflationen 2025. Detta mönster återspeglar den nedåtgående kurvan för de tekniska antagandena för grossistpriserna på olja, gas och el mellan 2024 och 2025. En förväntad återhämtning i energiinflationen 2024 beror främst på starka uppåtriktade baseffekter och utfasningen av många statliga åtgärder för att dämpa gas- och el-inflation.

Livsmedelsinflationen väntas minska under de senare åren av prognosperioden i linje med antagandena om råvarupriser. Arbetskraftskostnadernas utveckling väntas bli en viktig pådrivande faktor för livsmedelsinflationen eftersom priserna på livsmedels- och energiråvaror antas fortsätta att sjunka fram till slutet av prognosperioden, även om de ligger kvar över nivåerna före 2022

På medellång sikt beräknas HIKP-inflationen exklusive energi och livsmedel att fortsätta sjunka gradvis, även om den förblir hög till följd av starka löneökningar under hela prognosperioden. Den förväntade nedgången från 5,1 procent 2023 till 2,3 procent 2025 återspeglar de minskade indirekta effekterna av energipriserna, de avtagande flaskhalsarna på utbudssidan, de penningpolitiska åtstramningarnas dämpande inverkan och den normaliserade efterfrågan efter den starka återhämtningen efter pandemin. Samtidigt kommer HIKP-inflationen exklusive energi och livsmedel att på medellång sikt ligga kvar långt över sitt historiska medelvärde på 1,5 procent till följd av en stark utveckling av enhetsarbetskostnaderna. Denna utveckling beror främst på löneökningar som till viss del anses kunna dämpas av en nedgång i vinsten per enhet 2024.

Diagram 5

Euroområdets HIKP-inflation – uppdelning i huvudkomponenter

(årliga procentuella förändringar, i procentenheter)

Anm.: Den vertikala linjen visar början på prognosperioden.

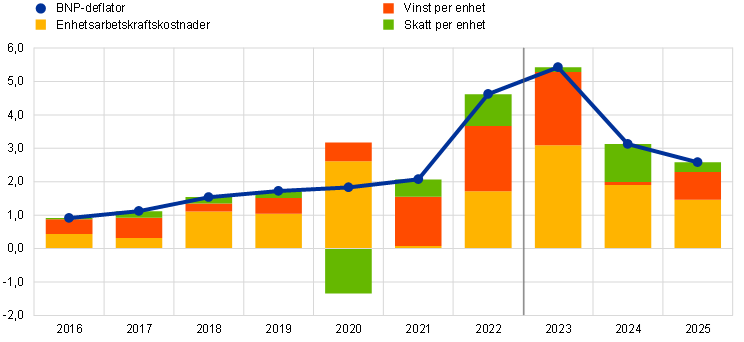

Lönerna beräknas öka i en takt som ligger klart över det historiska genomsnittet, vilket återspeglar inflationskompensation och en stram arbetsmarknad samt höjningar av minimilönerna. Ökningen av ersättningen per anställd beräknas minska från 5,3 procent 2023 till 4,5 procent 2024 och 3,9 procent 2025, med löneökningar som förväntas ligga klart över de historiska genomsnitten i både den offentliga och den privata sektorn. För 2023 är siffran oförändrad jämfört med marsprognoserna, medan en starkare tillväxt förväntas för 2024 och 2025 till följd av en stramare arbetsmarknad. Köpkraftsförlusterna sedan inflationsuppgången väntas inte uppvägas förrän i slutet av prognosperioden. Ökningen av enhetsarbetskostnader väntas nå en topp 2023 för att sedan sjunka under 2024 och 2025, mot bakgrund av minskade löneökningar och en återhämtning i produktivitetstillväxten.

Avvecklade flaskhalsar på utbudssidan, svag aggregerad efterfrågan 2023 och kraftiga löneökningar under större delen av prognosperioden ligger i linje med sjunkande vinstindikatorer under prognosperioden. Exceptionella faktorer har stöttat företagens marginaler under 2021 och 2022 och kommer sannolikt att göra det även 2023 (diagram 6).[7] Utfasningen av pandemirelaterad uppdämd efterfrågan, lättnader i flaskhalsarna på utbudssidan och dämpande effekter av en penningpolitisk åtstramning bör innebära ett ökat tryck på vinsten per enhet för att absorbera kraftiga löneökningar och den därav följande ökningen av enhetsarbetskostnader. Normaliseringen av energipriser bör å andra sidan leda till en förbättring av bytesförhållandet och därmed i viss utsträckning mildra de negativa effekterna av högre löneökningar och svagare inhemsk efterfrågan på vinsten per enhet.

Diagram 6

BNP-deflator i euroområdet – dekomponering av inkomstsidan

(årliga procentuella förändringar, i procentenheter)

Anm.: Den vertikala linjen visar början på prognosperioden.

Efter en kraftig uppgång 2022 väntas den årliga tillväxttakten i importpriser bli negativ 2023, vilket leder till ett förbättrat bytesförhållande under prognosperioden. Efter en kraftig ökning på 17,2 procent under 2022 förväntas importdeflatorn sjunka kraftigt 2023 för att därefter bli positiv 2024 och 2025 i linje med förmodade prisnedgångar för olja, gas och andra råvaror och avtagande flaskhalsar på utbudssidan för importerade insatsvaror.

Jämfört med marsprognoserna från 2023 har prognosen för HIKP-inflationen uppreviderats med 0,1 procentenhet för varje år i prognosperioden. Nedrevideringarna av energikomponenter har uppvägts av upprevideringar av andra komponenter än energi. Livsmedelsinflationen har uppreviderats p.g.a. överraskande positiva data och starkare löneökningar, trots svagare tekniska antaganden för priserna på energi- och livsmedelsråvaror. HIKP-inflationen exklusive energi och livsmedel har uppreviderats både på kort sikt, främst p.g.a. nya överraskande data som dominerar förväntade avtagande indirekta effekter av lägre energipriser, och på medellång sikt, där upprevideringen återspeglar en mer bestående underliggande inflation och ett starkare tryck från ökade enhetsarbetskostnader.

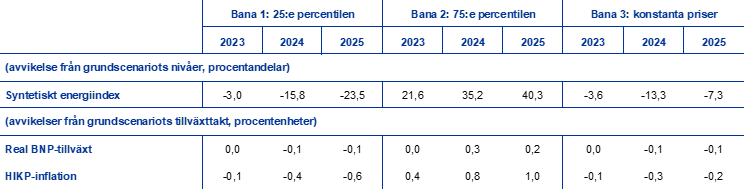

Ruta 3

Känslighetsanalys: alternativa energiprisbanor

Med tanke på den betydande osäkerheten om den framtida energiprisutvecklingen kan alternativa utvecklingsbanor för energipriserna härledas från terminspriser på olja och gas och en konstant prisutveckling för att bedöma konsekvenserna för utsikterna för HIKP-inflationen och real BNP-tillväxten. I denna känslighetsanalys används ett syntetiskt energiprisindex som kombinerar terminspriser för både olja och gas. Alternativa utvecklingsbanor på nedåt- och uppåtsidan beräknas från den 25:e och 75:e percentilen av den implicita neutrala täthetsfunktionen för både olje- och gaspriser den 23 maj 2023 (stoppdatum för de tekniska antagandena). Båda fördelningarna pekar på uppåtrisker för de tekniska antagandena i prognoserna från juni 2023, vilka är särskilt uttalade för gasterminspriserna. Dessutom beaktas ett antagande om konstanta priser för både olje- och gaspriser. Effekterna av de alternativa utvecklingsbanorna bedöms baserat på en rad makroekonomiska modeller från ECB och Eurosystemet som används i prognoserna. De genomsnittliga effekterna på real BNP-tillväxt och inflation i dessa modeller framgår av tabellen nedan.

Tabell

Effekter av alternativa energiprisbanor

Anm.: I denna känslighetsanalys används ett syntetiskt energiprisindex som kombinerar terminspriser för både olja och gas. De 25:e och 75:e percentilerna avser den implicita neutrala täthetsfunktionen för olje- och gaspriser per den 23 maj 2023. Värdet för de konstanta olje- och gaspriserna avser samma dag. De makroekonomiska effekterna rapporteras som medelvärden från ett antal makroekonomiska modeller som används av ECB:s och Eurosystemets experter.

Ruta 4

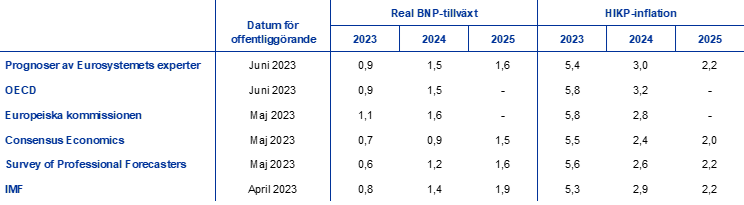

Prognoser av andra institut

Prognoser för euroområdet offentliggörs av olika institut, både av internationella organisationer och av den privata sektorn. Dessa prognoser är dock inte direkt jämförbara med varandra eller med de makroekonomiska prognoserna från Eurosystemets experter eftersom de färdigställdes vid olika tidpunkter. Dessutom används i dessa prognoser olika metoder för att beräkna antaganden om finanspolitiska, finansiella och externa variabler, inklusive priser på olja, gas och andra råvaror. Slutligen finns det skillnader mellan metoderna för beräkning av kalenderjusteringar för de olika prognoserna.

Tabell

Jämförelse mellan de senaste prognoserna för euroområdets reala BNP-tillväxt och HIKP-inflation

(årliga procentuella förändringar)

Källor: OECD June 2023 Economic Outlook 113, 7 juni 2023; Europeiska kommissionens ekonomiska vårprognos 2023, 15 maj 2023; Consensus Economics Forecasts, 11 maj 2023 (data för 2025 har hämtats från enkäten i april 2023); ECB Survey of Professional Forecasters, 5 maj 2023; IMF World Economic Outlook, 11 april 2023.

Anm.: Eurosystemets makroekonomiska prognoser avser tillväxtsiffror på årsbasis som är arbetsdagskorrigerade medan Europeiska kommissionen och IMF rapporterar tillväxtsiffror på årsbasis som inte är arbetsdagsjusterade. För andra prognoser anges inte om uppgifterna är arbetsdagsjusterade eller ej.

Eurosystemets prognoser från juni 2023 ligger inom intervallet för andra prognoser för BNP-tillväxt och inflation. Prognosen för BNP-tillväxten från Eurosystemets experter ligger i linje med OECD:s prognos och något under Europeiska kommissionens prognos, men högre än IMF:s prognos och den privata sektorns prognoser 2023–2024. När det gäller HIKP-inflationen ligger Eurosystemets prognos för 2024 bland de högsta prognoserna, men 0,2 procentenheter lägre än OECD:s prognos. För 2025 ligger den i den övre delen av det snäva intervallet för andra prognoser, men i linje med prognoserna från IMF och Survey of Professional Forecasters.

© Europeiska centralbanken, 2023

Postadress 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Webbplats www.ecb.europa.eu

Alla rättigheter förbehålls. Återgivning för undervisningsändamål och icke-kommersiella syften är tillåten, under förutsättning att källan anges.

För specifik terminologi hänvisas till ECB glossary.

HTML ISBN 978-92-899-5741-0, ISSN 2529-4849, doi:10.2866/261615, QB-CF-23-001-SV-Q

Stoppdatum för de tekniska antagandena, såsom oljepriser och växelkurser, var den 23 maj 2023. Prognoserna för den globala ekonomin slutfördes den 23 maj och de makroekonomiska prognoserna för euroområdet den 31 maj 2023. Även om detta var en dag före publiceringen av Eurostats snabbstatistik för euroområdets HIKP för maj 2023, ingick tidigare nationella snabbestimat som omfattar över 80 procent av euroområdet i prognoserna. De aktuella prognoserna omfattar perioden 2023–2025. Prognoser för en så lång tidshorisont innehåller dock en mycket hög grad av osäkerhet, vilket bör hållas i åtanke. Se artikeln ”The performance of the Eurosystem/ECB staff macroeconomic projections since the financial crisis”, Economic Bulletin, nr 8, ECB, 2019. Se även http://www.ecb.europa.eu/pub/projections/html/index.en.html för en tillgänglig version av de data som ligger till grund för de olika tabellerna och diagrammen. En fullständig databas med tidigare makroekonomiska framtidsbedömningar och prognoser av ECB:s och Eurosystemets experter finns på https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

Eurosystemets prognoser från juni 2023 implicerar en real BNP-tillväxt i euroområdet på 0,1 procent under första kvartalet 2023, vilket är 0,2 procentenheter högre än Eurostats uppskattning som offentliggjordes den 8 juni 2023, efter stoppdatum för prognoserna. Denna diskrepans beror till stor del på att prognoserna för flera mindre euroländer med särskilt volatil kvartalsstatistik, som ofta är föremål för betydande revideringar, görs på årsbasis och interpoleras i syfte att ta fram kvartalsvisa prognoser för euroområdet. Detta tillvägagångssätt innebär en jämnare kvartalsprofil än vad som kan observeras i Eurostats officiella beräkningar som baseras på kvartalsuppgifter för alla euroländer. Dessutom blev vissa landsdata tillgängliga först efter brytdatumet för prognoserna från juni 2023.

Se rutan ”A model-based assessment of the macroeconomic impact of the ECB’s monetary policy tightening sedan december 2021”, Economic Bulletin, nr 3, ECB, 2023.

Antagandet om de nominella tioåriga statsobligationsräntorna i euroområdet grundar sig på det viktade genomsnittet av olika länders tioåriga referensobligationer, viktat med BNP på årsbasis och förlängt med terminsräntekurvan som härletts ur ECB:s ränta på samtliga tioåriga obligationer i euroområdet (”par yield”), med en inledande differens mellan de två serierna som hålls konstant under prognosperioden. Spreaden mellan landspecifika statsobligationsräntor och motsvarande genomsnitt för euroområdet antas vara konstant under prognosperioden.

De tekniska antagandena för råvarupriser baseras på genomsnittet av terminsmarknaderna under den tvåveckorsperiod som slutade på stoppdatumet den 23 maj 2023.

Se rutan ”Intangible assets of multinational enterprises in Ireland and their impact on euro area GDP”, Economic Bulletin, nr 3, ECB, 2023.

För mer information om dekomponeringen av BNP-deflatorn och den roll som vinsten per enhet spelar för inflationsanalysen, se Arce, O., Hahn, E. och Koester, G., ”How tit-for-tat inflation can make everyone poorer”, ECB Blog, 30 mars 2023, samt rutan av E. Hahn, ”How do profit margins in the adjustment to the COVID-19 shock”, Economic Bulletin nr 6, ECB, 2019, och E. Hahns ruta med titeln ”The role of profit margins in the adjustment to COVID-19 shock”, Economic Bulletin nr 2, ECB, 2021.

- 15 June 2023

- 29 June 2023