Nyckeltal

1 Förvaltningsberättelse

1.1 Syftet med ECB:s förvaltningsberättelse

Förvaltningsberättelsen[1] är en integrerad del av ECB:s årsbokslut och är utformad att ge läsarna bakgrundsinformation om årsredovisningen.[2] Med tanke på att ECB:s aktiviteter och transaktioner genomförs för att stödja målen för dess politik bör de finansiella positionerna och resultaten beaktas tillsammans med dess åtgärder.

Följaktligen presenterar förvaltningsberättelsen ECB:s viktigaste uppgifter och verksamhet och hur dessa påverkar årsredovisningen. I den analyseras vidare de viktigaste händelserna i balansräkningen och i resultaträkningen under året och den innehåller information om ECB:s eget nettokapital. Och slutligen beskrivs riskmiljön i vilken ECB är verksam, och det ges information om vilka specifika risker ECB är exponerad för samt vilka policyer för riskhantering som används för att mildra dessa risker.

1.2 Huvudsakliga uppgifter och verksamheter

ECB ingår i Eurosystemet, som utöver ECB består av de nationella centralbankerna i de EU-medlemsstater som har euron som valuta.[3] Eurosystemets främsta mål är att upprätthålla prisstabilitet. ECB utför sina uppgifter, vilka fastställs i fördraget om Europeiska unionens funktionssätt[4] och i stadgan för Europeiska centralbankssystemet och Europeiska centralbanken[5] (diagram 1). ECB bedriver sin verksamhet för att uppfylla sitt mandat och inte i vinstsyfte.

Bild 1

ECB:s viktigaste uppgifter

Eurosystemets penningpolitiska transaktioner redovisas i årsredovisningarna för ECB och de nationella centralbankerna i euroområdet, vilket återspeglar principen om decentralisering av penningpolitikens genomförande i Eurosystemet. Tabell 1 nedan ger en översikt över ECB:s viktigaste transaktioner och funktioner för att uppfylla sitt mandat och visar hur dessa påverkar ECB:s årsredovisning.

Tabell 1

ECB:s viktigaste verksamhet och hur den påverkar årsredovisningen

Genomföra penningpolitik

Utlåning och skulder till kreditinstitut i euroområdet relaterade till penningpolitiska transaktioner | Värdepapper som innehas i penningpolitiska syften | Värdepappersutlåning |

|---|---|---|

Eurosystemets penningpolitiska styrsystem består av ett antal penningpolitiska instrument. Eurosystemet utför öppna marknadstransaktioner, erbjuder stående faciliteter och ålägger kreditinstitut att hålla kassakravsmedel.1 Dessa penningpolitiska instrument används decentraliserat av de nationella centralbankerna och återspeglas i deras årsredovisning under balansräkningsposterna ”Utlåning i euro till kreditinstitut i euroområdet relaterad till penningpolitiska transaktioner” och ”Skulder i euro till kreditinstitut i euroområdet relaterade till penningpolitiska transaktioner”. De påverkar således inte ECB:s årsredovisning. | Köp av sådana värdepapper utförs av ECB och de nationella centralbankerna i Eurosystemet och bokförs under posten ”Värdepapper som innehas för penningpolitiska syften” i balansräkningen. Aktuella värdepappersinnehav redovisas till upplupet anskaffningsvärde, med avdrag för eventuell värdeminskning. Upplupen kupong och avskrivning av överkurser och underkurser ingår i resultaträkningen som nettobelopp under antingen ”Övriga ränteintäkter” eller ”Övriga räntekostnader”, beroende på om nettobeloppet är positivt eller negativt. Eventuella realiserade vinster och förluster ingår i resultaträkningen under ”Realiserade vinster/förluster från finansiella transaktioner”. | Värdepapper som innehas i penningpolitiska syften är tillgängliga för utlåning till Eurosystemet.2 För ECB genomförs dessa operationer genom specialiserade institut. Dessa transaktioner bokförs på balansräkningen under posterna ”Övriga skulder i euro till kreditinstitut i euroområdet” och ”Skulder i euro till hemmahörande utanför euroområdet” om säkerheter ställts i form av kontanter och dessa kontanter förblir oinvesterade. De relaterade operationerna med värdepappersutlåning bokförs annars på konton utanför balansräkningen. Upplupna räntor ingår i ECB:s resultaträkning som ”Övriga ränteintäkter” eller ”Övriga räntekostnader”. |

Likvidiserande transaktioner i utländsk valuta | Likvidiserande transaktioner i euro till centralbanker utanför euroområdet |

|---|---|

ECB agerar som intermediär mellan centralbanker utanför euroområdet och de nationella centralbankerna i Eurosystemet med hjälp av swapptransaktioner som ska förse Eurosystemets motparter med kortfristig finansiering i utländsk valuta.3 Dessa transaktioner bokförs i balansräkningen under posterna ”Skulder i euro till hemmahörande utanför euroområdet” och ”Övriga fordringar inom Eurosystemet (netto)”/”Övriga skulder inom Eurosystemet (netto)” samt på konton utanför balansräkningen. Upplupna räntor ingår i ECB:s resultaträkning som ”Övriga ränteintäkter” eller ”Övriga räntekostnader”. | Eurosystemet får tillhandahålla likviditet i euro till centralbanker utanför euroområdet genom swappar och repotransaktioner i utbyte mot godtagbara säkerheter.4 För ECB bokförs swapptransaktionerna i balansräkningen under ”Fordringar i utländsk valuta på hemmahörande utanför euroområdet” och ”Skulder i euro till hemmahörande utanför euroområdet” eller under ”Övriga fordringar inom Eurosystemet (netto)””Övriga skulder inom Eurosystemet (netto)” samt på konton utanför balansräkningen. Upplupna räntor ingår i ECB:s resultaträkning som ”Övriga ränteintäkter” eller ”Övriga räntekostnader”. |

Genomföra valutatransaktioner och förvaltning av valutareserver

Valutatransaktioner och förvaltning av valutareserv |

|---|

ECB:s valutareserver visas på balansräkningen, huvudsakligen under ”Guld och guldfordringar”, ”Fordringar i utländsk valuta på hemmahörande utanför euroområdet” och ”Fordringar i utländsk valuta på hemmahörande i euroområdet”, medan eventuella relaterade skulder visas under ”Skulder i utländsk valuta till hemmahörande i euroområdet” och ”Skulder i utländsk valuta till hemmahörande utanför euroområdet”. Valutakurstransaktioner bokförs på konton utanför balansräkningen fram till avvecklingsdagen. Nettoränteintäkter, inklusive upplupen kupong och avskrivning av överkurser och underkurser, ingår i resultaträkningen under posten ”Ränteintäkter på valutareserven”. Orealiserade valuta- och prisförluster som överstiger tidigare bokförda orealiserade vinster på samma poster, samt realiserade vinster och förluster från försäljning av valutareserver, ingår också i resultaträkningen under posterna ”Nedskrivningar av finansiella tillgångar och positioner” och ”Realiserade vinster/förluster från finansiella transaktioner”. Orealiserade vinster bokförs på balansräkningen under posten ”Värderegleringskonton”. |

Främja väl fungerande betalningssystem

Betalningssystem (Target) |

|---|

Eurosystemssaldon för nationella centralbanker inom euroområdet gentemot ECB som härrör från Target5 redovisas tillsammans i ECB:s balansräkning som en nettopost för fordringar eller skulder under ”Övriga fordringar inom Eurosystemet (netto)”/”Övriga skulder inom Eurosystemet (netto)”. Target-saldon för nationella centralbanker utanför euroområdet gentemot ECB redovisas i balansräkningen under ”Skulder i euro till hemmahörande utanför euroområdet”. Saldon för underordnade system6 anslutna till Target via Target-ECB-komponenten redovisas i balansräkningen under ”Skulder i euro till övriga hemmahörande i euroområdet” eller ”Skulder i euro till hemmahörande utanför euroområdet”, beroende på om den förvaltande enheten är etablerad i eller utanför euroområdet. Upplupna räntor ingår i resultaträkningen under ”Övriga ränteintäkter” eller ”Övriga räntekostnader”. |

Bidra till ett säkert och sunt banksystem och till stabilitet i det finansiella systemet

Banktillsyn – den gemensamma tillsynsmekanismen |

|---|

ECB:s kostnader för tillsyn täcks via de årliga tillsynsavgifter som tas ut av de granskade enheterna. Tillsynsavgifterna har bokförs i resultaträkningen under posten ”Nettointäkter/-kostnader från avgifter och provisioner”. ECB får även besluta om administrativa sanktioner för enheter under tillsyn som inte följer förpliktelser under EU:s regelverk för banktillsyn (inbegripet ECB:s tillsynsbeslut). De relaterade intäkterna har bokförts i resultaträkningen under posten ”Nettointäkter/-kostnader från avgifter och provisioner”. |

Övrigt

Utelöpande sedlar | Portfölj för egna medel |

|---|---|

ECB har tilldelats 8 procent av det totala värdet på utelöpande eurosedlar. Denna andel redovisas som fordran på de nationella centralbankerna, med samma ränta som Eurosystemet använder i anbuden på huvudsakliga refinansieringstransaktioner, och bokförs i balansräkningen under ”Fordringar relaterade till fördelningen av eurosedlar inom Eurosystemet”. Räntan inkluderas i resultaträkningen under ”Ränteintäkter från fördelningen av eurosedlar inom Eurosystemet”. Kostnader för gränsöverskridande sedeltransporter mellan sedeltryckerier och nationella centralbanker för leverans av nya sedlar och mellan nationella centralbanker för att jämna ut under- och överskott bärs centralt av ECB. Dessa kostnader visas i resultaträkningen under posten ”Kostnader för sedelproduktion”. | Portföljen för ECB:s egna medel bokförs på balansräkningen, främst under posten ”Övriga finansiella tillgångar”. Upplupen kupongränta samt avskrivning av över- och underkurser ingår i resultaträkningen under ”Övriga ränteintäkter” och ”Övriga räntekostnader”. Orealiserade prisförluster som överstiger tidigare bokförda orealiserade prisvinster på samma poster, samt realiserade vinster och förluster från försäljning av värdepapper, ingår också i resultaträkningen under posterna ”Nedskrivningar av finansiella tillgångar och positioner” och ”Realiserade vinster/förluster från finansiella transaktioner”. Orealiserade prisvinster bokförs på balansräkningen under posten ”Värderegleringskonton”. |

1) Mer information om Eurosystemets penningpolitiska instrument, särskilt om öppna marknadstransaktioner, finns på ECB:s webbplats.

2) Mer information om värdepappersutlåning finns på ECB:s webbplats.

3) Mer information om valutaswappavtal finns på ECB:s webbplats.

4) Mer information om Eurosystemets likviditetstransaktioner i euro mot godtagbara säkerheter finns på ECB:s webbplats.

5) Mer information om Target finns på ECB:s webbplats.

6) Underordnade system är finansiella marknadsinfrastrukturer som av ECB-rådet har beviljats tillträde till Target-ECB-komponenten under förutsättning att de uppfyller kraven i ECB:s beslut (EU) 2022/911 av den 19 april 2022 om villkoren för Target-ECB och om upphävande av beslut ECB/2007/7 (ECB/2022/22) (EUT L 163, 17.6.2022, s. 1), i dess ändrade lydelse. Den inofficiella konsoliderade texten med en lista över ändringar finns här. Mer information om underordnade system finns på ECB:s webbplats.

1.3 Finansiell utveckling

1.3.1 Balansräkning

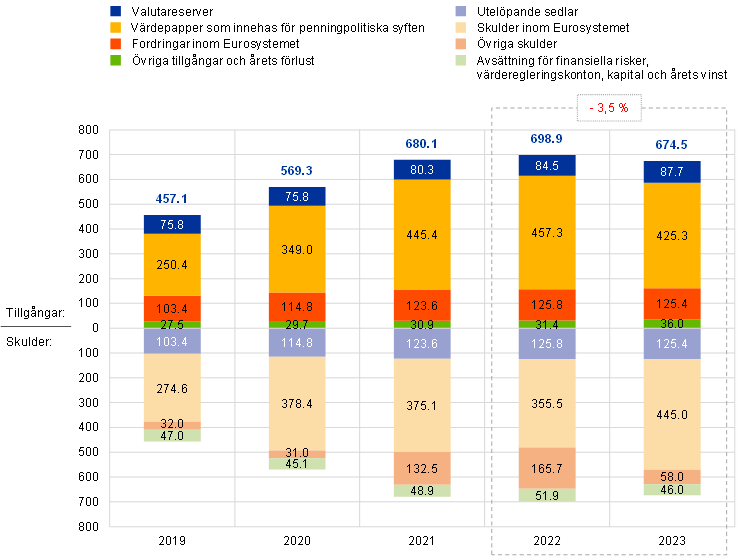

Under perioden 2019–2022 växte ECB:s balansräkning kraftigt, främst beroende på ECB:s direkta värdepappersköp i samband med genomförande av Eurosystemets penningpolitik (diagram 1). Den kraftiga tillväxten i balansräkningen under 2020 och 2021 berodde framför allt på nettoköp av värdepapper inom ramen för APP-programmet (program för köp av tillgångar)[6] och lanseringen av PEPP-programmet (stödköpsprogram föranlett av pandemin)[7] i mars 2020. Nettoköpen av värdepapper inom PEPP och APP upphörde i slutet av mars 2022 respektive den 1 juli 2022, vilket ledde till en mer måttlig tillväxt i ECB:s balansräkning under 2022.

Diagram 1

Huvudkomponenter i ECB:s balansräkning

(miljarder euro)

Källa: ECB.

Under 2023 minskade ECB:s balansräkning med 24,4 miljarder euro till 674,5 miljarder euro, främst beroende på den gradvisa minskningen av APP-innehaven som resultat av den endast partiella återinvesteringen av förfall av värdepapper i denna portfölj mellan mars och juni 2023, och det fullständiga upphörandet av sådana återinvesteringar fr.o.m. juli 2023.

Värdepapper i euro som innehas för penningpolitiska syften utgjorde 63 procent av ECB:s totala tillgångar i slutet av 2023. I denna balanspost ingår värdepapper som ECB köpt inom programmet för värdepappersmarknaderna (SMP), CBPP3, ABSPP, PSPP och PEPP. Värdepapper som förvärvats inom ramen för dessa program värderas till upplupet anskaffningsvärde med avdrag för eventuell värdeminskning.

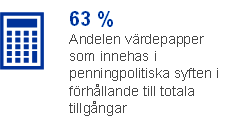

Baserat på ECB-rådets beslut fortsatte Eurosystemet att fullt ut återinvestera förfall av värdepapper inom PEPP under hela året och inom APP fram till slutet av februari 2023. Från slutet av mars till slutet av juni 2023 återinvesterade Eurosystemet därefter endast delvis förfall av värdepapper inom ramen för APP, och från och med juli 2023 upphörde dessa återinvesteringar. Till följd av dessa beslut minskade ECB:s värdepappersportfölj för penningpolitiska syften med 31,9 miljarder euro till 425,3 miljarder euro (diagram 2) där innehaven inom PSPP, ABSPP och CBPP3 inom ramen för APP minskade med 18,0 miljarder euro, 9,5 miljarder euro respektive 1,6 miljarder euro till följd av inlösen. PEPP-portföljen minskade med 2,6 miljarder euro, huvudsakligen beroende på nettoeffekten av avskrivning av överkurser och underkurser[8] på värdepapper i portföljen.

ECB-rådet avser[9] fortsätta att fullt ut återinvestera förfall av värdepapper förvärvade inom PEPP under det första halvåret av 2024. Därefter är avsikten att PEPP-portföljen på Eurosystemsnivå ska minska med i genomsnitt 7,5 miljarder euro per månad under det andra halvåret och återinvesteringar helt upphöra i slutet av 2024. ECB-rådet kommer att fortsätta tillämpa flexibilitet vid återinvestering av kommande förfall i PEPP-portföljen i syfte att motverka risker mot transmissionsmekanismen relaterat till pandemin.

Diagram 2

Värdepapper som innehas i penningpolitiska syften

(miljarder euro)

Källa: ECB.

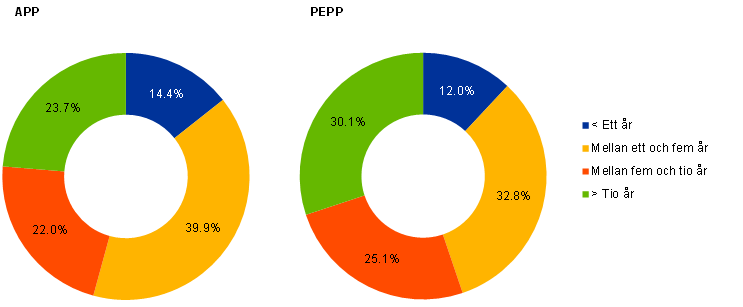

För de aktiva programmen för värdepapper som innehas för penningpolitiska syften, nämligen APP och PEPP, hade värdepapper i ECB:s innehav i slutet av 2023 diversifierad löptidsprofil[10] (diagram 3).

Diagram 3

Löptidsprofil för APP och PEPP

Källa: ECB.

Anm.: För värdepapper med bakomliggande värdepapper baseras löptidsprofilen på värdepapperens vägda genomsnittliga löptid snarare än på den lagliga förfallodagen.

2023 ökade det totala värdet i euro på ECB:s valutareservportfölj, som består av guld, särskilda dragningsrätter, US-dollar, japanska yen och kinesiska renminbi, med 3,3 miljarder euro till 87,7 miljarder euro.

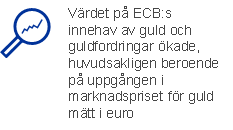

Beräknat i euro ökade ECB:s innehav av guld och guldfordringar 2023 med 2,7 miljarder euro till 30,4 miljarder euro (diagram 4) främst beroende på en ökning i marknadspriset på guld i eurotermer. Denna ökning ledde också till en motsvarande ökning av ECB:s värderegleringskonton för guld (se avsnitt 1.3.2 ”Nettokapital”). Efter Kroatiens antagande av den gemensamma valutan från och med den 1 januari 2023 överförde Hrvatska narodna banka till ECB guld till ett värde av 96 miljoner euro.

Diagram 4

Guldinnehav och guldpriser

(vänstra skalan: miljarder euro; högra skalan: priset i euro per uns finguld)

Källa: ECB.

Anm.: ”Värderegleringskonton för guld” innefattar inte de bidrag som gjorts till ECB:s värderegleringskonton för guld av de nationella centralbanker i medlemsstater som gått med i euroområdet efter den 1 januari 1999, per dagen före deras inträde i Eurosystemet.

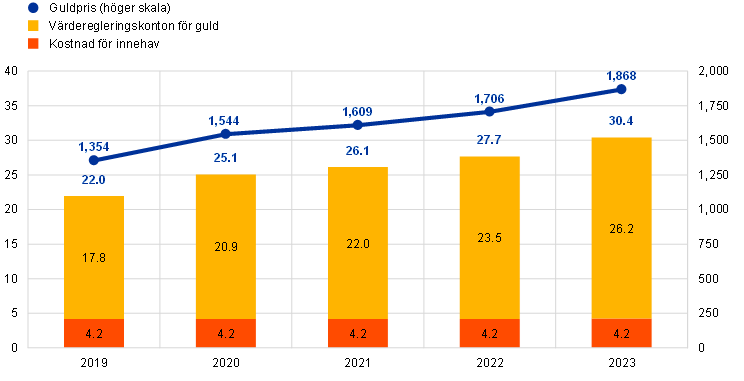

ECB:s valutainnehav[11] i US-dollar, japanska yen och kinesiska renminbi ökade i eurotermer med 0,2 miljarder euro till 55,2 miljarder euro (diagram 5) huvudsakligen som resultat av intäkter under året, främst från portföljen med US-dollar. När Kroatien antog den gemensamma valutan fr.o.m. den 1 januari 2023 överförde Hrvatska narodna banka reservtillgångar i US-dollar till ett värde av 544 miljoner euro till ECB. Ökningen av det totala värdet på valutainnehavet upphävdes delvis, främst till följd av deprecieringen av US-dollar och japanska yen mot euro.

Diagram 5

Innehav av utländsk valuta

(miljarder euro)

Källa: ECB.

US-dollar är den största komponenten i ECB:s valutareserv och utgör 81 procent av det totala innehavet vid slutet av 2023.

ECB förvaltar investeringar i sina valutainnehav enligt en trestegsmetod. Efter förslag från avdelningen för ECB:s riskhantering utformas en strategisk referensportfölj som sedan godkänns av ECB-rådet. Sedan sammanställer ECB:s portföljförvaltare den taktiska referensportföljen, som godkänns av ECB-rådet. I ett tredje steg genomförs dagligen investeringstransaktioner decentraliserat av de nationella centralbankerna.

ECB:s valutainnehav är huvudsakligen investerat i värdepapper och penningmarknadsinlåning eller som löpande räkningar (diagram 6). Värdepapper i denna portfölj värderas till marknadspris vid årets slut.

Diagram 6

Sammansättning av investeringar i utländsk valuta.

(miljarder euro)

Källa: ECB.

Syftet med ECB:s valutainnehav är att finansiera potentiella interventioner på valutamarknaden. Av denna anledning förvaltas ECB:s valutainnehav i enlighet med tre målsättningar (i prioritetsordning): likviditet, säkerhet och avkastning. Följaktligen innehåller denna portfölj huvudsakligen värdepapper med kort löptid (diagram 7).

Diagram 7

Löptidsprofil för värdepapper i utländsk valuta

Källa: ECB.

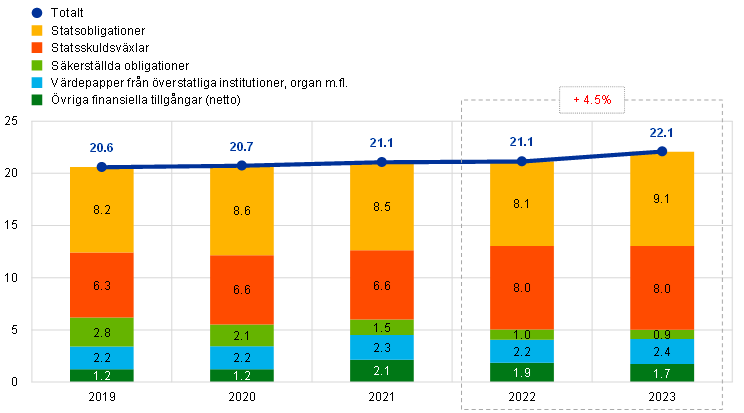

Värdet på portföljen för egna medel ökade med 1,0 miljard euro till 22,1 miljarder euro (diagram 8), främst beroende på i) återinvestering av ränteintäkter från denna portfölj och ii) det ökade marknadsvärdet på värdepapper i euro som hålls i denna portfölj till följd av nedgången i avkastningen på euroområdets obligationer vid årets slut (diagram 17).

Portföljen består huvudsakligen av värdepapper i euro som värderas till marknadspris vid årets slut. Under 2023 bestod portföljen till 77 procent av statspapper.

Andelen gröna investeringar i portföljen för egna medel fortsatte att öka, från 13 procent i slutet av 2022 till 20 procent i slutet av 2023. ECB planerar att denna andel ska öka under de kommande åren.[12] Sedan 2021 kompletteras köpen av gröna obligationer på andrahandsmarknaderna med investeringar i den särskilda eurodenominerade investeringsfond för gröna obligationer som Bank for International Settlements lanserade för centralbanker i januari 2021.

Diagram 8

ECB:s portfölj för egna medel

(miljarder euro)

Källa: ECB.

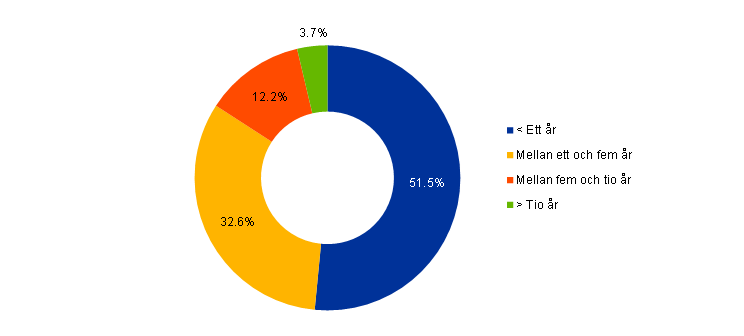

ECB:s portfölj för egna medel består huvudsakligen av investeringar av inbetalat kapital och belopp som har avsatts till den allmänna reservfonden och avsättningar för finansiella risker. Syftet med denna portfölj är att skapa intäkter som bidrar till finansiering av de av ECB:s driftskostnader som inte är relaterade till tillsynsuppgifterna.[13] Den investeras i tillgångar i euro, inom de gränser som anges i dess ramverk för riskkontroll. Detta resulterar i en mer diversifierad löptidsstruktur (diagram 9) än i valutareservportföljen.

Diagram 9

Löptidsprofil för värdepapper i ECB:s portfölj för egna medel

Källa: ECB.

I slutet av 2023 var det totala värdet av eurosedlar i omlopp 1 567,7 miljarder euro, i stort sett samma som i slutet av 2022. ECB har tilldelats en andel på 8 procent av det totala värdet på utelöpande eurosedlar. Detta värde uppgick vid årets slut till 125,4 miljarder euro. Eftersom ECB inte självt ger ut sedlar utgörs detta innehav av fordringar inom Eurosystemet gentemot de nationella centralbankerna i euroområdet till ett värde som motsvarar värdet på de sedlar i omlopp som allokerats till ECB.

ECB:s skulder inom Eurosystemet, som huvudsakligen innefattar de nationella centralbankernas Targetsaldon netto gentemot ECB samt ECB:s skulder för de reservtillgångar som överfördes till ECB av de nationella centralbankerna i euroområdet när dessa anslöt sig till Eurosystemet, ökade med 89,6 miljarder euro till 445,0 miljarder euro i slutet av 2023.

Utvecklingen av skulder inom Eurosystemet påverkas främst av utvecklingen av nettoskuld i Target. De främsta bidragande faktorerna till förändringarna i nettoskuld i Target under perioden 2019–2023 var köp och inlösen av penningpolitiska värdepapper, som avvecklas via Target-konton, och förändringar i skulder i euro till hemmahörande i och utanför euroområdet (se diagram 10). Under 2023 var kassainflödena från inlösen av penningpolitiska värdepapper lägre än de kassautflöden som berodde på de minskade skulderna i euro till hemmahörande i och utanför euroområdet, vilket ledde till en allmän ökning av nettoskuld i Target.

Diagram 10

Targetsaldon netto inom Eurosystemet, skulder i euro till hemmahörande i och utanför euroområdet och värdepapper som innehas för penningpolitiska syften

(miljarder euro)

Källa: ECB.

Obs: I detta diagram består ”Skulder i euro till hemmahörande i och utanför euroområdet” av ”Övriga skulder i euro till kreditinstitut i euroområdet”, ”Skulder i euro till övriga hemmahörande i euroområdet” och ”Skulder i euro till hemmahörande utanför euroområdet”.

Under 2023 minskade ECB:s övriga skulder med 107,7 miljarder euro till 58,0 miljarder euro, beroende på minskningen i skulder i euro till hemmahörande i och utanför euroområdet. Det förekom minskningar i i) inlåning som ECB accepterar i sin roll som fiskalt ombud[14], ii) saldon i underordnade system utanför euroområdet som är anslutna till Target genom Target-ECB-komponenten och iii) kontanter som erhållits som säkerhet för utlåning av PSPP-värdepapper och PEPP-värdepapper.

1.3.2 Nettokapital

ECB:s nettokapital består av dess kapital, eventuella belopp i avsättningen för finansiella risker och den allmänna reservfonden, värderegleringskonton[15], eventuella ackumulerade förluster från tidigare år och årets vinst/förlust.[16]

I slutet av 2023 uppgick ECB:s nettokapital totalt till 44,5 miljarder euro (diagram 11), vilket var 7,0 miljarder euro lägre än 2022 på grund av förluster under 2023. Avsättningen för finansiella risker användes fullt ut för att täcka en del av dessa förluster och minskade förlusten för året till 1,3 miljarder euro. Minskningen i ECB:s nettokapital från förlusterna 2023 upphävdes delvis av i) ökningen i i) värderegleringskontona, främst till följd av uppgången i marknadspriset för guld mätt i euro 2023 och ii) bidragen från Hrvatska narodna banka till det inbetalade kapitalet, värderegleringskontona och avsättningen för finansiella risker, efter Kroatiens införande av den gemensamma valutan från och med den 1 januari 2023.

Diagram 11

ECB:s nettokapital

(miljarder euro)

Källa: ECB.

Anm.: ”Värderegleringskonton” inbegriper totala omvärderingsvinster på guld, utländsk valuta och värdepapper men undantar värderegleringskontot för förmåner efter avslutad tjänstgöring.

Förändringar i ECB:s nettokapital under året redovisas i tabell 2.

Tabell 2

Ändringar i ECB:s nettokapital

(miljoner euro)

Kapital | Avsättning för finansiella risker | Värdereglerings-konton | Årets vinst (förlust) | Totalt nettokapital | |

|---|---|---|---|---|---|

Utgående balans den 31 december 2022 | 8 880 | 6 566 | 36 118 | – | 51 564 |

Hrvatska narodna bankas betalning av återstoden av kapitalet | 69 | 69 | |||

Hrvatska narodna bankas bidrag till avsättning för finansiella risker | 53 | 53 | |||

Värderegleringskonton | 743 | ||||

Guld | 2 634 | ||||

Utländsk valuta | (2 562) | ||||

Värdepapper och andra instrument | 378 | ||||

Bidrag till värderegleringskonton av Hrvatska narodna banka1 | 293 | ||||

Överföring från avsättning för finansiella risker | (6 620) | (6 620) | |||

Årets förlust | (1 266) | (1 266) | |||

Utgående balans den 31 december 2023 | 8 948 | – | 36 861 | (1 266) | 44 543 |

1) Efter Kroatiens antagande av den gemensamma valutan bidrog Hrvatska narodna banka till saldona på alla ECB:s värderegleringskonton per den 31 december 2022. Siffran i denna tabell exkluderar bidraget till värderegleringskontot för förmåner efter avslutad tjänstgöring, i linje med definitionen av ”Värderegleringskonton” i detta avsnitt.

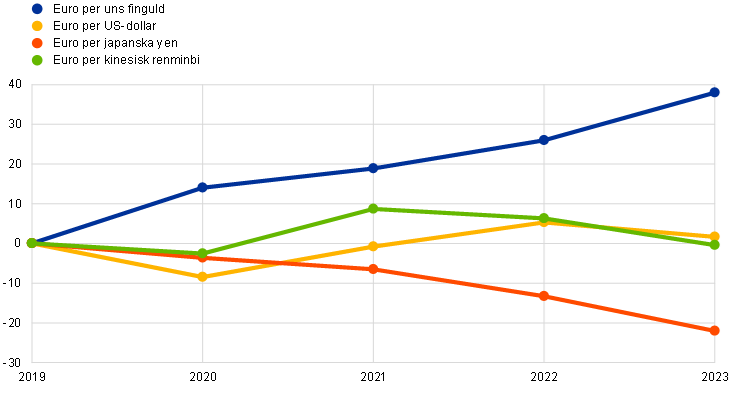

Orealiserade vinster på guld och utländsk valuta och orealiserade vinster på värdepapper som har omvärderats intäktsförs inte i resultaträkningen utan bokförs direkt på värderegleringskonton på skuldsidan av ECB:s balansräkning. Saldona i dessa konton kan användas för att absorbera effekten av framtida negativa växelkurs- och/eller prisrörelser och stärker således ECB:s skydd mot de underliggande riskerna. Under 2023 ökade värderegleringskontona för guld, utländsk valuta och värdepapper med 0,7 miljarder euro till 36,9 miljarder euro, främst beroende på högre värderegleringssaldon för guld till följd av uppgången i marknadspriset för guld i eurotermer. Värderegleringssaldona för utländska valutor minskade främst beroende på deprecieringen av US-dollar och japanska yen mot euron (diagram 12).

Diagram 12

Viktigaste växelkurser och guldpriser under perioden 2019–2023

(procentuella förändringar vis-à-vis 2019, uppgifter vid årets slut)

Källa: ECB.

Med tanke på dess exponering mot finansiella risker (se avsnitt 1.4.1 ”Finansiella risker”) kan ECB reservera för finansiella risker, i den utsträckning ECB-rådet anser det nödvändigt för att täcka förluster som uppstår till följd av denna exponering. Varje år granskas storleken på denna avsättning med beaktande av ett antal faktorer, inbegripet innehavet av risktillgångar, beräknat resultat för det kommande året och en riskbedömning. Avsättningen för finansiella risker, inklusive eventuella belopp i ECB:s allmänna reservfond, får inte överstiga värdet av det kapital som betalats in av de nationella centralbankerna i euroområdet. I slutet av 2022 uppgick denna avsättning till 6 566 miljoner euro. Efter Kroatiens införande av den gemensamma valutan bidrog Hrvatska narodna banka med 53 miljoner euro till avsättningen för finansiella risker från och med den 1 januari 2023, vilket ökade dess storlek till 6 620 miljoner euro. Efter den årliga översynen beslutade ECB-rådet i slutet av 2023 att hela avsättningen skulle tas i anspråk för att delvis uppväga förluster som uppstått 2023. ECB-rådet kan besluta att fylla på avsättningen för finansiella risker inom ramen för sin årliga översyn när ECB återgår till vinst.

ECB:s förlust under året, efter frigörandet av avsättningen för finansiella risker, uppgick till 1,3 miljarder euro (se avsnitt 1.3.3 ”Resultaträkning”). ECB-rådet beslutade att föra över denna förlust på ECB:s balansräkning för att avräknas mot framtida vinster.

1.3.3 Resultaträkning

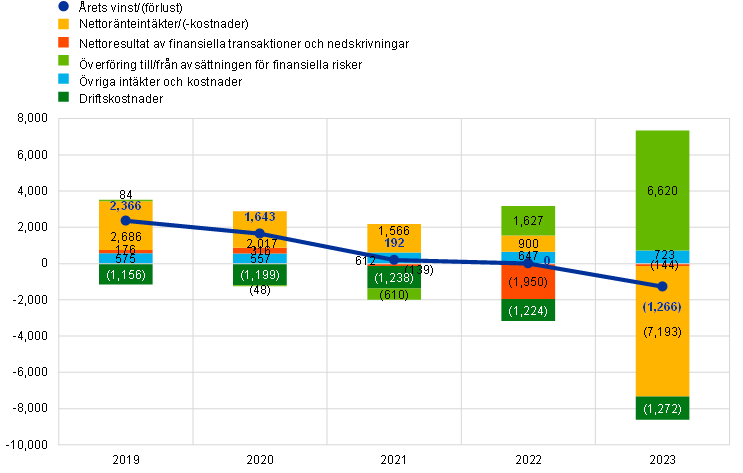

ECB:s resultat har minskat gradvis sedan 2019 (diagram 13). Under 2020 och 2021 drevs denna minskning främst av lägre intäkter från valutareserver och värdepapper som innehas i penningpolitiska syften. Under 2022 och 2023 var minskningen i ECB:s resultat främst en följd av att ränterisken förverkligades i och med att ränteuppgången i euroområdet ledde till en omedelbar ökning i de räntekostnader som ECB betalade på sin nettoskuld i Target, medan intäkterna från ECB:s tillgångar inte ökade i samma takt eller utsträckning (se avsnitt 1.4.1 ”Finansiella risker”).

ECB:s förlust för 2023, efter en lång period med stora vinster, återspeglar den roll och de nödvändiga politiska åtgärder som Eurosystemet fått vidta för att uppfylla sitt huvudmål att upprätthålla prisstabilitet och påverkar inte dess förmåga att bedriva en effektiv penningpolitik. Under de föregående åren har ECB:s balansräkning ökat kraftigt, främst på grund av köp av värdepapper inom ramen för programmen för köp av tillgångar. De flesta av de penningpolitiska värdepapperna på tillgångssidan köptes under en period med låga räntor och löper med lång löptid och fast kupong. De kommer att fortsätta att generera relativt låga ränteintäkter utan att omedelbart påverkas av förändringar i ECB:s styrräntor. Samtidigt ledde kontantavvecklingen av dessa köp via Target till en ökning av ECB:s nettoskuld i Target, som löper med samma ränta som de huvudsakliga refinansieringstransaktionerna. För att bekämpa inflationen i euroområdet började denna ränta höjas under 2022 vilket resulterade il en omedelbar ökning av ECB:s räntekostnader.

ECB kommer sannolikt att göra ytterligare förluster under de närmaste åren som resultat av att ränterisken förverkligas, innan hållbara vinster återkommer. Förekomsten och omfattningen av förluster är osäkra och är framför allt avhängiga av den framtida utvecklingen av ECB:s styrräntor samt storleken på och sammansättningen av ECB:s balansräkning. ECB:s kapital och dess betydande värderegleringskonton, som tillsammans uppgick till 45,8 miljarder euro i slutet av 2023 (se avsnitt 1.3.2 ”Nettokapital”), understryker dock finansiell styrka, och under alla omständigheter kan ECB fungera effektivt och uppfylla sitt huvudmål att upprätthålla prisstabilitet oavsett eventuella förluster.

Diagram 13

Huvudkomponenter i ECB:s resultaträkning

(miljoner euro)

Källa: ECB.

Anm.: ”Övriga intäkter och kostnader” består av ”Nettointäkter/-kostnader från avgifter och provisioner”, ”Intäkter från aktier och andelar”, ”Övriga intäkter” och ”Övriga kostnader”.

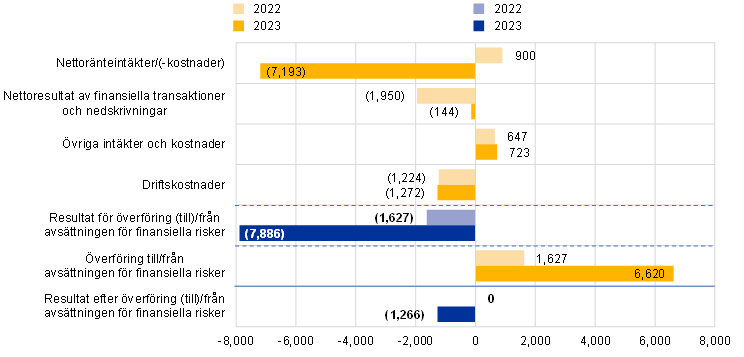

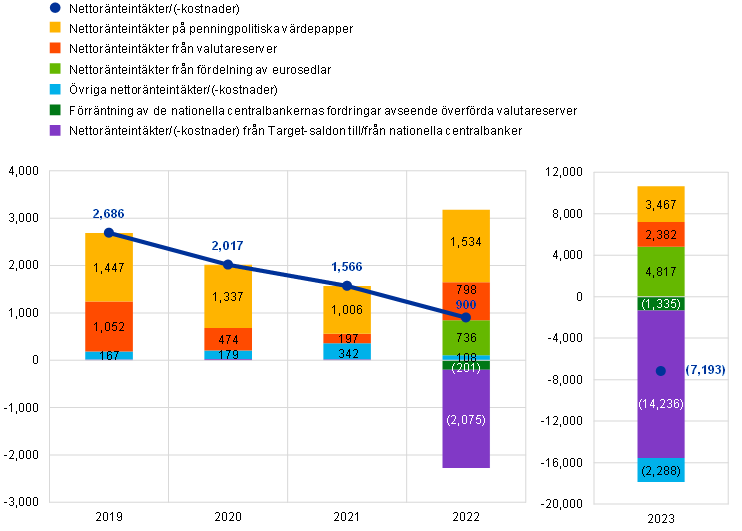

Under 2023 använde ECB hela beloppet på 6 620 miljoner euro som avsatts för finansiella risker för att delvis kompensera för förluster som uppstått under året. Efter överföring från denna avsättning var ECB:s förlust 1 266 miljoner euro (2022: noll). Den främsta orsaken till förlust var de betydande räntekostnaderna netto (diagram 14).

Diagram 14

Orsaker till ECB:s resultat 2022 och 2023

(miljoner euro)

Källa: ECB.

ECB:s räntekostnader netto uppgick 2023 till 7 193 miljoner euro, jämfört med ett räntenetto på 900 miljoner euro 2022 (diagram 15). Detta berodde främst på räntekostnader från ECB:s nettoskuld i Target. Övriga räntekostnader netto och kostnaden för förräntningen av de fordringar som de nationella centralbankerna i euroområdet har avseende valutareserver som överförts till ECB bidrog till denna minskning. Dessa kostnader uppvägdes delvis av högre ränteintäkter från i) ECB:s fordringar avseende fördelning av eurosedlar inom Eurosystemet, ii) värdepapper som innehas för penningpolitiska syften och iii) valutareserver.

Diagram 15

Nettoränteintäkter/(-kostnader)

(miljoner euro)

Källa: ECB.

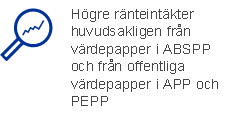

Nettoränteintäkter från värdepapper som innehas för penningpolitiska syften ökade med 1 933 miljoner euro till 3 467 miljoner euro 2023 (diagram 16), beroende på högre nettoränteintäkter från värdepapper i APP (inom CBPP3, ABSPP och PSPP) och PEPP. Räntenettot från APP-innehav ökade med 1 247 miljoner euro till 2 818 miljoner euro 2023, medan räntenettot från PEPP-portföljen genererade ett räntenetto på 600 miljoner euro 2023 jämfört med en räntekostnad på 103 miljoner euro året innan. Denna utveckling berodde främst på den kraftiga uppgången i räntor och obligationsräntor i euroområdet, med början 2022 (diagram 17), och som i) möjliggjorde återinvesteringar inom APP och PEPP till högre avkastning än den historiska avkastningen på de respektive portföljerna och ii) hade en positiv inverkan på den kupong som erhölls på värdepapper med rörlig ränta (särskilt i ABSPP). Lägre avskrivning av överkurs, främst på tidigare förvärvade värdepapper från den offentliga sektorn, bidrog också till ökningen. Nettoränteintäkterna på SMP minskade med 16 miljoner euro till 49 miljoner euro beroende på att storleken på denna portfölj minskade som resultat av förfall av värdepapper.

Diagram 16

Nettoränteintäkter/(-kostnader) på värdepapper som innehas för penningpolitiska syften

(miljoner euro)

Källa: ECB.

Diagram 17

Räntor på sjuåriga statsobligationer i euroområdet

(procent per år, data vid månadsslut)

Källa: ECB.

Nettoränteintäkterna från valutareserverna ökade med 1 583 miljoner euro till 2 382 miljoner euro, främst som resultat av de högre ränteintäkterna från värdepapper i US-dollar. Den genomsnittliga räntan på ECB:s US-dollarportfölj ökade under 2023 jämfört med året innan på grund av i) försäljning och inlösen av tidigare förvärvade obligationer med lägre ränta och ii) köp av värdepapper med högre avkastning efter en uppgång i räntan på obligationer i US-dollar sedan slutet av 2021 (diagram 18).

Diagram 18

Tvååriga statsobligationsräntor i USA, Japan och Kina

(procent per år, data vid månadsslut)

Källa: LSEG.

Ränteintäkter från fördelning av eurosedlar till ECB och räntekostnader från förräntningen av de nationella centralbankernas fordringar avseende överförda valutareserver ökade med 4 081 miljoner euro till 4 817 miljoner euro respektive 1 133 miljoner euro till 1 335 miljoner euro 2023. Förändringarna berodde på höjningar av räntan i de huvudsakliga refinansieringstransaktionerna, som är den ränta som används vid beräkningen av räntan på dessa poster. Räntan i de huvudsakliga refinansieringstransaktionerna nådde 4,5 procent i slutet av 2023, medan den årliga genomsnittsräntan ökade från 0,6 procent 2022 till 3,8 procent 2023.

Räntenettot på Targetkonton till/från nationella centralbanker ökade med 12 161 miljoner euro till 14 236 miljoner euro 2023. Ökningen berodde främst på den högre genomsnittliga räntan i de huvudsakliga refinansieringstransaktionerna 2023, som används till förräntningen av ECB:s Target-saldon inom Eurosystemet.

Övriga räntekostnader netto på 2 288 miljoner euro 2023 kan jämföras med övriga nettoränteintäkter på 108 miljoner euro föregående år. Denna förändring berodde främst på förräntningen på inlåning som ECB accepterar i sin roll som fiskalt ombud och avkastningen på saldon i underordnade system i euroområdet. Under andra halvåret 2022 började ECB, när de tillämpliga ersättningsräntorna blev positiva, betala ränta på dessa poster. Under 2023 ökade ersättningsräntorna och det genomsnittliga saldot för dessa poster ytterligare, vilket ledde till ökad ränteutgift. Dessa räntekostnader uppvägdes delvis av de högre ränteintäkter från portföljen för egna medel till följd av stigande räntor i euroområdet (diagram 17).

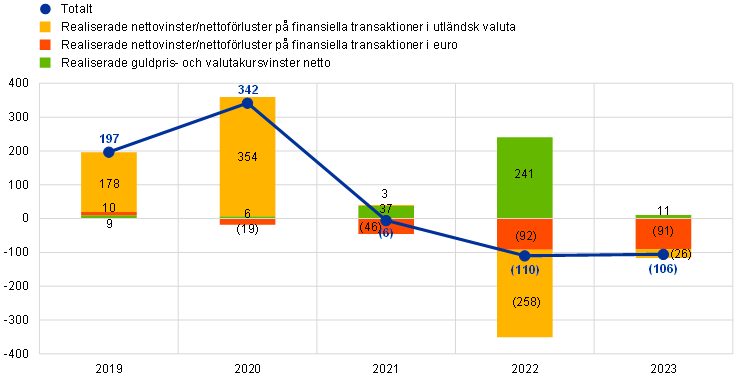

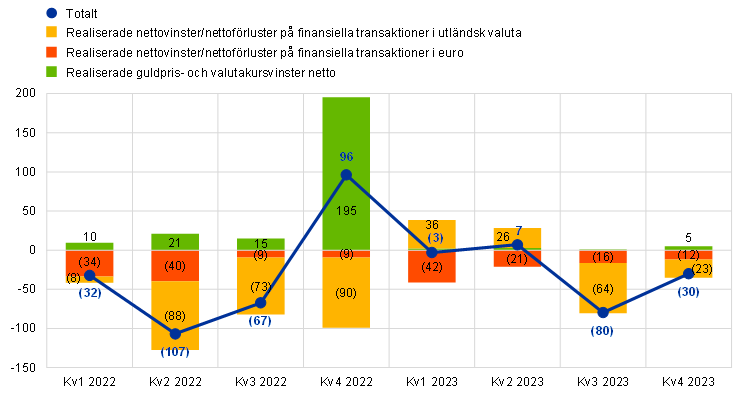

Realiserade nettoförluster från finansiella transaktioner minskade 2023 med 4 miljoner euro till 106 miljoner euro (diagram 19). Dessa förluster berodde främst på i) utestående överkurser på värdepapper i ABSPP som återbetalats före förfallodagen och ii) realiserade nettoprisförluster från försäljning av värdepapper denominerade i US-dollar under andra halvåret 2023 (diagram 20) vilkas marknadsvärde påverkades negativt av högre ränta på US-dollar under denna period (diagram 18).

Diagram 19

Realiserade vinster/förluster från finansiella transaktioner

(miljoner euro)

Källa: ECB.

Diagram 20

Kvartalsvisa realiserade vinster/förluster från finansiella transaktioner 2022 och 2023

(miljoner euro)

Källa: ECB.

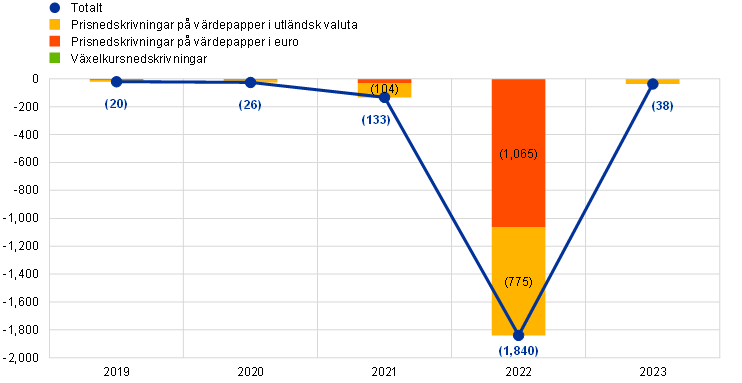

Orealiserade omvärderingsförluster kostnadsförs i form av nedskrivningar i ECB:s resultaträkning vid årets slut. Under 2023 uppgick dessa nedskrivningar till 38 miljoner euro, främst till följd av orealiserade prisförluster på ett antal värdepapper i US-dollar och portföljer för egna medel. Under 2022 var dessa förluster betydligt högre och uppgick till 1 840 miljoner euro (diagram 21) eftersom motsvarande räntor hade ökat kraftigt, vilket resulterade i en kraftig minskning av marknadsvärdet på merparten av värdepapperna i portföljerna för egna medel och i US-dollarportföljer i slutet av året.

Diagram 21

Nedskrivningar av finansiella tillgångar och positioner

(miljoner euro)

Källa: ECB.

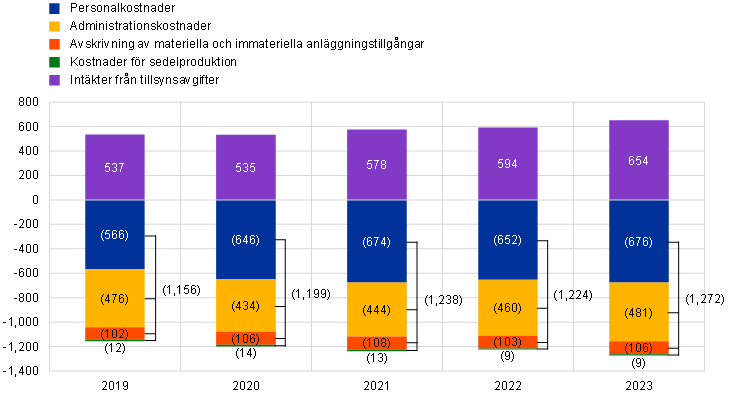

ECB:s totala driftskostnader, inbegripet depreciering och sedelproduktion, ökade med 48 miljoner euro till 1 272 miljoner euro (diagram 22). Ökningen jämfört med 2022 berodde främst på högre personalkostnader till följd av högre genomsnittligt antal medarbetare 2023, främst inom banktillsyn, samt lönejusteringar. Denna ökning utjämnades delvis av lägre kostnader för förmåner efter avslutad tjänstgöring, främst till följd av lägre kostnad avseende tjänstgöring innevarande period efter den årliga aktuariella värderingen. De administrativa kostnaderna ökade, främst på grund av högre kostnader för externa konsulttjänster och återgången till full verksamhet efter pandemin, framför allt inom banktillsyn samt på grund av att den högre inflationen.

Kostnader för banktillsyn täcks helt av årliga avgifter som tas ut av de enheter som står under tillsyn. Baserat på ECB:s faktiska utgifter för banktillsyn uppgick intäkterna från tillsynsavgifter för 2023 till 654 miljoner euro.[17]

Diagram 22

Driftskostnader och intäkter från banktillsyn

(miljoner euro)

Källa: ECB.

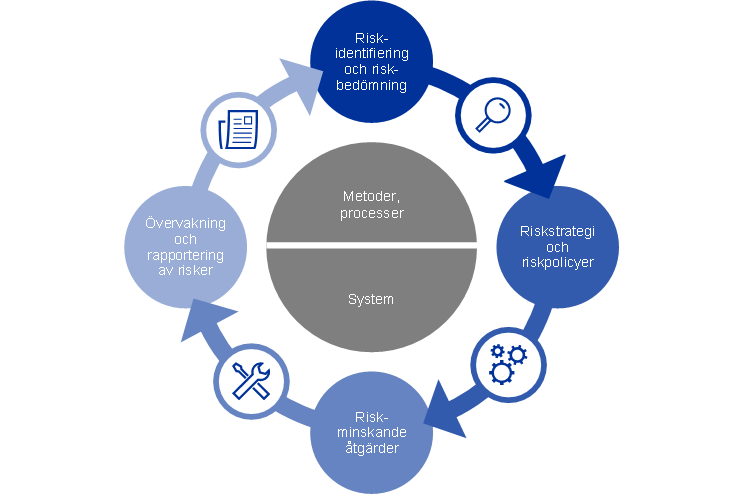

1.4 Riskhantering

Riskhantering är en viktig del av ECB:s verksamhet och bedrivs kontinuerligt genom en process som ska i) identifiera och bedöma risker, ii) granska riskstrategi och riskpolicy, iii) vidta åtgärder för att dämpa risker och iv) övervaka och rapportera risker. Samtliga av dessa delar understödjs av effektiva metoder, processer och system.

Bild 2

Riskhanteringscykel

Följande avsnitt fokuserar på risker, ursprung och tillämpliga ramar för riskkontroll.

1.4.1 Finansiella risker

Direktionen lägger fram förslag om policyer och förfaranden som säkerställer en lämplig grad av skydd mot de finansiella risker ECB är exponerad mot. Riskhanteringskommittén (RMC), som består av experter från Eurosystemets centralbanker, bidrar till övervakning, mätning och rapportering av finansiella risker som är relaterade till Eurosystemets balansräkning, och definierar och granskar därmed sammanhängande metoder och ramverk. På så vis hjälper RMC de beslutsfattande organen att säkerställa en lämplig skyddsnivå för Eurosystemet.

Finansiella risker uppstår på grund av ECB:s verksamhet och exponeringar i samband med dessa. De riskkontrollramar och gränser som ECB tillämpar för att hantera sin riskprofil varierar för olika typer av transaktioner och återspeglar policy eller investeringsmål för de olika portföljerna och de underliggande tillgångarnas riskegenskaper.

För att övervaka och bedöma riskerna använder ECB egenutvecklade riskbedömningstekniker. Dessa tekniker bygger på ett system för en samfälld simulering av marknads- och kreditrisker. De viktigaste koncepten, teknikerna och antagandena för riskmåtten bygger på branschstandarder och tillgängliga marknadsdata. Riskerna kvantifieras vanligtvis som förväntat underskott (Expected Shortfall (ES)),[18] uppskattat till 99 procents konfidensgrad, över en tidshorisont på ett år. Två tillvägagångssätt används för att beräkna risk: i) en bokföringsmetod, varvid ECB:s värderegleringskonton betraktas som en buffert i beräkningen av riskuppskattning, i linje med tillämpliga redovisningsregler och ii) ett finansiellt tillvägagångssätt, varvid värderegleringskontona inte betraktas som en buffert i riskberäkningen. ECB beräknar även andra riskmått på olika konfidensnivåer, gör analyser av känslighets- och stresscenarier och utvärderar mer långfristiga framtidsbedömningar av exponeringar och intäkter i syfte att få en heltäckande bild av riskerna.[19]

ECB:s totala risker minskade under året. I slutet av 2023 uppgick de totala finansiella riskerna i ECB:s balansräkning, uppmätt enligt ES på 99 procents konfidensnivå, över en tidshorisont på ett år enligt bokföringsmetoden, till 16,7 miljarder euro, vilket var 1,6 miljarder euro lägre än riskbedömningen i slutet av 2022 (diagram 23). Den minskade risken återspeglar minskningen i ECB:s innehav inom ramen för APP, inledningsvis genom den endast partiella återinvesteringen av förfall av värdepapper mellan mars och juni 2023 följt av det fullständiga upphörandet av sådana återinvesteringar fr.o.m. juli 2023.

Diagram 23

Totala finansiella risker (ES 99 procent, bokföringsmetoden)

(miljarder euro)

Källa: ECB.

Obs: De totala finansiella riskerna i slutet av 2023 beräknades utifrån metodologiska framsteg, varigenom ränterisker som uppstår till följd av obalanser mellan ränta på tillgångar och ränta som betalades på skulder också ingick som bidragande risk i ES99 %, utöver den regelbundna övervakningen av prognoser för nettoinkomster. Uppskattningen för 2022 har räknats om för att säkerställa jämförbarhet.

Kreditrisker uppstår från ECB:s penningpolitiska portföljer, portföljinnehav avseende egna medel i euro och valutareserv. Även om värdepapper som innehas i penningpolitiska syften värderas till upplupet anskaffningsvärde med avdrag för eventuell värdeminskning är de, i avsaknad av försäljning, inte föremål för prisförändringar associerade med kreditmigrering. De är dock föremål för risk för kreditfallissemang. Portföljinnehav avseende egna medel i euro samt valutareserver värderas till marknadspriser och är således föremål för risk för kreditmigrering och risk för kreditfallissemang. Kreditrisken var i stort sett stabil i förhållande till 2022.

Kreditrisker mildras främst genom användning av godtagbarhetskriterier, förfaranden för tillbörlig aktsamhet och limiter som skiljer sig åt mellan olika portföljer.

Valutarisker och råvarurisker uppstår från ECB:s valuta- och guldinnehav. Valutarisken var i stort sett stabil jämfört med 2022.

Med hänsyn till vilken policyroll dessa tillgångar har, hedgar ECB inte de berörda valuta- och råvarurisker. Dessa risker dämpas istället genom förekomsten av värderegleringskonton och diversifiering av innehav mellan olika valutor och guld.

ECB:s valutareserv och portföljinnehav av egna medel denominerade i euro är huvudsakligen investerade i räntebärande värdepapper med fast avkastning och föremål för marknadsränterisk, i och med att de värderas till marknadspris. ECB:s innehav av valutareserver är främst investerade i tillgångar med relativt korta löptider (se diagram 7 i avsnitt 1.3.1 ”Balansräkning”) medan tillgångar i portföljen för egna medel generellt har längre löptider (diagram 9 i avsnitt 1.3.1 ”Balansräkning”). Portföljernas ränterisk som uppmätts enligt bokföringsmetoden minskade jämfört med 2022, vilket återspeglar utvecklingen i marknadsförhållandena.

ECB:s marknadsränterisk dämpas genom tillgångallokering och värderegleringskonton.

ECB är också exponerad mot risken för obalanser mellan den ränta som erhålls på tillgångar och den ränta som betalas på skulder, vilket påverkar nettoränteintäkterna. Denna risk är inte direkt kopplad till någon viss portfölj utan snarare till hur ECB:s hela balansräkning är uppbyggd, särskilt förekomsten av obalanser mellan tillgångar och skulder vad gäller löptid och avkastning. Förutom inkludering av denna risk i den ordinarie mätningen av totala finansiella risker över ett år övervakas den med hjälp av prognoser om ECB:s lönsamhet på medellång till lång sikt.

Denna typ av risk hanteras genom tillgångsallokering och mildras ytterligare genom förekomsten av icke-räntebärande skulder i ECB:s balansräkning.

Denna risk materialiserades dock 2023, vilket leder till finansiella förluster som förväntas kvarstå under de närmaste åren, varefter ECB väntas återgå till hållbara vinster. De beräknade förlusterna beror främst på att ECB:s räntenetto minskar. Många medel- och långfristiga tillgångar med fast kupongränta förvärvade när räntorna var mycket låga eller till och med noll och huvudsakligen finansierade medkortfristiga skulder till räntan på de huvudsakliga refinansieringstransaktionerna. När räntorna började stiga i mitten av 2022 steg kostnaderna för skulderna över räntan på tillgångarna. Följaktligen övergick föregående års nettoränteintäkter till nettoräntekostnader.

De risker som är kopplade till klimatförändringen införlivas gradvis i ECB:s ramverk för riskhantering. Under 2022 genomförde Eurosystemet det första klimatstresstestet av Eurosystemets balansräkning[20] och därmed kunde man få en preliminär uppskattning av hur denna risk påverkar ECB:s balansräkning. Under de kommande åren kommer klimatstresstester att genomföras regelbundet och nästa test planeras för 2024.

1.4.2 Operativ risk

Direktionen har ansvaret för och godkänner policy och ramverk för ECB:s operativa riskhantering (ORM)[21]. Kommittén för operativa risker (ORC) stöder direktionen i dess tillsyn över hanteringen av operativa risker vid ECB. ORM är en integrerad del av ECB:s ledningsstruktur och ledningsprocesser.[22]

Huvudsyftet med ECB:s ramverk för hantering av operativa risker (ORM) är att bidra till att säkerställa att ECB uppfyller sina uppdrag och mål samt skyddar sitt anseende och sina tillgångar mot förlust, missbruk och skada. Enligt ramverket för hantering av operativ risk ansvarar varje verksamhetsområde för att identifiera, bedöma, reagera på, rapportera och övervaka sina operativa risker, incidenter och kontroller. ECB:s policy för risktolerans ger vägledning för strategier för riskrespons och förfaranden för riskacceptans. Den är länkad till en ”five-by-five risk matrix” där sannolikhet och påverkan graderas med hjälp av kvalitativa och kvantitativa kriterier.

Den miljö i vilken ECB arbetar innebär alltfler komplexa och sammanhängande hot och det finns en mängd operativa risker som sammanhänger med den dagliga verksamheten. De främsta oroskällorna för ECB omfattar ett spektrum av icke-finansiella risker beroende på människor, system, processer och externa händelser. Följaktligen har ECB inrättat förfaranden för att underlätta löpande och effektiv hantering av de operativa riskerna och för att integrera riskinformation i beslutsprocessen. ECB fortsätter att fokusera på att stärka motståndskraften och tillämpar ett brett synsätt på risker och möjligheter utifrån helhetsperspektiv, där även hållbarhetsaspekter inkluderas. Vidare har responsstrukturer och beredskapsplaner upprättats för att säkerställa fortsatt drift av kritiska operativa funktioner i fall av störningar eller kriser.

1.4.3 Uppföranderisk

ECB har inrättat en särskild byrå för efterlevnad och organisationsstyrning, en viktig riskhanteringsfunktion för att stärka ECB:s förvaltningsramar i syfte att hantera uppföranderisker[23]. Den har till uppgift att stödja direktionen i att skydda ECB:s integritet och anseende, främja etiska uppförandenormer och stärka ECB:s ansvarsskyldighet och öppenhet. En oberoende etikkommitté ger råd och vägledning om integritet och uppförande till högre ECB-tjänstemän och stöder ECB-rådet när det gäller att på ett lämpligt och konsekvent sätt hantera risker på verkställande nivå. Vad gäller Eurosystemet och den gemensamma tillsynsmekanismen (SSM) arbetar kommittén för etik- och regelefterlevnad (ECC) för ett konsekvent genomförande av uppföranderamarna för nationella centralbanker och nationella behöriga myndigheter.

Under 2023 inrättade ECC en arbetsgrupp för uppföranderisker för att jämföra befintliga uppföranderegler och övervaknings- och rapporteringsprocesser vid ECB, de nationella centralbankerna och de nationella behöriga myndigheterna. Arbetsgruppens mål är att fastställa gemensamma minimistandarder och att tillhandahålla en enkel ram för uppföranderisker som kan utvidgas och stärkas under årens lopp.

2 ECB:s årsredovisning

2.1 Balansräkning per den 31 december 2023

TILLGÅNGAR | Not | 2023 | 2022 |

|---|---|---|---|

Guld och guldfordringar | 1 | 30 419 | 27 689 |

Fordringar i utländsk valuta på hemmahörande utanför euroområdet | 2 | 55 876 | 55 603 |

Fordringar på IMF | 2,1 | 2 083 | 1 759 |

Banktillgodohavanden och värdepapper, lån och andra tillgångar | 2,2 | 53 793 | 53 844 |

Fordringar i utländsk valuta på hemmahörande i euroområdet | 2,2 | 1 450 | 1 159 |

Övriga fordringar i euro på kreditinstitut hemmahörande i euroområdet | 3 | 17 | 12 |

Värdepapper i euro utgivna av hemmahörande i euroområdet | 4 | 425 349 | 457 271 |

Värdepapper som innehas i penningpolitiska syften | 4,1 | 425 349 | 457 271 |

Fordringar inom Eurosystemet | 5 | 125 378 | 125 763 |

Fordringar relaterade till fördelningen av eurosedlar inom Eurosystemet | 5,1 | 125 378 | 125 763 |

Övriga tillgångar | 6 | 34 739 | 31 355 |

Materiella och immateriella anläggningstillgångar | 6,1 | 1 023 | 1 105 |

Övriga finansiella tillgångar | 6,2 | 22 172 | 21 213 |

Omvärderingseffekter för instrument utanför balansräkningen | 6,3 | 552 | 783 |

Upplupna intäkter och förutbetalda kostnader | 6,4 | 10 905 | 7 815 |

Diverse | 6,5 | 88 | 438 |

Årets förlust | 1 266 | – | |

Summa tillgångar | 674 496 | 698 853 |

Anm.: Totalsummorna i årsredovisningen och i de tabeller som presenteras i noterna kan avvika från delsummorna på grund av avrundning. Siffrorna 0 och (0) indikerar positiva respektive negativa belopp som avrundats till noll medan ett bindestreck (-) indikerar noll.

SKULDER | Not | 2023 | 2022 |

|---|---|---|---|

Utelöpande sedlar | 7 | 125 378 | 125 763 |

Övriga skulder i euro till kreditinstitut i euroområdet | 8 | 4 699 | 17 734 |

Skulder i euro till övriga hemmahörande i euroområdet | 9 | 20 622 | 63 863 |

Offentlig sektor | 9,1 | 143 | 48 520 |

Övriga skulder | 9,2 | 20 479 | 15 343 |

Skulder i euro till hemmahörande utanför euroområdet | 10 | 23 111 | 78 108 |

Skulder i utländsk valuta till hemmahörande utanför euroområdet | 11 | 24 | – |

Inlåning, saldon och övriga skulder | 11,1 | 24 | – |

Skulder inom Eurosystemet | 12 | 445 048 | 355 474 |

Skulder motsvarande överföring av valutareserver | 12,1 | 40 671 | 40 344 |

Övriga skulder inom Eurosystemet (netto) | 12,2 | 404 377 | 315 130 |

Övriga skulder | 13 | 9 498 | 5 908 |

Omvärderingseffekter för instrument utanför balansräkningen | 13,1 | 68 | 430 |

Upplupna kostnader och förutbetalda intäkter | 13,2 | 8 030 | 3 915 |

Diverse | 13,3 | 1 401 | 1 562 |

Avsättningar | 14 | 67 | 6 636 |

Värderegleringskonton | 15 | 37 099 | 36 487 |

Kapital och reserver | 16 | 8 948 | 8 880 |

Kapital | 16,1 | 8 948 | 8 880 |

Summa skulder | 674 496 | 698 853 |

2.2 Resultaträkning för det år som avslutades den 31 december 2023

Not | 2023 | 2022 | |

|---|---|---|---|

Ränteintäkter på valutareserven | 23,1 | 2 382 | 798 |

Ränteintäkter från fördelningen av eurosedlar inom Eurosystemet | 23,2 | 4 817 | 736 |

Övriga ränteintäkter | 23,4 | 56 552 | 11 001 |

Ränteintäkter | 63 751 | 12 536 | |

Ersättning baserad på de nationella centralbankernas fordringar avseende överförda valutareserver | 23,3 | (1 335) | (201) |

Övriga räntekostnader | 23,4 | (69 609) | (11 434) |

Räntekostnader | (70 944) | (11 636) | |

Nettoränteintäkter | 23 | (7 193) | 900 |

Realiserade vinster/förluster från finansiella transaktioner | 24 | (106) | (110) |

Nedskrivningar av finansiella tillgångar och positioner | 25 | (38) | (1 840) |

Överföring till/från avsättningar för finansiella risker | 6 620 | 1 627 | |

Nettoresultat av finansiella transaktioner, nedskrivningar och riskavsättningar | 6 476 | (322) | |

Nettointäkter/-kostnader från avgifter och provisioner | 26 | 650 | 585 |

Intäkter från aktier och andelar | 27 | 1 | 1 |

Övriga intäkter | 28 | 72 | 61 |

Summa nettointäkter | 6 | 1 224 | |

Personalkostnader | 29 | (676) | (652) |

Administrativa kostnader | 30 | (481) | (460) |

Avskrivning av materiella och immateriella anläggningstillgångar | (106) | (103) | |

Sedelproduktion | 31 | (9) | (9) |

Årets vinst (förlust) | (1 266) | – |

Frankfurt am Main, 13 februari 2024

Europeiska centralbanken

Christine Lagarde

ordförande

2.3 Redovisningsprinciper

Uppställning och presentation av årsredovisningen

ECB:s årsredovisning har upprättats i enlighet med nedanstående redovisningsprinciper,[24] vilka enligt ECB-rådet ger en rättvis presentation av årsredovisningen och samtidigt återspeglar en centralbanks verksamhet.

Redovisningsprinciper

Följande redovisningsprinciper har tillämpats: ekonomisk realitet och öppenhet, försiktighetsprincipen, händelser efter balansräkningens upprättande, väsentlighetsprincipen, bokföringsmässiga grunder, fortlevnadsprincipen samt konsekvens och jämförbarhet.

Redovisning av tillgångar och skulder

En tillgång eller skuld tas endast upp i balansräkningen om det är sannolikt att ett eventuellt framtida ekonomiskt resultat med anknytning till tillgången eller skulden kommer att utgöra ett flöde till eller från ECB, om i princip alla risker och rättigheter med anknytning till tillgången eller skulden har överlåtits till ECB och om det är möjligt att på ett tillförlitligt sätt bedöma kostnaden för eller värdet på tillgången.

Redovisningsgrunder

Räkenskaperna har upprättats på grundval av historiska anskaffningsvärden, anpassade för att inbegripa marknadsvärdering av omsättbara värdepapper (utom värdepapper som hålls för penningpolitiska syften), guld och alla övriga tillgångar och skulder i utländsk valuta i och utanför balansräkningen.

Transaktioner i finansiella tillgångar och skulder återspeglas i räkenskaperna den dag de avvecklades.

Med undantag för värdepapperstransaktioner avista bokförs transaktioner i finansiella instrument i utländsk valuta på konton utanför balansräkningen på affärsdagen. På avvecklingsdagen återförs beloppen bokförda utanför balansräkningen och bokföring sker i balansräkningen. Köp och försäljning av valuta påverkar nettovalutapositionen på affärsdagen och realiserade resultat från försäljningar beräknas också på affärsdagen. Upplupen ränta, överkurser och underkurser som hör till finansiella instrument i utländsk valuta beräknas och bokförs dagligen, och valutapositionen påverkas också dagligen av dessa upplupna kostnader.

Guld och tillgångar och skulder i utländsk valuta

Tillgångar och skulder i utländsk valuta omräknas till euro till den valutakurs som gäller på balansdagen. Intäkter och utgifter räknas om till den valutakurs som gällde på bokföringsdagen. Omvärderingen av tillgångar och skulder i utländsk valuta, inbegripet instrument i och utanför balansräkningen, sker valuta för valuta.

Omvärdering till marknadspris för tillgångar och skulder i utländsk valuta behandlas skilt från valutakursomvärderingen.

Guld värderas till aktuellt marknadspris vid balansdagen. Ingen åtskillnad görs mellan pris- och valutakursrelaterade omvärderingseffekter för guld. Istället redovisas en samlad guldomvärderingseffekt, baserad på priset i euro per uns finguld, vilket för räkenskapsåret 2023 beräknades utifrån valutakursen mellan euro och US-dollar den 29 december 2023.

Särskilda dragningsrätter (SDR) definieras i termer av en valutakorg och värdet på denna korg beräknas som en viktad summa av växelkurserna för fem stora valutor (US-dollar, euro, kinesiska renminbi, japanska yen och brittiska pund). ECB:s innehav av SDR omräknades till euro genom att använda växelkursen för euro per SDR per den 29 december 2023.

Värdepapper

Värdepapper som innehas för penningpolitiska syften

Aktuellt värdepappersinnehav för penningpolitiska syften redovisas till upplupet anskaffningsvärde med avdrag för eventuell värdeminskning.

Övriga värdepapper

Marknadsnoterade värdepapper (andra än sådana som hålls för penningpolitiska syften) och liknande tillgångar värderas var och en för sig antingen till de mittpriser som råder på marknaden eller på basis av den relevanta avkastningskurvan på balansdagen, värdepapper för värdepapper. Optioner inbäddade i värdepapper separeras inte i värderingssyfte. För det räkenskapsår som avslutades den 31 december 2023 användes marknadens mittpriser per den 29 december 2023.

Omsättbara investeringsfonder omvärderas på nettobasis utifrån nettotillgångsvärdet för respektive fond. Ingen nettning tillämpas mellan orealiserade vinster och förluster i olika investeringsfonder.

Illikvida värdepapper och andra aktieinstrument som innehas som fasta investeringar värderas till anskaffningsvärdet med hänsyn tagen till värdeminskning.

Resultatavräkning

Intäkterna och kostnaderna redovisas under den period då de erhålls eller uppstår.[25] Realiserade vinster och förluster från försäljning av valuta, guld och värdepapper förs till resultaträkningen. Sådana vinster och förluster beräknas med hjälp av genomsnittskostnadsmetoden för varje enskild tillgång.

Orealiserade vinster betraktas inte som intäkter utan bokförs direkt på ett värderegleringskonto.

Orealiserade förluster förs till resultaträkningen om de vid årsslutet överstiger de tidigare omvärderingsvinster som ackumulerats på det motsvarande värderegleringskontot. Sådana orealiserade förluster i ett visst värdepapper, en viss valuta eller guld nettas inte mot orealiserade vinster i andra värdepapper, valutor eller guld. I fall av eventuella orealiserade förluster på någon post som förts till resultaträkningen reduceras den genomsnittliga kostnaden för den posten till den valuta- eller marknadskurs som gäller vid slutet av året.

Värdeminskningsförluster förs till resultaträkningen och återförs inte under följande räkenskapsår såvida inte värdeminskningarna reducerats och minskningen kan hänföras till en konkret händelse som inträffade efter det att värdeminskningen först bokfördes.

Överkurser eller underkurser på värdepapper avskrivs över värdepapperens återstående löptid.

Reverserade transaktioner

Reverserade transaktioner är transaktioner varigenom ECB köper eller säljer tillgångar enligt ett repoavtal eller lånar ut medel mot säkerheter.

Genom ett repoavtal säljs värdepapper mot kontanter med ett samtidigt avtal att återköpa dem från motparten till fastställt pris och datum. Repoavtal har i balansräkningen redovisats som inlåning mot säkerhet på skuldsidan. Värdepapper som säljs genom ett sådant avtal ligger kvar i ECB:s balansräkning.

Genom ett omvänt repoavtal köps värdepapper mot kontanter med ett samtidigt avtal om att sälja tillbaka dem till motparten till ett fastställt pris och datum. Omvända repoavtal redovisas i balansräkningen som lån mot säkerhet på tillgångssidan i balansräkningen men inkluderas inte i ECB:s värdepappersinnehav.

Reverserade transaktioner (inklusive transaktioner med värdepapperslån), som genomförs inom ramen för ett program som tillhandahålls av en specialiserad institution, redovisas endast i balansräkningen när säkerheterna har ställts i form av kontanter och dessa kontanter inte har investerats.

Instrument utanför balansräkningen

Valutainstrument, det vill säga terminstransaktioner i utländsk valuta och terminsledet för valutaswappar samt andra valutainstrument som inbegriper framtida växling av en valuta mot en annan, inräknas i nettovalutapositionen vid beräkningen av valutakursvinster och valutakursförluster.

Ränteinstrument omvärderas post för post. Dagliga förändringar i marginalsäkerheterna på öppna ränteterminskontrakt bokförs i resultaträkningen. Värdering av värdepappersterminer utförs av ECB baserat på allmänt accepterade värderingsmetoder under användning av kända marknadspriser och -räntor såväl som diskonteringsfaktorer från avvecklingsdagen till värderingsdagen.

Anläggningstillgångar

Anläggningstillgångar, inklusive immateriella tillgångar exkl. mark och konstverk, redovisas till anskaffningsvärde minus avskrivning. Mark och konstverk värderas till anskaffningsvärdet. ECB:s huvudbyggnad värderas till anskaffningsvärdet minus avskrivning med hänsyn tagen till värdeminskning. Vad gäller avskrivningen av ECB:s huvudbyggnad hänförs kostnader till lämpliga tillgångskomponenter som skrivs av i enlighet med uppskattningar av deras ekonomiska livslängd. Värdeminskning beräknas utifrån en linjär avskrivning under den period som tillgången förväntas vara i drift efter förvärvet, med början i det första kvartalet efter det att tillgången kan användas. De huvudsakliga tillgångsklassernas ekonomiska livslängd är:

Byggnader | 20, 25 eller 50 år |

Maskiner i byggnader | 10 eller 15 år |

Teknisk utrustning | 4, 10 eller 15 år |

Datorer och relaterad maskin- och programvara samt motorfordon | 4 år |

Möbler | 10 år |

Avskrivningstiden för kapitaliserade renoveringsarbeten för ECB:s nuvarande hyreslokaler har justerats för att ta hänsyn till händelser som påverkar den tid som den berörda tillgången förväntas vara i drift.

ECB utför ett årligt värdeminskningstest för sin huvudbyggnad och sina nyttjanderätter avseende kontorsbyggnader (se ”Leasing” nedan). Om en nedskrivningsindikator identifieras, och bedömningen görs att tillgången kan ha minskat i värde, görs en uppskattning av det återvinningsbara beloppet. En nedskrivningsförlust bokförs i resultaträkningen om det återvinningsbara beloppet är lägre än det bokförda nettovärdet.

Anläggningstillgångar som kostat mindre än 10 000 euro skrivs av under inköpsåret.

Anläggningstillgångar som uppfyller kapitaliseringskraven, men fortfarande är under konstruktion eller utveckling, redovisas under posten ”Tillgångar under uppförande”. Relaterade kostnader förs över till de relevanta posterna för anläggningstillgångar när tillgångarna väl kan brukas för avsett ändamål.

Leasing

ECB agerar både som leasetagare och som underuthyrare.

ECB som leasetagare

För alla leasingavtal där ECB är leasetagare och som inbegriper en materiell tillgång redovisas de relaterade nyttjanderätterna och leasingskulderna i balansräkningen vid påbörjandedatumet, dvs. när tillgången är tillgänglig för användning, och inkluderas under de relevanta rubrikerna i anläggningstillgångar under ”Materiella och immateriella anläggningstillgångar” respektive ”Diverse” (skulder). För leasing som uppfyller kapitaliseringskriterierna, men där den berörda tillgången fortfarande håller på att byggas eller anpassas bokförs de uppkomna kostnaderna före leasingens början under rubriken ”Tillgångar under uppförande”.

Nyttjanderätter är redovisade till anskaffningsvärde minus värdeminskning. Nyttjanderätter avseende kontorsbyggnader anges minus eventuell värdeminskning (vad gäller årliga värdeminskningstest, se ”Anläggningstillgångar”). Avskrivning beräknas linjärt från påbörjandedatumet till antingen slutet av nyttjandeperioden för nyttjanderätten eller slutet av leasingtiden, beroende på vad som inträffar först.

Leasingskulden värderas till att börja med genom det nuvarande värdet på framtida leasingbetalningar (omfattande endast leasingkomponenter), med rabatt genom ECB:s marginella låneränta. Därefter värderas leasingskulden till upplupet anskaffningsvärde med användning av effektivräntemetoden. Relaterade räntekostnader redovisas i resultaträkningen under ”Övriga räntekostnader”. När det uppstår en förändring i framtida leasingbetalningar på grund av en ändring av ett index eller annan omvärdering av det existerande kontraktet, omvärderas även leasingskulden. En omvärdering resulterar i en motsvarande justering av det bokförda värdet för nyttjanderätter.

Kostnaderna för kortfristiga leasingavtal på 12 månader eller mindre och leasingavtal med tillgångar av lågt värde under 10 000 euro (i enlighet med tröskeln för godkännande av anläggningstillgångar) redovisas i resultaträkningen.

ECB som leasegivare

För alla leasingavtal där ECB är leasegivare beviljar ECB rätten till tredje part att använda den underliggande tillgången (eller en del av en sådan tillgång), medan leasingavtalet mellan den ursprungliga leasetagaren och ECB (huvudleasingsavtalet) fortfarande är i kraft. Leasing i andra hand klassificeras som finansiellt eller operationellt leasingavtal[26] med hänvisning till den nyttjanderätt som härrör från huvudleasingsavtalet, snarare än genom hänvisning till den underliggande tillgången.

De underleasingavtal där ECB är leasegivare i andra hand klassificeras som finansiell leasing och ECB undantar från ”Materiella och immateriella anläggningstillgångar” nyttjanderätten till huvudleasingavtalet (eller en del av sådan tillgång) som överförs till leasetagaren i andra hand och redovisar under ”Diverse” (tillgångar) en fordran avseende ett underleasingavtal. Leasingskulden för huvudleasingsavtalet påverkas inte av detta underleasingavtal.

Vid påbörjandedatumet värderas underleasingavtalet till att börja med till nuvärdet av ECB:s framtida leasingbetalningar, diskonterat med den diskonteringsränta som används för huvudleasingavtalet. Därefter värderas underleasingavtalet till upplupet anskaffningsvärde med användning av effektivräntemetoden. Relaterade ränteintäkter redovisas i resultaträkningen under ”Övriga ränteintäkter”.

ECB:s förmåner efter avslutad tjänstgöring, andra långfristiga förmåner och förmåner vid upphörande av tjänstgöring

ECB har förmånsbestämda pensionsplaner för personalen och direktionsledamöterna samt för de ledamöter av tillsynsnämnden som är anställda av ECB.

Pensionsplanen finansieras genom tillgångar i en långsiktig pensionsfond för personalen. Det obligatoriska bidraget från ECB och personalen återspeglas i den förmånsbestämda delen av planen. Personalen kan göra ytterligare frivilliga inbetalningar i delen förmånsbestämda delen för ytterligare förmåner.[27] Dessa ytterligare förmåner beror på beloppen på de frivilliga inbetalningarna och avkastningen därav.

Förmåner efter avslutad tjänstgöring och övriga långfristiga förmåner för direktionsledamöterna och de ledamöter av tillsynsnämnden som är anställda av ECB ligger i icke-fonderade avtal. För personalen finns arrangemang, i form av icke fonderade avtal, för långfristiga förmåner efter avslutad tjänstgöring, andra än pensioner och andra långfristiga förmåner.

Förmånsbestämd nettoskuld

Skulden, som bokförs i balansräkningen under ”Diverse” (skulder) avser de förmånsbestämda pensionsplaner, inklusive andra långfristiga förmåner och förmåner efter avslutad tjänstgöring[28], är nuvärdet på det förmånsbestämda åtagandet vid balansdagen minus det verkliga värdet på de förvaltningstillgångar som används för att finansiera åtagandet enligt planen.

De förmånsbestämda förpliktelserna beräknas årligen av oberoende aktuarier med hjälp av den så kallade projected unit credit-metoden. Nuvärdet av det förmånsbestämda åtagandet beräknas genom att diskontera det uppskattade framtida kassaflödet med en faktor som fastställs med hänvisning till avkastningar per balansdagen på företagsobligationer av hög kvalitet, denominerade i euro och med liknande löptid som det berörda åtagandet.

Aktuariella vinster och förluster kan uppstå genom erfarenhetsbaserade justeringar (där det verkliga resultatet avviker från de aktuariella antaganden som tidigare gjorts) och ändringar i aktuariella antaganden.

Förmånsbestämd nettokostnad

Den förmånsbestämda nettokostnaden delas upp i delar som redovisas i resultaträkningen, och omvärderingar i förmåner till anställda efter avslutad tjänstgöring visas i balansräkningen under ”Värderegleringskonton”.

Det nettobelopp som debiteras resultaträkningen består av

- kostnader avseende tjänstgöring innevarande period för förmånsbestämd pension som uppstått för året,

- kostnader för tjänstgöring under tidigare perioder avseende förmånsbestämd pension till följd av en planändring,

- nettoräntan som har beräknats till diskontoringsräntan på den förmånsbestämda nettoskulden,

- omvärderingar av andra långfristiga förmåner samt förmåner vid upphörande av tjänstgöring av långfristig natur[29], i förekommande fall, i sin helhet.

Nettobeloppet som visas i ”Värderegleringskonton” omfattar följande poster:

- aktuariella vinster och förluster på den förmånsbestämda förpliktelsen,

- den aktuella avkastningen på förvaltningstillgångar, exklusive belopp som ingår i nettoräntan på den förmånsbestämda nettoskulden,

- varje förändring i effekten av tillgångstaket, exklusive belopp som ingår i nettoräntan på den förmånsbestämda nettoskulden.

Dessa belopp värderas årligen av oberoende aktuarier för att bestämma de lämpliga skuldbeloppen i årsredovisningen.

Positioner inom ECBS/inom Eurosystemet

Positioner inom ECBS uppkommer huvudsakligen genom gränsöverskridande betalningar i EU som avvecklas i centralbankspengar i euro. Dessa transaktioner initieras för det mesta av privata enheter (dvs. kreditinstitut, företag och privatpersoner). Transaktionerna avvecklas i Target (Det transeuropeiska automatiserade systemet för bruttoavveckling av betalningar i realtid) och ger upphov till bilaterala balanser i EU-centralbankernas Target-konton. Betalningar som utförs av ECB och de nationella centralbankerna påverkar också dessa konton. Alla avvecklingar aggregeras automatiskt och justeras för att utgöra en del av en enda post för varje nationell centralbank gentemot ECB. Denna position i ECB:s räkenskaper representerar varje nationell centralbanks nettofordran eller nettoskuld gentemot resten av ECBS. Rörelserna i Target-kontona återspeglas dagligen i ECB:s och de nationella centralbankernas bokföring.

Eurosystemssaldon för nationella centralbanker inom euroområdet gentemot ECB som härrör från Target-, såväl som andra Eurosystemssaldon i euro (t.ex. ECB:s interimistiska vinstfördelning till nationella centralbanker), redovisas på ECB:s balansräkning som en nettopost för fordringar eller skulder antingen under ”Övriga fordringar inom Eurosystemet (netto)” eller ”Övriga skulder inom Eurosystemet (netto)”. ECBS-saldon för centralbanker utanför euroområdet gentemot ECB som härrör från deras deltagande i Target[30] redovisas under posten ”Skulder i euro till hemmahörande utanför euroområdet”.

Eurosystemssaldon avseende fördelningen av eurosedlar inom Eurosystemet redovisas netto som en tillgångspost under ”Skulder relaterade till fördelning av eurosedlar inom Eurosystemet” (se ”Utelöpande sedlar” nedan).

Eurosystemssaldon avseende överföringar av valutareserver till ECB från nationella centralbanker som ansluter sig till Eurosystemet är denominerade i euro och redovisade under ”Skulder motsvarande överföringen av valutareserver”.

Utelöpande sedlar

ECB och de nationella centralbankerna i euroområdet, som tillsammans utgör Eurosystemet, ger ut eurosedlar.[31] Det totala värdet av de eurosedlar som är i omlopp allokeras till centralbankerna i Eurosystemet per den sista arbetsdagen varje månad i enlighet med fördelningsnyckeln för sedlar.[32]

ECB har tilldelats 8 procent av det totala värdet på utelöpande eurosedlar. Detta redovisas i balansräkningen som en post på skuldsidan ”Utelöpande sedlar”. ECB:s andel av totalt utgivna eurosedlar redovisas genom motsvarande belopp som fordringar på de nationella centralbankerna. Dessa räntebärande fordringar[33] redovisas under posten ”Fordringar relaterade till fördelningen av eurosedlar inom Eurosystemet” (se ”Positioner inom ECBS/inom Eurosystemet” ovan). Ränteinkomster från dessa fordringar inkluderas i resultaträkningen under posten ”Ränteintäkter från fördelning av eurosedlar i Eurosystemet”.

Interimistisk vinstfördelning

Ett belopp som motsvarar summan av ECB:s intäkter från eurosedlar i omlopp och intäkter från värdepapper som innehas för penningpolitiska syften anskaffade inom i) programmet för värdepappersmarknaden, ii) det tredje programmet för köp av säkerställda obligationer, iii) programmet för köp av värdepapper med bakomliggande tillgångar, iv) programmet för köp av offentliga värdepapper och v) stödköpsprogrammet föranlett av pandemin (PEPP) fördelas i januari följande år genom en interimistisk vinstfördelning, om inte ECB-rådet beslutar annat.[34] ECB-rådet ska fatta ett sådant beslut om rådet, på grund av en välgrundad skattning som gjorts av ECB:s direktion, räknar med att ECB kommer att utvisa en förlust under året eller kommer att göra en vinst under året som understiger denna intäkt. ECB-rådet kan också besluta att helt eller delvis överföra denna intäkt till en avsättning för finansiella risker. Utöver detta kan ECB-rådet besluta att minska det belopp från ECB:s intäkter från eurosedlar i omlopp som ska delas ut i januari med beloppet för de kostnader ECB haft i samband med utgivningen och hanteringen av eurosedlar.

Händelser efter balansräkningens upprättande

Tillgångar och skulder justeras så att de tar hänsyn till händelser som inträffar mellan balansdagen för årsbokslutet och det datum då direktionen godkänner att ECB:s årsbokslut överlämnas till ECB-rådet för godkännande, om dessa händelser i väsentlig grad påverkar värdet på tillgångarna eller skulderna per balansdagen.

Viktiga händelser efter balansräkningens upprättande som inte påverkar värdet på tillgångarna eller skulderna per balansdagen redogörs för i noterna.

Ändringar i redovisningsprinciperna

Under 2023 gjordes inga ändringar i de redovisningsprinciper som används av ECB.

Övriga frågor

I enlighet med artikel 27 i ECBS-stadgan, och på rekommendation av ECB-rådet, godkände EU-rådet inledningsvis utnämningen av Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (Tyskland) som externa revisorer att granska ECB för en period på fem år t.o.m. slutet av räkenskapsåret 2022. Under 2023 godkände EU-rådet, på rekommendation av ECB-rådet, en förlängning av denna period med ytterligare två år fram till slutet av räkenskapsåret 2024.

2.4 Noter till balansräkningen

Not 1 – Guld och guldfordringar

I denna post ingick ECB:s innehav av guld:

2023 | 2022 | |

|---|---|---|

Kvantitet | ||

Uns finguld1 | 16 285 778 | 16 229 522 |

Pris | ||

USD per uns finguld | 2 063,950 | 1 819,700 |

US-dollar per euro | 1,1050 | 1,0666 |

Marknadsvärde (miljoner euro) | 30 419 | 27 689 |

1) Detta motsvarar 506,5 respektive 504,8 ton för 2023 respektive 2022.

Ökningen i euro på ECB:s guldinnehav berodde huvudsakligen på en uppgång i marknadspriset för guld mätt i euro (se ”Guld och tillgångar och skulder i utländsk valuta” i avsnitt 2.3 ”Redovisningsprinciper” samt not 15 ”Värderegleringskonton”). Efter Kroatiens antagande av den gemensamma valutan från och med den 1 januari 2023 överförde Hrvatska narodna banka till ECB 56 256 uns finguld till ett värde av 96 miljoner euro.

Not 2 – Fordringar i utländsk valuta på hemmahörande utanför och i euroområdet

Not 2.1 – Fordringar på IMF

Denna tillgång motsvarar ECB:s innehav av särskilda dragningsrätter (SDR) och uppgick till 2 083 miljoner euro per den 31 december 2023 (2022: 1 759 miljoner euro). Det är resultatet av ett frivilligt handelsavtal (tvåvägs) med Internationella valutafonden (IMF) om köp och försäljning av SDR, varigenom IMF har fullmakt att på ECB:s vägnar sälja och köpa SDR mot euro, inom en lägsta respektive högsta innehavsnivå. I redovisningssyften behandlas SDR som en utländsk valuta (se ”Guld och tillgångar och skulder i utländsk valuta” i avsnitt 2.3 ”Redovisningsprinciper”). ECB:s SDR-innehav ökade 2023, huvudsakligen som resultat av en transaktion som ägde rum inom ramen för ovannämnda frivilliga handelsavtal.

Not 2.2 – Banktillgodohavanden och värdepapper, externa lån och andra externa tillgångar samt fordringar i utländsk valuta på hemmahörande i euroområdet

Dessa två poster består av banktillgodohavanden och lån i utländsk valuta samt investeringar i värdepapper denominerade i US-dollar, japanska yen och kinesiska renminbi.

2023 | 2022 | Förändring | |

|---|---|---|---|

Fordringar på hemmahörande utanför euroområdet | |||

Löpande räkningar | 7 161 | 15 687 | (8 526) |

Penningmarknadsinlåning | 474 | 985 | (512) |

Värdepappersinvesteringar | 46 158 | 37 172 | 8 986 |

Totala fordringar på hemmahörande utanför euroområdet | 53 793 | 53 844 | (52) |

Fordringar på hemmahörande i euroområdet | |||

Löpande räkningar | 25 | 34 | (10) |

Penningmarknadsinlåning | 1 426 | 1 125 | 301 |

Totala fordringar på hemmahörande i euroområdet | 1 450 | 1 159 | 291 |

Totalt | 55 243 | 55 004 | 239 |

Det totala värdet på dessa poster ökade 2023, främst beroende på intäkter under året, huvudsakligen från US-dollarportföljen. När Kroatien antog den gemensamma valutan fr.o.m. den 1 januari 2023 överförde Hrvatska narodna banka reservtillgångar i US-dollar till ett värde av 544 miljoner euro till ECB. Den totala ökningen uppvägdes emellertid nästan helt av deprecieringen av US-dollar och japanska yen mot euro.

ECB:s valutainnehav netto[35] var:

2023 | 2022 | |

|---|---|---|

US-dollar | 52 590 | 49 590 |

Japanska yen | 1 089 844 | 1 090 312 |

Kinesiska renminbi | 4 545 | 4 440 |

Inga valutainterventioner ägde rum under 2023.

Not 3 – Övriga fordringar i euro på kreditinstitut i euroområdet

Den 31 december 2023 bestod denna post av kontosaldon gentemot hemmahörande i euroområdet till ett belopp av 17 miljoner euro (2022: 12 miljoner euro).

Not 4 – Värdepapper i euro utgivna av hemmahörande i euroområdet

Not 4.1 – Värdepapper som innehas i penningpolitiska syften

Per den 31 december 2023 bestod denna post av värdepapper förvärvade av ECB inom ramen för programmet för värdepappersmarknaden (SMP), det tredje programmet för köp av säkerställda obligationer (CBPP3), programmet för köp av värdepapper med bakomliggande tillgångar (ABSPP), programmet för köp av offentliga värdepapper (PSPP) samt stödköpsprogrammet föranlett av pandemin (PEPP).

Startdatum | Slutdatum | Beslut | Godtagbara värdepapper1 | |

|---|---|---|---|---|

Avslutade/fullbordade program | ||||

CBPP12 | Juli 2009 | Juni 2010 | ECB/2009/16 | Säkerställda obligationer av hemmahörande i euroområdet |

CBPP22 | November 2011 | Oktober 2012 | ECB/2011/17 | Säkerställda obligationer av hemmahörande i euroområdet |

SMP | Maj 2010 | September 2012 | ECB/2010/5 | Offentliga och privata värdepapper emitterade i euroområdet3 |

Program för köp av tillgångar (APP)4 | ||||

CBPP3 | Oktober 2014 | aktivt | ECB/2020/8, | Säkerställda obligationer av hemmahörande i euroområdet |

ABSPP | November 2014 | aktivt | ECB/2014/45, | Seniora och garanterade mezzanintrancher av värdepapper med bakomliggande tillgångar av hemmahörande i euroområdet |

PSPP | Mars 2015 | aktivt | ECB/2020/9 | Obligationer i euro utfärdade av centrala, regionala eller lokala myndigheter samt av godkända organ i euroområdet och av internationella organisationer och multilaterala utvecklingsbanker i euroområdet. |

CSPP5 | Juni 2016 | aktivt | ECB/2016/16, | Obligationer och företagscertifikat emitterade av icke-bankföretag etablerade i euroområdet |

Stödköpsprogram föranlett av pandemin (PEPP) | ||||

PEPP | Mars 2020 | aktivt | ECB/2020/17, | Alla tillgångskategorier som är godtagbara för APP |

1) Ytterligare godtagbarhetskriterier för de särskilda programmen finns i ECB-rådets beslut.