Conturile anuale ale BCE 2023

Date importante

1 Raportul administratorilor

1.1 Scopul Raportului administratorilor publicat de BCE

Raportul administratorilor[1] face parte integrantă din Conturile anuale ale BCE și are scopul de a oferi cititorilor informații contextuale cu privire la situațiile financiare.[2] Având în vedere faptul că activitățile și operațiunile desfășurate de BCE sunt menite să sprijine obiectivele sale de politică, poziția și rezultatele sale financiare ar trebui analizate în contextul măsurilor adoptate.

În acest sens, raportul administratorilor prezintă principalele misiuni și activități ale BCE, precum și impactul acestora asupra situațiilor sale financiare. De asemenea, acest raport analizează principalele evoluții înregistrate pe parcursul anului în bilanțul contabil și contul de profit și pierdere și include informații despre participațiile nete ale BCE. Nu în ultimul rând, raportul descrie contextul caracterizat de riscuri în care funcționează BCE, furnizând informații despre riscurile specifice la care aceasta este expusă, precum și despre politicile de gestionare a riscurilor utilizate pentru reducerea acestora.

1.2 Principalele misiuni și activități

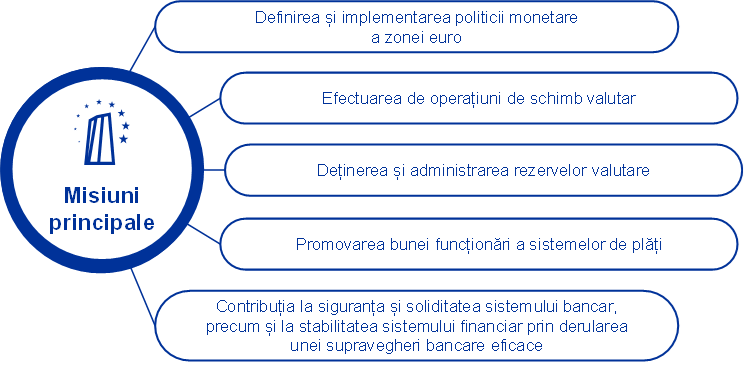

BCE face parte din Eurosistem, care cuprinde, pe lângă BCE, băncile centrale naționale (BCN) din statele membre ale Uniunii Europene (UE) a căror monedă este euro.[3] Obiectivul principal al Eurosistemului este menținerea stabilității prețurilor. BCE își îndeplinește misiunile astfel cum se prevede în Tratatul privind funcționarea Uniunii Europene[4] și în Statutul Sistemului European al Băncilor Centrale și al Băncii Centrale Europene (Statutul SEBC)[5] (Figura 1). BCE își desfășoară activitățile în vederea îndeplinirii mandatului său, și nu cu intenția de a genera profit.

Figura 1

Misiunile principale ale BCE

Operațiunile de politică monetară ale Eurosistemului sunt evidențiate atât în situațiile financiare ale BCE, cât și în cele ale BCN din zona euro, reflectând principiul aplicării descentralizate a politicii monetare în Eurosistem. Tabelul 1 de mai jos oferă o prezentare generală a principalelor operațiuni și funcții ale BCE în îndeplinirea mandatului care i-a fost încredințat, precum și a impactului acestora asupra situațiilor financiare ale BCE.

Tabelul 1

Principalele activități ale BCE și impactul acestora asupra situațiilor sale financiare

Aplicarea politicii monetare

Operațiuni de creditare și angajamente față de instituții de credit din zona euro legate de operațiuni de politică monetară | Titluri de valoare deținute în scopuri de politică monetară | Împrumuturi de titluri de valoare |

|---|---|---|

Cadrul operațional de politică monetară al Eurosistemului constă într-un set de instrumente de politică monetară. Eurosistemul efectuează operațiuni de piață monetară, oferă facilități permanente și impune instituțiilor de credit să constituie rezerve minime obligatorii.1 Aceste instrumente de politică monetară sunt utilizate în mod descentralizat de BCN și se reflectă în situațiile financiare ale acestora la posturile din bilanț „Împrumuturi exprimate în euro acordate instituțiilor de credit din zona euro, legate de operațiuni de politică monetară” și „Angajamente exprimate în euro față de instituții de credit din zona euro legate de operațiuni de politică monetară”. În consecință, acestea nu au niciun impact asupra situațiilor financiare ale BCE. | Achizițiile de astfel de titluri de valoare sunt efectuate de BCE și BCN din Eurosistem și sunt evidențiate la postul din bilanț „Titluri de valoare deținute în scopuri de politică monetară”. Titlurile deținute în prezent sunt evidențiate la cost amortizat supus deprecierii. Cupoanele acumulate, precum și discounturile și primele amortizate sunt incluse pe bază netă în contul de profit și pierdere, fie la „Alte venituri din dobânzi”, fie la „Alte cheltuieli privind dobânzile”, în funcție de valoarea netă (pozitivă sau negativă). Câștigurile și pierderile realizate, dacă există, sunt incluse în contul de profit și pierdere la „Câștiguri/pierderi realizate din operațiuni financiare”. | Titlurile de valoare deținute în scopuri de politică monetară sunt puse la dispoziție în scopul acordării de împrumuturi în cadrul Eurosistemului.2 În cazul BCE, aceste operațiuni sunt derulate prin intermediul unor instituții specializate. Aceste operațiuni sunt evidențiate la posturile din bilanț „Alte angajamente exprimate în euro față de instituții de credit din zona euro” și „Angajamente exprimate în euro față de rezidenți din afara zonei euro”, dacă sunt furnizate garanții sub formă de numerar care rămân neinvestite. În caz contrar, operațiunile conexe de împrumut de titluri sunt evidențiate în conturile din afara bilanțului. Dobânzile acumulate sunt incluse în contul de profit și pierdere al BCE la „Alte venituri din dobânzi” sau la „Alte cheltuieli privind dobânzile”. |

Furnizarea de lichiditate în monedă străină | Furnizarea de lichiditate în euro băncilor centrale din afara zonei euro |

|---|---|

BCE acționează ca intermediar între băncile centrale din afara zonei euro și BCN din Eurosistem prin intermediul unor operațiuni de swap destinate oferirii de finanțare în monedă străină pe termen scurt contrapartidelor din Eurosistem.3 Aceste operațiuni sunt evidențiate la posturile din bilanț „Angajamente exprimate în euro față de rezidenți din afara zonei euro” și „Alte creanțe în cadrul Eurosistemului (net)”/„Alte angajamente în cadrul Eurosistemului (net)”, precum și în conturile din afara bilanțului. Dobânzile acumulate sunt incluse în contul de profit și pierdere al BCE la „Alte venituri din dobânzi” sau la „Alte cheltuieli privind dobânzile”. | Eurosistemul poate furniza lichiditate în euro băncilor centrale din afara zonei euro, prin intermediul unor operațiuni de swap sau al unor operațiuni repo, în schimbul unor garanții eligibile.4 În cazul BCE, operațiunile de swap sunt evidențiate la posturile din bilanț „Creanțe exprimate în monedă străină asupra rezidenților din afara zonei euro” și „Angajamente exprimate în euro față de rezidenți din afara zonei euro” sau la „Alte creanțe în cadrul Eurosistemului (net)”/„Alte angajamente în cadrul Eurosistemului (net)”, precum și în conturile din afara bilanțului. Dobânzile acumulate sunt incluse în contul de profit și pierdere al BCE la „Alte venituri din dobânzi” sau la „Alte cheltuieli privind dobânzile”. |

Efectuarea de operațiuni de schimb valutar și administrarea rezervelor valutare

Operațiunile de schimb valutar și administrarea rezervelor valutare |

|---|

Rezervele valutare ale BCE sunt prezentate în bilanț, în principal la posturile „Aur și creanțe în aur”, „Creanțe exprimate în monedă străină asupra rezidenților din afara zonei euro” și „Creanțe exprimate în monedă străină asupra rezidenților din zona euro”, iar angajamentele asociate acestora ar fi evidențiate la posturile „Angajamente exprimate în monedă străină față de rezidenți din zona euro” și „Angajamente exprimate în monedă străină față de rezidenți din afara zonei euro”. Operațiunile de schimb valutar sunt reflectate în conturile din afara bilanțului până la data decontării. Veniturile nete din dobânzi, inclusiv cupoanele acumulate, precum și discounturile și primele amortizate, sunt incluse în contul de profit și pierdere la postul „Venituri din dobânzi la activele externe de rezervă”. Pierderile nerealizate din preț și din diferențe de curs valutar care depășesc câștigurile nerealizate înregistrate anterior la aceleași posturi din bilanț, precum și câștigurile și pierderile realizate generate de vânzarea de rezerve valutare sunt, de asemenea, incluse în contul de profit și pierdere la posturile „Reduceri ale valorii activelor și pozițiilor financiare” și, respectiv, „Câștiguri/pierderi realizate din operațiuni financiare”. Câștigurile nerealizate sunt evidențiate în bilanț la postul „Conturi de reevaluare”. |

Promovarea bunei funcționări a sistemelor de plăți

Sisteme de plăți (TARGET) |

|---|

Soldurile intra-Eurosistem ale BCN din zona euro față de BCE, constituite cu ocazia participării acestora la TARGET5, figurează împreună în bilanțul BCE, ca poziție netă unică din activ sau din pasiv, la „Alte creanțe în cadrul Eurosistemului (net)” sau „Alte angajamente în cadrul Eurosistemului (net)”. Soldurile TARGET ale BCN din afara zonei euro față de BCE sunt evidențiate în bilanț la „Angajamente exprimate în euro față de rezidenți din afara zonei euro”. Soldurile sistemelor auxiliare6 conectate la TARGET prin componenta TARGET-ECB sunt înregistrate în bilanț la „Angajamente exprimate în euro față de alți rezidenți din zona euro” sau la „Angajamente exprimate în euro față de rezidenți din afara zonei euro”, în funcție de locul în care se află sediul entității de administrare (în interiorul sau în afara zonei euro). Dobânzile acumulate sunt incluse în contul de profit și pierdere la „Alte venituri din dobânzi” sau la „Alte cheltuieli privind dobânzile”. |

Contribuția la siguranța și soliditatea sistemului bancar, precum și la stabilitatea sistemului financiar

Supravegherea bancară – Mecanismul unic de supraveghere |

|---|

Cheltuielile anuale ale BCE aferente atribuțiilor sale de supraveghere sunt recuperate din taxele anuale de supraveghere percepute entităților supravegheate. Taxele de supraveghere sunt evidențiate în contul de profit și pierdere la postul „Venituri nete din taxe și comisioane/cheltuieli nete cu taxe și comisioane”. În plus, BCE este abilitată să impună entităților supravegheate sancțiuni administrative pentru nerespectarea legislației bancare aplicabile la nivelul UE privind cerințele prudențiale (inclusiv deciziile de supraveghere ale BCE). Veniturile aferente sunt evidențiate în contul de profit și pierdere la postul „Venituri nete din taxe și comisioane/cheltuieli nete cu taxe și comisioane”. |

Altele

Bancnote în circulație | Portofoliul de fonduri proprii |

|---|---|

BCE are alocată o cotă de 8% din valoarea totală a bancnotelor euro în circulație. Această cotă este acoperită prin creanțele asupra BCN, care sunt purtătoare de dobânzi la rata dobânzii utilizată de Eurosistem în cadrul licitațiilor sale pentru operațiunile principale de refinanțare și sunt evidențiate în bilanț la postul „Creanțe legate de alocarea bancnotelor euro în cadrul Eurosistemului”. Dobânda este inclusă la „Venituri din dobânzi rezultate din alocarea bancnotelor euro în cadrul Eurosistemului” din contul de profit și pierdere. Cheltuielile asociate transportului transfrontalier de bancnote euro între imprimerii și BCN, din perspectiva livrărilor de bancnote noi, dar și între BCN, pentru acoperirea deficitelor de bancnote din stocuri excedentare, sunt suportate în mod centralizat de BCE. Aceste cheltuieli sunt prezentate în contul de profit și pierdere la postul „Servicii de producere a bancnotelor”. | Portofoliul de fonduri proprii al BCE este prezentat în bilanț, cu precădere la postul „Alte active financiare”. Cupoanele acumulate, precum și discounturile și primele amortizate sunt incluse în contul de profit și pierdere la „Alte venituri din dobânzi” și „Alte cheltuieli privind dobânzile”. Pierderile nerealizate din preț care depășesc câștigurile nerealizate din preț înregistrate anterior la aceleași posturi, precum și câștigurile și pierderile realizate generate de vânzarea de titluri de valoare sunt, de asemenea, incluse în contul de profit și pierdere la posturile „Reduceri ale valorii activelor și pozițiilor financiare” și, respectiv, „Câștiguri/pierderi realizate care rezultă din operațiuni financiare”. Câștigurile nerealizate din preț sunt evidențiate în bilanț la postul „Conturi de reevaluare”. |

1) Mai multe detalii despre instrumentele de politică monetară ale Eurosistemului și, mai exact, despre operațiunile de piață sunt disponibile pe website-ul BCE.

2) Mai multe detalii despre operațiunile de împrumut de titluri sunt disponibile pe website-ul BCE.

3) Mai multe detalii despre liniile de swap valutar sunt disponibile pe website-ul BCE.

4) Mai multe detalii despre operațiunile Eurosistemului de furnizare de lichiditate în euro în schimbul unor garanții eligibile sunt disponibile pe website-ul BCE.

5) Mai multe detalii despre TARGET sunt disponibile pe website-ul BCE.

6) Sistemele auxiliare sunt infrastructuri ale pieței financiare cărora Consiliul guvernatorilor le-a acordat acces la componenta TARGET-ECB, cu condiția ca acestea să îndeplinească cerințele definite în Decizia (UE) 2022/911 a BCE din 19 aprilie 2022 privind termenii și condițiile TARGET-ECB și de abrogare a Deciziei BCE/2007/7 (BCE/2022/22) (JO L 163, 17.6.2022, p. 1), cu modificările ulterioare. Textul consolidat neoficial conținând lista amendamentelor este disponibil aici. Mai multe detalii despre sistemele auxiliare sunt disponibile pe website-ul BCE.

1.3 Evoluții financiare

1.3.1 Bilanțul contabil

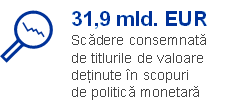

Bilanțul BCE a înregistrat o expansiune semnificativă în perioada 2019-2022, în principal pe seama unor achiziții definitive de titluri de valoare efectuate de BCE în contextul implementării politicii monetare a Eurosistemului (Graficul 1). Mai exact, principalii factori determinanți ai expansiunii substanțiale din 2020 și 2021 au fost achizițiile nete de titluri de valoare în cadrul programului de achiziționare de active (asset purchase programme – APP)[6] și lansarea programului de achiziționare în regim de urgență în caz de pandemie (pandemic emergency purchase programme – PEPP)[7] în luna martie 2020. Achizițiile nete de titluri de valoare în cadrul PEPP și al APP au fost sistate de la sfârșitul lunii martie 2022 și, respectiv, începând cu data de 1 iulie 2022, ceea ce a condus la o creștere mai modestă a bilanțului BCE în anul 2022.

Graficul 1

Principalele componente ale bilanțului contabil al BCE

(miliarde EUR)

Sursa: BCE.

În anul 2023, bilanțul BCE s-a redus cu 24,4 miliarde EUR, până la 674,5 miliarde EUR, în principal ca urmare a scăderii graduale a deținerilor în cadrul APP, după ce principalul aferent titlurilor ajunse la scadență în cadrul acestui portofoliu a fost doar parțial reinvestit în perioada martie-iunie 2023, iar aceste reinvestiri au fost sistate complet începând cu luna iulie 2023.

Titlurile de valoare exprimate în euro deținute în scopuri de politică monetară reprezentau 63% din activele totale ale BCE la sfârșitul anului 2023. La acest post din bilanț, BCE deține titluri achiziționate în cadrul programului destinat piețelor titlurilor de valoare (Securities Markets Programme – SMP), al CBPP3, al ABSPP, al PSPP și al PEPP. Titlurile achiziționate în cadrul acestor programe sunt evaluate la cost amortizat supus deprecierii.

Pe baza deciziilor relevante ale Consiliului guvernatorilor, Eurosistemul a continuat să reinvestească, în totalitate, principalul aferent titlurilor ajunse la scadență în cadrul PEPP pe parcursul anului, precum și în cadrul APP până la sfârșitul lunii februarie 2023. De la începutul lunii martie până la sfârșitul lunii iunie 2023, Eurosistemul a reinvestit doar parțial principalul aferent titlurilor ajunse la scadență în cadrul APP și, începând cu iulie 2023, a sistat aceste reinvestiri. Ca urmare a acestor decizii, portofoliul de titluri de valoare deținute de BCE în scopuri de politică monetară s-a diminuat cu 31,9 miliarde EUR, până la 425,3 miliarde EUR (Graficul 2), deținerile aferente PSPP, ABSPP și CBPP3 în cadrul APP reducându-se cu 18,0 miliarde EUR, cu 9,5 miliarde EUR și, respectiv, cu 1,6 miliarde EUR, ca urmare a răscumpărărilor. Portofoliul PEPP a scăzut cu 2,6 miliarde EUR, în principal pe seama impactului net al amortizării primelor și discounturilor[8] asupra titlurilor deținute în portofoliu.

În semestrul I 2024, Consiliul guvernatorilor intenționează[9] să continue reinvestirea în totalitate a principalului aferent titlurilor ajunse la scadență achiziționate în cadrul PEPP. Ulterior, acesta intenționează să reducă portofoliul PEPP la nivelul Eurosistemului cu 7,5 miliarde EUR, în medie, pe lună în semestrul II 2024 și să sisteze reinvestirile la sfârșitul anului 2024. Consiliul guvernatorilor va continua să utilizeze o abordare flexibilă în ceea ce privește reinvestirea răscumpărărilor de titluri ajunse la scadență în cadrul portofoliului aferent PEPP, în vederea contracarării riscurilor asociate pandemiei la adresa mecanismului de transmisie a politicii monetare.

Graficul 2

Titlurile de valoare deținute în scopuri de politică monetară

(miliarde EUR)

Sursa: BCE.

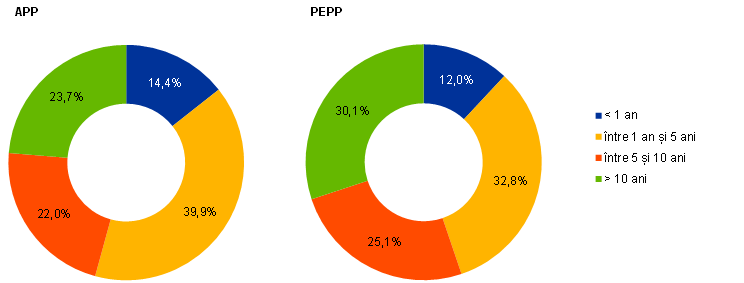

În ceea ce privește programele active de titluri de valoare deținute în scopuri de politică monetară, respectiv APP și PEPP, titlurile deținute de BCE la sfârșitul anului 2023 au avut o structură pe scadențe diversificată[10] (Graficul 3).

Graficul 3

Structura pe scadențe a APP și PEPP

Sursa: BCE.

Notă: Pentru titlurile garantate cu active, structura pe scadențe se bazează pe durata de viață medie ponderată a titlurilor, și nu pe scadența legală.

În anul 2023, valoarea echivalentă totală în euro a activelor externe de rezervă ale BCE, care constau în aur, drepturi speciale de tragere, dolari SUA, yeni japonezi și renminbi chinezești, s-a majorat cu 3,3 miliarde EUR, până la 87,7 miliarde EUR.

Echivalentul în euro al deținerilor BCE de aur și creanțe în aur a crescut cu 2,7 miliarde EUR, până la 30,4 miliarde EUR, în 2023 (Graficul 4), în principal pe seama unei majorări a prețului de piață al aurului exprimat în euro. Această creștere a condus, de asemenea, la majorarea cu o sumă echivalentă a conturilor de reevaluare pentru aur ale BCE (Secțiunea 1.3.2 „Participații nete”). Totodată, în urma adoptării monedei unice de către Croația începând cu data de 1 ianuarie 2023, Hrvatska narodna banka a transferat la BCE aur în valoare de 96 de milioane EUR.

Graficul 4

Deținerile de aur și prețurile aurului

(scala din stânga: miliarde EUR; scala din dreapta: EUR/uncia de aur fin)

Sursa: BCE.

Notă: „Conturile de reevaluare pentru aur” nu includ contribuțiile băncilor centrale ale statelor membre care s-au alăturat zonei euro după 1 ianuarie 1999 la conturile de reevaluare pentru aur cumulate ale BCE începând cu ziua anterioară aderării acestora la Eurosistem.

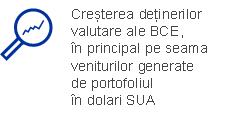

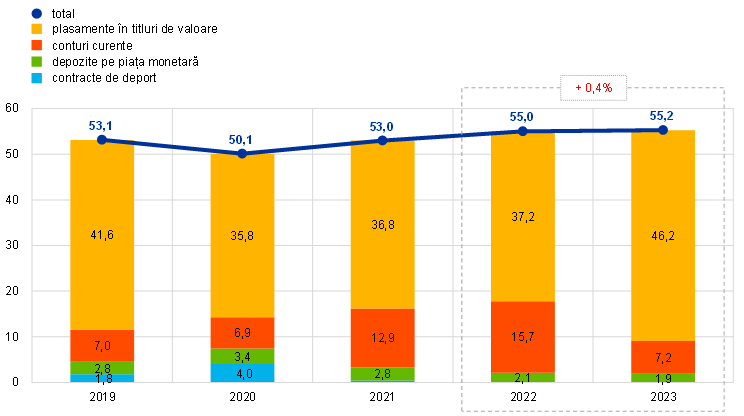

Deținerile valutare[11] de dolari SUA, yeni japonezi și renminbi chinezești exprimate în euro ale BCE au crescut cu 0,2 miliarde EUR, până la 55,2 miliarde EUR (Graficul 5), mai ales pe seama veniturilor generate în cursul anului, cu precădere de portofoliul în dolari SUA. De asemenea, în urma adoptării monedei unice de către Croația începând cu data de 1 ianuarie 2023, Hrvatska narodna banka a transferat către BCE active externe de rezervă exprimate în dolari SUA în valoare de 544 de milioane EUR. Creșterea valorii totale a deținerilor valutare a fost parțial compensată, în principal, de deprecierea dolarului SUA și a yenului japonez față de euro.

Graficul 5

Deținerile valutare

(miliarde EUR)

Sursa: BCE.

Dolarul SUA constituie principala componentă a deținerilor valutare ale BCE, reprezentând 81% din deținerile totale la sfârșitul anului 2023.

BCE administrează plasamentele aferente deținerilor sale valutare prin intermediul unei abordări în trei etape. În primul rând, responsabilii cu gestionarea riscurilor din cadrul BCE constituie un portofoliu de referință strategic, care este aprobat de Consiliul guvernatorilor. În al doilea rând, administratorii portofoliilor din cadrul BCE elaborează portofoliul de referință tactic, care este aprobat de Comitetul executiv. În al treilea rând, BCN efectuează zilnic operațiuni de plasament în mod descentralizat.

Deținerile valutare ale BCE sunt investite cu precădere în titluri de valoare și depozite pe piața monetară sau sunt deținute în conturi curente (Graficul 6). Titlurile din acest portofoliu sunt evaluate la prețurile pieței de la sfârșitul exercițiului financiar.

Graficul 6

Structura plasamentelor în valută

(miliarde EUR)

Sursa: BCE.

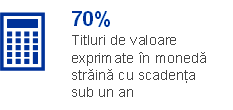

Scopul deținerilor valutare ale BCE este finanțarea intervențiilor potențiale pe piața valutară. Din acest motiv, deținerile valutare ale BCE sunt administrate în conformitate cu trei obiective (în ordinea priorității): lichiditatea, siguranța și randamentul. Prin urmare, acest portofoliu cuprinde, cu precădere, titluri de valoare cu scadențe scurte (Graficul 7).

Graficul 7

Structura pe scadențe a titlurilor de valoare exprimate în monedă străină

Sursa: BCE.

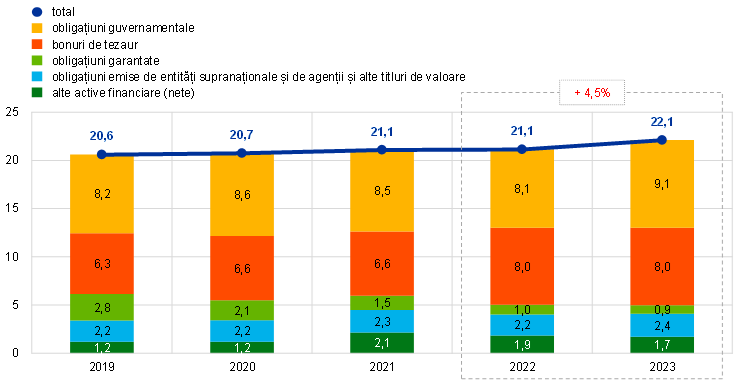

Valoarea portofoliului de fonduri proprii s-a majorat cu 1,0 miliarde EUR, până la 22,1 miliarde EUR (Graficul 8), în principal ca urmare a: (i) reinvestirii veniturilor din dobânzi generate de acest portofoliu și (ii) creșterii valorii de piață a titlurilor de valoare în euro deținute în acest portofoliu ca urmare a scăderii randamentelor obligațiunilor din zona euro la sfârșitul anului (Graficul 17).

Portofoliul constă, în principal, în titluri de valoare exprimate în euro, care sunt evaluate la prețurile pieței la sfârșitul exercițiului financiar. În 2023, titlurile de natura datoriei emise de administrațiile publice au reprezentat 77% din portofoliul total.

Ponderea plasamentelor ecologice în portofoliul de fonduri proprii a continuat să crească, de la 13% la sfârșitul anului 2022 la 20% la sfârșitul anului 2023. BCE intenționează să majoreze în continuare această pondere în anii următori.[12] Din 2021, achizițiile de obligațiuni ecologice pe piețele secundare sunt completate de investiții în fondul de investiții în obligațiuni verzi exprimate în euro pentru băncile centrale, înființat de Banca Reglementelor Internaționale în luna ianuarie 2021.

Graficul 8

Portofoliul de fonduri proprii al BCE

(miliarde EUR)

Sursa: BCE.

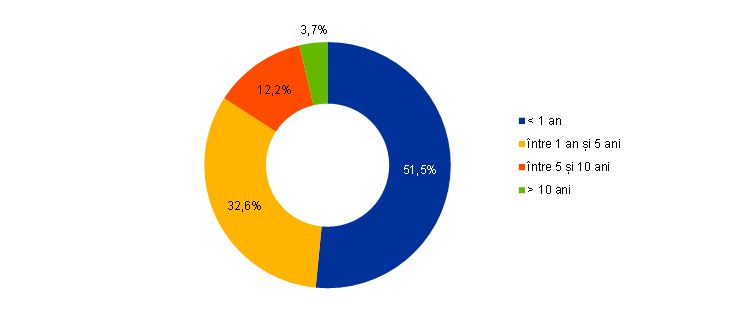

Portofoliul de fonduri proprii al BCE constă cu precădere în plasamente ale capitalului vărsat și ale sumelor deținute în fondul general de rezervă și în provizionul pentru riscuri financiare. Scopul portofoliului este de a furniza venituri care să contribuie la finanțarea cheltuielilor de exploatare ale BCE care nu au legătură cu îndeplinirea atribuțiilor sale de supraveghere.[13] Portofoliul este investit în active în euro, sub rezerva respectării limitelor impuse de cadrul său de control al riscurilor. Aceasta conduce la o structură pe scadențe mai diversificată (Graficul 9) comparativ cu cea a portofoliului de rezerve valutare.

Graficul 9

Structura pe scadențe a titlurilor de valoare aferente fondurilor proprii ale BCE

Sursa: BCE.

La sfârșitul anului 2023, valoarea totală a bancnotelor euro în circulație a fost de 1 567,7 miliarde EUR, practic nemodificată față de sfârșitul anului 2022. BCE are alocată o cotă de 8% din valoarea totală a bancnotelor euro în circulație, care s-a cifrat la 125,4 miliarde EUR la finele anului. Întrucât BCE nu emite bancnote, aceasta deține creanțe intra-Eurosistem față de BCN din zona euro cu o valoare echivalentă celei a bancnotelor aflate în circulație care îi sunt alocate.

Angajamentele intra-Eurosistem ale BCE, care includ, în principal, soldul net TARGET al BCN din zona euro față de BCE și angajamentele BCE cu privire la activele externe de rezervă transferate către BCE de BCN din zona euro în momentul aderării la Eurosistem, s-au majorat cu 89,6 miliarde EUR, până la 445,0 miliarde EUR, în anul 2023.

Evoluția angajamentelor intra-Eurosistem a fost determinată preponderent de cea a datoriei nete aferente TARGET. Principalii factori care au contribuit la variațiile datoriei nete aferente TARGET în perioada 2019-2023 au fost achizițiile și răscumpărările de titluri de valoare deținute în scopuri de politică monetară, care sunt decontate prin intermediul conturilor TARGET, precum și variațiile angajamentelor exprimate în euro față de rezidenți din zona euro și din afara zonei euro (Graficul 10). În 2023, intrările de numerar din răscumpărările de titluri de valoare deținute în scopuri de politică monetară au fost inferioare ieșirilor de numerar generate de scăderea angajamentelor exprimate în euro față de rezidenți din zona euro și din afara zonei euro, ceea ce a condus la o creștere generală a datoriei nete aferente TARGET.

Graficul 10

Soldul net TARGET intra-Eurosistem, angajamentele în euro față de rezidenți din zona euro și din afara zonei euro și titlurile de valoare deținute în scopuri de politică monetară

(miliarde EUR)

Sursa: BCE.

Notă: În cadrul acestui grafic, „angajamente exprimate în euro față de rezidenți din zona euro și din afara zonei euro” cuprinde „alte angajamente exprimate în euro față de instituții de credit din zona euro”, „angajamente exprimate în euro față de alți rezidenți din zona euro” și „angajamente exprimate în euro față de rezidenți din afara zonei euro”.

În anul 2023, alte pasive ale BCE s-au diminuat cu 107,7 miliarde EUR, până la 58,0 miliarde EUR, pe seama reducerii angajamentelor exprimate în euro față de rezidenți din zona euro și din afara zonei euro. Mai exact, s-au înregistrat scăderi ale: (i) depozitelor acceptate de BCE în rolul său de agent fiscal[14], (ii) soldurilor sistemelor auxiliare din afara zonei euro conectate la TARGET prin componenta TARGET-ECB și (iii) garanțiilor în numerar primite pentru împrumuturile de titluri de valoare în cadrul PSPP și al PEPP destinat sectorului public.

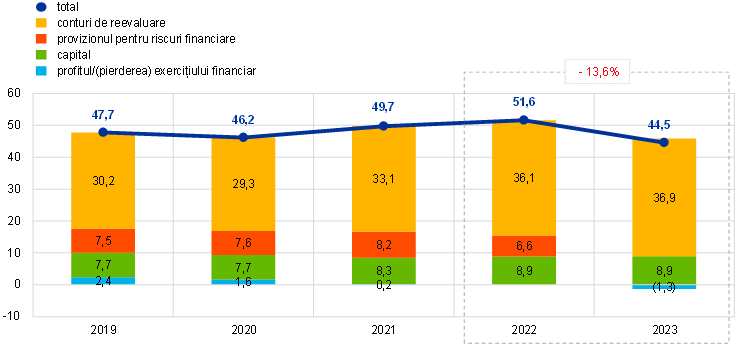

1.3.2 Participații nete

Participațiile nete ale BCE constau în capitalul propriu, orice sume deținute în provizionul pentru riscuri financiare și în fondul general de rezervă, conturile de reevaluare[15], orice pierderi acumulate din anii anteriori și orice profit/pierdere aferent(ă) exercițiului financiar respectiv.[16]

La sfârșitul anului 2023, participațiile nete ale BCE au totalizat 44,5 miliarde EUR (Graficul 11), cu 7,0 miliarde EUR mai puțin decât la sfârșitul anului 2022, pe seama pierderilor înregistrate în 2023. Provizionul pentru riscuri financiare a fost utilizat integral pentru a acoperi o parte din aceste pierderi, reducând pierderea aferentă exercițiului financiar la 1,3 miliarde EUR. Scăderea înregistrată de participațiile nete ale BCE ca urmare a pierderilor din 2023 a fost parțial anulată de: (i) majorarea consemnată de conturile de reevaluare, în principal ca urmare a creșterii prețului de piață al aurului exprimat în euro în anul 2023 și (ii) contribuțiile Hrvatska narodna banka la capitalul vărsat, conturile de reevaluare și provizionul pentru riscuri financiare ca urmare a adoptării monedei unice de către Croația începând cu 1 ianuarie 2023.

Graficul 11

Participațiile nete ale BCE

(miliarde EUR)

Sursa: BCE.

Notă: Postul „Conturi de reevaluare” include câștigurile totale din reevaluare aferente deținerilor de aur, monedă străină și titluri de valoare și exclude contul de reevaluare pentru beneficiile postangajare.

Variațiile consemnate de participațiile nete ale BCE pe parcursul exercițiului financiar sunt prezentate în Tabelul 2.

Tabelul 2

Variațiile participațiilor nete ale BCE

(milioane EUR)

Capital | Provizionul pentru riscuri financiare | Conturi de reevaluare | Profitul/(pierderea) exercițiului financiar | Participații nete totale | |

|---|---|---|---|---|---|

Soldul la 31 decembrie 2022 | 8 880 | 6 566 | 36 118 | - | 51 564 |

Plata părții rămase din subscrierea la capital a Hrvatska narodna banka | 69 | 69 | |||

Contribuția Hrvatska narodna banka la provizionul pentru riscuri financiare | 53 | 53 | |||

Conturi de reevaluare | 743 | ||||

Aur | 2 634 | ||||

Monedă străină | (2 562) | ||||

Titluri de valoare și alte instrumente | 378 | ||||

Contribuția Hrvatska narodna banka la conturile de reevaluare1 | 293 | ||||

Suma eliberată din provizionul pentru riscuri financiare | (6 620) | (6 620) | |||

Pierderea aferentă exercițiului financiar | (1 266) | (1 266) | |||

Soldul la 31 decembrie 2023 | 8 948 | - | 36 861 | (1 266) | 44 543 |

1) În urma adoptării monedei unice de către Croația, Hrvatska narodna banka a contribuit la soldurile tuturor conturilor de reevaluare ale BCE la data de 31 decembrie 2022. Cifra din acest tabel nu include contribuția la contul de reevaluare pentru beneficiile postangajare, în concordanță cu definiția „conturilor de reevaluare” din această secțiune.

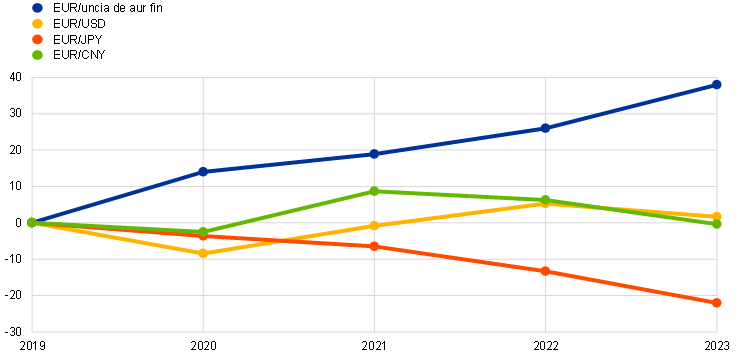

Câștigurile nerealizate aferente aurului și monedelor străine și cele aferente titlurilor de valoare care fac obiectul unei reevaluări la prețul pieței nu sunt evidențiate ca venituri în contul de profit și pierdere, ci sunt înregistrate direct în conturile de reevaluare prezentate pe partea de pasiv a bilanțului BCE. Soldurile acestor conturi pot fi utilizate pentru a contracara efectele oricărei evoluții ulterioare nefavorabile a prețurilor și/sau a cursurilor de schimb respective și, prin urmare, consolidează reziliența BCE față de riscuri. În anul 2023, conturile de reevaluare pentru aur, monede străine și titluri de valoare s-au majorat cu 0,7 miliarde EUR, până la 36,9 miliarde EUR, în principal pe seama creșterii soldurilor de reevaluare pentru aur ca urmare a prețului de piață mai ridicat al aurului exprimat în euro. Soldurile de reevaluare pentru monedele străine s-au redus, mai ales pe seama deprecierii dolarului SUA și a yenului japonez în raport cu euro (Graficul 12).

Graficul 12

Principalele cursuri de schimb și prețul aurului în perioada 2019-2023

(variații procentuale față de 2019; date la sfârșitul anului)

Sursa: BCE.

Având în vedere expunerea sa la riscuri financiare (Secțiunea 1.4.1 „Riscurile financiare”), BCE poate constitui un provizion pentru riscuri financiare care să fie utilizat, în măsura considerată necesară de Consiliul guvernatorilor, pentru a compensa pierderile generate de această expunere. Volumul acestui provizion face obiectul unei revizuiri anuale, luând în considerare o serie de factori, printre care nivelul deținerilor de active purtătoare de risc, proiecțiile rezultatului financiar aferent exercițiului următor și o evaluare a riscurilor. Provizionul pentru riscuri financiare și orice altă sumă deținută în fondul general de rezervă al BCE nu pot depăși valoarea capitalului vărsat de BCN din zona euro. La sfârșitul anului 2022, acest provizion s-a ridicat la 6 566 de milioane EUR. În urma adoptării monedei unice de către Croația, Hrvatska narodna banka a contribuit, începând cu 1 ianuarie 2023, cu suma de 53 de milioane EUR la provizionul pentru riscuri financiare, valoarea acestuia ajungând astfel la 6 620 de milioane EUR. La finele anului 2023, în urma evaluării anuale, Consiliul guvernatorilor a decis să elibereze integral acest provizion pentru a compensa parțial pierderile înregistrate în 2023. În contextul evaluării anuale, Consiliul guvernatorilor poate decide reconstituirea provizionului pentru riscuri financiare, după ce BCE revine pe profit.

Pierderea BCE aferentă exercițiului financiar, după eliberarea provizionului pentru riscuri financiare, s-a cifrat la 1,3 miliarde EUR (Secțiunea 1.3.3 „Contul de profit și pierdere”). Consiliul guvernatorilor a decis să reporteze această pierdere în bilanțul BCE, urmând ca aceasta să fie compensată de profiturile viitoare.

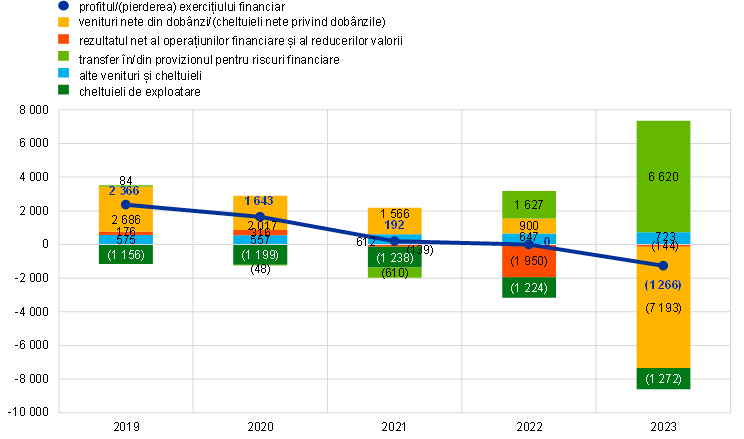

1.3.3 Contul de profit și pierdere

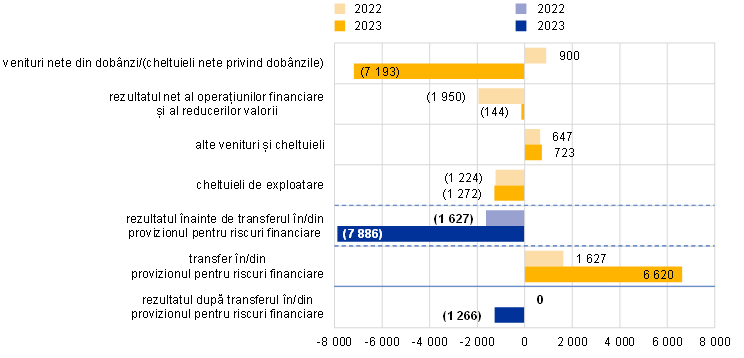

Rezultatul BCE s-a redus progresiv începând din 2019 (Graficul 13). În anii 2020 și 2021, această diminuare s-a datorat cu precădere veniturilor mai scăzute generate de activele externe de rezervă și titlurile de valoare deținute în scopuri de politică monetară. În 2022 și 2023, reducerea rezultatului BCE a fost, în principal, consecința materializării riscului de rată a dobânzii, în condițiile în care majorarea ratelor dobânzilor în zona euro a condus la o creștere imediată a cheltuielilor privind dobânzile plătite de BCE pentru datoria netă aferentă TARGET, în timp ce veniturile generate de activele BCE nu s-au majorat în aceeași măsură sau în același ritm (Secțiunea 1.4.1 „Riscurile financiare”).

Pierderea BCE aferentă anului 2023, care a urmat unei perioade îndelungate în care s-au înregistrat profituri substanțiale, arată rolul și măsurile necesare adoptate de Eurosistem în îndeplinirea mandatului său principal de menținere a stabilității prețurilor și nu are niciun impact asupra capacității acestuia de a pune în aplicare o politică monetară eficace. În anii anteriori, bilanțul BCE a înregistrat o expansiune semnificativă, cu precădere pe seama achizițiilor de titluri de valoare în cadrul programelor de achiziționare de active. În ceea ce privește activele, majoritatea titlurilor de valoare deținute în prezent în scopuri de politică monetară au fost achiziționate într-o perioadă cu rate scăzute ale dobânzilor și au scadențe îndelungate și cupoane fixe. Acestea vor continua să genereze venituri din dobânzi relativ scăzute, care nu vor fi afectate imediat de variațiile ratelor dobânzilor reprezentative ale BCE. În același timp, decontarea de fonduri aferente acestor achiziții prin intermediul TARGET a condus la creșterea datoriei nete aferente TARGET a BCE, care este remunerată la rata dobânzii la operațiunile principale de refinanțare (rata dobânzii la OPR). Pentru a combate inflația în zona euro, această rată a început să fie majorată în 2022, determinând o creștere imediată a cheltuielilor privind dobânzile ale BCE.

BCE va înregistra probabil noi pierderi în anii următori ca urmare a materializării riscului de rată a dobânzii, după care va consemna din nou profituri susținute. Înregistrarea de pierderi și amploarea acestora sunt incerte și vor depinde, în mare măsură, de evoluția viitoare a ratelor dobânzilor reprezentative ale BCE, precum și de dimensiunea și structura bilanțului BCE. Cu toate acestea, capitalul BCE și conturile sale de reevaluare substanțiale, care au însumat 45,8 miliarde EUR la sfârșitul anului 2023 (Secțiunea 1.3.2 „Participații nete”), evidențiază soliditatea sa financiară și, în orice caz, BCE poate să funcționeze cu eficacitate și să își îndeplinească mandatul principal de menținere a stabilității prețurilor, indiferent de eventualele pierderi.

Graficul 13

Principalele componente ale contului de profit și pierdere al BCE

(milioane EUR)

Sursa: BCE.

Notă: „Alte venituri și cheltuieli” constau în „Venituri/cheltuieli nete din taxe și comisioane”, „Venituri din acțiuni și participații”, „Alte venituri” și „Alte cheltuieli”.

În anul 2023, BCE a utilizat integral provizionul pentru riscuri financiare, în cuantum de 6 620 de milioane EUR, pentru a compensa parțial pierderile înregistrate în cursul exercițiului financiar. După eliberarea acestui provizion, pierderea BCE s-a cifrat la 1 266 de milioane EUR (față de zero în 2022). Principalul determinant al acestei pierderi a fost nivelul semnificativ al cheltuielilor nete privind dobânzile (Graficul 14).

Graficul 14

Factorii determinanți ai rezultatului financiar al BCE aferent anilor 2022 și 2023

(milioane EUR)

Sursa: BCE.

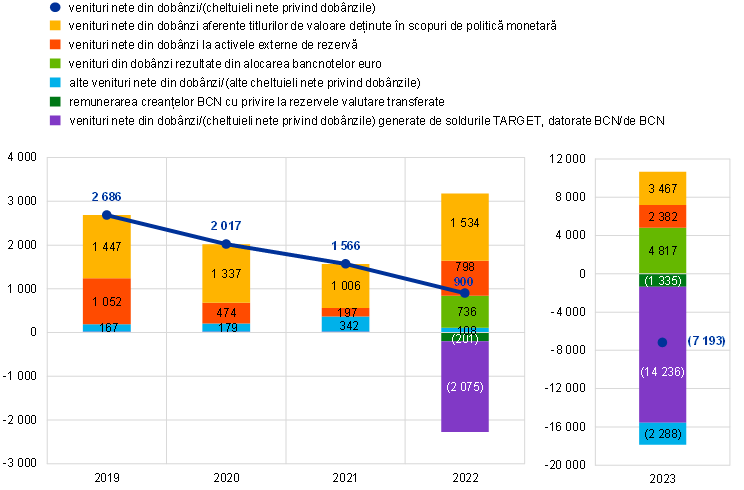

Cheltuielile nete privind dobânzile ale BCE s-au ridicat la 7 193 de milioane EUR în 2023, comparativ cu veniturile nete din dobânzi în valoare de 900 de milioane EUR înregistrate în 2022 (Graficul 15), în principal pe seama cheltuielilor privind dobânzile generate de datoria netă a BCE aferentă TARGET. Alte cheltuieli nete privind dobânzile și cheltuielile privind dobânzile legate de remunerarea creanțelor BCN din zona euro cu privire la rezervele valutare transferate la BCE au contribuit, de asemenea, la această scădere. Aceste cheltuieli au fost parțial anulate de veniturile mai mari din dobânzi generate de: (i) creanțele BCE aferente alocării bancnotelor euro în cadrul Eurosistemului; (ii) titlurile de valoare deținute în scopuri de politică monetară și (iii) activele externe de rezervă.

Graficul 15

Veniturile nete din dobânzi/(cheltuielile nete privind dobânzile)

(milioane EUR)

Sursa: BCE.

Veniturile nete din dobânzi generate de titlurile de valoare deținute în scopuri de politică monetară au crescut cu 1 933 de milioane EUR, până la 3 467 de milioane EUR în 2023 (Graficul 16), ca urmare a majorării veniturilor nete din dobânzi aferente titlurilor deținute în cadrul APP (CBPP3, ABSPP și PSPP) și al PEPP. Veniturile nete din dobânzi aferente deținerilor în cadrul APP s-au majorat cu 1 247 de milioane EUR, până la 2 818 milioane EUR în 2023, în timp ce portofoliul PEPP a generat venituri nete din dobânzi în valoare de 600 de milioane EUR în 2023, comparativ cu cheltuielile nete privind dobânzile în cuantum de 103 milioane EUR înregistrate în anul precedent. Aceste evoluții au fost determinate cu precădere de creșterea semnificativă a ratelor dobânzilor și a randamentelor obligațiunilor din zona euro, care a început în anul 2022 (Graficul 17) și care (i) a permis reinvestiri în cadrul APP și al PEPP la randamente mai ridicate comparativ cu randamentele istorice ale portofoliilor respective și (ii) a avut un impact pozitiv asupra cuponului aferent titlurilor de valoare cu o rată a dobânzii variabilă (mai ales a celor deținute în cadrul ABSPP). La această majorare a contribuit și diminuarea amortizării primelor, îndeosebi a celor aferente titlurilor emise de sectorul public achiziționate anterior. Veniturile nete din dobânzi aferente SMP s-au redus cu 16 milioane EUR, până la 49 de milioane EUR, pe seama diminuării volumului acestui portofoliu ca urmare a ajungerii la scadență a titlurilor de valoare.

Graficul 16

Veniturile nete din dobânzi/(cheltuielile nete privind dobânzile) aferente titlurilor de valoare deținute în scopuri de politică monetară

(milioane EUR)

Sursa: BCE.

Graficul 17

Randamentele obligațiunilor guvernamentale cu scadența la 7 ani în zona euro

(procente p.a.; date la sfârșitul lunii)

Sursa: BCE.

Veniturile nete din dobânzi la activele externe de rezervă au crescut cu 1 583 de milioane EUR, până la 2 382 de milioane EUR, preponderent ca urmare a majorării veniturilor din dobânzi generate de titlurile de valoare exprimate în dolari SUA. În 2023, rata medie a dobânzii corespunzătoare portofoliului în dolari SUA al BCE a înregistrat o creștere comparativ cu anul precedent, pe seama (i) vânzărilor și răscumpărărilor de obligațiuni cu randamente mai scăzute achiziționate anterior și a (ii) achizițiilor de titluri de valoare cu randamente mai ridicate ca urmare a majorării randamentelor obligațiunilor în dolari SUA de la sfârșitul anului 2021 (Graficul 18).

Graficul 18

Randamentele obligațiunilor guvernamentale cu scadența la 2 ani în Statele Unite, Japonia și China

(procente p.a.; date la sfârșitul lunii)

Sursa: LSEG.

Veniturile din dobânzi aferente alocării bancnotelor euro către BCE și cheltuielile privind dobânzile legate de remunerarea creanțelor BCN cu privire la rezervele valutare transferate au crescut, în 2023, cu 4 081 de milioane EUR, până la 4 817 milioane EUR și, respectiv, cu 1 133 de milioane EUR, până la 1 335 de milioane EUR. Variațiile s-au datorat majorărilor ratei dobânzii la OPR, care reprezintă rata utilizată pentru calcularea dobânzilor aferente acestor solduri. Rata dobânzii la OPR a ajuns la 4,5% la sfârșitul anului 2023, în timp ce rata medie anuală a crescut de la 0,6% în 2022 la 3,8% în 2023.

Cheltuielile nete privind dobânzile generate de soldurile TARGET datorate BCN/de BCN s-au majorat cu 12 161 de milioane EUR, până la 14 236 de milioane EUR, în 2023. În exercițiul financiar respectiv, creșterea s-a datorat cu precădere nivelului mai ridicat al ratei medii a dobânzii la OPR, care este utilizată pentru remunerarea soldurilor TARGET intra-Eurosistem ale BCE.

Alte cheltuieli nete privind dobânzile s-au situat, în 2023, la 2 288 de milioane EUR, comparativ cu alte venituri nete din dobânzi în valoare de 108 milioane EUR în anul precedent. Această variație s-a datorat, în principal, remunerării depozitelor acceptate de BCE în rolul său de agent fiscal și a soldurilor aferente sistemelor auxiliare din zona euro. În semestrul II 2022, odată ce ratele de remunerare aplicabile au devenit pozitive, BCE a început să plătească dobândă la aceste posturi. În 2023, ratele de remunerare și soldul mediu al acestor posturi au crescut în continuare, ceea ce a condus la o majorare a cheltuielilor privind dobânzile. Acestea din urmă au fost anulate parțial de veniturile mai mari din dobânzi aferente portofoliului de fonduri proprii ca urmare a creșterii randamentelor în zona euro (Graficul 17).

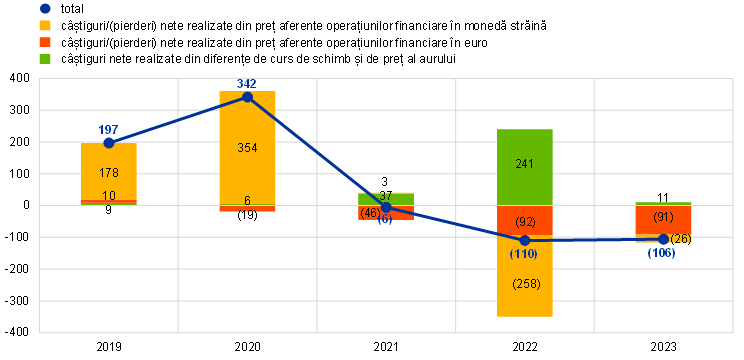

Pierderile nete realizate din operațiuni financiare s-au redus cu 4 milioane EUR, până la 106 milioane EUR în 2023 (Graficul 19). Aceste pierderi s-au datorat cu precădere: (i) primelor de recuperat aferente titlurilor de valoare deținute în cadrul ABSPP care au fost rambursate înainte de scadență și (ii) pierderilor nete realizate din preț generate de vânzările de titluri de valoare exprimate în dolari SUA în semestrul II 2023 (Graficul 20), a căror valoare de piață a fost afectată de creșterea randamentelor obligațiunilor în dolari SUA în această perioadă (Graficul 18).

Graficul 19

Câștiguri/pierderi realizate din operațiuni financiare

(milioane EUR)

Sursa: BCE.

Graficul 20

Câștiguri/pierderi realizate trimestriale din operațiuni financiare în 2022 și 2023

(milioane EUR)

Sursa: BCE.

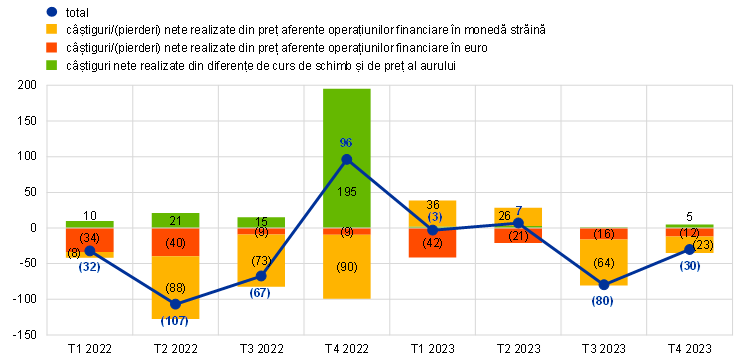

Pierderile nerealizate din reevaluare sunt evidențiate la cheltuieli în contul de profit și pierdere al BCE sub forma unor reduceri ale valorii la încheierea exercițiului financiar. În anul 2023, aceste reduceri ale valorii au însumat 38 de milioane EUR, fiind determinate în principal de pierderile nerealizate din preț la o serie de titluri de valoare deținute în portofoliul în dolari SUA și în cel de fonduri proprii. În anul 2022, aceste pierderi au fost substanțial mai mari, ridicându-se la 1 840 de milioane EUR (Graficul 21), întrucât randamentele corespunzătoare au crescut semnificativ, conducând la o reducere considerabilă a valorii de piață a majorității titlurilor de valoare deținute în portofoliul de fonduri proprii și în cel în dolari SUA la sfârșitul exercițiului financiar respectiv.

Graficul 21

Reduceri ale valorii activelor și pozițiilor financiare

(milioane EUR)

Sursa: BCE.

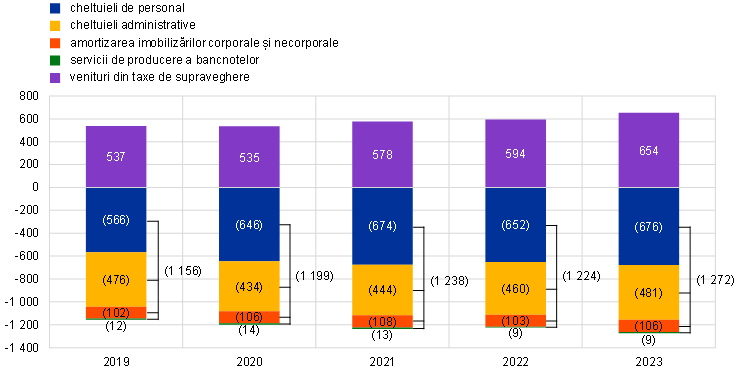

Cheltuielile de exploatare totale ale BCE, inclusiv cele cu amortizarea și serviciile de producere a bancnotelor, s-au majorat cu 48 de milioane EUR, până la 1 272 de milioane EUR (Graficul 22). Creșterea înregistrată față de anul 2022 s-a datorat cu precădere cheltuielilor de personal mai ridicate, generate de majorarea numărului mediu de membri ai personalului în 2023, preponderent în domeniul supravegherii bancare, precum și de ajustările salariale. Această creștere a fost parțial anulată de diminuarea costurilor asociate beneficiilor postangajare, în principal ca urmare a reducerii costului serviciilor prestate în cursul exercițiului financiar în urma evaluării actuariale anuale. Cheltuielile administrative au consemnat o majorare, mai ales pe seama cheltuielilor mai ridicate pentru asistență constând în consultanță externă și a reluării complete a activității după pandemie, în special în domeniul supravegherii bancare, reflectând totodată impactul inflației.

Cheltuielile aferente supravegherii bancare sunt acoperite integral prin intermediul taxelor percepute entităților supravegheate. Pe baza cheltuielilor efective suportate de BCE în îndeplinirea atribuțiilor sale de supraveghere bancară, veniturile din taxe de supraveghere aferente anului 2023 s-au ridicat la 654 de milioane EUR.[17]

Graficul 22

Cheltuielile de exploatare și veniturile din taxe de supraveghere

(milioane EUR)

Sursa: BCE.

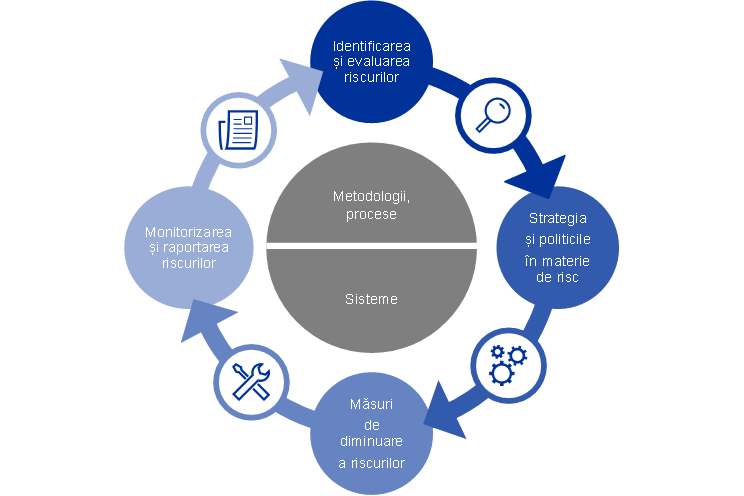

1.4 Gestionarea riscurilor

Gestionarea riscurilor reprezintă o componentă esențială a activităților BCE și se realizează printr-un proces continuu de (i) identificare și evaluare a riscurilor, (ii) examinare a strategiei și a politicilor în materie de risc, (iii) aplicare a unor măsuri de diminuare a riscurilor și (iv) monitorizare și raportare a riscurilor, toate aceste aspecte fiind sprijinite de metodologii, procese și sisteme eficace.

Figura 2

Ciclul de gestionare a riscurilor

Secțiunile următoare prezintă riscurile, precum și sursele acestora și cadrele aplicabile de control al riscurilor.

1.4.1 Riscurile financiare

Comitetul executiv propune politici și proceduri care să asigure un nivel corespunzător de protecție împotriva riscurilor financiare la care este expusă BCE. Comitetul de gestionare a riscurilor, care include experți de la băncile centrale din Eurosistem, contribuie la monitorizarea, măsurarea și raportarea riscurilor financiare legate de bilanțul Eurosistemului, definind și revizuind metodologiile și cadrele asociate acestora. Astfel, acesta oferă asistență organelor de decizie în vederea asigurării unui nivel corespunzător de protecție a Eurosistemului.

Riscurile financiare rezultă din operațiunile BCE și din expunerile asociate. Cadrele de control al riscurilor și limitele utilizate de BCE pentru a-și gestiona profilul de risc diferă în funcție de tipul de operațiune, reflectând obiectivele de politică și de investiții ale diferitelor portofolii și caracteristicile de risc ale activelor-suport.

Pentru a monitoriza și a evalua riscurile, BCE utilizează o serie de tehnici de estimare a riscurilor elaborate de experții săi. Aceste tehnici se bazează pe un cadru comun de simulare a riscurilor de piață și de credit. Principalele concepte, tehnici și ipoteze de modelare care stau la baza măsurilor riscurilor se întemeiază pe standardele în domeniu și pe datele de piață disponibile. Riscurile sunt, de regulă, cuantificate ca pierderea așteptată (expected shortfall – ES)[18], estimată la un nivel de încredere de 99% pe un orizont de un an. Pentru calcularea riscurilor sunt utilizate două abordări: (i) abordarea contabilă, potrivit căreia conturile de reevaluare ale BCE sunt considerate un amortizor la calcularea estimărilor privind riscul, în concordanță cu normele contabile aplicabile și (ii) abordarea financiară, potrivit căreia conturile de reevaluare nu sunt considerate un amortizor la calcularea riscurilor. BCE calculează și alte măsuri ale riscurilor la diferite niveluri de încredere, realizează analize ale senzitivității și ale scenariilor de testare la stres și evaluează proiecțiile pe termen mai lung ale expunerilor și veniturilor pentru a asigura în continuare o imagine cuprinzătoare a riscurilor.[19]

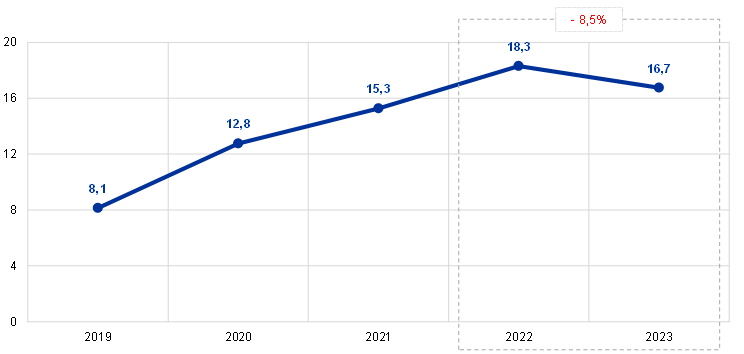

Riscurile totale ale BCE s-au redus pe parcursul anului. La sfârșitul anului 2023, riscurile financiare totale aferente bilanțului BCE, măsurate cu ajutorul ES la un nivel de încredere de 99% pe un orizont de un an în cadrul abordării contabile, s-au cifrat la 16,7 miliarde EUR, nivel cu 1,6 miliarde EUR inferior riscurilor estimate la sfârșitul anului 2022 (Graficul 23). Scăderea riscurilor reflectă reducerea deținerilor BCE în cadrul APP, inițial prin reinvestirea doar parțială a principalului aferent titlurilor ajunse la scadență în perioada martie-iunie 2023, urmată de sistarea completă a reinvestirilor începând cu luna iulie 2023.

Graficul 23

Riscurile financiare totale (ES 99%, potrivit abordării contabile)

(miliarde EUR)

Sursa: BCE.

Notă: Riscurile financiare totale de la sfârșitul anului 2023 au fost calculate în urma unor progrese metodologice prin care riscul de rată a dobânzii rezultat din necorelări între rata dobânzii obținută pentru active și rata dobânzii plătită pentru pasive a fost, de asemenea, inclus ca factor de risc în măsurarea ES 99%, pe lângă monitorizarea periodică a proiecțiilor privind veniturile nete. Estimarea pentru 2022 a fost recalculată pentru a asigura comparabilitatea.

Riscul de credit derivă din portofoliile rezultate din operațiuni de politică monetară, portofoliul de fonduri proprii exprimate în euro și deținerile de rezerve valutare ale BCE. Deși titlurile de valoare deținute în scopuri de politică monetară sunt evaluate la cost amortizat supus deprecierii și, prin urmare, în absența vânzărilor, nu fac obiectul unor variații ale prețurilor asociate migrării creditelor, acestea sunt încă expuse riscului de nerambursare a unui credit. Fondurile proprii exprimate în euro și rezervele valutare sunt evaluate la prețurile pieței, fiind așadar supuse riscului de migrare a creditelor și riscului de nerambursare a unui credit. Riscul de credit s-a menținut, în linii mari, stabil în comparație cu anul 2022.

Riscul de credit este atenuat, în principal, prin aplicarea de criterii de eligibilitate, proceduri de verificare prealabilă și limite care diferă de la un portofoliu la altul.

Riscul valutar și cel asociat materiilor prime sunt generate de deținerile de aur și de monedă străină ale BCE. Riscul valutar s-a menținut, în linii mari, stabil comparativ cu anul 2022.

Având în vedere rolul deținut de aceste active în politica monetară, BCE nu acoperă riscul valutar și pe cel asociat materiilor prime. În schimb, aceste riscuri sunt diminuate de existența conturilor de reevaluare și de diversificarea deținerilor de diferite monede străine și aur.

Rezervele valutare și fondurile proprii exprimate în euro ale BCE sunt investite, în principal, în titluri cu venit fix și sunt expuse riscului de rată a dobânzii generat de evaluarea la prețul pieței, dat fiind că fac obiectul unei astfel de evaluări. Rezervele valutare ale BCE sunt investite cu precădere în active cu scadențe relativ scurte (Graficul 7 din Secțiunea 1.3.1 „Bilanțul contabil”), în timp ce activele din portofoliul de fonduri proprii au, în general, scadențe mai lungi (Graficul 9 din Secțiunea 1.3.1 „Bilanțul contabil”). Riscul de rată a dobânzii asociat acestor portofolii, măsurat utilizând abordarea contabilă, s-a redus față de anul 2022, reflectând evoluția condițiilor de pe piață.

Riscul de rată a dobânzii generat de evaluarea la prețul pieței al BCE este diminuat prin intermediul unor politici de alocare a activelor și al conturilor de reevaluare.

BCE este, de asemenea, supusă riscului de rată a dobânzii rezultat din necorelări între rata dobânzii obținută pentru active și rata dobânzii plătită pentru pasive, cu impact asupra veniturilor sale nete din dobânzi. Acest risc nu este asociat în mod direct niciunui portofoliu, ci, mai degrabă, structurii bilanțului BCE în ansamblu și îndeosebi existenței unor neconcordanțe la nivel de scadență și randament între active și pasive. Pe lângă includerea sa în măsurarea periodică a riscurilor financiare totale pe un orizont de un an, acest risc este monitorizat cu ajutorul unor proiecții ale profitabilității BCE pe termen mediu și lung.

Acest tip de risc este gestionat prin politici de alocare a activelor și este diminuat în continuare de existența unor pasive neremunerate în bilanțul BCE.

Totuși, acest risc s-a materializat în 2023, ceea ce a condus la anticiparea de pierderi financiare în următorii ani, după care se așteaptă ca BCE să înregistreze din nou profituri susținute. Pierderile estimate sunt generate cu precădere de reducerea veniturilor nete din dobânzi ale BCE. O mare parte a activelor pe termen mediu și lung cu cupoane cu rată fixă a fost achiziționată în perioada în care ratele dobânzilor erau foarte scăzute sau chiar zero, acestea fiind finanțate, cu precădere, prin pasive pe termen scurt, care sunt remunerate la rata dobânzii la OPR. În condițiile în care ratele dobânzilor au început să se majoreze la jumătatea anului 2022, costul pasivelor a depășit dobânda obținută pentru active. În consecință, veniturile nete din dobânzi aferente exercițiului financiar anterior au devenit cheltuieli nete privind dobânzile.

Riscurile asociate schimbărilor climatice sunt integrate treptat în cadrul BCE de gestionare a riscurilor. În anul 2022, Eurosistemul a efectuat prima testare la stres din perspectiva schimbărilor climatice a bilanțului Eurosistemului[20], care a permis obținerea unei estimări preliminare a impactului acestui risc asupra bilanțului BCE. În anii următori, se vor efectua periodic testări la stres din perspectiva schimbărilor climatice, următorul exercițiu fiind prevăzut pentru 2024.

1.4.2 Riscul operațional

Comitetul executiv este responsabil de cadrul și politica de gestionare a riscului operațional (Operational Risk Management – ORM)[21] ale BCE, precum și de aprobarea acestora. Comitetul pentru riscuri operaționale (Operational Risk Committee – ORC) sprijină Comitetul executiv în îndeplinirea rolului său de monitorizare a gestionării riscurilor operaționale. Gestionarea riscului operațional este parte integrantă a structurii de guvernanță[22] și a proceselor de administrare ale BCE.

Obiectivul principal al cadrului ORM al BCE este acela de a contribui la asigurarea faptului că BCE își îndeplinește misiunea și obiectivele, protejând totodată reputația și activele sale împotriva pierderilor, utilizării necorespunzătoare și deteriorării. În limitele cadrului ORM, fiecare compartiment este responsabil de identificarea, evaluarea, contracararea, raportarea și monitorizarea riscurilor, incidentelor și controalelor operaționale. În acest context, politica de toleranță la risc a BCE furnizează orientări cu privire la strategiile de contracarare a riscurilor și la procedurile de acceptare a riscurilor. Aceasta este legată la o matrice a riscurilor de tip cinci pe cinci bazată pe scale de gradare a probabilității și a impactului care utilizează criterii cantitative și calitative.

Contextul în care funcționează BCE este expus la amenințări tot mai complexe și interconectate și există o mare varietate de riscuri operaționale asociate activităților zilnice ale BCE. Principalele domenii care suscită preocupări pentru BCE includ un spectru larg de riscuri nefinanciare generate de persoane, sisteme, procese și evenimente externe. În consecință, BCE a introdus procese care să faciliteze gestionarea continuă și eficace a riscurilor sale operaționale și să integreze informațiile privind riscurile în procesul decizional. De asemenea, BCE continuă să se axeze pe creșterea rezilienței sale, adoptând o perspectivă generală asupra riscurilor și oportunităților de la început la sfârșit, inclusiv asupra aspectelor legate de sustenabilitate. Au fost înființate structuri de intervenție și au fost întocmite planuri pentru situații neprevăzute, care să asigure continuitatea funcțiilor esențiale în eventualitatea oricărei perturbări sau crize.

1.4.3 Riscul de conduită

BCE dispune de un Birou de conformitate și guvernanță ca funcție principală de gestionare a riscurilor pentru consolidarea cadrului de guvernanță al BCE în vederea contracarării riscului de conduită.[23] Scopul acestuia este de a sprijini Comitetul executiv în protejarea integrității și a reputației BCE, de a promova standardele etice de conduită și de a consolida gradul de asumare a responsabilității și de transparență ale BCE. Un Comitet de etică independent oferă înalților funcționari ai BCE consiliere și orientări în materie de integritate și conduită și sprijină Consiliul guvernatorilor în gestionarea adecvată și coerentă a riscurilor la nivel executiv. La nivelul Eurosistemului și al Mecanismului unic de supraveghere (MUS), în cadrul Comitetului de etică și conformitate se fac eforturi în vederea implementării coerente a cadrelor de conduită pentru BCN și autoritățile naționale competente (ANC).

În anul 2023, Comitetul de etică și conformitate a înființat un grup operativ privind riscul de conduită pentru a compara normele de conduită în vigoare, precum și procesele de monitorizare și raportare din cadrul BCE, BCN și ANC. Obiectivul grupului operativ este de a defini standarde comune minime și de a oferi un cadru simplu privind riscul de conduită, care poate fi extins și consolidat de-a lungul anilor.

2 Situațiile financiare ale BCE

2.1 Bilanțul contabil la 31 decembrie 2023

ACTIVE | Nota | 2023 | 2022 |

|---|---|---|---|

Aur și creanțe în aur | 1 | 30 419 | 27 689 |

Creanțe exprimate în monedă străină asupra rezidenților din afara zonei euro | 2 | 55 876 | 55 603 |

Creanțe asupra FMI | 2.1 | 2 083 | 1 759 |

Conturi la bănci și plasamente în titluri de valoare, împrumuturi externe și alte active externe | 2.2 | 53 793 | 53 844 |

Creanțe exprimate în monedă străină asupra rezidenților din zona euro | 2.2 | 1 450 | 1 159 |

Alte creanțe exprimate în euro asupra instituțiilor de credit din zona euro | 3 | 17 | 12 |

Titluri de valoare exprimate în euro ale rezidenților din zona euro | 4 | 425 349 | 457 271 |

Titluri de valoare deținute în scopuri de politică monetară | 4.1 | 425 349 | 457 271 |

Creanțe intra-Eurosistem | 5 | 125 378 | 125 763 |

Creanțe legate de alocarea bancnotelor euro în cadrul Eurosistemului | 5.1 | 125 378 | 125 763 |

Alte active | 6 | 34 739 | 31 355 |

Imobilizări corporale și necorporale | 6.1 | 1 023 | 1 105 |

Alte active financiare | 6.2 | 22 172 | 21 213 |

Diferențe din reevaluarea instrumentelor din afara bilanțului | 6.3 | 552 | 783 |

Cheltuieli înregistrate în avans și venituri angajate | 6.4 | 10 905 | 7 815 |

Diverse | 6.5 | 88 | 438 |

Pierderea aferentă exercițiului financiar | 1 266 | - | |

Total active | 674 496 | 698 853 |

Notă: Datorită rotunjirilor, este posibil ca totalurile din situațiile financiare și din tabelele incluse în aceste note să nu corespundă. Cifrele 0 și (0) sugerează valori pozitive sau negative rotunjite la zero, în timp ce liniuța (-) indică valoarea zero.

PASIVE | Nota | 2023 | 2022 |

|---|---|---|---|

Bancnote în circulație | 7 | 125 378 | 125 763 |

Alte angajamente exprimate în euro față de instituții de credit din zona euro | 8 | 4 699 | 17 734 |

Angajamente exprimate în euro față de alți rezidenți din zona euro | 9 | 20 622 | 63 863 |

Administrație publică | 9.1 | 143 | 48 520 |

Alte pasive | 9.2 | 20 479 | 15 343 |

Angajamente exprimate în euro față de rezidenți din afara zonei euro | 10 | 23 111 | 78 108 |

Angajamente exprimate în monedă străină față de rezidenți din afara zonei euro | 11 | 24 | - |

Depozite, solduri și alte angajamente | 11.1 | 24 | - |

Angajamente intra-Eurosistem | 12 | 445 048 | 355 474 |

Angajamente echivalente transferului de rezerve valutare | 12.1 | 40 671 | 40 344 |

Alte angajamente în cadrul Eurosistemului (net) | 12.2 | 404 377 | 315 130 |

Alte pasive | 13 | 9 498 | 5 908 |

Diferențe din reevaluarea instrumentelor din afara bilanțului | 13.1 | 68 | 430 |

Venituri înregistrate în avans și datorii angajate | 13.2 | 8 030 | 3 915 |

Diverse | 13.3 | 1 401 | 1 562 |

Provizioane | 14 | 67 | 6 636 |

Conturi de reevaluare | 15 | 37 099 | 36 487 |

Capital și rezerve | 16 | 8 948 | 8 880 |

Capital | 16.1 | 8 948 | 8 880 |

Total pasive | 674 496 | 698 853 |

2.2 Contul de profit și pierdere pentru exercițiul financiar încheiat la 31 decembrie 2023

Nota | 2023 | 2022 | |

|---|---|---|---|

Venituri din dobânzi la activele externe de rezervă | 23.1 | 2 382 | 798 |

Venituri din dobânzi rezultate din alocarea bancnotelor euro în cadrul Eurosistemului | 23.2 | 4 817 | 736 |

Alte venituri din dobânzi | 23.4 | 56 552 | 11 001 |

Venituri din dobânzi | 63 751 | 12 536 | |

Remunerarea creanțelor BCN cu privire la rezervele valutare transferate | 23.3 | (1 335) | (201) |

Alte cheltuieli privind dobânzile | 23.4 | (69 609) | (11 434) |

Cheltuieli privind dobânzile | (70 944) | (11 636) | |

Venituri nete din dobânzi | 23 | (7 193) | 900 |

Câștiguri/pierderi realizate din operațiuni financiare | 24 | (106) | (110) |

Reduceri ale valorii activelor și pozițiilor financiare | 25 | (38) | (1 840) |

Transfer către/de la provizioane pentru riscuri financiare | 6 620 | 1 627 | |

Rezultatul net al operațiunilor financiare, al reducerilor de valoare și al provizioanelor pentru riscuri | 6 476 | (322) | |

Venituri nete din taxe și comisioane/cheltuieli nete cu taxe și comisioane | 26 | 650 | 585 |

Venituri din acțiuni și participații | 27 | 1 | 1 |

Alte venituri | 28 | 72 | 61 |

Venit net total | 6 | 1 224 | |

Cheltuieli de personal | 29 | (676) | (652) |

Cheltuieli administrative | 30 | (481) | (460) |

Amortizarea imobilizărilor corporale și necorporale | (106) | (103) | |

Servicii de producere a bancnotelor | 31 | (9) | (9) |

Profitul/(pierderea) exercițiului financiar | (1 266) | - |

Frankfurt pe Main, 13 februarie 2024

Banca Centrală Europeană

Christine Lagarde

Președintă

2.3 Politici contabile

Întocmirea și prezentarea situațiilor financiare

Situațiile financiare ale BCE au fost întocmite în conformitate cu următoarele politici contabile,[24] care, în opinia Consiliului guvernatorilor BCE, asigură o prezentare fidelă a situațiilor financiare, reflectând totodată natura activităților specifice băncilor centrale.

Principii contabile

S-au aplicat următoarele principii contabile: realitatea economică și transparența, prudența, recunoașterea evenimentelor ulterioare datei bilanțului, pragul de semnificație, principiul continuității activității, principiul contabilității de angajamente, permanența metodelor și comparabilitatea.

Recunoașterea elementelor de activ și pasiv

Activele și pasivele sunt recunoscute în bilanț numai dacă este probabil ca orice beneficiu economic viitor asociat activului sau pasivului în cauză să fie încasat sau plătit de BCE, în esență, dacă toate riscurile și avantajele aferente activului sau pasivului respectiv au fost transferate către BCE, iar costul sau valoarea activului ori valoarea datoriei poate fi măsurat(ă) în mod corect.

Baza contabilă

Conturile au fost întocmite pe baza costurilor istorice, modificate astfel încât să includă evaluarea la prețul pieței a titlurilor tranzacționabile (altele decât titlurile de valoare deținute în prezent în scopuri de politică monetară), a aurului și a tuturor celorlalte elemente din bilanț și din afara bilanțului exprimate în monedă străină.

Operațiunile cu active și pasive financiare sunt reflectate în conturi în funcție de data decontării acestora.

Cu excepția tranzacțiilor spot cu titluri de valoare, operațiunile cu instrumente financiare exprimate în monedă străină sunt evidențiate în conturile din afara bilanțului la data tranzacționării. La data decontării, posturile din afara bilanțului sunt reluate, iar operațiunile sunt înregistrate în bilanț. Cumpărările și vânzările de monedă străină modifică poziția valutară netă la data tranzacționării, iar rezultatele din vânzări sunt, de asemenea, calculate la data respectivă. Dobânzile, primele și discounturile acumulate aferente instrumentelor financiare exprimate în monedă străină sunt calculate și evidențiate în contabilitate zilnic, poziția valutară fiind afectată zilnic și de aceste acumulări.

Active și pasive în aur și monedă străină

Activele și pasivele exprimate în monedă străină sunt convertite în euro la cursul de schimb valabil la data bilanțului contabil. Veniturile și cheltuielile sunt convertite la cursul de schimb valabil la data înregistrării în bilanț. Elementele de activ și pasiv în monedă străină, inclusiv instrumentele din bilanț și din afara bilanțului, sunt reevaluate în funcție de moneda în care sunt exprimate.

Reevaluarea la prețul pieței a activelor și pasivelor exprimate în monedă străină este realizată independent de reevaluarea cursului de schimb.

Aurul este evaluat la prețul pieței valabil la data bilanțului. Nu se face distincție între diferențele din reevaluare aferente prețului aurului și cele aferente cursului de schimb corespunzător, acesta fiind evaluat exclusiv pe baza prețului în euro al unciei de aur fin, calculat – pentru exercițiul financiar încheiat la 31 decembrie 2023 – pe baza cursului de schimb EUR/USD valabil la 29 decembrie 2023.

Drepturile speciale de tragere (DST) sunt definite ca un coș de valute, iar valoarea acestora este calculată ca sumă ponderată a cursurilor de schimb ale celor cinci monede străine principale (dolarul SUA, euro, renminbi chinezesc, yenul japonez și lira sterlină). Deținerile BCE de DST au fost convertite în euro pe baza cursului de schimb EUR/DST valabil la data de 29 decembrie 2023.

Titluri de valoare

Titlurile de valoare deținute în scopuri de politică monetară

Titlurile de valoare deținute în prezent în scopuri de politică monetară sunt evidențiate la cost amortizat supus deprecierii.

Alte titluri de valoare

Titlurile tranzacționabile (altele decât titlurile de valoare deținute în prezent în scopuri de politică monetară) și activele asimilate sunt evaluate, individual, fie la prețurile medii ale pieței, fie pe baza curbei relevante a randamentelor de la data bilanțului contabil. Opțiunile incluse în titluri de valoare nu sunt separate în scopul evaluării. Pentru exercițiul financiar încheiat la data de 31 decembrie 2023 au fost utilizate prețurile medii ale pieței valabile la 29 decembrie 2023.

Reevaluarea fondurilor de investiții tranzacționabile se efectuează pe bază netă la nivel individual, utilizându-se valoarea activului lor net. Nu se aplică nicio compensare între câștigurile și pierderile nerealizate din diferite fonduri de investiții.

Acțiunile nelichide și orice alte instrumente de capital deținute ca investiții permanente sunt evaluate la cost supus deprecierii.

Recunoașterea veniturilor

Veniturile și cheltuielile sunt recunoscute conform principiului contabilității de angajamente.[25] Câștigurile și pierderile realizate din vânzarea de monedă străină, dețineri de aur și titluri de valoare sunt evidențiate în contul de profit și pierdere. Aceste câștiguri și pierderi realizate sunt calculate prin raportare la costul mediu al activului respectiv.

Câștigurile nerealizate nu sunt recunoscute ca venituri și sunt transferate direct într-un cont de reevaluare.

Pierderile nerealizate se înregistrează în contul de profit și pierdere în cazul în care, la încheierea exercițiului financiar, depășesc câștigurile anterioare din reevaluare acumulate în contul de reevaluare corespunzător. Pierderile nerealizate aferente unui titlu de valoare, unei monede străine sau unor dețineri de aur nu se compensează cu câștigurile nerealizate aferente altor titluri de valoare, monede sau active în aur. În cazul unor pierderi nerealizate aferente oricărui element din bilanț evidențiat în contul de profit și pierdere, costul mediu al elementului respectiv este redus la cursul de schimb sau la prețul pieței de la sfârșitul exercițiului financiar.

Pierderile din depreciere se înregistrează în contul de profit și pierdere și nu sunt reluate în anii următori decât dacă deprecierea se reduce, iar reducerea poate fi legată de un eveniment notabil care s-a produs după prima înregistrare a deprecierii.

Primele sau discounturile generate de titlurile de valoare se amortizează pe durata de viață contractuală reziduală a titlurilor.

Tranzacții reversibile

Acestea sunt operațiuni prin care BCE cumpără sau vinde active în cadrul unui contract de report sau efectuează operațiuni de creditare pe bază de garanții.

În cadrul unui contract de report, titlurile sunt vândute contra numerar, cu un acord simultan de răscumpărare de la contrapartidă, la un preț și la o dată ulterioară stabilite de comun acord. Contractele de report se înregistrează ca depozite cu garanție în pasivul bilanțului. Titlurile de valoare vândute în cadrul acestor contracte rămân înscrise în bilanțul BCE.

În cadrul unui contract de deport, titlurile sunt cumpărate contra numerar, cu un acord simultan de revânzare către contrapartidă, la un preț și la o dată ulterioară stabilite de comun acord. Contractele de deport se înregistrează sub formă de credite cu garanție în activul bilanțului, însă nu sunt incluse în portofoliul de titluri al BCE.

Tranzacțiile reversibile, inclusiv operațiunile de împrumut de titluri de valoare, derulate în cadrul unui program oferit de o instituție specializată, sunt înregistrate în bilanț numai în cazul în care a fost furnizată o garanție în numerar, iar acest numerar rămâne neinvestit.

Instrumente din afara bilanțului

Instrumentele valutare, respectiv tranzacțiile forward pe cursul de schimb, componentele la termen ale swapurilor valutare și alte instrumente valutare care implică schimbul unei monede străine contra alteia la o dată ulterioară sunt incluse în poziția valutară netă în scopul calculării câștigurilor și pierderilor valutare.

Instrumentele de rată a dobânzii sunt reevaluate element cu element. Modificările zilnice ale marjei de variație a contractelor futures pe rata dobânzii sunt înregistrate în contul de profit și pierdere. Evaluarea tranzacțiilor forward cu titluri de valoare este efectuată de BCE și se bazează pe metode de evaluare universal acceptate, care utilizează prețurile pieței și dobânzile observabile, precum și factorii de actualizare care intervin între datele decontării și data evaluării.

Active imobilizate

Activele imobilizate, inclusiv imobilizările necorporale, cu excepția terenurilor și a operelor de artă, sunt evaluate la cost minus amortizarea. Terenurile și operele de artă sunt evaluate la cost. Sediul principal al BCE este evaluat la cost amortizat supus deprecierii. În vederea amortizării costurilor asociate sediului principal al BCE, acestea sunt evidențiate la elementele de activ corespunzătoare și amortizate în conformitate cu durata estimată de viață utilă a activelor. Amortizarea este calculată prin metoda liniară pe durata de viață utilă estimată a activului, începând din trimestrul imediat ulterior dării în folosință a activului. Duratele de viață utilă aplicate principalelor categorii de active sunt următoarele:

Clădiri | 20, 25 sau 50 de ani |

Instalații în clădiri | 10 sau 15 ani |

Echipament tehnic | 4, 10 sau 15 ani |

Echipamente și programe informatice și autovehicule | 4 ani |

Mobilier | 10 ani |

Durata perioadei de amortizare a cheltuielilor capitalizate de amenajare a sediilor închiriate ale BCE se ajustează în funcție de evenimentele care au un impact asupra duratei de viață utilă estimate a activelor.

BCE efectuează un test anual de depreciere a sediului principal și a activelor aferente dreptului de utilizare care vizează clădirile de birouri (a se vedea mai jos „Contracte de leasing”). În cazul în care se identifică un indicator de depreciere și se evaluează o potențială depreciere a activului, se estimează suma recuperabilă. Pierderea din depreciere este evidențiată în contul de profit și pierdere în cazul în care suma recuperabilă este inferioară valorii contabile nete.

Activele imobilizate al căror cost nu depășește 10 000 EUR sunt scoase în afara bilanțului în anul achiziției.

Activele imobilizate care îndeplinesc criteriile de capitalizare, dar care sunt încă în construcție sau în curs de dezvoltare, sunt evidențiate la rubrica „Imobilizări în curs”. Costurile aferente sunt transferate la posturile corespunzătoare privind activele imobilizate odată cu darea în folosință a activelor.

Contracte de leasing

BCE acționează atât în calitate de locatar, cât și în calitate de sublocator.

BCE în calitate de locatar

Pentru toate contractele de leasing în cazul cărora BCE este locatar și care implică o imobilizare corporală, activul aferent dreptului de utilizare și datoria care decurge din contractul de leasing sunt recunoscute în bilanțul contabil la data de începere a contractului de leasing, respectiv odată ce activul este disponibil pentru utilizare, și sunt incluse la pozițiile corespunzătoare privind activele imobilizate din cadrul postului „Imobilizări corporale și necorporale” și, respectiv, la postul „Diverse” (pasive). În cazul în care contractele de leasing respectă criteriile de capitalizare, însă activul implicat este încă în construcție sau în curs de adaptare, costurile suportate înainte de data începerii derulării contractului de leasing sunt înregistrate la „Imobilizări în curs”.

Activele aferente dreptului de utilizare sunt evaluate la cost minus amortizarea. În plus, activele aferente dreptului de utilizare referitoare la clădirile de birouri sunt supuse deprecierii (în ceea ce privește testul anual de depreciere, a se vedea mai sus „Active imobilizate”). Amortizarea este calculată prin metoda liniară de la data începerii derulării și până la sfârșitul duratei de viață utilă a activului aferent dreptului de utilizare sau până la sfârșitul perioadei de leasing, luându-se în considerare data cea mai apropiată.

Datoria care decurge din contractul de leasing este evaluată inițial la valoarea curentă a plăților de leasing viitoare (cuprinzând doar componentele de leasing), actualizată pe baza ratei dobânzii marginale a BCE. Ulterior, datoria care decurge din contractul de leasing este evaluată la cost amortizat cu ajutorul metodei dobânzii efective. Cheltuielile aferente privind dobânzile sunt evidențiate în contul de profit și pierdere la postul „Alte cheltuieli privind dobânzile”. Datoria care decurge din contractul de leasing este recalculată în momentul în care are loc o modificare privind plățile de leasing viitoare, generată de o variație a unui indice sau de o altă reevaluare a contractului existent. Orice astfel de recalculare are drept rezultat o ajustare corespunzătoare a valorii contabile a activului aferent dreptului de utilizare.

Contractele de leasing pe termen scurt, cu o durată de 12 luni sau mai puțin, și contractele de leasing pentru active cu o valoare sub 10 000 EUR (în concordanță cu pragul utilizat pentru recunoașterea activelor imobilizate) sunt înregistrate cu titlu de cheltuială în contul de profit și pierdere.

BCE în calitate de sublocator

Pentru toate contractele de leasing în cazul cărora BCE este sublocator, BCE acordă terților dreptul de utilizare a activului-suport (sau a unei părți din acest activ), în timp ce contractul de leasing dintre locatorul inițial și BCE (contract de leasing principal) rămâne în vigoare. Contractul de subleasing este clasificat drept leasing financiar sau operațional[26] mai degrabă în funcție de activul aferent dreptului de utilizare rezultat din contractul de leasing principal decât în funcție de activul-suport.

Contractele de subleasing în cazul cărora BCE este sublocator sunt clasificate drept contracte de leasing financiar, iar BCE derecunoaște de la postul „Imobilizări corporale și necorporale” activul aferent dreptului de utilizare legat de contractul de leasing principal (sau o parte din acest activ), care este transferat la sublocatari, și recunoaște la postul „Diverse” (active) o creanță aferentă contractului de subleasing. Datoria care decurge din contractul de leasing principal nu este afectată de contractul de subleasing.

La data de începere a contractului de leasing, creanța aferentă contractului de subleasing este evaluată inițial la valoarea curentă a plăților de leasing viitoare acumulate de BCE, actualizată pe baza ratei de actualizare utilizate pentru contractul de leasing principal. Ulterior, creanța aferentă contractului de subleasing este evaluată la cost amortizat cu ajutorul metodei dobânzii efective. Veniturile asociate din dobânzi sunt înregistrate în contul de profit și pierdere la postul „Alte venituri din dobânzi”.

Beneficiile postangajare, alte beneficii pe termen lung și compensațiile pentru încetarea contractului de muncă acordate de BCE

BCE dispune de planuri de beneficii determinate pentru personalul său, pentru membrii Comitetului executiv, precum și pentru membrii Consiliului de supraveghere angajați de BCE.

Planul de pensii pentru personal este finanțat din activele deținute într-un fond de beneficii pe termen lung pentru angajați. Contribuțiile obligatorii ale BCE și ale angajaților se reflectă în componenta planului referitoare la beneficiile determinate. Angajații pot plăti contribuții suplimentare, pe bază voluntară, ca parte a unui sistem de contribuții determinate care poate fi utilizat pentru acordarea de beneficii suplimentare.[27] Acestea sunt stabilite prin cumularea cuantumului contribuțiilor voluntare și a randamentelor plasamentelor rezultate din aceste contribuții.

Beneficiile postangajare și alte beneficii pe termen lung acordate membrilor Comitetului executiv al BCE și membrilor Consiliului de supraveghere angajați de BCE nu sunt finanțate printr-un mecanism specific. Pentru personal, același lucru este valabil în cazul beneficiilor postangajare, altele decât pensiile, și al altor beneficii pe termen lung.

Datoria netă privind beneficiile determinate

Elementul înregistrat în pasivul bilanțului la „Diverse” (pasive) în legătură cu planurile de beneficii determinate, inclusiv alte beneficii pe termen lung și compensațiile pentru încetarea contractului de muncă[28], reprezintă valoarea actualizată a obligațiilor privind beneficiile determinate la data bilanțului minus valoarea justă a activelor planurilor utilizate pentru finanțarea obligațiilor aferente.

Obligația privind beneficiile determinate este calculată anual de actuari independenți pe baza metodei unităților de credit proiectate. Valoarea actualizată a acestei obligații se stabilește prin actualizarea fluxurilor de numerar viitoare estimate, utilizând o rată care se calculează în raport cu randamentele pe piață la data bilanțului ale obligațiunilor corporative de înaltă calitate exprimate în euro, cu scadențe similare obligației conexe.

Câștigurile și pierderile actuariale pot apărea ca urmare a unor ajustări din experiență (atunci când rezultatele efective diferă de ipotezele actuariale formulate anterior) și a modificării ipotezelor actuariale.

Costuri nete privind beneficiile determinate

Costurile nete privind beneficiile determinate sunt împărțite în elemente înregistrate în contul de profit și pierdere și reevaluări ale beneficiilor postangajare evidențiate în bilanț la rubrica „Conturi de reevaluare”.

Suma netă înregistrată în contul de profit și pierdere cuprinde:

- costul serviciilor prestate în cursul exercițiului financiar privind beneficiile determinate;

- costul serviciilor prestate anterior privind beneficiile determinate rezultate din modificarea planului;

- dobânda netă la rata de actualizare, aferentă datoriei nete privind beneficiile determinate;

- reevaluări privind alte beneficii pe termen lung și compensațiile pentru încetarea contractului de muncă[29], după caz, în ansamblu.

Suma netă evidențiată la „Conturi de reevaluare” cuprinde următoarele posturi:

- câștiguri și pierderi actuariale aferente obligației privind beneficiile determinate;

- rentabilitatea efectivă a activelor planului, excluzându-se sumele incluse în dobânda netă aferentă datoriei nete privind beneficiile determinate;

- orice modificare a efectului plafonului activului, excluzându-se sumele incluse în dobânda netă aferentă datoriei nete privind beneficiile determinate.