ECB's årsregnskab 2023

Nøgletal

1 Ledelsesberetning

1.1 Formål med ECB's ledelsesberetning

Ledelsens beretning[1] er en integreret del af ECB's årsregnskab og har til formål at give læseren kontekstuelle oplysninger om regnskabet[2]. Da ECB's aktiviteter og operationer bliver gennemført for at støtte de politiske målsætninger, bør ECB's finansielle position og regnskabsmæssige resultat ses i sammenhæng med de politiske tiltag.

I dette øjemed redegør ledelsens beretning for ECB's hovedopgaver og -aktiviteter samt deres indvirkning på regnskabet. Endvidere analyseres årets væsentligste udvikling i balancen og resultatopgørelsen. Beretningen indeholder desuden oplysninger om ECB's nettoformue. Endelig beskriver den det risikobillede, som ECB opererer i, idet den indeholder oplysninger om de specifikke risici, som ECB er eksponeret for, og om de risikostyringspolitikker, ECB gør brug af for at begrænse risici.

1.2 Hovedopgaver og -aktiviteter

ECB er en del af Eurosystemet, som ud over ECB består af de nationale centralbanker i de af Den Europæiske Unions medlemsstater, der har euroen som valuta[3]. Eurosystemet har som hovedmål at fastholde prisstabilitet. ECB udfører sine opgaver som beskrevet i traktaten om Den Europæiske Unions funktionsmåde[4] og i statutten for Det Europæiske System af Centralbanker og Den Europæiske Centralbank (ESCB-statutten)[5] (diagram 1). ECB udøver sine aktiviteter med henblik på at opfylde sit mandat og ikke med den hensigt at generere et overskud.

Diagram 1

ECB's hovedopgaver

Eurosystemets pengepolitiske operationer registreres i ECB's og de nationale centralbanker i euroområdets regnskaber, hvilket afspejler princippet om en decentraliseret gennemførelse af pengepolitikken i Eurosystemet. Tabel 1 nedenfor giver et overblik over de vigtigste operationer og funktioner, som ECB skal udføre for at opfylde sit mandat, og hvordan disse påvirker ECB's regnskab.

Tabel 1

ECB's vigtigste aktiviteter og deres påvirkning af regnskabet

Gennemførelse af pengepolitikken

Udlån og forpligtelser over for kreditinstitutter i euroområdet i forbindelse med pengepolitiske operationer | Værdipapirer, der holdes af pengepolitiske grunde | Værdipapirudlån |

|---|---|---|

Eurosystemets operationelle rammer for pengepolitikken består af en række pengepolitiske instrumenter. Eurosystemet udfører markedsoperationer, tilbyder stående faciliteter og pålægger kreditinstitutterne at holde mindstereserver1. Disse pengepolitiske instrumenter anvendes decentralt af de nationale centralbanker og afspejles i deres regnskaber under balanceposterne "Udlån i euro til kreditinstitutter i euroområdet i forbindelse med pengepolitiske operationer" og "Forpligtelser i euro over for kreditinstitutter i euroområdet i forbindelse med pengepolitiske operationer". Disse operationer påvirker derfor ikke ECB's regnskab. | Opkøbene af disse værdipapirer foretages af ECB og de nationale centralbanker i Eurosystemet og indregnes i balanceposten "Værdipapirer, der holdes af pengepolitiske grunde". De aktuelle beholdninger af værdipapirer medtages til amortiseret kostpris (med forbehold for værdiforringelse). Kuponrente og amortiseret over- og underkurs medtages på nettobasis i resultatopgørelsen under enten "Andre renteindtægter" eller "Andre renteudgifter", afhængigt af om nettobeløbet er positivt eller negativt. Eventuelle realiserede gevinster/tab på finansielle operationer indregnes i resultatopgørelsen under "Realiserede gevinster/tab på finansielle operationer". | Værdipapirer, der holdes af pengepolitiske grunde, stilles til rådighed for udlån af Eurosystemet2. For ECB's vedkommende gennemføres disse operationer via specialiserede institutter. Disse operationer opføres under balanceposterne "Andre forpligtelser i euro over for kreditinstitutter i euroområdet" og "Forpligtelser i euro over for residenter uden for euroområdet", hvis der er stillet sikkerhed i form af kontanter, og dette kontantbeløb ikke efterfølgende er blevet investeret. I modsat fald registreres de relaterede værdipapirudlånstransaktioner på ikke-balanceførte konti. Påløbne renter indregnes i ECB's resultatopgørelse som "Andre renteindtægter" eller "Andre renteudgifter". |

Likviditetstilførsel i fremmed valuta | Likviditetstilførsel i euro til centralbanker uden for euroområdet |

|---|---|

ECB fungerer som et mellemled mellem centralbanker uden for euroområdet og de nationale centralbanker i Eurosystemet ved brug af swaptransaktioner, hvorved Eurosystemets modparter kan opnå kortfristet likviditet i fremmed valuta3. Disse operationer opføres under balanceposterne "Forpligtelser i euro over for residenter uden for euroområdet" og "Andre tilgodehavender inden for Eurosystemet, netto"/"Andre forpligtelser inden for Eurosystemet, netto" og på ikke-balanceførte konti. Påløbne renter indregnes i ECB's resultatopgørelse som "Andre renteindtægter" eller "Andre renteudgifter". | Eurosystemet kan stille eurolikviditet til rådighed for centralbanker uden for euroområdet ved hjælp af swaps eller repoforretninger som modydelse for belånbar sikkerhed4. ECB indregner swapoperationerne under balanceposterne "Tilgodehavender i fremmed valuta hos residenter uden for euroområdet" og "Forpligtelser i euro over for residenter uden for euroområdet" eller under "Andre tilgodehavender inden for Eurosystemet, netto"/"Andre forpligtelser inden for Eurosystemet, netto" samt på ikke-balanceførte konti. Påløbne renter indregnes i ECB's resultatopgørelse som "Andre renteindtægter" eller "Andre renteudgifter". |

Gennemførelse af valutatransaktioner og forvaltning af valutareserver

Valutatransaktioner og forvaltning af valutareserver |

|---|

ECB's valutareserver er opført i balancen, primært under "Guld og tilgodehavender i guld", "Tilgodehavender i fremmed valuta hos residenter uden for euroområdet" og "Tilgodehavender i fremmed valuta hos residenter i euroområdet", mens relaterede forpligtelser opføres under "Forpligtelser i fremmed valuta over for residenter i euroområdet" og "Forpligtelser i fremmed valuta over for residenter uden for euroområdet". Valutatransaktioner er afspejlet i ikke-balanceførte konti indtil afviklingsdatoen. Nettorenteindtægter, herunder kuponrente og amortiseret over- og underkurs, medtages i resultatopgørelsen under posten "Renteindtægter fra valutareserveaktiver". Urealiserede børskurs- og valutakurstab, som overstiger tidligere registrerede urealiserede gevinster på de samme poster, og realiserede gevinster og tab på salg af valutareserver medtages også i resultatopgørelsen under henholdsvis "Nedskrivninger af finansielle aktiver og positioner" og "Realiserede gevinster/tab på finansielle operationer". Urealiserede gevinster er medtaget i balancen under posten "Revalueringskonti". |

Fremme af betalingssystemernes smidige funktion

Betalingssystemer (Target) |

|---|

Eurosystem-interne mellemværender, som de nationale centralbanker i euroområdet har med ECB som følge af Target5, er opført i ECB's balance som en enkelt nettoaktiv- eller nettopassivpost under "Andre tilgodehavender inden for Eurosystemet, netto" eller "Andre forpligtelser inden for Eurosystemet, netto". De Target-mellemværender, som nationale centralbanker uden for euroområdet har med ECB, indregnes i balanceposten "Forpligtelser i euro over for residenter uden for euroområdet". Mellemværender i afviklingssystemer6, der er tilsluttet Target gennem Target-ECB-komponenten, opføres i balancen under "Forpligtelser i euro over for andre residenter i euroområdet" eller "Forpligtelser i euro over for residenter uden for euroområdet", afhængigt af om forvaltningsenheden er etableret i eller uden for euroområdet. Påløbne renter indregnes i resultatopgørelsen som "Andre renteindtægter" eller "Andre renteudgifter". |

Bidrag til banksystemets sikkerhed og soliditet og det finansielle systems stabilitet

Banktilsyn – Den Fælles Tilsynsmekanisme |

|---|

ECB's årlige udgifter i forbindelse med tilsynsopgaverne dækkes ind med årlige tilsynsgebyrer, der opkræves fra enhederne under tilsyn. Tilsynsgebyrerne registreres i resultatopgørelsen under posten "Nettoindtægter/-udgifter fra gebyrer og provisioner". ECB har desuden ret til at pålægge enheder under tilsyn administrative sanktioner for manglende overholdelse af EU's gældende banklovgivning om tilsynskrav (herunder ECB's tilsynsafgørelser). De relaterede indtægter registreres i resultatopgørelsen under posten "Nettoindtægter/-udgifter fra gebyrer og provisioner". |

Øvrige

Seddelomløb | Egenportefølje |

|---|---|

ECB er blevet tildelt en andel på 8 pct. af den samlede værdi af eurosedler i omløb. Denne andel garanteres af tilgodehavender hos de nationale centralbanker, som forrentes til den rente, der anvendes af Eurosystemet ved auktionerne i forbindelse med dets primære markedsoperationer, og medtages i balancen under posten "Tilgodehavender i forbindelse med fordelingen af eurosedler inden for Eurosystemet". Disse renter medtages i resultatopgørelsen under posten "Renteindtægter fra fordelingen af eurosedler inden for Eurosystemet". Udgifterne til transport på tværs af landegrænser i forbindelse med levering af nye eurosedler fra seddeltrykkerierne til de nationale centralbanker og til transport af eurosedler mellem nationale centralbanker med henholdsvis for små og for store lagre af eurosedler afholdes centralt af ECB. Disse udgifter er opført i resultatopgørelsen under posten "Tjenesteydelser i forbindelse med seddelproduktion". | ECB's egenportefølje er opført i balancen, primært under posten "Andre finansielle aktiver". Kuponrente og amortiseret over- og underkurs medtages i resultatopgørelsen under "Andre renteindtægter" og "Andre renteudgifter". Urealiserede børskurstab, som overstiger tidligere registrerede urealiserede kursgevinster på de samme poster, og realiserede gevinster og tab på salg af værdipapirer medtages også i resultatopgørelsen under henholdsvis "Nedskrivninger af finansielle aktiver og positioner" og "Realiserede gevinster/tab på finansielle operationer". Urealiserede børskursgevinster er medtaget i balancen under posten "Revalueringskonti". |

1) Yderligere oplysninger om Eurosystemets pengepolitiske instrumenter (engelsk) og mere specifikt om markedsoperationer (engelsk) findes på ECB's websted.

2) Yderligere oplysninger om værdipapirudlån findes på ECB's websted.

3) Yderligere oplysninger om valutaswapaftaler findes på ECB's websted.

4) Yderligere oplysninger om Eurosystemets eurolikviditetsoperationer mod belånbar sikkerhed findes på ECB's websted (engelsk).

5) Yderligere oplysninger om Target findes på ECB's websted (engelsk).

6) Afviklingssystemer er finansielle markedsinfrastrukturer, som Styrelsesrådet har givet adgang til Target-ECB-komponenten, såfremt de opfylder de betingelser, der er fastsat i Den Europæiske Centralbanks afgørelse (EU) 2022/911 af 19. april 2022 om de nærmere vilkår for TARGET2-ECB og om ophævelse af afgørelse ECB/2007/7 (ECB/2022/22) (EUT L 163 af 17.6.2022, s. 1), med senere ændringer. Den uofficielle konsoliderede tekst med listen over ændringer findes her. Yderligere oplysninger om afviklingssystemer findes på ECB's websted.

1.3 Den finansielle udvikling

1.3.1 Balancen

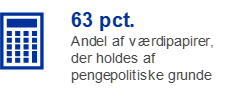

I perioden 2019-2022 udvidedes ECB's balance betydeligt, primært som følge af ECB's direkte opkøb af værdipapirer som led i gennemførelsen af Eurosystemets pengepolitik (figur 1). De primære drivkræfter bag den betydelige udvidelse i 2020 og 2021 var nettoopkøbene af værdipapirer under programmet til opkøb af aktiver (APP)[6] og lanceringen af opkøbsprogrammet på foranledning af den pandemiske nødsituation (PEPP)[7] i marts 2020. Nettoopkøb af værdipapirer under PEPP og APP ophørte henholdsvis ved udgangen af marts 2022 og 1. juli 2022, hvilket førte til en mere moderat stigning i ECB's balance i 2022.

Figur 1

Hovedkomponenter i ECB's balance

(mia. euro)

Kilde: ECB.

I 2023 faldt ECB's balance med 24,4 mia. euro til 674,5 mia. euro, hvilket primært skyldtes den gradvise nedgang i APP-beholdningerne som følge af den kun delvise geninvestering af afdragene på hovedstolen fra værdipapirer, der forfaldt i denne portefølje, mellem marts og juni 2023, og det fuldstændige ophør af sådanne geninvesteringer fra juli 2023.

Eurodenominerede værdipapirer, der holdes af pengepolitiske grunde, udgjorde ved udgangen af 2023 63 pct. af ECB's samlede aktiver. Under denne balancepost indgår ECB's beholdninger af værdipapirer erhvervet i forbindelse med Securities Markets Programme (SMP), CBPP3 samt ABSPP, PSPP og PEPP. Værdipapirer opkøbt under disse programmer værdiansættes til amortiseret kostpris med forbehold for værdiforringelse.

På baggrund af Styrelsesrådets beslutninger fortsatte Eurosystemet med fuldt ud at geninvestere afdragene på hovedstolen fra værdipapirer under PEPP, efterhånden som de forfalder, hele året og under APP indtil udgangen af februar 2023. Fra begyndelsen af marts til udgangen af juni 2023 geninvesterede Eurosystemet kun delvis afdragene på hovedstolen fra værdipapirer, efterhånden som de forfaldt, inden for APP, og pr. juli 2023 ophørte disse geninvesteringer. Som følge af disse afgørelser mindskedes værdipapirporteføljen, som ECB holder af pengepolitiske grunde, med 31,9 mia. euro til 425,3 mia. euro (figur 2), heraf mindskedes PSPP- ABSPP- og CBPP3-beholdningerne under APP med henholdsvis 18,0 mia. euro, 9,5 mia. euro og 1,6 mia. euro som følge af indfrielser. PEPP-porteføljen faldt med 2,6 mia. EUR, hovedsagelig som følge af nettovirkningen af amortiseringen af over- og underkurs[8] på værdipapirer i porteføljen.

Det er Styrelsesrådets hensigt[9] fortsat fuldt ud at geninvestere afdragene på hovedstolen fra værdipapirer opkøbt under PEPP, efterhånden som de forfalder, i 1. halvår 2024. Det har også til hensigt at reducere PEPP-porteføljen på Eurosystemniveau med gennemsnitligt 7,5 mia. euro om måneden i 2. halvår 2024 og at ophøre med geninvesteringerne ved årets udgang. Styrelsesrådet vil fortsat anvende fleksibilitet i geninvesteringen af indfrielser, som forfalder i PEPP-porteføljen, med henblik på at imødegå pandemirelaterede risici i tilknytning til den pengepolitiske transmissionsmekanisme.

Figur 2

Værdipapirer, der holdes af pengepolitiske grunde

(mia. euro)

Kilde: ECB.

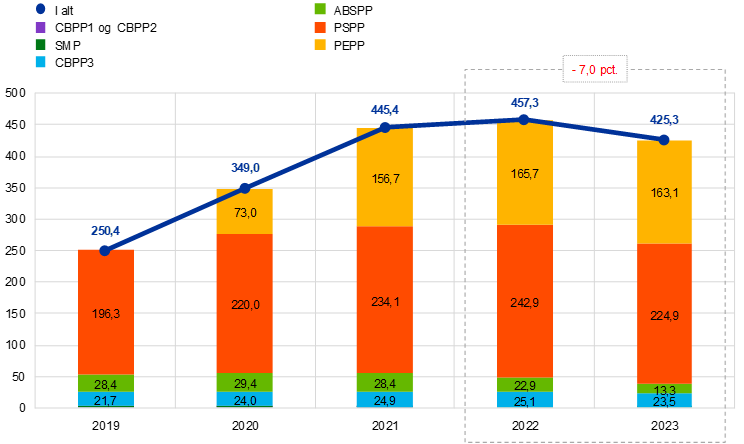

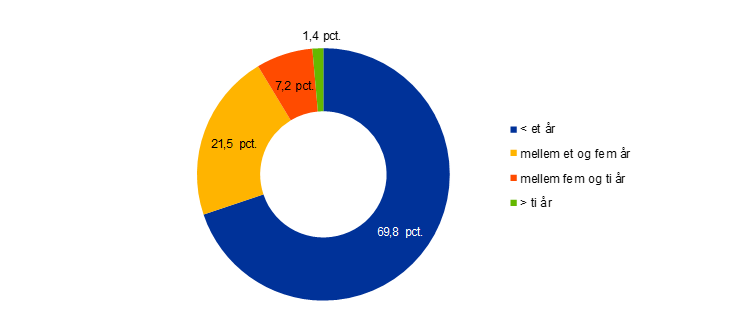

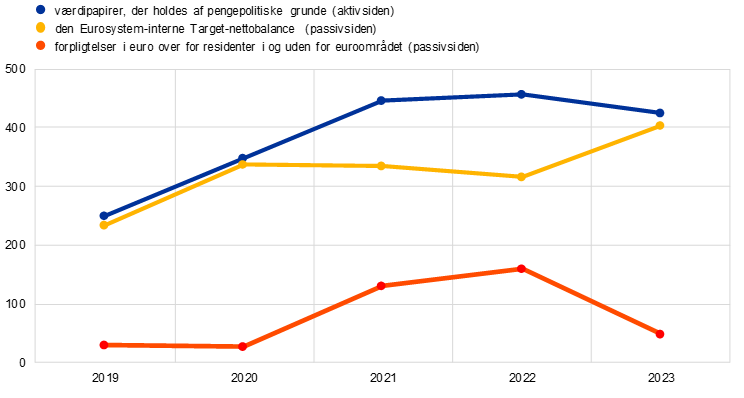

For så vidt angår de aktive programmer, der vedrører værdipapirer, som holdes af pengepolitiske grunde, dvs. APP og PEPP, havde ECB's beholdninger af værdipapirer ved udgangen af 2023 en diversificeret løbetidsprofil[10] (figur 3).

Figur 3

Løbetidsprofil for APP og PEPP

Kilde: ECB.

Anm.: Løbetidsprofilen for asset-backed securities er baseret på værdipapirernes vægtede gennemsnitlige levetid og ikke den juridiske forfaldsdato.

I 2023 steg den samlede værdi i euro af ECB's valutareserveaktiver, der består af guld, særlige trækningsrettigheder, amerikanske dollar, japanske yen og kinesiske renminbi, med 3,3 mia. euro til 87,7 mia. euro.

Værdien i euro af ECB's guldbeholdninger og tilgodehavender i guld steg med 2,7 mia. euro til 30,4 mia. euro i 2023 (figur 4) primært som følge af en stigning i markedsprisen i euro på guld. Denne stigning førte også til en tilsvarende stigning i ECB's revalueringskonti (guld) (se afsnit 1.3.2 "Nettoformue"). Efter Kroatiens indførelse af den fælles valuta med virkning fra 1. januar 2023 overførte Hrvatska narodna banka desuden guld til ECB til en værdi af 96 mio. euro.

Figur 4

Beholdninger af guld og guldpriser

(venstre akse: mia. euro; højre akse: euro pr. ounce finguld).

Kilde: ECB.

Anm.: "Revalueringskonti (guld)" omfatter ikke bidrag fra centralbankerne i de EU-lande, der blev medlem af euroområdet efter 1. januar 1999, til ECB's akkumulerede revalueringskonti (guld) på dagen, før de indtrådte i Eurosystemet.

ECB's valutabeholdninger[11] i amerikanske dollar, japanske yen og kinesiske renminbi steg med 0,2 mia. euro til 55,2 mia. euro (figur 5), hvilket primært skyldtes indtægterne i i årets løb, især fra porteføljen af amerikanske dollar. Efter Kroatiens indførelse af den fælles valuta med virkning fra 1. januar 2023 overførte Hrvatska narodna banka desuden valutareserveaktiver i amerikanske dollar til ECB til en værdi af 544 mio. euro. Stigningen i valutabeholdningernes samlede værdi blev delvis udlignet, hvilket hovedsagelig skyldtes den amerikanske dollars og den japanske yens depreciering over for euroen.

Figur 5

Valutabeholdninger

(mia. euro)

Kilde: ECB.

Amerikanske dollar udgjorde stadig den største del af ECB's valutabeholdninger med en andel på 81 pct. af de samlede beholdninger ved udgangen af 2023.

ECB's forvaltning af investeringen af valutabeholdningerne sker i tre trin. Først udarbejder ECB's risikoansvarlige en strategisk benchmarkportefølje, som godkendes af Styrelsesrådet. Derefter udarbejder ECB's porteføljeforvaltere en taktisk benchmarkportefølje, som godkendes af Direktionen. I det tredje trin gennemføres decentraliserede investeringsoperationer af de nationale centralbanker på daglig basis.

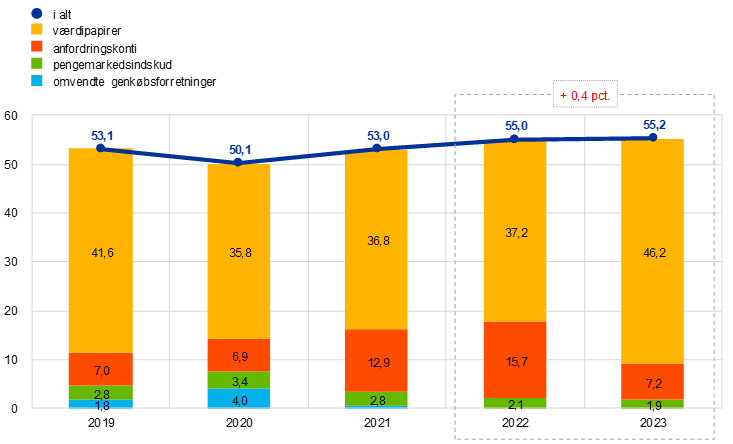

ECB's valutabeholdninger investeres hovedsagelig i værdipapirer og pengemarkedsindskud eller holdes på anfordringskonti (figur 6). Værdipapirer i denne portefølje værdiansættes til markedspris ultimo året.

Figur 6

Valutainvesteringernes sammensætning

(mia. euro)

Kilde: ECB.

Formålet med ECB's valutabeholdninger er at finansiere potentielle interventioner på valutamarkedet. Således er de tre målsætninger for forvaltningen af ECB's valutabeholdninger (i prioriteret rækkefølge): likviditet, sikkerhed og afkast. Derfor indeholder denne portefølje hovedsagelig værdipapirer med korte løbetider (figur 7).

Figur 7

Løbetidsprofil for værdipapirer i fremmed valuta

Kilde: ECB.

Værdien af egenporteføljen steg med 1,0 mia. euro til 22,1 mia. euro (figur 8) primært som følge af i) geninvesteringen af renteindtægter fra denne portefølje og ii) stigningen i markedsværdien af eurodenominerede værdipapirer i denne portefølje som følge af faldet i obligationsrenterne i euroområdet ultimo året (figur 17).

Porteføljen består primært af eurodenominerede værdipapirer, der værdiansættes til markedspris ultimo året. I 2023 udgjorde statsgældsinstrumenter 77 pct. af den samlede portefølje.

Andelen af grønne investeringer i egenporteføljen fortsatte med at stige fra 13 pct. ved udgangen af 2022 til 20 pct. ved udgangen af 2023. Det er ECB's hensigt at øge denne andel yderligere i de kommende år[12]. Siden 2021 er opkøb af grønne obligationer på det sekundære marked blevet suppleret af investeringer i den eurodenominerede grønne obligationsinvesteringsforening for centralbanker, som Den Internationale Betalingsbank lancerede i januar 2021.

Figur 8

ECB's egenportefølje

(mia. euro)

Kilde: ECB.

ECB's egenportefølje består primært af investeringer af ECB's indbetalte kapital og beløb overført til den almindelige reservefond og til hensættelsen til dækning af finansielle risici. Formålet med denne portefølje er at give et afkast, som kan bidrage til at finansiere de af ECB's driftsudgifter, som ikke har relation til tilsynsopgaverne[13]. Den investeres i eurodenominerede aktiver inden for de begrænsninger, som sættes af rammerne for risikostyring. Dette resulterer i en større spredning af løbetidsstrukturen (figur 9) end i valutareserveporteføljen.

Figur 9

Løbetidsprofil for værdipapirerne i ECB's egenportefølje

Kilde: ECB.

Ved udgangen af 2023 var den samlede værdi af eurosedler i omløb 1.567,7 mia. euro, stort set det samme som ved udgangen af 2022. ECB er blevet tildelt en andel på 8 pct. af den samlede værdi af eurosedler i omløb, hvilket svarede til 125,4 mia. euro ved udgangen af året. Da ECB ikke selv udsteder eurosedler, har ECB Eurosystem-interne tilgodehavender hos de nationale centralbanker i euroområdet til en værdi, der svarer til værdien af eurosedler i omløb, som den har fået tildelt.

ECB's Eurosystem-interne forpligtelser, der hovedsagelig består af de nationale centralbanker i euroområdets Target-nettomellemværender med ECB og ECB's forpligtelser for så vidt angår de valutareserveaktiver, som er overført til ECB af de nationale centralbanker i euroområdet, da de kom med i Eurosystemet, steg med 89,6 mia. euro til 445,0 mia. euro i 2023.

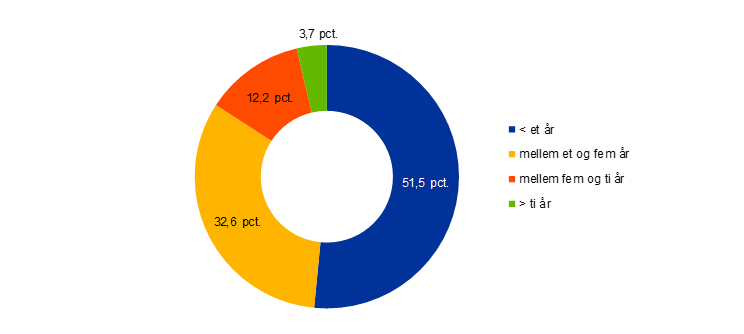

Udviklingen i Eurosystem-interne forpligtelser kan hovedsagelig tilskrives udviklingen i Target-nettoforpligtelsen. De primære faktorer, der bidrog til ændringer i Target-nettoforpligtelsen i perioden 2019-2023, var opkøb og indfrielser af pengepolitiske værdipapirer, som afvikles via Target-konti, samt ændringer i forpligtelser i euro over for residenter i og uden for euroområdet (figur 10). I 2023 var de indgående pengestrømme fra indfrielserne af de pengepolitiske værdipapirer mindre end de udgående pengestrømme i forbindelse med faldet i forpligtelser i euro over for residenter i og uden for euroområdet, hvilket førte til en samlet stigning i Target-nettoforpligtelsen.

Figur 10

Den Eurosystem-interne Target-nettobalance, forpligtelser over for residenter i og uden for euroområdet samt værdipapirer, der holdes af pengepolitiske grunde

(mia. euro)

Kilde: ECB.

Anm.: I denne figur omfatter "Forpligtelser i euro over for residenter i og uden for euroområdet" "Andre forpligtelser i euro over for kreditinstitutter i euroområdet", "Forpligtelser i euro over for andre residenter i euroområdet" og "Forpligtelser i euro over for residenter uden for euroområdet".

I 2023 faldt ECB's øvrige passiver med 107,7 mia. euro til 58,0 mia. euro som følge af faldet i forpligtelser i euro over for residenter i og uden for euroområdet. Specifikt var der tale om en reduktion af i) indskud accepteret af ECB i dens rolle som fiskal agent[14], ii) tilgodehavender hos afviklingssystemer uden for euroområdet, der er tilsluttet Target via Target-ECB-komponenten, og iii) kontanter modtaget som sikkerhed for udlån af PSPP-værdipapirer og PEPP-værdipapirer udstedt af den offentlige sektor.

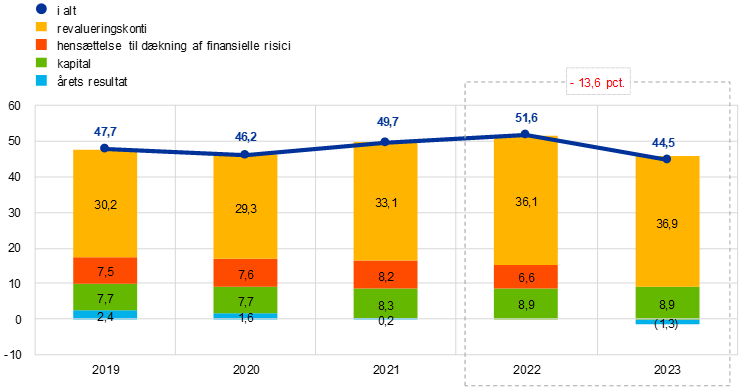

1.3.2 Nettoformue

ECB's nettoformue består af kapital, alle beløb hensat til dækning af finansielle risici, alle indeståender i den almindelige reservefond, revalueringskontiene[15], eventuelle tab fra de foregående år og årets resultat[16].

Ved udgangen af 2023 udgjorde ECB's nettoformue 44,5 mia. euro (figur 11), hvilket var 7,0 mia. euro lavere end ved udgangen af 2022 som følge af tabene i 2023. Hensættelsen til dækning af finansielle risici blev fuldt ud anvendt til at dække en del af disse tab, hvilket reducerede årets underskud til 1,3 mia. euro. Faldet i ECB's nettoformue, som skyldes tabene i 2023, blev delvis opvejet af i) stigningen i revalueringskontiene, som hovedsagelig skyldtes stigningen i markedsprisen i euro på guld i 2023, og ii) bidragene fra Hrvatska narodna banka til den indbetalte kapital, revalueringskontiene og hensættelsen til dækning af finansielle risici efter Kroatiens indførelse af den fælles valuta med virkning fra 1. januar 2023.

Figur 11

ECB's nettoformue

(mia. euro)

Kilde: ECB.

Anm.: "Revalueringskonti" omfatter de samlede revalueringsgevinster på beholdningerne af guld, valuta og værdipapirer, men ikke revalueringskontoen for ydelser efter fratrædelse.

Ændringer i ECB's nettoformue i løbet af året fremgår af tabel 2.

Tabel 2

Ændringer i ECB's nettoformue

(mio. euro)

kapital | hensættelse til dækning af finansielle risici | revalueringskonti | årets resultat | nettoformue i alt | |

|---|---|---|---|---|---|

saldo pr. 31. december 2022 | 8.880 | 6.566 | 36.118 | - | 51.564 |

Indbetaling af den resterende del af kapitalen fra Hrvatska narodna banka | 69 | 69 | |||

Bidrag til hensættelsen til dækning af finansielle risici fra Hrvatska narodna banka | 53 | 53 | |||

Revalueringskonti | 743 | ||||

Guld | 2.634 | ||||

Valuta | -2.562 | ||||

Værdipapirer og andre instrumenter | 378 | ||||

Bidrag til hensættelsen til revalueringskontiene fra Hrvatska narodna banka1 | 293 | ||||

Frigivelse fra hensættelsen til dækning af finansielle risici | -6.620 | -6.620 | |||

Årets underskud | -1.266 | -1.266 | |||

Saldo pr. 31. december 2023 | 8.948 | - | 36.861 | -1.266 | 44.543 |

1) Efter Kroatiens indførelse af den fælles valuta bidrog Hrvatska narodna banka til saldoen for alle ECB's revalueringskonti pr.31. december 2022. Tallet i denne tabel omfatter ikke bidraget til revalueringskontoen for ydelser efter fratrædelse i overensstemmelse med definitionen af "Revalueringskonti" i dette afsnit.

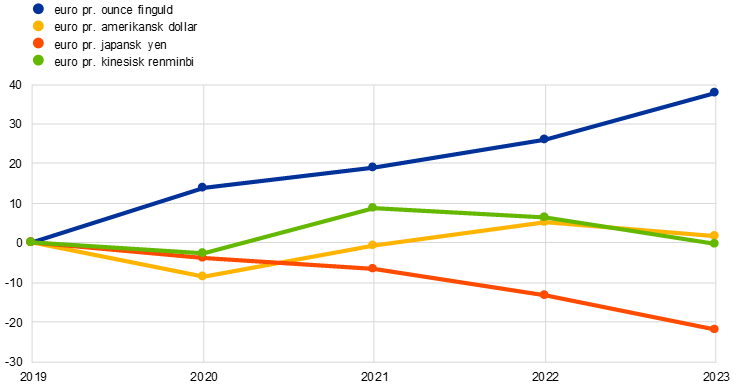

Urealiserede gevinster fra guld og valuta og urealiserede gevinster fra værdipapirer, som underlægges en kursregulering, opføres ikke som indtægter i resultatopgørelsen, men anføres direkte på revalueringskonti, der fremgår af passivsiden på ECB's balance. Indeståender på disse konti kan anvendes til at absorbere virkningen af en eventuel fremtidig ugunstig udvikling i de relevante priser og/eller valutakurser og styrker således ECB's modstandskraft over for de underliggende risici. I 2023 steg revalueringskontiene for guld, valuta og værdipapirer med 0,7 mia. euro til 36,9 mia. euro, hvilket hovedsagelig skyldtes højere revalueringssaldi for guld som følge af stigningen i markedsprisen i euro på guld. Revalueringssaldiene for fremmed valuta faldt hovedsagelig som følge af deprecieringen af den amerikanske dollar og den japanske yen i forhold til euroen (figur 12).

Figur 12

De vigtigste valutakurser og guldprisen i perioden 2019-23

(ændringer i pct. i forhold til 2019; observationer ultimo året)

Kilde: ECB.

På grund af sin eksponering over for finansielle risici (se afsnit 1.4.1 "Finansielle risici") kan ECB foretage en hensættelse til dækning af finansielle risici, som skal anvendes i det omfang, Styrelsesrådet skønner det nødvendigt, til at udligne tab som følge af denne eksponering. Hensættelsens størrelse tages hvert år op til fornyet vurdering, idet der tages højde for en række faktorer, herunder størrelsen af beholdningerne af risikobærende aktiver, de ventede resultater for det kommende år og en risikovurdering. Hensættelsen til dækning af finansielle risici må sammen med eventuelle indeståender i ECB's almindelige reservefond ikke overstige værdien af den kapital, der er indbetalt af de nationale centralbanker i euroområdet. Ved udgangen af 2022 beløb denne hensættelse sig til 6.566 mio. euro. Efter Kroatiens indførelse af den fælles valuta bidrog Hrvatska narodna banka med 53 mio. euro til hensættelsen til dækning af finansielle risici med virkning fra 1. januar 2023 og øgede den til 6.620 mio. euro. Ved udgangen af 2023 besluttede Styrelsesrådet efter den årlige gennemgang at frigive hele denne hensættelse til delvis at udligne tab fra 2023. I forbindelse med sin årlige gennemgang kan Styrelsesrådet beslutte at supplere hensættelsen til dækning af finansielle risici, når ECB igen har overskud.

Årets underskud for ECB efter frigivelsen af hensættelsen til dækning af finansielle risici var 1,3 mia. euro (se afsnit 1.3.3 "Resultatopgørelsen"). Styrelsesrådet besluttede at overføre dette underskud på ECB's balance til at blive udlignet af fremtidige overskud.

1.3.3 Resultatopgørelsen

ECB's resultat er faldet gradvis siden 2019 (figur 13). I 2020 og 2021 var faldet hovedsagelig drevet af lavere indtægter fra valutareserveaktiver og fra værdipapirer, der holdes af pengepolitiske grunde. I 2022 og 2023 skyldtes ECB's lavere resultat primært, at renterisikoen blev realiseret, da højere renter i euroområdet medførte en umiddelbar stigning i ECB's renteudgifter på Target-nettoforpligtelsen, mens indtægterne fra ECB's aktiver ikke steg i samme omfang eller i samme tempo (se afsnit 1.4.1 "Finansielle risici").

ECB's underskud for 2023, der efterfulgte en lang periode med betydelige overskud, afspejler Eurosystemets rolle og nødvendige politiske handlinger i forbindelse med opfyldelsen af sit primære mandat om at fastholde prisstabilitet og har ingen indflydelse på dets evne til at føre en effektiv pengepolitik. I de foregående år voksede ECB's balance betydeligt, primært som følge af opkøb af værdipapirer inden for opkøbsprogrammerne. På aktivsiden blev de fleste nuværende pengepolitiske værdipapirer i den aktuelle portefølje opkøbt i en periode med lave renter og har lang løbetid og fast kuponrente. De vil fortsat generere en forholdsvis lav renteindtægt, som ikke umiddelbart påvirkes af ændringer i ECB's officielle renter. Samtidig medførte kontantafviklingen af disse opkøb via Target en stigning i ECB's Target-nettoforpligtelse, som forrentes med renten ved de primære markedsoperationer. For at bekæmpe inflationen i euroområdet begyndte denne rente at stige i 2022, hvilket førte til en umiddelbar stigning i ECB's renteudgifter.

ECB vil sandsynligvis lide tab i løbet af de kommende år som følge af, at renterisikoen realiseres, før ECB igen får et vedvarende overskud. Det er usikkert, om disse tab vil opstå, og hvor store de eventuelt vil være. Det afhænger i høj grad af den fremtidige udvikling i ECB's officielle renter og størrelsen og sammensætningen af ECB's balance. ECB's kapital og dens betydelige revalueringskonti, som tilsammen udgjorde 45,8 mia. euro ved udgangen af 2023 (se afsnit 1.3.2 "Nettoformue"), understreger imidlertid ECB's finansielle styrke, og under alle omstændigheder kan ECB handle effektivt og opfylde sit primære mandat om at fastholde prisstabilitet uanset tab.

Figur 13

Hovedkomponenter i ECB's resultatopgørelse

(mio. euro)

Kilde: ECB.

Anm.: "Andre indtægter og udgifter" består af "Nettoindtægter/-udgifter fra gebyrer og provisioner", "Indtægter fra aktier og kapitalindskud", "Andre indtægter" og "Andre udgifter".

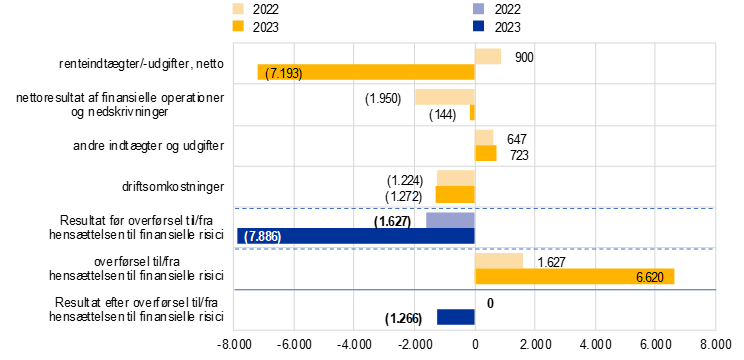

I 2023 anvendte ECB det fulde beløb på 6.620 mio. euro, der var hensat til dækning af finansielle risici, til delvis at udligne tab i løbet af året. Efter frigivelsen af denne hensættelse udgjorde ECB's underskud 1.266 mio. euro (nul i 2022). Den primære årsag til dette underskud var de betydelige nettorenteudgifter (figur 14).

Figur 14

Faktorer bag ECB's resultat i 2022 og 2023

(mio. euro)

Kilde: ECB.

ECB's nettorenteudgifter udgjorde 7.193 mio. euro i 2023 mod en nettorenteindtægt på 900 mio. euro i 2022 (figur 15). Det skyldtes hovedsagelig renteudgiften i forbindelse med ECB's Target-nettoforpligtelse. Øvrige renteindtægter, netto, samt renteudgifterne i tilknytning til forrentningen af de nationale centralbankers tilgodehavender vedrørende valutareserver overført til ECB bidrog også til denne nedgang. Disse udgifter blev delvis udlignet af højere renteindtægter fra i) ECB's tilgodehavender i forbindelse med fordelingen af eurosedler inden for Eurosystemet, ii) værdipapirer, der holdes af pengepolitiske grunde, og iii) valutareserveaktiver.

Figur 15

Nettorenteindtægter/-udgifter

(mio. euro)

Kilde: ECB.

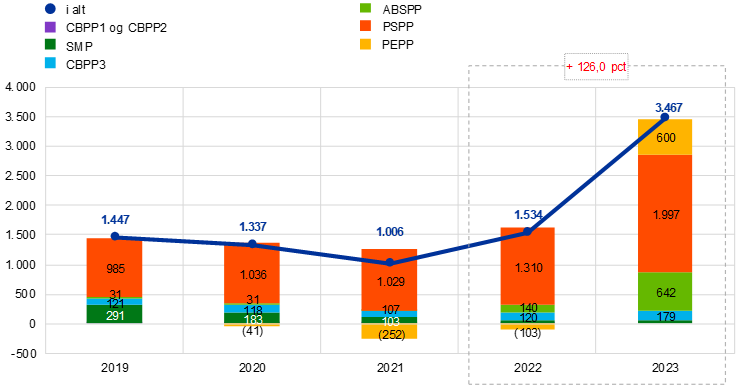

Nettorenteindtægterne fra værdipapirer, der holdes af pengepolitiske grunde, steg med 1.933 mio. euro til 3.467 mio. euro i 2023 (figur 16), hovedsagelig som følge af højere nettorenteindtægter fra værdipapirer, der holdes under APP (under CBPP3, ABSPP og PSPP) og PEPP. Nettorenteindtægterne fra APP-beholdningerne steg med 1.247 mio. euro til 2.818 mio. euro i 2023, mens PEPP-porteføljen genererede nettorenteindtægter på 600 mio. euro i 2023 sammenlignet med en nettorenteudgift på 103 mio. euro året før. Denne udvikling var hovedsagelig drevet af den betydelige rente- og obligationsrentestigning i euroområdet, som begyndte i 2022 (figur 17), og som i) gjorde det muligt at geninvestere under APP og PEPP til højere renter end de historiske renter på de respektive porteføljer, og ii) havde en positiv effekt på kuponrenten på værdipapirer med variabel rente (navnlig i ABSPP-beholdningen). Lavere amortisering af overkurser, hovedsagelig på tidligere erhvervede værdipapirer udstedt af den offentlige sektor, bidrog også til stigningen. Nettorenteindtægterne fra SMP-porteføljen faldt med 16 mio. euro til 49 mio. euro. Faldet skyldtes mindskelsen af disse porteføljer, efterhånden som værdipapirerne forfaldt.

Figur 16

Nettorenteindtægter/-udgifter fra værdipapirer, der holdes af pengepolitiske grunde

(mio. euro)

Kilde: ECB.

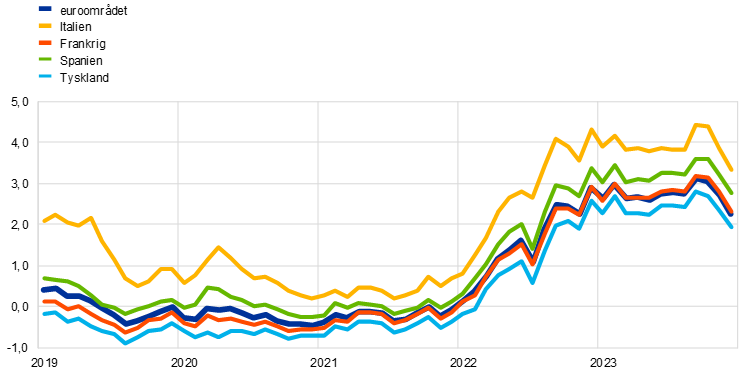

Figur 17

Den 7-årige statsobligationsrente i euroområdet

(i pct. p.a., observationer ultimo måneden)

Kilde: ECB.

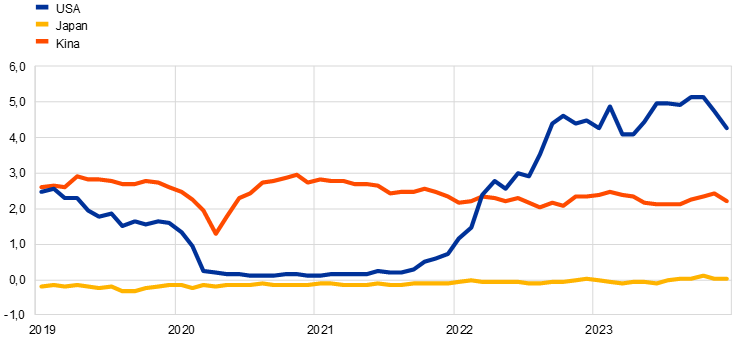

Nettorenteindtægterne fra valutareserveaktiver steg med 1.583 mio. euro til 2.382 mio. euro, primært som følge af højere renteindtægter fra værdipapirer i amerikanske dollar. Den gennemsnitlige renteindtægt på ECB's dollarportefølje steg i 2023 i forhold til året før som følge af i) salg og indfrielser af tidligere opkøbte obligationer med lavere rente og ii) opkøb af værdipapirer med højere rente som følge af stigningen i obligationsrenterne i amerikanske dollar siden udgangen af 2021 (figur 18).

Figur 18

Toårige statsobligationsrenter i USA, Japan og Kina

(i pct. p.a., observationer ultimo måneden)

Kilde: LSEG.

Renteindtægterne fra fordelingen af eurosedler til ECB og renteudgifterne i tilknytning til forrentningen af de nationale centralbankers tilgodehavender vedrørende overførte valutareserver steg med henholdsvis 4.081 mio. euro til 4.817 mio. euro og med 1.133 mio. euro til 1.335 mio. euro i 2023. Ændringerne skyldtes stigninger i renten ved de primære markedsoperationer, som er den rente, der anvendes til renteberegningen af disse saldi. Renten ved de primære markedsoperationer nåede op på 4,5 pct. ved udgangen af 2023, mens den årlige gennemsnitlige rente steg fra 0,6 pct. i 2022 til 3,8 pct. i 2023.

Nettorenteudgifterne fra Target-mellemværender, som er skyldige til/fra nationale centralbanker, steg med 12.161 mio. euro 14.236 mio. euro i 2023. Stigningen skyldtes hovedsagelig den højere gennemsnitlige rente ved de primære markedsoperationer i 2023, som anvendes til forrentning af ECB's Eurosystem-interne Target-mellemværender.

Andre renteudgifter, netto, udgjorde 2.288 mio. euro i 2023 sammenlignet med andre renteindtægter, netto, på 108 mio. euro året før. Ændringen skyldtes hovedsagelig forrentningen af de indskud, som ECB modtog i sin rolle som fiskal agent, samt forrentningen af euroområdets afviklingssystemers saldi. I 2. halvår 2022, hvor de gældende renter blev positive, begyndte ECB at betale renter på disse poster. I 2023 steg renterne og den gennemsnitlige saldo på disse poster yderligere, hvilket medførte højere renteudgifter. Denne renteudgift blev delvis opvejet af den højere renteindtægt fra egenporteføljen, som kunne tilskrives stigende renter i euroområdet (figur 17).

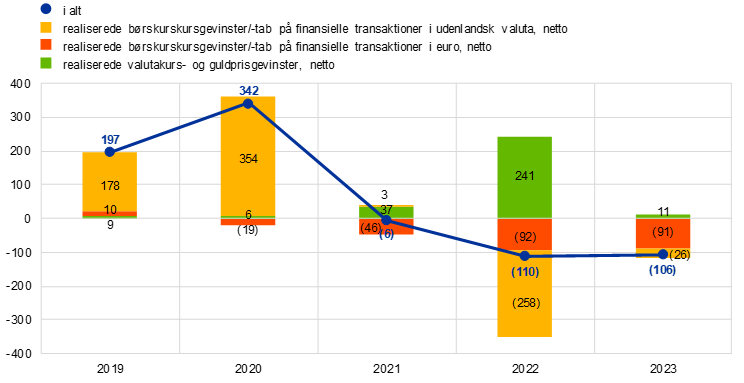

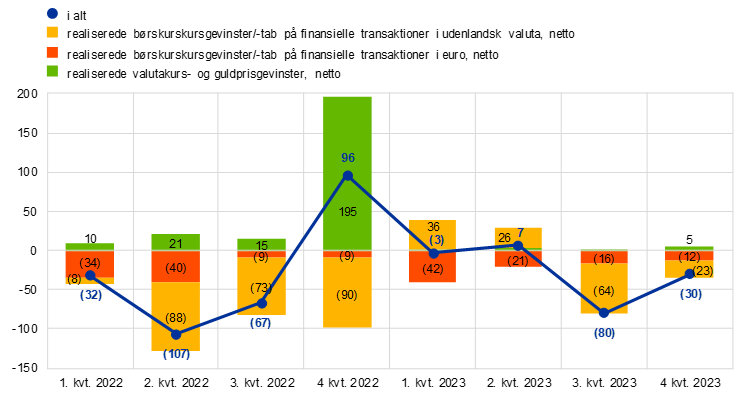

Realiserede nettotab på finansielle operationer faldt med 4 mio. euro til 106 mio. euro i 2023 (figur 19). Disse tab skyldtes hovedsagelig i) udestående overkurs på værdipapirer i ABSPP, som blev tilbagebetalt før udløb, og ii) realiserede nettobørskurstab ved salg af værdipapirer i amerikanske dollar i 2. halvår 2023 (figur 20), idet deres markedsværdi blev negativt påvirket af stigningen i obligationsrenterne i amerikanske dollar i denne periode (figur 18).

Figur 19

Realiserede gevinster/tab på finansielle operationer

(mio. euro)

Kilde: ECB.

Figur 20

Kvartalsvise realiserede gevinster/tab på finansielle operationer i 2022 og 2023

(mio. euro)

Kilde: ECB.

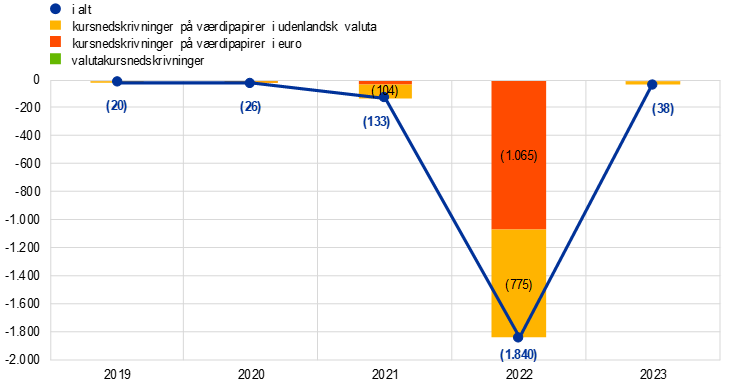

Urealiserede revalueringstab udgiftsføres i form af nedskrivninger ultimo året i ECB's resultatopgørelse. I 2023 beløb disse nedskrivninger sig til 38 mio. euro, hvilket hovedsagelig skyldtes urealiserede børskurstab på en række værdipapirer i dollar- og egenporteføljen. I 2022 var disse tab væsentligt højere, nemlig 1.840 mio. euro (figur 21), da de tilsvarende renter var steget betydeligt. Det resulterede i en stor nedgang i markedsværdien af størstedelen af værdipapirerne i egenporteføljen og porteføljerne i amerikanske dollar ultimo året.

Figur 21

Nedskrivninger af finansielle aktiver og positioner

(mio. euro)

Kilde: ECB.

ECB's driftsudgifter i alt, herunder afskrivninger og tjenesteydelser i forbindelse med seddelproduktion, steg med 48 mio. euro til 1.272 mio. euro (figur 22). Stigningen i forhold til 2022 skyldtes hovedsagelig højere personaleomkostninger som følge af det højere gennemsnitlige antal medarbejdere i 2023, primært inden for banktilsyn, samt løntilpasninger. Stigningen blev delvis opvejet af lavere omkostninger i forbindelse med ydelser efter fratrædelse, hovedsagelig som følge af lavere omkostninger vedrørende det aktuelle regnskabsår efter den årlige aktuarmæssige værdiansættelse. Administrationsomkostningerne steg, hovedsagelig som følge af højere udgifter til ekstern konsulentbistand og tilbagevenden til fuld aktivitet efter pandemien, navnlig på banktilsynsområdet, samtidig med at de også afspejlede inflationseffekten.

Banktilsynsrelaterede udgifter dækkes fuldt ud af gebyrer, som opkræves fra enhederne under tilsyn. På grundlag af ECB's faktiske udgifter til banktilsynsopgaverne var indtægterne fra tilsynsgebyrer på 654 mio. euro i 2023[17].

Figur 22

Driftsudgifter og indtægt fra tilsynsgebyrer

(mio. euro)

Kilde: ECB.

1.4 Risikostyring

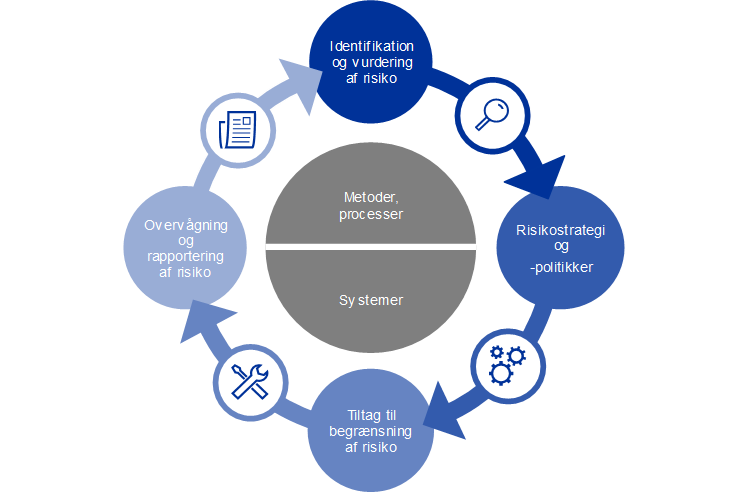

Risikostyring er en kritisk del af ECB's aktiviteter, som udføres i en løbende proces, der består af i) identifikation og vurdering af risici, ii) gennemgang af risikostrategi og -politikker, iii) implementering af risikobegrænsningstiltag og iv) risikoovervågning og -rapportering. Alle disse led i processen understøttes af effektive metoder, processer og systemer.

Diagram 2

Risikostyringscyklus

I de følgende afsnit ses nærmere på disse risici, deres kilder og de risikokontrolrammer, som anvendes.

1.4.1 Finansielle risici

Direktionen stiller forslag om politikker og procedurer, der sikrer en passende beskyttelse mod de finansielle risici, som ECB er eksponeret for. Risikostyringskomiteen (RMC), der består af eksperter fra Eurosystemets centralbanker, bidrager til overvågning og måling af samt rapportering om finansielle risici i tilknytning til Eurosystemets balance. Desuden definerer og gennemgår den de metoder og rammer, der er knyttet dertil. RMC bistår således de besluttende organer med at sikre en passende grad af beskyttelse for Eurosystemet.

Finansielle risici opstår i forbindelse med ECB's operationer og eksponeringer i tilknytning hertil. Rammerne for risikokontrol og de grænser, som ECB anvender til at styre sin risikoprofil, varierer for forskellige former for operationer og afspejler de forskellige porteføljers politik- eller investeringsmål og de underliggende aktivers risikokarakteristika.

Til at overvåge og vurdere risiciene gør ECB brug af en række risikoestimeringsteknikker, som er udviklet af ECB's eksperter. Teknikkerne er baseret på en fælles ramme for simulering af markeds- og kreditrisiko. De centrale begreber for modellering, teknikker og antagelser, som ligger til grund for risikomålene, bygger på branchestandarder og tilgængelige markedsdata. Risiciene kvantificeres normalt som "expected shortfall" (ES)[18], der estimeres for konfidensniveauet 99 pct. over en etårig periode. Der anvendes to metoder til at beregne risici: i) regnskabsmetoden, hvor ECB's revalueringskonti anses for en buffer i beregningen af risikoestimater i overensstemmelse med gældende regnskabsregler, og ii) den finansielle metode, hvor revalueringskontiene ikke anses for en buffer i risikoberegningen. ECB beregner også andre risikomål for forskellige konfidensniveauer, udfører følsomheds- og stressscenarieanalyser og vurderer langsigtede fremskrivninger af eksponeringer og indtægter for hele tiden at have et dækkende risikobillede[19].

ECB's samlede risici mindskedes i løbet af året. Ved udgangen af 2023 var de samlede finansielle risici for ECB's balance, målt ved ES ved et konfidensniveau på 99 pct. over en etårig periode ved brug af regnskabsmetoden, på 16,7 mia. euro, hvilket var 1,6 mia. euro lavere end de estimerede risici ved udgangen af 2022 (figur 23). Den lavere risiko afspejler reduktionen i ECB's beholdninger under APP, i første omgang gennem den kun delvise geninvestering af afdrag på hovedstolen fra værdipapirer, der forfaldt, mellem marts og juni 2023, efterfulgt af det fuldstændige ophør af geninvesteringer fra juli 2023.

Figur 23

Samlede finansielle risici (ES 99%-regnskabsmetoden)

(mia. euro)

Kilde: ECB.

Anm.: De samlede finansielle risici ved udgangen af 2023 blev beregnet efter metodologiske fremskridt, hvorved renterisikoen som følge af manglende overensstemmelse mellem renteindtægterne på aktiver og renteudgifterne på passiver, også indgik som en risikofaktor i ES99%-målingen ud over den regelmæssige overvågning af fremskrivningerne af nettoindtægter. Skønnet for 2022 blev genberegnet for at sikre sammenlignelighed.

Kreditrisiko opstår i forbindelse med ECB's pengepolitiske porteføljer, eurodenominerede egenportefølje og valutareserver. Selvom værdipapirer, der holdes af pengepolitiske grunde, værdiansættes til amortiseret kostpris med fradrag for værdiforringelse og derfor ikke er genstand for prisændringer i forbindelse med kreditmigrering, fordi der ikke sker noget salg, er de stadig eksponeret for kreditmisligholdelsesrisiko. Eurodenomineret egenkapital og valutareserver værdiansættes til markedspris og er som sådan eksponeret for kreditmigrerings- og kreditmisligholdelsesrisiko. Kreditrisikoen forblev stort set stabil i forhold til 2022.

Kreditrisiko begrænses hovedsagelig ved brug af godkendelseskriterier, procedurer for rettidig omhu og forskellige grænser for de forskellige porteføljer.

Valuta- og råvarerisici opstår i forbindelse med ECB's valuta- og guldbeholdninger. Valutakursrisikoen forblev stort set stabil i forhold til 2022.

På baggrund af den politiske rolle, som disse aktiver spiller, forsøger ECB ikke at afdække de relaterede valutakurs- og råvarerisici. Disse risici begrænses i stedet via revalueringskonti og med spredningen af beholdningerne på forskellige valutaer og guld.

ECB's valutareserver og eurodenominerede egenkapital investeres primært i fastforrentede værdipapirer og er eksponeret for renterisiko i forbindelse med opgørelsen til markedspris, da de værdiansættes til markedspris. ECB's valutareserver er primært investeret i aktiver med relativt korte løbetider (se figur 7 i afsnit 1.3.1 "Balancen"), mens aktiverne i egenporteføljen generelt har længere løbetider (se figur 9 i afsnit 1.3.1 "Balancen"). Målt efter regnskabsmetoden faldt renterisikoen for disse porteføljer i forhold til 2022, hvilket afspejlede markedsudviklingen.

ECB's renterisiko i forbindelse med opgørelsen til markedspris reduceres med politikker for aktivfordeling og revalueringskontiene.

ECB er også eksponeret for renterisiko som følge af mismatches mellem renteindtægterne på aktiverne og renteudgifterne på passiverne, som har en effekt på ECB's nettorenteindtægter. Denne risiko er ikke direkte knyttet til en særlig portefølje, men snarere til sammensætningen af ECB's balance overordnet set og især løbetids- og afkastmismatches mellem aktiver og passiver. Denne risiko indgår i den regelmæssige måling af den samlede finansielle risiko over en horisont på et år og overvåges desuden ved hjælp af fremskrivninger af ECB's rentabilitet på mellemlangt til langt sigt.

Denne type risiko styres ved brug af politikker for aktivfordeling og reduceres yderligere af ikke-rentebærende passiver i ECB's balance.

Ikke desto mindre gjorde denne risiko sig gældende i 2023, hvilket forventes at medføre finansielle tab i de næste par år, hvorefter ECB forventes at vende tilbage til et stabilt overskud igen. De forventede tab kan hovedsagelig tilskrives et fald i ECB's nettorenteindtægter. En stor del af de mellem- til langfristede aktiver med fast kuponrente blev erhvervet på et tidspunkt, hvor renten var meget lav eller endog nul. Finansieringen kom hovedsagelig fra kortfristede passiver, der forrentes med renten ved de primære markedsoperationer. Efterhånden som renterne begyndte at stige i midten af 2022, steg omkostningerne til passiverne, så de blev højere end renteindtægterne på aktiverne. Det betyder, at det foregående års nettorenteindtægt blev til en nettorenteudgift.

Risici knyttet til klimaændringer indarbejdes gradvist i ECB's rammer for risikostyring. I 2022 gennemførte Eurosystemet den første klimastresstest af Eurosystemets balance[20], som gjorde det muligt at opnå et foreløbigt skøn over denne risikos indvirkning på ECB's balance. I de kommende år vil der regelmæssigt blive gennemført klimastresstest. Den næste klimastresstest forventes i 2024.

1.4.2 Operationel risiko

Direktionen er ansvarlig for og godkender ECB's politik og ramme for den operationelle risikostyring[21]. Operational Risk Committee, ORC, understøtter Direktionen i dens rolle med at overvåge styringen af operationelle risici. Den operationelle risikostyring er en integreret del af ECB's governancestruktur[22] og ledelsesprocesser.

ECB's operationelle risikostyringsrammer har primært til formål at bidrage til at sikre, at ECB opfylder sin målsætning og sine formål, og samtidig beskytte ECB's omdømme og aktiver mod tab, misbrug og skade. I henhold til rammerne for den operationelle risikostyring er de enkelte forretningsområder ansvarlige for at identificere, vurdere, reagere på, rapportere om og overvåge egne operationelle risici, hændelser og kontrolforanstaltninger. I denne sammenhæng indeholder ECB's risikotolerancepolitik retningslinjer med hensyn til risikoforholdsregler og procedurer i forbindelse med risikoaccept. Den er knyttet til en fem gange fem-risikomatrice, som er baseret på gradueringsskalaer for virkning og sandsynlighed, der anvender kvantitative og kvalitative kriterier.

De forhold, som ECB opererer under, er udsat for stadig mere komplekse og indbyrdes forbundne trusler, og der er en bred vifte af operationelle risici forbundet med ECB's daglige virke. Blandt de områder, som især giver anledning til bekymring for ECB, er et bredt spektrum af ikke-finansielle risici, der skyldes mennesker, systemer, processer og eksterne begivenheder. Derfor har ECB indført processer, der skal fremme en løbende, effektiv styring af de operationelle risici og inddrage risikoinformation i beslutningsprocessen. ECB har endvidere fortsat fokus på at forbedre sin modstandskraft og ser risici og muligheder i en bred sammenhæng med udgangspunkt i et end-to-end-perspektiv, herunder bæredygtighedsaspekter. Der er indført beredskabsplaner og -strukturer for at sikre videreførelsen af kritiske forretningsfunktioner i tilfælde af forstyrrelser eller kriser.

1.4.3 Adfærdsrisiko

ECB har et særligt Compliance og Governance-kontor, der som en central funktion for risikostyringen skal styrke ECB's governancerammer for at afhjælpe adfærdsrisiko[23]. Formålet med kontoret er at understøtte Direktionen i bestræbelserne på at beskytte ECB's integritet og omdømme, fremme etiske adfærdsstandarder og styrke ECB's ansvarlighed og gennemsigtighed. En uafhængig etisk komité giver råd og vejledning til højtstående embedsmænd i ECB i integritets- og adfærdsspørgsmål og understøtter Styrelsesrådet i en passende og konsistent styring af risici på ledelsesniveau. På Eurosystem-/SSM-niveau har etik- og compliancekomitéen (ECC) som mål at opnå en ensartet gennemførelse af adfærdsrammerne for nationale centralbanker og kompetente nationale myndigheder.

I 2023 oprettede ECC en taskforce om adfærdsrisiko, som skal sammenligne de eksisterende adfærdsregler samt overvågnings- og rapporteringsprocesserne i ECB, de nationale centralbanker og de kompetente nationale myndigheder. Formålet med taskforcen er at fastlægge fælles minimumsstandarder og skabe en enkel ramme for adfærdsrisiko, der kan udvides og styrkes gennem årene.

2 ECB's regnskab

2.1 Balance pr. 31. december 2023

AKTIVER | Note | 2023 | 2022 |

|---|---|---|---|

Guld og tilgodehavender i guld | 1 | 30.419 | 27.689 |

Tilgodehavender i fremmed valuta hos residenter uden for euroområdet | 2 | 55.876 | 55.603 |

Tilgodehavender hos IMF | 2.1 | 2.083 | 1.759 |

Banktilgodehavender og værdipapirer, eksterne lån og andre eksterne aktiver | 2.2 | 53.793 | 53.844 |

Tilgodehavender i fremmed valuta hos residenter i euroområdet | 2.2 | 1.450 | 1.159 |

Andre tilgodehavender i euro hos kreditinstitutter i euroområdet | 3 | 17 | 12 |

Værdipapirer i euro udstedt af residenter i euroområdet | 4 | 425.349 | 457.271 |

Værdipapirer, der holdes af pengepolitiske grunde | 4.1 | 425.349 | 457.271 |

Eurosystem-interne tilgodehavender | 5 | 125.378 | 125.763 |

Tilgodehavender i forbindelse med fordelingen af eurosedler inden for Eurosystemet | 5.1 | 125.378 | 125.763 |

Andre aktiver | 6 | 34.739 | 31.355 |

Materielle og immaterielle anlægsaktiver | 6.1 | 1.023 | 1.105 |

Andre finansielle aktiver | 6.2 | 22.172 | 21.213 |

Revalueringsdifferencer på ikke-balanceførte instrumenter | 6.3 | 552 | 783 |

Periodeafgrænsningsposter | 6.4 | 10.905 | 7.815 |

Øvrige poster | 6.5 | 88 | 438 |

Årets tab | 1.266 | - | |

Aktiver i alt | 674.496 | 698.853 |

Anm.: På grund af afrunding stemmer totaler i regnskabet og i tabellerne i noterne ikke nødvendigvis overens. Tallene 0 og -0 står for positive eller negative beløb, som er rundet ned eller op til nul, mens en bindestreg (-) står for nul.

PASSIVER | Note | 2023 | 2022 |

|---|---|---|---|

Seddelomløb | 7 | 125.378 | 125.763 |

Andre forpligtelser i euro over for kreditinstitutter i euroområdet | 8 | 4.699 | 17.734 |

Forpligtelser i euro over for andre residenter i euroområdet | 9 | 20.622 | 63.863 |

Offentlig forvaltning og service | 9.1 | 143 | 48.520 |

Andre forpligtelser | 9.2 | 20.479 | 15.343 |

Forpligtelser i euro over for residenter uden for euroområdet | 10 | 23.111 | 78.108 |

Forpligtelser i fremmed valuta over for residenter uden for euroområdet | 11 | 24 | - |

Indlån og andre forpligtelser | 11.1 | 24 | - |

Eurosystem-interne forpligtelser | 12 | 445.048 | 355.474 |

Forpligtelser svarende til overførslen af valutareserver | 12.1 | 40.671 | 40.344 |

Andre forpligtelser inden for Eurosystemet, netto | 12.2 | 404.377 | 315.130 |

Andre forpligtelser | 13 | 9.498 | 5.908 |

Revalueringsdifferencer på ikke-balanceførte instrumenter | 13.1 | 68 | 430 |

Periodeafgrænsningsposter | 13.2 | 8.030 | 3.915 |

Øvrige poster | 13.3 | 1.401 | 1.562 |

Hensættelser | 14 | 67 | 6.636 |

Revalueringskonti | 15 | 37.099 | 36.487 |

Kapital og reserver | 16 | 8.948 | 8.880 |

Kapital | 16.1 | 8.948 | 8.880 |

Passiver i alt | 674.496 | 698.853 |

2.2 Resultatopgørelse for perioden 1. januar 2023 til 31. december 2023

Note | 2023 | 2022 | |

|---|---|---|---|

Renteindtægter fra valutareserveaktiver | 23.1 | 2.382 | 798 |

Renteindtægter fra fordelingen af eurosedler inden for Eurosystemet | 23.2 | 4.817 | 736 |

Andre renteindtægter | 23.4 | 56.552 | 11.001 |

Renteindtægter | 63.751 | 12.536 | |

Forrentning af de nationale centralbankers tilgodehavender vedrørende overførte valutareserver | 23.3 | -1.335 | -201 |

Andre renteudgifter | 23.4 | -69.609 | -11.434 |

Renteudgifter | -70.944 | -11.636 | |

Nettorenteindtægter | 23 | -7.193 | 900 |

Realiserede gevinster/tab på finansielle operationer | 24 | -106 | -110 |

Nedskrivninger af finansielle aktiver og positioner | 25 | -38 | -1.840 |

Overførsler til/fra hensættelser til finansielle risici | 6.620 | 1.627 | |

Nettoresultat af finansielle operationer, nedskrivninger og risikohensættelser | 6.476 | -322 | |

Nettoindtægter/-udgifter fra gebyrer og provisioner | 26 | 650 | 585 |

Indtægter fra aktier og kapitalindskud | 27 | 1 | 1 |

Andre indtægter | 28 | 72 | 61 |

Nettoindtægter i alt | 6 | 1.224 | |

Personaleomkostninger | 29 | -676 | -652 |

Administrationsomkostninger | 30 | -481 | -460 |

Afskrivninger på materielle og immaterielle anlægsaktiver | -106 | -103 | |

Tjenesteydelser i forbindelse med seddelproduktion | 31 | -9 | -9 |

Årets resultat | -1.266 | - |

Frankfurt am Main, 13. februar 2024

Den Europæiske Centralbank

Christine Lagarde

Formand

2.3 Anvendt regnskabspraksis

Regnskabets indhold og opstillingsform

ECB's regnskab er udarbejdet i overensstemmelse med følgende regnskabsprincipper[24], som efter ECB's Styrelsesråds opfattelse giver et retvisende billede af regnskabet samt afspejler en centralbanks virksomhed.

Regnskabsprincipper

Følgende regnskabsprincipper er anvendt: økonomisk realitet og gennemsigtighed, forsigtighed, gennemgang af begivenheder efter balancedagen, væsentlighed, going concern, periodisering, konsistens og sammenlignelighed.

Indregning af aktiver og passiver

Et aktiv eller et passiv medtages kun på balancen, når det er sandsynligt, at enhver fremtidig økonomisk værdi i tilknytning hertil vil tilgå henholdsvis fragå ECB, at især alle risici og indtjeningsmuligheder i tilknytning hertil i det store og hele er blevet overført til ECB, og at aktivets anskaffelsespris og værdi eller forpligtelsens størrelse kan opgøres med sikkerhed.

Regnskabsgrundlag

Regnskabet er udarbejdet på basis af anskaffelsesværdi reguleret for kurs- og værdireguleringer af omsættelige værdipapirer (ekskl. værdipapirer, der aktuelt holdes af pengepolitiske grunde), guld og alle andre balanceførte og ikke-balanceførte aktiver og passiver i fremmed valuta.

Transaktioner vedrørende finansielle aktiver og passiver medtages i regnskaberne på afviklingsdatoen.

Med undtagelse af spothandler i værdipapirer registreres transaktioner i finansielle instrumenter i fremmed valuta på ikke-balanceførte konti på handelsdagen. På afviklingsdagen tilbageføres de ikke-balanceførte posteringer, og transaktionerne bogføres på balancen. Køb og salg af fremmed valuta påvirker nettovalutapositionen på handelsdagen, og realiserede resultater som følge af salg beregnes også på handelsdagen. Påløbne renter samt over- og underkurs i forbindelse med finansielle instrumenter i fremmed valuta beregnes og bogføres dagligt, og valutapositionen påvirkes også dagligt af denne periodisering.

Guld samt aktiver og passiver i fremmed valuta

Aktiver og passiver i fremmed valuta omregnes til euro til den på balancedagen gældende valutakurs. Indtægter og udgifter omregnes til den på bogføringsdagen gældende valutakurs. Kursregulering af aktiver og passiver i fremmed valuta, herunder balanceførte og ikke-balanceførte instrumenter, foretages for hver enkelt valuta.

Kursregulering af aktiver og passiver i fremmed valuta til markedskursen sker uafhængigt af valutakursreguleringen.

Guld værdiansættes til den på balancedagen gældende markedspris. Der skelnes ikke mellem pris- og valutakursregulering af guld. I stedet angives et enkelt revalueringsbeløb baseret på europrisen pr. ounce finguld, som for regnskabsåret 2023 er afledt af EUR/USD-kursen pr. 29. december 2023.

Kursen på de særlige trækningsrettigheder, SDR, beregnes på grundlag af en valutakurv, hvis værdi bestemmes ud fra en vægtet sum af kursen på fem vigtige valutaer (amerikanske dollar, euro, kinesiske renminbi, japanske yen og britiske pund). ECB's beholdninger af SDR blev omregnet til euro ved brug af EUR/SDR-kursen pr. 29. december 2023.

Værdipapirer

Værdipapirer, der holdes af pengepolitiske grunde

Værdipapirer, der aktuelt holdes af pengepolitiske grunde, medtages til amortiseret kostpris (med forbehold for værdiforringelse).

Andre værdipapirer

Omsættelige værdipapirer (ekskl. værdipapirer, der aktuelt holdes af pengepolitiske grunde) og lignende aktiver værdiansættes enten til den gældende middelkurs eller på basis af den relevante rentekurve på balancedagen for de enkelte værdipapirer. Optioner indbygget i værdipapirer udskilles ikke ved værdiansættelsen. For regnskabsåret 2023 er der anvendt middelkurser pr. 29. december 2023.

Omsættelige investeringsfonde revalueres på nettobasis for hver enkelt fond på grundlag af fondens nettoværdi. Der foretages ikke netting mellem urealiserede gevinster og tab i forskellige investeringsfonde.

Illikvid aktiekapital og andre kapitalandele holdt som varige investeringer værdiansættes til anskaffelsesprisen med forbehold for værdiforringelse.

Resultatføring

Indtægter og udgifter resultatføres i den periode, de opstår[25]. Realiserede gevinster og tab på salg af fremmed valuta, guld og værdipapirer indregnes i resultatopgørelsen. Disse realiserede gevinster og tab beregnes på grundlag af aktivets gennemsnitlige anskaffelsespris.

Urealiserede gevinster opgøres ikke som indtægt og overføres direkte til en revalueringskonto.

Urealiserede tab ultimo året indregnes i resultatopgørelsen, hvis de overstiger tidligere revalueringsgevinster, der er akkumuleret på den tilsvarende revalueringskonto. Sådanne urealiserede tab på et værdipapir, på en valuta eller i guldbeholdningen modregnes ikke i urealiserede gevinster på andre værdipapirer, på andre valutaer eller i guldbeholdningen. Når sådanne urealiserede tab på et aktiv indregnes i resultatopgørelsen, reduceres den gennemsnitlige anskaffelsesværdi i overensstemmelse med valutakursen eller markedskursen ultimo året.

Tab som følge af værdiforringelse indregnes i resultatopgørelsen og tilbageføres ikke i de efterfølgende år, medmindre værdiforringelsen reduceres, og reduktionen kan relateres til en observerbar hændelse, der indtraf, efter at værdiforringelsen blev registreret første gang.

Over- eller underkurser på værdipapirer amortiseres over værdipapirernes resterende kontraktlige løbetid.

Tilbageførselsforretninger

Tilbageførselsforretninger er operationer, hvor ECB køber eller sælger aktiver som led i en genkøbsforretning eller foretager udlån mod sikkerhed.

I forbindelse med en genkøbsforretning sælges værdipapirer kontant, samtidig med at der indgås aftale om tilbagekøb fra modparten til en aftalt kurs på et tidspunkt i fremtiden. Genkøbsforretninger opføres på balancens passivside som sikrede indlån. Værdipapirer, der sælges i forbindelse med en genkøbsforretning, forbliver i ECB's balance.

I forbindelse med en omvendt genkøbsforretning købes værdipapirer kontant, samtidig med at der indgås aftale om tilbagesalg til modparten til en aftalt kurs på et tidspunkt i fremtiden. Omvendte genkøbsforretninger opføres på balancens aktivside som sikrede udlån, men indgår ikke i ECB's værdipapirbeholdning.

Tilbageførselsforretninger (inkl. værdipapirudlån), som udføres under et program, der gennemføres af et specialiseret institut, medtages kun i balancen, hvis der er stillet sikkerhed i form af kontanter, og dette kontantbeløb ikke efterfølgende er blevet investeret.

Ikke-balanceførte poster

Valutainstrumenter, dvs. terminsforretninger i fremmed valuta, terminsdelen af valutaswaps samt andre valutainstrumenter, der indebærer omveksling mellem valutaer på et tidspunkt i fremtiden, indregnes i nettovalutapositionen med det formål at beregne valutagevinster og -tab.

Renteinstrumenter værdireguleres post for post. Daglige marginændringer for åbne rentefutures indregnes i resultatopgørelsen. Værdiansættelsen af terminsforretninger i værdipapirer foretages af ECB på grundlag af almindeligt anerkendte værdiansættelsesmetoder baseret på markedspriser og -kurser samt diskonteringsfaktorerne fra afviklingsdagen til værdiansættelsesdagen.

Anlægsaktiver

Anlægsaktiver, inkl. immaterielle aktiver, men ekskl. grunde og kunstværker, værdiansættes til anskaffelsesprisen fratrukket afskrivninger. Grunde og kunstværker værdiansættes til anskaffelsesprisen. ECB's hovedbygning er værdiansat til anskaffelsesprisen fratrukket afskrivninger med forbehold for værdiforringelse. For så vidt angår afskrivningen af ECB's hovedbygning, fordeles omkostningerne på de relevante aktivkomponenter, som afskrives i henhold til aktivernes skønnede brugstid. Aktivet afskrives lineært over den forventede brugstid, begyndende i kvartalet umiddelbart efter erhvervelsen. Der er anvendt følgende brugstider for de vigtigste aktivklasser:

Bygninger | 20, 25 eller 50 år |

Inventar | 10 eller 15 år |

Teknisk udstyr | 4, 10 eller 15 år |

Computere og relateret hardware/software samt køretøjer | 4 år |

Møbler | 10 år |

Afskrivningsperioden for aktiverede ombygninger, som vedrører ECB's nuværende lejemål, er blevet justeret, så der tages højde for begivenheder, der indvirker på den forventede brugstid for de aktiver, der er påvirket.

ECB gennemfører en årlig test for værdiforringelse af sin hovedbygning og brugsretsaktiver i forbindelse med kontorbygninger (se "Leasingkontrakter" nedenfor). Hvis en indikator for værdiforringelse identificeres, og det vurderes, at aktivet kan være værdiforringet, foretages et skøn over genindvindingsværdien. Et fald i værdien indregnes i resultatopgørelsen, hvis genindvindingsværdien er mindre end den bogførte værdi.

Anlægsaktiver med en anskaffelsespris på under 10.000 euro afskrives i anskaffelsesåret.

Anlægsaktiver, der opfylder kapitaliseringskriterierne, men stadig er under opførelse eller udvikling, indregnes under "Anlægsaktiver under opførelse". Omkostninger i forbindelse hermed vil blive overført til de pågældende anlægsaktivposter, når aktiverne tages i brug.

Leasingkontrakter

ECB optræder både som leasingtager og som mellemliggende leasinggiver.

ECB som leasingtager

For alle leasingkontrakter, hvor ECB er leasingtager, og som omfatter materielle aktiver, indregnes brugsretsaktivet og leasingforpligtelsen i tilknytning hertil på balancen fra påbegyndelsesdatoen, dvs. når aktivet er disponibelt til brug. Indregning sker under de relevante anlægsaktivposter "Materielle og immaterielle anlægsaktiver" og "Øvrige poster" (passiver). Hvis leasingkontrakter opfylder kapitaliseringskriterierne, men det relevante aktiv stadig er under opførelse eller tilpasning, indregnes omkostningerne før påbegyndelsesdatoen under "Anlægsaktiver under opførelse".

Brugsretsaktiver værdiansættes til anskaffelsesprisen fratrukket afskrivninger. Desuden beregnes værdien af brugsretsaktiver, som vedrører kontorbygninger, med forbehold for værdiforringelse (se nærmere om den årlige test for værdiforringelse under "Anlægsaktiver" ovenfor). Aktivet afskrives lineært fra påbegyndelsesdatoen frem til enten udløbet af brugsretsaktivets brugstid eller leasingperiodens udløb, alt efter hvad der kommer først.

Den første måling af leasingforpligtelsen sker til nutidsværdien af de fremtidige leasingydelser (som kun omfatter leasingelementer), hvor ydelserne diskonteres ved anvendelse af ECB's marginale lånerente. Efterfølgende måles leasingforpligtelsen til amortiseret kostpris ved anvendelse af den effektive rentemetode. Den dermed forbundne renteudgift indregnes i resultatopgørelsen under "Andre renteudgifter". Hvis de fremtidige leasingydelser ændres som følge af en ændring i et indeks eller en anden revurdering af den eksisterende kontrakt, skal der foretages en ny måling af leasingforpligtelsen. Alle resultater af sådanne nye målinger fører til en tilsvarende justering af brugsretsaktivets regnskabsmæssige værdi.

Kortfristede leasingaftaler af maksimalt 12 måneders varighed og leasingaftaler, hvor det underliggende aktiv har en værdi under 10.000 euro (svarende til grænsen for indregning af materielle aktiver), registreres som en udgift i resultatopgørelsen.

ECB som mellemliggende leasinggiver

For alle leasingkontrakter, hvor ECB er mellemliggende leasinggiver, giver ECB tredjeparter brugsret til det underliggende aktiv (eller en del af dette aktiv), mens leasingkontrakten mellem den oprindelige leasinggiver og ECB (den overordnede leasingkontrakt) fortsat er gældende. Fremleasingkontrakten klassificeres som en finansiel eller operationel leasingkontrakt[26] med henvisning til det brugsretsaktiv, som den overordnede leasingkontrakt giver anledning til, og ikke med henvisning til det underliggende aktiv.

Fremleasingkontrakter, hvor ECB er mellemliggende leasinggiver, klassificeres som finansielle leasingkontrakter, og ECB ophører med at indregne brugsretsaktivet i forbindelse med den overordnede leasingkontrakt (eller en del af dette aktiv), der overføres til den mellemliggende leasingtager, under "Materielle og immaterielle anlægsaktiver" og indregner et fremleasingtilgodehavende under "Øvrige poster" (aktiver). Leasingforpligtelsen i forbindelse med den overordnede leasingkontrakt påvirkes ikke af fremleasingkontrakten.

Første måling af leasingtilgodehavendet sker på påbegyndelsesdatoen til nutidsværdien af de fremtidige leasingydelser, der tilfalder ECB, diskonteret ved anvendelse af diskonteringssatsen, der benyttes i den overordnede leasingkontrakt. Efterfølgende måles leasingtilgodehavendet til amortiseret kostpris ved anvendelse af den effektive rentemetode. Den dermed forbundne renteindtægt indregnes i resultatopgørelsen under "Andre renteindtægter".

ECB's pensionsordninger og ydelser efter fratrædelse, andre langfristede personaleydelser og fratrædelsesgodtgørelser

ECB's ordninger vedrørende pension og lignende personaleydelser til medarbejdere samt ydelser til medlemmer af Direktionen og de medlemmer af Tilsynsrådet, som er ansat af ECB, er ydelsesbaserede.

Pensionsordningen for medarbejderne finansieres af aktiver, som besiddes af en fond for langfristede personaleydelser. De obligatoriske bidrag, som indbetales af ECB og medarbejderne, er afspejlet i ordningens ydelsesbaserede søjle. Medarbejderne kan foretage yderligere, frivillige bidrag i en bidragsbaseret søjle, som kan anvendes til at opnå yderligere ydelser[27]. Disse bestemmes af den beløbsmæssige størrelse af det frivillige bidrag med tillæg af investeringsafkastet fra disse bidrag.

Pensionsydelser og ydelser efter fratrædelse og andre langfristede personaleydelser for medlemmerne af Direktionen og de medlemmer af Styrelsesrådet, som er ansat af ECB, er uafdækkede. For medarbejdernes vedkommende er ydelser efter fratrædelse, bortset fra pensionsydelser og andre langsigtede personaleydelser, uafdækkede.

Den ydelsesbaserede nettoforpligtelse

I balancen opgøres forpligtelsen i forbindelse med ydelsesbaserede ordninger, herunder pensionsydelser og andre langfristede personaleydelser og fratrædelsesgodtgørelser[28], under "Øvrige poster" (passiver) som nutidsværdien af den ydelsesbaserede forpligtelse på balancedagen fratrukket dagsværdien af ordningernes aktiver, som skal anvendes til at finansiere den dertil knyttede forpligtelse.

Uafhængige aktuarer opgør årligt værdien af den ydelsesbaserede pensionsforpligtelse efter den fremskrevne akkumulerede enhedsmetode (Projected Unit Credit-metoden). Nutidsværdien af den ydelsesbaserede forpligtelse beregnes ved at tilbagediskontere de forventede fremtidige pengestrømme. Den anvendte diskonteringssats opgøres under henvisning til markedsafkastet på balancedagen af meget sikre virksomhedsobligationer i euro med en løbetid, der svarer til løbetiden for de dertil knyttede forpligtelser.

Aktuarmæssige gevinster og tab kan skyldes erfaringsbaserede reguleringer (hvor de faktiske begivenheder adskiller sig fra de tidligere aktuarmæssige forudsætninger) og ændringer i aktuarmæssige forudsætninger.

Omkostningerne vedrørende den ydelsesbaserede nettoforpligtelse

Omkostningerne vedrørende den ydelsesbaserede nettoforpligtelse er opdelt i forskellige komponenter, som er medtaget i resultatopgørelsen, og genberegningen af ydelser efter fratrædelse er medtaget i balancen under "Revalueringskonti".

I resultatopgørelsen indregnes nettoværdien af følgende komponenter:

- løbende omkostninger til ydelsesbaserede ordninger vedrørende det aktuelle regnskabsår

- omkostninger til ydelsesbaserede ordninger vedrørende tidligere regnskabsår, som skyldes ændring i ordningen

- nettorenteudgift på nettoforpligtelsen i forbindelse med ydelsesbaserede ordninger baseret på diskonteringssatsen

- genberegninger, for så vidt angår andre langfristede personaleydelser og eventuelle langfristede fratrædelsesgodtgørelser[29] (i deres helhed).

Nettobeløbet under "Revalueringskonti" omfatter:

- aktuarmæssige gevinster og tab på den ydelsesbaserede forpligtelse

- det faktiske afkast af ordningernes aktiver, ekskl. beløb, som indgår i nettorenten på den ydelsesbaserede nettoforpligtelse

- eventuelle ændringer i effekten af aktivloftet, ekskl. beløb, som indgår i nettorenten på den ydelsesbaserede nettoforpligtelse.

Disse beløb værdiansættes årligt af uafhængige aktuarer med henblik på at indregne en passende forpligtelse i årsregnskabet.

ESCB-interne mellemværender/Eurosystem-interne mellemværender

ESCB-interne mellemværender er hovedsagelig resultatet af grænseoverskridende betalinger i Den Europæiske Union (EU), som afvikles i centralbankpenge i euro. Størstedelen af disse transaktioner er indledt af private aktører (dvs. kreditinstitutter, virksomheder og enkeltpersoner). De afvikles i Target – Trans-European Automated Real-time Gross settlement Express Transfer-systemet – og medfører bilaterale mellemværender i EU-centralbankers Target-konti. Betalinger, som gennemføres af ECB og de nationale centralbanker, påvirker også disse konti. Alle afviklinger aggregeres automatisk og justeres, så de indgår i den enkelte nationale centralbanks position over for ECB. Disse positioner i ECB's regnskab repræsenterer den enkelte nationale centralbanks nettotilgodehavende eller -forpligtelse over for resten af Det Europæiske System af Centralbanker (ESCB). Bevægelserne i Target-kontiene afspejles i dagligt i ECB's og de nationale centralbankers regnskabsmateriale.

De Eurosystem-interne mellemværender, som de nationale centralbanker i euroområdet har med ECB som følge af Target, samt andre Eurosystem-interne mellemværender i euro (fx ECB's foreløbige overskudsfordeling til de nationale centralbanker) opføres i ECB's balance som en enkelt nettoaktiv- eller nettopassivpost under enten "Andre tilgodehavender inden for Eurosystemet, netto" eller "Andre forpligtelser inden for Eurosystemet, netto". De ESCB-interne mellemværender, som nationale centralbanker uden for euroområdet har med ECB som følge af deres deltagelse i Target[30], er opgjort under "Forpligtelser i euro over for residenter uden for euroområdet".

Eurosystem-interne mellemværender, der opstår i forbindelse med fordelingen af eurosedler inden for Eurosystemet, opføres som et samlet nettoaktiv i delposten "Tilgodehavender i forbindelse med fordelingen af eurosedler inden for Eurosystemet" (se "Seddelomløb" nedenfor).

Eurosystem-interne mellemværender, der opstår som følge af overførsel af valutareserveaktiver til ECB fra nationale centralbanker, der indtræder i Eurosystemet, denomineres i euro og opgøres under "Forpligtelser svarende til overførslen af valutareserver".

Seddelomløb

ECB og de nationale centralbanker i euroområdet, som tilsammen udgør Eurosystemet, udsteder eurosedler[31]. Den samlede værdi af eurosedler i omløb fordeles den sidste bankdag i hver måned til de nationale centralbanker i Eurosystemet i henhold til seddelfordelingsnøglen[32].

ECB er blevet tildelt en andel på 8 pct. af det samlede beløb af eurosedler i omløb, som indregnes i balancen under passivposten "Seddelomløb". ECB's andel af den samlede udstedelse af eurosedler garanteres af tilgodehavender hos de nationale centralbanker. Disse tilgodehavender er rentebærende[33] og indregnes i delposten "Eurosystem-interne tilgodehavender: tilgodehavender i forbindelse med fordelingen af eurosedler inden for Eurosystemet" (se "ESCB-interne mellemværender/Eurosystem-interne mellemværender" ovenfor). Renteindtægterne af disse tilgodehavender medtages i resultatopgørelsen, hvor de indregnes i posten "Renteindtægter fra fordelingen af eurosedler inden for Eurosystemet".

Foreløbig overskudsfordeling

Et beløb svarende til summen af ECB's indtægter fra eurosedler i omløb og indtægter fra værdipapirer, der holdes af pengepolitiske grunde, som er købt under i) Securities Markets Programme, ii) det tredje program til opkøb af særligt dækkede obligationer, iii) programmet til opkøb af asset-backed securities, iv) opkøbsprogrammet inden for den offentlige sektor og v) opkøbsprogrammet på foranledning af den pandemiske nødsituation, fordeles i januar det følgende år som en foreløbig fordeling, såfremt Styrelsesrådet ikke har truffet en anden beslutning[34]. En sådan beslutning træffes, hvis Styrelsesrådet på grundlag af et begrundet skøn udarbejdet af Direktionen forventer, at ECB vil få et samlet årligt tab eller opnå et overskud på årsbasis, som er mindre end disse indtægter. Styrelsesrådet kan også beslutte at overføre alle eller en del af disse indtægter til en hensættelse til dækning af finansielle risici. Styrelsesrådet kan endvidere også beslutte at reducere det beløb fra indtægterne fra eurosedler i omløb, som fordeles i januar, med et beløb svarende til ECB's udgifter i tilknytning til udstedelse og håndtering af eurosedler.

Begivenheder efter balancedagen

Værdien af aktiver og passiver korrigeres for begivenheder, der indtræffer mellem balancedagen og den dato, hvor Direktionen godkender fremlæggelsen af ECB's årsregnskab for Styrelsesrådet til godkendelse, hvis begivenhederne påvirker vurderingen af aktiver og passiver på balancedagen væsentligt.

Vigtige begivenheder efter balancedagen, der ikke påvirker vurderingen af aktiver og passiver på balancedagen, oplyses i noterne.

Ændringer i anvendt regnskabspraksis

I 2023 var der ingen ændringer af den regnskabspraksis, som ECB anvender.

Andre forhold

I henhold til ESCB-statuttens artikel 27 og efter indstilling fra Styrelsesrådet har Rådet for Den Europæiske Union i første omgang godkendt udnævnelsen af Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (Forbundsrepublikken Tyskland) som ECB's eksterne revisor for en femårig periode til og med regnskabsåret 2022. I 2023 godkendte Rådet for Den Europæiske Union efter indstilling fra Styrelsesrådet en forlængelse af denne periode med yderligere to år til og med regnskabsåret 2024.

2.4 Noter til balancen

Note 1 – Guld og tilgodehavender i guld

Denne post bestod af ECB's guldbeholdninger:

2023 | 2022 | |

|---|---|---|

Mængde | ||

Ounces finguld1 | 16.285.778 | 16.229.522 |

Kurs | ||

Amerikanske dollar pr. ounce finguld | 2.063,950 | 1.819,700 |

Amerikanske dollar pr. euro | 1,1050 | 1,0666 |

Markedsværdi (i mio. euro) | 30.419 | 27.689 |

1) Dette svarer til henholdsvis 506,5 tons og 504,8 tons i 2023 og 2022.

Stigningen i ECB's guldbeholdning skyldtes primært en stigning i markedsprisen i euro på guld (se "Guld samt aktiver og passiver i fremmed valuta" i afsnit 2.3 "Anvendt regnskabspraksis" og note 15 "Revalueringskonti"). Efter Kroatiens indførelse af den fælles valuta med virkning fra 1. januar 2023 overførte Hrvatska narodna banka desuden 56.256 ounces finguld til ECB til en værdi af 96 mio. euro.

Note 2 – Tilgodehavender i fremmed valuta hos residenter i og uden for euroområdet

Note 2.1 – Tilgodehavender hos IMF

I denne post indregnes ECB's beholdning af særlige trækningsrettigheder (SDR), som udgjorde 2.083 mio. euro pr. 31. december 2023 (1.759 mio. euro i 2022). Tilgodehavendet er resultatet af en tovejs frivillig købs- og salgsordning for SDR sammen med Den Internationale Valutafond (IMF), hvor IMF på vegne af ECB er bemyndiget til at sælge eller købe SDR mod euro inden for en fastsat øvre og nedre grænse. SDR behandles i regnskabet som en fremmed valuta (se "Guld samt aktiver og passiver i fremmed valuta" i afsnit 2.3 "Anvendt regnskabspraksis"). ECB's beholdninger af SDR steg i 2023, hovedsagelig som følge af en transaktion, der fandt sted inden for den ovennævnte frivillige købs- og salgsordning.

Note 2.2 – Banktilgodehavender og værdipapirer, eksterne lån og andre eksterne aktiver og tilgodehavender i fremmed valuta hos residenter i euroområdet

I disse to poster indregnes tilgodehavender hos banker og lån i fremmed valuta samt værdipapirinvesteringer i amerikanske dollar, japanske yen og kinesiske renminbi.

2023 | 2022 | Udvikling | |

|---|---|---|---|

Tilgodehavender hos residenter uden for euroområdet | |||

Anfordringskonti | 7.161 | 15.687 | -8.526 |

Pengemarkedsindskud | 474 | 985 | -512 |

Værdipapirer | 46.158 | 37.172 | 8.986 |

Tilgodehavender hos residenter uden for euroområdet i alt | 53.793 | 53.844 | -52 |

Tilgodehavender hos residenter i euroområdet | |||

Anfordringskonti | 25 | 34 | -10 |

Pengemarkedsindskud | 1.426 | 1.125 | 301 |

Tilgodehavender hos residenter i euroområdet i alt | 1.450 | 1.159 | 291 |

I alt | 55.243 | 55.004 | 239 |

Den samlede værdi af disse poster steg i 2023, hvilket primært skyldtes indtægterne i årets løb, især fra porteføljen af amerikanske dollar. Efter Kroatiens indførelse af den fælles valuta med virkning fra 1. januar 2023 overførte Hrvatska narodna banka desuden valutareserveaktiver i amerikanske dollar til ECB til en værdi af 544 mio. euro. Den samlede forøgelse blev dog næsten fuldt ud opvejet af den amerikanske dollars og den japanske yens depreciering over for euroen.

ECB's nettovalutabeholdninger[35] var følgende:

2023 | 2022 | |

|---|---|---|

Amerikanske dollar | 52.590 | 49.590 |

Japanske yen | 1.089.844 | 1.090.312 |

Kinesiske renminbi | 4.545 | 4.440 |

Der fandt ikke nogen valutainterventioner sted i 2023.

Note 3 – Andre tilgodehavender i euro hos kreditinstitutter i euroområdet

Pr. 31. december 2023 bestod denne post af saldi på anfordringskonti hos residenter i euroområdet svarende til 17 mio. euro (12 mio. euro i 2022).

Note 4 – Værdipapirer i euro udstedt af residenter i euroområdet

Note 4.1 – Værdipapirer, der holdes af pengepolitiske grunde

Pr. 31. december 2023 bestod denne post af værdipapirer, som ECB havde erhvervet inden for rammerne af Securities Markets Programme (SMP), det tredje program til opkøb af særligt dækkede obligationer (CBPP3), programmet til opkøb af asset-backed securities (ABSPP), opkøbsprogrammet inden for den offentlige sektor (PSPP) og opkøbsprogrammet på foranledning af den pandemiske nødsituation (PEPP).

Startdato | Slutdato | Afgørelse | Kategori af belånbare værdipapirer1 | |

|---|---|---|---|---|

Fuldførte/afsluttede programmer | ||||

CBPP12 | Juli 2009 | Juni 2010 | ECB/2009/16 | Særligt dækkede obligationer udstedt af residenter i euroområdet |