Ročná účtovná závierka ECB 2023

Hlavné údaje

1 Správa o činnosti

1.1 Účel správy o činnosti ECB

Správa o činnosti[1] je neoddeliteľnou súčasťou ročnej účtovnej závierky ECB a jej cieľom je priblížiť čitateľom širšie súvislosti týkajúce sa finančných výkazov.[2] Vzhľadom na to, že činnosti a operácie ECB sa uskutočňujú v záujme plnenia cieľov jej menovej politiky, finančnú situáciu ECB a výsledok jej finančného hospodárenia je potrebné vnímať s prihliadnutím na realizované menovopolitické opatrenia.

Správa o činnosti v tomto smere predstavuje hlavné úlohy a činnosti ECB a opisuje ich vplyv na jej finančné výkazy. Okrem toho analyzuje hlavné zmeny v súvahe a výkaze ziskov a strát počas roka a obsahuje informácie o čistom majetku ECB. V neposlednom rade opisuje rizikové prostredie, v ktorom ECB pôsobí, a informuje o špecifických rizikách, ktorým je ECB vystavená, a o pravidlách riadenia rizík používaných na ich zmiernenie.

1.2 Hlavné úlohy a činnosti

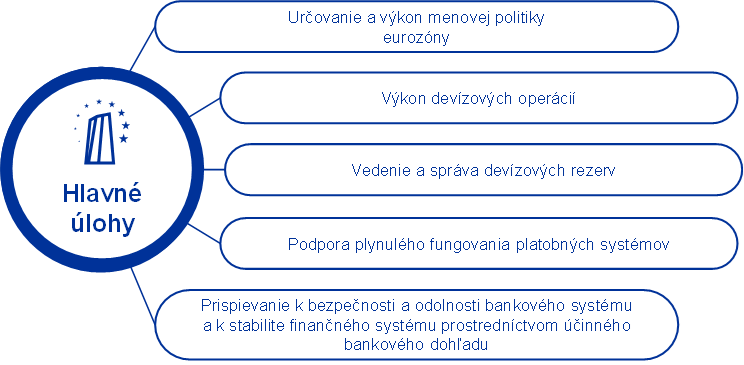

ECB je súčasťou Eurosystému, ktorý popri nej tvoria národné centrálne banky členských štátov Európskej únie (EÚ), ktorých menou je euro.[3] Hlavným cieľom Eurosystému je udržiavať cenovú stabilitu. Ciele a úlohy ECB sú stanovené v Zmluve o fungovaní Európskej únie[4] a v Štatúte Európskeho systému centrálnych bánk a Európskej centrálnej banky (Štatúte ESCB)[5] (diagram 1). ECB svoje činnosti vykonáva s cieľom plniť svoj mandát; jej zámerom nie je dosahovať zisk.

Diagram 1

Hlavné úlohy ECB

Operácie menovej politiky Eurosystému sa vykazujú vo finančných výkazoch ECB a národných centrálnych bánk krajín eurozóny, v súlade so zásadou decentralizovanej realizácie menovej politiky Eurosystému. Tabuľka 1 uvádza prehľad hlavných operácií a funkcií, ktoré ECB vykonáva v rámci plnenia svojho mandátu, a ich vplyvu na jej finančné výkazy.

Tabuľka 1

Hlavné činnosti ECB a ich vplyv na jej finančné výkazy

Výkon menovej politiky

Úvery a záväzky voči úverovým inštitúciám v eurozóne súvisiace s operáciami menovej politiky | Cenné papiere držané na účely menovej politiky | Pôžičky cenných papierov |

|---|---|---|

Rámec operácií menovej politiky Eurosystému pozostáva zo súboru nástrojov menovej politiky. Eurosystém uskutočňuje operácie na voľnom trhu, ponúka možnosť využívať automatické operácie a vyžaduje, aby úverové inštitúcie tvorili povinné minimálne rezervy.1 Tieto menovopolitické nástroje používajú decentralizovaným spôsobom národné centrálne banky. V ich finančných výkazoch figurujú pod súvahovými položkami „Úvery v eurách poskytnuté úverovým inštitúciám eurozóny v operáciách menovej politiky“ a „Záväzky voči úverovým inštitúciám eurozóny v eurách z operácií menovej politiky“. | Nákupy týchto cenných papierov realizuje ECB a národné centrálne banky Eurosystému; vykazujú sa pod súvahovou položkou „Cenné papiere držané na účely menovej politiky“. V súčasnosti držané cenné papiere sa účtujú v amortizovanej obstarávacej cene so zohľadnením zníženia hodnoty. Časovo rozlíšené kupónové výnosy a amortizácia prémií a diskontov sú zahrnuté do výkazu ziskov a strát v čistom vyjadrení buď ako „Ostatné úrokové výnosy“ alebo „Ostatné úrokové náklady“, podľa toho, či je čisté saldo kladné alebo záporné. Prípadné realizované zisky a straty sa vykazujú vo výkaze ziskov a strát ako „Realizované zisky/straty z finančných operácií“. | Cenné papiere držané na účely menovej politiky sú k dispozícii na požičiavanie od Eurosystému.2 Tieto operácie pre ECB vykonávajú špecializované inštitúcie. Vykazujú sa v rámci súvahových položiek „Ostatné záväzky voči úverovým inštitúciám eurozóny v eurách“ a „Záväzky voči nerezidentom eurozóny v eurách“, ak bol kolaterál poskytnutý v hotovosti a zostáva neinvestovaný. V ostatných prípadoch sa príslušné pôžičky cenných papierov zaznamenávajú na podsúvahových účtoch. Časovo rozlíšené úroky sú zahrnuté do výkazu ziskov a strát ECB ako „Ostatné úrokové výnosy“ alebo „Ostatné úrokové náklady“. |

Poskytovanie likvidity v cudzej mene | Poskytovanie likvidity v eurách centrálnym bankám krajín mimo eurozóny |

|---|---|

ECB plní úlohu sprostredkovateľa medzi centrálnymi bankami krajín nepatriacich do eurozóny a národnými centrálnymi bankami Eurosystému prostredníctvom swapových transakcií zameraných na poskytovanie krátkodobých devízových zdrojov protistranám Eurosystému.3 Tieto operácie sa vykazujú v rámci súvahových položiek „Záväzky voči nerezidentom eurozóny v eurách“ a „Ostatné pohľadávky v rámci Eurosystému (čisté)“, resp. „Ostatné záväzky v rámci Eurosystému (čisté)“, ako aj na príslušných podsúvahových účtoch. Časovo rozlíšené úroky sú zahrnuté do výkazu ziskov a strát ECB ako „Ostatné úrokové výnosy“ alebo „Ostatné úrokové náklady“. | Eurosystém môže centrálnym bankám krajín mimo eurozóny poskytovať eurovú likviditu prostredníctvom swapových a repo obchodov výmenou za akceptovateľný kolaterál.4 Za ECB sa swapové operácie vykazujú v súvahových položkách „Pohľadávky voči nerezidentom eurozóny v cudzej mene“, „Záväzky voči nerezidentom eurozóny v eurách“ alebo „Ostatné pohľadávky v rámci Eurosystému (čisté)“, resp. „Ostatné záväzky v rámci Eurosystému (čisté)“, ako aj na príslušných podsúvahových účtoch. Časovo rozlíšené úroky sú zahrnuté do výkazu ziskov a strát ECB ako „Ostatné úrokové výnosy“ alebo „Ostatné úrokové náklady“. |

Realizácia devízových operácií a správa devízových rezerv

Devízové operácie a správa devízových rezerv |

|---|

Devízové rezervy ECB sa uvádzajú v súvahe, predovšetkým pod položkami „Zlato a pohľadávky v zlate“, „Pohľadávky voči nerezidentom eurozóny v cudzej mene“, „Pohľadávky voči rezidentom eurozóny v cudzej mene“, zatiaľ čo prípadné súvisiace záväzky sú uvádzané pod položkami „Záväzky voči rezidentom eurozóny v cudzej mene“ a „Záväzky voči nerezidentom eurozóny v cudzej mene“. Devízové transakcie sú do dátumu vyrovnania vedené na podsúvahových účtoch. Čisté úrokové výnosy vrátane časovo rozlíšených kupónových výnosov a amortizácie prémií a diskontov sú zahrnuté do výkazu ziskov a strát pod položkou „Úrokové výnosy z devízových rezerv“. Nerealizované cenové a kurzové straty prevyšujúce v minulosti zaznamenaný nerealizovaný zisk z tých istých položiek a realizované zisky a straty z predaja devízových rezerv sú tiež zahrnuté do výkazu ziskov a strát pod položkami „Zníženie hodnoty finančných aktív a pozícií" a „Realizované zisky/straty z finančných operácií". Nerealizované zisky sa vykazujú v súvahovej položke „Účty precenenia“. |

Podpora plynulého fungovania platobných systémov

Platobné systémy (TARGET) |

|---|

Zostatky národných centrálnych bánk krajín eurozóny voči ECB v rámci Eurosystému zo systému TARGET5 sa v súvahe ECB vykazujú spolu ako jedna čistá aktívna alebo pasívna pozícia v položke „Ostatné pohľadávky v rámci Eurosystému (čisté)“ alebo „Ostatné záväzky v rámci Eurosystému (čisté)“. Zostatky národných centrálnych bánk krajín mimo eurozóny voči ECB v rámci systému TARGET sa vykazujú v súvahovej položke „Záväzky voči nerezidentom eurozóny v eurách“. Zostatky pridružených systémov6 pripojených k systému TARGET prostredníctvom komponentu TARGET-ECB sa v súvahe zaznamenávajú pod položkou „Záväzky voči ostatným rezidentom eurozóny v eurách“ alebo „Záväzky voči nerezidentom eurozóny v eurách“ v závislosti od toho, či je správcovský subjekt zriadený v eurozóne alebo mimo nej. Časovo rozlíšené úroky sú zahrnuté do výkazu ziskov a strát ako „Ostatné úrokové výnosy“ alebo „Ostatné úrokové náklady“. |

Prispievanie k bezpečnosti a odolnosti bankového systému a stabilite finančného systému

Bankový dohľad – jednotný mechanizmus dohľadu |

|---|

Ročné náklady ECB v súvislosti s jej úlohami dohľadu sa hradia z ročných poplatkov za dohľad, ktoré sa účtujú dohliadaným subjektom. Poplatky za dohľad sa uvádzajú vo výkaze ziskov a strát pod položkou „Čisté výnosy/náklady z poplatkov a provízií". ECB má okrem toho v prípade nedodržiavania platných bankových právnych predpisov EÚ o prudenciálnych požiadavkách (vrátane rozhodnutí dohľadu ECB) právomoc ukladať dohliadaným subjektom administratívne sankcie. S tým súvisiaci príjem sa zaznamenáva vo výkaze ziskov a strát pod položkou „Čisté výnosy/náklady z poplatkov a provízií". |

Ostatné

Bankovky v obehu | Portfólio vlastných zdrojov |

|---|---|

ECB bolo pridelených 8 % z celkovej hodnoty eurových bankoviek v obehu. Tento podiel je krytý pohľadávkami voči národným centrálnym bankám úročenými sadzbou tendrov Eurosystému v hlavných refinančných operáciách, ktoré sa vykazujú v súvahovej položke „Pohľadávky súvisiace s prideľovaním eurových bankoviek v rámci Eurosystému“. Tieto úroky sú zahrnuté do výkazu ziskov a strát pod položkou „Úrokové výnosy z prideľovania eurových bankoviek v rámci Eurosystému“. Náklady spojené s cezhraničnou prepravou eurových bankoviek medzi tlačiarňami bankoviek a národnými centrálnymi bankami a s dodávaním nových bankoviek do národných centrálnych bánk a medzi nimi v prípade nedostatočných zásob bankoviek nesie centrálne ECB. Tieto náklady sú uvedené vo výkaze ziskov a strát pod položkou „Služby súvisiace s výrobou bankoviek“. | Portfólio vlastných zdrojov ECB sa uvádza v súvahe, predovšetkým pod položkou „Ostatné finančné aktíva“. Časovo rozlíšené kupónové výnosy a amortizované prémie a diskonty sú zahrnuté do výkazu ziskov a strát pod položkami „Ostatné úrokové výnosy“ a „Ostatné úrokové náklady“. Nerealizované cenové straty prevyšujúce v minulosti zaznamenané nerealizované cenové zisky z tých istých položiek a realizované zisky a straty z predaja cenných papierov sú tiež zahrnuté do výkazu ziskov a strát pod položkami „Zníženie hodnoty finančných aktív a pozícií" a „Realizované zisky/straty z finančných operácií". Nerealizované cenové zisky sa vykazujú v súvahovej položke „Účty precenenia“. |

1) Podrobnejšie informácie o nástrojoch menovej politiky Eurosystému a konkrétnejšie o operáciách na voľnom trhu sú na internetovej stránke ECB.

2) Podrobnejšie informácie o požičiavaní cenných papierov sú na internetovej stránke ECB.

3) Podrobnejšie informácie o menových swapových linkách sú na internetovej stránke ECB.

4) Podrobnejšie informácie o operáciách Eurosystému na poskytovanie eurovej likvidity za akceptovateľný kolaterál sú na internetovej stránke ECB.

5) Podrobnejšie informácie o systéme TARGET sú na internetovej stránke ECB.

6) Pridružené systémy sú infraštruktúry finančného trhu, ktorým Rada guvernérov udelila prístup ku komponentu TARGET-ECB za predpokladu, že spĺňajú požiadavky vymedzené v rozhodnutí ECB (EÚ) 2022/911 z 19. apríla 2022 o podmienkach TARGET-ECB a o zrušení rozhodnutia ECB/2007/7 (ECB/2022/22) (Ú. v. EÚ L 163, 17.6.2022, s. 1) v znení neskorších zmien. Neoficiálne konsolidované znenie so zoznamom zmien sa nachádza tu. Ďalšie informácie o pridružených systémoch sú na internetovej stránke ECB.

1.3 Finančný vývoj

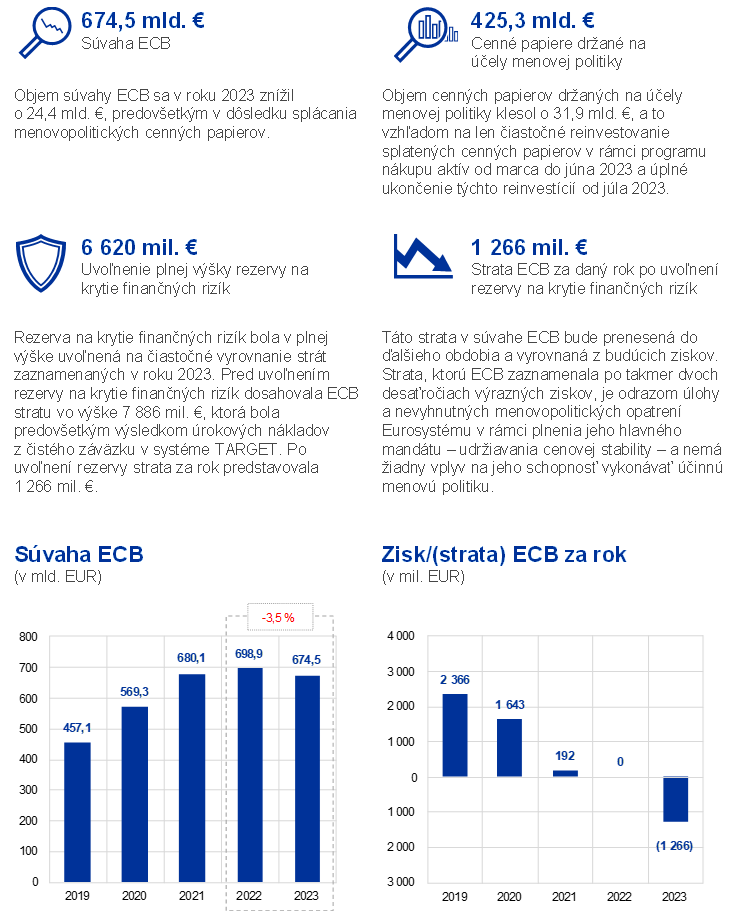

1.3.1 Súvaha

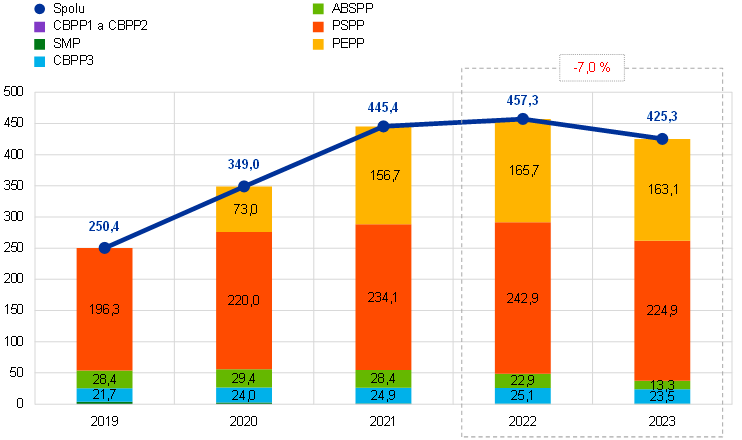

V rokoch 2019 až 2022 súvaha ECB výrazne expandovala, najmä v dôsledku priamych nákupov cenných papierov, ktoré ECB uskutočňovala v rámci realizácie menovej politiky Eurosystému (graf 1). Hlavnými faktormi výraznej expanzie v rokoch 2020 a 2021 boli predovšetkým čisté nákupy cenných papierov v rámci programu nákupu aktív (asset purchase programme – APP)[6] a spustenie núdzového pandemického programu nákupu aktív (pandemic emergency purchase programme – PEPP)[7] v marci 2020. Čistý nákup cenných papierov v rámci programu PEPP sa skončil na konci marca 2022 a v rámci programu APP 1. júla 2022, čo viedlo k miernejšiemu nárastu súvahy ECB v roku 2022.

Graf 1

Hlavné zložky súvahy ECB

(v mld. EUR)

Zdroj: ECB.

V roku 2023 sa objem súvahy ECB znížil o 24,4 mld. € na 674,5 mld. €, najmä vzhľadom na postupnú redukciu objemu aktív nadobudnutých v rámci programu APP v dôsledku len čiastočného reinvestovania istiny zo splatených cenných papierov v tomto portfóliu od marca do júna 2023 a úplného ukončenia týchto reinvestícií od júla 2023.

Cenné papiere v eurách držané na účely menovej politiky ku koncu roka 2023 tvorili 63 % celkových aktív ECB. Pod touto súvahovou položkou ECB vedie cenné papiere nadobudnuté v rámci programu pre trhy s cennými papiermi (Securities Markets Programme – SMP) a programov CBPP3, ABSPP, PSPP a PEPP. Cenné papiere nakúpené v rámci uvedených programov sa oceňujú v amortizovanej obstarávacej cene so zohľadnením zníženia hodnoty.

Na základe príslušných rozhodnutí Rady guvernérov Eurosystém pokračoval v reinvestovaní plnej výšky istiny zo splatených cenných papierov v rámci programu PEPP počas celého roka a v rámci programu APP do konca februára 2023. Od začiatku marca do konca júna 2023 Eurosystém reinvestoval istinu zo splatených cenných papierov v rámci programu APP len čiastočne a od júla 2023 tieto reinvestície ukončil. V dôsledku týchto rozhodnutí sa objem portfólia cenných papierov ECB vedeného na účely menovej politiky znížil o 31,9 mld. € na 425,3 mld. € (graf 2). Objem aktív nadobudnutých v rámci programu APP sa v dôsledku splácania znížil o 18,0 mld. € v prípade portfólia PSPP, o 9,5 mld. € v prípade portfólia ABSPP a o 1,6 mld. € v prípade portfólia CBPP3. Objem portfólia PEPP sa znížil o 2,6 mld. € najmä v dôsledku čistého vplyvu amortizácie prémií a diskontov[8] cenných papierov v portfóliu.

Počas prvého polroka 2024 Rada guvernérov plánuje[9] pokračovať v reinvestovaní istiny zo splatených cenných papierov nakúpených v rámci programu PEPP v plnej výške. V druhom polroku má v úmysle znižovať objem portfólia PEPP na úrovni Eurosystému v priemere o 7,5 mld. € mesačne a na konci roka 2024 plánuje reinvestície ukončiť. Rada guvernérov bude naďalej pružne reinvestovať prostriedky zo splatených cenných papierov v rámci portfólia PEPP na potlačenie rizík súvisiacich s pandémiou ohrozujúcich fungovanie transmisného mechanizmu menovej politiky.

Graf 2

Cenné papiere držané na účely menovej politiky

(v mld. EUR)

Zdroj: ECB.

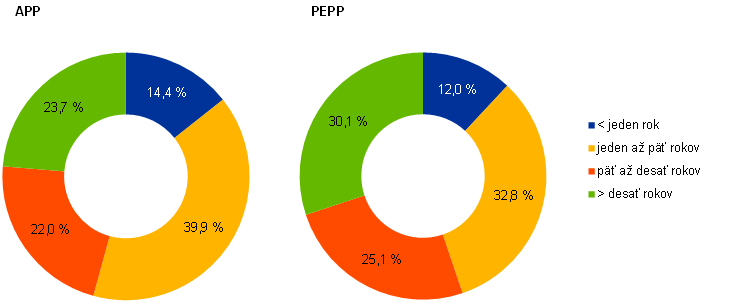

Cenné papiere ECB držané na účely menovej politiky v rámci aktívnych programov, t. j. APP a PEPP, mali ku koncu roka 2023 diverzifikovaný profil splatnosti[10] (graf 3).

Graf 3

Profil splatnosti programov APP a PEPP

Zdroj: ECB.

Poznámka: V prípade cenných papierov krytých aktívami je profil splatnosti namiesto právneho dátumu splatnosti založený na váženej priemernej životnosti cenných papierov.

V roku 2023 celková eurová hodnota aktív v rámci devízových rezerv ECB, ktoré pozostávajú zo zlata, zvláštnych práv čerpania, amerických dolárov, japonských jenov a čínskych jüanov, vzrástla o 3,3 mld. € na 87,7 mld. €.

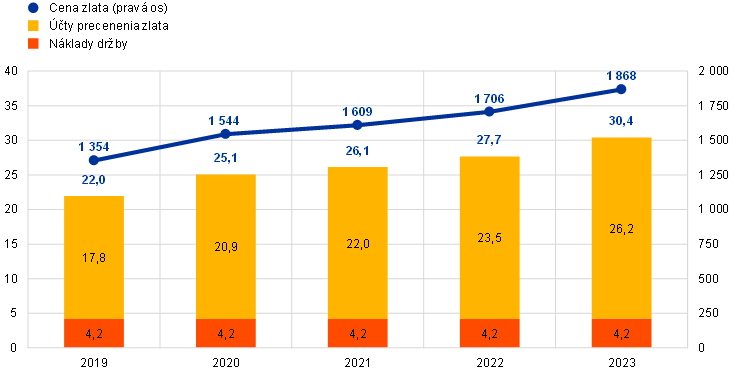

Eurová hodnota zlata a pohľadávok v zlate v držbe ECB sa v roku 2023 predovšetkým v dôsledku nárastu trhovej ceny zlata v eurách zvýšila o 2,7 mld. € na 30,4 mld. € (graf 4). Toto zvýšenie zároveň viedlo k zodpovedajúcemu nárastu účtov precenenia zlata v držbe ECB (časť 1.3.2 „Čistý majetok“). Pri zavedení jednotnej meny v Chorvátsku k 1. januáru 2023 navyše Hrvatska narodna banka previedla do ECB zlato v hodnote 96 mil. €.

Graf 4

Zlaté rezervy a ceny zlata

(ľavá os: mld. EUR; pravá os: unca rýdzeho zlata v eurách)

Zdroj: ECB.

Poznámka: Položka „Účty precenenia zlata“ nezahŕňa príspevky centrálnych bánk členských štátov, ktoré vstúpili do eurozóny po 1. januári 1999, k akumulovaným účtom precenenia zlata ECB ku dňu pred ich vstupom do Eurosystému.

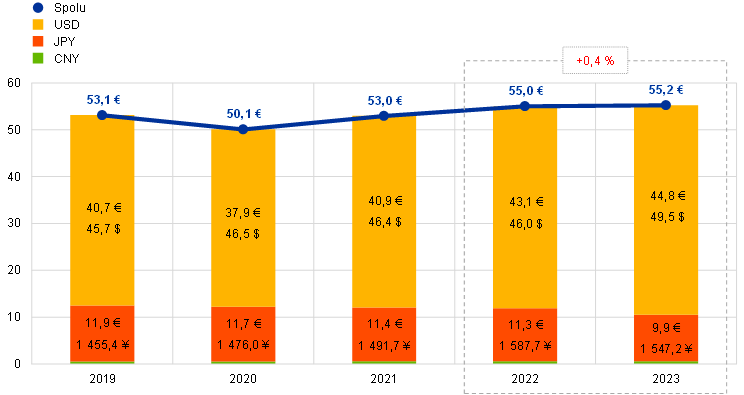

Čistý objem devízových prostriedkov ECB[11] v amerických dolároch, japonských jenoch a čínskych jüanoch vyjadrený v eurách vzrástol o 0,2 mld. € na 55,2 mld. € (graf 5), najmä v dôsledku výnosov získaných v priebehu roka, predovšetkým z portfólia v amerických dolároch. Okrem toho pri prijatí jednotnej meny v Chorvátsku k 1. januáru 2023 previedla Hrvatska narodna banka do ECB devízové rezervy v amerických dolároch v hodnote 544 mil. €. Nárast celkovej hodnoty devízových prostriedkov bol čiastočne kompenzovaný najmä oslabením amerického dolára a japonského jenu voči euru.

Graf 5

Devízové rezervy

(v mld. EUR)

Zdroj: ECB.

Hlavnou zložkou devízových rezerv ECB je americký dolár, ktorý ku koncu roka 2023 tvoril 81 % ich celkového objemu.

ECB pri investovaní svojich devízových rezerv uplatňuje trojstupňový proces. Ako prvý krok útvar ECB zodpovedný za riadenie rizík navrhuje strategické základné portfólio, ktoré schvaľuje Rada guvernérov. Ako druhý krok útvar ECB zodpovedný za správu portfólií navrhuje taktické základné portfólio, ktoré schvaľuje Výkonná rada. V treťom kroku každodenné investičné operácie uskutočňujú decentralizovaným spôsobom národné centrálne banky.

Devízové rezervy ECB sa investujú predovšetkým do cenných papierov a vkladov na peňažnom trhu, alebo sú uložené na bežných účtoch (graf 6). Cenné papiere v tomto portfóliu sa oceňujú koncoročnou trhovou cenou.

Graf 6

Zloženie investícií do cudzej meny

(v mld. EUR)

Zdroj: ECB.

Účelom devízových rezerv ECB je financovať potenciálne intervencie na devízovom trhu. Správa devízových rezerv ECB preto sleduje tri ciele (v poradí podľa priority): likviditu, bezpečnosť a výnosnosť. Toto portfólio preto zahŕňa najmä cenné papiere s krátkou dobou splatnosti (graf 7).

Graf 7

Profil splatnosti cenných papierov v cudzej mene

Zdroj: ECB.

Hodnota portfólia vlastných zdrojov sa zvýšila o 1,0 mld. € na 22,1 mld. € (graf 8), najmä v dôsledku i) reinvestícií získaných úrokových výnosov z tohto portfólia a ii) zvýšenia trhovej hodnoty eurových cenných papierov držaných v tomto portfóliu v dôsledku poklesu výnosov dlhopisov eurozóny na konci roka (graf 17).

Toto portfólio tvoria najmä cenné papiere v eurách, ktoré sa oceňujú koncoročnou trhovou cenou. V roku 2023 tvorili 77 % celkového portfólia štátne dlhopisy.

Podiel zelených investícií v rámci portfólia vlastných zdrojov naďalej rástol – z 13 % na konci roka 2022 sa zvýšil na 20 % na konci roka 2023. V nasledujúcich rokoch plánuje ECB ich podiel ďalej zvyšovať.[12] Od roku 2021 sa popri nákupoch zelených dlhopisov na sekundárnych trhoch uskutočňujú aj investície do eurového investičného fondu centrálnych bánk pre zelené dlhopisy, ktorý v januári 2021 zriadila Banka pre medzinárodné zúčtovanie.

Graf 8

Portfólio vlastných zdrojov ECB

(v mld. EUR)

Zdroj: ECB.

Portfólio vlastných zdrojov ECB tvoria najmä investície jej splateného základného imania a prostriedkov vedených vo všeobecnom rezervnom fonde a v rezerve na krytie finančných rizík. Toto portfólio predstavuje zdroj príjmu na čiastočné pokrytie prevádzkových nákladov ECB, ktoré nesúvisia s výkonom úloh dohľadu.[13] Investuje sa do aktív denominovaných v eurách, pričom podlieha limitom stanoveným v rámci kontroly rizík. Výsledkom je diverzifikovanejšia štruktúra splatnosti (graf 9) než v prípade portfólia devízových rezerv.

Graf 9

Profil splatnosti cenných papierov portfólia vlastných zdrojov ECB

Zdroj: ECB.

Ku koncu roka 2023 celková hodnota eurových bankoviek v obehu predstavovala 1 567,7 mld. €, čo je takmer rovnako ako na konci roka 2022. ECB bolo pridelených 8 % z celkovej hodnoty eurových bankoviek v obehu, čo ku koncu roka predstavovalo 125,4 mld. €. Vzhľadom na to, že ECB sama bankovky nevydáva, má voči národným centrálnym bankám krajín eurozóny pohľadávky v rámci Eurosystému vo výške rovnajúcej sa hodnote pridelených bankoviek v obehu.

Záväzky ECB v rámci Eurosystému, ktoré tvoria najmä čisté pohľadávky národných centrálnych bánk krajín eurozóny v rámci systému TARGET voči ECB a záväzky ECB v súvislosti s devízovými rezervami, ktoré jej národné centrálne banky krajín eurozóny previedli pri vstupe do Eurosystému, sa v roku 2023 zvýšili o 89,6 mld. € na 445,0 mld. €.

Vývoj záväzkov v rámci Eurosystému je daný najmä vývojom čistého záväzku v systéme TARGET. Hlavnými faktormi zmien čistého záväzku v systéme TARGET v období od roku 2019 do roku 2023 boli nákupy a splácanie menovopolitických cenných papierov vyrovnávaných prostredníctvom účtov systému TARGET, ako aj zmeny záväzkov voči rezidentom a nerezidentom eurozóny v eurách (graf 10). V roku 2023 bol prílev hotovosti v súvislosti so splácaním menovopolitických cenných papierov nižší ako odlev hotovosti súvisiaci s poklesom záväzkov voči rezidentom a nerezidentom eurozóny v eurách, čo viedlo k celkovému zvýšeniu čistého záväzku v systéme TARGET.

Graf 10

Čistý zostatok v systéme TARGET v rámci Eurosystému, záväzky voči rezidentom a nerezidentom eurozóny v eurách a cenné papiere držané na účely menovej politiky

(v mld. EUR)

Zdroj: ECB.

Poznámka: Na účely tohto grafu položka „Záväzky voči rezidentom a nerezidentom eurozóny v eurách“ zahŕňa „Ostatné záväzky voči úverovým inštitúciám eurozóny v eurách“, „Záväzky voči ostatným rezidentom eurozóny v eurách“ a „Záväzky voči nerezidentom eurozóny v eurách“.

V roku 2023 sa ostatné záväzky ECB znížili o 107,7 mld. € na 58,0 mld. € v dôsledku poklesu záväzkov voči rezidentom a nerezidentom eurozóny v eurách. Konkrétne došlo k poklesu i) vkladov, ktoré ECB prijala v úlohe finančného zástupcu[14], ii) zostatkov pridružených systémov mimo eurozóny pripojených k systému TARGET2 prostredníctvom komponentu TARGET2-ECB a iii) prijatého hotovostného kolaterálu za pôžičky cenných papierov nadobudnutých v rámci programu PSPP a cenných papierov verejného sektora nadobudnutých v rámci programu PEPP.

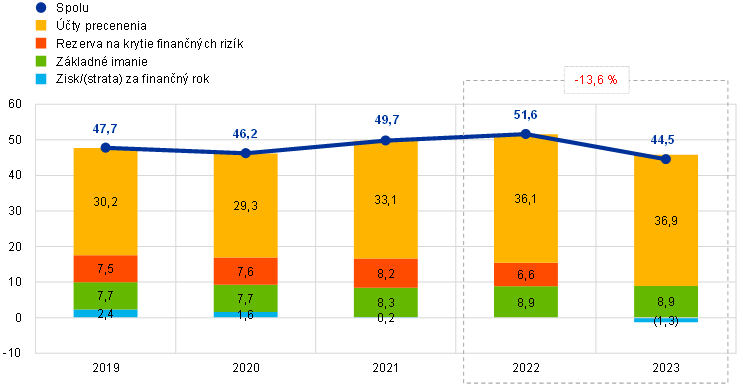

1.3.2 Čistý majetok

Čistý majetok ECB tvorí jej základné imanie, prostriedky vedené v rezerve na krytie finančných rizík a vo všeobecnom rezervnom fonde, účty precenenia[15], prípadné akumulované straty z predchádzajúcich rokov a zisk/strata za daný rok.[16]

Na konci roka 2023 čistý majetok ECB predstavoval spolu 44,5 mld. € (graf 11), čo bolo v dôsledku strát zaznamenaných počas roka 2003 o 7,0 mld. € menej ako na konci roka 2022. Na čiastočné vyrovnanie týchto strát bola v plnej výške použitá rezerva na krytie finančných rizík, čím sa strata za daný rok znížila na 1,3 mld. €. Pokles čistého majetku ECB z dôvodu strát zaznamenaných v roku 2023 bol čiastočne vyrovnaný i) nárastom stavu účtov precenenia, najmä v dôsledku zvýšenia trhovej ceny zlata v eurách v roku 2023, a ii) príspevkami Hrvatska narodna banka k splatenému základnému imaniu, účtom precenenia a rezerve na krytie finančných rizík v nadväznosti na prijatie jednotnej meny v Chorvátsku s účinnosťou od 1. januára 2023.

Graf 11

Čistý majetok ECB

(v mld. EUR)

Zdroj: ECB.

Poznámka: „Účty precenenia“ zahŕňajú celkové zisky z precenenia zlata, cudzej meny a cenných papierov, ale nepatrí sem účet precenenia v súvislosti s dávkami po skončení pracovného pomeru.

Zmeny čistého majetku ECB počas roka sú uvedené v tabuľke 2.

Tabuľka 2

Zmeny čistého majetku ECB

(v mil. EUR)

Základné imanie | Rezerva na krytie finančných rizík | Účty precenenia | Zisk/(strata) za finančný rok | Čistý majetok spolu | |

|---|---|---|---|---|---|

Stav k 31. decembru 2022 | 8 880 | 6 566 | 36 118 | – | 51 564 |

Splatenie zvyšnej časti podielu Hrvatska narodna banka na upísanom imaní ECB | 69 | 69 | |||

Príspevok Hrvatska narodna banka do rezervy na krytie finančných rizík | 53 | 53 | |||

Účty precenenia | 743 | ||||

Zlato | 2 634 | ||||

Cudzie meny | (2 562) | ||||

Cenné papiere a iné nástroje | 378 | ||||

Príspevok Hrvatska narodna banka k účtom precenenia1 | 293 | ||||

Uvoľnenie prostriedkov z rezervy na krytie finančných rizík | (6 620) | (6 620) | |||

Strata za rok | (1 266) | (1 266) | |||

Stav k 31. decembru 2023 | 8 948 | – | 36 861 | (1 266) | 44 543 |

1) Pri zavedení jednotnej meny v Chorvátsku Hrvatska narodna banka prispela k zostatkom na všetkých účtoch precenenia ECB k 31. decembru 2022. Údaj v tejto tabuľke nezahŕňa príspevok k účtu precenenia v súvislosti s dávkami po skončení pracovného pomeru, v súlade s definíciou „Účty precenenia“ v tejto časti.

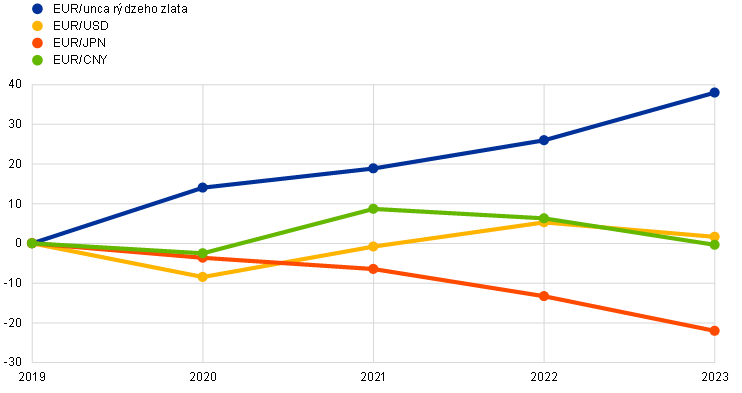

Nerealizované zisky z držby zlata a devíz a nerealizované zisky z cenných papierov, pri ktorých dochádza k preceňovaniu, sa vo výkaze ziskov a strát nevykazujú ako výnosy, ale účtujú sa priamo na účtoch precenenia na pasívnej strane súvahy ECB. Zostatky na týchto účtoch je možné použiť na absorbovanie vplyvu prípadného budúceho nepriaznivého vývoja cien a/alebo výmenných kurzov, a ako také zvyšujú odolnosť ECB voči rizikám. V roku 2023 sa stav účtov precenenia zlata, cudzích mien a cenných papierov zvýšil o 0,7 mld. € na 36,9 mld. €, predovšetkým v dôsledku vyšších zostatkov z precenenia zlata vzhľadom na nárast trhovej ceny zlata v eurách. Zostatky z precenenia cudzích mien klesli, najmä z dôvodu znehodnotenia amerického dolára a japonského jenu voči euru (graf 12).

Graf 12

Hlavné výmenné kurzy a cena zlata v rokoch 2019 až 2023

(percentuálne zmeny oproti roku 2019; koncoročné údaje)

Zdroj: ECB.

ECB si vzhľadom na finančné riziká, ktorým je vystavená (časť 1.4.1 „Finančné riziká“), môže viesť rezervu na krytie finančných rizík, ktorá sa používa na krytie s nimi súvisiacich strát v rozsahu, ktorý Rada guvernérov uzná za potrebný. Výška tejto rezervy sa každoročne prehodnocuje na základe viacerých faktorov vrátane výšky rizikových aktív, prognózovaných výsledkov na budúci rok a hodnotenia rizík. Rezerva na krytie finančných rizík, spolu s prostriedkami vedenými vo všeobecnom rezervnom fonde ECB, nesmie prekročiť hodnotu základného imania splateného národnými centrálnymi bankami krajín eurozóny. Ku koncu roka 2022 táto rezerva predstavovala 6 566 mil. €. Pri zavedení jednotnej meny v Chorvátsku Hrvatska narodna banka s účinnosťou od 1. januára 2023 prispela k rezerve na krytie finančných rizík sumou 53 mil. €, čím sa objem rezervy zvýšil na 6 620 mil. €. Na konci roka 2023 sa Rada guvernérov v nadväznosti na výročné prehodnotenie výšky tejto rezervy rozhodla ju v plnej výške uvoľniť s cieľom čiastočne vyrovnať straty vzniknuté v roku 2023. V rámci výročného prehodnotenia sa Rada guvernérov môže rozhodnúť, že keď bude ECB opäť dosahovať zisk, prostriedky do rezervy na krytie finančných rizík znova doplní.

Strata ECB za rok po uvoľnení rezervy na krytie finančných rizík dosiahla 1,3 mld. € (časť 1.3.3 „Výkaz ziskov a strát“). Rada guvernérov sa rozhodla preniesť túto stratu v súvahe ECB do ďalšieho obdobia a vyrovnať ju z budúcich ziskov.

1.3.3 Účet ziskov a strát

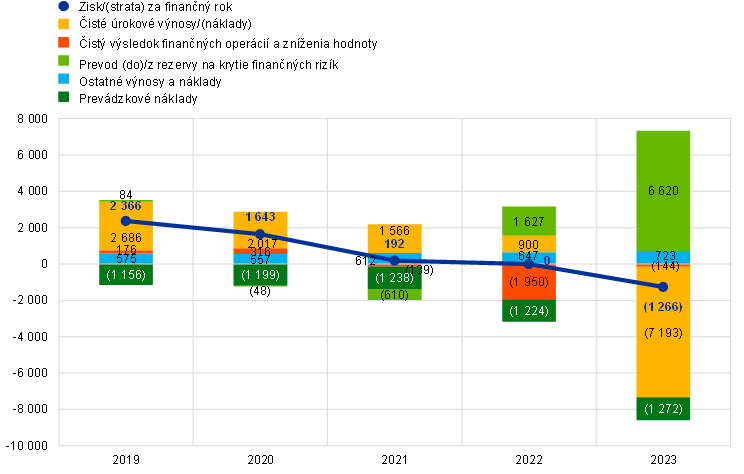

Finančný výsledok ECB sa od roku 2019 postupne znižuje (graf 13). V rokoch 2020 a 2021 bol tento pokles spôsobený najmä nižšími výnosmi z devízových rezerv a z cenných papierov držaných na účely menovej politiky. V rokoch 2022 a 2023 sa finančný výsledok ECB znižoval predovšetkým v dôsledku naplnenia úrokového rizika, keďže zvýšenie úrokových sadzieb v eurozóne viedlo k okamžitému nárastu úrokových nákladov ECB z jej čistého záväzku v systéme TARGET, zatiaľ čo výnosy z aktív ECB v rovnakom rozsahu alebo rovnakým tempom nerástli (časť 1.4.1 „Finančné riziká“).

Strata, ktorú ECB v roku 2023 zaznamenala po dlhom období výrazných ziskov, je odrazom úlohy a nevyhnutných menovopolitických opatrení Eurosystému v rámci plnenia jeho hlavného mandátu – udržiavania cenovej stability – a nemá žiadny vplyv na jeho schopnosť vykonávať účinnú menovú politiku. V minulých rokoch súvaha ECB výrazne expandovala, najmä v dôsledku nákupu cenných papierov v rámci programov nákupu aktív. Na strane aktív bola väčšina menovopolitických cenných papierov, ktoré má ECB v súčasnosti v držbe, nakúpená počas obdobia nízkych úrokových sadzieb a má dlhú splatnosť a kupóny s pevnou úrokovou sadzbou. Tieto aktíva budú naďalej generovať pomerne nízke úrokové výnosy, ktorých sa zmeny kľúčových úrokových sadzieb ECB nedotknú okamžite. Hotovostné vyrovnanie týchto nákupov prostredníctvom systému TARGET zároveň viedlo k zvýšeniu čistého záväzku ECB v systéme TARGET, ktorý je úročený sadzbou hlavných refinančných operácií. V rámci opatrení na zníženie inflácie v eurozóne sa táto sadzba v roku 2022 začala zvyšovať, čo malo za následok okamžitý nárast úrokových nákladov ECB.

Z dôvodu napĺňania úrokového rizika bude ECB v nasledujúcich rokoch pravdepodobne naďalej zaznamenávať stratu, kým začne znova stabilne dosahovať zisk. Vznik a rozsah týchto strát sú neisté, pričom budú do značnej miery závisieť od budúceho vývoja kľúčových úrokových sadzieb ECB a od veľkosti a zloženia súvahy ECB. Základné imanie ECB a jej značné účty precenenia, ktoré spolu na konci roka 2023 dosiahli 45,8 mld. € (časť 1.3.2 „Čistý majetok“), však vyjadrujú jej silnú finančnú pozíciu. ECB v každom prípade dokáže účinne vykonávať svoju činnosť a plniť svoj hlavný mandát, ktorým je udržiavanie cenovej stability, bez ohľadu na zaznamenané straty.

Graf 13

Hlavné zložky výkazu ziskov a strát ECB

(v mil. EUR)

Zdroj: ECB.

Poznámka: Položka „Ostatné výnosy a náklady“ pozostáva z položiek „Čisté výnosy/náklady z poplatkov a provízií“, „Výnosy z akcií a podielových účastí“, „Ostatné výnosy“ a „Ostatné náklady“.

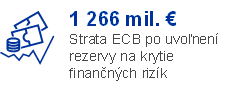

V roku 2023 ECB použila 6 620 mil. €, t. j. plnú výšku rezervy na krytie finančných rizík, na čiastočné vyrovnanie strát vzniknutých počas roka. Po uvoľnení tejto rezervy strata ECB predstavovala 1 266 mil. € (2022: nula). Hlavnou príčinou tejto straty boli významné čisté úrokové náklady (graf 14).

Graf 14

Faktory finančného výsledku ECB v rokoch 2022 a 2023

(v mil. EUR)

Zdroj: ECB.

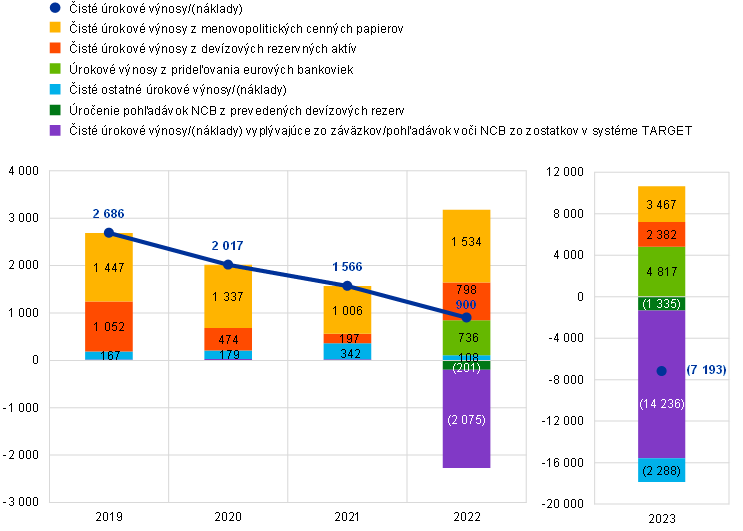

Čisté úrokové náklady ECB v roku 2023 dosiahli 7 193 mil. € (v porovnaní s čistými úrokovými výnosmi za rok 2022 vo výške 900 mil. €) (graf 15). Príčinou boli predovšetkým úrokové náklady vyplývajúce z čistého záväzku ECB v systéme TARGET K tomuto poklesu prispeli aj ostatné úrokové náklady a úrokové náklady súvisiace s úročením pohľadávok národných centrálnych bánk krajín eurozóny z devízových rezerv prevedených do ECB. Tieto náklady boli čiastočne vyvážené vyššími úrokovými výnosmi z i) pohľadávok ECB súvisiacich s prideľovaním eurových bankoviek v rámci Eurosystému, ii) cenných papierov držaných na účely menovej politiky a iii) devízových rezerv.

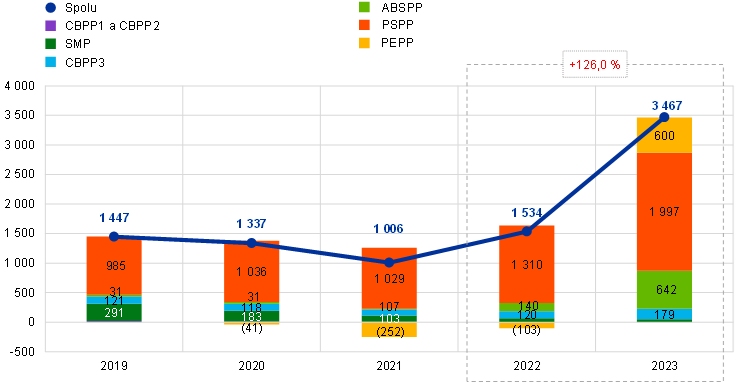

Graf 15

Čisté úrokové výnosy/(náklady)

(v mil. EUR)

Zdroj: ECB.

Čisté úrokové výnosy z cenných papierov držaných na účely menovej politiky v roku 2023 vzrástli o 1 933 mil. € na 3 467 mil. € (graf 16), a to v dôsledku vyšších čistých úrokových výnosov z cenných papierov nadobudnutých v rámci programu APP (v portfóliách CBPP3, ABSPP a PSPP) a programu PEPP. Čisté úrokové výnosy z programu APP sa v roku 2023 zvýšili o 1 247 mil. € na 2 818 mil. €, zatiaľ čo z portfólia PEPP v roku 2023 vznikli čisté úrokové výnosy vo výške 600 mil. €, v porovnaní s čistými úrokovými nákladmi v predchádzajúcom roku vo výške 103 mil. €. Tento vývoj bol spôsobený najmä výrazným zvýšením úrokových sadzieb a výnosov dlhopisov v eurozóne, ktoré sa začalo v roku 2022 (graf 17) a ktoré i) umožnilo reinvestície v rámci programov APP a PEPP s vyššími než historickými výnosmi príslušných portfólií, a ii) malo kladný vplyv na kupón z cenných papierov s pohyblivou úrokovou sadzbou (najmä v rámci portfólia ABSPP). K tomuto zvýšeniu prispela aj nižšia amortizácia prémií, najmä v prípade cenných papierov verejného sektora nadobudnutých v minulosti. Čisté úrokové výnosy z programu SMP sa znížili o 16 mil. € na 49 mil. € v dôsledku redukcie tohto portfólia z dôvodu splácania cenných papierov.

Graf 16

Čisté úrokové výnosy/(náklady) z cenných papierov držaných na účely menovej politiky

(v mil. EUR)

Zdroj: ECB.

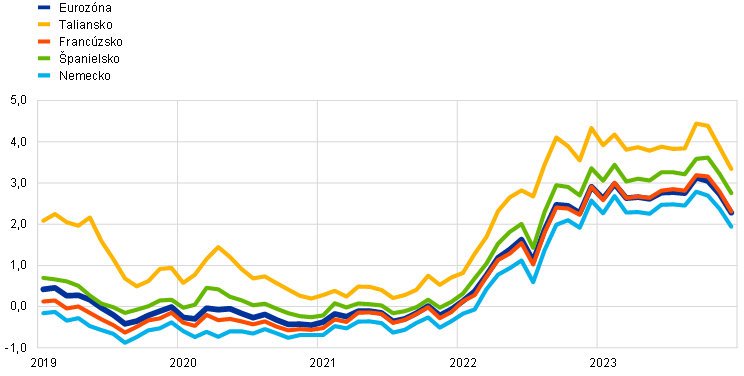

Graf 17

Výnosy sedemročných štátnych dlhopisov v eurozóne

(v % p. a.; koncomesačné údaje)

Zdroj: ECB.

Čisté úrokové výnosy z devízových rezerv sa zvýšili o 1 583 mil. € na 2 382 mil. €, najmä v dôsledku vyšších úrokových výnosov z cenných papierov denominovaných v amerických dolároch. Priemerná úroková sadzba z dolárového portfólia ECB v roku 2023 v porovnaní s predchádzajúcim rokom vzrástla v dôsledku i) predaja a splatenia dlhopisov s nižšími výnosmi nakúpených v minulosti a ii) nákupu cenných papierov s vyššími výnosmi v dôsledku nárastu výnosov dolárových dlhopisov od konca roka 2021 (graf 18).

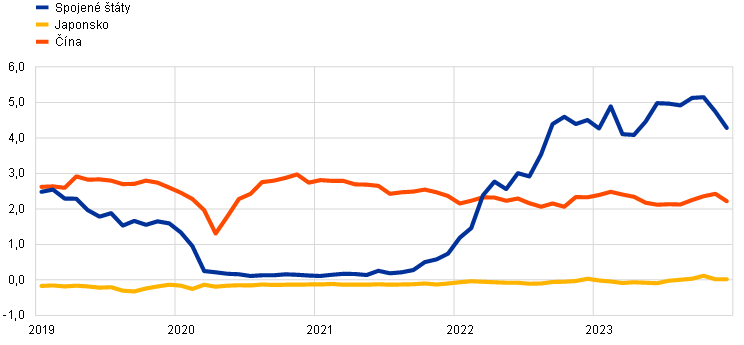

Graf 18

Výnosy dvojročných štátnych dlhopisov v Spojených štátoch, Japonsku a Číne

(v % p. a.; koncomesačné údaje)

Zdroj: LSEG.

V roku 2023 sa úrokové výnosy z eurových bankoviek pridelených ECB zvýšili o 4 081 mil. € na 4 817 mil. € a úrokové náklady vyplývajúce z úročenia pohľadávok národných centrálnych bánk z prevedených devízových rezerv vzrástli o 1 133 mil. € na 1 335 mil. €. Zmeny boli výsledkom nárastu úrokovej sadzby hlavných refinančných operácií, ktorá sa používa na výpočet úrokov z týchto zostatkov. Táto sadzba na konci roka 2023 dosiahla 4,5 %, zatiaľ čo priemerná ročná sadzba sa zvýšila z 0,6 % v roku 2022 na 3,8 % v roku 2023.

Čisté úrokové náklady vyplývajúce zo záväzkov/pohľadávok voči národným centrálnym bankám zo zostatkov v systéme TARGET sa v roku 2023 zvýšili o 12 161 mil. € na 14 236 mil. €. Ich nárast bol spôsobený najmä vyššou priemernou sadzbou hlavných refinančných operácií, ktorou sa úročia zostatky ECB v systéme TARGET v rámci Eurosystému, v roku 2023.

Čisté ostatné úrokové náklady v roku 2023 dosiahli 2 288 mil. €, v porovnaní s čistými ostatnými úrokovými výnosmi vo výške 108 mil. € v predchádzajúcom roku. Táto zmena bola spôsobená najmä úročením vkladov prijatých ECB v jej úlohe finančného zástupcu a úročením zostatkov pridružených systémov eurozóny. V druhom polroku 2022, keď sa príslušné sadzby úročenia vrátili do kladných hodnôt, začala ECB z týchto položiek platiť úroky. V roku 2023 sadzby úročenia a priemerný zostatok týchto položiek pokračovali v raste, čo viedlo k zvýšeniu úrokových nákladov. Tieto úrokové náklady boli čiastočne vyrovnané vyššími úrokovými výnosmi z portfólia vlastných zdrojov vzhľadom na rast výnosov v eurozóne (graf 17).

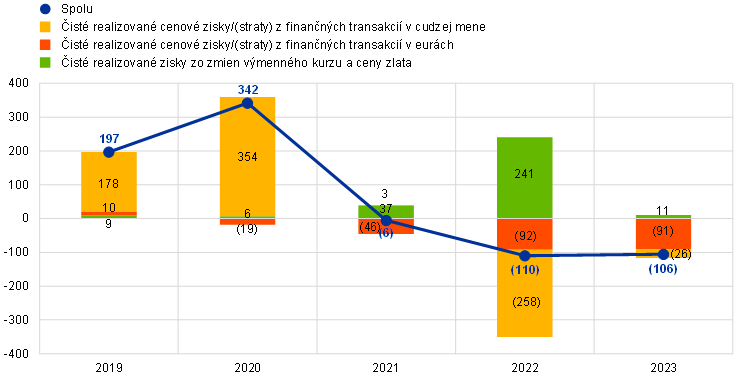

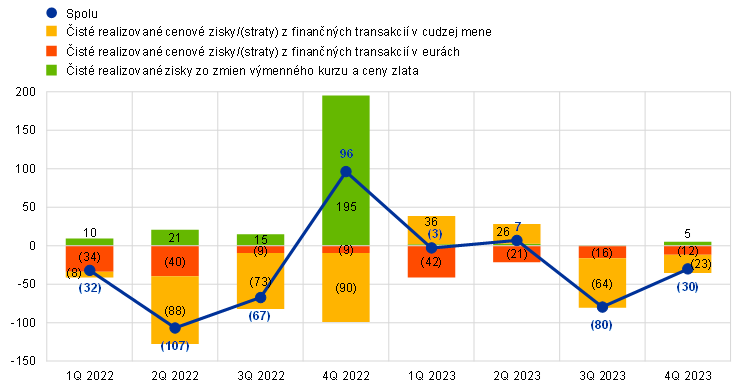

Čisté realizované straty z finančných operácií sa v roku 2023 znížili o 4 mil. € na 106 mil. € (graf 19). Tieto straty boli predovšetkým výsledkom i) nesplatených prémií z predčasne splatených cenných papierov nadobudnutých v rámci programu ABSPP a ii) čistých realizovaných cenových strát z predaja cenných papierov denominovaných v amerických dolároch v druhom polroku 2023 (graf 20), ktorých trhová hodnota bola negatívne ovplyvnená nárastom výnosov dolárových dlhopisov počas tohto obdobia (graf 18).

Graf 19

Realizované zisky/straty z finančných operácií

(v mil. EUR)

Zdroj: ECB.

Graf 20

Štvrťročné realizované zisky/straty z finančných operácií v rokoch 2022 a 2023

(v mil. EUR)

Zdroj: ECB.

Nerealizované straty z precenenia sa na konci roka účtujú vo výkaze ziskov a strát ECB ako náklady v podobe zníženia hodnoty. V roku 2023 bolo zníženie hodnoty aktív v rozsahu 38 mil. € spôsobené predovšetkým nerealizovanými cenovými stratami z viacerých druhov cenných papierov vedených v dolárovom portfóliu a v portfóliu vlastných zdrojov. V roku 2022 tieto straty dosiahli výrazne vyšších 1 840 mil. € (graf 21), keďže vzhľadom na výrazný nárast príslušných výnosov došlo na konci roka k podstatnému zníženiu trhovej hodnoty väčšiny cenných papierov v portfóliu vlastných zdrojov a v dolárovom portfóliu.

Graf 21

Zníženie hodnoty finančných aktív a pozícií

(v mil. EUR)

Zdroj: ECB.

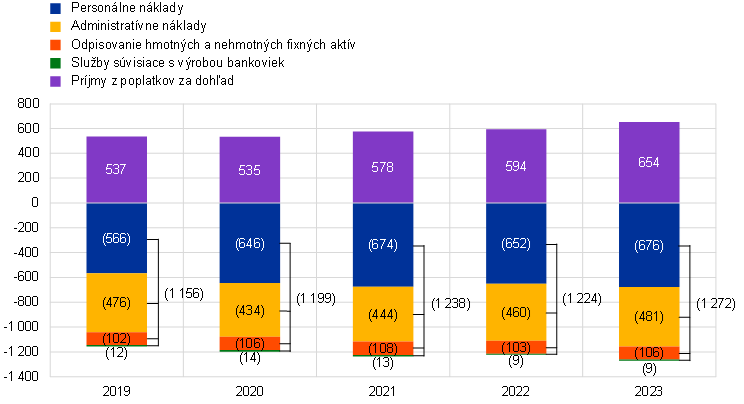

Celkové prevádzkové náklady ECB vrátane odpisov a služieb súvisiacich s výrobou bankoviek sa zvýšili o 48 mil. € na 1 272 mil. € (graf 22). Nárast oproti roku 2022 bol spôsobený najmä vyššími personálnymi nákladmi vyplývajúcimi z vyššieho priemerného počtu zamestnancov v roku 2023, najmä v bankovom dohľade, ako aj úpravami miezd. Nárast bol čiastočne vyrovnaný nižšími nákladmi v súvislosti s dávkami po skončení pracovného pomeru, predovšetkým z dôvodu nižších nákladov súčasnej služby na základe každoročného poistno-matematického precenenia. Administratívne náklady sa zvýšili, a to najmä vzhľadom na vyššie náklady na externú konzultačnú podporu a normalizáciu činnosti po pandémii, najmä v bankovom dohľade, ako aj vzhľadom na vplyv inflácie.

Náklady spojené s bankovým dohľadom sa v plnej výške hradia z poplatkov za dohľad účtovaných dohliadaným subjektom. Na základe skutočných nákladov ECB na výkon úloh spojených s bankovým dohľadom výnosy z poplatkov za dohľad za rok 2023 predstavovali 654 mil. €.[17]

Graf 22

Prevádzkové náklady a príjmy z poplatkov za dohľad

(v mil. EUR)

Zdroj: ECB.

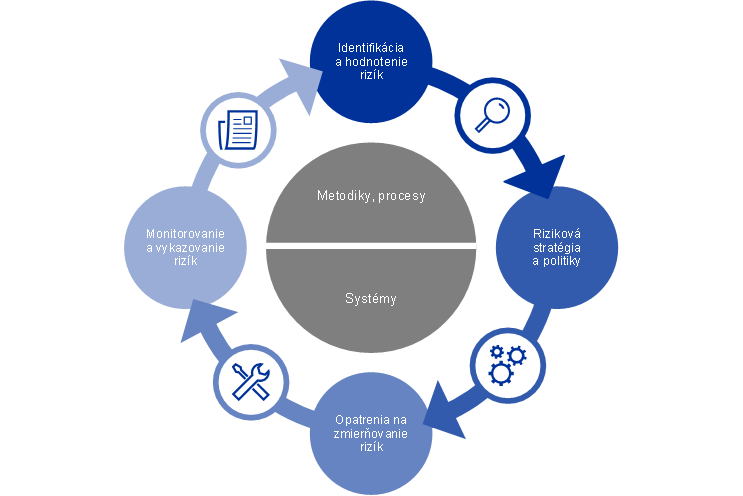

1.4 Riadenie rizík

Riadenie rizík je kľúčovou súčasťou činností ECB a vykonáva sa prostredníctvom nepretržitého procesu i) identifikácie a hodnotenia rizík, ii) revízie rizikovej stratégie a politík, iii) zavádzania opatrení na zmierňovanie rizík a iv) monitorovania a vykazovania rizík, pričom všetky tieto prvky sú podporované účinnými metodikami, procesmi a systémami.

Diagram 2

Cyklus riadenia rizík

Nasledujúce časti sa sústredia na riziká, ich zdroje a príslušné rámce kontroly rizík.

1.4.1 Finančné riziká

Výkonná rada navrhuje politiky a postupy, ktoré zabezpečujú adekvátnu úroveň ochrany pred finančnými rizikami, ktorým je ECB vystavená. Výbor pre riadenie rizík (Risk Management Committee – RMC), zložený z odborníkov z centrálnych bánk Eurosystému, sa podieľa na monitorovaní, meraní a vykazovaní finančných rizík súvisiacich so súvahou Eurosystému a definuje a preveruje súvisiace metodiky a rámce. Týmto spôsobom asistuje rozhodovacím orgánom pri zabezpečovaní adekvátnej úrovne ochrany Eurosystému.

Finančné riziká pramenia z operácií ECB a súvisiacich expozícií. Rámce kontroly rizík a limity, ktoré ECB používa pri riadení svojho rizikového profilu, sa líšia podľa jednotlivých druhov operácií a zohľadňujú strategické a investičné ciele rôznych portfólií a rizikové charakteristiky podkladových aktív.

ECB v oblasti monitorovania a hodnotenia rizík využíva viacero interne vyvinutých techník odhadovania rizík. Tieto techniky sú založené na jednotnom rámci simulácie trhových a kreditných rizík. Hlavné koncepcie, techniky a predpoklady modelovania rizík, ktoré sú základom ukazovateľov rizika, vychádzajú z odvetvových štandardov a dostupných trhových údajov. Riziká sa zvyčajne kvantifikujú prostredníctvom ukazovateľa Expected Shortfall (ES)[18] odhadovaného s 99 % úrovňou spoľahlivosti v horizonte jedného roka. Na vypočítanie rizika sa používajú dve metódy: i) účtovná metóda, na základe ktorej sa účty precenenia ECB vo výpočte odhadov rizika v súlade s príslušnými účtovnými pravidlami považujú za rezervu, a ii) finančná metóda, na základe ktorej sa účty precenenia vo výpočte rizika nepovažujú za rezervu. ECB tiež na zabezpečenie komplexného prehľadu rizík pravidelne počíta ďalšie ukazovatele rizika pri rôznych úrovniach spoľahlivosti, vykonáva citlivostné a záťažové analýzy a hodnotí dlhodobejšie prognózy expozícií a výnosov.[19]

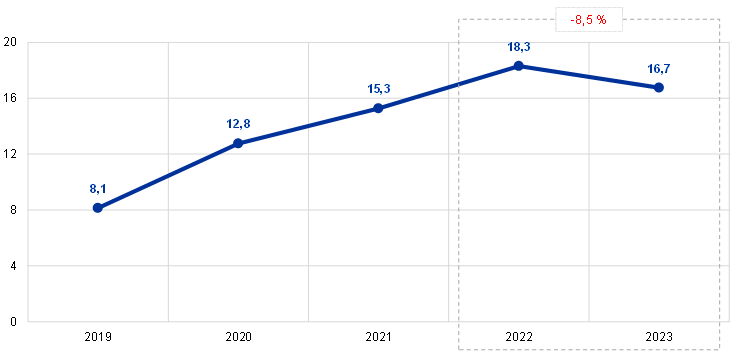

Celkové riziká ECB sa počas roka znížili. Ku koncu roka 2023 predstavovali celkové finančné riziká súvahy ECB (merané ako ES s 99 % úrovňou spoľahlivosti v horizonte jedného roka s uplatnením účtovnej metódy) 16,7 mld. €, čo je o 1,6 mld. € menej než odhad rizík ku koncu roka 2022 (graf 23). Zníženie rizík je odrazom zníženia objemu aktív ECB nadobudnutých v rámci programu APP, spôsobeného najskôr len čiastočným reinvestovaním istiny zo splatených cenných papierov od marca do júna 2023 a neskôr úplným ukončením reinvestícií od júla 2023.

Graf 23

Celkové finančné riziká (ES 99 %, účtovná metóda)

(v mld. EUR)

Zdroj: ECB.

Poznámka: Pri výpočte celkových finančných rizík ku koncu roka 2023 boli zohľadnené aktuálne metodické úpravy, v rámci ktorých bolo do merania ES 99% popri pravidelnom monitorovaní prognóz čistých výnosov ako rizikový faktor zahrnuté i úrokové riziko vyplývajúce z nesúladu medzi úrokovými výnosmi z aktív a úrokovými nákladmi z pasív. Odhad za rok 2022 bol v záujme porovnateľnosti prepočítaný.

Kreditné riziko vyplýva z portfólií menovej politiky ECB, portfólia jej vlastných zdrojov v eurách a jej devízových rezerv. Cenné papiere držané na účely menovej politiky sa oceňujú v amortizovanej obstarávacej cene so zohľadnením zníženia hodnoty, preto ak nedochádza k ich predaju, nepodliehajú cenovým zmenám súvisiacim s kreditnou migráciou. Vzťahuje sa však na ne riziko kreditného zlyhania. Vlastné zdroje v eurách a devízové rezervy sa oceňujú v trhových cenách a ako také podliehajú riziku kreditnej migrácii a riziku kreditného zlyhania. Kreditné riziko bolo v porovnaní s rokom 2022 naďalej zväčša stabilné.

Kreditné riziko sa zmierňuje najmä prostredníctvom uplatňovania kritérií akceptovateľnosti, postupov hĺbkovej kontroly a limitov, ktoré sa medzi jednotlivými portfóliami líšia.

Menové a komoditné riziká vyplývajú z devízových rezerv a zlata v držbe ECB. Menové riziko zostalo v porovnaní s rokom 2022 celkovo stabilné.

Vzhľadom na menovopolitický význam týchto aktív sa ECB proti súvisiacim menovým a komoditným rizikám nezabezpečuje. Namiesto toho sa tieto riziká zmierňujú existenciou účtov precenenia a diverzifikáciou týchto rezerv na rôzne meny a zlato.

Devízové rezervy a vlastné zdroje ECB v eurách sa investujú predovšetkým do cenných papierov s pevným výnosom a sú vystavené úrokovému riziku spojenému s oceňovaním podľa trhovej hodnoty, keďže sa oceňujú v trhových cenách. Devízové rezervy ECB sa investujú predovšetkým do aktív s relatívne krátkou dobou splatnosti (graf 7 v časti 1.3.1 „Súvaha“), zatiaľ čo aktíva v portfóliu vlastných zdrojov majú vo všeobecnosti dlhšiu dobu splatnosti (graf 9 v časti 1.3.1 „Súvaha“). Úrokové riziko týchto portfólií, merané na základe účtovnej metódy, sa v porovnaní s rokom 2022 vzhľadom na vývoj trhových podmienok znížilo.

Úrokové riziko ECB spojené s oceňovaním podľa trhovej hodnoty sa zmierňuje prostredníctvom pravidiel alokácie aktív a účtov precenenia.

ECB je tiež vystavená úrokovému riziku vyplývajúcemu z nesúladu medzi úrokovými výnosmi z jej aktív a úrokovými nákladmi z jej pasív, ktoré má vplyv na jej čisté úrokové výnosy. Toto riziko sa priamo neviaže na žiadne konkrétne portfólio, ale skôr na štruktúru súvahy ECB ako celku, predovšetkým pokiaľ ide o nesúlad medzi splatnosťou a výnosnosťou aktív a pasív. Okrem toho, že je zahrnuté do pravidelného merania celkových finančných rizík počas ročného horizontu sa toto riziko monitoruje prostredníctvom prognóz ziskovosti ECB v strednodobom až dlhodobom horizonte.

Tento typ rizika sa riadi prostredníctvom pravidiel alokácie aktív a k jeho ďalšiemu zmierňovaniu prispieva existencia neúročených záväzkov v súvahe ECB.

Napriek tomu v roku 2023 došlo k naplneniu tohto rizika. Projekcie tak v nasledujúcich rokoch počítajú s finančnými stratami, po ktorých by ECB mala opäť stabilne dosahovať zisk. Projektované straty sú spôsobené najmä znížením čistých úrokových výnosov ECB. Veľký podiel strednodobých až dlhodobých aktív s kupónom s pevnou úrokovou sadzbou bol nadobudnutý v období veľmi nízkych alebo dokonca nulových úrokových sadzieb, pričom ich nákup bol financovaný najmä krátkodobými záväzkami, ktoré sa úročia sadzbou hlavných refinančných operácií. Začiatok rastu úrokových sadzieb v polovici roka 2022 viedol k nárastu nákladov spojených s týmito pasívami nad úroveň úrokových výnosov z aktív. Čisté úrokové výnosy za predchádzajúci rok sa tak zmenili na čisté úrokové náklady.

Do rámca riadenia rizík ECB sa postupne začleňujú riziká spojené s klimatickými zmenami. V roku 2022 Eurosystém uskutočnil prvý klimatický záťažový test súvahy Eurosystému[20], na základe ktorého bolo možné získať predbežný odhad vplyvu tohto rizika na súvahu ECB. V nadchádzajúcich rokoch sa budú klimatické záťažové testy vykonávať pravidelne – najbližší test by sa mal uskutočniť v roku 2024.

1.4.2 Operačné riziko

Výkonná rada zodpovedá za politiku a rámec riadenia operačného rizika (operational risik management – ORM)[21] ECB a schvaľuje ich. Výkonnú radu v jej úlohe dohľadu nad riadením operačných rizík podporuje Výbor pre operačné riziká (Operational Risk Committee – ORC). ORM je neoddeliteľnou súčasťou štruktúry riadenia[22] a procesov riadenia ECB.

Hlavným cieľom rámca ORM ECB je pomôcť zabezpečiť plnenie úloh a cieľov ECB a zároveň chrániť jej dobrú povesť a aktíva pred stratou, zneužitím a poškodením. V rámci ORM je každý odborný útvar zodpovedný za identifikáciu, analýzu, riešenie, vykazovanie a monitorovanie vlastných operačných rizík, incidentov a kontrolných mechanizmov. Pokiaľ ide o stratégie riešenia a postupy akceptácie rizík, odborné útvary sa riadia politikou ECB pre toleranciu rizík, ktorá sa viaže na rizikovú maticu rozmerov 5x5 vychádzajúcu zo stupníc intenzity účinku a pravdepodobnosti využívajúcich kvantitatívne a kvalitatívne kritériá.

Prostredie, v ktorom ECB pôsobí, je vystavené čoraz zložitejším a vzájomne previazaným hrozbám a bežná činnosť ECB je spojená s celým radom prevádzkových rizík. Hlavným zdrojom obáv pre ECB je široké spektrum nefinančných rizík spojených s ľudským faktorom, systémami, procesmi a externými udalosťami. ECB preto zaviedla procesy na nepretržité a účinné riadenie svojich operačných rizík a integrovanie informácií o rizikách do svojho rozhodovacieho procesu. ECB sa tiež naďalej sústreďuje na zvyšovanie svojej odolnosti na základe komplexnej analýzy širokého spektra rizík a príležitostí vrátane aspektov udržateľnosti. Pre prípad akéhokoľvek narušenia činnosti alebo krízy boli vytvorené reakčné štruktúry a núdzové plány na zabezpečenie kontinuity zásadných funkcií.

1.4.3 Riziko nesprávneho konania

ECB má vytvorenú osobitnú kanceláriu pre kontrolu dodržiavania pravidiel ako kľúčovú kontrolnú funkciu v riadení rizík na posilnenie rámca riadenia ECB a riešenie rizika nesprávneho konania[23]. Kancelária pomáha Výkonnej rade pri ochrane bezúhonnosti a dobrého mena ECB, pri presadzovaní noriem etického správania a pri zvyšovaní miery zodpovednosti a transparentnosti ECB. Vysokopostaveným úradníkom ECB v otázkach bezúhonnosti a správneho konania poskytuje poradenstvo nezávislý Etický výbor, ktorý zároveň podporuje Radu guvernérov pri náležitom a konzistentnom riadení rizík na výkonnej úrovni. Na úrovni Eurosystému a jednotného mechanizmu dohľadu zabezpečuje Výbor pre etiku a kontrolu dodržiavania pravidiel jednotné uplatňovanie rámcov konania v národných centrálnych bankách a v príslušných vnútroštátnych orgánoch.

Výbor pre etiku a kontrolu dodržiavania pravidiel v roku 2023 zriadil pracovnú skupinu pre riziko nesprávneho konania, ktorá bola poverená porovnaním platných pravidiel a procesov monitorovania a vykazovania týkajúcich sa správneho konania uplatňovaných v ECB, národných centrálnych bankách a príslušných vnútroštátnych orgánoch. Jej cieľom je vypracovať minimálne spoločné normy a jednoduchý rámec riadenia rizika nesprávneho konania, ktorý bude možné v priebehu času rozšíriť a posilniť.

2 Finančné výkazy ECB

2.1 Súvaha k 31. decembru 2023

AKTÍVA | Pozn. č. | 2023 | 2022 |

|---|---|---|---|

Zlato a pohľadávky v zlate | 1 | 30 419 | 27 689 |

Pohľadávky voči nerezidentom eurozóny v cudzej mene | 2 | 55 876 | 55 603 |

Pohľadávky voči MMF | 2.1 | 2 083 | 1 759 |

Zostatky v bankách, investície do cenných papierov, zahraničné úvery a ostatné zahraničné aktíva | 2.2 | 53 793 | 53 844 |

Pohľadávky voči rezidentom eurozóny v cudzej mene | 2.2 | 1 450 | 1 159 |

Ostatné pohľadávky voči úverovým inštitúciám eurozóny v eurách | 3 | 17 | 12 |

Cenné papiere rezidentov eurozóny v eurách | 4 | 425 349 | 457 271 |

Cenné papiere držané na účely menovej politiky | 4.1 | 425 349 | 457 271 |

Pohľadávky v rámci Eurosystému | 5 | 125 378 | 125 763 |

Pohľadávky súvisiace s prideľovaním eurových bankoviek v rámci Eurosystému | 5.1 | 125 378 | 125 763 |

Ostatné aktíva | 6 | 34 739 | 31 355 |

Hmotné a nehmotné fixné aktíva | 6.1 | 1 023 | 1 105 |

Ostatné finančné aktíva | 6.2 | 22 172 | 21 213 |

Rozdiely z precenenia podsúvahových nástrojov | 6.3 | 552 | 783 |

Časové rozlíšenie a náklady budúcich období | 6.4 | 10 905 | 7 815 |

Ostatné | 6.5 | 88 | 438 |

Strata za rok | 1 266 | – | |

Aktíva spolu | 674 496 | 698 853 |

Poznámka: Prípadné rozdiely súčtov vo finančných výkazoch a tabuľkách v poznámkach sú spôsobené zaokrúhlením. Čísla 0 a (0) označujú kladné alebo záporné hodnoty zaokrúhlené na nulu a pomlčka (–) označuje nulu.

PASÍVA | Pozn. č. | 2023 | 2022 |

|---|---|---|---|

Bankovky v obehu | 7 | 125 378 | 125 763 |

Ostatné záväzky voči úverovým inštitúciám eurozóny v eurách | 8 | 4 699 | 17 734 |

Záväzky voči ostatným rezidentom eurozóny v eurách | 9 | 20 622 | 63 863 |

Verejná správa | 9.1 | 143 | 48 520 |

Ostatné záväzky | 9.2 | 20 479 | 15 343 |

Záväzky voči nerezidentom eurozóny v eurách | 10 | 23 111 | 78 108 |

Záväzky voči nerezidentom eurozóny v cudzej mene | 11 | 24 | – |

Vklady, zostatky a ostatné záväzky | 11.1 | 24 | – |

Záväzky v rámci Eurosystému | 12 | 445 048 | 355 474 |

Záväzky z prevodu devízových rezerv | 12.1 | 40 671 | 40 344 |

Ostatné záväzky v rámci Eurosystému (čisté) | 12.2 | 404 377 | 315 130 |

Ostatné záväzky | 13 | 9 498 | 5 908 |

Rozdiely z precenenia podsúvahových nástrojov | 13.1 | 68 | 430 |

Časové rozlíšenie a príjmy budúcich období | 13.2 | 8 030 | 3 915 |

Ostatné | 13.3 | 1 401 | 1 562 |

Rezervy | 14 | 67 | 6 636 |

Účty precenenia | 15 | 37 099 | 36 487 |

Základné imanie a rezervy | 16 | 8 948 | 8 880 |

Základné imanie | 16.1 | 8 948 | 8 880 |

Pasíva spolu | 674 496 | 698 853 |

2.2 Výkaz ziskov a strát za rok končiaci sa 31. decembra 2023

Pozn. č. | 2023 | 2022 | |

|---|---|---|---|

Úrokové výnosy z devízových rezerv | 23.1 | 2 382 | 798 |

Úrokové výnosy z prideľovania eurových bankoviek v rámci Eurosystému | 23.2 | 4 817 | 736 |

Ostatné úrokové výnosy | 23.4 | 56 552 | 11 001 |

Úrokové výnosy | 63 751 | 12 536 | |

Úročenie pohľadávok NCB z prevedených devízových rezerv | 23.3 | (1 335) | (201) |

Ostatné úrokové náklady | 23.4 | (69 609) | (11 434) |

Úrokové náklady | (70 944) | (11 636) | |

Čisté úrokové výnosy | 23 | (7 193) | 900 |

Realizované zisky/straty z finančných operácií | 24 | (106) | (110) |

Zníženie hodnoty finančných aktív a pozícií | 25 | (38) | (1 840) |

Prevod do/z rezerv na krytie finančných rizík | 6 620 | 1 627 | |

Čistý výsledok finančných operácií, zníženia hodnoty a rezerv na krytie rizík | 6 476 | (322) | |

Čisté výnosy/náklady z poplatkov a provízií | 26 | 650 | 585 |

Výnosy z akcií a podielových účastí | 27 | 1 | 1 |

Ostatné výnosy | 28 | 72 | 61 |

Celkové čisté výnosy | 6 | 1 224 | |

Personálne náklady | 29 | (676) | (652) |

Administratívne náklady | 30 | (481) | (460) |

Odpisovanie hmotných a nehmotných fixných aktív | (106) | (103) | |

Služby súvisiace s výrobou bankoviek | 31 | (9) | (9) |

Zisk/(strata) za finančný rok | (1 266) | – |

Frankfurt nad Mohanom 13. februára 2024

Európska centrálna banka

Christine Lagardová

prezidentka

2.3 Účtovné pravidlá

Podoba a prezentácia finančných výkazov

Finančné výkazy ECB boli zostavené v súlade s nasledujúcimi účtovnými pravidlami,[24] ktoré podľa názoru Rady guvernérov ECB umožňujú vernú prezentáciu finančných výkazov a zároveň odrážajú charakter činností centrálnej banky.

Účtovné zásady

Platia nasledujúce účtovné zásady: ekonomická realita a transparentnosť, obozretnosť, zohľadnenie udalostí po súvahovom dni, významnosť, zásada kontinuity vykazujúceho podniku, metóda časového rozlíšenia, konzistentnosť a porovnateľnosť.

Vykazovanie aktív a pasív

Aktíva a pasíva sa v súvahe vykazujú len vtedy, keď je pravdepodobné, že akýkoľvek súvisiaci budúci hospodársky výnos alebo náklad pôjde v prospech alebo na ťarchu ECB, keď bola na ECB prevedená podstatná časť súvisiacich rizík a úžitkov a keď sa dá spoľahlivo stanoviť cena alebo hodnota aktíva, resp. výška záväzku.

Účtovné pravidlá

Účtovná závierka bola zostavená na základe obstarávacích nákladov, pričom obchodovateľné cenné papiere (okrem cenných papierov držaných na účely menovej politiky), zlato a všetky ostatné súvahové a podsúvahové aktíva a pasíva v cudzej mene sa oceňujú v trhovej cene.

Obchody s finančnými aktívami a pasívami sa vykazujú na základe dátumu vyrovnania.

S výnimkou spotových transakcií s cennými papiermi sa transakcie s finančnými nástrojmi v cudzej mene evidujú na podsúvahových účtoch v deň uzavretia obchodu. V deň vyrovnania sa podsúvahové položky stornujú a transakcie sa vykazujú v súvahe. Nákup a predaj cudzej meny sa prejaví na čistej devízovej pozícii v deň uzavretia obchodu a realizované výsledky predaja sa počítajú tiež v deň uzavretia obchodu. Časovo rozlíšené úroky, prémie a diskonty súvisiace s finančnými nástrojmi v cudzej mene sa počítajú a účtujú denne, a denne sa v dôsledku týchto položiek časového rozlíšenia mení aj devízová pozícia.

Zlato a aktíva a pasíva v cudzej mene

Aktíva a pasíva v cudzej mene sa prepočítavajú na eurá kurzom platným v súvahový deň. Výnosy a náklady sa prepočítavajú kurzom platným v deň účtovania. Devízové aktíva a pasíva sa preceňujú za každú menu zvlášť. Platí to pre súvahové i podsúvahové nástroje.

Precenenie aktív a pasív v cudzej mene na trhovú hodnotu sa uskutočňuje oddelene od kurzového precenenia.

Zlato sa oceňuje trhovou cenou platnou v súvahový deň. Pri preceňovaní zlata sa nerozlišujú cenové a kurzové rozdiely. Zlato sa oceňuje jednorazovo na základe ceny za uncu čistého zlata v eurách, ktorá bola za rok končiaci sa 31. decembra 2023 stanovená podľa kurzu eura voči americkému doláru platného 29. decembra 2023.

Zvláštne práva čerpania (special drawing right – SDR) sa definujú prostredníctvom koša mien a ich hodnota sa stanovuje na základe váženého súčtu výmenných kurzov piatich hlavných mien (amerického dolára, eura, čínskeho jüanu, japonského jenu a britskej libry). SDR v držbe ECB boli prepočítané na eurá podľa kurzu eura voči SDR k 29. decembru 2023.

Cenné papiere

Cenné papiere držané na účely menovej politiky

Cenné papiere v súčasnosti držané na účely menovej politiky sa účtujú v amortizovanej obstarávacej cene so zohľadnením zníženia hodnoty.

Ostatné cenné papiere

Obchodovateľné cenné papiere (okrem cenných papierov držaných na účely menovej politiky) a podobné aktíva sa oceňujú jednotlivo buď strednou trhovou cenou alebo na základe príslušnej výnosovej krivky platnej v súvahový deň. Opcie, ktoré sú súčasťou cenných papierov, sa neoceňujú oddelene. Za rok končiaci sa 31. decembra 2023 boli použité stredné trhové ceny platné 29. decembra 2023.

Obchodovateľné investičné fondy sa preceňujú v čistom vyjadrení na úrovni jednotlivých fondov na základe čistej hodnoty aktív. Nerealizované zisky a straty v rôznych investičných fondoch sa navzájom nezapočítavajú.

Nelikvidné akcie a prípadné ďalšie kapitálové nástroje držané ako trvalé investície sa oceňujú v obstarávacej cene so zohľadnením zníženia hodnoty.

Účtovanie výnosov

Výnosy a náklady sa účtujú v období, v ktorom vznikli.[25] Realizované zisky a straty z predaja devíz, zlata a cenných papierov sa účtujú vo výkaze ziskov a strát. Takéto realizované zisky a straty sa počítajú na základe priemernej obstarávacej ceny príslušného aktíva.

Nerealizované zisky sa nevykazujú ako výnosy a prevádzajú sa priamo na účet precenenia.

Nerealizované straty sa účtujú vo výkaze ziskov a strát, ak na konci roka prekročia predchádzajúce zisky z precenenia vedené na príslušnom účte precenenia. Takéto nerealizované straty z určitého cenného papiera, meny alebo zlata sa nezapočítavajú voči nerealizovaným ziskom z ostatných cenných papierov, mien alebo zlata. V prípade takýchto nerealizovaných strát z niektorej položky účtovanej vo výkaze ziskov a strát sa priemerná obstarávacia cena tejto položky znižuje na úroveň koncoročného výmenného kurzu alebo trhovej ceny.

Straty zo zníženia hodnoty sa účtujú vo výkaze ziskov a strát a v nasledujúcich rokoch sa nestornujú, pokiaľ zníženie hodnoty neklesne a tento pokles nemožno spojiť s evidentnou udalosťou, ktorá nastala po prvotnom vykázaní zníženia hodnoty.

Prémie alebo diskonty cenných papierov sa amortizujú počas zostávajúcej doby splatnosti cenných papierov.

Reverzné obchody

Reverzné obchody sú operácie, v rámci ktorých ECB nakupuje alebo predáva aktíva formou dohody o spätnom odkúpení alebo uskutočňuje úverové operácie zabezpečené kolaterálom.

V prípade dohody o spätnom odkúpení sa cenné papiere predávajú za hotovosť, pričom sa zároveň uzatvára dohoda o spätnom odkúpení od druhej protistrany za stanovenú cenu k určitému budúcemu dátumu. Dohody o spätnom odkúpení sa vykazujú v súvahe na strane pasív ako zabezpečené vklady. Cenné papiere predané v rámci takýchto dohôd sú ďalej vedené v súvahe ECB.

V prípade reverznej dohody o spätnom odkúpení sa cenné papiere nakupujú za hotovosť, pričom sa zároveň uzavrie dohoda o spätnom predaji druhej protistrane za stanovenú cenu k určitému budúcemu dátumu. Reverzné dohody o spätnom odkúpení sa vykazujú v súvahe na strane aktív ako zabezpečené úvery, ale nezahŕňajú sa medzi cenné papiere v držbe ECB.

Reverzné obchody (vrátane pôžičiek cenných papierov) uzavreté v rámci programu poskytovaného špecializovanou inštitúciou sa v súvahe evidujú len vtedy, ak bol kolaterál poskytnutý v hotovosti a táto hotovosť zostáva neinvestovaná.

Podsúvahové nástroje

Menové nástroje, konkrétne devízové forwardové transakcie, forwardové časti devízových swapov a ostatné menové nástroje, pri ktorých ide o výmenu jednej meny za inú k budúcemu dátumu, sa na účely výpočtu devízových ziskov a strát zahŕňajú do čistej devízovej pozície.

Úrokové nástroje sa preceňujú jednotlivo. Denné zmeny prípustnej odchýlky otvorených úrokových futures sa vykazujú vo výkaze ziskov a strát. Pri oceňovaní forwardových transakcií s cennými papiermi ECB vychádza zo všeobecne akceptovaných metód oceňovania s použitím pozorovateľných trhových cien, kurzov a diskontných faktorov odo dňa vyrovnania do dňa ocenenia.

Fixné aktíva

Fixné aktíva vrátane nehmotných aktív, avšak s výnimkou pozemkov a umeleckých diel, sa oceňujú v obstarávacej cene zníženej o odpisy. Pozemky a umelecké diela sa oceňujú v obstarávacej cene. Hlavná budova ECB sa oceňuje v obstarávacej cene zníženej o odpisy so zohľadnením zníženia hodnoty. Čo sa týka odpisovania hlavnej budovy ECB, jej obstarávacie náklady sú zaradené do príslušných položiek aktív, ktoré sa odpisujú na základe odhadovanej doby ekonomickej životnosti jednotlivých komponentov. Odpisy sa uplatňujú rovnomerne počas doby predpokladanej ekonomickej životnosti aktíva a odpisovanie sa začína v štvrťroku po uvedení aktíva do prevádzky. Dĺžka ekonomickej životnosti hlavných skupín aktív:

Budovy | 20, 25 alebo 50 rokov |

Vybavenie budov | 10 alebo 15 rokov |

Technické vybavenie | 4, 10 alebo 15 rokov |

Počítače, súvisiaci hardvér a softvér a motorové vozidlá | 4 roky |

Nábytok | 10 rokov |

Doba odpisovania kapitalizovaných výdavkov na renováciu spojených s existujúcimi prenajatými priestormi ECB je upravená tak, aby zohľadňovala všetky udalosti, ktoré majú vplyv na predpokladanú ekonomickú životnosť dotknutého aktíva.

ECB každoročne vykonáva test zníženia hodnoty svojej hlavnej budovy a aktív s právom na užívanie spojených s kancelárskymi budovami (časť „Nájom“). Ak z ukazovateľa zníženia hodnoty vyplýva potenciálne zníženie hodnoty aktíva, určuje sa odhad návratnej sumy. Strata zo zníženia hodnoty sa účtuje vo výkaze ziskov a strát, ak je návratná suma menšia ako čistá účtovná hodnota.

Fixné aktíva s obstarávacou cenou nižšou ako 10 000 € sa odpisujú v roku nadobudnutia.

Fixné aktíva, ktoré spĺňajú kritériá kapitalizácie, ale nachádzajú sa vo fáze výstavby alebo vývoja, sa vykazujú v položke „Nedokončené aktíva“. Po uvedení aktív do prevádzky sa súvisiace náklady prevádzajú do príslušných kategórií fixných aktív.

Nájom

ECB vystupuje zároveň ako nájomca i ako druhotný prenajímateľ.

ECB ako nájomca

Pri všetkých nájmoch, v ktorých je ECB nájomcom a ktoré sa týkajú hmotného majetku, sa súvisiace aktíva s právom na užívanie a záväzok z nájmu vykazujú v súvahe k dátumu začiatku nájmu, t. j. keď je aktívum k dispozícii na užívanie, a sú zaradené do príslušných kategórií fixných aktív „Hmotné a nehmotné fixné aktíva“ a „Ostatné“ (záväzky). Ak nájmy spĺňajú kritériá kapitalizácie, ale súvisiace aktívum sa nachádza vo fáze výstavby alebo stavebných úprav, náklady vzniknuté pred začiatkom nájmu sa vykazujú v položke „Nedokončené aktíva“.

Aktíva s právom na užívanie sa oceňujú v obstarávacej cene zníženej o odpisy. Aktíva s právom na užívanie súvisiace s kancelárskymi budovami zároveň podliehajú zníženiu hodnoty (viac o ročnom teste zníženia hodnoty v časti „Fixné aktíva“ vyššie). Odpisy sa počítajú rovnomerne od začiatku nájmu do konca ekonomickej životnosti aktíva alebo do konca nájmu, podľa toho, čo nastane skôr.

Záväzok z nájmu je spočiatku vedený v súčasnej hodnote budúcich platieb nájmu (len čisto nájomných zložiek) diskontovanej inkrementálnou úverovou sadzbou ECB. Následne sa oceňuje v amortizovanej hodnote na základe efektívnej úrokovej miery. Súvisiace úrokové náklady sa účtujú vo výkaze ziskov a strát v položke „Ostatné úrokové náklady“. Pri zmene budúcich platieb nájmu v dôsledku zmeny indexu alebo iného prehodnotenia existujúcej zmluvy sa záväzok z nájmu preceňuje. Každé precenenie vedie k zodpovedajúcej zmene účtovnej hodnoty aktíva s právom na užívanie.

Krátkodobý nájom na dobu do 12 mesiacov a nájom aktív nízkej hodnoty do 10 000 € (v súlade s limitom na účtovanie fixných aktív) sa účtuje ako náklad vo výkaze ziskov a strát.

ECB ako druhotný prenajímateľ

V prípade všetkých nájmov, pri ktorých je ECB druhotným prenajímateľom, ECB udeľuje tretím stranám právo užívať podkladové aktívum (alebo časť takéhoto aktíva), zatiaľ čo nájom medzi pôvodným prenajímateľom a ECB (hlavný nájom) zostáva v platnosti. Podnájom je klasifikovaný ako finančný alebo operatívny nájom[26] na základe aktíva s právom na užívanie vyplývajúceho z hlavného nájmu, a nie na základe podkladového aktíva.

Podnájmy, v ktorých je ECB druhotným prenajímateľom, sú klasifikované ako finančný nájom, pričom ECB aktívum (alebo jeho časť) s právom na užívanie súvisiace s hlavným nájmom prevedené na podnájomcu prestane evidovať v položke „Hmotné a nehmotné fixné aktíva“ a účtuje ho v položke „Ostatné“ (pohľadávky) ako pohľadávku z podnájmu. Podnájom nemá vplyv na záväzok z hlavného nájmu.

K dátumu začatia sa pohľadávka z podnájmu prvotne oceňuje v súčasnej hodnote budúcich platieb nájomného v prospech ECB diskontovaných diskontnou sadzbou použitou pri hlavnom nájme. Následne sa pohľadávka z podnájmu oceňuje v amortizovanej hodnote na základe efektívnej úrokovej miery. Súvisiace úrokové výnosy sa účtujú vo výkaze ziskov a strát v položke „Ostatné úrokové výnosy“.

Dávky ECB po skončení pracovného pomeru, ostatné dlhodobé dávky a dávky vyplývajúce z ukončenia pracovného pomeru

ECB vedie pre svojich zamestnancov, členov Výkonnej rady i členov Rady pre dohľad, ktorí sú zamestnancami ECB, program so stanovenými dávkami.

Dôchodkový program pre zamestnancov je financovaný aktívami z dlhodobého fondu zamestnaneckých dávok. Povinné odvody ECB a zamestnancov sa zohľadňujú v rámci piliera so stanovenými dávkami. Zamestnanci majú možnosť platiť dobrovoľné dodatočné odvody v rámci piliera so stanovenými odvodmi, ktoré je možné využiť na poskytnutie dodatočných dávok.[27] Tieto dodatočné dávky sa stanovujú podľa výšky dobrovoľných odvodov a investičných výnosov z týchto odvodov.

Dávky po skončení pracovného pomeru a ostatné dlhodobé dávky členov Výkonnej rady a členov Rady pre dohľad, ktorí sú zamestnancami ECB, sa zabezpečujú pomocou nefinancovaných opatrení. V prípade zamestnancov sa prostredníctvom nefinancovaných opatrení zabezpečujú nedôchodkové dávky po skončení pracovného pomeru a ostatné dlhodobé dávky.

Čistý záväzok zo stanovených dávok

Záväzok, ktorý sa v súvahe vykazuje v položke „Ostatné“ (záväzky) v súvislosti s programami so stanovenými dávkami vrátane ostatných dlhodobých dávok a dávok vyplývajúcich z ukončenia pracovného pomeru[28], predstavuje súčasnú hodnotu záväzku zo stanovených dávok k súvahovému dňu zníženú o reálnu hodnotu aktív programu určených na financovanie súvisiaceho záväzku.

Výšku záväzku zo stanovených dávok každý rok určujú nezávislí poistní matematici (aktuári) metódou projektovanej jednotky kreditu. Súčasná hodnota záväzku zo stanovených dávok sa počíta diskontovaním očakávaných budúcich hotovostných tokov pomocou úrokovej miery odvodenej v súvahový deň od trhových výnosov vysokokvalitných podnikových dlhopisov denominovaných v eurách, ktoré majú podobnú dobu splatnosti ako súvisiaci záväzok.

Poistno-matematické zisky a straty môžu vzniknúť v dôsledku empirických úprav (ak sa skutočné výsledky líšia od predchádzajúcich poistno-matematických predpokladov) alebo v dôsledku zmeny poistno-matematických predpokladov.

Čisté náklady na stanovené dávky

Čisté náklady na stanovené dávky sa rozdeľujú na časti vykazované vo výkaze ziskov a strát a precenenia v súvislosti s dávkami vyplácanými po skončení pracovného pomeru v súvahe v položke „Účty precenenia“.

Čistá suma, ktorá sa účtuje vo výkaze ziskov a strát, obsahuje:

- náklady súčasnej služby v súvislosti so stanovenými dávkami vznikajúcimi v danom roku,

- náklady minulej služby v súvislosti so stanovenými dávkami vyplývajúcimi zo zmeny plánu,

- čistý úrok z čistého záväzku zo stanovených dávok na úrovni diskontnej sadzby a

- precenenia v celom rozsahu v súvislosti s ostatnými dlhodobými dávkami a prípadnými dlhodobými dávkami vyplývajúcimi z ukončenia pracovného pomeru[29].

Čistá suma uvedená v položke „Účty precenenia" obsahuje:

- poistno-matematické zisky a straty zo záväzku zo stanovených dávok,

- skutočné výnosy z aktív programu okrem súm zahrnutých do čistého úroku z čistého záväzku zo stanovených dávok a

- všetky zmeny účinku stropu aktív okrem súm zahrnutých do čistého úroku z čistého záväzku zo stanovených dávok.

Tieto sumy každý rok oceňujú nezávislí poistní matematici, ktorí stanovujú výšku príslušného záväzku, ktorý má byť vykázaný vo finančných výkazoch.

Zostatky v rámci ESCB/zostatky v rámci Eurosystému

Zostatky v rámci ESCB sú najmä výsledkom cezhraničných platieb v rámci Európskej únie (EÚ) vyrovnaných v eurách v peniazoch centrálnej banky. Tieto transakcie iniciujú prevažne súkromné subjekty (úverové inštitúcie, podniky a fyzické osoby). Vyrovnávajú sa prostredníctvom systému TARGET (Trans-European Automated Real-time Gross settlement Express Transfer system – Transeurópsky automatizovaný expresný systém hrubého vyrovnania platieb v reálnom čase) a vykazujú sa ako dvojstranné zostatky na účtoch centrálnych bánk krajín EÚ vedených v systéme TARGET. Na tieto účty majú vplyv aj platby uskutočnené ECB a národnými centrálnymi bankami. Všetky vyrovnané platby sa automaticky agregujú a upravujú tak, aby tvorili súčasť jednej pozície každej národnej centrálnej banky voči ECB. Tieto pozície v účtovníctve ECB predstavujú čistú pohľadávku, resp. čistý záväzok každej národnej centrálnej banky voči zvyšku Európskeho systému centrálnych bánk (ESCB). Pohyby na účtoch systému TARGET sa denne vykazujú v účtovných záznamoch ECB a národných centrálnych bánk.

Zostatky národných centrálnych bánk krajín eurozóny voči ECB v rámci Eurosystému zo systému TARGET, ako aj ostatné zostatky v rámci Eurosystému v eurách (napr. predbežné rozdelenie prípadného zisku ECB medzi národné centrálne banky), sa v súvahe ECB vykazujú ako jedna čistá aktívna alebo pasívna pozícia v položke „Ostatné pohľadávky v rámci Eurosystému (čisté)“ alebo „Ostatné záväzky v rámci Eurosystému (čisté)“. Zostatky národných centrálnych bánk krajín nepatriacich do eurozóny voči ECB v rámci ESCB, ktoré vyplývajú z ich účasti v systéme TARGET,[30] sa vykazujú v položke „Záväzky voči nerezidentom eurozóny v eurách“.

Zostatky v rámci Eurosystému, ktoré sú výsledkom prideľovania eurových bankoviek v rámci Eurosystému, sa vykazujú ako jedno čisté aktívum v položke „Pohľadávky súvisiace s prideľovaním eurových bankoviek v rámci Eurosystému" (časť „Bankovky v obehu").

Zostatky v rámci Eurosystému, ktoré sú výsledkom prevodu devízových rezerv do ECB zo strany národných centrálnych bánk vstupujúcich do Eurosystému, sú vyjadrené v eurách a vykazujú sa v položke „Záväzky z prevodu devízových rezerv“.

Bankovky v obehu

Eurové bankovky vydáva ECB a národné centrálne banky krajín eurozóny, ktoré spolu tvoria Eurosystém.[31] Celková hodnota eurových bankoviek v obehu sa rozdeľuje medzi centrálne banky Eurosystému v posledný pracovný deň každého mesiaca podľa kľúča na prideľovanie bankoviek.[32]

ECB bolo pridelených 8 % z celkovej hodnoty eurových bankoviek v obehu, ktoré sú vykázané v súvahe na strane pasív v položke „Bankovky v obehu“. Podiel ECB na celkovej emisii eurových bankoviek je krytý pohľadávkami voči národným centrálnym bankám. Tieto úročené pohľadávky[33] sa vykazujú pod položkou „Pohľadávky súvisiace s prideľovaním eurových bankoviek v rámci Eurosystému“ (časť „Zostatky v rámci ESCB/zostatky v rámci Eurosystému“ vyššie). Úrokové výnosy z týchto pohľadávok sú zahrnuté vo výkaze ziskov a strát pod položkou „Úrokové výnosy z prideľovania eurových bankoviek v rámci Eurosystému“.

Predbežné rozdelenie zisku

Suma zodpovedajúca výnosom ECB z eurových bankoviek v obehu a z cenných papierov držaných na účely menovej politiky nakúpených v rámci i) programu pre trhy s cennými papiermi, ii) tretieho programu nákupu krytých dlhopisov, iii) programu nákupu cenných papierov krytých aktívami, iv) programu nákupu aktív verejného sektora a v) núdzového pandemického programu nákupu aktív sa rozdeľuje v januári nasledujúceho roka formou predbežného rozdelenia zisku, pokiaľ Rada guvernérov nerozhodne inak.[34] Rada guvernérov takého rozhodnutie prijíma, ak na základe odôvodneného odhadu vypracovaného Výkonnou radou očakáva, že ECB zaznamená celkovú ročnú stratu alebo dosiahne ročný zisk, ktorý je nižší ako tieto výnosy. Rada guvernérov môže tiež rozhodnúť o prevode všetkých alebo časti týchto výnosov do rezervy na krytie finančných rizík. Rada guvernérov môže rozhodnúť aj o znížení výšky výnosov z eurových bankoviek v obehu, ktoré sa majú rozdeliť v januári, o výšku nákladov, ktoré ECB vznikli v spojení s emisiou a spracovaním eurových bankoviek.

Udalosti po súvahovom dni

V údajoch o hodnote aktív a pasív sú zohľadnené udalosti, ktoré nastanú medzi súvahovým dňom a dňom, keď Výkonná rada schváli predloženie ročnej účtovnej závierky ECB Rade guvernérov na schválenie, ak takéto udalosti významným spôsobom ovplyvňujú stav aktív a pasív k súvahovému dňu.

Dôležité udalosti po súvahovom dni, ktoré neovplyvňujú stav aktív a pasív k súvahovému dňu, sú uvedené v poznámkach.

Zmeny účtovných pravidiel

V roku 2023 nedošlo k žiadnym zmenám účtovných pravidiel ECB.

Ďalšie aspekty

Rada EÚ v súlade s článkom 27 Štatútu ESCB a na základe odporúčania Rady guvernérov pôvodne schválila vymenovanie spoločnosti Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (Spolková republika Nemecko) za externého audítora ECB na obdobie piatich rokov do konca finančného roka 2022. V roku 2023 Rada EÚ na základe odporúčania Rady guvernérov schválila predĺženie tohto obdobia o ďalšie dva roky až do konca finančného roka 2024.

2.4 Poznámky k súvahe

Poznámka 1 – Zlato a pohľadávky v zlate

Túto položku tvorilo zlato v držbe ECB:

2023 | 2022 | |

|---|---|---|

Množstvo | ||

Unce rýdzeho zlata1 | 16 285 778 | 16 229 522 |

Cena | ||

USD/unca rýdzeho zlata | 2 063,950 | 1 819,700 |

USD/EUR | 1,1050 | 1,0666 |

Trhová hodnota (v mil. €) | 30 419 | 27 689 |

Nárast hodnoty zlata v držbe ECB vyjadrenej v eurách bol spôsobený predovšetkým rastom trhovej ceny zlata v eurách („Zlato a aktíva a pasíva v cudzej mene“ v časti 2.3 „Účtovné pravidlá“ a poznámka 15 „Účty precenenia“). Pri zavedení jednotnej meny v Chorvátsku k 1. januáru 2023 navyše Hrvatska narodna banka previedla do ECB 56 256 uncí rýdzeho zlata v hodnote 96 mil. €.

Poznámka 2 – Pohľadávky voči nerezidentom a rezidentom eurozóny v cudzej mene

Poznámka 2.1 – Pohľadávky voči MMF

Toto aktívum predstavuje zvláštne práva čerpania (SDR) v držbe ECB v hodnote 2 083 mil. € k 31. decembru 2023 (1 759 mil. € v roku 2022). Je výsledkom obojstrannej dobrovoľnej obchodnej dohody s Medzinárodným menovým fondom (MMF) o kúpe a predaji SDR, na základe ktorej je MMF v rámci stanoveného minimálneho a maximálneho objemu oprávnený v mene ECB organizovať nákup a predaj SDR za eurá. V účtovníctve sa SDR považujú za cudziu menu („Zlato a aktíva a pasíva v cudzej mene" v časti 2.3 „Účtovné pravidlá“). Objem SDR v držbe ECB sa v roku 2023 zvýšil, najmä v dôsledku transakcie uskutočnenej v rámci uvedenej dobrovoľnej obchodnej dohody.

Poznámka 2.2 – Zostatky v bankách, investície do cenných papierov, zahraničné úvery a ostatné zahraničné aktíva a pohľadávky voči rezidentom eurozóny v cudzej mene

Tieto dve položky zahŕňajú zostatky v bankách, úvery v cudzej mene a investície do cenných papierov v amerických dolároch, japonských jenoch a čínskych jüanoch.

2023 | 2022 | Zmena | |

|---|---|---|---|

Pohľadávky voči nerezidentom eurozóny | |||

Zostatky na bežných účtoch | 7 161 | 15 687 | (8 526) |

Vklady na peňažnom trhu | 474 | 985 | (512) |

Investície do cenných papierov | 46 158 | 37 172 | 8 986 |

Pohľadávky voči nerezidentom eurozóny spolu | 53 793 | 53 844 | (52) |

Pohľadávky voči rezidentom eurozóny | |||

Zostatky na bežných účtoch | 25 | 34 | (10) |

Vklady na peňažnom trhu | 1 426 | 1 125 | 301 |

Pohľadávky voči rezidentom eurozóny spolu | 1 450 | 1 159 | 291 |

Spolu | 55 243 | 55 004 | 239 |

Celková hodnota týchto položiek v roku 2023 vzrástla, najmä v dôsledku výnosov získaných v priebehu roka, predovšetkým z portfólia v amerických dolároch. Okrem toho pri prijatí jednotnej meny v Chorvátsku k 1. januáru 2023 previedla Hrvatska narodna banka do ECB devízové rezervy v amerických dolároch v hodnote 544 mil. €. Celkové zvýšenie však bolo takmer úplne vyvážené oslabením amerického dolára a japonského jenu voči euru.

Čistý objem devízových prostriedkov ECB[35]:

2023 | 2022 | |

|---|---|---|

Americký dolár | 52 590 | 49 590 |

Japonský jen | 1 089 844 | 1 090 312 |

Čínsky jüan | 4 545 | 4 440 |

Počas roka 2023 sa neuskutočnili žiadne devízové intervencie.

Poznámka 3 – Ostatné pohľadávky voči úverovým inštitúciám eurozóny v eurách

K 31. decembru 2023 táto položka pozostávala zo zostatkov na bežných účtoch vedených u rezidentov eurozóny vo výške 17 mil. € (12 mil. € v roku 2022).

Poznámka 4 – Cenné papiere rezidentov eurozóny v eurách

Poznámka 4.1 – Cenné papiere držané na účely menovej politiky

K 31. decembru 2023 túto položku tvorili cenné papiere, ktoré ECB nadobudla v rámci programu pre trhy s cennými papiermi (Securities Markets Programme – SMP), tretieho programu nákupu krytých dlhopisov (covered bond purchase programme – CBPP3), nákupu cenných papierov krytých aktívami (asset-backed securities purchase programme – ABSPP), programu nákupu aktív verejného sektora (public sector purchase programme – PSPP) a núdzového pandemického programu nákupu aktív (pandemic emergency purchase programme – PEPP).

Dátum začatia | Dátum ukončenia | Rozhodnutie | Okruh akceptovateľných cenných papierov1 | |

|---|---|---|---|---|

Ukončené/zrušené programy | ||||

CBPP12 | júl 2009 | jún 2010 | ECB/2009/16 | Kryté dlhopisy rezidentov eurozóny |

CBPP22 | november 2011 | október 2012 | ECB/2011/17 | Kryté dlhopisy rezidentov eurozóny |

SMP | máj 2010 | september 2012 | ECB/2010/5 | Štátne a súkromné dlhové cenné papiere vydané v eurozóne3 |

Program nákupu aktív (APP)4 | ||||

CBPP3 | október 2014 | aktívny | ECB/2020/8 | Kryté dlhopisy rezidentov eurozóny |

ABSPP | november 2014 | aktívny | ECB/2014/45 | Nadradené a zaručené mezanínové tranže cenných papierov krytých aktívami rezidentov eurozóny |

PSPP | marec 2015 | aktívny | ECB/2020/9 | Dlhopisy vydané ústrednou vládou, regionálnou alebo miestnou samosprávou alebo uznanými agentúrami v eurozóne alebo medzinárodnými organizáciami a multilaterálnymi rozvojovými bankami so sídlom v eurozóne |

CSPP5 | jún 2016 | aktívny | ECB/2016/16 | Dlhopisy a komerčné cenné papiere vydané nebankovými spoločnosťami zriadenými v eurozóne |

Núdzový pandemický program nákupu aktív (PEPP) | ||||

PEPP | marec 2020 | aktívny | ECB/2020/17 | Všetky kategórie aktív akceptovateľných v rámci APP |

1) Ďalšie kritériá akceptovateľnosti jednotlivých programov sú uvedené v rozhodnutiach Rady guvernérov.

2) Na konci roka 2022 a na konci roka 2023 ECB nemala žiadne cenné papiere v rámci prvého a druhého programu nákupu krytých dlhopisov (CBPP1 a CBPP2). V roku 2022 však ECB naďalej účtovala úrokové výnosy z týchto portfólií, keďže splatnosť posledných aktív nadobudnutých v rámci programov CBPP1 a CBPP2 bola v júli 2022 a v septembri 2022.

3) V rámci programu SMP boli nakupované len štátne dlhové cenné papiere vydané ministerstvami financií piatich krajín eurozóny.

4) Reinvestície v rámci programu APP boli ukončené s účinnosťou od 1. júla 2023.

5) V rámci programu nákupu aktív podnikového sektora (corporate sector purchase programme – CSPP) ECB cenné papiere nenadobúda.

Do konca februára 2023[36] Eurosystém pokračoval v reinvestovaní plnej výšky istiny zo splatených cenných papierov nakúpených v rámci programu nákupu aktív (asset purchase programme – APP)[37]. Objem portfólia APP následne postupným a predvídateľným tempom klesal. Do konca júna 2023 klesal v priemere o 15 mld. € mesačne, pretože Eurosystém už istinu zo splatených cenných papierov nereinvestoval v plnej výške. V júni 2023 Rada guvernérov rozhodla[38] o ukončení reinvestícií v rámci programu APP s účinnosťou od júla 2023. Stav portfólia APP následne v dôsledku splácania cenných papierov klesal.

Pokiaľ ide o program PEPP[39], Eurosystém pokračoval v reinvestovaní plnej výšky istiny zo splatených cenných papierov nakúpených počas roka. Počas prvého polroka 2024 Rada guvernérov plánuje[40] pokračovať v reinvestovaní istiny zo splatených cenných papierov nakúpených v rámci programu PEPP v plnej výške. V druhom polroku 2024 má v úmysle znižovať objem portfólia PEPP v priemere o 7,5 mld. € mesačne a na konci roka 2024 plánuje reinvestície ukončiť. Rada guvernérov bude okrem toho naďalej pružne reinvestovať prostriedky zo splatených cenných papierov v rámci portfólia PEPP na potlačenie rizík súvisiacich s pandémiou ohrozujúcich fungovanie transmisného mechanizmu menovej politiky.