Prezentare generală

Recenta intensificare a pandemiei de coronavirus (COVID-19) a deteriorat perspectivele pe termen scurt ale activității economice în zona euro, dar nu a afectat cursul redresării. În pofida prelungirii și a caracterului mai strict al măsurilor restrictive, scăderea activității economice în trimestrul IV 2020 a fost mult inferioară celei preconizate în proiecțiile experților Eurosistemului din luna decembrie 2020, ca urmare a efectelor asociate experienței dobândite, a creșterii puternice înregistrate de sectorul prelucrător și a revigorării cererii externe. Deși noile măsuri de izolare au fost însoțite de măsuri suplimentare de sprijin fiscal, se previzionează o nouă scădere a activității economice în trimestrul I 2021. Perspectivele activității pe termen scurt depind de evoluția pandemiei și, în special, de cât de rapid și în ce măsură creșterea ratelor de vaccinare va permite eliminarea măsurilor restrictive. Se consideră în prezent că măsurile restrictive sunt mai stricte în semestrul I 2021 decât în proiecțiile din luna decembrie 2020, înainte ca eforturile concertate de intensificare a producției și distribuției vaccinurilor să permită o relaxare mai puternică a măsurilor restrictive și o soluționare finală a crizei sanitare până la începutul anului 2022, în conformitate cu proiecțiile anterioare. Alături de sprijinul substanțial din partea politicilor monetare și fiscale – care include parțial pachetul „Next Generation EU” (NGEU) – și de redresarea în continuare a cererii externe, aceasta ar trebui să conducă la un reviriment solid cu începere din semestrul II 2021, PIB real urmând să depășească, potrivit anticipațiilor, nivelul din perioada pre-criză începând cu trimestrul II 2022, cu un trimestru mai devreme decât s-a proiectat anterior. Astfel, se estimează că perspectivele pe termen mediu ale PIB real vor fi, în linii mari, similare celor prevăzute în proiecțiile din luna decembrie 2020. În condițiile în care se așteaptă ca prin măsurile de politică să se reușească evitarea unor efecte de amplificare financiară semnificative și limitarea daunelor economice ale crizei, se previzionează că PIB real se va situa până la sfârșitul anului 2023 cu 3,3% peste nivelul din perioada pre-criză consemnat în 2019.[1]

Inflația va fi supusă unei volatilități considerabile în trimestrele următoare, dar se anticipează că, pe termen mediu, presiunile din partea factorilor fundamentali asupra prețurilor vor rămâne modeste datorită cererii scăzute și se vor intensifica doar treptat, în concordanță cu redresarea economică. Impactul în sens ascendent combinat al creșterii recente a prețurilor petrolului, al încetării reducerii temporare a cotei TVA în Germania și al evoluțiilor peste așteptări implică o creștere temporară a inflației IAPC în 2021, care a fost revizuită în sens ascendent cu 0,5 puncte procentuale comparativ cu proiecțiile din luna decembrie 2020. Deși evoluția semnificativă peste așteptări a inflației IAPC exclusiv produse energetice și alimente consemnată în ianuarie 2021 este evaluată ca fiind în cea mai mare parte legată de efecte temporare, inclusiv factori statistici, precum variațiile ponderilor în cadrul IAPC și imputările de prețuri, este probabil ca o mică parte din aceasta să aibă un impact mai persistent. În ansamblu, se estimează că inflația IAPC va înregistra un reviriment pronunțat de la 0,3% în 2020 la 1,5% în 2021, atingând un nivel maxim de 2,0% în ultimul trimestru al anului 2021, urmat de o scădere la 1,2% în 2022 și de o creștere la 1,4% în 2023. Comparativ cu proiecțiile experților Eurosistemului din luna decembrie 2020, inflația IAPC a fost revizuită semnificativ în sens ascendent pentru 2021, în principal pe seama prețurilor mult mai ridicate ale petrolului, și ușor în sens ascendent pentru 2022, fiind nemodificată pentru 2023.

Contextul internațional al proiecțiilor experților BCE din luna martie 2021 nu ține seama de pachetul fiscal aprobat recent în Statele Unite, din cauza incertitudinilor cu privire la dimensiunea, componența și calendarul acestuia la data-limită. Riscurile conexe la adresa proiecțiilor pentru economia SUA și cea a zonei euro sunt prezentate în Caseta 4.

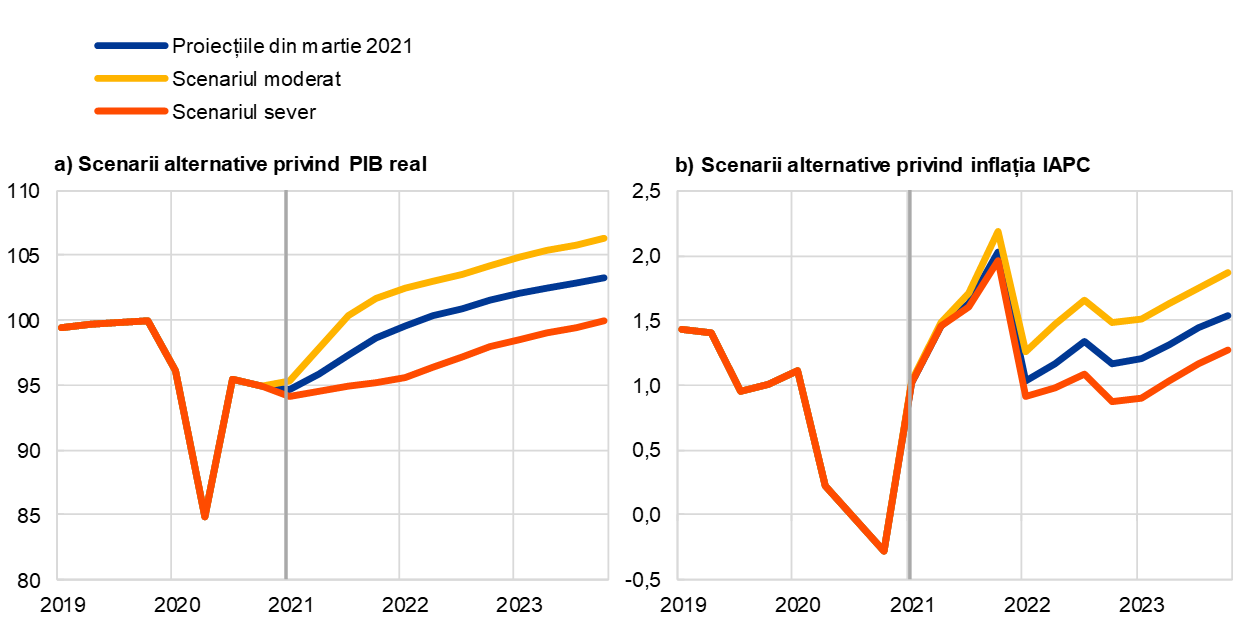

Având în vedere incertitudinile în continuare semnificative cu privire la evoluția pandemiei și amploarea daunelor economice, au fost pregătite din nou două scenarii alternative. Scenariul moderat prevede o introducere mai reușită a vaccinurilor, permițând eliminarea treptată a măsurilor restrictive până la sfârșitul anului 2021, în timp ce efectele asociate experienței dobândite mai rapid limitează costurile economice. În acest scenariu, PIB real ar urma să se redreseze cu 6,4% în 2021, atingând nivelul consemnat în perioada pre-criză în trimestrul III 2021, inflația intensificându-se la 1,7% în 2023. În schimb, scenariul sever prevede o intensificare puternică a pandemiei, noile variante ale virusului implicând, de asemenea, o reducere a eficacității vaccinurilor, ceea ce determină autoritățile guvernamentale să mențină unele măsuri restrictive până la jumătatea anului 2023, cu pierderi substanțiale și permanente la nivelul potențialul economic. Conform acestui scenariu, PIB real ar crește cu doar 2,0% în 2021 și nu ar atinge nivelul din perioada pre-criză în cadrul orizontului de proiecție, inflația fiind de numai 1,1% în 2023. Aceste scenarii alternative sunt prezentate în Secțiunea 5.

1 Ipoteze-cheie care stau la baza proiecțiilor

Proiecția de bază se sprijină pe ipoteza unei relaxări rapide a măsurilor restrictive începând cu al doilea trimestru al acestui an și pe cea a soluționării crizei sanitare la începutul anului 2022. Măsurile restrictive în zona euro au devenit mai stricte la începutul anului 2021 și se estimează relaxarea acestora abia către finele trimestrului I. În medie, se anticipează că acestea vor fi mai stricte decât în trimestrul IV 2020 și decât s-a previzionat în proiecțiile din luna decembrie 2020. Începând cu trimestrul II 2021, proiecția de bază pornește de la ipoteza unei relaxări rapide a măsurilor restrictive, în principal pe seama eforturilor concertate de accelerare a vaccinării prin aprobarea unor vaccinuri suplimentare și a unor noi centre de producere a vaccinurilor. În ansamblu, se estimează că măsurile restrictive vor fi fost complet retrase până la începutul anului 2022, evoluție nemodificată comparativ cu proiecțiile anterioare. Ipoteze similare privind evoluția pandemiei stau, în medie, la baza proiecțiilor referitoare la contextul internațional.

Măsurile importante de politică monetară și fiscală, inclusiv pachetul NGEU, vor contribui la sprijinirea veniturilor și la reducerea pierderilor de locuri de muncă și a falimentelor și vor reuși să limiteze interacțiunile nefavorabile dintre economia reală și sectorul financiar. Pe lângă măsurile de politică monetară adoptate de BCE până la data-limită pentru proiecții, scenariul de bază include măsuri discreționare de politică fiscală legate de criza COVID-19, reprezentând circa 4¼% din PIB în 2020 și 3¼% din PIB în 2021 (Secțiunea 3). Împrumuturile și garanțiile guvernamentale sau injecțiile de capital ar trebui să contribuie la reducerea constrângerilor de lichiditate. De asemenea, prin politicile de supraveghere și cele macroprudențiale a fost eliberat capital bancar în vederea absorbirii pierderilor și a sprijinirii fluxului de credite către economia reală prin eliberarea rezervelor de capital, orientări pentru reducerea provizionării prociclice și măsuri de menținere a capacității băncilor de absorbție a pierderilor. Este important de menționat că, potrivit anticipațiilor, prin măsurile de politică monetară, fiscală și prudențială se va reuși, în linii mari, evitarea interacțiunilor severe dintre economia reală și sectorul financiar pe parcursul orizontului de proiecție.

Caseta 1

Ipoteze tehnice privind ratele dobânzilor, prețurile materiilor prime și cursurile de schimb

Comparativ cu proiecțiile din luna decembrie 2020, ipotezele tehnice actuale includ o creștere a ratelor dobânzilor pe termen lung, prețuri semnificativ mai ridicate ale petrolului și o ușoară depreciere a cursului de schimb efectiv al euro. Ipotezele tehnice referitoare la ratele dobânzilor și la prețurile materiilor prime se bazează pe anticipațiile pieței, data-limită pentru includerea ultimelor informații fiind 16 februarie 2021. Ratele dobânzilor pe termen scurt se referă la EURIBOR la trei luni, anticipațiile pieței fiind derivate din ratele dobânzilor futures. Conform acestei metodologii, ratele dobânzilor pe termen scurt se vor situa, în medie, la −0,5% în anii 2021 și 2022 și la −0,4% în anul 2023. Anticipațiile pieței cu privire la randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro presupun un nivel mediu anual de 0,0% pentru anul 2021, 0,1% pentru 2022 și 0,3% pentru 2023.[2] Comparativ cu proiecțiile din luna decembrie 2020, anticipațiile pieței privind ratele dobânzilor pe termen scurt indică majorări marginale pentru anul 2023, iar cele privind randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro, creșteri cu 10 până la 20 puncte de bază pentru perioada 2021-2023.

Referitor la prețurile materiilor prime, proiecțiile analizează traiectoria implicită de pe piețele futures, calculată cu ajutorul mediei aferente perioadei de două săptămâni anterioare datei-limită de 16 februarie 2021. Pe această bază, se anticipează că prețul țițeiului Brent se va majora de la 42,3 USD/baril în anul 2020 la 59,3 USD/baril în 2021, urmând să se reducă la 53,7 USD/baril până în 2023. Această traiectorie implică faptul că, față de proiecțiile din luna septembrie 2020, prețurile în dolari SUA ale petrolului sunt mai ridicate cu circa 35% în 2021 și cu 14% în 2023, în timp ce panta curbei cotațiilor futures ale petrolului a devenit descendentă, spre deosebire de curba ascendentă care a stat la baza proiecțiilor precedente. Se estimează că prețurile în dolari SUA ale materiilor prime non-energetice vor cunoaște o revigorare puternică în anul 2021, dar vor înregistra o scădere moderată până la finele orizontului de proiecție.

În ceea ce privește cursurile de schimb bilaterale, se preconizează că acestea vor rămâne nemodificate pe parcursul orizontului de proiecție, la nivelurile medii înregistrate în perioada de două săptămâni anterioară datei-limită de 16 februarie 2021. Această ipoteză presupune un curs de schimb mediu de 1,21 USD/EUR în perioada 2021-2023, cu 2% superior celui estimat în proiecțiile din luna decembrie 2020. Ipoteza privind cursul de schimb efectiv al euro a fost revizuită în sens descendent cu 0,2% față de exercițiul de proiecție din luna decembrie 2020.

Ipoteze tehnice

2 Economia reală

PIB real a înregistrat o scădere în trimestrul IV 2020, care a fost însă mult inferioară celei estimate. PIB real s-a redus cu 0,7% în trimestrul IV, cu mult sub nivelul de -2,2 % anticipat în proiecția de bază din luna decembrie 2020 și chiar sub nivelul prevăzut în scenariul moderat. Această evoluție peste așteptări, în pofida măsurilor restrictive mai stricte decât s-a estimat, se poate referi parțial la o cerere externă mai robustă decât cea previzionată, dar pare, de asemenea, să reflecte efectele asociate experienței dobândite, deoarece agenții economici se adaptează mai bine la măsurile restrictive în toate sectoarele economice. În ansamblu, nivelul PIB real în trimestrul IV 2020 a fost cu 4,9% sub nivelul din trimestrul IV 2019.

Graficul 1

PIB real în zona euro

(variații procentuale trimestriale, date trimestriale ajustate sezonier și cu numărul de zile lucrătoare)

Notă: Având în vedere volatilitatea fără precedent a PIB real în cursul anului 2020, graficul prezintă o scală diferită de cea de la începutul anului 2020. Linia verticală indică începutul orizontului de proiecție. Graficul nu prezintă intervalele din jurul proiecțiilor. Aceasta reflectă faptul că, în circumstanțele actuale, calculul standard al intervalelor (pe baza erorilor istorice de proiecție) nu ar oferi o indicație fiabilă a incertitudinilor fără precedent care grevează proiecțiile actuale. În schimb, pentru a ilustra mai bine gradul actual de incertitudine, în Secțiunea 5 sunt prezentate scenarii alternative bazate pe ipoteze diferite privind evoluția viitoare a pandemiei de COVID-19 și măsurile restrictive asociate.

Se anticipează că măsurile restrictive adoptate la începutul anului 2021 vor conduce la o nouă ușoară contracție a PIB real în trimestrul I, urmată de o creștere modestă în trimestrul II. Confruntate cu o creștere a numărului de cazuri noi de COVID-19 și cu amenințarea unui alt val cauzat de mutațiile virusului, multe țări din zona euro au extins și au înăsprit în continuare măsurile de izolare la începutul anului 2021. Modelele de prognoză pe termen scurt bazate pe datele disponibile la data-limită, precum indicele compozit global aferent anchetei în rândul directorilor de achiziții (Purchasing Managers’ Index – PMI) (care s-a situat la 48,1 în februarie) și alți indicatori cu frecvență ridicată sugerează, de asemenea, o scădere modestă a PIB real în trimestrul I. Similar trimestrului IV 2020, se anticipează că măsurile restrictive vor conduce la mai puține perturbări ale activității în sectorul prelucrător, dar vor afecta în continuare activitatea în sectorul serviciilor. Este, de asemenea, probabil ca măsurile fiscale țintite anunțate recent pentru sprijinirea sectoarelor afectate de măsurile de izolare să atenueze restrângerea globală a activității. În ansamblu, se estimează că PIB real va scădea cu 0,4% în trimestrul I 2021 (față de creșterea de 0,6% în proiecțiile din luna decembrie 2020) și se va majora cu 1,3% în trimestrul II (față de 1,7% în proiecțiile anterioare).

Activitatea se va revigora puternic în a doua jumătate a anului 2021, conform proiecțiilor, în condițiile în care se anticipează o relaxare a măsurilor restrictive. Redresarea anticipată se bazează pe ipoteza unei relaxări rapide a măsurilor restrictive, a diminuării în continuare a incertitudinilor, a sporirii încrederii în urma accelerării estimate a vaccinărilor, a unei redresări în continuare robuste a cererii externe, a politicilor fiscale și monetare de susținere și a corecției unei relative reprimări a cererii. Aceasta va fi determinată în principal de cererea internă, în special privind consumul privat. Se previzionează că PIB real va depăși, în trimestrul II 2022, nivelul din perioada pre-criză consemnat în trimestrul IV 2019 și se va situa cu 3,3% peste nivelul din perioada pre-criză în ultimul trimestru al orizontului de proiecție.

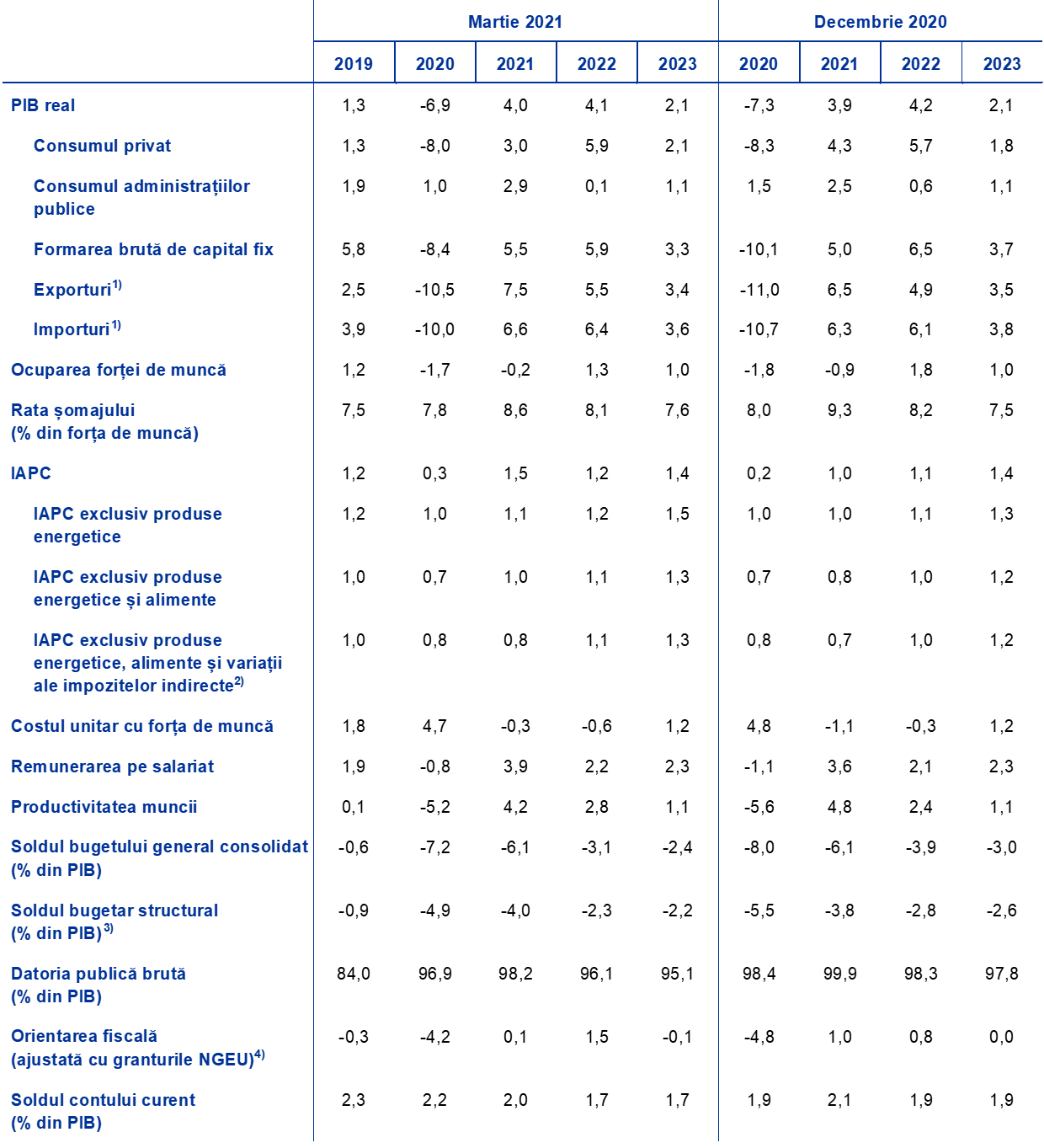

Tabelul 1

Proiecții macroeconomice pentru zona euro

(variații procentuale anuale)

Notă: PIB real și componentele sale, costul unitar cu forța de muncă, remunerarea pe salariat și productivitatea muncii se referă la date ajustate sezonier și cu numărul zilelor lucrătoare. Cifrele pot fi diferite de cele mai recente date publicate de Eurostat, dată fiind publicarea acestora după data-limită pentru proiecții. Tabelul nu prezintă intervalele din jurul proiecțiilor. Aceasta reflectă faptul că, în circumstanțele actuale, calculul standard al intervalelor (pe baza erorilor istorice de proiecție) nu ar oferi o indicație fiabilă a incertitudinilor fără precedent care grevează proiecțiile actuale. În schimb, pentru a ilustra mai bine gradul actual de incertitudine, în Secțiunea 5 sunt prezentate scenarii alternative bazate pe ipoteze diferite privind evoluția viitoare a pandemiei de COVID-19 și măsurile restrictive asociate.

1) Inclusiv schimburile comerciale din interiorul zonei euro.

2) Subindicele se bazează pe estimări ale impactului efectiv al impozitelor indirecte. Acesta poate să difere de datele Eurostat, care presupun transmiterea integrală și imediată a efectelor impozitelor indirecte la nivelul IAPC.

3) Calculat ca soldul bugetar excluzând efectele tranzitorii ale ciclului economic și măsurile clasificate ca temporare în definiția Sistemului European al Băncilor Centrale (SEBC).

4) Orientarea politicii fiscale este măsurată ca variație a soldului primar ajustat ciclic după excluderea asistenței din fonduri publice acordate sectorului financiar. Cifrele prezentate sunt, de asemenea, ajustate în funcție de granturile NGEU anticipate în ceea ce privește veniturile.

Conform anticipațiilor, consumul privat se va redresa puternic în 2021 și va rămâne principalul motor al redresării ulterior. După revenirea robustă, dar incompletă din trimestrul III 2020, consumul privat a consemnat o nouă scădere în trimestrul IV 2020, reflectând adoptarea în continuare de măsuri de izolare și intensificarea măsurilor restrictive, și a fost principalul motor al noului declin al activității economice. Cu toate acestea, noua reducere a consumului a fost inferioară celei estimate, posibil ca urmare a apelului la măsuri restrictive mai țintite și efectelor asociate experienței dobândite în rândul gospodăriilor private (cum ar fi recurgerea sporită la cumpărături online). Fluctuațiile puternice și scăderea globală la nivelul consumului privat în cursul anului 2020 contrastează cu evoluțiile mai limitate ale veniturilor disponibile reale, stabilizate de asistența din fonduri publice, ceea ce a condus la variații pronunțate ale ratei de economisire. Privind în perspectivă, se anticipează diminuarea în continuare a consumului privat în trimestrul I 2021 ca urmare a înăspririi suplimentare a măsurilor restrictive, având drept rezultat o nouă majorare ușoară a ratei de economisire. Potrivit proiecțiilor, consumul privat își va relua redresarea începând cu trimestrul II 2021 și va depăși nivelul înregistrat în perioada pre-criză în trimestrul III 2022. Acest reviriment ar trebui să fie sprijinit de reducerea treptată a incertitudinilor și de convergența progresivă a ratei de economisire către nivelul din perioada pre-criză, pe fondul corecției anticipate a economiilor forțate și a celor în scop preventiv, în timp ce nivelul ridicat al șomajului și corecția transferurilor fiscale nete vor frâna probabil redresarea.

Potrivit anticipațiilor, contracția pronunțată și bruscă a investițiilor în obiective rezidențiale din anul 2020 va fi inversată treptat pe parcursul orizontului de proiecție. Investițiile în obiective rezidențiale au crescut cu 0,5% în trimestrul IV 2020, dar încă s-au situat cu aproape 3% sub nivelul din perioada pre-pandemie. Privind în perspectivă, în condițiile în care se estimează că dinamica prețurilor locuințelor va depăși costurile obiectivelor rezidențiale, efectele pozitive ale coeficientului q al lui Tobin și revigorarea veniturilor disponibile ar trebui să sprijine investițiile în obiective rezidențiale. Cu toate acestea, este probabil ca, în cea mai mare parte a orizontului de proiecție, încrederea scăzută a consumatorilor și șomajul mai ridicat comparativ cu nivelul din perioada pre-criză să inhibe, pe termen mediu, redresarea investițiilor în obiective rezidențiale, care sunt așteptate să revină la nivelul anterior crizei până la sfârșitul anului 2022.

Se previzionează că investițiile corporative vor înregistra o redresare substanțială în 2021 și 2022, atingând nivelul din perioada pre-criză la începutul anului 2022. Potrivit estimărilor, investițiile corporative au consemnat o revenire semnificativă în semestrul II 2020, redresându-se parțial după trenarea din prima jumătate a anului. După o altă contracție ușoară în trimestrul I 2021 în contextul activității economice scăzute, se anticipează o nouă revenire începând cu trimestrul II 2021, în condițiile în care cererea globală și internă se redresează și dinamica profiturilor redevine pozitivă, revigorarea fiind susținută, de asemenea, de condițiile favorabile de finanțare estimate și de impactul benefic al planului NGEU asupra investițiilor corporative.

Potrivit anticipațiilor, gradul de îndatorare brută a societăților nefinanciare, care a înregistrat o creștere semnificativă în 2020, va consemna un declin moderat, menținându-se peste nivelul din perioada pre-criză la finele orizontului de proiecție. Majorarea gradului de îndatorare brută s-a datorat scăderii pronunțate a profiturilor companiilor în prima fază a măsurilor de izolare și, prin urmare, recurgerii sporite la finanțarea prin îndatorare pentru a compensa deficitele de lichiditate. Privind în perspectivă, după o nouă creștere ușoară pe termen scurt, se previzionează că datoria brută a sectorului corporativ se va reduce moderat, atingând, în anul 2023, un nivel net superior celui deja ridicat din perioada pre-criză. Conform anticipațiilor, creșterea ponderii datoriei brute va limita dinamica investițiilor corporative în cadrul orizontului de proiecție, în pofida deținerilor robuste de numerar, în condițiile în care firmele iau măsuri pentru a restabili soliditatea propriilor bilanțuri. În același timp, eventualele temeri legate de sustenabilitatea datoriei ar trebui să fie atenuate de plățile de dobânzi brute ale sectorului corporativ, care sunt estimate să înregistreze doar o creștere modestă în anii următori, comparativ cu nivelurile minime istorice.

Caseta 2

Contextul internațional

În semestrul II 2020, economia globală s-a redresat, după recesiunea indusă de pandemie, mai repede decât se anticipase. Investițiile globale, care beneficiază de condiții favorabile de finanțare, pe fondul sprijinului puternic din partea politicii monetare, se apropie deja de nivelurile din perioada pre-pandemie, în timp ce revirimentul consumului global, susținut de măsuri fiscale destinate impulsionării veniturilor și menținerii locurilor de muncă, înregistrează în continuare un decalaj, în condițiile în care măsurile restrictive în vigoare afectează serviciile care presupun un grad ridicat de contact fizic. Dinamica PIB real mondial (exceptând zona euro) a consemnat o revigorare puternică, de 7,4%, în trimestrul III 2020, cu 0,7 puncte procentuale peste nivelul anticipat în proiecțiile din luna decembrie 2020. Ritmul redresării a fost mai alert atât în economiile de piață dezvoltate, cât și în cele emergente. După această revigorare în formă de V, se previzionează că, în trimestrul IV 2020, redresarea activității economice mondiale va continua într-un ritm robust, dar mai moderat, de 2,1%, încă mai puternic decât cel prevăzut în proiecțiile precedente.

Influențele nefavorabile la adresa redresării s-au intensificat, pe fondul deteriorării situației legate de pandemia globală la începutul anului. Creșterea numărului de infectări noi a determinat autoritățile guvernamentale să impună din nou măsuri de izolare mai stricte, în special în economiile dezvoltate. În schimb, măsurile restrictive din economiile de piață emergente au fost înăsprite mai puțin. Cu toate acestea, în ansamblu, noile măsuri de izolare implică un recul al creșterii la nivel mondial în trimestrul I 2021, evoluție evidențiată de indicatorii cu frecvență ridicată ai activității economice din principalele economii dezvoltate. Deși indicele compozit și cel aferent anchetei în rândul directorilor de achiziții în sectorul prelucrător la nivel global (exceptând zona euro) s-au situat peste media lor pe termen lung în luna februarie, unele dintre componentele acestora au indicat o activitate mai redusă în viitor. De exemplu, comenzile noi pentru piața externă au scăzut sub pragul expansionist în ianuarie, pentru prima dată din luna septembrie 2020, și s-au menținut inferioare acestuia în februarie.

Cu toate acestea, acordul comercial dintre UE și Regatul Unit și pachetul de stimulente fiscale, în valoare de 900 de miliarde USD, adoptat în Statele Unite în decembrie 2020 implică o îmbunătățire a perspectivelor privind creșterea globală în 2021, în timp ce stimulul fiscal suplimentar aprobat recent de Congresul SUA reprezintă un risc în sensul creșterii la adresa Statelor Unite și a economiilor mondiale. Acordul comercial dintre UE și Regatul Unit înlocuiește ipoteza unui Brexit fără acord, care a stat la baza proiecțiilor din luna decembrie 2020. Acesta asigură schimburi comerciale de bunuri fără contingente tarifare și cote zero între Uniunea Europeană și Regatul Unit (precum acordul CETA cu Canada), stimulând astfel activitatea și comerțul în economia Regatului Unit pe parcursul orizontului de proiecție. În Statele Unite, stimulul fiscal convenit în luna decembrie 2020 se ridică la 900 de miliarde USD (4,4% din PIB) și este proiectat să majoreze dinamica PIB real cu mai mult de 1 punct procentual în 2021. Pachetul fiscal suplimentar aprobat recent, însumând 1 840 de miliarde USD, nu a fost luat în considerare în scenariul de bază și, prin urmare, reprezintă un risc important în sensul creșterii la adresa proiecției de bază actuale (Caseta 4).

În ansamblu, se proiectează o expansiune a PIB mondial (exceptând zona euro) cu 6,5% în 2021, urmată de o decelerare la 3,9% și 3,7% în 2022 și, respectiv, 2023. Această evoluție urmează contracției estimate, cu 2,4%, a dinamicii PIB real mondial în 2020. Creșterea economică a fost revizuită în sens ascendent cu 0,7 puncte procentuale în 2021, în condițiile în care impactul pozitiv al unui efect de report generat de evoluțiile peste așteptări înregistrate către finele anului trecut și politicile economice mai favorabile sunt anulate doar parțial de impactul negativ asupra creșterii al măsurilor restrictive mai stricte pe termen scurt.

Având în vedere amploarea recesiunii globale de anul trecut, schimburile comerciale internaționale de bunuri au rămas relativ reziliente, în timp ce cele de servicii continuă să fie scăzute. Această evoluție a fost determinată, în principal, de faptul că contracția economică la nivel mondial a fost înclinată mai mult către sectorul serviciilor bazat într-o mai mică măsură pe schimburi comerciale, fiind probabil ca substituția dintre servicii și consumul de bunuri în economiile dezvoltate să fi sprijinit schimburile comerciale de bunuri în perioada crizei generate de pandemie. Aceasta este susținută de datele noi, care sugerează că importurile globale de bunuri au revenit la nivelul din perioada pre-pandemie în luna noiembrie 2020. Deși redresarea schimburilor comerciale internaționale de bunuri a fost rapidă, capacitățile de transport restrânse și creșterea costurilor de transport au afectat comerțul, iar deficitele la nivelul ofertei, în special în sectoarele informatice din Asia, semnalează riscuri la adresa lanțurilor de aprovizionare pe plan mondial. Acești factori sunt evidențiați de prelungirea constantă a termenelor de livrare ale furnizorilor și este probabil să afecteze schimburile comerciale de bunuri pe termen scurt. În același timp, serviciile de călătorii internaționale, care reprezintă aproximativ 7% din comerțul mondial cu bunuri și servicii, rămân limitate ca urmare a pandemiei și a restricțiilor de călătorie asociate.

Dinamica importurilor globale (exceptând zona euro) a fost revizuită considerabil în sens ascendent pentru anul 2021. Se anticipează că importurile vor înregistra o creștere de 9,0% în 2021, urmată de o decelerare la 4,1% și 3,4% în 2022 și, respectiv, 2023. Comparativ cu proiecțiile din luna decembrie 2020, importurile mondiale și, în special, cererea externă adresată zonei euro au fost revizuite semnificativ în sens ascendent ca urmare a acordului comercial dintre UE și Regatul Unit și, într-o mai mică măsură, a redresării estimate mai puternice a economiilor dezvoltate. Aceasta implică faptul că cererea externă adresată zonei euro este previzionată să se majoreze cu 8,3% anul acesta și cu 4,4% și 3,2% în 2022 și, respectiv, 2023, ceea ce conduce la o revizuire semnificativă în sens ascendent pentru 2021 și la o revizuire mai mică pentru 2022.

Contextul internațional

(variații procentuale anuale)

1) Calculate ca medie ponderată a importurilor.

2) Calculată ca medie ponderată a importurilor partenerilor comerciali ai zonei euro.

Se estimează că redresarea cererii externe va susține dinamica exporturilor, ceea ce va conduce la o contribuție pozitivă din partea schimburilor comerciale nete în 2021, aceasta devenind neutră ulterior. Sprijinul din partea cererii externe puternice a susținut redresarea exporturilor zonei euro, care au înregistrat o creștere robustă în trimestrul IV 2020, în pofida reintroducerii restricțiilor. În timp ce reorientarea cererii de la servicii către bunurile de consum a impulsionat exporturile sectorului prelucrător al zonei euro, redresarea exporturilor de servicii, îndeosebi servicii de călătorie, a rămas modestă. Începând cu anul 2021, cererea externă solidă ar trebui să amortizeze creșterea exporturilor, în timp ce incertitudinile legate de pandemia de COVID-19, blocajele din sectoarele logistice și pierderile înregistrate la nivelul competitivității prin preț a exporturilor ca urmare a recentei aprecieri a euro pot avea un efect inhibitor. Întrucât dinamica pandemiei afectează condițiile cererii interne, se anticipează că importurile vor crește într-o măsură mai mică decât exporturile în 2021. Prin urmare, contribuția din partea schimburilor comerciale nete la PIB va deveni pozitivă în 2021, dar va fi, în linii mari, neutră în 2022 și 2023.

După evoluții pozitive neașteptate repetate, perspectivele pieței forței de muncă sunt mai favorabile decât s-a estimat în proiecțiile din luna decembrie 2020, previzionându-se numai creșteri marginale ale ratei șomajului în trimestrele următoare. Rata șomajului a crescut de la 7,4% în trimestrul II 2020 la 8,2% în trimestrul IV, constituind însă o nouă surpriză față de cifra de 8,8% estimată în proiecțiile din luna decembrie, după supraestimările din cele două exerciții de proiecție precedente ale experților. Surpriza s-a datorat din nou ocupării forței de muncă mult mai reziliente și unei creșteri peste așteptări a numărului de lucrători în schemele de menținere a locurilor de muncă, rezultat al celui de-al doilea val de măsuri de izolare. Totuși, în trimestrul IV 2020 ocuparea forței de muncă a fost în continuare cu 1,9% sub nivelul din trimestrul IV 2019. Pe măsură ce piața forței de muncă începe să se normalizeze și angajații părăsesc schemele de menținere a locurilor de muncă, se previzionează că rata șomajului va crește în continuare, atingând un nivel maxim de 8,7% în trimestrul II 2021 (revizuit în sens descendent de la 9,5% în proiecțiile din luna decembrie 2020), după care va scădea la 7,5% până la sfârșitul anului 2023, pe fondul redresării economiei. Această proiecție pornește de la premisa că o mare parte a lucrătorilor incluși în schemele de menținere a locurilor de muncă își pot relua locurile de muncă obișnuite. Până la sfârșitul orizontului de proiecție, se anticipează că rata șomajului și numărul de persoane ocupate vor converge către nivelurile anterioare crizei, fără a le atinge.

Conform proiecțiilor, dinamica productivității muncii pe persoană ocupată se va redresa de la începutul anului 2021. După revenirea consemnată ulterior scăderii accentuate din semestrul I 2020, productivitatea muncii pe persoană s-a redus din nou în trimestrul IV 2020, ca urmare a intensificării măsurilor restrictive și a creșterii conexe a utilizării schemelor de menținere a locurilor de muncă în numeroase țări. Conform proiecțiilor, dinamica productivității muncii pe persoană se va redresa în semestrul I 2021, urmând să se tempereze treptat până la finele orizontului de proiecție. Profilul de creștere a productivității pe oră lucrată a fost mult mai modest în perioada pandemiei, deoarece se așteaptă ca numărul total de ore lucrate să urmeze îndeaproape evoluția PIB. Până la finele orizontului de proiecție, se previzionează că productivitatea pe oră lucrată va crește treptat, situându-se cu circa 3% peste nivelul din perioada pre-criză.

Comparativ cu proiecțiile din luna decembrie 2020, profilul dinamicii anuale a PIB real este, în linii mari, nemodificat, reflectând mai mulți factori compensatori. Proiecția, în linii mari, nemodificată privind creșterea PIB real în 2021 reflectă perspectivele mai nefavorabile pe termen scurt, în principal ca urmare a prelungirii măsurilor de izolare, care anulează evoluțiile peste așteptări din trimestrul IV 2020 și unele revizuiri în sens ascendent pentru semestrul II 2021. Aceste revizuiri în sens ascendent au la bază o revigorare anticipată mai puternică, în condițiile în care se estimează că măsurile restrictive mai stricte din prima jumătate a anului vor fi relaxate într-un ritm mai rapid decât cel previzionat în proiecțiile din luna decembrie. În plus, creșterea este susținută de impactul în sensul creșterii al cererii externe mai robuste și al stimulului fiscal suplimentar. În 2022, se așteaptă ca unele efecte de report pozitive aferente revigorării mai puternice din semestrul II 2021 să anuleze impactul negativ al ipotezelor, în special majorarea prețurilor petrolului și retragerea măsurilor suplimentare de sprijin fiscal în 2021.

3 Perspectivele fiscale

După expansiunea fiscală puternică din 2020, se anticipează că adoptarea în continuare de măsuri de sprijin fiscal va reduce impactul macroeconomic al crizei COVID-19 în 2021 și va continua să susțină redresarea. În anul 2020, măsurile de stimulare fiscală adoptate de autoritățile guvernamentale ca răspuns la pandemie sunt evaluate la circa 4¼% din PIB, nivel ușor inferior ipotezelor incluse în proiecțiile din luna decembrie 2020. Cu privire la anul 2021, autoritățile guvernamentale au prelungit măsurile de urgență, având în vedere noua rundă de restricții asociate măsurilor de izolare, au extins dimensiunea măsurilor de urgență și/sau au adoptat măsuri de sprijin noi, estimate la 3¼% din PIB. Majoritatea măsurilor suplimentare sunt temporare și se estimează că vor fi retrase în 2022. Unele au fost prelungite în continuare și, alături de alte măsuri de redresare, inclusiv cheltuielile finanțate prin intermediul NGEU[3], presupun un stimul anual de circa 1½% din PIB în perioada 2022-2023. În ceea ce privește componența acestuia, la fel ca în 2020, cea mai mare parte a sprijinului acordat în 2021 reprezintă cheltuieli suplimentare sub formă de subvenții și transferuri către firme, inclusiv în cadrul schemelor de menținere a locurilor de muncă, precum și consumul sporit al administrațiilor publice. În ceea ce privește veniturile, măsurile se referă cu precădere la noi reduceri ale impozitelor directe și indirecte. Investițiile publice suplimentare, deși limitate în 2020, dețin o pondere mai mare începând cu 2021, în principal pe seama finanțării anticipate prin granturile NGEU. Ajustată cu impactul granturilor NGEU, orientarea fiscală[4] este proiectată să fie, în linii mari, neutră în 2021, înăsprirea estimată anterior fiind acum amânată pentru 2022.

După scăderea substanțială la −7,2% din PIB în 2020, se anticipează că soldul bugetar al zonei euro se va redresa într-o oarecare măsură în 2021 și se va situa la −2,4% din PIB în 2023. Ameliorarea soldului bugetar în 2021 reflectă scăderea deficitului primar ajustat ciclic, întrucât se așteaptă ca o parte a cheltuielilor suplimentare să fie finanțată din veniturile aferente granturilor NGEU, precum și componenta ciclică relativ mai favorabilă și un nivel mai scăzut al plăților de dobânzi. Îmbunătățirea mai semnificativă a soldului bugetar în 2022 se datorează în principal corecției majorității măsurilor de stimulare de urgență și componentei ciclice mai favorabile. Nu în ultimul rând, în 2023, pe fondul unei orientări a politicii fiscale, în linii mari, neutre și al unor condiții ciclice mai favorabile, soldul bugetar agregat este proiectat să se amelioreze în continuare până la −2,4% din PIB. Se previzionează diminuarea în continuare a plăților de dobânzi pe parcursul orizontului de proiecție, aceasta ridicându-se la 1,1% din PIB în 2023. Comparativ cu proiecțiile din luna decembrie 2020, traiectoria soldului bugetar al zonei euro a fost revizuită în sens ascendent, cu excepția anului 2021, când stimulul suplimentar temporar anulează ameliorarea condițiilor ciclice și efectul de bază al unei orientări a politicii fiscale mai puțin expansioniste în 2020.

Conform proiecțiilor, datoria zonei euro va atinge un nivel maxim de 98% din PIB în 2021, reducându-se ușor ulterior. Scăderea din perioada 2022-2023 se datorează cu precădere diferențialelor favorabile între rata dobânzii aferentă datoriei publice și ritmul de creștere a PIB, care anulează complet deficitele primare continue, deși în scădere.

4 Prețuri și costuri

Se anticipează că inflația IAPC va înregistra o creștere pronunțată, de la 0,3% în 2020 la o valoare medie de 1,5% în 2021, atingând un nivel maxim de 2,0% în trimestrul IV al anului și revenind apoi la nivelul de 1,2% în 2022, după care se va intensifica la 1,4% în 2023 (Graficul 2). Inflația IAPC s-a majorat semnificativ, de la −0,3% în decembrie 2020 la 0,9% în ianuarie 2021. Această creștere a fost generată în principal de o accelerare pronunțată a inflației IAPC exclusiv produse energetice și alimente, datorată parțial unei modificări semnificative a ponderilor în cadrul IAPC, care au reflectat modificarea comportamentelor de consum în contextul pandemiei din 2020.[5] Pe lângă impactul variațiilor la nivelul ponderilor, saltul inflației totale a reflectat și o serie de factori tranzitorii: încetarea reducerii temporare a TVA în Germania, întârzierile în perioadele de soldare din unele țări și impactul creșterii recente și considerabile a prețurilor petrolului asupra componentei „produse energetice” a inflației IAPC. Totodată, o proporție semnificativă din prețurile imputate asociate inflației IAPC exclusiv produse energetice și alimente din luna ianuarie 2021 (18%) implică incertitudini mai ridicate decât de obicei în ceea ce privește presiunile efective la nivelul inflației de bază în cadrul economiei. Privind în perspectivă, se preconizează că inflația IAPC va crește la 2,0% în trimestrul IV 2021. Pe măsură ce impactul factorilor temporari dispare din ratele anuale, se anticipează că inflația va reveni la valoarea de 1,0% la începutul anului 2022, urmând să se intensifice treptat la 1,4% în 2023.[6] Se previzionează că, după fluctuația puternică de la −6,8% în 2020 la 6,1% în 2021, componenta „produse energetice” a inflației IAPC va avea, în linii mari, o contribuție neutră la inflația IAPC totală în 2022 și 2023. Se anticipează că, în 2021, componenta „alimente” a inflației IAPC își va inversa creșterea semnificativă înregistrată în 2020 ca urmare a pandemiei de COVID, însă se va majora din nou de la mijlocul anului 2022, urmând a atinge nivelul de 1,9% în 2023.

Conform proiecțiilor, inflația IAPC exclusiv produse energetice și alimente va crește de la 0,7% în 2020 la 1,3% în 2023 și va manifesta o volatilitate trimestrială puternică în 2021 și 2022. Această volatilitate are legătură îndeosebi cu variațiile ponderilor în cadrul IAPC și cu impactul impozitelor indirecte, care se estimează că vor conduce în vară la un nivel minim al inflației IAPC exclusiv produse energetice și alimente, urmat de un reviriment relativ puternic în ultimul trimestru al anului 2021. Făcând abstracție de impactul variațiilor ponderilor și al modificărilor impozitelor indirecte, se anticipează că inflația de bază se va consolida treptat în contextul redresării economice în curs.

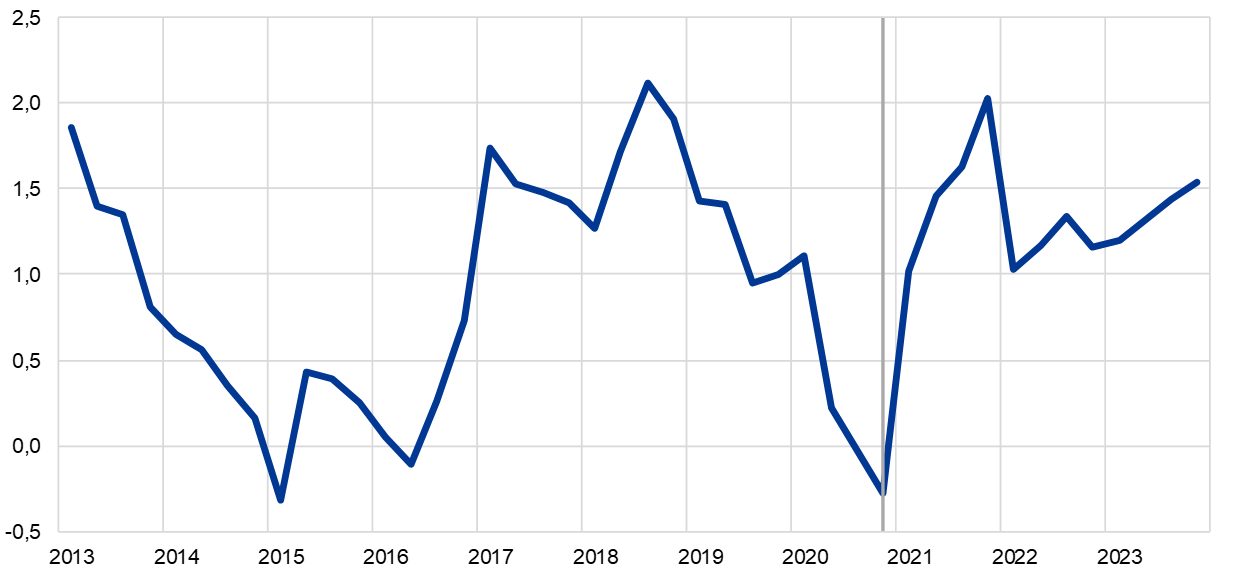

Graficul 2

Inflația IAPC în zona euro

(variații procentuale anuale)

Notă: Linia verticală indică începutul orizontului de proiecție. Graficul nu prezintă intervalele din jurul proiecțiilor. Aceasta reflectă faptul că, în circumstanțele actuale, calculul standard al intervalelor (pe baza erorilor istorice de proiecție) nu ar oferi o indicație fiabilă a incertitudinilor fără precedent care grevează proiecțiile actuale. În schimb, pentru a ilustra mai bine gradul actual de incertitudine, în Secțiunea 5 sunt prezentate scenarii alternative bazate pe ipoteze diferite privind evoluția viitoare a pandemiei de COVID-19 și măsurile de izolare asociate.

Schemele de menținere a locurilor de muncă implică o volatilitate puternică a dinamicii remunerării pe salariat, dar amortizează impactul evoluțiilor activității economice asupra costurilor salariale ale firmelor. Aceste scheme afectează cu precădere remunerarea pe salariat în 2021. Schemele protejează ocuparea forței de muncă în contextul unei diminuări semnificative a numărului de ore lucrate, determinând reducerea ritmului anual de creștere a remunerării pe salariat. În condițiile estompării treptate a impactului generat de aceste scheme și al normalizării evoluțiilor pe piața forței de muncă, se previzionează o creștere graduală a remunerării pe salariat până la 2,3% în 2023, nivel ușor superior ratelor înregistrate în perioada pre-pandemie.

Pe lângă fluctuațiile puternice din 2021, se anticipează că creșterea costurilor unitare cu forța de muncă va genera, în ansamblu, numai presiuni inflaționiste scăzute. Fluctuațiile puternice reflectă, în mare măsură, evoluția estimată a productivității, și nu pe cea a salariilor. Se previzionează că dinamica robustă a productivității muncii în 2021, pe fondul redresării producției, dar și al persistenței unei cereri reduse pe piața forței de muncă, și, într-o măsură mai mică, în 2022 va conduce la o creștere negativă a costurilor unitare cu forța de muncă în cei doi ani care precedă revenirea acesteia la valori pozitive modeste în 2023.

Se anticipează că dinamica prețurilor importurilor va fi influențată puternic de evoluția prețului petrolului și, către finele orizontului de proiecție, va reflecta presiuni moderate din surse externe asupra prețurilor. Ritmul anual de creștere a deflatorului importurilor este așteptat să ajungă de la −1,6% în 2020 la 3,3% în 2021, reflectând în mare parte majorările prețurilor petrolului, înainte de a încetini la niveluri mai moderate de circa 1%. Pe lângă prețurile mai ridicate ale petrolului, dinamica pozitivă a prețurilor importurilor începând cu 2021 reflectă și unele presiuni în sensul creșterii asupra prețurilor materiilor prime non-energetice, precum și efecte pozitive ale reducerii deficitului de cerere global, pe fondul redresării economiei mondiale.

Comparativ cu proiecțiile din luna decembrie 2020, perspectivele inflației IAPC au fost revizuite în sens ascendent pentru anii 2021 și 2022, dar rămân nemodificate pentru anul 2023. Componenta „produse energetice” a inflației IAPC a fost revizuită în sens ascendent pentru 2021 și în sens descendent pentru 2022 și 2023, reflectând ipoteza sugerată de curba cotațiilor futures ale petrolului. Componenta „alimente” a inflației IAPC a fost revizuită în sens descendent pentru 2021, reflectând rezultatele mai modeste, și în sens ascendent pentru 2022 și 2023, în concordanță cu ipotezele privind scumpirea materiilor prime alimentare. Inflația IAPC exclusiv produse energetice și alimente a fost revizuită marginal în sens ascendent în cadrul orizontului de proiecție, pe seama evoluțiilor recente neprevăzute, care sunt evaluate ca datorându-se în mare parte, dar nu integral, unor factori temporari, precum și a anticipațiilor inflaționiste relativ mai ridicate în sectorul privat.

Caseta 3

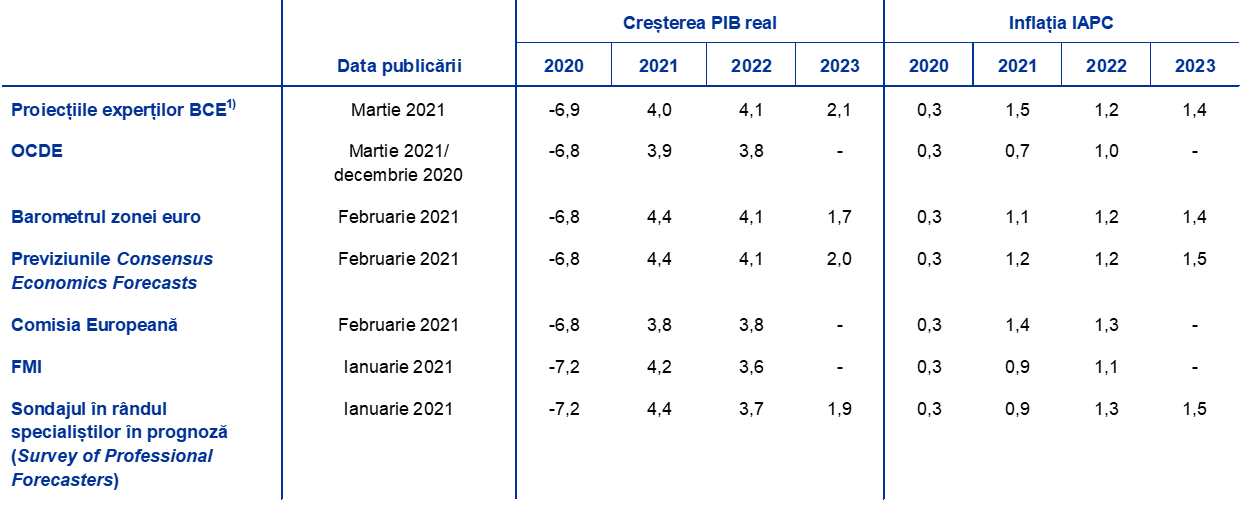

Prognoze ale altor instituții

O serie de prognoze pentru zona euro au fost elaborate atât de organizații internaționale, cât și de instituții din sectorul privat. Totuși, acestea nu sunt strict comparabile una cu cealaltă sau cu proiecțiile macroeconomice realizate de experții BCE, întrucât au fost finalizate la momente diferite. De asemenea, acestea s-au bazat, probabil, pe diferite ipoteze privind evoluția viitoare a pandemiei de COVID-19. În plus, proiecțiile utilizează metode diverse pentru stabilirea ipotezelor privind variabilele fiscale, financiare și externe, inclusiv cotațiile petrolului și ale altor materii prime. Totodată, există diferențe între prognoze în ceea ce privește metodele de ajustare cu numărul zilelor lucrătoare (a se vedea tabelul).

Proiecțiile pentru luna martie 2021 sunt comparabile, în linii mari, cu alte prognoze privind creșterea economică, în timp ce inflația este superioară altor prognoze pentru 2021 și, în general, în concordanță cu acestea ulterior. Proiecțiile referitoare la creșterea economică din luna martie se încadrează în intervalul altor prognoze pentru 2021, situându-se însă la limita superioară a acestora pentru perioada 2022-2023. Cu privire la inflație, proiecția din martie 2021 pentru anul 2021 este semnificativ superioară, evoluție datorată, probabil, includerii celor mai recente majorări ale prețurilor petrolului, precum și rezultatului din ianuarie 2021. Pentru restul orizontului de proiecție, proiecția din martie 2021 este, în linii mari, în concordanță cu cele ale altor specialiști în prognoză.

Comparația prognozelor recente privind creșterea PIB real și inflația IAPC în zona euro

(variații procentuale anuale)

Sursa: MJEconomics for the Euro Zone Barometer, 18 februarie 2021, datele pentru anul 2023 sunt preluate din sondajul realizat în luna ianuarie 2021; Consensus Economics Forecasts, 11 februarie 2021, datele pentru anul 2023 sunt preluate din sondajul realizat în luna ianuarie 2021; Previziunile economice intermediare ale Comisiei Europene, iarna anului 2021; Sondajul BCE în rândul specialiștilor în prognoză (Survey of Professional Forecasters), T1 2021, realizat între 7 și 11 ianuarie 2021; OECD Economic Outlook Interim Report for real GDP growth, martie 2021, OECD Economic Outlook No 108 for HICP inflation, decembrie 2020, IMF World Economic Outlook, 26 ianuarie 2021.

1) Proiecțiile macroeconomice ale experților BCE și ai Eurosistemului prezintă ritmuri anuale de creștere ajustate cu numărul zilelor lucrătoare, în timp ce Comisia Europeană și FMI prezintă dinamici anuale neajustate cu numărul zilelor lucrătoare pe an. Celelalte prognoze nu specifică dacă datele sunt ajustate sau nu cu numărul zilelor lucrătoare. Tabelul nu prezintă intervalele din jurul proiecțiilor experților BCE. Aceasta reflectă faptul că, în circumstanțele actuale, calculul standard al intervalelor (pe baza erorilor istorice de proiecție) nu ar oferi o indicație fiabilă a incertitudinilor fără precedent care grevează proiecțiile actuale. În schimb, pentru a ilustra mai bine gradul actual de incertitudine, în Secțiunea 5 sunt prezentate scenarii alternative bazate pe ipoteze diferite privind evoluția viitoare a pandemiei de COVID-19 și măsurile restrictive asociate.

Caseta 4

Riscuri la adresa perspectivelor aferente SUA și zonei euro în legătură cu planul american de salvare

La data de 10 martie 2021, Congresul SUA a adoptat planul american de salvare al administrației Biden, care a promulgat, cu unele amendamente, prima prioritate legislativă a noii administrații. Pachetul fiscal asociat este foarte ambițios, în valoare totală de 1 840 de miliarde USD (8,8% din PIB pentru anul 2020). Planul de salvare nu este inclus în proiecțiile de bază, având în vedere incertitudinile cu privire la dimensiunea, componența și calendarul în vigoare la data-limită. Această casetă oferă o primă evaluare a posibilelor implicații economice ale pachetului fiscal asupra economiei SUA, precum și efectele de contagiune asupra zonei euro, pe baza simulărilor cu ajutorul modelelor.

Pachetul fiscal vizează atenuarea consecințelor economice ale pandemiei de coronavirus și repornirea economiei SUA. Pachetul va include (i) o reînnoire a prelungirii duratei ajutorului de șomaj, (ii) o plată unică suplimentară pentru gospodării și (iii) o majorare a cheltuielilor la nivel de stat și pe plan local pentru finanțarea eforturilor în domeniul sănătății publice și a educației. Scenariul analizat în aceste simulări are la bază pachetul discutat la data-limită (în valoare de 1 900 de miliarde USD).[7] Deși implementarea pachetului este urgentată, conform estimărilor recente ale Biroului pentru buget al Congresului american, simulările pornesc de la ipoteza că atât gospodăriile populației, cât și administrațiile locale și guvernamentale vor atenua impactul său asupra economiei printr-un nivel mai ridicat al economiilor și întârzieri ale cheltuielilor, în concordanță cu ceea ce s-a observat în prima rundă a măsurilor de stimulare de anul trecut.

Impactul asupra economiei SUA depinde de mai multe ipoteze-cheie care stau la baza acestuia. Programele de cheltuieli guvernamentale și locale au fost elaborate pornind de la ipoteza unei majorări (temporare) a consumului administrațiilor publice și a faptului că ajutorul de șomaj și o parte din sumele plătite afectează transferurile forfetare vizate către gospodăriile populației care se confruntă cu lipsa de lichidități, în condițiile în care restul stimulului financiar este acordat sub forma unei creșteri a altor transferuri de sume forfetare. În configurația modelului, Sistemul Rezervelor Federale permite expansiunea fiscală menținând ratele dobânzilor constante timp de doi ani (în linii mari, în concordanță cu așteptările actuale ale pieței).[8]

Rezultatele modelului sugerează o stimulare semnificativă a activității economice în urma implementării pachetului fiscal, îndeosebi pe termen scurt. Stimulul fiscal impulsionează activitatea economică pe termen scurt, întrucât cererea răspunde rapid (a se vedea graficul). Pe ansamblu, comparativ cu proiecția de bază actuală[9], stimulul fiscal suplimentar ar majora semnificativ nivelul PIB real al SUA pe durata orizontului de proiecție. Ca urmare, economia SUA ar putea înregistra o creștere de 6,4% în 2021. Având în vedere caracterul temporar al stimulului fiscal, efectul se estompează pe parcursul orizontului de proiecție. În anul 2023, se anticipează o încetinire semnificativă a creșterii PIB real.

Impactul estimat asupra PIB real al SUA și asupra PIB real și a inflației în zona euro

[date trimestriale: mii de miliarde USD, cu anul de bază 2012 (Graficul a); impactul asupra PIB real și a inflației IAPC în puncte procentuale (Graficul b)]

Sursa: Calcule BCE.

Notă: Rezultatele aferente SUA au avut la bază modelul monetar și fiscal integrat global (GIMF), în absența unei reacții din partea politicii monetare în 2021 sau 2022, în ipoteza unui pachet total în valoare de 1 900 de miliarde USD. Acestea au inclus și o serie de aprecieri ale experților. Simulările pentru zona euro efectuate pornind de la ipoteza propagării efectelor comerciale în interiorul zonei euro evaluează impactul variațiilor cererii externe adresate zonei euro, al prețurilor concurenților exprimate în monedele naționale, al prețurilor acțiunilor și al integrării unei prime de risc în marjele de credit. Se menține caracterul exogen al politicilor fiscale și monetare din zona euro. Se presupune că ratele nominale ale dobânzilor pe termen scurt și pe termen lung, cursurile de schimb nominale și prețurile petrolului rămân neschimbate. Efectele asupra zonei euro sunt calculate utilizând noul model multinațional – New Multi-Country Model – al BCE, în care formarea așteptărilor este orientată retrospectiv și bazată pe învățămintele desprinse.[10]

Cu privire la inflație, se anticipează că deviația pozitivă a PIB de la nivelul potențial se va materializa în presiuni inflaționiste în 2022. Comparativ cu proiecția de bază actuală[11], stimulul fiscal suplimentar ar putea determina creșterea inflației de bază asociate cheltuielilor de consum ale populației în SUA cu între 0,2 și 0,4 puncte procentuale pe parcursul orizontului de proiecție. Natura temporară a stimulului ar diminua deviația pozitivă PIB de la nivelul potențial și presiunile inflaționiste în 2023. Impactul inflației are la bază următoarele ipoteze: (i) o curbă Phillips relativ plată, în concordanță cu experiența recentă; (ii) poziția ciclică a economiei, care înregistrează încă o deviație PIB negativă de la nivelul potențial în semestrul I 2021; și (iii) așteptările privind inflația, care rămân ancorate.[12] Cu toate acestea, există incertitudini cu privire la panta abruptă a curbei Phillips, care reprezintă un risc în sensul creșterii. În același timp, o creștere puternică a inflației ar putea alimenta anticipațiile inflaționiste, ceea ce ar putea conduce la dezancorare.

Ținând cont de dimensiunea pachetului fiscal, efectele de contagiune asupra zonei euro ar putea fi notabile. Noul model multinațional este utilizat pentru estimarea efectelor pachetului aferent planului american de salvare asupra zonei euro.[13] Într-o oarecare măsură, așteptările legate de acest pachet fiscal sunt deja încorporate în ipotezele tehnice pornind de la care s-au elaborat proiecțiile de bază.[14] Efectele economice nete asupra altor țări depind de cât de puternice sunt legăturile acestora cu Statele Unite. În primul rând, o creștere a cererii interne în SUA conduce la majorarea importurilor americane din străinătate, influențând astfel în mod pozitiv nivelul PIB al acestora, proporțional cu expunerea lor la schimburi comerciale bilaterale. În al doilea rând, stimulul fiscal sprijină cotațiile acțiunilor și diminuează primele de risc, în special în absența unei înăspriri a politicii monetare. În ceea ce privește zona euro, se anticipează că impactul suplimentar al pachetului american de măsuri de stimulare fiscală, pe lângă ceea ce se estimează a fi fost deja inclus prin intermediul ipotezelor tehnice, se va transpune într-o creștere a PIB al zonei euro cu aproximativ 0,3% în cadrul orizontului de proiecție, cu un impact maxim asupra ratelor de creștere de circa 0,2 puncte procentuale în anul 2022. Se previzionează că efectele asupra inflației IAPC vor fi moderate, cu un impact cumulat de aproximativ 0,15 puncte procentuale pe parcursul orizontului de proiecție.

5 Scenarii alternative pentru perspectivele economice ale zonei euro

Întrucât persistă incertitudini semnificative cu privire la evoluția viitoare a pandemiei de COVID-19 și la consecințele economice ale acesteia, două scenarii, care reprezintă alternative la scenariul de bază inclus în proiecțiile experților BCE din luna martie 2021, ilustrează o serie de efecte plauzibile ale pandemiei de COVID-19 asupra economiei zonei euro.

Scenariul moderat prevede o soluționare a crizei sanitare până la sfârșitul anului 2021 și consecințe economice pe termen ușor mai îndelungat, în timp ce scenariul sever pornește de la ipoteza unei crize mai prelungite și a unor pierderi permanente la nivelul potențialului economic. Comparativ cu proiecția de bază, scenariul moderat anticipează o introducere mai rapidă a vaccinurilor, un grad mai ridicat de acceptare din partea publicului și un nivel mai ridicat de eficacitate a vaccinurilor, inclusiv față de mutațiile virusului, ceea ce permite o relaxare mai rapidă a măsurilor restrictive, în timp ce deciziile mai eficace adoptate de autorități și de agenții economici limitează în continuare costurile economice ale măsurilor de izolare. În schimb, scenariul sever estimează o intensificare puternică a pandemiei în lunile următoare, însoțită de apariția unor mutații ale virusului, ceea ce implică, totodată, scăderea eficacității vaccinurilor și menținerea unor măsuri foarte restrictive pe termen scurt, deși cu rezultate limitate.[15] Măsurile de izolare continuă să afecteze semnificativ activitatea la nivelul sectoarelor economiei, până la implementarea cu succes a soluțiilor medicale. În scenariul moderat, se previzionează că acestea vor fi implementate cu succes până la sfârșitul anului 2021, iar în proiecția de bază, până la începutul anului 2022, în timp ce în scenariul sever, unele măsuri restrictive vor fi necesare până la jumătatea anului 2023. Comparativ cu proiecția de bază, scenariul sever prognozează un impact economic negativ pe o perioadă mai îndelungată al măsurilor restrictive. Această evoluție este amplificată de creșterea numărului de cazuri de insolvență, care conduce la tensiuni în activitatea de creditare, cu efect nefavorabil asupra costurilor împrumuturilor pentru populație și firme. În același timp, chiar și în scenariul sever, se pornește de la ipoteza că politicile monetare, fiscale și prudențiale limitează efectele de amplificare financiară foarte severe.

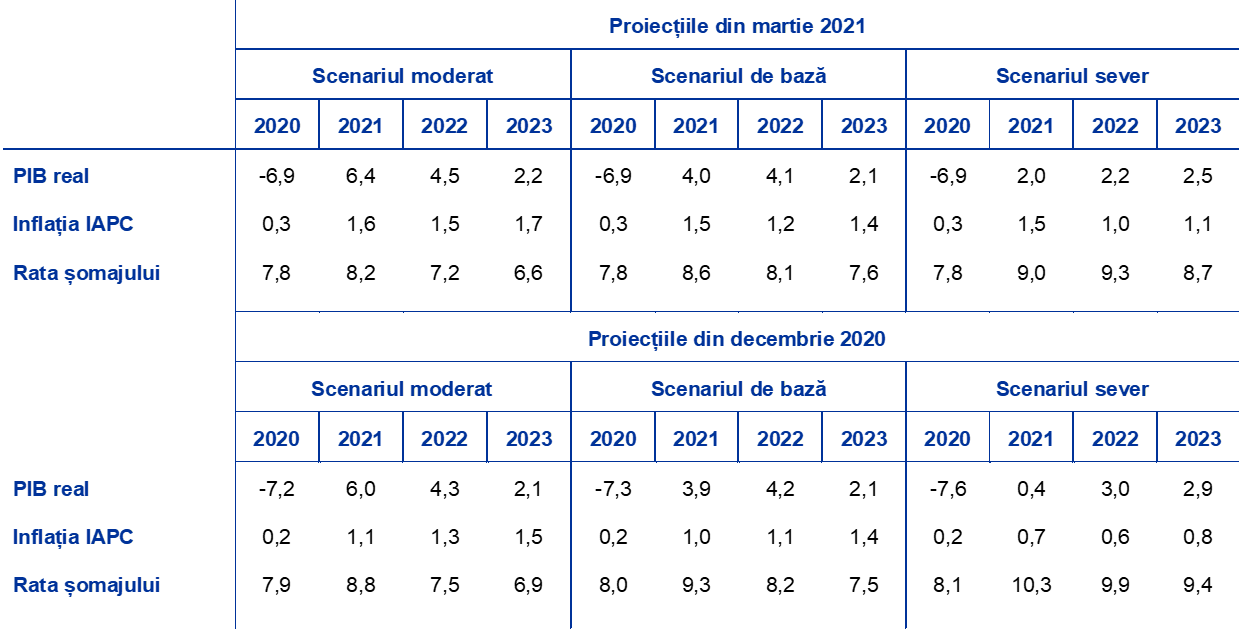

Tabelul 2

Scenarii macroeconomice alternative pentru zona euro

(variații procentuale anuale, % din forța de muncă)

Aceste scenarii au la bază aceleași perspective generale pentru economia globală și, implicit, pentru cererea externă adresată zonei euro. Ca urmare a prociclicității ridicate a schimburilor comerciale internaționale în raport cu activitatea globală, în scenariul moderat, cererea externă adresată zonei euro s-ar situa la sfârșitul anului 2023 cu aproximativ 11% peste nivelul din perioada pre-criză, în timp ce în scenariul sever aceasta ar reveni doar la nivelul consemnat în perioada pre-criză.

În scenariul moderat, PIB real ar înregistra o redresare puternică, revenind la nivelul din perioada pre-criză începând cu trimestrul III 2021, în timp ce, în scenariul sever, PIB real s-ar apropia de acest nivel abia către finele anului 2023 (Graficul 3). Scenariul moderat indică o creștere cu 0,4 % a PIB real în trimestru I 2021, urmată de un reviriment semnificativ în trimestrul II și de consolidarea în continuare a activității economice până la finele anului, generate de introducerea rapidă anticipată a vaccinurilor, care determină manifestarea efectelor de încredere. Prin urmare, activitatea economică revine la nivelurile din perioada pre-pandemie către sfârșitul anului 2021. Se preconizează că efectele negative ale pandemiei se vor disipa în mare măsură până la sfârșitul anului 2022, când PIB revine, în linii mari, la nivelul anticipat în proiecțiile formulate în decembrie 2019 pentru perioada pre-criză. În scenariul sever, activitatea economică ar înregistra o scădere de 0,9% în trimestrul I 2021, urmată numai de o revigorare modestă în trimestrul II, continuând să se redreseze moderat ulterior. În scenariul sever, creșterea economică rămâne modestă până la începutul anului 2022, pe seama înăspririi preconizate în continuare a măsurilor restrictive în trimestrul I 2021 și a relaxării ulterioare treptate și relativ modeste a acestora. La acest rezultat se adaugă și efectele suplimentare, relativ limitate, asociate experienței dobândite, incertitudinile semnificative existente și mecanismele de amplificare financiară, acesta fiind diminuat numai parțial de măsurile de sprijin legate de politici. O redresare relativ mai viguroasă a creșterii, comparativ cu scenariul de bază, este prevăzută în scenariul sever abia de la sfârșitul anului 2022, având în vedere potențialul semnificativ de recuperare, care contribuie la recuperarea aproape integrală a pierderilor înregistrate de PIB real, comparativ cu nivelul din perioada pre-criză, până la sfârșitul orizontului de proiecție. Scenariile actuale sunt mai simetrice din perspectiva proiecției de bază, comparativ cu proiecțiile din decembrie 2020.

Graficul 3

Scenarii alternative privind PIB real și inflația IAPC în zona euro

(indice: T4 2019 = 100 (graficul din stânga); variații procentuale anuale (graficul din dreapta))

Notă: Linia verticală indică începutul orizontului de proiecție.

Piețele forței de muncă s-ar redresa potrivit scenariului moderat, întrucât politicile reușesc, în mare măsură, să prevină efectele de histerezis, care sunt doar parțial limitate în scenariul sever. În scenariul moderat, rata șomajului are o dinamică similară celei din scenariul de bază, fiind estimată să atingă un nivel maxim în 2021, după încetarea estimată în prezent a majorității măsurilor de asistență din fonduri publice, și să revină rapid la nivelul din perioada pre-criză în 2022. În schimb, în scenariul sever, rata șomajului nu revine la nivelul din perioada pre-criză consemnat în trimestrul IV 2019 și se menține foarte ridicată, reflectând nevoile mai ridicate de realocare la nivel de sectoare. Acest lucru evidențiază riscurile în sensul creșterii asociate posibilelor falimente și vulnerabilitățile întreprinderilor, precum și posibile efecte de histerezis.

În ambele scenarii, inflația IAPC s-ar revigora pe termen scurt, înregistrând mai multe variații ulterior ca urmare a diferențelor la nivelul echilibrului între cerere și ofertă. Aceasta indică faptul că principalii factori determinanți ai intensificării inflației pe termen scurt în scenariul de bază (respectiv ipotezele privind prețurile petrolului, efectele de bază asociate componentei „produse energetice” și impactul reducerii temporare a TVA în Germania) se aplică în egală măsură scenariilor alternative. Dincolo de orizontul pe termen scurt, se anticipează că efectele asupra inflației, atât cele în sensul scăderii pe partea cererii, cât și cele în sensul creșterii pe partea ofertei, vor fi mai ample în scenariul sever decât în cel moderat, dar excedentul de ofertă se așteaptă să fie mai mare în scenariul sever decât în cel moderat, determinând scăderea inflației. Comparativ cu proiecțiile din luna decembrie 2020, variațiile dintre scenarii au devenit însă semnificativ mai mici, întrucât scenariul sever adoptă în prezent o perspectivă mai puțin pesimistă.

Caseta 5

Analiză a senzitivității

Proiecțiile se bazează în mare măsură pe ipotezele tehnice referitoare la evoluția anumitor variabile principale. Dat fiind că unele dintre aceste variabile pot avea un impact semnificativ asupra proiecțiilor pentru zona euro, analiza senzitivității proiecțiilor la traiectoriile alternative ale acestor ipoteze de bază poate contribui la evaluarea riscurilor asociate proiecțiilor.

Această analiză a senzitivității vizează evaluarea implicațiilor traiectoriilor alternative ale prețurilor petrolului. Ipotezele tehnice privind evoluțiile prețurilor petrolului care stau la baza proiecției de bază, construite pornind de la cotațiile futures ale petrolului, anticipează un profil semnificativ descendent al cotațiilor petrolului, prețul pe baril al țițeiului Brent scăzând cu circa 10% în cadrul orizontului de proiecție. Sunt analizate două traiectorii alternative ale prețurilor petrolului. Prima se bazează pe cea de-a 25-a percentilă a distribuției, care are la bază densitățile implicite calculate folosind opțiuni pentru prețul petrolului la 16 februarie 2021, care este data-limită pentru includerea ipotezelor tehnice. Această traiectorie implică o reducere treptată a prețului petrolului la 41,1 USD/baril în anul 2023, cu 23,4% sub nivelul proiecției de bază pentru anul respectiv. Pe baza mediei rezultatelor unei serii de modele macroeconomice elaborate de experți, această traiectorie ar avea un efect redus în sensul creșterii asupra dinamicii PIB real (aproximativ 0,1 puncte procentuale în 2022 și 2023), în timp ce rata inflației IAPC ar scădea cu 0,2 puncte procentuale în 2021, cu 0,4 puncte procentuale în 2022 și cu 0,3 puncte procentuale în 2023. Cea de-a doua traiectorie are la bază cea de-a 75-a percentilă a aceleiași distribuții și implică o creștere a prețului petrolului la 70 USD/baril în anul 2023, cu 30,4% peste nivelul proiecției de bază pentru anul respectiv. Această traiectorie ar implica un avans al inflației IAPC cu 0,2 puncte procentuale în 2021 și cu 0,4 puncte procentuale în 2022 și 2023, în timp ce dinamica PIB real ar înregistra o relativă încetinire (cu 0,1 puncte procentuale în 2022 și 2023).

© Banca Centrală Europeană 2021

Adresa poștală 60640 Frankfurt am Main, Germany

Telefon +49 69 1344 0

Website www.ecb.europa.eu

Toate drepturile rezervate. Reproducerea informațiilor în scopuri educative și necomerciale este permisă numai cu indicarea sursei.

Pentru terminologia specifică, vă rugăm să consultați glosarul BCE (disponibil numai în limba engleză).

HTML ISSN 2529-458X, QB-CE-21-001-RO-Q

- Data-limită pentru includerea ipotezelor tehnice, precum cele referitoare la prețurile petrolului și cursurile de schimb, a fost 16 februarie 2021 (Caseta 1). Proiecțiile macroeconomice pentru zona euro au fost finalizate la 24 februarie 2021. Exercițiul actual de proiecție macroeconomică se referă la perioada 2021-2023. Proiecțiile care acoperă un orizont atât de îndelungat sunt marcate de incertitudini foarte pronunțate, aspect care ar trebui avut în vedere la interpretarea proiecțiilor macroeconomice. A se vedea articolul intitulat „An assessment of Eurosystem staff macroeconomic projections” din Buletinul lunar al BCE – mai 2013. La adresa http://www.ecb.europa.eu/pub/projections/html/index.en.html pot fi consultate, într-o versiune accesibilă, datele care stau la baza tabelelor și graficelor.

- Ipoteza privind randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro se bazează pe media ponderată cu PIB anual a randamentelor medii ale obligațiunilor de referință cu scadența la 10 ani ale țărilor din zona euro, extinsă utilizând traiectoria forward, derivată din randamentul la par al tuturor obligațiunilor pe 10 ani din zona euro estimat de BCE, discrepanța inițială dintre cele două serii fiind menținută constantă pe parcursul orizontului de proiecție. Se presupune că spread-urile dintre randamentele obligațiunilor de stat specifice fiecărei țări și media corespunzătoare zonei euro vor rămâne constante în cadrul orizontului de proiecție.

- Estimate la aproximativ ½% din PIB în perioada 2021-2023 și, în linii mari, nemodificate față de proiecțiile din luna decembrie 2020.

- Orientarea politicii fiscale este măsurată ca variație a soldului primar ajustat ciclic după excluderea asistenței din fonduri publice acordate sectorului financiar și este, de asemenea, ajustată cu impactul granturilor NGEU.

- Pe baza ponderilor constante (din 2020), BCE estimează că rezultatul din ianuarie 2021 aferent IAPC exclusiv produse energetice și alimente a fost de 1,0%, comparativ cu rezultatul oficial de 1,4% publicat de Eurostat (calculat pe baza ponderilor pentru 2021).

- Proiecțiile experților BCE din luna martie 2021 au la bază ponderile constante pentru orizontul de proiecție, care implică unele incertitudini suplimentare în ceea ce privește proiecțiile privind inflația pentru 2022 și 2023.

- Pachetul simulat a fost în valoare de 1 900 de miliarde USD, în concordanță cu propunerile inițiale. În urma amendamentelor adoptate de Congres, cele mai recente calcule ale Biroului pentru buget al Congresului american au sugerat că valoarea pachetului va fi de 1 840 de miliarde USD.

- Efectele asupra economiei SUA sunt estimate utilizând modelul monetar și fiscal integrat global (Global Integrated Monetary and Fiscal Model – GIMF) (a se vedea Anderson et al., „Getting to Know GIMF: The Simulation Properties of the Global Integrated Monetary and Fiscal Model”, Working Paper nr. 13/55, FMI, 2013), combinat cu aprecierea experților. Magnitudinea multiplicatorilor fiscali este grevată de un nivel ridicat de incertitudine. Conform modelului GIMF, multiplicatorii fiscali impliciți (în primul an) sunt 1,0 pentru cheltuielile guvernamentale, 0,7 pentru transferurile către gospodăriile populației care se confruntă cu lipsa de lichidități și 0,3 pentru transferurile generale (conform ipotezei de modelare privind absența unei reacții din partea politicii monetare). Deși acești multiplicatori sunt, în linii mari, în concordanță cu cei relevați de literatura academică, există, de asemenea, unele dovezi empirice care indică faptul că multiplicatorii fiscali sunt asimetrici și depind de stat: s-a constatat că aceștia depind de direcția de acțiune fiscală (sunt mai mici, dacă politica este expansionistă) și de starea economiei (sunt mai mari în perioade de recesiune decât în perioade de expansiune).

- Proiecția de bază actuală prevede o creștere a PIB real în SUA de 4,8%, 2,3% și 2% pentru anii 2021, 2022 și, respectiv, 2023.

- Dieppe et al., „The ECB's New Multi-Country Model for the euro area: NMCM – with boundedly rational learning expectations”, Working Paper Series, nr. 1316, BCE, Frankfurt pe Main, aprilie 2011.

- Proiecția de bază actuală prevede un nivel al inflației de bază asociate cheltuielilor de consum ale populației în SUA de 1,8%, 2,1% și 2% pentru anii 2021, 2022 și, respectiv, 2023.

- Efectele asupra inflației depind de specificațiile modelului și de măsura în care se presupune că agenții ajustează previziunile sau formulează anticipații prin desprinderea de învățăminte sau au o abordare retrospectivă. Se estimează o creștere a inflației de aproximativ 0,2 puncte procentuale pentru fiecare procent de 1% corespunzător reducerii deviației PIB de la nivelul potențial.

- Efectele de contagiune din statele Unite asupra țărilor din afara zonei euro (care influențează și efectele de contagiune asupra zonei euro) au fost evaluate utilizând modelul ECB-Global (Georgiadis, G. et al., „ECB-Global 2.0: a global macroeconomic model with dominant-currency pricing, tariffs and trade diversion”, Working Paper Series, nr. 2530, BCE, Frankfurt pe Main, martie 2021).

- De la anunțarea pachetului propus, s-au înregistrat creșteri ale randamentelor obligațiunilor, ale acțiunilor și ale prețurilor petrolului, deși aceasta reflectă o serie de alți factori, printre care o perspectivă de creștere globală favorabilă și previziuni mai optimiste privind pandemia. Poziția adoptată de autoritățile monetare ca răspuns la expansiunea fiscală deține, la rândul său, un rol esențial. În condițiile în care se presupune că ratele dobânzii de politică monetară vor rămâne nemodificate pe parcursul anilor 2021 și 2022, se estimează, de asemenea, că variațiile dolarului SUA față de euro vor fi, de asemenea, limitate.

- Având în vedere dificultatea prevederii unor noi intensificări ale pandemiei, proiecțiile iau în considerare posibilitatea recrudescenței numărului de infectări cu COVID-19 prin distribuirea efectelor economice pe parcursul întregii perioade până la soluționarea crizei sanitare.

-

11 March 2021