Den danske udgave af ECB's Konvergensrapport 2020 er en oversættelse af afsnittene: "Introduction", "Framework for Analysis", "State of economic convergence" og "Country Summaries" i ECB's Convergence Report June 2020. En engelsk udgave af hele konvergensrapporten findes på ECB's websted.

1 Indledning

Siden 1. januar 1999 er euroen blevet indført i 19 EU-lande. I denne rapport undersøges syv af de otte EU-lande, der endnu ikke har indført den fælles valuta. Et af de otte lande, Danmark, har meddelt Rådet for Den Europæiske Union (Rådet), at det ikke ønsker at deltage i tredje fase af Den Økonomiske og Monetære Union (ØMU).[1] Som følge heraf skal der kun udarbejdes en konvergensrapport for Danmark, hvis landet anmoder herom. Da der ikke er fremsat en sådan anmodning, vurderes følgende lande i denne rapport: Bulgarien, Tjekkiet, Kroatien, Ungarn, Polen, Rumænien og Sverige. Alle syv lande er i henhold til traktaten om Den Europæiske Unions funktionsmåde (i det følgende benævnt "traktaten"[2]) forpligtede til at indføre euroen, hvilket indebærer, at de skal tilstræbe at opfylde alle konvergenskriterierne.

ECB opfylder med udarbejdelsen af denne rapport sin forpligtelse i henhold til traktatens artikel 140. I artikel 140 er det fastsat, at ECB og Europa-Kommissionen mindst en gang hvert andet år eller på anmodning af et EU-land med dispensation skal aflægge beretning til Rådet "om de fremskridt, der gøres af medlemsstater med dispensation for så vidt angår opfyldelse af deres forpligtelser med hensyn til virkeliggørelsen af Den Økonomiske og Monetære Union". Undersøgelsen af de syv lande i denne konvergensrapport er derfor foretaget som led i den almindelige gennemgang hvert andet år. Europa-Kommissionen har også udarbejdet en rapport, og de to rapporter forelægges Rådet samtidig.

ECB gør i denne rapport brug af de samme rammer som i tidligere konvergensrapporter. Formålet er at undersøge, hvorvidt de syv lande har opnået en høj grad af vedvarende økonomisk konvergens, hvorvidt deres nationale lovgivning er forenelig med traktaten og statutten for Det Europæiske System af Centralbanker og Den Europæiske Centralbank (statutten), og hvorvidt de overholder de lovkrav, som den pågældende nationale centralbank skal opfylde for at blive en integrerende del af Eurosystemet.

Vurderingen af den økonomiske konvergensproces afhænger i høj grad af den underliggende statistiks kvalitet og integritet. Indsamlingen og indberetningen af statistik, især over de offentlige finanser, må ikke ligge under for politiske hensyn eller indblanding. EU-landene er blevet opfordret til at prioritere kvaliteten og integriteten af deres statistik højt og til at sikre, at indsamlingen af statistik er underlagt et effektivt kontrolsystem, samt at minimumstandarder på statistikområdet overholdes. Disse standarder er helt afgørende for at underbygge de nationale statistikmyndigheders uafhængighed, integritet og ansvarlighed samt for at fremme tilliden til kvaliteten af statistikken over offentlige finanser (jf. kapitel 6).

Det skal også bemærkes, at fra og med 4. november 2014[3] skal alle lande, hvis dispensation ophæves, også deltage i Den Fælles Tilsynsmekanisme, SSM (Single Supervisory Mechanism), senest pr. den dato, de indfører euroen. Fra denne dato gælder alle SSM-relaterede rettigheder og forpligtelser for disse lande. Det er derfor yderst vigtigt, at de træffer de nødvendige forberedelser. Der vil bl.a. blive gennemført en omfattende vurdering af banksystemet i alle medlemsstater, som tiltræder euroområdet og dermed SSM.[4]

Denne rapport er opbygget som følger. I kapitel 2 beskrives de rammer, der er anvendt i forbindelse med vurderingen af økonomisk og juridisk konvergens. Kapitel 3 indeholder en horisontal gennemgang af de væsentligste aspekter af økonomisk konvergens. I kapitel 4 findes en sammenfatning land for land, som indeholder de væsentligste resultater af vurderingen af økonomisk og juridisk konvergens. I kapitel 5 undersøges den økonomiske konvergens i hvert af de syv betragtede EU-lande. Kapitel 6 indeholder en oversigt over konvergensindikatorerne og de statistiske metoder, der er brugt til at beregne dem. Endelig undersøges foreneligheden af den nationale lovgivning i de enkelte medlemsstater, som vurderes – herunder de nationale centralbankers statutter – med traktatens artikel 130 og 131 i kapitel 7.

2 Rammer for analysen

2.1 Økonomisk konvergens

Til at vurdere den økonomiske konvergens i EU-lande, der ønsker at indføre euroen, anvender ECB fælles rammer i analysen. Rammerne, som konsekvent er blevet anvendt i forbindelse med alle Det Europæiske Monetære Instituts (EMI) og ECB's konvergensrapporter, er for det første baseret på traktatens bestemmelser og ECB's anvendelse heraf med hensyn til prisudvikling, offentlig saldo og gæld, valutakurser og lange renter samt andre faktorer af relevans for økonomisk integration og konvergens. For det andet er de baseret på en række supplerende bagudrettede og fremadrettede økonomiske indikatorer, der anses som nyttige i forbindelse med en nærmere vurdering af konvergensens vedvarende karakter. For at sikre, at integrationen af det pågældende EU-land forløber uden større problemer, er det vigtigt, at den undersøges på baggrund af alle disse faktorer. I boks 1-5 gengives retsforskrifterne kort, og der redegøres for hovedtrækkene i ECB's anvendelse af disse bestemmelser, herunder metoderne.

For at sikre kontinuitet og ligebehandling bygger rapporten på principperne i tidligere rapporter fra ECB (og inden da fra EMI). ECB gør bl.a. brug af en række retningslinjer i forbindelse med anvendelsen af konvergenskriterierne. For det første fortolkes og anvendes de enkelte kriterier meget konsekvent. Baggrunden er, at kriterierne hovedsagelig skal sikre, at kun medlemsstater med økonomiske forhold, som medvirker til at fastholde prisstabilitet og sammenhængen i euroområdet, kan deltage. For det andet udgør konvergenskriterierne en sammenhængende og integreret pakke, og det er nødvendigt, at alle kriterierne er opfyldt. Traktaten sidestiller kriterierne og angiver ikke noget hierarki. For det tredje skal konvergenskriterierne opfyldes på baggrund af faktiske data. For det fjerde skal anvendelsen af konvergenskriterierne være konsekvent, gennemsigtig og ukompliceret. Desuden er holdbarhed en afgørende faktor, når opfyldelsen af konvergenskriterierne vurderes, fordi konvergenskriterierne skal opfyldes løbende, ikke blot på et givet tidspunkt. Derfor uddybes konvergensens vedvarende karakter i undersøgelsen af det enkelte land.

Der foretages først en tilbageskuende vurdering af den økonomiske udvikling i de pågældende lande, som i princippet bygger på observationer fra de seneste ti år. Det giver bedre mulighed for at afgøre, om de aktuelle resultater skyldes ægte strukturtilpasninger, som i givet fald bør føre til en bedre vurdering af, hvorvidt den økonomiske konvergens er vedvarende.

Dernæst, og i det omfang det er hensigtsmæssigt, anlægges et fremadrettet perspektiv. Der lægges i denne sammenhæng særlig vægt på, at en vedvarende gunstig økonomisk udvikling helt afhænger af, om de eksisterende og fremtidige udfordringer modsvares af passende og varige politiktiltag. En stærk styring, sunde institutioner og holdbare offentlige finanser er også af afgørende betydning for at understøtte en holdbar produktionsvækst på mellemlangt til langt sigt. Der lægges generelt vægt på, at en høj grad af vedvarende økonomisk konvergens afhænger af en stærk udgangsposition, sunde institutioner og hensigtsmæssige politikker efter indførelsen af euroen.

De fælles rammer anvendes på de syv betragtede EU-lande hver for sig. Undersøgelserne, som fokuserer på den enkelte medlemsstats resultater, bør betragtes hver for sig i overensstemmelse med traktatens artikel 140.

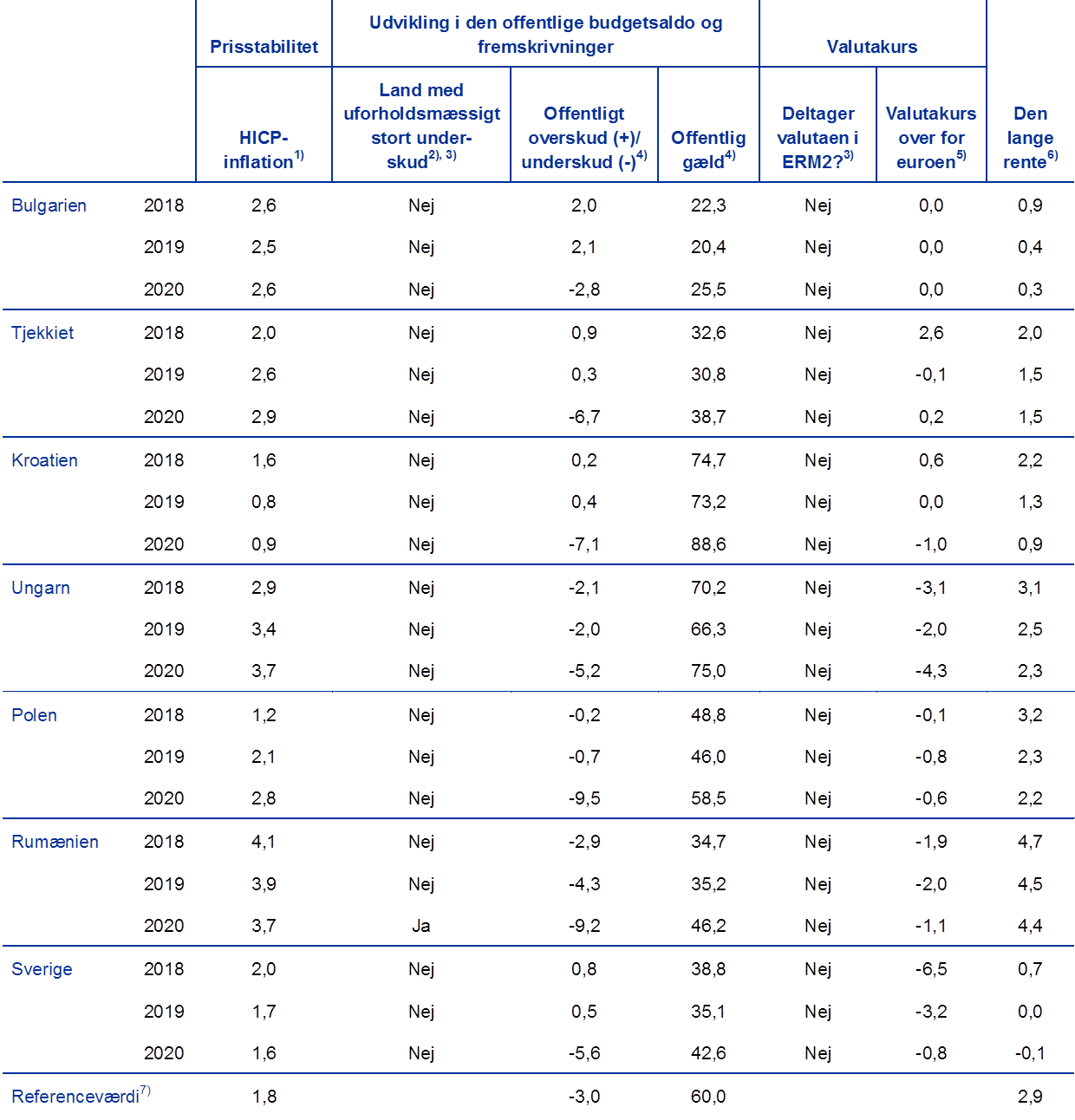

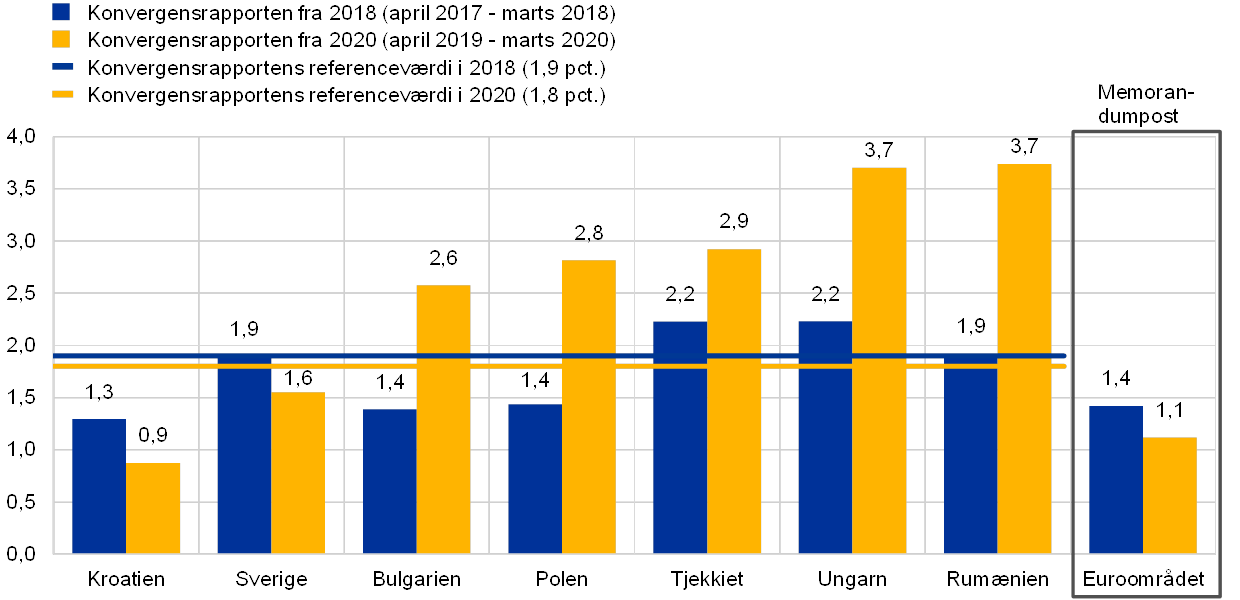

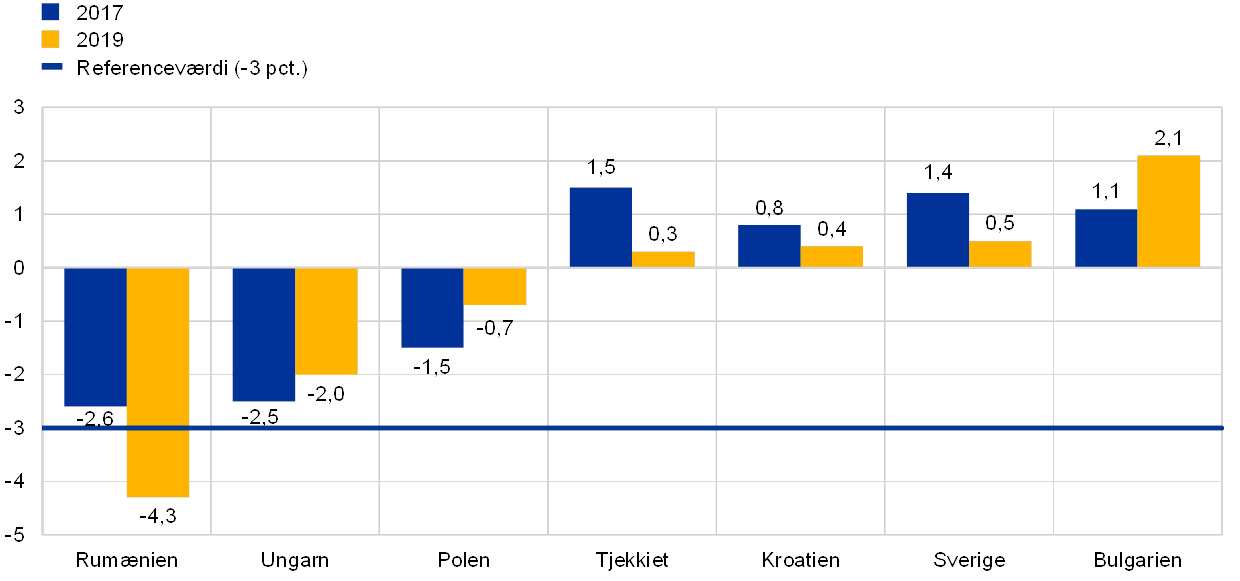

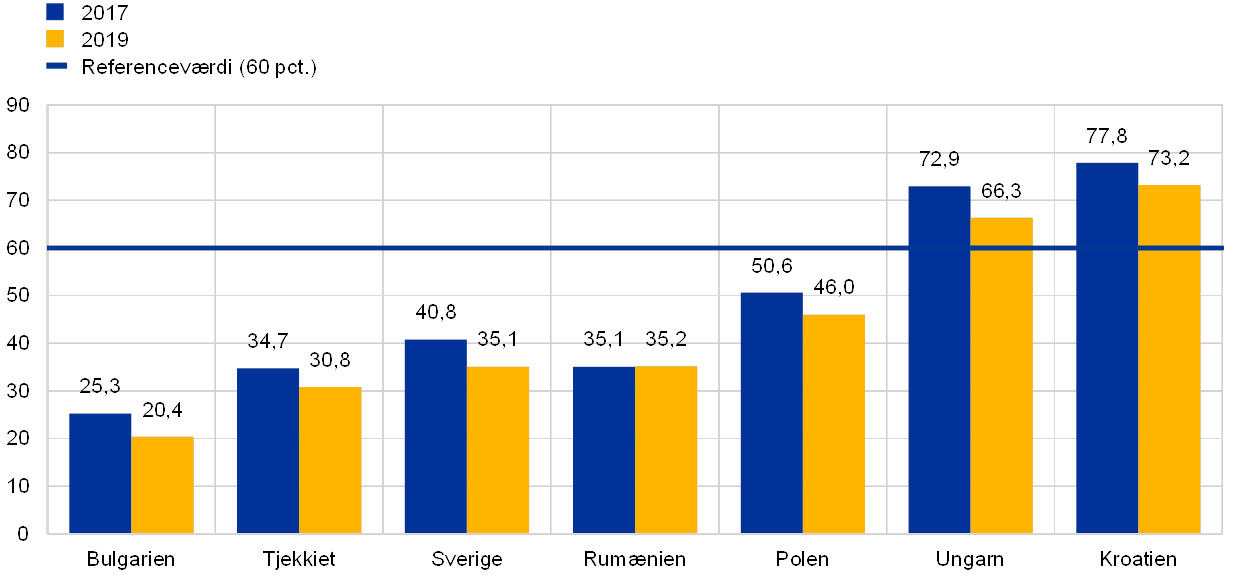

Skæringsdatoen for statistikken i denne konvergensrapport var 7. maj 2020. De statistiske data, der anvendes i forbindelse med konvergenskriterierne, er udarbejdet af Europa-Kommissionen (jf. kapitel 6 samt tabeller og figurer) i samarbejde med ECB for valutakursernes og den lange rentes vedkommende. Efter aftale med Europa-Kommissionen går referenceperioden for kriteriet vedrørende prisstabilitet fra april 2019 til marts 2020. Referenceperioden for kriteriet vedrørende den lange rente går ligeledes fra april 2019 til marts 2020. Hvad angår valutakurserne, går referenceperioden fra 1. april 2018 til 31. marts 2020. Historiske data vedrørende budgetstillingerne dækker perioden frem til 2019. Der er også taget højde for prognoser fra forskellige kilder samt det seneste konvergensprogram for den pågældende medlemsstat og andre oplysninger, der er relevante i forbindelse med en fremadrettet undersøgelse af konvergensens vedvarende karakter. Europa-Kommissionens økonomiske prognose (forår 2020)[5] og 2020-rapporten om varslingsmekanismen, som der også tages højde for i denne rapport, blev offentliggjort henholdsvis den 6. maj 2020 og 17. december 2019. Denne rapport blev vedtaget af ECB's Generelle Råd den 4. juni 2020.

Der tages i denne konvergensrapport kun højde for coronaviruspandemiens (covid-19) indvirkning på konvergensvurderingen i meget begrænset omfang. Det er for tidligt at drage endelige konklusioner om, hvordan konvergensudviklingen vil blive påvirket, og om denne virkning vil komme til udtryk på en symmetrisk eller asymmetrisk måde i de pågældende lande. Der vil derfor blive foretaget en detaljeret analyse i forbindelse med den næste konvergensrapport. I lyset af covid-19-pandemien er den fremadrettede konvergensvurdering forbundet med stor usikkerhed, og den fulde effekt kan først bedømmes efterfølgende. Størstedelen af EU-landene indførte inddæmningsforanstaltninger for at nedbringe antallet af smittede og gennemførte også særlige finanspolitiske, makroprudentielle, tilsynsmæssige og pengepolitiske foranstaltninger for at begrænse den økonomiske effekt. Der er på nuværende tidspunkt ikke et fuldt overblik over konsekvenserne for de statistiske data. Den større usikkerhed vedrører alle konvergenskriterierne. Med hensyn til kriteriet vedrørende prisstabilitet er der stor usikkerhed om, hvordan inflationen vil udvikle sig i de kommende måneder. Det økonomiske tilbageslag, der er en følge af covid-19-pandemien, kan således blive mere langvarigt, eller genopretningen kan blive hurtigere end tidligere forventet. Der er betydelig usikkerhed med hensyn til risikobalancen mellem nedadrettede pres på inflationen, der er forbundet med en svagere efterspørgsel, og opadrettede pres forbundet med afbrydelser af forsyningen. Hvad angår det finanspolitiske kriterium, påvirker covid-19-pandemien udsigterne for de offentlige finanser, hvorimod de vigtigste finanspolitiske indikatorer fra 2010 til 2019 ikke er påvirket. For så vidt angår de finanspolitiske udsigter, er ECB's analyse fortrinsvis baseret på Europa-Kommissionens økonomiske prognose (forår 2020), der for alle de betragtede lande viser en kraftig forværring af den offentlige budgetsaldo som følge af den markante nedgang i den økonomiske aktivitet og de finanspolitiske foranstaltninger, der er gennemført for at begrænse krisen. De potentielle konsekvenser af covid-19-pandemien på budgetstillingernes holdbarhed på mellemlangt til langt sigt – ud over dens effekt på de seneste prognoser – er imidlertid ikke medtaget på grund af den store usikkerhed. ECB's analyse er navnlig baseret på Europa-Kommissionens Debt Sustainability Monitor fra 2019, der blev offentliggjort før covid-19-pandemien. Volatiliteten i valutakurserne og deprecieringspresset på de nationale valutaer over for euro steg efter fremkomsten af covid-19. For at begrænse forvridninger af den samlede konvergensvurdering slutter den betragtede periode, hvad angår valutakursudviklingen, i marts 2020. Med hensyn til udviklingen i de lange renter indgår april 2020 ikke i analysen som følge af covid-19-pandemiens effekt på de finansielle markeder. Den ekstremt høje usikkerhed og volatilitet på de finansielle markeder kan tilsløre det informationsindhold, som udviklingen på de finansielle markeder giver, og derfor medføre potentielle fordrejninger i den overordnede vurdering af de enkelte landes konvergensproces. Alt dette indebærer, at en korrekt analyse af pandemiens økonomiske effekt på konvergensvurderingen først kan foretages i et historisk perspektiv.

Traktatens bestemmelser om prisudviklingen og ECB's anvendelse heraf er beskrevet i boks 1.

Boks 1 Prisudvikling

1. Traktatens bestemmelser

I henhold til traktatens artikel 140, stk. 1, første led, skal det i konvergensrapporten undersøges, om der er opnået en høj grad af vedvarende konvergens ved, at hver medlemsstat har opfyldt følgende kriterium:

"en høj grad af prisstabilitet; dette vil fremgå af en inflationstakt, som ligger tæt op ad inflationstakten i de højst tre medlemsstater, der har nået de bedste resultater med hensyn til prisstabilitet".

Af artikel 1 i protokol (nr. 13) om konvergenskriterierne fremgår det, at:

"Kriteriet vedrørende prisstabilitet som nævnt i artikel 140, stk. 1, første led, i traktaten om Den Europæiske Unions funktionsmåde betyder, at en medlemsstat har en holdbar prisudvikling og en gennemsnitlig inflationstakt, som i en periode på et år forud for undersøgelsen ikke overstiger inflationstakten i de højst tre medlemsstater, der har nået de bedste resultater med hensyn til prisstabilitet, med mere end 1,5 procentpoint. Inflationen måles ved hjælp af forbrugerprisindekset på et sammenligneligt grundlag, der tager hensyn til forskelle i nationale definitioner".

2. Anvendelse af traktatens bestemmelser

I forbindelse med denne rapport anvender ECB traktatens bestemmelser som beskrevet nedenfor:

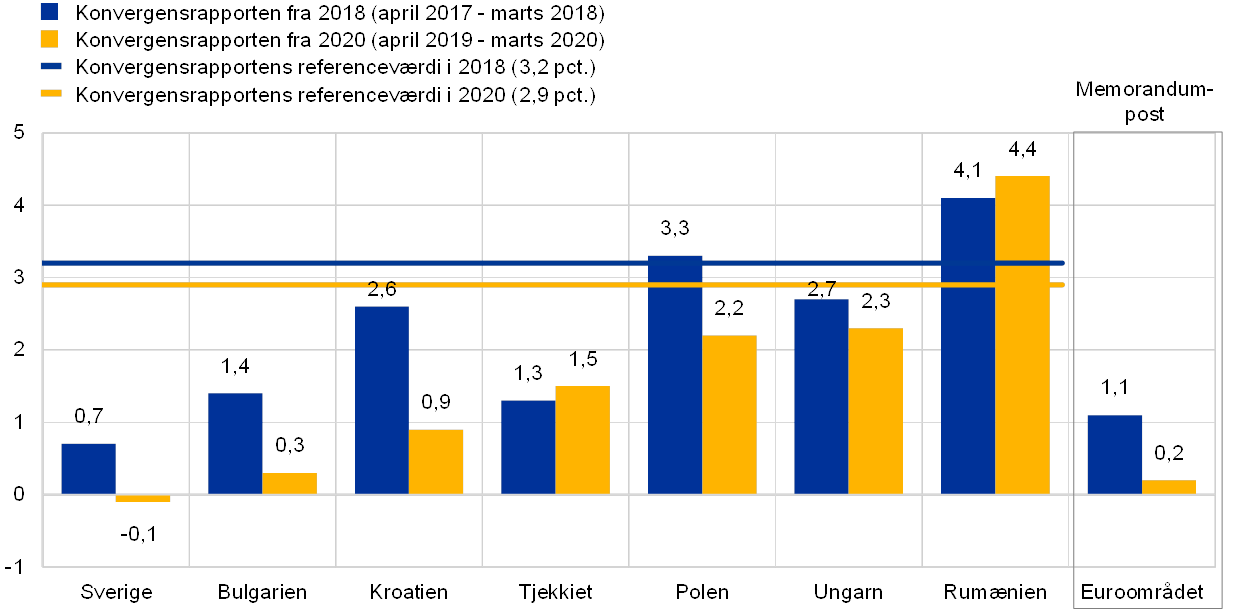

For det første beregnes inflationstakten med hensyn til en "gennemsnitlig inflationstakt, som betragtet i en periode på et år forud for undersøgelsen". Inflationstakten er blevet beregnet på grundlag af ændringen i et 12-måneders gennemsnit af HICP i referenceperioden fra april 2019 til marts 2020 i forhold til det foregående 12-måneders gennemsnit.

For det andet er begrebet "de højst tre medlemsstater, der har nået de bedste resultater med hensyn til prisstabilitet", som bruges i definitionen af referenceværdien, fremkommet ved at bruge et ikke-vægtet aritmetisk gennemsnit af inflationstakten i de følgende tre medlemsstater: Portugal (0,2 pct.), Cypern (0,4 pct.) og Italien (0,4 pct.). Lægges 1,5 procentpoint til den gennemsnitlige inflationstakt, er referenceværdien således 1,8 pct. Det skal bemærkes, at undersøgelsen af et lands inflation, i henhold til traktaten, er relativ, dvs. at den ses i forhold til andre medlemsstater. Derfor tager prisstabilitetskriteriet højde for, at fælles stød (som fx stammer fra de globale råvarepriser) midlertidigt kan få inflationen til at afvige fra centralbankernes mål.

I de seneste fem rapporter er "outlier"-metoden blevet anvendt til at tage højde for potentielle betydelige forvrængninger i de enkelte landes inflationsudvikling. En medlemsstat betragtes som "outlier", når to betingelser er opfyldt. For det første hvis et lands gennemsnitlige 12-måneders inflationstakt er betydeligt lavere end den tilsvarende inflationstakt i andre medlemsstater, og for det andet hvis prisudviklingen i landet er blevet kraftigt påvirket af exceptionelle faktorer. I denne rapport blev ingen af de medlemsstater, der havde den laveste inflationstakt, identificeret som outlier.

Inflationen måles ved HICP, som er udarbejdet med det formål at vurdere konvergensen i forhold til prisstabilitet på et sammenligneligt grundlag (jf. kapitel 6, afsnit 2).

Den gennemsnitlige HICP-inflation i 12-måneders referenceperioden fra april 2019 til marts 2020 sammenholdes med landets økonomiske resultater de sidste ti år, for så vidt angår prisstabilitet. Dette gør det muligt at få et mere detaljeret billede af prisudviklingens holdbarhed i det land, der undersøges. Der lægges her vægt på tilrettelæggelsen af pengepolitikken, og der ses især på, om de pengepolitiske myndigheders fokus primært har været at opnå og fastholde prisstabilitet, og hvorvidt andre aspekter af den økonomiske politik har bidraget hertil. Der tages endvidere højde for de makroøkonomiske forholds betydning for opnåelse af prisstabilitet. Prisudviklingen undersøges i lyset af udbuds- og efterspørgselssituationen, idet der sættes fokus på faktorer som fx enhedslønomkostninger og importpriser. Endelig tages udviklingen i andre relevante prisindeks i betragtning. I et fremadrettet perspektiv ses der på den forventede inflationsudvikling i de kommende år, herunder prognoser fra en række større internationale organisationer og markedsdeltagere. Endvidere drøftes institutionelle og strukturelle aspekter, som er relevante for at opretholde prisstabilitet efter euroens indførelse.

Retsforskrifterne om udviklingen i de offentlige finanser og ECB's anvendelse heraf samt proceduremæssige spørgsmål er beskrevet i boks 2.

Boks 2 Udviklingen i de offentlige finanser

1. Traktaten og andre retsforskrifter

I henhold til traktatens artikel 140, stk.1, andet led, skal det i konvergensrapporten undersøges, om der er opnået en høj grad af vedvarende konvergens ved, at hver medlemsstat har opfyldt følgende kriterium:

"holdbare offentlige finanser; dette vil fremgå af, at medlemsstaten har opnået en offentlig budgetstilling, der ikke udviser et uforholdsmæssigt stort underskud som fastslået i henhold til artikel 126, stk. 6."

Af artikel 2 i protokol (nr. 13) om konvergenskriterierne fremgår det, at:

"Kriteriet vedrørende den offentlige budgetstilling som nævnt i nævnte traktats artikel 140, stk. 1, andet led, betyder, at medlemsstaten på tidspunktet for undersøgelsen, ikke er omfattet af en rådsafgørelse som omhandlet i nævnte traktats artikel 126, stk. 6, om, at den pågældende medlemsstat har et uforholdsmæssigt stort underskud."

I artikel 126 fastlægges proceduren vedrørende uforholdsmæssigt store underskud. I henhold til artikel 126, stk. 2 og 3, skal Europa-Kommissionen udarbejde en rapport, hvis en medlemsstat ikke overholder kravene om budgetdisciplin, og især hvis:

- den procentdel, som det forventede eller faktiske offentlige underskud udgør af bruttonationalproduktet (BNP), overstiger en given referenceværdi (defineret i protokollen om proceduren i forbindelse med uforholdsmæssigt store underskud som 3 pct. af BNP), medmindre:

- denne procentdel er faldet væsentligt og vedvarende og har nået et niveau, der ligger tæt på referenceværdien

- eller overskridelsen af referenceværdien kun er exceptionel og midlertidig, og nævnte procentdel fortsat ligger tæt på referenceværdien

- den procentdel, som den offentlige gæld udgør af BNP, overstiger en given referenceværdi (defineret i protokollen om proceduren i forbindelse med uforholdsmæssigt store underskud som 60 pct. af BNP), medmindre denne procentdel mindskes tilstrækkeligt og nærmer sig referenceværdien med en tilfredsstillende hastighed.

I Kommissionens rapport skal der desuden tages hensyn til, om det offentlige underskud overstiger de offentlige investeringsudgifter, samt til alle andre relevante forhold, herunder medlemsstatens økonomiske og budgetmæssige situation på mellemlangt sigt. Kommissionen kan også udarbejde en rapport, hvis den, selvom kriterierne er opfyldt, er af den opfattelse, at der er risiko for et uforholdsmæssigt stort underskud i en medlemsstat. Det Økonomiske og Finansielle Udvalg afgiver udtalelse om Kommissionens rapport. Endelig – og i henhold til artikel 126, stk. 6 – fastslår Rådet, på grundlag af en henstilling fra Kommissionen og under hensyntagen til de bemærkninger, som den pågældende medlemsstat måtte ønske at fremsætte, med kvalificeret flertal og uden den pågældende medlemsstats deltagelse, efter en generel vurdering, om der foreligger et uforholdsmæssigt stort underskud.

Traktatens bestemmelser i artikel 126 er yderligere præciseret i forordning (EF) nr. 1467/97[6], ændret ved forordning (EU) nr. 1177/2011[7] som bl.a.:

- bekræfter, at gældskriteriet er sidestillet med underskudskriteriet, ved at gøre det førstnævnte operationelt med en overgangsperiode på tre år for medlemsstater, der kommer ud af budgetunderskudsprocedurer, der blev åbnet inden 2011. I henhold til forordningens artikel 2, stk. 1a, gælder, at når den procentdel, som den offentlige gæld udgør af BNP, overstiger referenceværdien, anses den for at falde tilstrækkeligt og nærme sig referenceværdien med en tilfredsstillende hastighed, hvis forskellen i forhold til referenceværdien er aftaget i de forudgående tre år med i gennemsnit en tyvendedel pr. år som et benchmark, baseret på ændringerne over de seneste tre år, for hvilke der er tilgængelige data. Kravet i forbindelse med gældskriteriet betragtes også som opfyldt, hvis Kommissionens budgetprognoser viser, at den påkrævede reduktion af forskellen sker over en nærmere defineret treårig periode. Ved gennemførelse af benchmarket for tilpasning af gældskvoten skal der tages hensyn til konjunkturens indflydelse på gældsreduktionstempoet

- beskriver de relevante faktorer nærmere, som Kommissionen skal tage i betragtning ved udarbejdelsen af en rapport i henhold til artikel 126, stk. 3, i traktaten. Først og fremmest anføres en række faktorer, som anses for relevante for vurderingen af udviklingen på mellemlangt sigt i den økonomiske situation, budgetstillingerne og den offentlige gæld (jf. artikel 2, stk.3, i forordningen og nedenstående oplysninger om ECB's efterfølgende analyse).

Desuden trådte traktaten om stabilitet, samordning og styring i Den Økonomiske og Monetære Union (TSSS), som bygger på bestemmelserne i den udvidede stabilitets- og vækstpagt, i kraft 1. januar 2013.[8] I afsnit III (Finanspagten) fastsættes bl.a. en bindende finanspolitisk bestemmelse, der har til formål at sikre, at det offentlige budget er i balance eller overskud. Denne regel anses for at være overholdt, hvis den årlige strukturelle offentlige saldo opfylder den landespecifikke mellemfristede målsætning og ikke overskrider et – strukturelt – underskud på 0,5 pct. af BNP. Såfremt den offentlige gæld er betydeligt under 60 pct. af BNP, og risiciene med hensyn til de offentlige finansers holdbarhed på langt sigt er lave, kan den mellemfristede målsætning nå op på et strukturelt underskud på højst 1 pct. af BNP. TSSS indeholder også den bestemmelse om et benchmark for tilpasning af gældskvoten, som er omhandlet i forordning (EU) nr.1177/2011 om ændring af forordning (EF) nr. 1467/97. De kontraherende medlemsstater skal indføre de fastsatte regler om budgetbalance i deres forfatning – eller en tilsvarende lov på et højere niveau end den årlige budgetlov – ledsaget af en automatisk korrektionsmekanisme, som træder i kraft ved afvigelser fra budgetmålet.

2. Anvendelse af traktatens bestemmelser

I forbindelse med konvergensvurderingen fremsætter ECB sit syn på udviklingen i de offentlige finanser. For at vurdere de offentlige finansers holdbarhed undersøger ECB en række væsentlige indikatorer for udviklingen fra 2010 til 2019 samt udsigterne og udfordringerne for de offentlige finanser, idet der fokuseres på sammenhængen mellem underskuds- og gældsudviklingen. Hvad angår covid-19-pandemiens effekt på de offentlige finanser, henviser ECB til stabilitets- og vækstpagtens generelle undtagelsesklausul, der blev aktiveret 20. marts 2020. For så vidt angår den forebyggende del anføres det i artikel 5, stk. 1, og artikel 9, stk. 1, i forordning (EF) nr. 1466/97[9], at "i perioder med et alvorligt økonomisk tilbageslag for euroområdet eller Unionen som helhed, kan medlemsstaterne midlertidigt tillades at fravige den tilpasningssti i retning af den mellemfristede budgetmålsætning [...] …, forudsat at dette ikke bringer den finanspolitiske holdbarhed på mellemlang sigt i fare". Med hensyn til den korrigerende del bestemmer artikel 3, stk. 5, og artikel 5, stk. 2, i forordning (EF) nr. 1467/97, at "i tilfælde af et alvorligt økonomisk tilbageslag for euroområdet eller for Unionen som helhed kan Rådet også på grundlag af en henstilling fra Kommissionen vedtage en revideret henstilling efter artikel 126, stk. 7, i TEUF, forudsat at det ikke er til fare for den finanspolitiske holdbarhed på mellemlang sigt." ECB analyserer også effektiviteten af de nationale budgetmæssige rammer som omhandlet i artikel 2, stk. 3, litra b), i forordning (EF) nr.1467/97 og i direktiv 2011/85/EU.[10] Hvad angår artikel 126, har ECB i modsætning til Kommissionen ingen formel rolle i proceduren i forbindelse med uforholdsmæssigt store underskud. ECB's rapport angiver kun, om et land er underlagt proceduren i forbindelse med uforholdsmæssigt store underskud.

Med hensyn til traktatens bestemmelse om, at en gældskvote på over 60 pct. af BNP skal "mindskes tilstrækkeligt og nærme sig referenceværdien med en tilfredsstillende hastighed", undersøger ECB gældskvotens hidtidige og fremtidige udvikling. Hvad angår medlemsstater, hvor gældskvoten overstiger referenceværdien, forelægger ECB Europa-Kommissionens seneste vurdering af overholdelsen af benchmarket for tilpasning af gældskvoten, som er fastsat i artikel 2, stk. 1a, i forordning (EF) nr. 1467/97.

Gennemgangen af budgetudviklingen er baseret på nationalregnskabstal i overensstemmelse med Det Europæiske Nationalregnskabssystem 2010 (ENS2010) (jf. kapitel 6). De fleste tal i denne rapport forelå fra Kommissionen i april 2020 og inkluderer tal for de offentlige finanser for perioden 2010 til 2019 samt Kommissionens prognoser for 2020-21.

For så vidt angår de offentlige finansers holdbarhed, vurderes resultatet for referenceåret 2019 i lyset af de undersøgte landes udvikling i de seneste ti år. Som udgangspunkt undersøges udviklingen i det offentlige underskud i pct. af BNP. Det er i den sammenhæng hensigtsmæssigt at huske på, at ændringer i et lands årlige underskud i pct. af BNP typisk kan tilskrives en række underliggende faktorer. Disse påvirkninger kan opdeles i – på den ene side – "konjunkturafhængige faktorer", der afspejler den indvirkning, som ændringer i konjunkturudviklingen har på underskuddet, og – på den anden side – "konjunkturuafhængige faktorer", som ofte vurderes at afspejle strukturelle eller permanente justeringer af finanspolitikken. De konjunkturuafhængige faktorer, som er kvantificeret i denne rapport, afspejler dog ikke nødvendigvis ændringer i budgetstillingen, der udelukkende er strukturelle, idet de omfatter den midlertidige indvirkning, som både politiktiltag og særlige faktorer har på budgetsaldoen. Usikkerheden om niveauet for og væksten i produktionspotentialet har gjort det særlig vanskeligt at vurdere, hvordan de strukturelle budgetstillinger har ændret sig under covid-19-pandemien.

Dernæst undersøges udviklingen i den offentlige gældskvote i perioden samt de underliggende faktorer. Disse faktorer er forskellen mellem den nominelle BNP-vækst og renten, den primære saldo og underskuds-/gældsjusteringerne. Denne vinkel kan give yderligere oplysninger om, i hvilket omfang de makroøkonomiske forhold, især kombinationen af vækst og renter, har påvirket gældens udvikling. Desuden kan den belyse bidraget fra den strukturelle offentlige saldo og konjunkturudviklingen som afspejlet i den primære saldo og den rolle, som særlige faktorer i underskuds-/gældsjusteringen har spillet. Endvidere undersøges den offentlige gælds sammensætning med særlig fokus på andelen af gæld med kort løbetid og andelen af gæld i fremmed valuta samt udviklingen heri. Ved at sammenholde disse andele med gældskvotens nuværende niveau kan der sættes fokus på de offentlige finansers følsomhed over for ændringer i valutakurser og renter.

Rettes blikket fremad, undersøges nationale budgetplaner og Kommissionens seneste prognoser for 2020-21. Desuden tages der højde for den finanspolitiske strategi på mellemlangt sigt, som fremgår af konvergensprogrammet. Dette omfatter en vurdering af, hvorvidt landets mellemfristede budgetmål, som er fastlagt i henhold til stabilitets- og vækstpagten, kan ventes opfyldt, samt af udsigterne for gældskvoten på basis af den nuværende finanspolitik. Den generelle undtagelsesklausul er blevet aktiveret i forbindelse med covid-19-pandemien, og den giver mulighed for afvigelser fra det mellemfristede budgetmål som beskrevet i boks 2. Desuden fremhæves de langsigtede udfordringer for budgetstillingernes holdbarhed og konsolideringsområderne; navnlig de udfordringer, som knytter sig til problemet med ufinansierede offentlige pensionsordninger sammen med demografiske forandringer og til eventualforpligtelser indgået af staten. Covid 19-pandemiens potentielle konsekvenser for budgetstillingernes holdbarhed på mellemlangt til langt sigt – ud over dens effekt på de seneste prognoser – behandles ikke på grund af den store usikkerhed. Endvidere dækker den ovenfor nævnte analyse, i overensstemmelse med tidligere praksis, også de fleste af de relevante faktorer, som er anført i artikel 2, stk. 3, i forordning (EF) nr. 1467/97, jf. boks 2.

Retsforskrifterne om valutakursudviklingen og ECB's anvendelse heraf er beskrevet i boks 3.

Boks 3 Valutakursudviklingen

1. Traktatens bestemmelser

I henhold til traktatens artikel 140, stk. 1, tredje led, skal det i konvergensrapporten undersøges, om der er opnået en høj grad af vedvarende konvergens ved, at hver medlemsstat har opfyldt følgende kriterium:

"overholdelse af de normale udsvingsmargener i det europæiske monetære systems valutakursmekanisme i mindst to år uden devaluering over for euroen."

Af artikel 3 i protokol (nr. 13) om konvergenskriterierne fremgår det, at:

"Kriteriet vedrørende deltagelse i det europæiske monetære systems valutakursmekanisme som nævnt i nævnte traktats artikel 140, stk. 1, tredje led, betyder, at en medlemsstat har overholdt de normale udsvingsmargener i det europæiske monetære systems valutakursmekanisme uden alvorlige spændinger i mindst de seneste to år før undersøgelsen. Medlemsstaten må især ikke i samme periode på eget initiativ have devalueret sin valutas bilaterale centralkurs over for euroen."

2. Anvendelse af traktatens bestemmelser

Med hensyn til valutakursstabilitet undersøger ECB, om landet har deltaget i ERM2 (som afløste ERM fra januar 1999) i mindst to år før konvergensundersøgelsen uden alvorlige spændinger, især uden devaluering over for euroen. I tilfælde af deltagelse i kortere tid beskrives valutakursudviklingen i en referenceperiode på to år.

Vurderingen af valutakursstabiliteten over for euroen fokuserer på, om valutakursen er tæt på centralkursen i ERM2, men tager desuden højde for faktorer, som kan have medvirket til en appreciering, hvilket er i overensstemmelse med den tidligere fremgangsmåde. I den henseende berører udsvingsbåndets bredde i ERM2 ikke vurderingen af kriteriet om valutakursstabilitet.

Endvidere belyses spørgsmålet om "alvorlige spændinger" generelt ved i) at undersøge, hvor meget valutakurserne er afveget fra centralkurserne i ERM2 i forhold til euroen, ii) at anvende indikatorer som fx valutakursvolatilitet i forhold til euroen, de korte rentespænd over for euroområdet og deres udvikling, iii) at vurdere valutainterventionernes rolle og iv) at vurdere de internationale økonomiske hjælpeprogrammers rolle i stabiliseringen af valutaen.

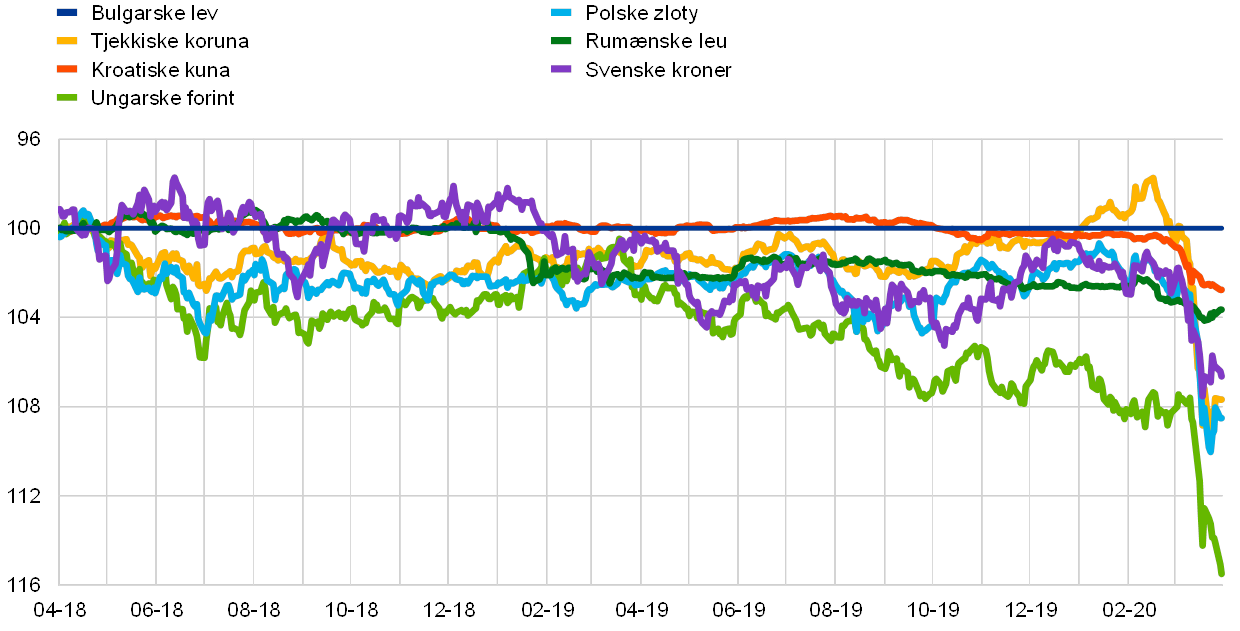

Referenceperioden i denne rapport er fra 1. april 2018 til 31. marts 2020. Alle bilaterale valutakurser er ECB's officielle referencekurser (jf. kapitel 6).

Ud over deltagelsen i ERM2 og udviklingen i den nominelle valutakurs over for euroen i den betragtede periode gives der en kortfattet vurdering af holdbarheden af den aktuelle valutakurs. Dette sker på baggrund af udviklingen i den reale bilaterale kurs og betalingsbalancens løbende poster, kapitalposter og finansielle poster. Desuden undersøges udviklingen i bruttoudlandsgælden og nettokapitalbalancen over for udlandet i længere perioder. I afsnittet om valutakursudviklingen vurderes endvidere en række mål for graden af landets integration i euroområdet. Denne vurdering sker både med hensyn til integration af udenrigshandlen (eksport og import) og til finansiel integration. Endelig fremgår det i påkommende tilfælde af afsnittet om valutakursudviklingen, om det undersøgte land i den toårige referenceperiode har modtaget likviditetsstøtte fra centralbanken eller, enten bilateralt eller multilateralt med inddragelse af IMF og/eller EU, har modtaget betalingsbalancestøtte. Både reel og forebyggende støtte tages i betragtning, herunder lånetilsagn i form af adgang til fx IMF's Flexible Credit Line.

Retsforskrifterne om udviklingen i den lange rente og ECB's anvendelse heraf er beskrevet i boks 4.

Boks 4 Udviklingen i den lange rente

1. Traktatens bestemmelser

I henhold til traktatens artikel 140, stk. 1, fjerde led, skal det i konvergensrapporten undersøges, om der er opnået en høj grad af vedvarende konvergens ved, at hver medlemsstat har opfyldt følgende kriterium:

"den varige karakter af den konvergens, medlemsstaten har opnået, samt af dens deltagelse i valutakursmekanismen, som afspejlet i de langfristede rentesatser."

Af artikel 4 i protokol (nr. 13) om konvergenskriterierne fremgår det, at:

"Kriteriet vedrørende konvergens i rentesatserne som nævnt i traktatens artikel 140, stk. 1, fjerde led, betyder, at en medlemsstat over en periode på et år før undersøgelsen har haft en gennemsnitlig langfristet nominel rentesats, som ikke overstiger den tilsvarende rentesats i de højst tre medlemsstater, der har nået de bedste resultater med hensyn til prisstabilitet, med mere end 2 procentpoint. Rentesatserne måles på grundlag af langfristede statsobligationer eller tilsvarende værdipapirer, idet der tages hensyn til forskelle i nationale definitioner".

2. Anvendelse af traktatens bestemmelser

I forbindelse med denne rapport anvender ECB traktatens bestemmelser som beskrevet nedenfor:

For det første er den lange rente, med hensyn til "en gennemsnitlig langfristet nominel rentesats" observeret over "en periode på et år før undersøgelsen", beregnet som et aritmetisk gennemsnit over de seneste 12 måneder, for hvilke HICP-data forelå. Den betragtede referenceperiode i denne rapport er april 2019 til marts 2020 på linje med referenceperioden for prisstabilitetskriteriet.

For det andet er begrebet "i de højst tre medlemsstater, der har nået de bedste resultater med hensyn til prisstabilitet", der bruges i definitionen af referenceværdien, anvendt ved at bruge et ikke-vægtet aritmetisk gennemsnit af den lange rente i de samme tre medlemsstater, som indgik i beregningen af referenceværdien for kriteriet vedrørende prisstabilitet (jf. boks 1). I referenceperioden for denne rapport var den lange rente i de tre lande med den laveste inflation, som indgik i beregningen af referenceværdien for kriteriet vedrørende prisstabilitet, 0,5 pct. (Portugal), 0,8 pct. (Cypern) og 1,6 pct. (Italien). Den gennemsnitlige rentesats er følgelig 0,9 pct., og ved at tillægge 2 procentpoint fås referenceværdien 2,9 pct. Rentesatserne er målt på grundlag af foreliggende harmoniserede lange renter, som blev udviklet med henblik på at vurdere konvergens (jf. kapitel 6).

Som nævnt ovenfor refererer traktaten eksplicit til "den varige karakter af konvergens", som afspejlet i de langfristede rentesatser. Udviklingen over referenceperioden fra april 2019 til marts 2020 er derfor vurderet på baggrund af udviklingen i den lange rente i de seneste ti år (eller alternativt den periode, for hvilken der foreligger data) og de væsentligste faktorer bag rentespændene over for den gennemsnitlige lange rente i euroområdet. I referenceperioden kan den gennemsnitlige lange rente i euroområdet delvis have afspejlet høje landespecifikke risikopræmier i flere eurolande. Derfor er euroområdets lange AAA-statsobligationsrente (dvs. den lange del af euroområdets AAA-rentekurve, som omfatter eurolande med en AAA-kreditvurdering) også anvendt til sammenligning. Som baggrund for analysen indeholder denne rapport også oplysninger om det finansielle markeds størrelse og udvikling. Oplysningerne er baseret på tre forskellige indikatorer (det udestående beløb af gældsinstrumenter udstedt af ikke-finansielle selskaber, aktiemarkedets kapitalisering og MFI'ernes kreditgivning til den indenlandske ikke-finansielle private sektor), som samlet udgør et mål for det finansielle markeds størrelse.

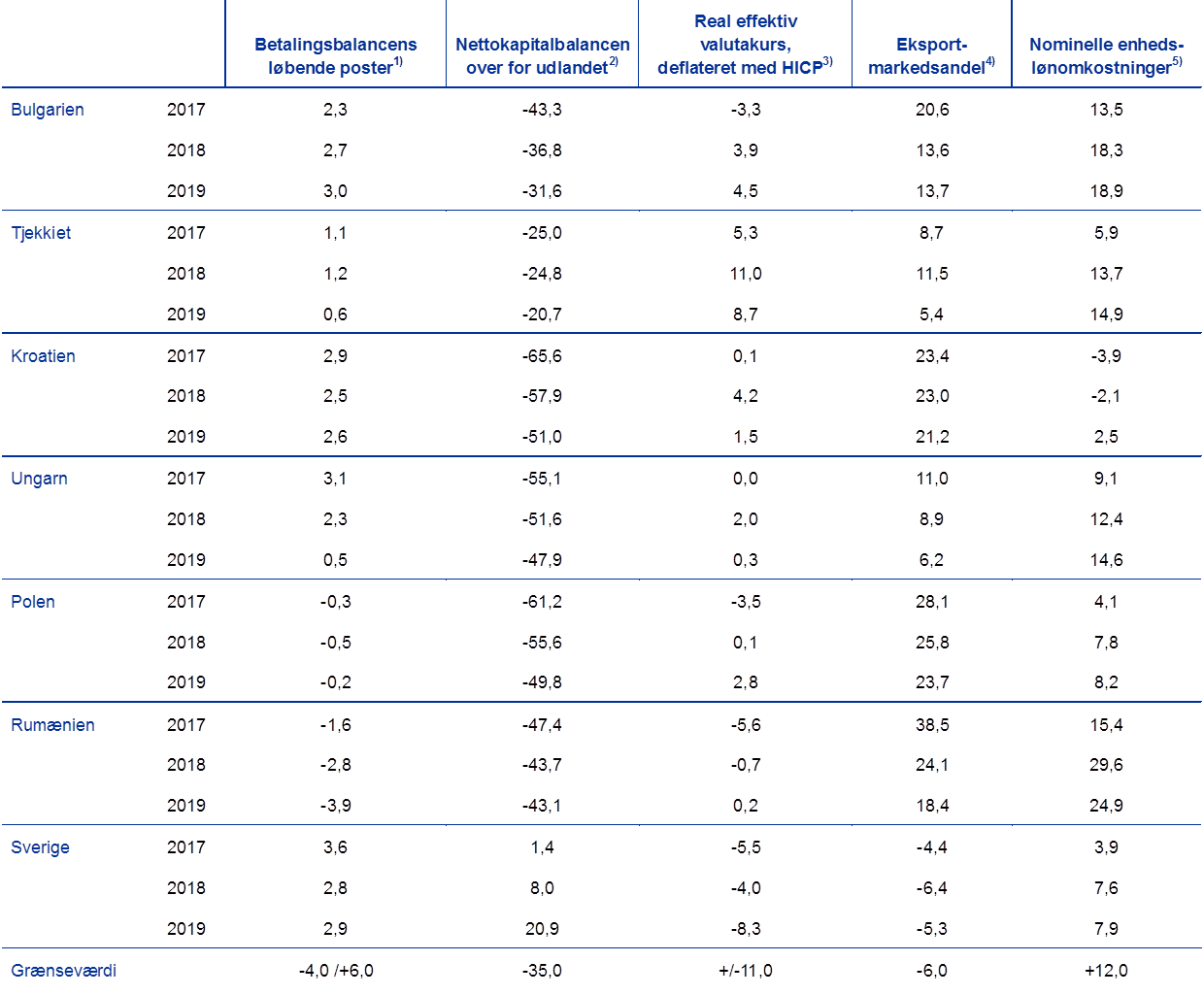

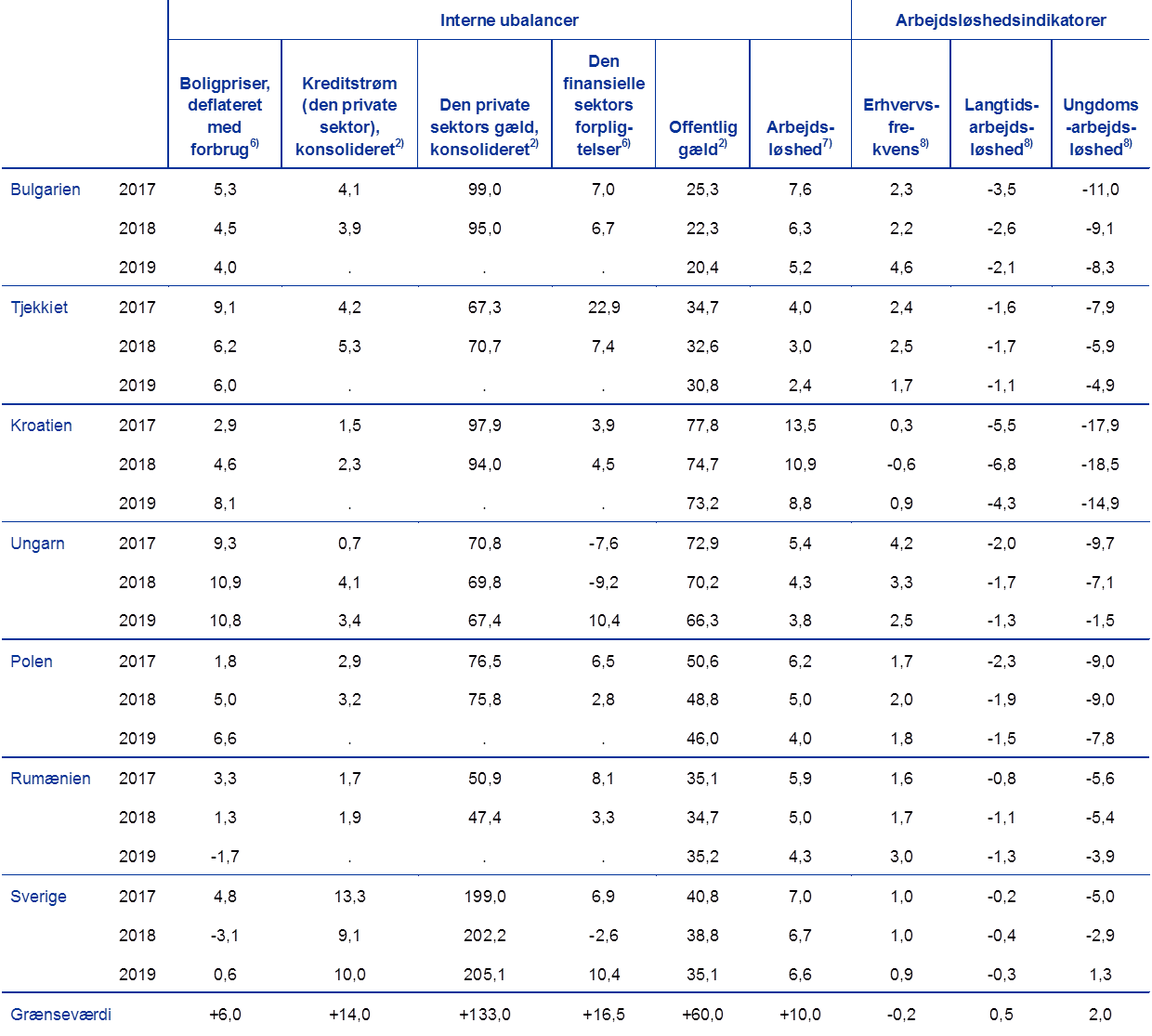

Endelig kræves det i traktatens artikel 140, stk. 1., at rapporten også beskriver en række andre relevante forhold (jf. boks 5). I denne henseende trådte en udvidet ramme for økonomisk styring i overensstemmelse med traktatens artikel 121, stk. 6, i kraft den 13. december 2011. Formålet med den udvidede ramme er at sikre en snævrere samordning af de økonomiske politikker og en varig konvergens mellem EU-landenes økonomiske resultater. Boks 5 nedenfor gennemgår kort disse lovforskrifter og den måde, hvorpå de ovennævnte andre forhold er behandlet i ECB's konvergensvurdering.

Boks 5 Andre relevante forhold

1. Traktaten og andre retsforskrifter

I traktatens artikel 140, stk. 1., kræves: "Kommissionens og Den Europæiske Centralbanks beretninger skal også omhandle resultaterne af markedsintegrationen, situationen for og udviklingen i betalingsbalancens løbende poster og en redegørelse for udviklingen i enhedslønomkostningerne og andre prisindeks."

I denne henseende tager ECB den lovpakke om økonomisk styring i EU, som trådte i kraft 13. december 2011, i betragtning. Med hjemmel i traktatens bestemmelser i artikel 121, stk. 6, vedtog Europa-Parlamentet og Rådet detaljerede regler for den multilaterale overvågningsprocedure, som er omhandlet i traktatens artikel 121, stk. 3 og 4. Disse regler blev vedtaget "for at sikre en snævrere samordning af de økonomiske politikker og en varig konvergens mellem medlemsstaternes økonomiske resultater" (artikel 121, stk. 3), da det er "nødvendigt at lære af erfaringerne fra de første ti år med Den Økonomiske og Monetære Union, og især at forbedre den økonomiske styring i Unionen, der som fundament har stærkere nationalt ejerskab."[11] Lovgivningspakken indeholder en udvidet overvågningsramme (proceduren i forbindelse med makroøkonomiske ubalancer), som har til formål at forhindre for store makroøkonomiske og makrofinansielle ubalancer ved at hjælpe EU-lande, som afviger fra kriterierne, med at indføre korrigerende planer, før divergensen får vedvarende karakter. Proceduren, som har både en forebyggende og en korrigerende del, gælder for alle EU-lande bortset fra dem, som er omfattet af et internationalt finansielt støtteprogram og derfor allerede er genstand for nærmere undersøgelser og betingelser. Proceduren omfatter også en varslingsmekanisme for tidlig opdagelse af makroøkonomiske ubalancer på grundlag af en gennemsigtig resultattavle med varslingstærskler for alle EU-lande, kombineret med en økonomisk vurdering. Der bør i vurderingen tages højde for bl.a. nominel og reel konvergens i og uden for euroområdet.[12] Proceduren bør ved vurderingerne af de makroøkonomiske ubalancer tage hensyn til, hvor alvorlige disse er, og deres potentielle negative økonomiske og finansielle følgevirkninger, som forværrer sårbarheden i EU's økonomi, og som truer Den Økonomiske og Monetære Unions gnidningsløse funktion.[13]

2. Anvendelse af traktatens bestemmelser

I overensstemmelse med tidligere praksis gennemgås de andre forhold, som er omhandlet i traktatens artikel 140, stk. 1, i kapitel 5 under overskrifterne for de enkelte kriterier, som er beskrevet i boks 1-4. For helhedens skyld gøres i kapitel 3 rede for resultattavlens indikatorer (også vedrørende varslingstærskler) for alle de lande, som behandles i denne rapport, for at sikre tilvejebringelsen af alle tilgængelige oplysninger af relevans for opdagelsen af makroøkonomiske og makrofinansielle ubalancer, som kan forhindre opnåelsen af en høj grad af vedvarende konvergens som fastsat i traktatens artikel 140, stk. 1. Især kan EU-lande med dispensation, der er underlagt proceduren i forbindelse med uforholdsmæssigt store ubalancer, næppe anses for at have opnået en høj grad af vedvarende konvergens som fastsat i traktatens artikel 140, stk. 1.

2.2 Forenelighed af national lovgivning med traktaterne

2.2.1 Indledning

Ifølge traktatens artikel 140, stk. 1, skal ECB (og Europa-Kommissionen) mindst en gang hvert andet år eller på anmodning af en medlemsstat med dispensation aflægge beretning til Rådet om de fremskridt, der gøres af medlemsstater med dispensation, for så vidt angår opfyldelse af deres forpligtelser med hensyn til virkeliggørelsen af Den Økonomiske og Monetære Union. Disse beretninger skal omfatte en undersøgelse af, hvorvidt den nationale lovgivning i de enkelte medlemsstater med dispensation, herunder den nationale centralbanks statut, er forenelig med artikel 130 og 131 i traktaten samt med de relevante artikler i statutten. Denne traktatforpligtelse, som påhviler medlemsstater med dispensation, kaldes også "juridisk konvergens".

ECB er i sin undersøgelse af juridisk konvergens ikke begrænset til at foretage en formel vurdering af ordlyden af den nationale lovgivning, men kan også vurdere, om gennemførelsen af de relevante bestemmelser lever op til ånden i traktaterne og statutten. ECB er især opmærksom på eventuelle tegn på, at der lægges pres på de besluttende organer i nogle medlemsstaters nationale centralbanker. Dette ville ikke være foreneligt med traktatens ånd, når det gælder centralbankuafhængighed. ECB finder det endvidere nødvendigt, at den nationale centralbanks besluttende organer fungerer smidigt og kontinuerligt. I denne henseende har en medlemsstats relevante myndigheder særligt en forpligtelse til at træffe de nødvendige foranstaltninger for at sikre rettidig udnævnelse af en efterfølger, hvis et medlems sæde i en national centralbanks besluttende organ bliver ledigt.[14] ECB vil følge udviklingen nøje, inden der afgives en positiv endelig vurdering, som når frem til den konklusion, at en medlemsstats nationale lovgivning er forenelig med traktaten og statutten.

Medlemsstater med dispensation og juridisk konvergens

Bulgarien, Tjekkiet, Kroatien, Ungarn, Polen, Rumænien og Sverige, hvis nationale lovgivning undersøges i denne rapport, har status som medlemsstater med dispensation, dvs. at de endnu ikke har indført euroen. Sverige fik status som medlemsstat med dispensation i henhold til Rådets beslutning i maj 1998.[15] For så vidt angår de øvrige medlemsstater, bestemmer artikel 4[16] og 5[17] i akterne vedrørende vilkårene for tiltrædelse, at hver af de nye medlemsstater deltager fra tiltrædelsesdatoen i Den Økonomiske og Monetære Union som medlemsstat med dispensation i henhold til traktatens artikel 139.

Rapporten dækker ikke Danmark, som er en medlemsstat med særlig status, og som endnu ikke har indført euroen. Ifølge protokol (nr. 16) om visse bestemmelser vedrørende Danmark, der er knyttet som bilag til traktaterne, er Danmark, jævnfør den danske regerings meddelelse til Rådet af 3. november 1993, undtaget, og proceduren for ophævelse af dispensationen vil kun blive indledt på Danmarks anmodning. Da artikel 130 i traktaten finder anvendelse på Danmark, skal Danmarks Nationalbank opfylde betingelserne om centralbankuafhængighed. I EMI's konvergensrapport fra 1998 blev det konkluderet, at dette krav var opfyldt. Danmarks konvergens er ikke blevet vurderet siden 1998 som følge af Danmarks særlige status. Så længe Danmark ikke meddeler Rådet, at Danmark agter at indføre euroen, behøver Danmarks Nationalbank ikke at blive integreret i Eurosystemet, og dansk lovgivning behøver ikke at blive tilpasset.

Den 29. marts 2017 meddelte Det Forenede Kongerige Det Europæiske Råd beslutningen om at udtræde af EU i henhold til artikel 50 i traktaten om Den Europæiske Union. Det Forenede Kongerige udtrådte af EU 31. januar 2020 på baggrund af bestemmelserne i aftalen om Det Forenede Kongerige Det Forenede Kongerige og Nordirlands udtræden af Den Europæiske Union og Det Europæiske Atomenergifællesskab (herefter "udtrædelsesaftalen"). I overensstemmelse med bestemmelserne i udtrædelsesaftalen gælder EU-lovgivningen fortsat i Det Forenede Kongerige i en overgangsperiode, der begyndte den dag, Det Forenede Kongerige udtrådte af EU, og slutter den 31. december 2020.[18] I henhold til protokol (nr. 15) om visse bestemmelser vedrørende Det Forenede Kongerige Det Forenede Kongerige og Nordirland, der er knyttet som bilag til traktaterne, er Det Forenede Kongerige således ikke forpligtet til at indføre euroen, medmindre det meddeler Rådet, at det agter at gøre dette. Den 30. oktober 1997 meddelte Det Forenede Kongerige Rådet, at man ikke agtede at indføre euroen pr. 1. januar 1999, og denne holdning er ikke ændret. I henhold til meddelelsen finder visse bestemmelser i traktaten (herunder artikel 130 og 131) og statutten ikke anvendelse på Det Forenede Kongerige. Der er således intet juridisk krav om, at den nationale lovgivning (herunder statutterne for Bank of England) skal være forenelig med traktaten og statutten.

Vurderingen af juridisk konvergens har til formål at lette Rådets beslutninger om, hvilke medlemsstater der opfylder "deres forpligtelser med hensyn til virkeliggørelsen af Den Økonomiske og Monetære Union" (traktatens artikel 140, stk. 1). På det juridiske område vedrører sådanne betingelser især centralbankuafhængighed og de nationale centralbankers juridiske integration i Eurosystemet.

Den juridiske vurderings struktur

Den juridiske vurdering følger stort set rammerne i ECB's og EMI's tidligere rapporter om juridisk konvergens.[19]

Den nationale lovgivnings forenelighed behandles i lyset af lovgivning vedtaget før den 24. marts 2020.

2.2.2 Omfang af tilpasning

Områder for tilpasning

Med henblik på at afdække de områder, hvor tilpasning af national lovgivning er nødvendig, undersøges følgende:

- forenelighed med bestemmelserne om de nationale centralbankers uafhængighed i traktaten (artikel 130) og statutten (artikel 7 og 14.2),

- forenelighed med bestemmelserne om tavshedspligt (statuttens artikel 37),

- forenelighed med forbuddet mod monetær finansiering (traktatens artikel 123) og privilegeret adgang (traktatens artikel 124),

- forenelighed med en ensartet stavemåde af euro som krævet i EU-retten, og

- de nationale centralbankers juridiske integration i Eurosystemet (især med hensyn til statuttens artikel 12.1 og 14.3).

"Forenelighed" over for "harmonisering"

I traktatens artikel 131 fastsættes det, at den nationale lovgivning skal være "forenelig" med traktaterne og statutten. Enhver form for uforenelighed skal derfor fjernes. Kravet om opfyldelse af denne forpligtelse berøres hverken af traktaternes eller statuttens forrang for national lovgivning eller af uforenelighedens art.

Kravet om, at national lovgivning skal være "forenelig", betyder ikke, at traktaten kræver "harmonisering" af de nationale centralbankstatutter, hverken indbyrdes eller med statutten. Nationale særegenheder kan fortsat eksistere, i det omfang de ikke krænker kompetencen i monetære anliggender, der uigenkaldeligt er blevet overdraget til EU. Statuttens artikel 14.4 tillader nationale centralbanker at udføre funktioner, som ikke er nævnt i statutten, i det omfang de ikke strider mod ESCB's mål og opgaver. Bestemmelser i en national centralbanks statutter, der giver mulighed for sådanne yderligere funktioner, er et klart eksempel på tilfælde, hvor forskelle stadig kan eksistere. Udtrykket "forenelig" betyder snarere, at den nationale lovgivning og de nationale centralbankstatutter skal tilpasses, så uoverensstemmelser med traktaterne og statutten fjernes, og at de nationale centralbanker integreres i ESCB i det nødvendige omfang. Der bør navnlig ske en tilpasning af alle bestemmelser, der krænker en national centralbanks uafhængighed, som defineret i traktaten, og dens rolle som en integreret del af ESCB. Det er derfor utilstrækkeligt udelukkende at henholde sig til EU-lovgivningens forrang for national lovgivning for at opnå dette.

Forpligtelsen i traktatens artikel 131 gælder alene uforenelighed med traktaterne og statutten. Dog bør national lovgivning, der er uforenelig med sekundær EU- lovgivning, der er relevant for de tilpasningsområder, der undersøges i denne konvergensrapport, bringes i overensstemmelse med denne sekundære lovgivning. EU-rettens forrang berører ikke forpligtelsen til at tilpasse national lovgivning. Dette generelle krav er afledt ikke kun af traktatens artikel 131, men også af Den Europæiske Unions Domstols domspraksis.[20]

Traktaterne og statutten foreskriver ikke, hvordan den nationale lovgivning skal tilpasses. Det kan ske i form af henvisninger til traktaten og statutten, ved at indarbejde bestemmelser derfra og henvise til deres oprindelse, ved at fjerne tilfælde af uforenelighed eller ved en kombination af disse metoder.

Som en metode til bl.a. at opnå og fastholde den nationale lovgivnings forenelighed med traktaterne og statutten skal ECB i henhold til traktatens artikel 127, stk. 4, og 282, stk. 5, og statuttens artikel 4 endvidere høres af EU-institutionerne og medlemsstaterne om udkast til retsforskrifter, der er omfattet af ECB's kompetenceområder. Rådets beslutning 98/415/EF af 29. juni 1998 om de nationale myndigheders høring af Den Europæiske Centralbank om udkast til retsforskrifter[21] indeholder et udtrykkeligt krav om, at medlemsstaterne træffer de nødvendige foranstaltninger for at sikre overholdelse af dette krav.

2.2.3 De nationale centralbankers uafhængighed

Hvad angår centralbankuafhængighed, skulle den nationale lovgivning i de medlemsstater, der tiltrådte EU i 2004, 2007 eller 2013, tilpasses, så den overholder de relevante bestemmelser i traktaten og statutten, med virkning fra henholdsvis 1. maj 2004, 1. juli 2007 og 1. juli 2013.[22] I Sverige skulle de krævede tilpasninger være trådt i kraft ved oprettelsen af ESCB 1. juni 1998.

Centralbankuafhængighed

I november 1995 udarbejdede EMI en liste over karakteristiske træk ved centralbankuafhængighed (senere beskrevet detaljeret i EMI's konvergensrapport 1998), som dannede grundlag for vurderingen af medlemsstaternes nationale lovgivning på det pågældende tidspunkt, især de nationale centralbankstatutter. Begrebet centralbankuafhængighed omfatter forskellige typer uafhængighed, som skal vurderes hver for sig, nemlig funktionel, institutionel, personlig og finansiel uafhængighed. I de seneste år er analysen af disse aspekter af centralbankuafhængighed blevet yderligere finjusteret i de udtalelser, der er vedtaget af ECB. Disse aspekter danner grundlag for vurderingen af konvergensen mellem den nationale lovgivning i medlemsstater med dispensation og traktaterne og statutten.

Funktionel uafhængighed

Centralbankuafhængighed er ikke et mål i sig selv, men bidrager snarere til at nå et mål, som bør være klart defineret og have forrang frem for enhver anden målsætning. Funktionel uafhængighed kræver, at hver enkelt national centralbanks hovedmål er angivet på en klar og juridisk sikker måde og er i fuld overensstemmelse med hovedmålet om prisstabilitet, som angivet i traktaten. Dette sikres ved at give de nationale centralbanker de nødvendige midler og instrumenter til at opnå dette mål, uafhængigt af alle andre myndigheder. Traktatens krav om centralbankuafhængighed afspejler det generelle synspunkt, at hovedmålet om prisstabilitet er bedst tjent med en fuldstændig uafhængig institution med et præcist defineret mandat. Centralbankuafhængighed er fuldt ud foreneligt med de nationale centralbankers forpligtelse til at stå til ansvar for deres beslutninger, hvilket er et vigtigt aspekt i forbindelse med at styrke tilliden til deres uafhængige status. Dette omfatter gennemsigtighed og dialog med tredjeparter.

Hvad angår tidspunkter, fremgår det ikke klart af traktaten, hvornår de nationale centralbanker i medlemsstater med dispensation skal opfylde hovedmålet om prisstabilitet, der er fastsat i traktatens artikel 127, stk. 1, og 282, stk. 2, og statuttens artikel 2. For de medlemsstater, der tiltrådte EU efter datoen for indførelsen af euroen i EU, er det ikke klart, om denne forpligtelse gælder fra tiltrædelsesdatoen eller datoen for deres indførelse af euroen. Traktatens artikel 127, stk. 1, gælder ikke for medlemsstater med dispensation (jf. traktatens artikel 139, stk. 2, litra c)), men det gør artikel 2 i statutten (jf. statuttens artikel 42.1). ECB er af den opfattelse, at de nationale centralbankers forpligtelse til at have prisstabilitet som hovedmål gælder fra 1. juni 1998 for Sveriges vedkommende og fra 1. maj 2004, 1. januar 2007 og 1. juli 2013 for de medlemsstaters vedkommende, der tiltrådte EU pr. disse datoer. Baggrunden for denne opfattelse er, at et af EU's ledende principper, nemlig prisstabilitet (traktatens artikel 119), også gælder for medlemsstater med dispensation. Opfattelsen er endvidere begrundet i traktatens målsætning om, at alle medlemsstater skal tilstræbe makroøkonomisk konvergens, herunder prisstabilitet, hvilket er hensigten med ECB's og Europa-Kommissionens regelmæssige rapporter. Endelig er den baseret på den tankegang, der ligger til grund for centralbankuafhængighed, og som kun kan retfærdiggøres, hvis det overordnede mål om prisstabilitet har forrang.

Landevurderingerne i denne rapport er baseret på disse konklusioner med hensyn til, hvornår de nationale centralbanker i medlemsstater med dispensation er forpligtet til at have prisstabilitet som deres hovedmål.

Institutionel uafhængighed

Princippet om institutionel uafhængighed omtales udtrykkeligt i traktatens artikel 130 og statuttens artikel 7. De to artikler forbyder de nationale centralbanker og medlemmerne af deres besluttende organer at søge eller modtage instrukser fra EU's institutioner eller organer, fra en medlemsstats regering eller fra noget andet organ. Desuden forbyder artiklerne EU's institutioner, organer, kontorer og agenturer samt medlemsstaternes regeringer at øve indflydelse på de medlemmer af de nationale centralbankers besluttende organer, hvis beslutninger kan indvirke på de nationale centralbankers udførelse af deres ESCB-relaterede opgaver. Hvis national lovgivning afspejler traktatens artikel 130 og statuttens artikel 7, bør lovgivningen afspejle begge forbud og ikke begrænse deres anvendelsesområde.[23] Anerkendelsen af, at centralbankerne har denne uafhængighed, betyder ikke, at de er fritaget fra at overholde enhver form for retsstatsprincip, og at de er beskyttet i forhold til alle former for lovgivning.[24]

Uanset om en national centralbank er et statsejet organ, et særligt offentligretligt organ eller et almindeligt aktieselskab, er der risiko for, at ejeren i kraft af sit ejerskab kan øve indflydelse på den nationale centralbanks beslutninger med hensyn til ESCB-relaterede opgaver.[25] Denne form for indflydelse kan påvirke en national centralbanks uafhængighed, uanset om den udøves via aktionærrettigheder eller på anden måde, og bør derfor begrænses gennem lovgivningen.

De retlige rammer for en centralbank skal sikre et stabilt og langsigtet grundlag for en centralbanks funktionsmåde. Retlige rammer, der tillader hyppige ændringer i en national centralbanks institutionelle forhold, og som derigennem påvirker dens organisatoriske eller ledelsesmæssige stabilitet, kan påvirke den nationale centralbanks institutionelle uafhængighed negativt.[26]

Forbud mod at give instrukser

Tredjeparts rettigheder med hensyn til at give instrukser til de nationale centralbanker, deres besluttende organer eller medlemmerne heraf er uforenelige med traktaten og statutten, hvad angår ESCB-relaterede opgaver.

Nationale centralbankers deltagelse i gennemførelsen af foranstaltninger til styrkelse af den finansielle stabilitet skal være forenelig med traktaten, dvs. at de nationale centralbankers funktioner skal udføres på en måde, som er fuldt ud forenelig med deres funktionelle, institutionelle og finansielle uafhængighed for at sikre, at deres opgaver i henhold til traktaten og statutten udføres korrekt.[27] I det omfang den nationale lovgivning tillægger en national centralbank en rolle, som går ud over de rådgivende funktioner, og kræver, at den påtager sig yderligere opgaver, skal det sikres, at disse opgaver ikke påvirker den nationale centralbanks mulighed for at udføre sine ESCB-relaterede opgaver ud fra et operationelt og finansielt synspunkt.[28] Desuden skal inddragelsen af repræsentanter fra en national centralbank i kollegiale besluttende tilsynsorganer eller andre myndigheder tage tilstrækkeligt hensyn til værnet om den personlige uafhængighed for medlemmerne af den nationale centralbanks besluttende organer.[29]

Forbud mod at godkende, suspendere, annullere eller udsætte beslutninger

Tredjeparts rettigheder med hensyn til at godkende, suspendere, annullere eller udsætte en national centralbanks beslutninger er uforenelige med traktaten og statutten, hvad angår ESCB-relaterede opgaver.[30]

Forbud mod at censurere nationale centralbankers beslutninger af juridiske grunde

En ret for organer, der ikke er uafhængige domstole, til af juridiske grunde at censurere beslutninger i forbindelse med udførelsen af ESCB-relaterede opgaver er uforenelig med traktaten og statutten, idet udførelsen af disse opgaver ikke må revurderes på politisk niveau. En centralbankchefs ret til af juridiske grunde at suspendere gennemførelsen af en beslutning, der er vedtaget af ESCB's eller den nationale centralbanks besluttende organer, og efterfølgende forelægge den for de politiske myndigheder til endelig beslutning, ville svare til at søge instrukser fra tredjepart.

Forbud mod at deltage i nationale centralbankers besluttende organer med stemmeret

Tredjeparts repræsentanters deltagelse i en national centralbanks besluttende organ med stemmeret i anliggender, der vedrører den nationale centralbanks udførelse af ESCB-relaterede opgaver, er uforenelig med traktaten og statutten, også selvom stemmen ikke måtte være afgørende. Deltagelse selv uden stemmeret er uforenelig med traktaten og statutten, hvis en sådan deltagelse griber ind i de beslutningstagende organers udførelse af ESCB-relaterede opgaver eller bringer overholdelsen af ESCB's forskrifter om tavshedspligt i fare.[31]

Forbud mod ex ante-høring om en national centralbanks beslutning

En udtrykkelig statutmæssig forpligtelse om, at en national centralbank ex ante skal høre en tredjepart om en national centralbanks beslutning, giver tredjeparter en formel mekanisme til at øve indflydelse på den endelige beslutning, og en sådan statutmæssig forpligtelse er derfor uforenelig med traktaten og statutten.

Dialog mellem en national centralbank og tredjeparter, selv når den bygger på statutmæssige forpligtelser til at give oplysninger og udveksle synspunkter, er imidlertid forenelig med centralbankuafhængighed, forudsat at:

- det ikke berører uafhængigheden for medlemmerne af de nationale centralbankers besluttende organer,

- centralbankchefernes særlige status som medlemmer af ECB's beslutningstagende organer respekteres fuldt ud og

- kravene om tavshedspligt som følge af statutten overholdes.[32]

Decharge vedrørende pligter for medlemmer af de nationale centralbankers besluttende organer

Statutmæssige bestemmelser om tredjeparts (fx regeringers) decharge vedrørende pligter, der relaterer sig til medlemmer af de nationale centralbankers besluttende organer (fx i forbindelse med regnskabsaflæggelse), bør indeholde passende beskyttende bestemmelser, der sikrer, at disse beføjelser ikke krænker de enkelte medlemmers mulighed for uafhængigt at vedtage beslutninger om ESCB-relaterede opgaver (eller gennemføre beslutninger, der er vedtaget på ESCB-niveau). Det anbefales at medtage en udtrykkelig bestemmelse herom i de nationale centralbankstatutter.

Personlig uafhængighed

Statuttens bestemmelse om sikkerhed i embedet for medlemmer af nationale centralbankers besluttende organer er en yderligere beskyttelse af centralbankuafhængigheden. Centralbankchefer er medlemmer af ECB's generelle råd, og de bliver medlemmer af Styrelsesrådet, efter at deres medlemsstater har indført euroen. Statuttens artikel 14.2 indeholder en bestemmelse om, at nationale centralbankstatutter især skal tilsikre, at centralbankchefernes embedsperiode er mindst fem år. Artiklen beskytter desuden mod, at centralbankchefer afskediges på et vilkårligt grundlag, idet den fastsætter, at de kun kan afskediges, hvis de ikke længere opfylder de betingelser, som er nødvendige for udførelsen af deres pligter, eller hvis de har begået en alvorlig forseelse. I sådanne tilfælde giver statuttens artikel 14.2 mulighed for at indbringe sagen for Den Europæiske Unions Domstol, som har beføjelse til at omstøde den nationale afgørelse om at afskedige en centralbankchef.[33] En suspension af en centralbankchef kan i realiteten svare til en afskedigelse i henhold til statuttens artikel 14.2.[34] Nationale centralbankstatutter skal overholde denne bestemmelse som anført nedenfor.

Traktatens artikel 130 forbyder nationale regeringer eller andre organer at påvirke medlemmerne af de nationale centralbankers besluttende organer i udførelsen af deres opgaver. Navnlig må medlemsstaterne ikke søge at påvirke medlemmerne af de nationale centralbankers besluttende organer ved at ændre bestemmelser i den nationale lovgivning, der berører deres aflønning, og som i princippet kun bør finde anvendelse ved fremtidige udnævnelser.[35]

Centralbankchefers embedsperiode

Nationale centralbankstatutter skal i overensstemmelse med statuttens artikel 14.2 angive en embedsperiode på mindst fem år for en centralbankchef. Dette udelukker ikke længere embedsperioder, og en tidsubegrænset embedsperiode kræver ikke en ændring af de nationale centralbankstatutter, forudsat at afskedigelsesgrundene for centralbankchefen er i overensstemmelse med statuttens artikel 14.2. Kortere embedsperioder er ikke mulige, også selvom de kun gælder for en overgangsperiode.[36] National lovgivning, der fastsætter en obligatorisk pensionsalder, bør sikre, at pensionsalderen ikke afbryder den mindste embedsperiode fastsat i statuttens artikel 14.2, der har forrang for enhver obligatorisk pensionsalder, hvis denne finder anvendelse på en centralbankchef.[37] Når en national centralbanks statutter ændres, bør de ændrede statutter sikre centralbankchefens embedsperiode og embedsperioden for de øvrige medlemmer af de besluttende organer, som er involverede i opgaver, der vedrører ESCB.[38]

Afskedigelsesgrunde for centralbankchefer

De nationale centralbankstatutter skal sikre, at centralbankchefer ikke afskediges af andre grunde end dem, der er omhandlet i statuttens artikel 14.2. Formålet med kravet i denne artikel er at forhindre de myndigheder, der udnævner centralbankcheferne, især regering eller parlament, i diskretionært at afskedige en centralbankchef. De nationale centralbankstatutter bør enten henvise til statuttens artikel 14.2 eller indarbejde dens bestemmelser og henvise til deres oprindelse eller fjerne uforeneligheder med grundene til afskedigelse i artikel 14.2 eller undlade enhver omtale af afskedigelsesgrunde (da artikel 14.2 finder direkte anvendelse).[39] Når centralbankchefer er valgt eller udnævnt, kan disse ikke afskediges af andre grunde end dem, der fremgår af statuttens artikel 14.2, heller ikke selvom de endnu ikke måtte have tiltrådt deres stilling. Da begrundelserne for at afskedige en centralbankchef er selvstændige EU-retlige begreber, afhænger anvendelsen og fortolkningen af dem ikke af national sammenhænge.[40] Det er i sidste instans Den Europæiske Unions Domstol, der inden for rammerne af de beføjelser, som er overdraget til den i medfør af statuttens artikel 14.2, andet afsnit, som skal efterprøve, om afgørelsen om at afskedige en chef for en national centralbank blev truffet, fordi der var tilstrækkelig grund til at antage, at denne havde begået en alvorlig forseelse, til at begrunde et sådant tiltag.[41]

Sikkerhed i embedet og afskedigelsesgrunde for medlemmer af de nationale centralbankers besluttende organer, som ikke er centralbankchefer, og som deltager i udførelsen af ESCB-relaterede opgaver

Når de samme regler om sikkerhed i embedet og afskedigelsesgrunde, som gælder for centralbankchefer, gælder for andre medlemmer af de nationale centralbankers besluttende organer, der deltager i udførelsen af ESCB-relaterede opgaver, sikrer det også disse personers personlige uafhængighed.[42] Bestemmelserne i statuttens artikel 14.2 er ikke begrænset til centralbankchefers sikkerhed i embedet, og traktatens artikel 130 og statuttens artikel 7 omhandler "medlemmerne af disses besluttende organer" og ikke centralbankchefer specifikt. Det gælder især, hvor en centralbankchef er den "første blandt ligemænd" blandt kolleger med tilsvarende stemmerettigheder, eller hvor sådanne andre medlemmer deltager i udførelsen af ESCB-relaterede opgaver.

Prøvelsesret

For at begrænse muligheden for politisk skøn i forbindelse med vurderingen af afskedigelsesgrunde skal medlemmerne af de nationale centralbankers besluttende organer have ret til at indbringe enhver beslutning om at afskedige dem for en uafhængig domstol.

Ifølge statuttens artikel 14.2 kan en centralbankchef, som er blevet afskediget, indbringe denne beslutning for Den Europæiske Unions Domstol. National lovgivning bør enten henvise til statutten eller undlade omtale af retten til at indbringe beslutningen for Den Europæiske Unions Domstol (idet statuttens artikel 14.2 finder direkte anvendelse).

National lovgivning bør også indeholde en ret til at få prøvet en beslutning om afskedigelse af ethvert andet medlem af en national centralbanks besluttende organer, som deltager i udførelsen af ESCB-relaterede opgaver, ved de nationale domstole. Denne ret kan enten fremgå af de almindelige retsregler eller i form af en særskilt bestemmelse i den nationale centralbanks statutter. Selvom denne ret allerede gælder i kraft af de almindelige retsregler, er det af hensyn til retlig klarhed tilrådeligt at foreskrive denne prøvelsesret særskilt.

Beskyttelse mod interessekonflikter

Personlig uafhængighed betyder også sikring af, at der ikke opstår interessekonflikter mellem de forpligtelser, som medlemmerne af en national centralbanks besluttende organer, der deltager i udførelsen af ESCB-relaterede opgaver, har i forhold til den pågældende nationale centralbank (og som centralbankchefen har i forhold til ECB), og andre funktioner, som sådanne medlemmer af besluttende organer kan udøve, og som kan bringe deres personlige uafhængighed i fare.[43] I princippet er medlemskab af et besluttende organ, der deltager i udførelsen af ESCB-relaterede opgaver, uforeneligt med udførelsen af andre funktioner, som vil kunne skabe en interessekonflikt. Navnlig må medlemmerne af de besluttende organer ikke have et embede eller en interesse, som kan påvirke deres aktiviteter, hvad enten det er via et embede i statens udøvende eller lovgivende sektorer eller i regional- eller lokaladministrationen, eller som tilknyttet en virksomhed. Især bør potentielle interessekonflikter forhindres, hvad angår eksterne medlemmer af de besluttende organer.

Finansiel uafhængighed

Det ville gå ud over de nationale centralbankers generelle uafhængighed, hvis de ikke kan råde selvstændigt over tilstrækkelige finansielle ressourcer til at opfylde deres mandat, dvs. udføre de ESCB-relaterede opgaver, der kræves af dem i henhold til traktaten og statutten.

Medlemsstaterne må ikke sætte deres nationale centralbank i den situation, at den ikke har tilstrækkelige finansielle ressourcer eller nettoaktiver[44] til at udføre sine ESCB- eller Eurosystem-relaterede opgaver. Det skal bemærkes, at statuttens artikel 28.1 og 30.4 indeholder bestemmelser om muligheden for, at ECB anmoder om yderligere bidrag fra de nationale centralbanker til ECB's kapital og foretager yderligere overførsler af valutareserver.[45] Endvidere fastsætter statuttens artikel 33.2[46], at hvis ECB lider et tab, som ikke helt kan udlignes af ECB's almindelige reservefond, kan ECB's styrelsesråd beslutte at udligne det resterende tab med de monetære indtægter i det pågældende regnskabsår i forhold til og op til de beløb, der fordeles mellem de nationale centralbanker. Princippet om finansiel afhængighed kræver, at overholdelse af disse bestemmelser ikke indskrænker en national centralbanks mulighed for at udføre sine funktioner.

Princippet om finansiel uafhængighed betyder endvidere, at den nationale centralbank skal have tilstrækkelige midler til ikke kun at udføre sine ESCB- relaterede opgaver, men også egne nationale opgaver (fx tilsyn med den finansielle sektor, finansiering af sin egen administration og egne funktioner, yde likviditetsstøtte i nødsituationer[47]).

Af alle de ovenfor nævnte grunde indebærer finansiel uafhængighed også, at en national centralbank altid skal være tilstrækkeligt kapitaliseret. Navnlig bør situationer undgås, hvor en national centralbanks nettoformue over en længere periode er mindre end dens lovmæssige kapitalkrav eller endog negativ, herunder hvor tab, der overstiger størrelsen af dens kapital og reserver, overføres.[48] Sådanne situationer kan have en negativ indflydelse på den nationale centralbanks mulighed for at udføre ikke kun sine ESCB-relaterede opgaver, men også sine nationale opgaver. En sådan situation kan desuden påvirke troværdigheden af Eurosystemets monetære politik. Såfremt en national centralbanks nettoformue bliver mindre end dens lovmæssige kapitalkrav eller endog negativ, vil det derfor være nødvendigt, at den pågældende medlemsstat inden for en rimelig tid forsyner den nationale centralbank med kapital af passende størrelse, således at den mindst opfylder det lovmæssige kapitalkrav, for at overholde princippet om finansiel uafhængighed. Hvad angår ECB, er betydningen af dette spørgsmål allerede anerkendt af Rådet i forbindelse med vedtagelsen af Rådets forordning (EF) nr.1009/2000 af 8. maj 2000 om kapitaludvidelser i Den Europæiske Centralbank.[49] Forordningen gjorde det muligt for ECB's styrelsesråd at træffe beslutning om en faktisk udvidelse af ECB's kapital for at opretholde et tilstrækkeligt kapitalgrundlag til at kunne understøtte ECB's transaktioner.[50] De nationale centralbanker bør have et finansielt beredskab, der gør det muligt for dem at efterleve en sådan beslutning fra ECB.

Begrebet finansiel uafhængighed bør vurderes ud fra, om en tredjepart direkte eller indirekte kan øve indflydelse ikke kun på den nationale centralbanks funktioner, men også på dens muligheder for at opfylde sit mandat såvel operationelt med hensyn til arbejdskraft som finansielt med hensyn til finansielle ressourcer. De nedenfor beskrevne forhold i forbindelse med finansiel uafhængighed er særligt relevante i denne henseende.[51] De nationale centralbanker er særlig sårbare over for ekstern indflydelse på disse områder.

Fastlæggelse af budget

Hvis en tredjepart har beføjelser til at fastlægge eller øve indflydelse på en national centralbanks budget, er det uforeneligt med finansiel uafhængighed, medmindre loven fastsætter en beskyttelsesklausul, hvorefter en sådan beføjelse ikke berører de finansielle midler, som er nødvendige for, at den nationale centralbank kan udføre sine ESCB-relaterede opgaver.[52]

Regnskabsregler

Regnskabet skal udarbejdes i overensstemmelse med de almindeligt anerkendte regnskabsregler eller regler fastsat af den nationale centralbanks besluttende organer. Hvis disse regler er fastsat af tredjepart, bør de i det mindste tage højde for forslag fra den nationale centralbanks besluttende organer.

Årsregnskabet skal godkendes af den nationale centralbanks besluttende organer bistået af uafhængige revisorer og skal eventuelt ex post-godkendes af tredjepart (fx regering eller parlament). Desuden skal den nationale centralbanks besluttende organer uafhængigt og professionelt kunne træffe beslutning om beregningen af overskud.

Hvis en national centralbanks funktioner er underlagt kontrol ved et statsligt revisionsorgan eller lignende, der har til opgave at kontrollere anvendelsen af de offentlige finanser, bør kontrollens omfang være klart defineret i lovgivningen[53] uden at berøre de aktiviteter, der udføres af den nationale centralbanks uafhængige eksterne revisor[54], og i tråd med princippet om institutionel uafhængighed være foreneligt med forbuddet mod at udstede instrukser til den nationale centralbank og de besluttende organer og ikke gribe ind i den nationale centralbanks ESCB-relaterede opgaver.[55] Den statslige revision bør gennemføres på et upolitisk, uafhængigt og rent professionelt grundlag.[56]

Fordeling af overskud, de nationale centralbankers kapital og finansielle bestemmelser

En national centralbanks statutter kan foreskrive, hvordan dens overskud skal fordeles. Hvis sådanne bestemmelser ikke findes, skal beslutningerne om fordelingen af overskuddet træffes af den nationale centralbanks besluttende organer på et professionelt grundlag og må ikke gøres til genstand for tredjeparts skøn, medmindre der foreligger en udtrykkelig beskyttelsesklausul, som angiver, at dette sker uden at berøre de finansielle midler, som er nødvendige for, at den nationale centralbank kan udføre ESCB-relaterede samt nationale opgaver.[57]

Overskud kan kun overføres til statsbudgettet, efter at akkumulerede tab fra tidligere år er blevet dækket,[58] og efter at de finansielle bestemmelser, som måtte anses for at være nødvendige for at sikre realværdien af den nationale centralbanks kapital og aktiver, er udarbejdet. Retlige reguleringer, der gennemføres midlertidigt eller ad hoc, og som udgør instrukser til de nationale centralbanker med hensyn til fordelingen af deres overskud, er ikke tilladt.[59] På tilsvarende måde vil beskatning af en national centralbanks urealiserede kapitalgevinster også svække princippet om finansiel uafhængighed.[60]

En medlemsstat må kun pålægge en national centralbank at reducere dens kapital, hvis den nationale centralbanks besluttende organer på forhånd har godkendt beslutningen. Formålet skal være at sikre, at den nationale centralbank bevarer tilstrækkelige finansielle midler til at opfylde sit mandat som medlem af ESCB i henhold til traktatens artikel 127, stk. 2. Af samme årsag bør en ændring af reglerne om fordeling af en national centralbanks overskud kun iværksættes og besluttes i tæt samarbejde med den nationale centralbank, som har de bedste forudsætninger for at vurdere, hvilken reservekapital der kræves.[61] Hvad angår finansielle reserver eller buffere, skal de nationale centralbanker have frihed til uafhængigt at oparbejde finansielle reserver til beskyttelse af realværdien af deres kapital og aktiver. Medlemsstaterne må heller ikke hindre de nationale centralbanker i at opbygge deres reservekapital til det niveau, der er nødvendigt for, at en national centralbank i ESCB kan udføre sine opgaver.[62]

Tilsynsmyndighedernes finansielle ansvar

De fleste medlemsstater placerer den finansielle tilsynsmyndighed hos deres nationale centralbank. Dette er uproblematisk, hvis disse myndigheder er underlagt den nationale centralbanks uafhængige beslutningsproces. Hvis lovgivningen derimod fastsætter, at tilsynsmyndigheden skal være underlagt en særskilt beslutningsproces, er det vigtigt at sikre, at myndighedens beslutninger ikke bringer den nationale centralbanks økonomi som helhed i fare. I sådanne tilfælde bør den nationale lovgivning give den nationale centralbank mulighed for at udøve endelig kontrol med de af tilsynsmyndighedernes beslutninger, som kan påvirke den nationale centralbanks uafhængighed, især dens finansielle uafhængighed.

Selvstændighed vedrørende personaleforhold

En medlemsstat må ikke begrænse den nationale centralbanks mulighed for at kunne ansætte og fastholde de kvalificerede ansatte, som er nødvendige for, at centralbanken uafhængigt kan udføre de opgaver, som den er tillagt i henhold til traktaten og statutten.[63] En national centralbank må heller ikke bringes i en situation, hvor den ikke har nogen eller kun begrænset ledelsesret i forhold til de ansatte, eller hvor en medlemsstats regering har mulighed for at påvirke dens personalepolitik.[64] Enhver ændring af retsforskrifterne om aflønning af medlemmerne af den nationale centralbanks besluttende organer og dens ansatte bør foretages i tæt og effektivt samarbejde med den nationale centralbank[65] og tage højde for dens synspunkter for at sikre, at den nationale centralbank fortsat kan udføre sine opgaver uafhængigt.[66] Selvstændighed vedrørende personaleforhold gælder også pensionsordninger for de ansatte. Ændringer, der medfører en reduktion af aflønningen af medarbejderne i den nationale centralbank, bør ikke gribe ind i den pågældende nationale centralbanks beføjelser til at administrere sine egne finansielle ressourcer, herunder midler, der hidrører fra reduktioner i de lønninger, som den betaler.[67]

Ejerskab og ejendomsrettigheder

En tredjeparts ret til at intervenere eller udstede instrukser til en national centralbank med hensyn til ejendom, som indehaves af en national centralbank, er uforenelig med princippet om økonomisk uafhængighed.

2.2.4 Fortrolighed

Forpligtelsen til tavshedspligt for ECB's ansatte og de ansatte i de nationale centralbanker, samt for medlemmerne af ECB's og de nationale centralbankers ledende organer i henhold til statuttens artikel 37 kan give anledning til lignende bestemmelser i de nationale centralbankers statutter eller medlemsstaternes lovgivning. EU-rettens forrang, som også gælder regler vedtaget i henhold hertil, betyder også, at national lovgivning om tredjeparts adgang til dokumenter bør opfylde de relevante EU-retlige bestemmelser, herunder statuttens artikel 37, og må ikke krænke ESCB's forskrifter om tavshedspligt. Statslige revisionsorganer eller tilsvarende organers adgang til de nationale centralbankers fortrolige informationer og dokumenter skal være begrænset til, hvad der er nødvendigt for at organet, som har modtaget informationen, kan udføre sine lovpligtige opgaver, og må ikke berøre ESCB's uafhængighed og forskrifter om tavshedspligt, som gælder for de nationale centralbankers besluttende organer og medarbejdere.[68] De nationale centralbanker skal sikre, at sådanne organer beskytter de fortrolige oplysninger og dokumenter, som de indrømmes adgang til, på et niveau, som svarer til det niveau, den nationale centralbank selv opfylder.

2.2.5 Forbud mod monetær finansiering og privilegeret adgang

For så vidt angår forbuddet mod monetær finansiering og forbuddet mod privilegeret adgang skulle den nationale lovgivning i de medlemsstater, der tiltrådte EU i 2004, 2007 eller 2013, tilpasses, så den overholder de relevante bestemmelser i traktaten og statutten, med virkning fra henholdsvis 1. maj 2004, 1. januar 2007 og 1. juli 2013. I Sverige skulle de krævede tilpasninger være trådt i kraft 1. januar 1995.

Forbud mod monetær finansiering