Leto 2019 na kratko

** Na začetku bi vas radi opozorili, da se uvodni nagovor nanaša na dejavnosti ECB v letu 2019 in da je bil dokončan pred globalnim izbruhom pandemije koronavirusa (COVID-19). Gospodarske razmere in ukrepi denarne politike ECB so se od tedaj temeljito spremenili. ECB bo v okviru svojega mandata storila vse, kar je potrebno, da bi pomagala euroobmočju prebroditi to krizo. **

Leto 2019 je zaznamovala 20. obletnica uvedbe eura, pri čemer je novembrska anketa Eurobarometra zabeležila rekordno visoko podporo enotni valuti med evropskimi državljani (76%).

Gospodarska rast v euroobmočju se je leta 2019 dodatno umirila na 1,2% v primerjavi z 1,9% v predhodnem letu. K nadaljevanju konjunkture so prispevali ugodni pogoji financiranja, nadaljnja rast zaposlenosti ter rahlo ekspanzivno naravnana javnofinančna politika, medtem ko je negotovost, povezana s svetovno trgovinsko menjavo, negativno vplivala na predelovalne dejavnosti in investicije.

V letu 2019 so se razmere na trgu dela v euroobmočju še naprej izboljševale. Stopnja brezposelnosti se je še dodatno znižala na 7,6%, rast plač pa je ostala močna in se gibala okrog dolgoročnega povprečja.

Skupna inflacija v euroobmočju je leta 2019 v povprečju znašala 1,2%, kar je manj kot leta 2018, ko je dosegla 1,8%. Znižanje je bilo posledica manjšega prispevka dveh bolj volatilnih skupin, namreč energentov in hrane. Brez teh dveh skupin je inflacija v letu 2019 v povprečju znašala 1,0%, kar je enako kot v prejšnjih dveh letih.

V takšnem okolju je Svet ECB leta 2019 v treh zaporednih korakih dodatno okrepil spodbujevalno naravnanost denarne politike. Med ukrepi so bili nova serija ciljno usmerjenih operacij dolgoročnejšega refinanciranja, podaljšanje prihodnje usmeritve denarne politike, znižanje obrestne mere za odprto ponudbo mejnega depozita ter ponovni začetek izvajanja programa nakupa vrednostnih papirjev. Do konca leta 2019 so se pojavili prvi znaki stabilizacije dinamike rasti in rahlega zvišanja osnovne inflacije.

Svet ECB v okviru ocenjevanja denarne politike upošteva vpliv morebitnih stranskih učinkov. Tako je bil uveden dvostopenjski sistem obrestovanja rezervnih imetij, po katerem je del presežnih denarnih rezerv bank izvzet iz negativne obrestne mere za odprto ponudbo mejnega depozita, s čimer se ohranja transmisija denarne politike preko bančnega sistema.

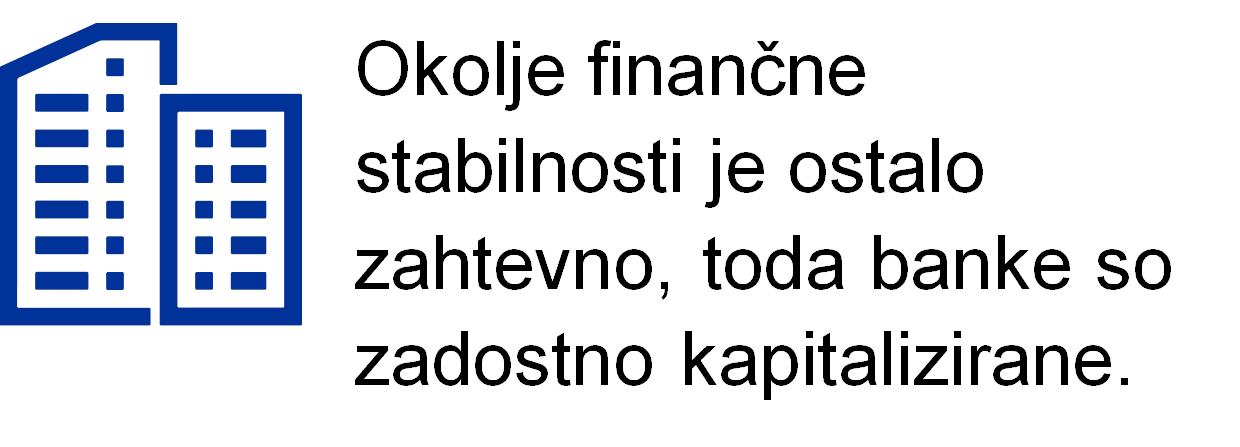

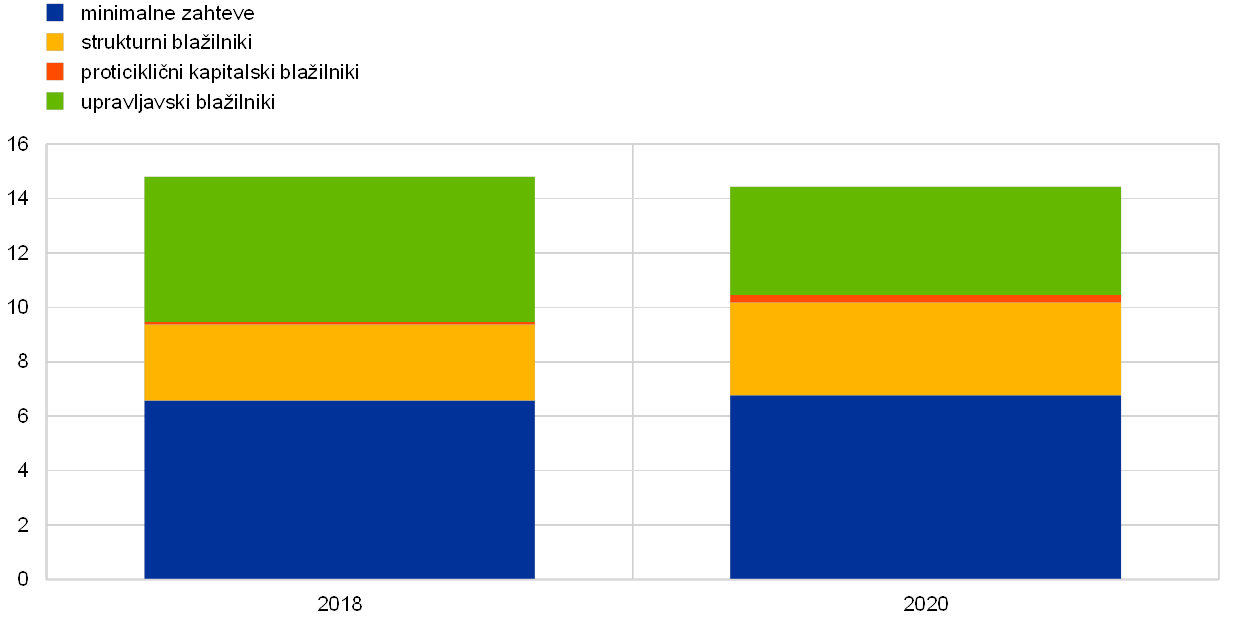

Strukturno nizka dobičkonosnost ostaja izziv za banke v euroobmočju, čeprav je sektor zadostno kapitaliziran, saj količnik navadnega lastniškega temeljnega kapitala znaša 14,2%. Med letom 2019 so se zaradi velikega prevzemanja tveganj na finančnih in nepremičninskih trgih še naprej kopičile ranljivosti v zvezi z vrednotenjem premoženja, tveganja v vse večjem nebančnem finančnem sektorju pa so se še naprej povečevala. Države euroobmočja so ob posvetovanju z ECB izvedle več makrobonitetnih ukrepov za zmanjšanje sistemskih tveganj in okrepitev odpornosti.

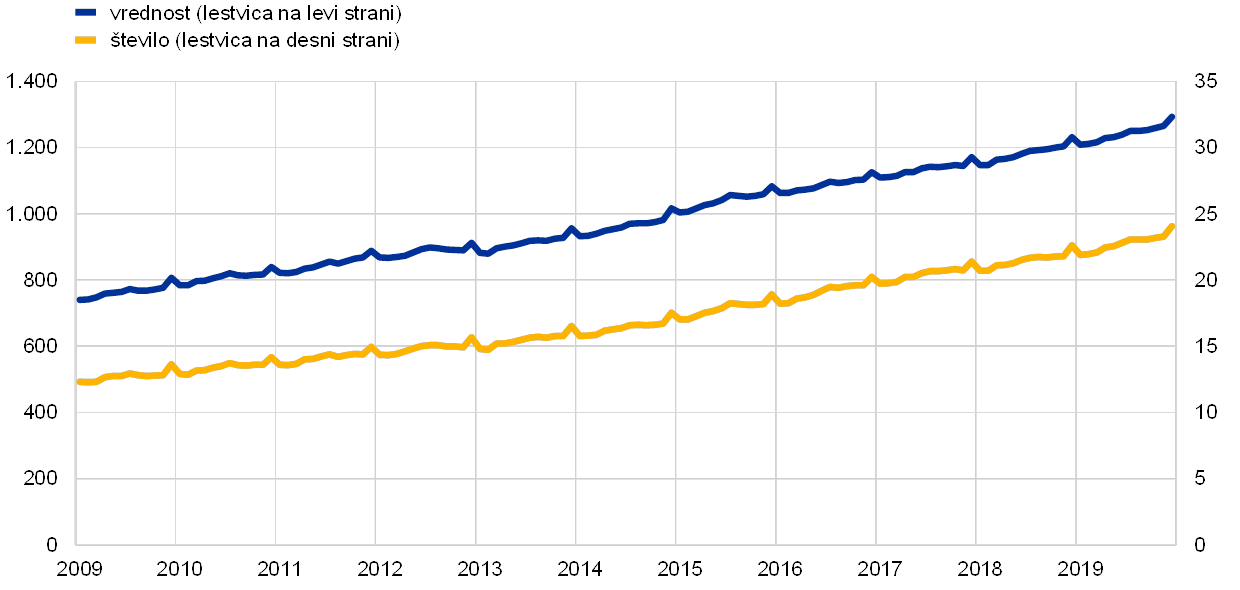

Eurosistem si je še naprej prizadeval za nemoteno delovanje plačilnih sistemov. To je vključevalo priprave na zamenjavo sistema TARGET2 z novim, najsodobnejšim sistemom bruto poravnave v realnem času ter sprejetje nove strategije plačil malih vrednosti. Strategija spodbuja razvoj tržne vseevropske rešitve za plačila na stičnih točkah, s čimer bo dopolnjeno uspešno enotno evropsko plačilno območje.

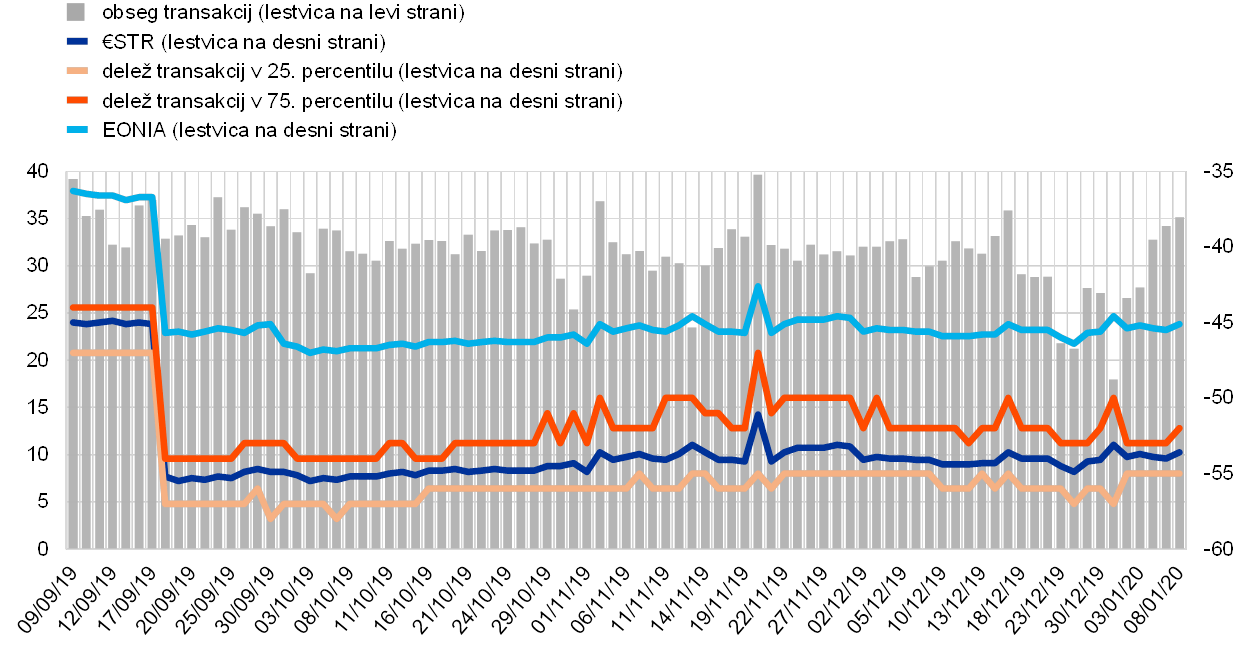

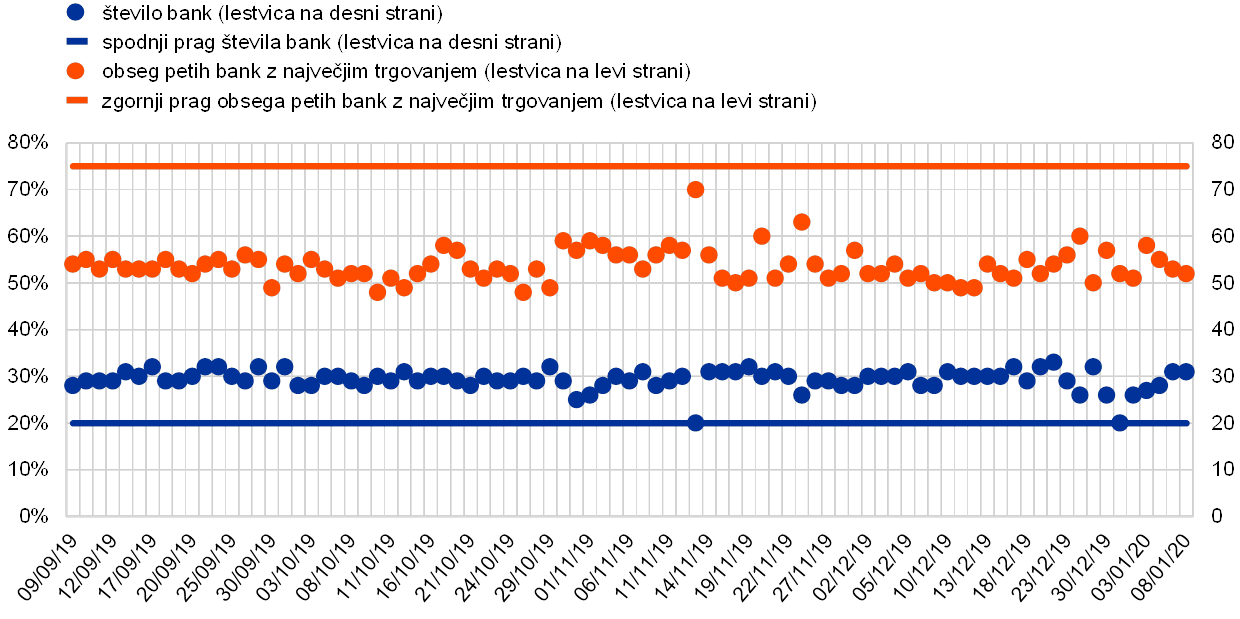

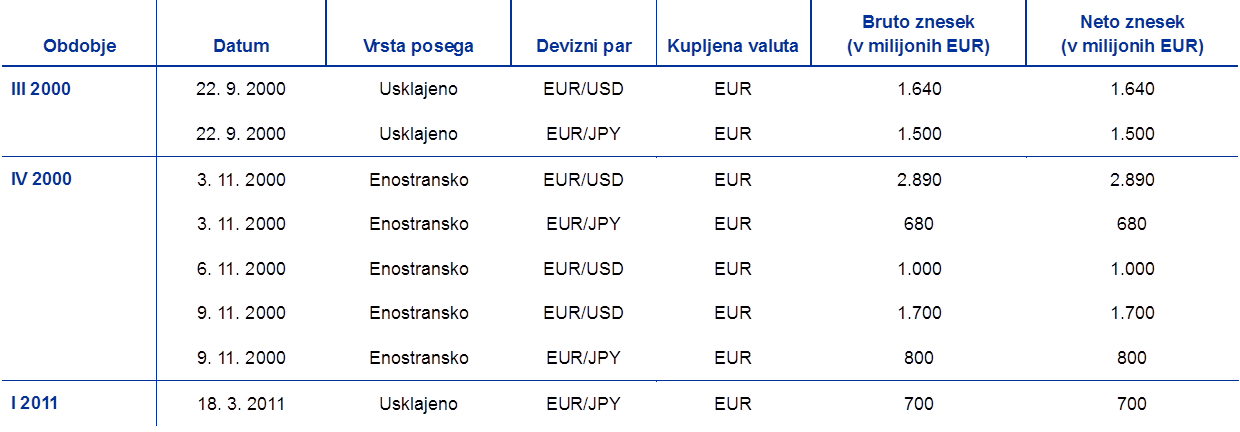

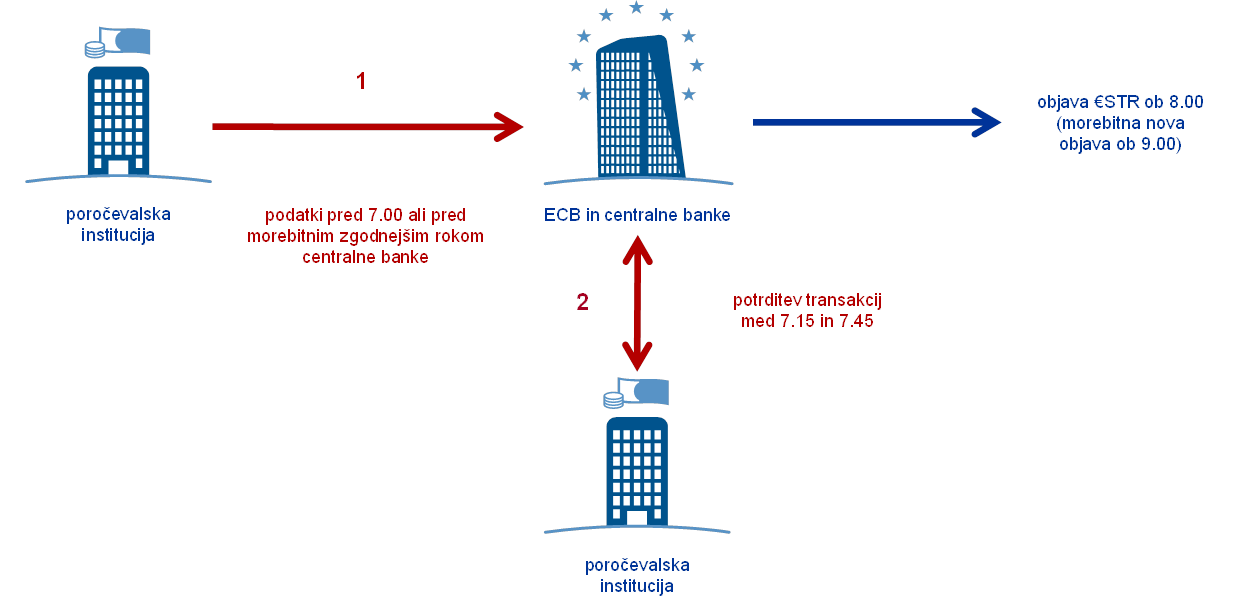

Nova referenčna obrestna mera čez noč – €STR oziroma eurska kratkoročna obrestna mera – se je začela objavljati 2. oktobra, cilj pa je, da do januarja 2022 nadomesti obrestno mero EONIA. Dnevno izračunavanje €STR dobro deluje, metodologija pa se je izkazala za zanesljivo.

ECB še naprej natančno preučuje vpliv podnebnih sprememb na obete glede cenovne stabilnosti in na finančni sistem. Sem sodi razumevanje ogljične intenzivnosti bančnih posojilnih portfeljev in razvijanje analitičnega okvira za izvedbo poskusnega stresnega testa za podnebna tveganja v bančnem sektorju euroobmočja. ECB prispeva k boju proti podnebnim spremembam z lastnimi investicijskimi odločitvami in okoljskimi aktivnostmi. Izpuste ogljikovega dioksida in porabo energije smo v letih od 2008 do 2018 zmanjšali za 74% oziroma 54%.

V letu 2019 smo v središče zanimanja postavili prizadevanja, da poleg finančnih trgov in strokovnjakov angažiramo tudi širšo javnost ter da pozorneje prisluhnemo skrbem ljudi. Med pobudami so bili tekmovanje #EUROat20, nova serija videov »ECB pojasnjuje« in mesečni podkast.

Frankfurt na Majni, maj 2020

Christine Lagarde

Predsednica

Leto 2019 v številkah

1 Gospodarska aktivnost v euroobmočju se je upočasnila v okolju umirjenih inflacijskih pritiskov

Potem ko je svetovno gospodarstvo sredi leta 2018 doseglo vrh konjunkture, se je leta 2019 precej upočasnilo ob izrazitem povečanju negotovosti v zvezi s trgovinsko menjavo. Upočasnitev je zajela vse sektorje in je bila istočasno zabeležena v številnih državah. V takšnem okolju se je gospodarska rast v euroobmočju dodatno zmanjšala z 1,9% v predhodnem letu na 1,2% v letu 2019. K zmanjšanju rasti je prispevala predvsem šibkejša mednarodna trgovinska menjava v okolju dolgotrajne globalne negotovosti. Obenem so upočasnitev ublažili ugodni pogoji financiranja, nadaljnje povečanje zaposlenosti in rast plač, blago ekspanzivne javnofinančne politike v euroobmočju ter nadaljnja, čeprav nekoliko počasnejša rast svetovne aktivnosti. Trgi dela v euroobmočju so se dodatno izboljšali, medtem ko se je rast produktivnosti znatno upočasnila. Inflacijski pritiski so na splošno ostali šibki. Skupna inflacija se je znižala na 1,2% zaradi nižje rasti cen v skupinah energentov in hrane, medtem ko je osnovna inflacija ostala oslabljena. Ugodni pogoji financiranja so še naprej spodbujali rast kreditov in denarja. Donosnost državnih obveznic v euroobmočju se je precej znižala, medtem ko so se tečaji delnic zvišali predvsem zaradi nižjih diskontnih stopenj. K premoženju gospodinjstev je prispevalo povišano vrednotenje realnega in finančnega premoženja.

1.1 Svetovno gospodarstvo se je precej upočasnilo

Svetovno gospodarstvo se je v letu 2019 precej upočasnilo, upočasnitev pa je zajela vse sektorje in je bila istočasno zabeležena v številnih državah.

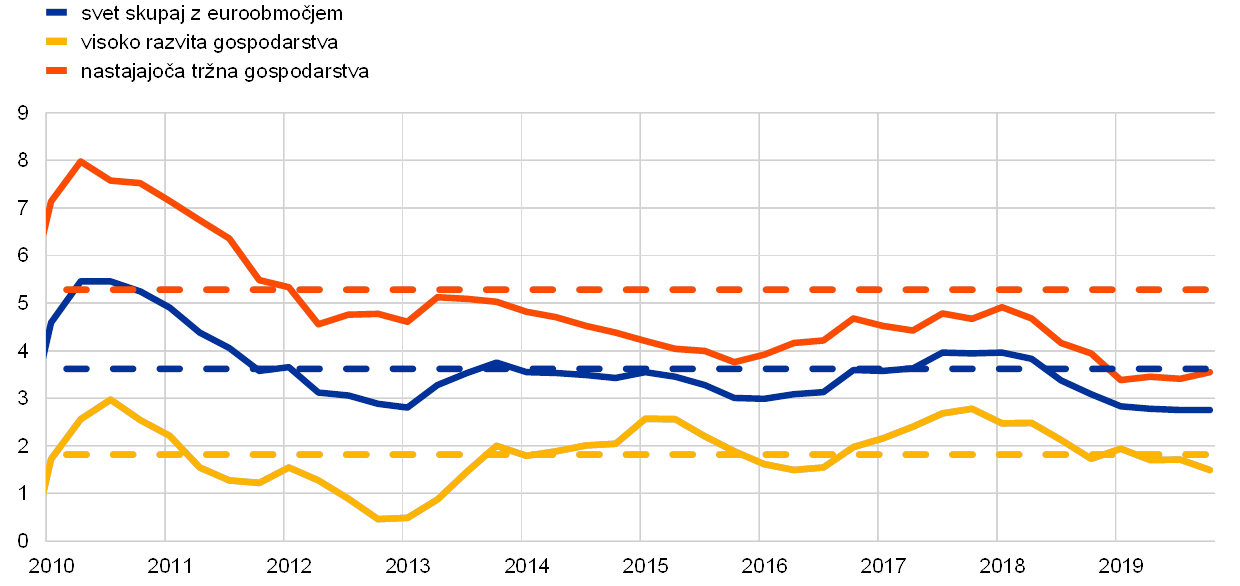

Svetovna gospodarska rast je v letu 2019 močno upadla. Po vrhu konjunkture sredi leta 2018 se je svetovno gospodarstvo precej upočasnilo in raslo z dinamiko, ki je bila precej pod dolgoročnim povprečjem in najšibkejša od svetovne finančne krize (glej graf 1). Upočasnitev svetovnega gospodarstva je zajela vse sektorje in je bila istočasno zabeležena v številnih državah. V velikih visoko razvitih gospodarstvih, kot so ZDA, Združeno kraljestvo in Japonska, se je gospodarska rast zmanjšala z nadpovprečnih stopenj rasti. Na Kitajskem pa se je rast zmanjšala na najnižjo stopnjo po letu 1990 ter je bila približno enaka trenutno ocenjeni potencialni rasti. V drugih velikih nastajajočih tržnih gospodarstvih je bila rast na splošno skromna, kar je bilo deloma posledica počasnega okrevanja po zadnjih epizodah recesije.

Graf 1

Rast svetovnega BDP

(medletne spremembe v odstotkih; četrtletni podatki)

Viri: Haver Analytics, nacionalni viri in izračuni ECB.

Opombe: Regionalni agregati so izračunani na podlagi BDP, ki je prilagojen glede na uteži paritete kupne moči. Polne črte označujejo podatke, ki zajemajo obdobje do zadnjega četrtletja 2019. Prekinjene črte označujejo dolgoročno povprečje (med prvim četrtletjem 1999 in zadnjim četrtletjem 2019). Zadnji podatki se nanašajo na 10. marec 2020.

Na upočasnitev svetovnega gospodarstva sta vplivala upad proizvodnje v predelovalnih dejavnostih ter občutno šibkejša rast trgovinske menjave in naložb. Nasprotno se je rast v storitvenih dejavnostih zmanjšala manj, k čemur sta prispevala relativno močna rast potrošnje in nadaljnje izboljševanje razmer na trgih dela.

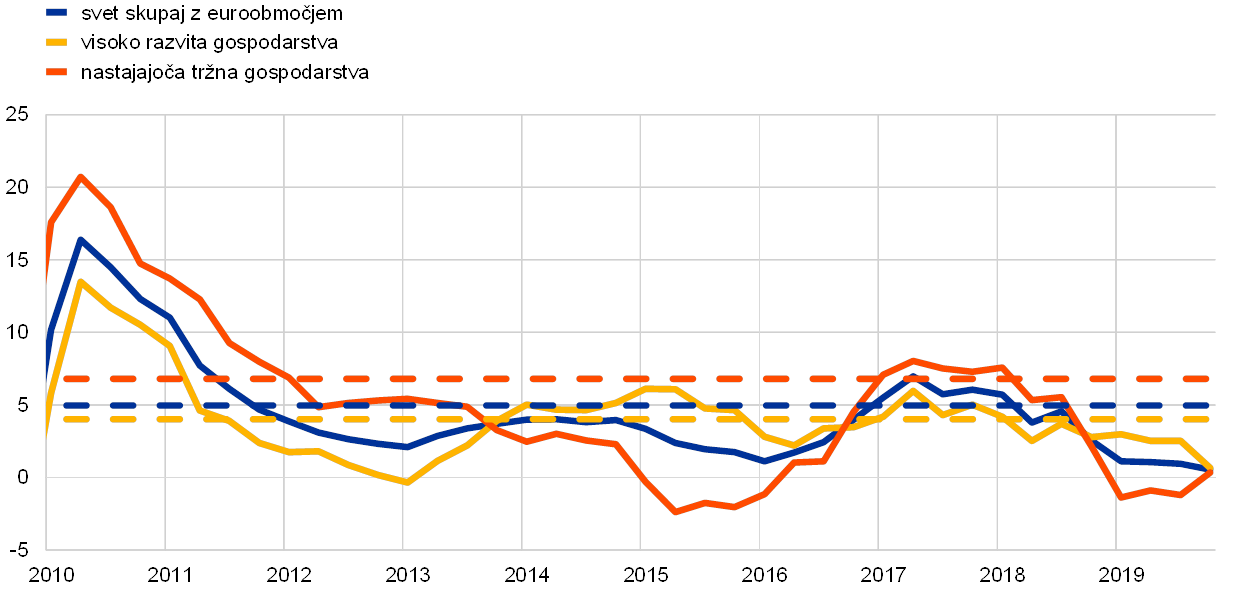

Rast trgovinske menjave in naložb se je v letu 2019 precej upočasnila zaradi strmega povečanja negotovosti v zvezi s trgovinsko menjavo.

Negotovost v zvezi s trgovinsko menjavo se je strmo povečala in ostala velika, zaradi česar se je svetovno gospodarstvo upočasnilo. Trgovinske napetosti med ZDA in Kitajsko so se zaostrile, kar je razvidno iz različnih kazalnikov.[1] Obe državi sta zvišali carine v dvostranski trgovinski menjavi. Do konca leta 2019 so višje carine začele veljati za večino menjave med ZDA in Kitajsko. Trgovinska negotovost se je nekoliko zmanjšala, ko je bil po dodatnih pogajanjih med državama, ki so potekala od sredine oktobra, decembra napovedana »prva faza« trgovinskega sporazuma. Ta je bil podpisan 15. januarja 2020. Ob povečanih trgovinskih napetostih je zvišanje carin prispevalo k strmemu upadu trgovinske menjave, medtem ko sta večja negotovost in vse slabša gospodarska klima zavirali rast naložb v letu 2019 (glej graf 2).

Graf 2

Rast svetovne trgovinske menjave

(medletne spremembe v odstotkih; četrtletni podatki)

Viri: Haver Analytics, nacionalni viri in izračuni ECB.

Opombe: Rast svetovne trgovinske menjave je opredeljena kot rast svetovnega uvoza, vključno z euroobmočjem. Polne črte označujejo podatke, ki zajemajo obdobje do zadnjega četrtletja 2019. Prekinjene črte označujejo dolgoročno povprečje (med zadnjim četrtletjem 1999 in zadnjim četrtletjem 2019). Zadnji podatki se nanašajo na 10. Marec 2020.

Skupna inflacija se je znižala, osnovna inflacija pa se večinoma ni spremenila.

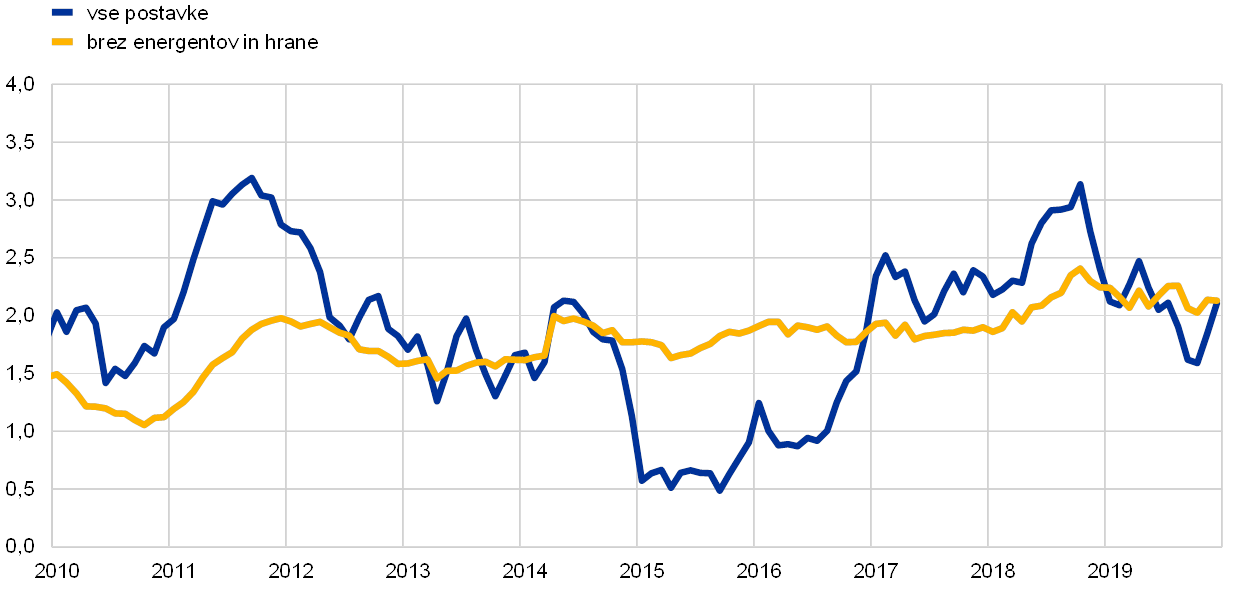

Svetovna inflacija je bila v letu 2019 še naprej umirjena zaradi šibke svetovne gospodarske rasti (glej graf 3). V državah OECD se je zaradi zniževanja cen energentov in upočasnjevanja rasti cen hrane skupna medletna rast cen življenjskih potrebščin od druge polovice leta 2018 do decembra 2019 znižala z okrog 3% na 2,1%. Osnovna inflacija (brez energentov in hrane) pa je med letom ostala razmeroma stabilna na ravni okrog 2%.

Graf 3

Stopnja inflacije v državah OECD

(medletne spremembe v odstotkih, mesečni podatki)

Vir: Organizacija za gospodarsko sodelovanje in razvoj.

Opomba: Zadnji podatki se nanašajo na december 2019.

Cene nafte so nihale pod vplivom dinamike v ponudbi nafte in pričakovanj o svetovnem povpraševanju.

Cene nafte so med letom nihale zaradi dinamike v ponudbi nafte v prvi polovici leta in pričakovanj o svetovnem povpraševanju v drugi polovici leta. Cena nafte se je v letu 2019 gibala med 53 USD in 74 USD za sod. V prvi polovici leta so k zviševanju cen nafte prispevale geopolitične napetosti in večje zmanjšanje proizvodnje v skupini OPEC+ (skupini glavnih proizvajalk nafte) od pričakovanega. V drugi polovici leta pa so cene nafte padle zaradi zaskrbljenosti glede trgovinskih napetosti in možnega vpliva na svetovno gospodarstvo. Posledice izpada ponudbe v Saudovi Arabiji po napadu z brezpilotnim letalom 14. septembra so bile kratkotrajne, saj so velike zaloge in hitra obnovitev proizvodnih zmogljivosti ublažile šok.

Euro je v razmerju do valut trgovinskih partneric euroobmočja depreciiral.

Nominalni efektivni tečaj eura je med letom 2019 depreciiral za 1,6% (glej graf 4). Kar zadeva gibanje dvostranskih deviznih tečajev, je k temu prispevala oslabitev eura v razmerju do ameriškega dolarja in japonskega jena. Tečaj eura se je znižal tudi v razmerju do britanskega funta, vendar je bil skozi vse leto 2019 precej volatilen predvsem zaradi negotovega dogajanja v zvezi z brexitom.

Graf 4

Devizni tečaj eura

(dnevni podatki; 1. januar 2015 = 100)

Viri: Bloomberg, HWWI, ECB in izračuni ECB.

Opombe: Nominalni efektivni tečaj v razmerju do valut 38 najpomembnejših trgovinskih partneric. Zadnji podatki se nanašajo na 31. december 2019.

Tveganja v svetovnih gospodarskih obetih so bila na strani upočasnjevanja rasti.

Ob koncu leta 2019 so svetovni gospodarski obeti nakazovali umiritev rasti ob prehodu ekonomskega cikla v visoko razvitih gospodarstvih v zrelo fazo in ob postopnem prehodu Kitajske k nižji gospodarski rasti, medtem ko je bilo okrevanje v drugih nastajajočih tržnih gospodarstvih še vedno šibko. Obeti so bili negotovi, tveganja za svetovno gospodarsko aktivnost pa so bila, v celoti gledano, na strani upočasnjevanja rasti.[2] Če bi se šibka dinamika v predelovalnih dejavnostih razširila v storitvene dejavnosti, bi se lahko svetovna gospodarska aktivnost upočasnila hitreje. Na Kitajskem bi lahko izrazitejša upočasnitev močneje vplivala na svetovno gospodarstvo, s stopnjevanjem trgovinskega spora pa bi se še poslabšal negativen vpliv na svetovne trgovinske tokove. Zlasti v Evropi je obstajalo tveganje, da bodo ZDA uvedle carine na nekatere izdelke iz več držav. Na splošno bi lahko povečane geopolitične napetosti negativno vplivale na svetovno rast in trgovinsko menjavo. Poleg tega je kljub urejenemu izstopu Združenega kraljestva iz Evropske unije obstajala negotovost glede prihodnjih odnosov med EU in Združenim kraljestvom, rezultat pogajanj pa je še naprej pomenil tveganje upočasnitve rasti. Poleg tega bi lahko izrazito prevrednotenje premoženja na svetovnih finančnih trgih zamajalo nagnjenost k prevzemanju tveganj po vsem svetu ter vplivalo na realno gospodarsko aktivnost.

1.2 Gospodarska rast v euroobmočju se je umirila, razmere na trgu dela pa so se še naprej izboljševale

Medletna realna rast BDP v euroobmočju se je leta 2019 dodatno upočasnila in dosegla 1,2%, potem ko je v prejšnjem letu znašala 1,9% (glej graf 5). V nasprotju z upočasnitvijo rasti v letu 2018, h kateri je prispevala šibkejša rast zunanjega in domačega povpraševanja, je na umirjanje rasti v letu 2019 vplivala predvsem precej šibkejša mednarodna trgovinska menjava v okolju dolgotrajne svetovne negotovosti. Hkrati so gospodarsko rast v euroobmočju še naprej poganjali ugodni pogoji financiranja, nadaljnja rast zaposlenosti in plač, rahlo ekspanzivno naravnana fiskalna politika v euroobmočju ter nadaljnja, čeprav počasnejša, rast svetovne gospodarske aktivnosti.

Graf 5

Realni BDP v euroobmočju

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

Opomba: Podatki o medletni rasti BDP za zadnje četrtletje 2019 se nanašajo na predhodno prvo oceno, medtem ko se najnovejši podatki po posameznih komponentah nanašajo na tretje četrtletje 2019.

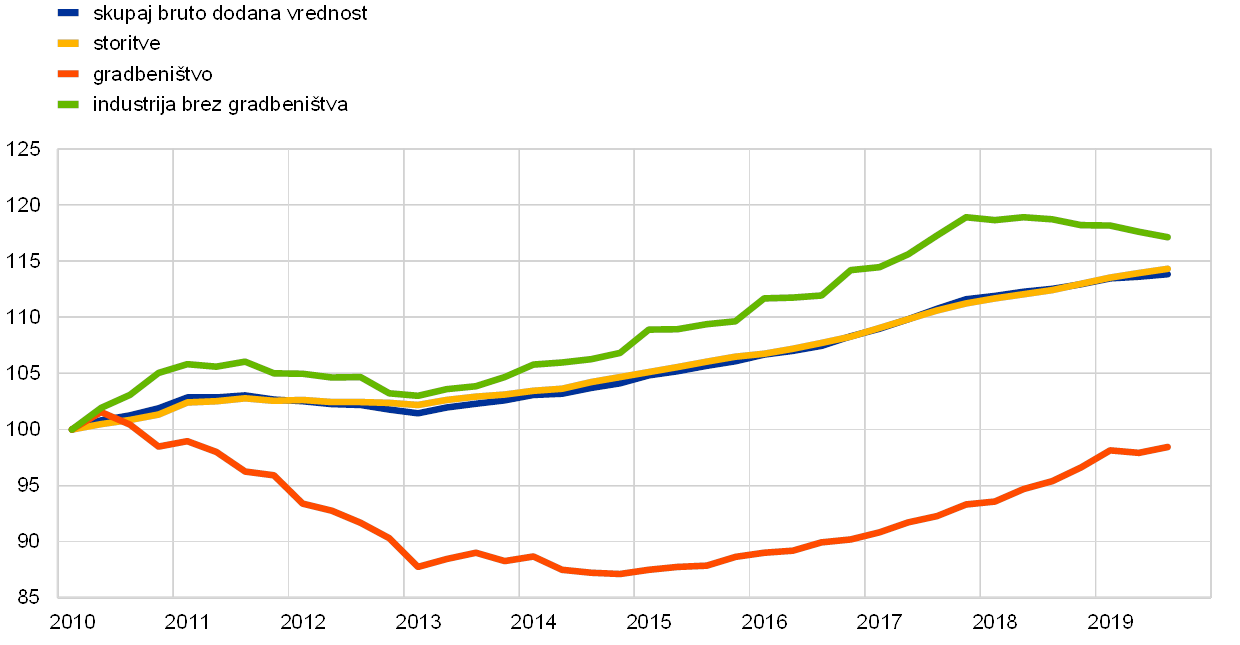

Na domači trg usmerjeni sektorji so bili v letu 2019 bolj vzdržljivi.

K rasti gospodarske aktivnosti v letu 2019 sta prispevala storitveni in gradbeni sektor, ki sta bila še naprej vzdržljiva zaradi močnega domačega povpraševanja v euroobmočju. Aktivnost v industrijskem sektorju euroobmočja se je še dodatno upočasnila (glej graf 6), k čemur so prispevale negativne posledice šibke dinamike tujega povpraševanja. Nasprotno ni bilo videti večjih znakov, da šibkejše zunanje povpraševanje v letu 2019 vpliva na storitve.[3]

Graf 6

Realna bruto dodana vrednost po gospodarskih dejavnostih v euroobmočju

(indeks: I 2010 = 100)

Viri: Eurostat in izračuni ECB.

Opomba: Zadnji podatki se nanašajo na tretje četrtletje 2019.

Leta 2019 je domače povpraševanje ob ugodnih pogojih financiranja in izboljševanju razmer na trgih dela še naprej prispevalo k rasti v euroobmočju. Rast zasebne potrošnje je v letu 2019 skupaj z razpoloženjem potrošnikov ostala vztrajna (glej okvir 1). Na potrošnjo gospodinjstev je spodbudno vplivalo naraščanje zaposlenosti in plač, ki je privedlo do višjih skupnih dohodkov od dela. Po postopnem upočasnjevanju, ki se je začelo leta 2018, so podjetniške naložbe v letu 2019 ostale zmerne. Na naložbene odločitve podjetij sta negativno vplivala precej manj dinamično zunanje okolje in povečana svetovna negotovost. Kljub temu ter kljub skromnemu gibanju dobičkonosnosti podjetij in zmanjševanju izkoriščenosti zmogljivosti so podjetniške naložbe še naprej pozitivno prispevale h gospodarski rasti, saj so jih podpirali tudi ugodni pogoji financiranja. Še posebno močna je bila rast naložb v proizvode intelektualne lastnine, ki je navadno volatilna.[4] Hkrati se je ob umirjanju zagona na stanovanjskih trgih v euroobmočju upočasnila rast stanovanjskih naložb, potem ko je ta v prejšnjih letih močno in dlje časa okrevala. Upočasnitev je bila predvsem posledica vse večjih omejitev pri ponudbi stanovanj – zlasti zaradi pomanjkanja delovne sile, regulatornih ozkih grl in zmanjševanja zadolženosti – kar je v letu 2019 omejevalo rast v gradbenem sektorju.

Okvir 1

Potrošnja in zaupanje gospodinjstev sta ostala vztrajna

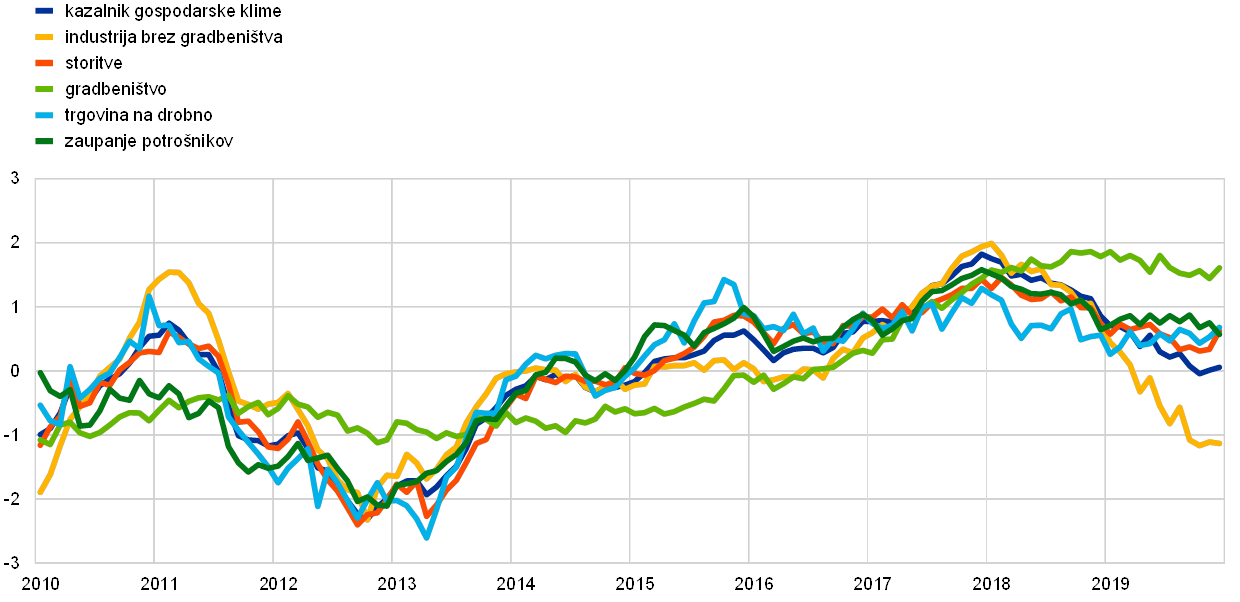

V letu 2019 sta sektorja storitev in trgovine na drobno ob upočasnjevanju gospodarstva v euroobmočju na splošno še naprej vztrajno rasla, čeprav se je rast nekoliko umirila. V storitvah in trgovini na drobno predstavlja zasebna potrošnja pomemben del povpraševanja. Glede na to v tem okvirju podrobneje obravnavamo zaupanje potrošnikov v euroobmočju, pri čemer upoštevamo razloge za relativno vztrajnost potrošnje gospodinjstev.

Zaupanje med potrošniki se je stabiliziralo in je bilo še naprej boljše kot v drugih sektorjih

Upočasnitev gospodarstva v letu 2019 je bila ob povečani svetovni negotovosti predvsem posledica šibkejše mednarodne trgovinske menjave, kar je posledično večinoma vplivalo na industrijski sektor euroobmočja. Medtem sta sektorja storitev in trgovine na drobno še naprej vztrajno rasla, čeprav se je rast nekoliko umirila. To je razvidno iz grafa A, ki prikazuje zaupanje v različnih sektorjih gospodarstva euroobmočja. Kazalnik gospodarske klime Evropske komisije je tehtano povprečje zaupanja v industriji brez gradbeništva (z utežjo v višini 40%), storitvah (30%), gradbeništvu (5%), trgovini na drobno (5%) in gospodinjstvih (20%). Kot je razvidno, je bila upočasnitev v sektorjih, ki so bolj usmerjeni na domači trg (tj. v gradbeništvu, storitvah, trgovini na drobno in gospodinjstvih), precej manj izrazita kot v industriji.

Graf A

Zaupanje v euroobmočju – razčlenitev po sektorjih

(standardizirano ravnotežje v odstotkih)

Viri: Evropska komisija in izračuni ECB.

Rast zasebne potrošnje je v letu 2019 ostala na splošno vztrajna

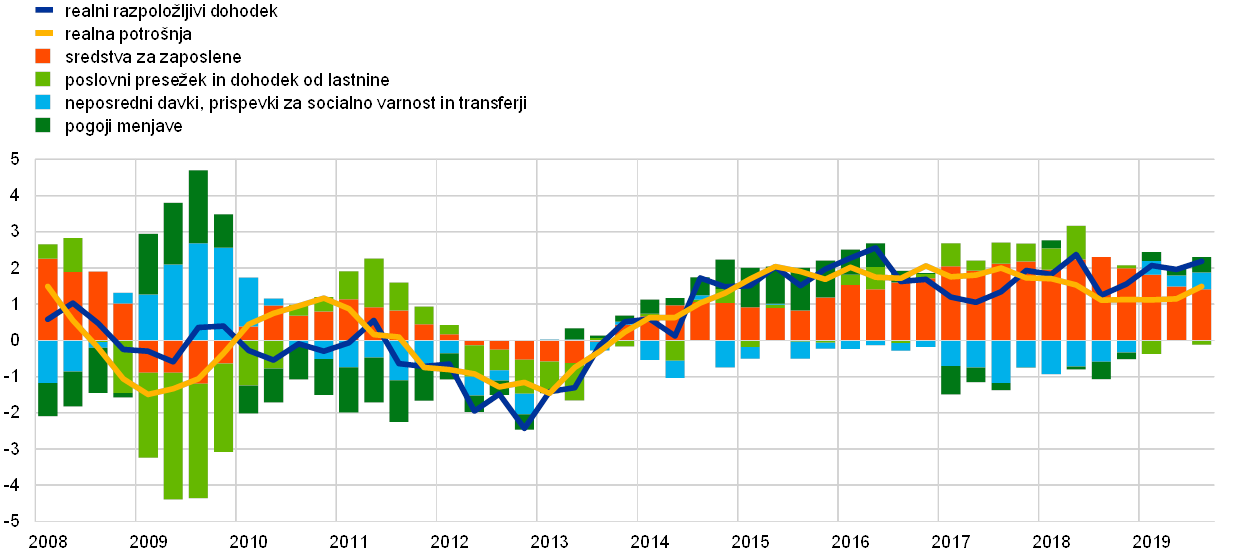

K rasti zasebne potrošnje v letu 2019 je prispevala nadaljnja rast realnega razpoložljivega dohodka, na katero so po drugi strani spodbudno vplivale dobre razmere na trgu dela. Na dohodek od dela sta ugodno vplivala nadaljnje zviševanje plač in nadaljnja rast zaposlenosti, ki pa se je upočasnjevala. Poleg tega je verjetno, da so imeli neposredni davki, socialni prispevki in transferji na splošno majhen pozitiven vpliv na rast dohodka, v nasprotju z letom 2018, ko so njegovo rast zavirali (glej graf B). Prispevek poslovnega presežka in dohodka od lastnine, ki sta navadno tesno povezana z gospodarsko aktivnostjo, pa je v letu 2019 postal rahlo negativen, potem ko je bil od leta 2015 pozitiven.

Graf B

Realna zasebna potrošnja in realni razpoložljivi dohodek

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

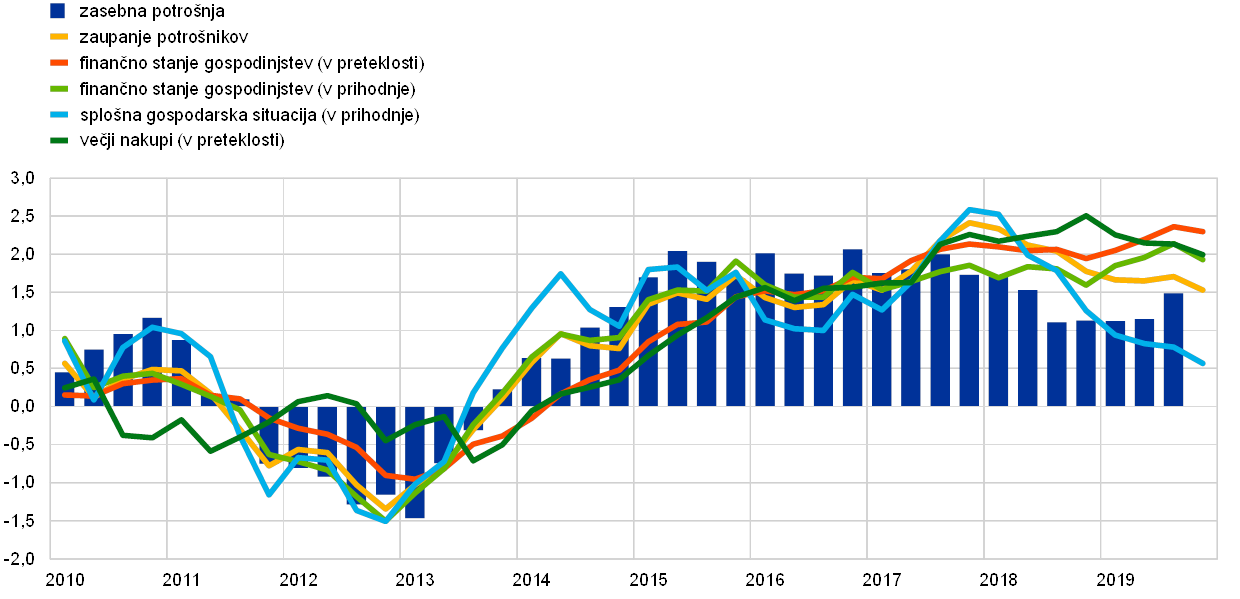

Dejavniki zaupanja potrošnikov

Indeks zaupanja potrošnikov, ki ga pripravlja Evropska komisija, je rezultat izračuna povprečja štirih podindeksov, ki se nanašajo na oceno preteklih finančnih in gospodarskih gibanj ter na pričakovanja o prihodnjih gibanjih v naslednjih 12 mesecih (glej graf C).[5] Medtem ko se en podindeks nanaša na oceno splošnih gospodarskih razmer v državi, drugi trije obravnavajo finančni položaj gospodinjstev. Iz gibanja teh podindeksov je razvidno, da so gospodinjstva razmeroma ugodneje ocenjevala svoj osebni položaj, k čemur je prispevala predvsem vztrajna odpornost trga dela, ki je v veliki meri ščitila dohodek gospodinjstev pred upočasnitvijo gospodarstva.

Graf C

Zasebna potrošnja in zaupanje potrošnikov

(medletne spremembe v odstotkih; standardizirano ravnotežje v odstotkih)

Viri: Eurostat, Evropska komisija in izračuni ECB.

Opomba: Anketni podatki so standardizirani s povprečjem in standardnim odklonom medletne rasti zasebne potrošnje od leta 2010.

Zaupanje potrošnikov v euroobmočju je leta 2019 ostalo visoko in tako podpiralo zasebno potrošnjo predvsem zaradi ugodnih gibanj na trgu dela skupaj z zviševanjem plač ter zaradi ugodnih pogojev financiranja in izboljševanja finančnega položaja gospodinjstev. Ob vztrajnem domačem povpraševanju v okolju šibkega tujega povpraševanja ECB še naprej pozorno spremlja nove podatke, da bi ocenila tveganje prelivanja negativnih posledic iz zunanjega sektorja na domači sektor.

Zunanji sektor je v letu 2019 negativno prispeval k neto gospodarskemu proizvodu euroobmočja. Z izjemo izvoza v ZDA, ki je rasel počasneje, se je izvoz v vse druge države zmanjšal, in sicer predvsem zaradi slabih izvoznih rezultatov na področju proizvodov za investicije in avtomobilov. Upadla je tudi trgovinska menjava v euroobmočju, in sicer predvsem trgovina s proizvodi za vmesno porabo, kar je bilo posledica oslabitve proizvodnih verig v euroobmočju.

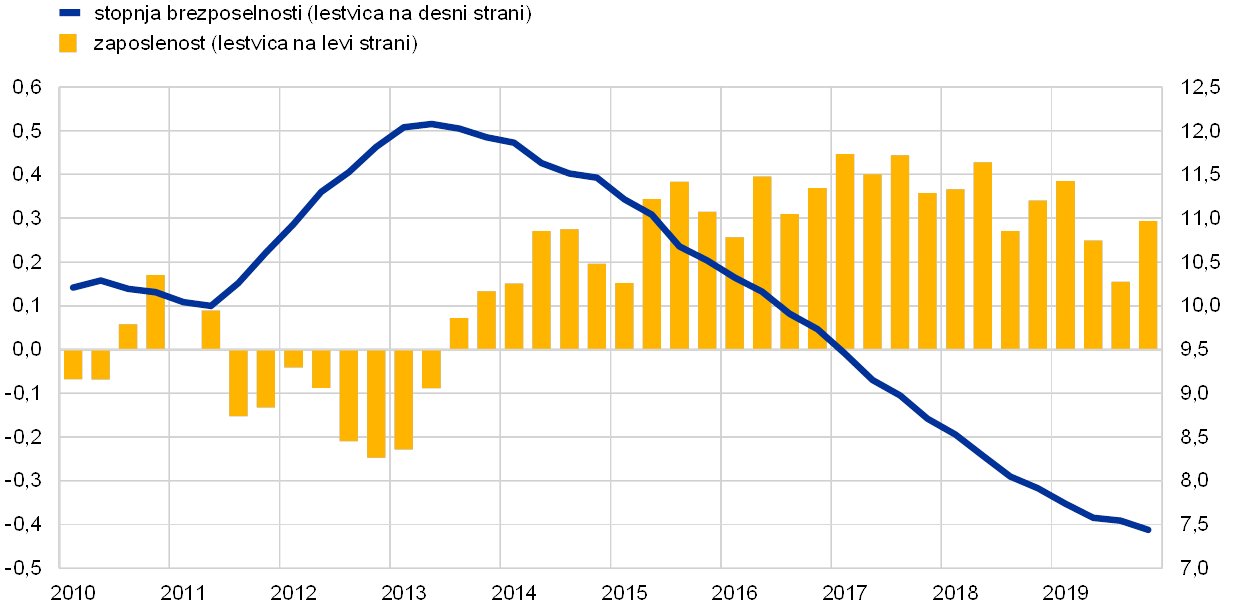

Razmere na trgih dela v euroobmočju so se še naprej izboljševale, rast produktivnosti pa se je precej upočasnila

Razmere na trgih dela v euroobmočju so se izboljševale tudi v letu 2019.

Razmere na trgih dela v euroobmočju so se izboljševale tudi v letu 2019 (glej graf 7). Izboljševanje razmer na trgih dela je bilo ključno pri spodbujanju gospodarske aktivnosti v letu 2019.

Kot je razvidno iz analize, ki temelji na sintetičnih kazalnikih trga dela, je bila raven aktivnosti na trgu dela v drugem četrtletju 2019 blizu najvišje vrednosti pred krizo. Poleg tega je bila dinamika na trgu dela še vedno višja od dolgoročnega povprečja, čeprav se je v zadnjem času nekoliko umirila.[6] Dobri rezultati na trgu dela so bili doseženi ob nadaljnjem povečevanju ponudbe delovne sile, kar je deloma odražalo večjo udeležbo starejših delavcev kot rezultat prejšnjih reform, s katerimi se je zvišala zakonsko določena upokojitvena starost.[7]

Graf 7

Kazalniki trga dela

(odstotek delovne sile; medčetrtletna stopnja rasti; desezonirano)

Vir: Eurostat.

Opomba: Zadnji podatki se nanašajo na zadnje četrtletje 2019.

Zaposlenost se je v letu 2019 povečala za 1,2%, kar je veliko v primerjavi z gibanjem rasti BDP. Rast produktivnosti dela na zaposlenega je v letu 2019 znašala 0,0%, potem ko je v letu 2018 znašala 0,4%.[8] Kljub povečevanju ponudbe delovne sile se je stopnja brezposelnosti še naprej zniževala in v letu 2019 dosegla 7,6%, kar je blizu stopnje iz leta 2007. Vendar pa je bila razpršenost stopenj brezposelnosti med državami euroobmočja še vedno velika.

Treba je spremljati digitalno gospodarstvo

Digitalizacija vpliva na spremenljivke, relevantne za denarno politiko.

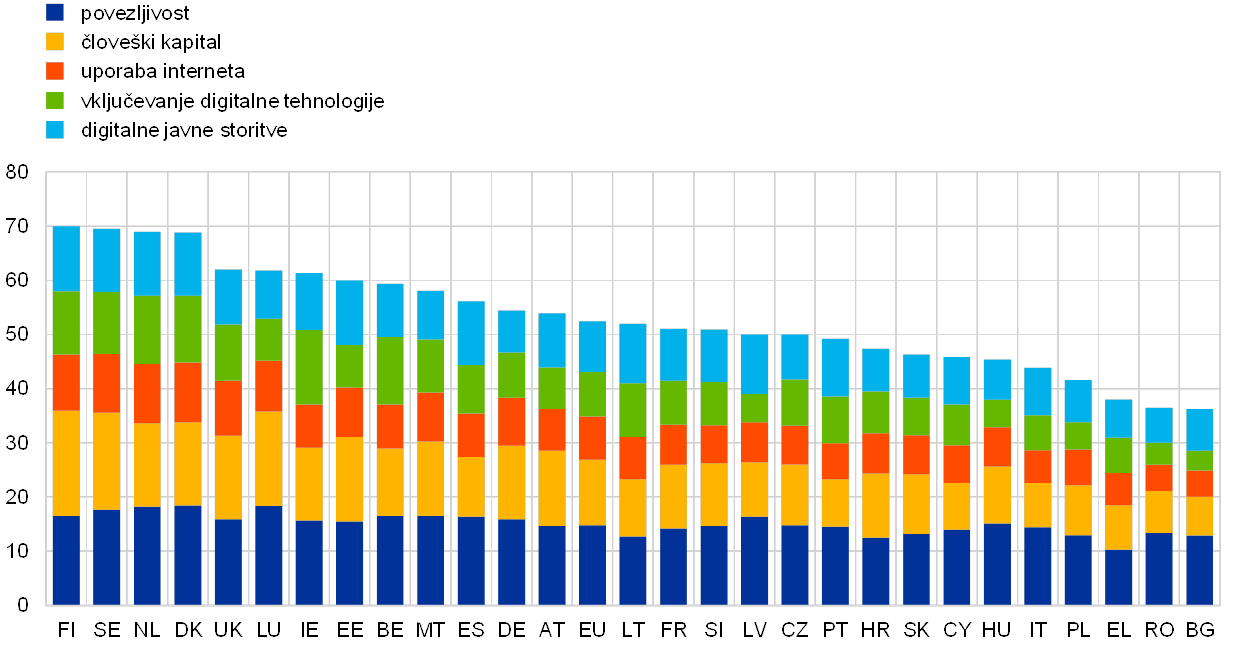

Iz literature je razvidno, da digitalizacija vpliva na več ključnih spremenljivk, relevantnih za denarno politiko. Na podlagi empiričnih informacij o posledicah digitalizacije je mogoče sklepati, da bi ta lahko pospeševala aktivnost in produktivnost, medtem ko njen skupni vpliv na inflacijo še ni jasen.[9] Iz indeksa digitalnega gospodarstva in družbe (DESI), ki ga je razvila Evropska komisija, je razvidno, da je v letu 2019 stopnja digitalizacije gospodarstev v EU znašala od okrog 40 pri najmanj digitalnih do okrog 70 pri najbolj digitalnih gospodarstvih (glej graf 8). Čeprav so se gospodarstva v EU glede povezljivosti odrezala približno podobno, so bila glede človeškega kapitala, uporabe interneta, vključevanja digitalne tehnologije in digitalnih javnih storitev manj enovita.

Graf 8

Indeks digitalnega gospodarstva in družbe za leto 2019

Vir: Evropska komisija.

K reševanju ključnih izzivov bi morale prispevati strukturne politike

Izvajanje priporočil glede ekonomskih politik je bilo tudi v letu 2019 šibko.

Izvajanje strukturnih politik v državah euroobmočja je treba znatno pospešiti, da bi se povečala produktivnost in gospodarski potencial v euroobmočju, zmanjšala strukturna brezposelnost in okrepila odpornost gospodarstva. To vključuje strukturne politike za izboljšanje delovanja trgov dela, povečanje konkurence na trgih proizvodov in proizvodnih dejavnikov ter izboljšanje poslovnega okolja.[10] Poleg tega so potrebne strukturne politike, ki bi prispevale k reševanju sedanjih in prihodnjih izzivov, na primer zaradi staranja prebivalstva, digitalizacije in podnebnih sprememb. Priporočila posameznim državam so njim prilagojena priporočila glede ekonomskih politik o tem, kako povečati gospodarsko rast in odpornost. Priporočila posameznim državam potrdijo države članice in Evropski svet. Februarja 2019 je Evropska komisija zaključila, da 95% priporočil glede ekonomskih politik bodisi ni bilo izvedenih bodisi so bila v najboljšem primeru izvedena do »določene« mere.[11]

Rahlo ekspanzivna naravnanost fiskalne politike je nekoliko spodbujala gospodarsko aktivnost

Stopnja javnofinančnega primanjkljaja se je v euroobmočju rahlo zvišala zaradi rahlo ekspanzivne naravnanosti fiskalne politike.

Naravnanost fiskalne politike[12] v euroobmočju je potem, ko je bila pet let približno nevtralna, v letu 2019 postala rahlo ekspanzivna (glej graf 9). Sprostitev naravnanosti fiskalne politike je spodbudila gospodarsko aktivnost v euroobmočju. Bila je posledica ekspanzivnih ukrepov, izvedenih v nekaterih velikih državah članicah, večinoma v obliki znižanja neposrednih davkov in povečanja javnih izdatkov. Po makroekonomskih projekcijah strokovnjakov Eurosistema iz decembra 2019 se je v letu 2019 stopnja javnofinančnega primanjkljaja v euroobmočju rahlo zvišala na 0,7% BDP. Na poslabšanje proračunskega salda je vplivala bolj ekspanzivno naravnana fiskalna politika, ki so jo deloma izravnali prihranki pri plačilu obresti, medtem ko je prispevek cikličnega položaja ostal večinoma nespremenjen.

Graf 9

Javnofinančni saldo in naravnanost fiskalne politike

(v odstotkih BDP)

Viri: Eurostat in izračuni ECB.

Skupni delež javnega dolga euroobmočja v razmerju do BDP se je v letu 2019 še naprej zmanjševal in ob koncu leta dosegel 84,5%, v več državah pa je bil še vedno velik. K zmanjšanju skupnega deleža javnega dolga so prispevali ugodne razlike med obrestno mero in stopnjo rasti BDP ter pozitiven primarni saldo, ki pa se je zmanjševal. Čeprav ob koncu leta 2019 ni bilo nobene države euroobmočja v korektivnem delu Pakta za stabilnost in rast, je Evropska komisija ocenila, da pri osnutkih proračunskih načrtov za leto 2020, ki jih je pripravilo osem držav euroobmočja, od katerih so imele številne delež javnega dolga v višini blizu ali več kot 100% BDP, obstaja tveganje neskladnosti z zahtevami iz pakta.[13]

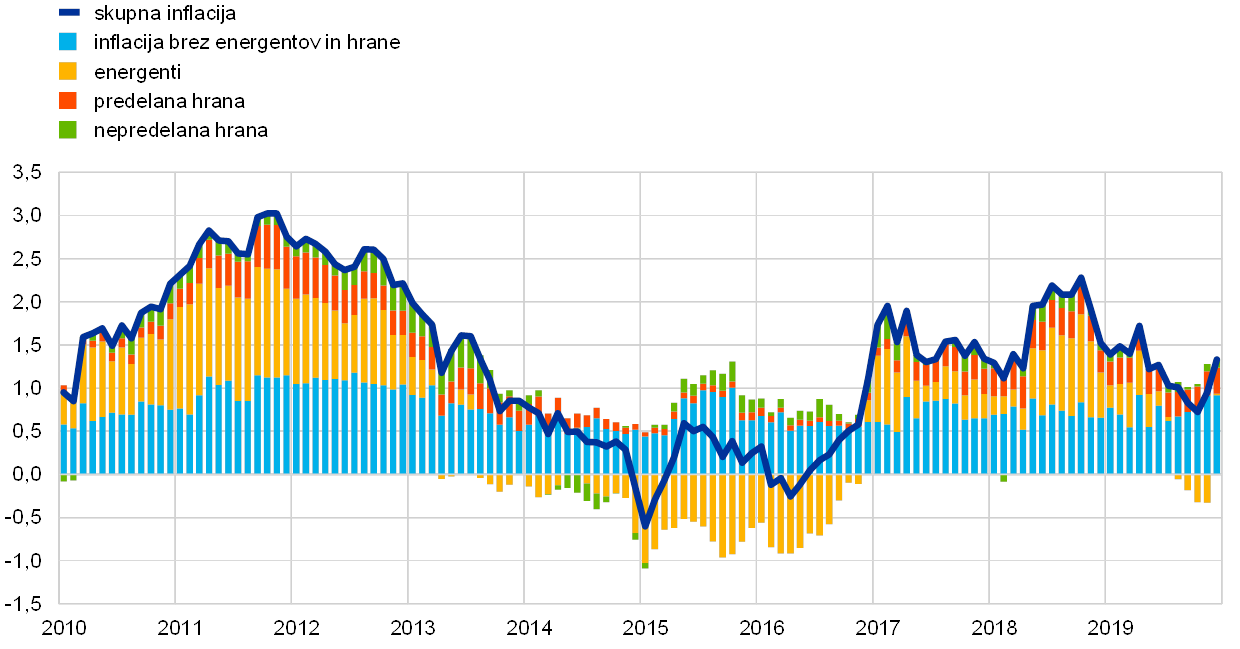

1.3 Inflacijski pritiski so ostali umirjeni

Skupna inflacija v euroobmočju je leta 2019 v povprečju znašala 1,2%, potem ko je bila leta 2018 1,8-odstotna.[14] Znižanje je bilo predvsem posledica nižjega prispevka obeh volatilnejših komponent inflacije, tj. energentov in hrane. Inflacija brez energentov in hrane, ki je eno od meril osnovne inflacije, je ostala umirjena ter je v letu 2019 tako kot pred tem v letih 2018 in 2017 v povprečju znašala 1,0%, čeprav se je proti koncu leta zvišala (glej graf 10).

Graf 10

Inflacija in prispevki po skupinah

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

K znižanju skupne inflacije je prispevala nižja rast cen energentov in hrane, medtem ko je bila osnovna inflacija še naprej umirjena.

Znižanje povprečne skupne inflacije v letu 2019 glede na leto 2018 je bilo večinoma posledica gibanja inflacije v skupini energentov. Prispevek skupne rasti cen hrane k skupni inflaciji se je zmanjšal z 0,4 odstotne točke v letu 2018 na 0,3 odstotne točke v letu 2019. Na gibanje skupne rasti cen hrane med letom je vplivalo predvsem gibanje rasti cen nepredelane hrane, ki je volatilna komponenta cen hrane. Stopnja rasti cen predelane hrane se je v letu 2019 gibala okrog 1,9%, kar je bilo rahlo nižje od povprečne stopnje rasti v letu 2018. Na podlagi zvišanja cen pri proizvajalcih v skupini živilskih proizvodov za široko porabo in cen prehrambnih surovin (kot izhajajo iz cen kmetijskih pridelkov pri pridelovalcih v EU), tj. dveh dejavnikov gibanja cen predelane hrane, je mogoče sklepati, da se zvišanje stroškov v razmerah velike konkurence ni v celoti preneslo v cene hrane na ravni potrošnika.

Inflacija brez energentov in hrane se je tako kot druga merila osnovne inflacije večino leta 2019 kljub rahlemu zvišanju ob koncu leta večinoma gibala okrog dosežene ravni in bila še naprej nižja od dolgoročnega povprečja. V spodnjem okvirju 2 so obravnavani povezava med osnovno inflacijo in gospodarsko aktivnostjo ter širša gospodarska gibanja od svetovne finančne krize dalje. Šibka gibanja rasti cen industrijskih proizvodov razen energentov in rasti cen storitev so prispevala k umirjenemu gibanju inflacije brez energentov in hrane. Rast cen industrijskih proizvodov razen energentov je v letu 2019 povprečno znašala 0,3%, kar je enako kot leta 2018 in povprečje od leta 2015. Iz kazalnikov cenovnih pritiskov v različnih fazah cenovne verige je razvidno, da je medletna stopnja rasti cen pri proizvajalcih v skupini neživilskih proizvodov za široko porabo med letom ostala približno stabilna, vendar je bila precej višja od povprečja od leta 2015. Na podlagi tega je mogoče sklepati, da so zvišanje stroškov do določene mere absorbirali trgovci na drobno. Poleg tega je bila, drugače kot v letu 2018, povprečna medletna stopnja rasti uvoznih cen neživilskih proizvodov za široko porabo v letu 2019 pozitivna, k čemur je poleg drugih dejavnikov prispevala tudi depreciacija eura. Rast cen storitev je bila nekoliko volatilna, kar je bilo povezano z gibanjem cen storitev, povezanih s potovanji, zaradi statističnega učinka.[15] Če odmislimo mesečno volatilnost, se je rast cen storitev gibala okrog dosežene ravni in leta 2019 v povprečju znašala 1,5%, kar je enako kot leta 2018 in le malo več od povprečja od leta 2015. Gledano v celoti je zviševanje cen storitev, pri katerih stroški dela večinoma predstavljajo velik del, še naprej zaostajalo za rastjo plač.

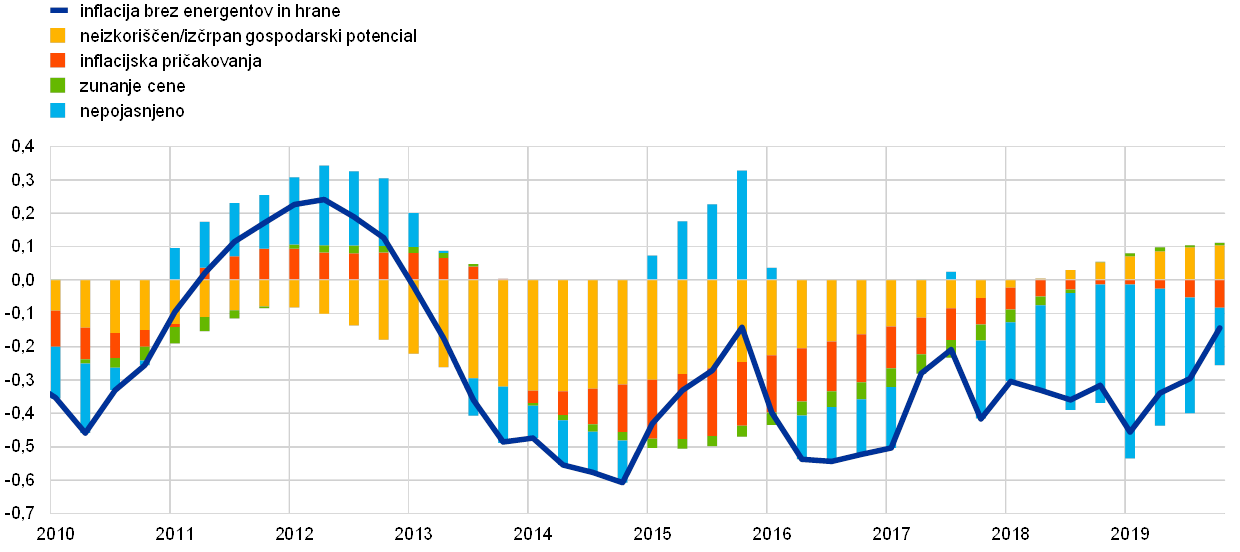

Okvir 2

Kako novejša gibanja inflacije razložiti s Phillipsovo krivuljo za euroobmočje

Inflacija brez energentov in hrane se od leta 2013 ves čas giblje na ravneh pod dolgoročnim povprečjem. Medtem ko je bilo mogoče to na začetku pojasniti z velikim neizkoriščenim gospodarskim potencialom in drugimi dejavniki, ki so blažili inflacijske pritiske, je novejšo šibko dinamiko težko pojasniti znotraj standardnega okvira Phillipsove krivulje, kot je razvidno iz nepojasnjene komponente razčlenitve gibanja inflacije v grafu A. Zaradi tega je to temeljno ekonomsko razmerje ponovno pod drobnogledom.[16]

Graf A

Razčlenitev osnovne inflacije na podlagi Phillipsove krivulje

(medletne spremembe v odstotkih in prispevki v odstotnih točkah; vse vrednosti kot odstopanje od povprečja od leta 1999)

Vir: izračuni ECB.

Opombe: Stolpci prikazujejo povprečne prispevke pri velikem številu specifikacij modela (glej Bobeica, E., in Sokol, A., »Drivers of underlying inflation in the euro area over time: a Phillips curve perspective«, Ekonomski bilten, številka 4, ECB, 2019). Prispevki so izpeljani kot v Yellen, J. L., »Inflation Dynamics and Monetary Policy«, govor v okviru Philip Gamble Memorial Lecture, University of Massachusetts, Amherst, 24. september 2015.

Determinante inflacije v okviru Phillipsove krivulje

Phillipsova krivulja v osnovi ponazarja koncept, po katerem naj bi gospodarska aktivnost in s tem povezana zaostrenost razmer na trgu proizvodov in trgu dela vplivali na inflacijo. Visoka raven neizkoriščenega gospodarskega potenciala je po svetovni finančni krizi vplivala na inflacijo. Poleg tega je euroobmočje med letoma 2011 in 2013 doživelo drugo recesijo, kar dobro pojasnjuje šibko dinamiko osnovne inflacije, ki se je začela na začetku leta 2013. Vendar pa je osnovna inflacija ostala pod povprečjem od leta 1999 (1,3%), čeprav so se do leta 2018 številna merila gospodarske aktivnosti in neizkoriščenega potenciala vrnila na povprečno raven, nekatera merila pa so celo začela kazati znake presežnega povpraševanja.

Poleg gospodarske aktivnosti so za razumevanje gibanja inflacije ključni tudi drugi dejavniki, kot so inflacijska pričakovanja in zunanje cene. Na inflacijska pričakovanja gospodarskih subjektov lahko vplivajo številni dejavniki: nedavna gibanja inflacije (zlasti gibanja cen energentov) ponavadi vplivajo na pričakovanja v kratkem obdobju, medtem ko lahko resnična zaskrbljenost glede verodostojnosti in dosegljivosti inflacijskega cilja centralne banke vpliva na dolgoročnejša pričakovanja, čeprav je te dejavnike težko empirično ločiti.[17] V obdobju 2014–2017 so upadla tako tržna kot tudi anketna merila inflacijskih pričakovanj, kar se odraža v njihovem negativnem prispevku k osnovni inflaciji v navedenem obdobju.[18] V novejšem času anketna merila dolgoročnejših inflacijskih pričakovanj v euroobmočju, zlasti tista iz ankete ECB o napovedih drugih strokovnjakov, kažejo znake umirjanja. Kljub temu je zaviralni vpliv na inflacijo, ki ga je mogoče pripisati novejšim gibanjem, manjši.

Merila zunanjih cen, kot so indeks cen nafte in širši indeksi uvoznih cen, so lahko pomemben dejavnik, s katerim je mogoče pojasniti odločitve podjetij pri oblikovanju cen in s tem gibanje inflacije poleg tega, kar bi bilo mogoče pojasniti že z neizkoriščenim potencialom in inflacijskimi pričakovanji. Čeprav se zunanje cene in zlasti cene energentov navadno hitro odrazijo v skupni inflaciji, je videti, da je bil njihov posredni vpliv na osnovno inflacijo v zadnjih letih majhen.[19] Na splošno se zdi, da je mogoče gibanja osnovne inflacije s standardnimi dejavniki razmeroma dobro pojasniti do leta 2017, medtem ko je novejšo šibko dinamiko težko pojasniti znotraj tega okvira.

Ena od možnih razlag bi lahko bila, da standardna merila neizkoriščenega gospodarskega potenciala ne pojasnjujejo vseh gibanj gospodarske aktivnosti, relevantnih za inflacijo. V tem duhu sta Jarociński in Lenza (2018)[20] določila merilo neizkoriščenega gospodarskega potenciala, ki je izrecno namenjeno napovedovanju inflacije. Tako merilo bi pomenilo precej večji obseg neizkoriščenega gospodarskega potenciala kot bolj standardno merilo proizvodne vrzeli.

Na splošno Phillipsova krivulja ostaja osrednji element za razlago in ponazoritev gibanja inflacije, jo je pa treba dopolniti z informacijami iz drugih orodij in pristopov, zlasti v luči novejših gibanj osnovne inflacije.

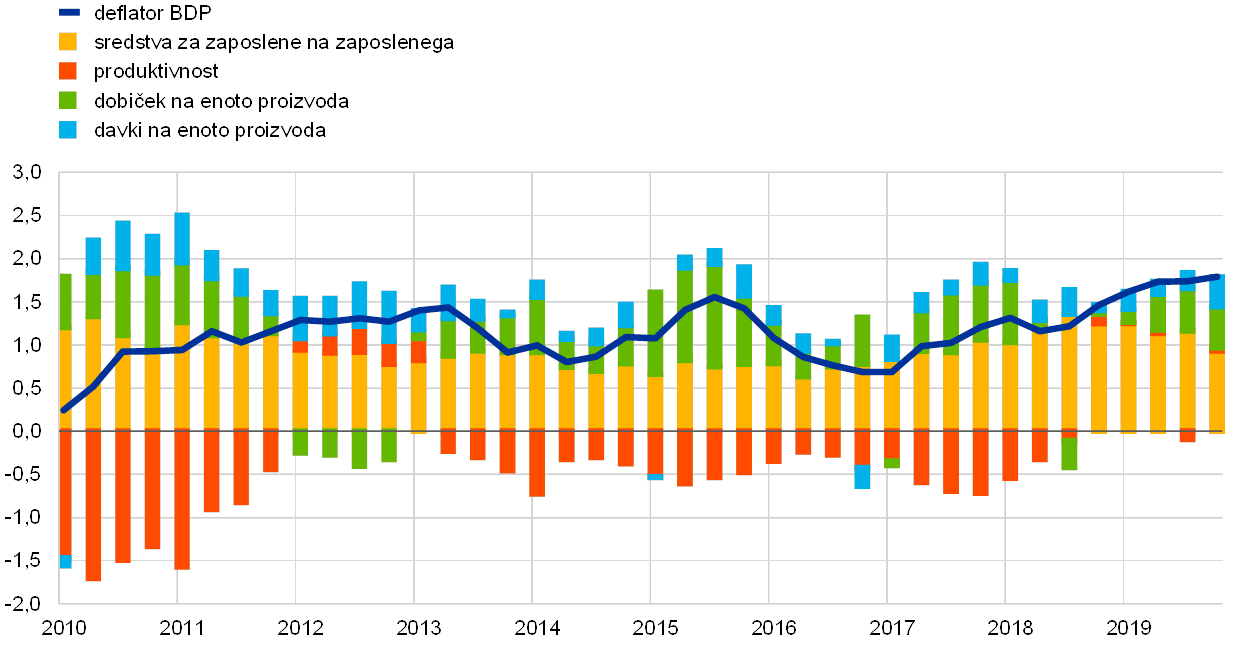

Domači stroškovni pritiski, merjeni z rastjo deflatorja BDP, so v letu 2019 v povprečju rasli po stopnji, ki je višja od povprečja v letu 2018 in od povprečja po letu 2015 (glej graf 11). Medletna stopnja rasti sredstev za zaposlene na zaposlenega je v letu 2019 ohranjala močno dinamiko in je povprečno znašala 2,0%, kar je rahlo nižje od povprečja iz leta 2018, toda višje od povprečja od leta 2015. Rast sredstev za zaposlene je zaviralo gibanje prispevkov za socialno varnost,[21] medtem ko se je rast plač v letu 2019 glede na leto 2018 povečala skladno z nadaljnjim znižanjem stopnje brezposelnosti in kljub umiritvi gospodarske rasti v euroobmočju (glej razdelek 1.2 zgoraj). Močna povprečna rast sredstev za zaposlene je pomenila povečanje rasti stroškov dela na enoto proizvoda, saj je produktivnost v letu 2019 stagnirala. Zvišanje rasti deflatorja BDP je bilo poleg višje rasti stroškov dela na enoto proizvoda tudi posledica ponovnega povečanja dobička (merjenega kot bruto poslovni presežek), ki je v letu 2018 občutno oslabel. Ker se je produktivnost v letu 2019 gibala okrog dosežene ravni, so k ponovnemu povečanju dobička v letu 2019 najverjetneje prispevali izboljšanje pogojev menjave in gibanja v gospodarskih sektorjih, na katere je upočasnitev svetovne gospodarske aktivnosti in trgovinske menjava manj vplivala.[22] To sta bila denimo gradbeništvo in sektor nepremičnin, ki sta beležila visoko stopnjo rasti deflatorja dodane vrednosti. Ta se je pri gradbeništvu v letu 2019 v povprečju zvišala na 4,6%.

Graf 11

Razčlenitev deflatorja BDP

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

Dolgoročnejša inflacijska pričakovanja so se v letu 2019 zmanjšala. Inflacijska pričakovanja čez pet let so se na podlagi ankete ECB o napovedih drugih strokovnjakov zmanjšala z 1,9% v zadnjem četrtletju 2018 na 1,7% v zadnjem četrtletju 2019. Znižala so se tudi tržna merila dolgoročnejših inflacijskih pričakovanj, kot je denimo obrestna mera v 5-letnih obrestnih zamenjavah na inflacijo čez pet let, ki pa so se proti koncu leta stabilizirala, čeprav so bila še vedno nizka.

1.4 Ugodni pogoji financiranja so še naprej spodbujali rast kreditov in denarja

Leta 2019 so na gibanja na finančnih trgih vplivali predvsem upočasnjevanje gospodarske aktivnosti ob vztrajno nizki inflaciji, negotovost, povezana s političnimi dejavniki, ki so v nekaterih obdobjih leta ustvarjali klimo nenaklonjenosti tveganim naložbam, ter nadaljnje rahljanje denarne politike. Obrestne mere denarnega trga in donosnost dolgoročnejših obveznic so se precej znižale, tečaji delnic pa so se na splošno zvišali, k čemu so prispevale nižje diskontne stopnje. Tokovi zunanjega financiranja v nefinančne družbe so se leta 2019 večinoma stabilizirali na ravni, ki je bila precej nižja od zadnje najvišje vrednosti, dosežene leta 2017, vendar sta bila zadolževanje pri bankah in izdajanje dolžniških vrednostnih papirjev še vedno močna, k čemur so prispevali ugodni pogoji financiranja, zaradi večjega števila prevzemov in združitev pa je bilo močno tudi neto izdajanje delnic, ki ne kotirajo na borzi. Vztrajna rast bančnega kreditiranja zasebnega sektorja je skupaj z nizkimi oportunitetnimi stroški imetja instrumentov M3 prispevala k vzdržnim stopnjam rasti širokega denarja. Ugodni pogoji financiranja so bili posledica spodbujevalno naravnane denarne politike ECB in sposobnosti bančnega sistema, da to naravnanost prenese na obrestne mere za posojila podjetjem in gospodinjstvom. Povečevanje vrednosti finančnega premoženja in nepremičnin v imetju gospodinjstev je spodbudno vplivalo na premoženje gospodinjstev, kar je po drugi strani spodbujalo rast zasebne potrošnje.

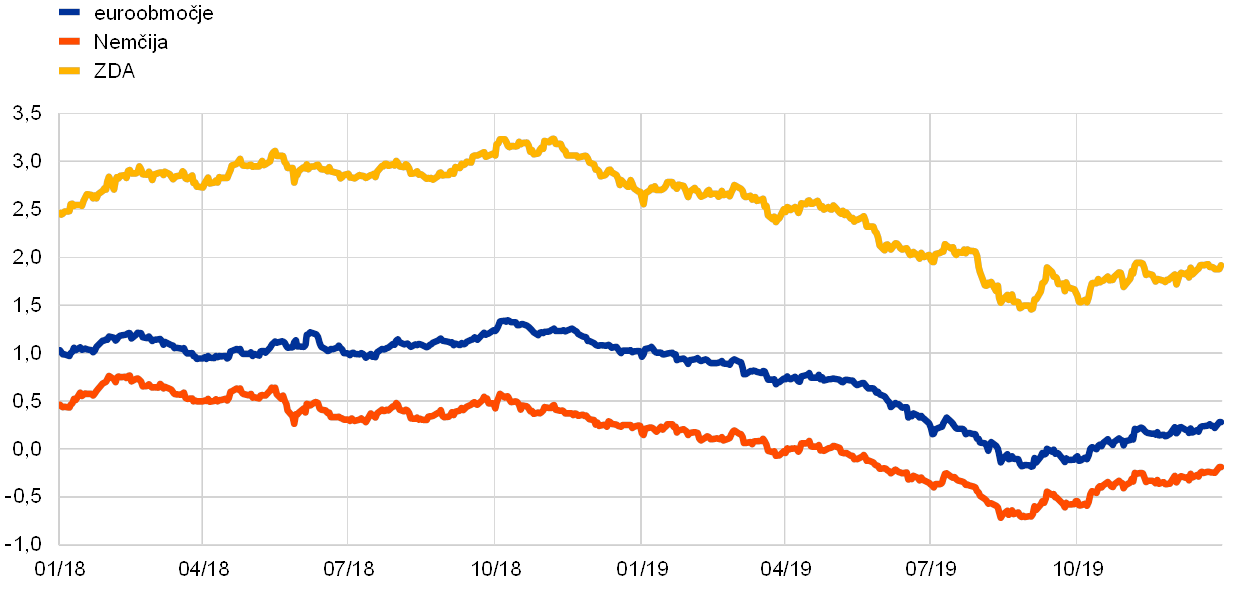

Donosnost državnih obveznic v euroobmočju se je leta 2019 precej zmanjšala, čeprav se je od septembra povečevala.

Donosnost državnih obveznic v euroobmočju se je leta 2019 precej zmanjšala, pri čemer je dolgoročna donosnost poleti dosegla negativne ravni. Na zmanjšanje je vplivala vse večja zaskrbljenost glede razsežnosti in trajanja upočasnitve gospodarske aktivnosti v euroobmočju ter posledic za gibanje inflacije. K nižjim netveganim obrestnim meram so prispevali tudi spodbujevalno naravnana denarna politika v ZDA, dojemanje povišanih globalnih tveganj zaradi trgovinskih napetosti med ZDA in Kitajsko ter brexita ter povečevanje pričakovanj na finančnih trgih glede nadaljnjega rahljanja denarne politike ECB. Po septembrski najavi svežnja ukrepov ECB za rahljanje denarne politike so nekoliko bolj pozitivni objavljeni makroekonomski podatki za euroobmočje in določena stabilizacija globalnega dojemanja tveganj prispevali k postopnemu okrevanju donosnosti državnih obveznic v euroobmočju. Kljub temu je povprečna donosnost 10-letnih državnih obveznic euroobmočja, tehtana z BDP, 31. decembra 2019 znašala 0,28%, kar je 74 bazičnih točk manj kot 1. januarja 2019. Razmik v donosnosti 10-letnih obveznic držav euroobmočja glede na donosnost 10-letnih nemških državnih obveznic se je zaradi manjše negotovosti glede fiskalne politike zmanjšal, zlasti izrazito pri nekaterih državah.

Graf 12

Donosnost 10-letnih državnih obveznic v euroobmočju, ZDA in Nemčiji

(v odstotkih na leto; dnevni podatki)

Viri: Bloomberg, Thomson Reuters Datastream in izračuni ECB.

Opombe: Podatki za euroobmočje se nanašajo na povprečno donosnost 10-letnih državnih obveznic v euroobmočju, tehtano z BDP. Zadnji podatki se nanašajo na 31. december 2019.

Tečaji delnic v euroobmočju so se zvišali zaradi nižjih diskontnih stopenj.

Tečaji delnic v euroobmočju so se leta 2019 precej zvišali. Širši indeks tečajev delnic nefinančnih družb v euroobmočju se je med letom 2019 zvišal za 20,7%, indeks tečajev bančnih delnic v euroobmočju pa za 9,7% (glej graf 13). Na gibanja tečajev delnic so spodbudno vplivale predvsem nižje diskontne stopnje, medtem ko so bila pričakovanja o dobičku še vedno šibka, gibanja premije za tveganje, povezana predvsem z razvojem dogodkov pri trgovinskem sporu med ZDA in Kitajsko ter pogajanji o brexitu, pa so na delnice vplivala negativno.

Graf 13

Delniški indeksi v euroobmočju in ZDA

(indeks: 1. januar 2018 = 100)

Vir: Thomson Reuters Datastream.

Opombe: Za euroobmočje sta prikazana indeks EURO STOXX za banke in tržni indeks Datastream za nefinančne družbe, za ZDA pa indeks S&P za banke in tržni indeks Datastream za nefinančne družbe. Zadnji podatki se nanašajo na 31. december 2019.

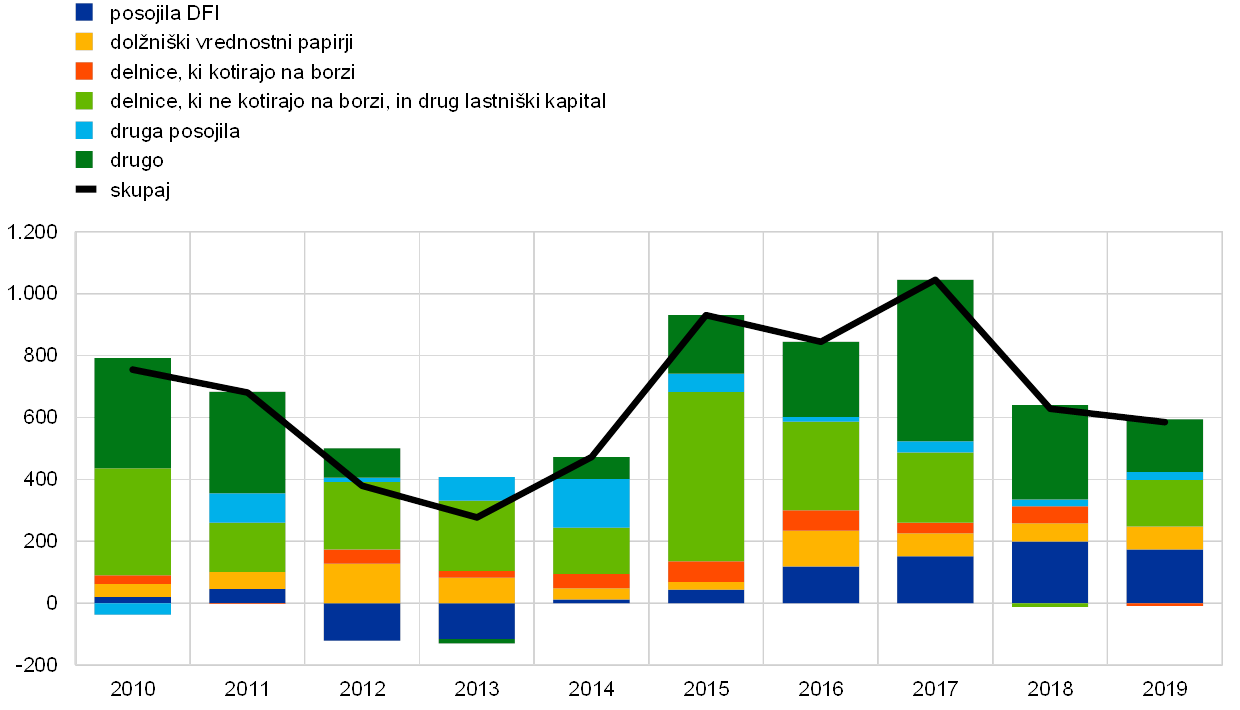

Zadolževanje nefinančnih družb pri bankah in izdajanje dolžniških vrednostnih papirjev sta bila močna.

Tokovi zunanjega financiranja v nefinančne družbe so se leta 2019 večinoma stabilizirali na ravni, ki je precej nižja od zadnje najvišje vrednosti, dosežene leta 2017 (glej graf 14). Glede na to sta bila rast zadolževanja pri bankah in izdajanje dolžniških vrednostnih papirjev še vedno močna, k čemur so prispevali ugodni pogoji financiranja, zaradi večjega števila prevzemov in združitev pa je bilo močno tudi neto izdajanje delnic, ki ne kotirajo na borzi. V nasprotju s tem se je rast drugih virov financiranja (vključno z medpodjetniškimi posojili in komercialnimi krediti) umirila, neto izdajanje delnic, ki ne kotirajo na borzi, pa je upadlo (kar je bilo posledica relativno visokih stroškov lastniških vrednostnih papirjev v primerjavi z drugimi viri financiranja). Posojilne obrestne mere bank so se med letom 2019, večinoma skladno z gibanjem tržnih obrestnih mer, znižale na nove rekordno nizke vrednosti.

Nadaljnje rahljanje denarne politike ECB v letu 2019 se je preneslo na pogoje financiranja, ki so postali ugodnejši. To je bila delno posledica dejstva, da so bili nekateri od ukrepov, uvedenih leta 2019, kot sta tretja serija ciljno usmerjenih operacij dolgoročnejšega refinanciranja in dvostopenjski sistem obrestovanja rezervnih imetij, usmerjeni v podporo zmogljivosti finančnega posredništva v bankah (glej razdelek 2.1). Hkrati je bančni sistem dosegel nadaljnji napredek pri čiščenju bilanc v smislu krepitve kapitalske pozicije in izboljšanja kakovosti aktive.

Graf 14

Neto tokovi zunanjega financiranja v nefinančne družbe v euroobmočju

(letni tokovi; v milijardah EUR)

Vira: Eurostat in ECB.

Opombe: »Druga posojila« obsegajo posojila iz nedenarnih sektorjev (drugih finančnih institucij, zavarovalnic in pokojninskih skladov) in iz tujine. Posojila denarnih finančnih institucij (DFI) in nedenarnih sektorjev so prilagojena za prodajo in listinjenje posojil. »Drugo« je razlika med »skupaj« in instrumenti, prikazanimi v grafu. Vključuje medpodjetniška posojila in komercialne kredite. Zadnji podatki se nanašajo na tretje četrtletje 2019.

Na premoženje gospodinjstev so spodbudno vplivale višje vrednosti stvarnega in finančnega premoženja.

Neto premoženje gospodinjstev se je v prvih treh četrtletjih 2019 močno povečalo in tako spodbujalo zasebno potrošnjo. Kljub umirjanju zagona na stanovanjskih trgih je na neto premoženje spodbudno vplivalo nadaljnje naraščanje cen stanovanjskih nepremičnin, zaradi česar se je močno povečala vrednost nepremičnin v imetju gospodinjstev. Izrazito se je povečala tudi vrednost imetij finančnega premoženja v sektorju gospodinjstev. Poleg tega so naraščanje cen stanovanjskih nepremičnin in ugodni pogoji financiranja prispevali k nadaljnjemu postopnemu zviševanju medletne stopnje rasti bančnih stanovanjskih posojil gospodinjstvom. Bruto zadolženost gospodinjstev, merjena kot odstotek nominalnega bruto razpoložljivega dohodka, je bila še vedno precej večja od povprečja pred krizo.

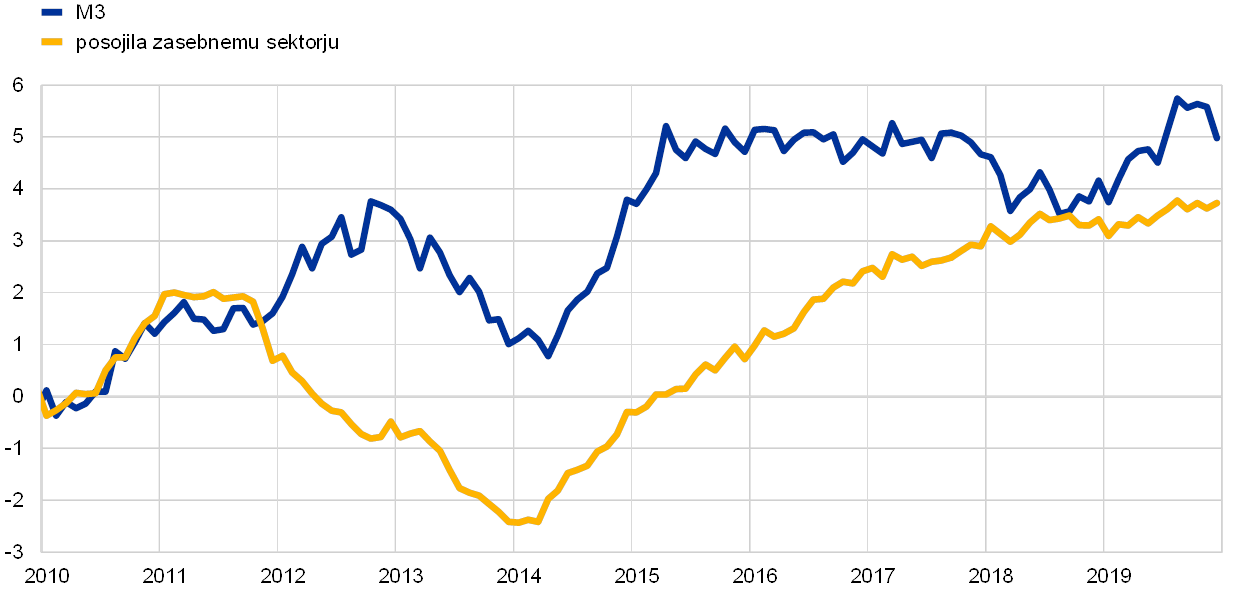

Rast agregata M3 in kreditiranja je v letu 2019 okrevala.

V celoti gledano je bilo bančno kreditiranje zasebnega sektorja močno, pri čemer se je medletna stopnja rasti (prilagojena za prodajo in listinjenje posojil ter navidezno združevanje denarnih sredstev) decembra 2019 zvišala na 3,7%, v primerjavi s 3,4% decembra 2018. K rasti širokega denarja je še vedno največ prispevala rast kreditiranja (glej modri del stolpcev v grafu 16). Hkrati so k dinamiki agregata M3 vse bolj prispevali zunanji denarni tokovi (glej rumeni del stolpcev v grafu 16). Medletna rast agregata M3 je zato v letu 2019 okrevala (glej graf 15). Medtem ko je prenehanje izvajanja neto nakupov v okviru programa nakupa vrednostnih papirjev konec leta 2018 na rast agregata M3 vplivalo zaviralno (glej rdeči del stolpcev v grafu 16), je ponovni začetek njihovega izvajanja novembra 2019 le omejeno vplival na rast širokega denarja v letu 2019.

Graf 15

Agregat M3 in posojila zasebnemu sektorju

(medletne spremembe v odstotkih)

Vir: ECB.

Opombe: Posojila so prilagojena za prodajo in listinjenje posojil ter navidezno združevanje denarnih sredstev. Zadnji podatki se nanašajo na december 2019.

Graf 16

Agregat M3 in protipostavke

(medletne spremembe v odstotkih; prispevki v odstotnih točkah; desezonirano in prilagojeno za število delovnih dni)

Vir: ECB.

Opombe: Krediti zasebnemu sektorju obsegajo posojila denarnih finančnih institucij (DFI) zasebnemu sektorju in dolžniške vrednostne papirje v imetju DFI, ki jih je izdal zasebni nedenarni sektor euroobmočja. Obsegajo tudi Eurosistemove nakupe dolžniških vrednostnih papirjev nedenarnih sektorjev v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja. Zadnji podatki se nanašajo na december 2019.

Rast agregata M3 je bila večinoma posledica večjega obsega imetij vlog čez noč.

Z vidika posameznih instrumentov so ob nizkih oportunitetnih stroških imetja likvidnih vlog v okolju zelo nizkih obrestnih mer in položne krivulje donosnosti rast denarnega agregata M3 še naprej najbolj spodbujale vloge čez noč. Na rast vlog čez noč je vplivala močna rast vlog čez noč v imetju gospodinjstev in nefinančnih družb. Zato se je močna rast ožjega denarnega agregata M1, ki vključuje gotovino v obtoku in vloge čez noč, nadaljevala.

2 Denarna politika: odločeni ustrezno ukrepati

Ob slabitvi gospodarstva v euroobmočju, vztrajnejših navzdol usmerjenih tveganjih in inflacijskih obetih, ki so bili še naprej pod srednjeročnim inflacijskim ciljem Sveta ECB, je Svet med letom 2019 v treh zaporednih korakih dodatno okrepil spodbujevalno naravnanost denarne politike. Z zaporednimi posegi je Svet ECB poudaril svojo odločenost, da z ustreznim ukrepanjem spodbudi vrnitev inflacije na pot vzdržnega približevanja srednjeročnemu cilju. Ker je potreben čas, da vsi ukrepi v polni meri delujejo na gospodarstvo v euroobmočju, je Svet ECB še naprej pozorno spremljal gibanje inflacije in prenos sedanjih ukrepov denarne politike, obenem pa je ostal pripravljen, da po potrebi prilagodi vse svoje instrumente in tako zagotovi, da se bo inflacija v skladu z zavezanostjo simetriji vzdržno gibala v smeri zastavljenega cilja. Ob koncu leta 2019 so imetja za namene denarne politike predstavljala 70% skupnih sredstev v Eurosistemovi bilanci stanja. Velikost bilance stanja se je leta 2019 stabilizirala na ravni 4,7 bilijona EUR, kar je v skladu z ravnijo ob koncu predhodnega leta. Tveganja, povezana z veliko bilanco stanja, so se še naprej zmanjševala s pomočjo okvira ECB za upravljanje tveganj.

2.1 V prvem koraku so bili ukrepi namenjeni ohranjanju zelo spodbujevalno naravnane denarne politike v okolju vse večjih zunanjih zaviralnih dejavnikov

Po poslabšanju gospodarskih obetov ob koncu leta 2018 so bile nove informacije na začetku leta 2019 še naprej slabše, kot je bilo pričakovano, in sicer zaradi manjšega zunanjega povpraševanja in nekaterih specifičnih dejavnikov v posameznih državah in sektorjih, kar je kazalo na manj živahen kratkoročni zagon rasti, kot je bilo sprva pričakovano. Hkrati je bilo precej negotovo, ali bodo dejavniki, ki upočasnjujejo gospodarsko rast v euroobmočju, prehodni ali dolgotrajnejši in v kolikšni meri bo počasnejša rast v kratkoročnem obdobju vplivala na srednjeročne gospodarske obete. V takšnih razmerah je Svet ECB prišel do ugotovitve, da so se tveganja, ki spremljajo gospodarske obete v euroobmočju, prevesila na stran nižje rasti zaradi vztrajnih negotovosti, ki izhajajo iz geopolitičnih dejavnikov in grožnje protekcionizma, ranljivosti v nastajajočih tržnih gospodarstvih in volatilnosti na finančnih trgih. Svet ECB je poudaril, da mora denarna politika ostati potrpežljiva, preudarna in vztrajna. Medtem ko naj bi h gospodarski rasti v euroobmočju in k postopnemu naraščanju inflacijskih pritiskov še naprej prispevali spodbudni pogoji financiranja, ugodna dinamika na trgu dela in vse višja rast plač, je Svet ECB ponovno poudaril, da je potrebna precejšna spodbuda s strani denarne politike, da bi se v srednjeročnem obdobju zagotovilo nadaljnje vzdržno približevanje inflacije ravni pod 2%, vendar blizu te meje.

Šibkejši gospodarski zagon je zavrl približevanje inflacije srednjeročnemu cilju, kar je spodbudilo uvedbo prvega svežnja ukrepov denarne politike.

Novi ekonomski podatki so bili spomladi še naprej šibki, kar je kazalo na občutno umirjanje dinamike gospodarske rasti, ki naj bi se nadaljevalo tudi v letu 2019. Aktivnost v predelovalnih dejavnostih se je namreč občutno upočasnila predvsem zaradi zunanjih zaviralnih dejavnikov, saj sta bili svetovna rast in trgovinska dinamika še naprej šibki. Zaradi šibkejšega gospodarskega zagona se je približevanje inflacije srednjeročnemu cilju Sveta ECB upočasnilo.

Kot odgovor na precej navzdol popravljene obete glede gospodarske rasti in inflacije je zato Svet ECB na marčni seji sklenil sprejeti sveženj ukrepov denarne politike, s katerim je dodatno okrepil spodbujevalno naravnanost denarne politike. To naj bi v srednjeročnem obdobju spodbudilo nadaljnjo krepitev domačih cenovnih pritiskov in gibanje skupne inflacije ter povečalo odpornost gospodarstva v euroobmočju v okolju globalnih negotovosti. Tako je Svet ECB sklenil sprejeti naslednje ukrepe. Prvič, odločil se je podaljšati koledarsko komponento prihodnje usmeritve denarne politike glede gibanja obrestnih mer. Svet ECB je namreč predvideval, da bodo ključne obrestne mere ECB ostale na sedanji ravni še vsaj čez konec leta 2019, vsekakor pa tako dolgo, kot bo potrebno, da se zagotovi nadaljnje vzdržno približevanje inflacije ravni, ki je v skladu s srednjeročnim ciljem. Drugič, Svet ECB je znova poudaril, da namerava še naprej v celoti ponovno investirati glavnico zapadlih vrednostnih papirjev, kupljenih v okviru programa nakupa vrednostnih papirjev, in sicer daljše obdobje po datumu, ko bo začel dvigovati ključne obrestne mere ECB, vsekakor pa tako dolgo, kot bo potrebno, da se vzdržujejo ugodne likvidnostne razmere in zelo spodbujevalno naravnana denarna politika. Ker sta prihodnja usmeritev denarne politike glede gibanja obrestnih mer in ponovno investiranje povezana, se je pričakovano obdobje ponovnega investiranja samodejno podaljšalo, s čimer se je okrepila usmeritev glede obrestnih mer ter hkrati podkrepila odločenost Sveta ECB, da ustrezno ukrepa. Tretjič, poleg spremenjene usmeritve glede ključnih obrestnih mer je bila napovedana tudi nova serija četrtletnih ciljno usmerjenih operacij dolgoročnejšega refinanciranja (CUODR III). Te operacije so se začele izvajati septembra 2019 in se bodo zaključile marca 2021, vsaka operacija pa bo imela zapadlost dveh let. Cilj nove serije operacij CUODR je ohraniti ugodne pogoje najemanja bančnih posojil, s čimer se vzdržuje bančno kreditiranje strank po dostopnih pogojih. Po drugi strani so zdravi kreditni tokovi v zasebni sektor podpirali potrošnjo in naložbene načrte gospodinjstev in podjetij, kar je prispevalo k rasti gospodarstva in spodbujalo gibanje inflacije proti srednjeročnemu cilju Sveta ECB. Četrtič, Svet ECB je sklenil, da se bodo Eurosistemove posojilne operacije še naprej izvajale v obliki avkcij s fiksno obrestno mero in polno dodelitvijo, in sicer tako dolgo, kot bo potrebno, vsekakor pa vsaj do konca obdobja izpolnjevanja obveznih rezerv, ki se bo začelo marca 2021.

Po najavi nove serije operacij CUODR je Svet ECB na naslednji seji o denarni politiki sporočil, da bodo natančni pogoji izvajanja serije CUODR III predstavljeni na eni od prihodnjih sej. Tako se bosta pri določanju cene novih operacij CUODR III upoštevala temeljita ocena transmisijskega kanala denarne politike, ki deluje preko bančnega sistema, ter nadaljnje gibanje gospodarskih obetov. Poleg tega je Svet ECB ob upoštevanju dejstva, da bodo negativne obrestne mere prevladovale dlje, kot je bilo sprva pričakovano, dodal, da bo v okviru rednega ocenjevanja preučil, ali je treba za ohranitev ugodnega vpliva negativnih obrestnih mer na gospodarstvo ublažiti njihove morebitne stranske učinke na bančno posredništvo, če ti obstajajo.

Drugi korak dodatne okrepitve spodbujevalne naravnanosti denarne politike in vse manjše zaupanje v inflacijske obete

Do sredine leta so nove informacije nakazovale, da so se obeti v euroobmočju še naprej slabšali zaradi svetovnih zaviralnih dejavnikov.

Do sredine leta so nove informacije nakazovale, da so svetovni zaviralni dejavniki, povezani predvsem z nadaljnjo šibko svetovno trgovinsko menjavo ter vztrajnejšimi in dolgotrajnejšimi negotovostmi v zunanjem okolju, še naprej negativno vplivali na gospodarske obete v euroobmočju. Ti dejavniki so hromili predvsem predelovalne dejavnosti v euroobmočju. Poleg tega se je inflacija še dodatno znižala predvsem zaradi začasnih dejavnikov, medtem ko so merila osnovne inflacije še naprej stagnirala.

Zaradi dolgotrajnejših negotovosti in njihovih posledic za inflacijske obete je Svet ECB odločil, da je treba denarno politiko prilagoditi že drugič v letu 2019 in dodatno okrepiti njeno spodbujevalno naravnanost, da bi se inflacija še naprej vzdržno približevala srednjeročnemu cilju. Zato je Svet ECB na junijski seji sklenil, da okrepi prihodnjo usmeritev glede gibanja obrestnih mer tako, da še dodatno podaljša koledarsko komponento prihodnje usmeritve. Svet ECB je namreč izjavil, da pričakuje, da bodo ključne obrestne mere ECB ostale na sedanji ravni še vsaj čez prvo polovico leta 2020, vsekakor pa tako dolgo, kot bo potrebno, da se zagotovi nadaljnje vzdržno približevanje inflacije srednjeročnemu cilju. Poleg tega je še enkrat potrdil prihodnjo usmeritev glede ponovnega investiranja glavnice zapadlih vrednostnih papirjev. Svet ECB je določil tudi ceno operacij v seriji CUODR III. Obrestna mera v vsaki operaciji bo določena na ravni, ki je 10 bazičnih točk nad povprečno obrestno mero v Eurosistemovih operacijah glavnega refinanciranja. Za banke, katerih primerno neto posojanje presega referenčno vrednost, bo obrestna mera, uporabljena v CUODR III, nižja in bo lahko celo tako nizka kot povprečna obrestna mera za odprto ponudbo mejnega depozita plus 10 bazičnih točk. Ugotovljeno je bilo, da takšna cena predstavlja ravnotežje med ugodnimi gibanji v bančnem posojanju na eni strani ter nujnostjo, da ohranjamo spodbujevalno naravnano denarno politiko, na drugi strani.

Med poletjem sta na gospodarske obete v euroobmočju še naprej negativno vplivala pojemanje dinamike svetovne rasti in šibka mednarodna trgovinska menjava. Poleg tega so dolgotrajno prisotne negotovosti še naprej poslabševale poslovno klimo, zlasti v predelovalnih dejavnostih. Gibanje cen je po drugi strani ostalo umirjeno, medtem ko so merila osnovne inflacije še naprej stagnirala. Tržna merila dolgoročnejših inflacijskih pričakovanj so stagnirala na rekordno nizki ravni, zabeleženi po junijski seji, medtem ko so ankete kazale opazno znižanje dolgoročnejših pričakovanj.

Svet ECB je ugotovil, da je bila realizirana in napovedana stopnja inflacije vztrajno pod ravnijo, ki je skladna z inflacijskim ciljem.

V takšnih razmerah je Svet ECB na julijski seji ugotovil, da se stopnja inflacije (realizirane in napovedane) vztrajno giblje pod ravnijo, ki je skladna s ciljem. Poleg tega je bila po mnenju Sveta ECB simetrija v srednjeročnem inflacijskem cilju pomemben element, ki prispeva k doseganju vzdržnega približevanja inflacije ciljni ravni. Zato je bilo pomembno, da Svet ECB pokaže svojo odločenost in sposobnost, da ukrepa ter da je pripravljen dodatno sprostiti naravnanost denarne politike s prilagoditvijo vseh svojih instrumentov, če bi bilo to potrebno, da doseže inflacijski cilj. Obenem je Svet ECB izjavil, da je odločen ukrepati v skladu s svojo zavezanostjo simetriji v inflacijskem cilju, če bodo srednjeročni inflacijski obeti še naprej nižji od ciljne ravni. Tako je Svet ECB sklenil, da bo v prihodnjo usmeritev glede gibanja obrestnih mer ponovno uvedel t. i. pristranskost v smeri rahljanja denarne politike z izjavo, da pričakuje, da bodo ključne obrestne mere ECB ostale na sedanji ali nižji ravni. Poleg tega je relevantnim odborom Eurosistema naročil, naj preučijo različne možnosti, med drugim načine okrepitve prihodnje usmeritve glede gibanja ključnih obrestnih mer, blažilne ukrepe (npr. vzpostavitev večstopenjskega sistema obrestovanja rezervnih imetij) ter možnosti glede velikosti in sestave morebitnih novih neto nakupov vrednostnih papirjev. Te najave so pripravile teren za morebitno uvedbo celovitega svežnja ukrepov na naslednji seji Sveta ECB o denarni politiki, če se inflacijski obeti ne bi izboljšali v skladu s ciljem.

Tretji korak za okrepitev spodbujevalne naravnanosti denarne politike s celovitim svežnjem ukrepov kot odziv na vztrajno nizko stopnjo inflacije

V septembrskih makroekonomskih projekcijah strokovnjakov ECB so bili inflacijski obeti dodatno popravljeni navzdol. V celoti gledano je bil Svet ECB soočen z dolgotrajnim upočasnjevanjem gospodarstva v euroobmočju, z vztrajnimi navzdol usmerjenimi tveganji in z inflacijskimi obeti, ki so še naprej zaostajali za srednjeročnim inflacijskim ciljem. Zaporedni in znatni popravki inflacijskih obetov navzdol so privedli do tega, da se je napovedana inflacija za leto 2021 znižala z 1,8% v projekcijah iz decembra 2018 na 1,5% v projekcijah iz septembra 2019. Dodatno navzdol popravljeni inflacijski obeti – kljub dejstvu, da so finančni pogoji, vključeni v projekcije, že odražali velika pričakovanja o dodatnem rahljanju denarne politike – so pomenili, da se bo inflacija še bolj oddaljila od ravni, ki je po mnenju Sveta ECB skladna z inflacijskim ciljem. Merila osnovne inflacije so ostala umirjena, kazalniki inflacijskih pričakovanj pa so bili še naprej na nizki ravni. Ob tem se je Svet ECB dogovoril, da je potreben tretji korak rahljanja denarne politike, da bi podprl inflacijo pri njenem ponovnem vzdržnem približevanju inflacijskemu cilju. Svet ECB je zato septembra sprejel naslednje sklepe:

Potreben je bil celovit odziv denarne politike, da bi spodbudili inflacijo k ponovnemu vzdržnemu približevanju srednjeročnemu inflacijskemu cilju.

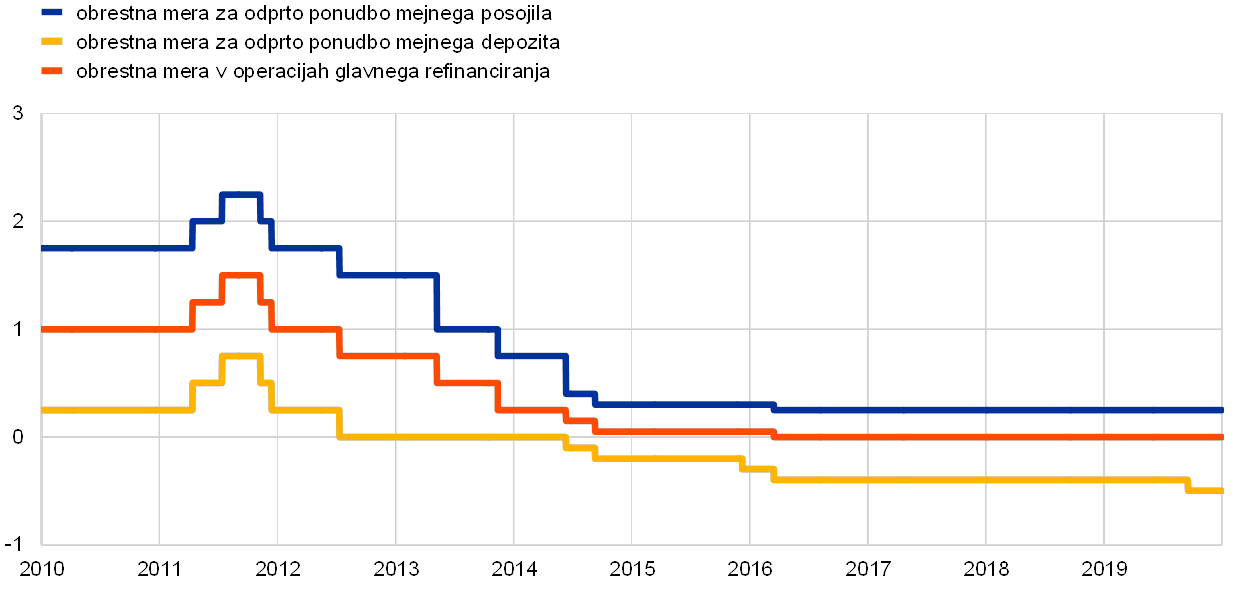

Prvič, sklenil je znižati obrestno mero za odprto ponudbo mejnega depozita za 10 bazičnih točk na ‑0,50% (glej graf 17). Znižanje obrestne mere za mejni depozit je spremljalo preoblikovanje prihodnje usmeritve Sveta ECB glede pričakovanega gibanja ključnih obrestnih mer. Tako je pričakoval, da bodo ključne obrestne mere ECB ostale na sedanji ali nižji ravni tako dolgo, dokler se inflacijski obeti v obdobju projekcij zanesljivo ne približajo ravni pod 2%, vendar dovolj blizu te meje, in se takšno približevanje dosledno ne odraža v gibanju osnovne inflacije.

Graf 17

Ključne obrestne mere ECB

(v odstotkih na leto)

Vir: ECB.

Opomba: Zadnji podatki se nanašajo na 31. december 2019.

Drugič, odločil se je, da se bodo s 1. novembrom ponovno začeli izvajati neto nakupi obveznic v okviru programa nakupa vrednostnih papirjev na mesečni ravni 20 milijard EUR (glej graf 18) ob pričakovanju, da se bodo neto nakupi končali, tik preden Svet ECB začne dvigovati ključne obrestne mere ECB. Svet ECB je obenem znova poudaril, da bo glavnico zapadlih vrednostnih papirjev, kupljenih v okviru programa, še naprej v celoti ponovno investiral, in sicer daljše obdobje po datumu, ko bo začel dvigovati ključne obrestne mere ECB, vsekakor pa tako dolgo, kot bo potrebno, da se vzdržujejo ugodne likvidnostne razmere in zelo spodbujevalno naravnana denarna politika.

Graf 18

Mesečni neto nakupi in skupno unovčenje vrednostnih papirjev v okviru programa nakupa vrednostnih papirjev v letu 2019

(v milijardah EUR)

Vir: ECB.

Opombe: Mesečni neto nakupi po knjigovodski vrednosti in mesečni zneski unovčenj. V fazi ponovnega investiranja Eurosistem z nemotenim in fleksibilnim izvajanjem upošteva načelo tržne nevtralnosti. Zato se ponovno investiranje glavnice unovčenih vrednostnih papirjev razporedi čez vse leto, da se zagotovi redna in uravnotežena prisotnost na trgu. Poleg tega je mogoče dodatne neto nakupe vrednostnih papirjev razporediti tudi na sosednje mesece, če bi bila pričakovana aktivnost na trgu v določenem mesecu manjša (npr. decembra). Mesečni neto nakupi se zato ne ujemajo popolnoma s ciljnim mesečnim obsegom neto nakupov vrednostnih papirjev. Zadnji podatki se nanašajo na 31. december 2019.

Tretjič, sklenil je na novo kalibrirati tretjo serijo operacij CUODR tako, da sodelujočim bankam ponudi privlačnejšo obrestno mero (banke, ki presegajo minimalno referenčno vrednost posojanja, se lahko zdaj zadolžujejo po obrestni meri, ki je lahko tako nizka kot povprečna obrestna mera za odprto ponudbo mejnega depozita v času trajanja operacije) in daljšo zapadlost (tri leta namesto dveh let). Z ugodnejšimi pogoji v operacijah CUODR se bodo ohranili ugodni pogoji najemanja bančnih posojil, zagotovila nemotena transmisija denarne politike ter nadalje podprla spodbujevalno naravnana denarna politika.

Uveden je bil tudi dvostopenjski sistem obrestovanja rezervnih imetij, po katerem je del presežnih denarnih rezerv bank izvzet iz negativne obrestne mere za odprto ponudbo mejnega depozita, s čimer se ohranja transmisija denarne politike preko bančnega sistema.

Vsi elementi v svežnju ukrepov, ki ga je Svet ECB sprejel na septembrski seji o denarni politiki, so bili oblikovani tako, da se medsebojno dopolnjujejo pri zagotavljanju spodbude s strani denarne politike ter podpirajo približevanje inflacije cilju Sveta ECB. Z znižanjem obrestne mere za odprto ponudbo mejnega depozita in z okrepitvijo od razmer odvisne prihodnje usmeritve so se zasidrale kratkoročne do srednjeročne obrestne mere, ki so pomembne pri določanju cene posojil podjetjem v euroobmočju. S ponovnim izvajanjem neto nakupov vrednostnih papirjev in s pričakovanim obdobjem ponovnega investiranja pa so se zasidrale srednjeročne do dolgoročnejše obrestne mere, ki so pomembne pri določanju cene hipotekarnih posojil gospodinjstvom. Operacije CUODR III so bile na novo kalibrirane, da bi se ohranili ugodni pogoji najemanja bančnih posojil, omogočila nemotena transmisija denarne politike in zagotovila spodbuda bankam, da še naprej kreditirajo svoje stranke. Namen dvostopenjskega sistema obrestovanja rezervnih imetij pa je bil zmanjšati neposredne stroške negativnih obrestnih mer, ki jih imajo banke, da bi se podprla transmisija denarne politike preko bančnega sistema. Tako so se blažji pogoji financiranja na trgu še naprej prenašali na pogoje zadolževanja, ki veljajo za podjetja in gospodinjstva.

Spremljanje gibanja inflacije v luči določene stabilizacije gospodarskih obetov ob nadaljnji pripravljenosti, da ukrepamo

Do konca leta so po treh korakih rahljanja denarne politike med letom 2019 ostala merila osnovne inflacije na splošno umirjena, dinamika rasti v euroobmočju pa je bila še naprej šibka, čeprav so se pojavili prvi znaki stabilizacije upočasnjevanja rasti in rahlega zvišanja osnovne inflacije v skladu s prejšnjimi projekcijami. Ob takšnih gibanjih in glede na to, da je potreben čas, preden vsi ukrepi v polni meri vplivajo na gospodarstvo, je Svet ECB na decembrski seji izjavil, da pozorno spremlja gibanje inflacije in prenos ukrepov denarne politike, sprejetih septembra, v gospodarstvo. Vsekakor je Svet ECB poudaril, da je še naprej pripravljen ustrezno prilagoditi vse svoje instrumente in tako v skladu s svojo zavezanostjo simetriji zagotoviti, da se bo inflacija vzdržno gibala proti ciljni ravni.

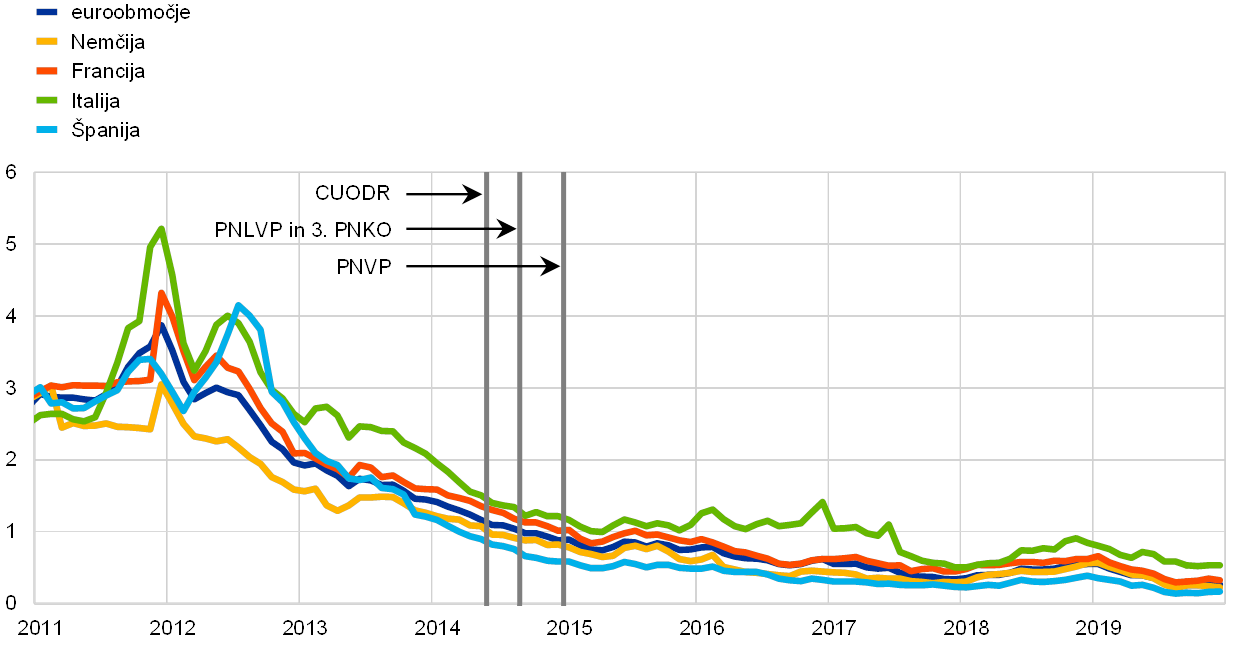

Zaradi vztrajnih negotovosti in navzdol usmerjenih tveganj je bila med letom 2019 spodbujevalna naravnanost denarne politike znatno dodatno okrepljena. Vsi elementi sprejetih ukrepov so še naprej vzajemno delovali in prispevali k nadaljnjemu zmanjšanju stroškov financiranja za banke (glej graf 19). Banke so svoje zelo ugodne pogoje financiranja prenašale v širše gospodarstvo, saj so bili pogoji kreditiranja za podjetja in gospodinjstva na zgodovinsko nizki ravni ali blizu nje. Vse odločitve, sprejete med letom 2019, so prispevale k zelo spodbujevalno naravnani denarni politiki, ki se izvaja od leta 2014, in so še naprej prispevale k boljši ekonomski uspešnosti euroobmočja.

Graf 19

Skupni stroški dolžniškega financiranja za banke

(skupni stroški financiranja z vlogami in nezavarovanega tržnega dolžniškega financiranja; v odstotkih na leto)

Viri: ECB, Markit iBoxx in izračuni ECB.

Opombe: Skupni stroški vlog so izračunani kot povprečje obrestnih mer za vloge čez noč, vezane vloge in vloge na odpoklic z odpovednim rokom pri novih poslih, tehtano s stanjem. Zadnji podatki se nanašajo na 31. december 2019. CUODR – ciljno usmerjene operacije dolgoročnejšega refinanciranja, PNLVP – program nakupa listinjenih vrednostnih papirjev, PNKO – program nakupa kritih obveznic, PNVP – program nakupa vrednostnih papirjev.

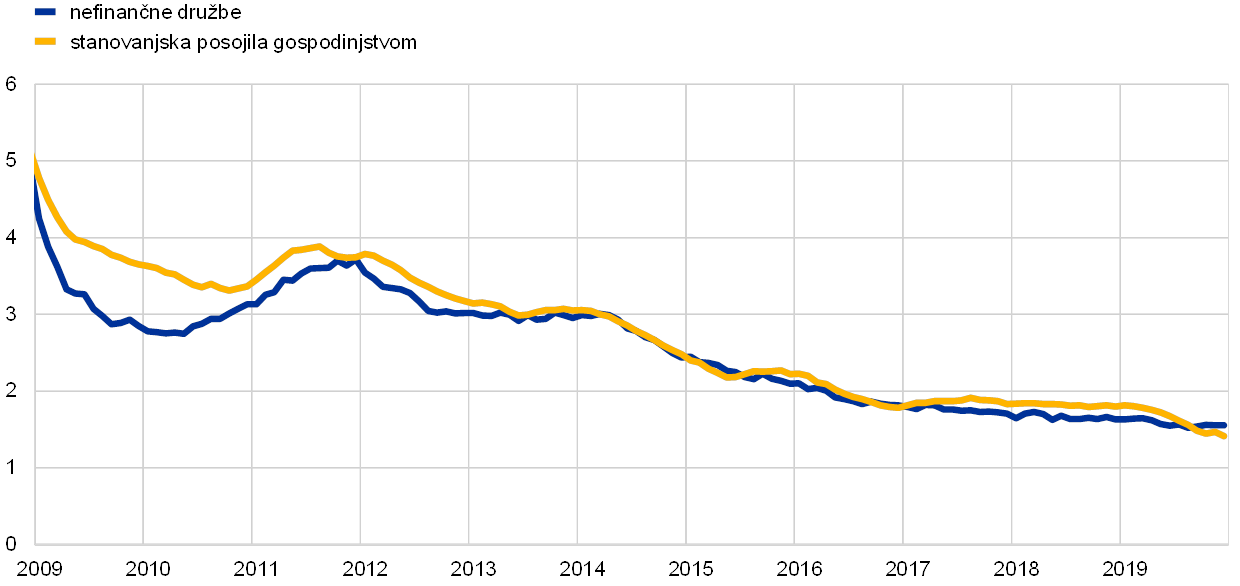

Graf 20

Skupne bančne obrestne mere za posojila nefinančnim družbam in gospodinjstvom

(v odstotkih na leto)

Vir: ECB.

Opombe: Skupne bančne posojilne obrestne mere so izračunane z agregiranjem kratkoročnih in dolgoročnih obrestnih mer z uporabo 24-mesečne drseče sredine obsega novih poslov. Zadnji podatki se nanašajo na 31. december 2019.

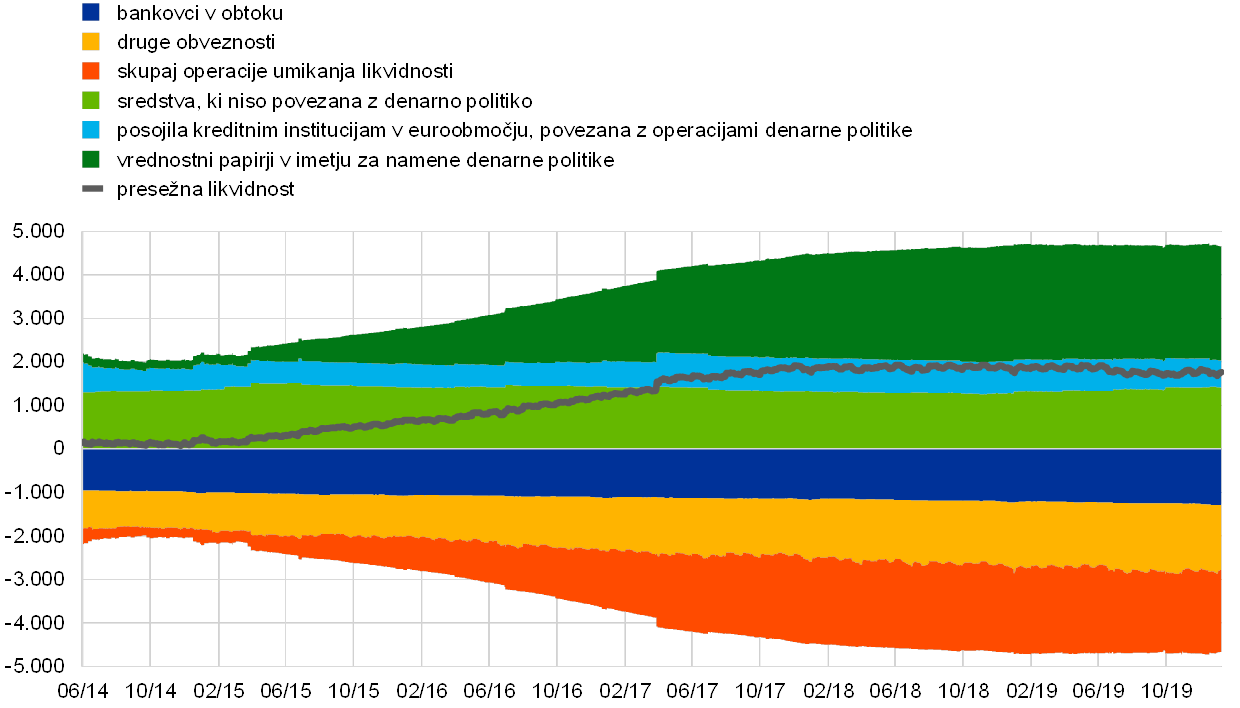

2.2 Dinamika Eurosistemove bilance stanja ob ponovnem izvajanju neto nakupov vrednostnih papirjev

Velikost Eurosistemove bilance stanja je v letu 2019 ostala nespremenjena.

Eurosistem je od začetka svetovne finančne krize v letih 2007–2008 sprejel celo vrsto standardnih in tudi nestandardnih ukrepov denarne politike, ki so sčasoma neposredno vplivali na velikost in sestavo Eurosistemove bilance stanja. Med nestandardnimi ukrepi so bile operacije refinanciranja, s katerimi je bilo nasprotnim strankam zagotovljeno financiranje z originalno zapadlostjo do štirih let, ter nakupi vrednostnih papirjev, ki so jih izdali zasebni in javni subjekti (v okviru programa nakupa vrednostnih papirjev). Decembra 2018 je Eurosistem prenehal izvajati neto nakupe v okviru programa nakupa vrednostnih papirjev, leta 2019 pa je v celoti ponovno investiral glavnico zapadlih vrednostnih papirjev. Eurosistem je s 1. novembrom 2019 ponovno začel izvajati neto nakupe vrednostnih papirjev na povprečni mesečni ravni 20 milijard EUR. Ob koncu leta 2019 je velikost Eurosistemove bilance stanja znašala 4,7 bilijona EUR, kar je enako kot ob koncu leta 2018.

Ob koncu leta 2019 so sredstva, povezana z denarno politiko, znašala 3,3 bilijona EUR oziroma 70% skupnih sredstev v Eurosistemovi bilanci stanja, kar pomeni znižanje z 72% ob koncu leta 2018. Sredstva, povezana z denarno politiko, zajemajo posojila kreditnim institucijam v euroobmočju, ki so predstavljala 13% skupnih sredstev (16% ob koncu leta 2018), in vrednostne papirje, kupljene za namene denarne politike, ki so predstavljali okoli 56% skupnih sredstev (enako kot ob koncu leta 2018) (glej graf 21). Druga finančna sredstva v bilanci stanja so obsegala predvsem tujo valuto in zlato v imetju Eurosistema ter eurske portfelje, ki niso povezani z denarno politiko.

Na strani obveznosti sta skupni znesek rezervnih imetij nasprotnih strank in uporaba odprte ponudbe mejnega depozita ostala približno nespremenjena na ravni 2 bilijona EUR ter sta predstavljala 39% vseh obveznosti ob koncu leta 2019, kar je enako kot ob koncu leta 2018. Po napovedi dvostopenjskega sistema obrestovanja rezerv, ki je začel veljati 30. oktobra 2019, so se denarna imetja nasprotnih strank pri Eurosistemu v veliki meri preselila k rezervnim imetjem, zato se je uporaba odprte ponudbe mejnega depozita zmanjšala. Ob koncu leta 2019 je mejni depozit predstavljal 15% vseh denarnih imetij nasprotnih strank pri Eurosistemu, kar pomeni znižanje s 34% ob koncu leta 2018. Obseg bankovcev v obtoku se je povečal v skladu z zgodovinskim trendom rasti ter je ob koncu leta 2019 predstavljal 28% obveznosti, kar pomeni povečanje s 26% ob koncu leta 2018. Druge obveznosti, vključno s kapitalom in računi prevrednotenja, so predstavljale 34%, kar je enako kot ob koncu leta 2018 (glej graf 21).

Graf 21

Gibanje Eurosistemove konsolidirane bilance stanja

(v milijardah EUR)

Vir: ECB.

Opombe: Pozitivne številke se nanašajo na sredstva, negativne številke pa na obveznosti. Črta, ki ponazarja presežno likvidnost, je prikazana na pozitivni strani, čeprav se nanaša na vsoto naslednjih postavk obveznosti: imetja na tekočih računih, ki presegajo obvezne rezerve, in mejni depozit.

Povprečna zapadlost portfelja v okviru programa nakupa vrednostnih papirjev ter porazdelitev po vrstah finančnega premoženja in jurisdikcijah

Program nakupa vrednostnih papirjev sestavljajo štirje aktivni programi: tretji program nakupa kritih obveznic, program nakupa listinjenih vrednostnih papirjev, program nakupa vrednostnih papirjev javnega sektorja in program nakupa vrednostnih papirjev podjetniškega sektorja. Ciljni znesek neto mesečnih nakupov v okviru programa se je sčasoma spreminjal v skladu s sklepi Sveta ECB.

Imetja v okviru programa nakupa vrednostnih papirjev so ob koncu leta 2019 znašala 2,6 bilijona EUR.

Imetja v okviru programa nakupa vrednostnih papirjev so ob koncu leta 2019 znašala 2,6 bilijona EUR (merjeno po odplačni vrednosti). Program nakupa listinjenih vrednostnih papirjev je ob koncu leta predstavljal 1% (28 milijard EUR), tretji program nakupa kritih obveznic 10% (264 milijard EUR) in program nakupa vrednostnih papirjev podjetniškega sektorja 7% (185 milijard EUR) skupnih imetij v okviru programa nakupa vrednostnih papirjev. Kar zadeva programe nakupa vrednostnih papirjev zasebnega sektorja, je k rasti imetij v celotnemu programu v zadnjih dveh mesecih leta 2019 največ prispeval program nakupa vrednostnih papirjev podjetniškega sektorja, v okviru katerega so neto nakupi znašali 7,7 milijarde EUR. Nakupi v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja se izvajajo na podlagi referenčne vrednosti, ki odraža tržno kapitalizacijo vseh primernih obveznic.

Program nakupa vrednostnih papirjev javnega sektorja je predstavljal 82% skupnih imetij v okviru celotnega programa.

Program nakupa vrednostnih papirjev javnega sektorja je predstavljal največji delež imetij v celotnem programu in je ob koncu leta 2019 znašal 2,1 bilijona EUR oziroma 82% skupnih imetij v okviru programa, kar je enak delež kot ob koncu leta 2018. V okviru programa nakupa vrednostnih papirjev javnega sektorja se nakupi razporejajo po jurisdikcijah v skladu s kapitalskim ključem ECB na podlagi stanj. Znotraj razporeditve nakupov, dodeljenih nacionalnim centralnim bankam v euroobmočju, so bile te fleksibilne in so lahko izbirale med nakupi vrednostnih papirjev centralne države, vrednostnih papirjev regionalne države in vrednostnih papirjev, ki so jih izdale agencije s sedežem v zadevni jurisdikciji. Nekatere nacionalne centralne banke so kupovale tudi vrednostne papirje, ki so jih izdale nadnacionalne institucije EU. ECB ni kupovala dolžniških vrednostnih papirjev, ki so jih izdale nadnacionalne institucije EU, niti regionalnih državnih obveznic. Tehtana povprečna zapadlost programa nakupa vrednostnih papirjev javnega sektorja je konec leta 2019 znašala 7,12 leta, kar je nekoliko manj kot konec leta 2018, ko je znašala 7,37 leta, pri čemer so bile med jurisdikcijami določene razlike.[23]

Eurosistem je ponovno investiral glavnico zapadlih vrednostnih papirjev v portfeljih programa nakupa vrednostnih papirjev. Unovčenja v okviru programov nakupa vrednostnih papirjev zasebnega sektorja so v letu 2019 znašala 37,2 milijarde EUR, medtem ko so unovčenja v okviru programa nakupa vrednostnih papirjev javnega sektorja znašala 167,3 milijarde EUR.[24] Vrednostni papirji, kupljeni v okviru programov nakupa vrednostnih papirjev javnega sektorja in podjetniškega sektorja ter v okviru tretjega programa nakupa kritih obveznic, so bili še naprej na voljo za posojanje,[25] da bi podprli likvidnost trgov obveznic in repo pogodb.[26]

Gibanje Eurosistemovih operacij refinanciranja

Stanje Eurosistemovih operacij refinanciranja se je od konca leta 2018 zmanjšalo za 109,3 milijarde EUR in je ob koncu leta 2019 znašalo 624,1 milijarde EUR. To je mogoče pripisati predvsem prostovoljnim odplačilom sredstev, izposojenih v seriji CUODR II v višini 208 milijard EUR. Znesek v višini 101,1 milijarde EUR, dodeljen v prvih dveh operacijah v okviru serije CUODR III, je le delno odtehtal zmanjšanje stanja operacij refinanciranja zaradi odplačil sredstev iz serije CUODR II. Tehtana povprečna zapadlost nedospelih Eurosistemovih operacij refinanciranja se je znižala s približno 1,8 leta ob koncu leta 2018 na približno 1,2 leta ob koncu leta 2019.

2.3 Finančna tveganja, povezana s programom nakupa vrednostnih papirjev, se zmanjšujejo z ustreznim okvirom

Učinkovitost na področju tveganj je ključno načelo Eurosistemove funkcije upravljanja tveganj.

Glavni cilj obnovljenih neto nakupov v okviru programa nakupa vrednostnih papirjev je spodbujati zanesljivo približevanje inflacije srednjeročnemu cilju Sveta ECB. Hkrati morajo biti nakupi vrednostnih papirjev nujni in sorazmerni s tem, da ECB izpolni svoj mandat in doseže cilj glede stabilnosti cen. Če je za izpolnitev ciljev denarne politike na voljo več možnosti, naj bi bila izbrana možnost učinkovita tako z operativnega vidika kot tudi z vidika tveganj. Tako si Eurosistemova funkcija upravljanja tveganj prizadeva doseči učinkovitost na področju tveganj: uresničiti cilje denarne politike z najmanjšo ravnijo tveganja za Eurosistem.[27]

Vsi instrumenti denarne politike, vključno z dokončnimi nakupi vrednostnih papirjev, sami po sebi prinašajo finančna tveganja, ki jih upravlja in obvladuje Eurosistem. Dokončni nakupi vrednostnih papirjev terjajo poseben okvir za obvladovanje finančnih tveganj, ki je odvisen od specifičnih ciljev denarne politike ter od značilnosti in profila tveganosti vključenega finančnega premoženja. Okvir sestavljajo kriteriji primernosti, ocena kreditnega tveganja in postopki skrbnega pregleda, vrednotenje, referenčne vrednosti nakupov ter omejitve. Okvir za obvladovanje tveganj v zvezi s programom nakupa vrednostnih papirjev se uporablja pri nakupu dodatnih vrednostnih papirjev, pri ponovnem investiranju glavnice zapadlih instrumentov ter pri imetjih v programu, dokler se nahajajo v bilanci stanja Eurosistema.

Dokončni nakupi vrednostnih papirjev terjajo poseben okvir za obvladovanje tveganj.

Okvir za obvladovanje tveganj ne služi samo zmanjševanju finančnih tveganj, ampak prispeva tudi k uspešnemu doseganju ciljev denarne politike z diverzificiranim tržno nevtralnim razporejanjem nakupov vrednostnih papirjev. Poleg tega se v zasnovi okvira za obvladovanje tveganj upoštevajo tudi nefinančna tveganja, kot so pravna in operativna tveganja ter tveganja izgube ugleda.

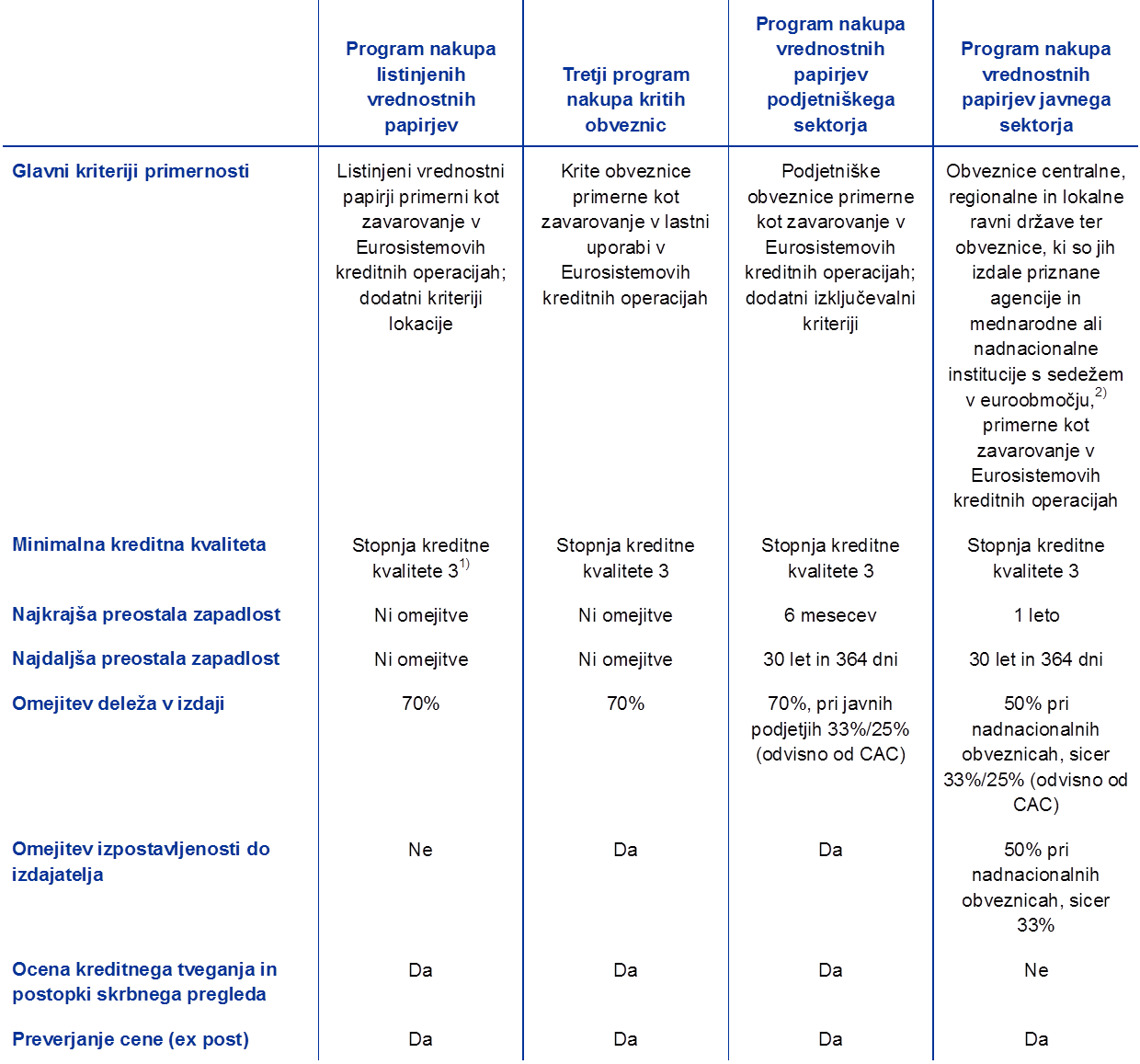

V nadaljevanju je opisan sedanji okvir za obvladovanje finančnih tveganj, ki ureja izvajanje programa nakupa vrednostnih papirjev.[28] V tabeli 1 so povzeti glavni elementi veljavnega okvira.

Tabela 1

Glavni elementi okvira za obvladovanje tveganj v zvezi s programom nakupa vrednostnih papirjev

Vir: ECB.

Opombe: Stopnja kreditne kvalitete, kot izhaja iz Eurosistemove harmonizirane lestvice bonitetnih ocen (glej bonitetni okvir Eurosistema). CAC – klavzula o skupnem ukrepanju.

1) Listinjeni vrednostni papirji z bonitetno oceno pod stopnjo kreditne kvalitete 2 morajo izpolnjevati dodatne zahteve, med katerimi so: (i) v kritnem skladu listinjenega vrednostnega papirja ob izdaji ne sme biti nedonosnih posojil oziroma v času trajanja vrednostnega papirja ne smejo biti dodani; (ii) finančno premoženje, ki ustvarja denarni tok in predstavlja kritje listinjenim vrednostnim papirjem, ne sme biti strukturirano, sindicirano ali vzvodeno; (iii) veljati morajo določbe o neprekinjenem servisiranju.

2) Glej stran o vidikih izvajanja programa nakupa vrednostnih papirjev javnega sektorja na spletnem mestu ECB.

Zahteve glede primernosti pri dokončnih nakupih vrednostnih papirjev

Pri vseh razredih finančnega premoženja se uporabljajo kriteriji primernosti.

Za dokončne nakupe je potencialno primerno samo tržno finančno premoženje, ki se sprejema kot zavarovanje v Eurosistemovih kreditnih operacijah. Kriteriji primernosti premoženja, ki se uporablja kot zavarovanje v Eurosistemovih kreditnih operacijah, so določeni v splošnem okviru o instrumentih denarne politike. Primerno finančno premoženje mora med drugim izpolnjevati visoke standarde kreditne kvalitete, saj mora imeti vsaj eno bonitetno oceno[29] zunanje bonitetne institucije, ki je sprejeta v bonitetnem okviru Eurosistema, ocena pa mora ustrezati stopnji kreditne kvalitete 3 ali višje (stopnji kreditne kvalitete 1 in stopnji kreditne kvalitete 2) v Eurosistemovi harmonizirani lestvici bonitetnih ocen. Poleg tega mora biti finančno premoženje denominirano v eurih ter izdano in poravnano v euroobmočju. V primeru listinjenih vrednostnih papirjev morajo biti dolžniki, do katerih so terjatve v kritnem skladu, večinoma locirani v euroobmočju.

Poleg zgoraj opisanih kriterijev primernosti se uporabljajo tudi specifični kriteriji primernosti, ki so odvisni od programa. V okviru programov nakupa vrednostnih papirjev javnega sektorja in podjetniškega sektorja veljajo omejitve glede najkrajše in najdaljše zapadlosti. V okviru programa nakupa vrednostnih papirjev podjetniškega sektorja za nakup niso primerni vrednostni papirji, ki so jih izdale kreditne institucije ali izdajatelji, katerih nadrejena družba je kreditna institucija. Poleg tega so v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja in tretjega programa nakupa kritih obveznic iz nakupov izključeni vrednostni papirji, ki so jih izdali subjekti za prenehanje in družbe za upravljanje premoženja. V tretjem programu nakupa kritih obveznic mora finančno premoženje izpolnjevati nujne pogoje, da je sprejemljivo kot zavarovanje v lastni uporabi v Eurosistemovih kreditnih operacijah, tj. kot zavarovanje ga lahko uporabi kreditna institucija izdajateljica.[30] Poleg tega od 1. januarja 2019 za nakup niso več primerne krite obveznice s pogojno možnostjo izplačila iz kritnega premoženja. Obenem nakupi vrednostnih papirjev ne smejo zaobiti pravil, ki prepovedujejo denarno financiranje javnih organov, kot je določeno v členu 123(1) Pogodbe o delovanju Evropske unije.

Ocena kreditnega tveganja in postopki skrbnega pregleda