Kas yra ANFA?

Atnaujinta 2024 m. rugsėjo 13 d. (pirmą kartą paskelbta 2016 m. vasario 5 d.)

Susitarimas dėl grynojo finansinio turto (angl. Agreement on Net Financial Assets, ANFA) (toliau – ANFA susitarimas) – tai euro zonos šalių nacionalinių centrinių bankų (NCB) ir Europos Centrinio Banko (ECB) (visi jie kartu sudaro Eurosistemą) susitarimas, kuriame nustatomos finansinio turto, kurį NCB laiko ir naudoja nacionaliniais tikslais, ribos ir jo valdymo taisyklės. Toks NCB finansinis turtas apima, pavyzdžiui, jų kapitalo ir pagal apskaitos principus sudarytų rezervų arba kitų konkrečių įsipareigojimų priešinius, užsienio atsargas ir tarnautojų pensijų fondus arba turtą, laikomą bendrais investavimo tikslais.

Finansinio turto laikymas ne pinigų politikos tikslais – neatsiejama Europos centrinių bankų funkcijų dalis. Ši praktika taikyta dar iki euro įvedimo. Kai buvo kuriama pinigų sąjunga, vyriausybės nusprendė, kad centralizuotai bus vykdomi tik tie centrinių bankų uždaviniai ir funkcijos, kurie būtini norint visoje euro zonoje įgyvendinti bendrą pinigų politiką, o NCB, kaip nepriklausomos institucijos, ir toliau vykdys nacionalinius uždavinius, jei tik šie uždaviniai netrukdys įgyvendinti bendros pinigų politikos.

Kitaip tariant, NCB yra finansiškai nepriklausomos institucijos, vykdančios ir pinigų politikos srities uždavinius, susijusius su Eurosistemos pagrindiniu tikslu – palaikyti kainų stabilumą, ir nacionalinius uždavinius. ANFA susitarimas buvo sudarytas siekiant apriboti grynojo finansinio turto, laikomo ne pinigų politikos, o nacionaliniais tikslais, dydį, kad šis turtas netrukdytų įgyvendinti pinigų politikos tikslų.

Kaip konkrečiai ANFA susitarimas veikia?

Kiekvienas centrinis bankas turi turto, kurio nenaudoja pinigų politikai vykdyti. Euro zonoje pinigų politika nustatoma centralizuotai – ją visoms euro zonos šalims nustato ECB valdančioji taryba. Kai buvo sukurta ekonominė ir pinigų sąjunga, vyriausybės Europos sutartyje nustatė, kad su pinigų politika susiję uždaviniai bus vykdomi Europos lygmeniu, o NCB bus – ir yra – leidžiama vykdyti ne tik pinigų politiką, bet ir nacionalinius uždavinius. Šis principas nustatytas ECBS ir ECB statuto 14 straipsnio 4 dalyje.

Šiuo metu NCB laikomas turtas, nesusijęs su pinigų politika ar Eurosistemos užsienio valiutos operacijų vykdymu, yra, pavyzdžiui:

- aukso arba užsienio valiutos atsargos;

- investicijų portfeliai, pavyzdžiui, tarnautojų pensijų fondams;

- turtas, laikomas kaip klientų, pvz., šalies valdžios sektoriaus ar užsienio centrinių bankų, indėlių priešpriešinės pozicijos.

Be to, NCB turi įsipareigojimų, nesusijusių su pinigų politika, pavyzdžiui, pirmiau minėtų šalies valdžios sektoriaus, užsienio šalių centrinių bankų ar ES institucijų indėlių. NCB šiuos nacionalinius uždavinius gali vykdyti taip, kad savo veiksmais netrukdytų siekti Europos centrinių bankų sistemos (ECBS) tikslų ir uždavinių, ypač pinigų politikos tikslų ir uždavinių. Kaip ir nacionaliniai centriniai bankai, ECB taip pat turi nuosavų lėšų portfelį, susijusį su kapitalu ir pagal apskaitos principus sudarytu rezervu, ir darbuotojų pensijų fondų portfelį.

NCB minėtus investicijų portfelius turėjo dar iki prisijungimo prie Eurosistemos, o už juos gautos įplaukos buvo įskaitomos kaip NCB finansinės pajamos. Sukūrus euro zoną, buvo nuspręsta, kad ir šių portfelių lėšomis bus galima tenkinti euro zonos bankų sistemos likvidumo poreikius, todėl į jas bus atsižvelgiama planuojant pinigų politikos operacijas. ECB valdančioji taryba laikėsi nuomonės, kad pinigų politikai nepakenks, jei šiuos portfelius ir toliau valdys (ne pinigų politikos operacijų tikslais) NCB ir jei šiems portfeliams bus leidžiama laikui bėgant didėti tuo pačiu (arba mažesniu) tempu negu banknotų poreikis ir bankų sistemai taikomi rezervų reikalavimai. Tačiau jei ne pinigų politikos tikslais laikomi portfeliai, atėmus ne pinigų politikos tikslais turimus įsipareigojimus, ilgą laiką didėtų sparčiau negu likvidumo poreikis, galėtų kilti pavojus pinigų politikai. ANFA susitarimas buvo sudarytas būtent šiuo tikslu, t. y. siekiant suvaldyti ir apriboti tokį didėjimą.

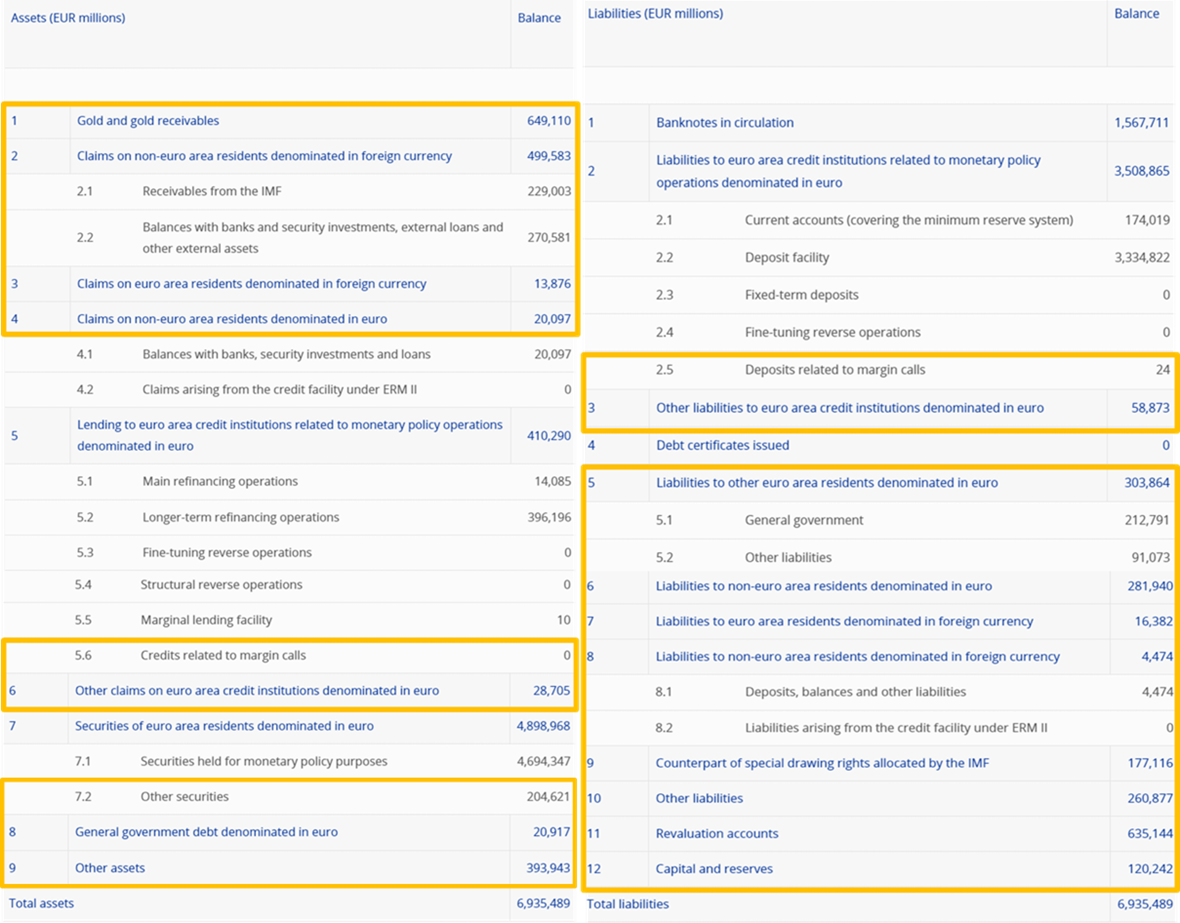

Centrinio banko balanso tiek turto, tiek įsipareigojimų dalyse yra pozicijų, kurios nėra tiesiogiai susijusios su pinigų politika. Skirtumas tarp šių dviejų pozicijų grupių ir yra grynasis finansinis turtas. Kaip visa tai atrodo balanse, parodyta toliau pateiktame pavyzdyje iš ECB interneto svetainėje paskelbtos 2023 m. gruodžio 29 d. Eurosistemos savaitinės finansinės ataskaitos. Tiksli apibrėžtis pateikta ANFA susitarimo I priede.

Pavyzdyje matyti, kad balanso turto dalyje tokį finansinį turtą sudaro 1–4, 5.6, 6, 7.2, 8 ir 9 straipsniai. Įsipareigojimų dalyje jį sudaro 2.5 ir 3–12 straipsniai. Šių įsipareigojimų sumą atėmę iš pirmiau išvardytų turto straipsnių sumos (auksine spalva apvesti straipsniai), gausime Eurosistemos grynojo finansinio turto dydį.

2023 m. gruodžio 29 d. Eurosistemos grynojo finansinio turto dydis sudarė 28 mlrd. eurų. Ankstesniais metais Eurosistemos grynasis finansinis turtas nuolat mažėjo, daugiausia dėl didėjusios balanso įsipareigojimų dalies, kuri reikšmingai atsvėrė teigiamus pokyčius turto dalyje. Ši tendencija pasikeitė 2023 m., kai Eurosistemos grynasis finansinis turtas per metus padidėjo, daugiausia dėl gerokai sumažėjusios balanso įsipareigojimų dalies. Tai pirmiausia lėmė sumažėję ne pinigų politikos indėliai, nes pastaraisiais metais, įskaitant 2022 m. rugsėjo mėn. ir 2023 m. vasario mėn., Valdančioji taryba keletą kartų koregavo tokių indėlių atlygį.

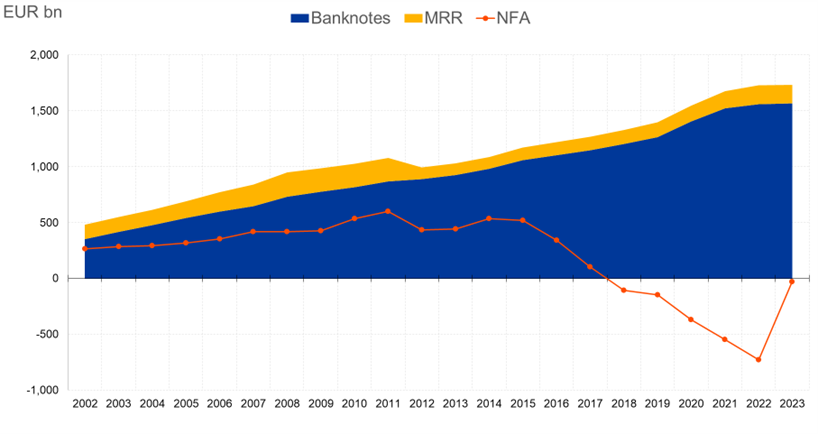

Grynojo finansinio turto raida, palyginti su banknotų ir privalomųjų atsargų raida (mlrd. eurų)

ANFA susitarimu ribojamas nacionaliniams centriniams bankams leidžiamo turėti grynojo finansinio turto dydis. Tai būtina siekiant užtikrinti, kad su NCB grynojo finansinio turto pokyčiais susiję likvidumo pokyčiai netrukdytų veiksmingai įgyvendinti pinigų politikos. Iki 2007–2008 m. finansų krizės veiksmingiausias būdas įgyvendinti pinigų politiką buvo užtikrinti, kad bankams reikėtų kreiptis į Eurosistemą dėl likvidumo. Eurosistemos dengiamas likvidumo trūkumas, dar vadinamas likvidumo deficitu, buvo pinigų politikos įgyvendinimo pagrindas. ANFA susitarimu buvo siekiama likvidumo trūkumą išsaugoti. Smogus finansų krizei, iškilo būtinybė bankams suteikti daugiau likvidumo, nei jiems iš tiesų reikėjo privalomųjų atsargų reikalavimams tenkinti. Tad šiuo metu bankų sistemoje yra ne likvidumo deficitas, o likvidumo perteklius. Tokiomis sąlygomis ANFA susitarimu užtikrinama, kad likvidumo perteklius nebūtų didesnis negu Valdančiosios tarybos laikomas tinkamu jos pinigų politikai įgyvendinti.

Ne, kaip tik atvirkščiai. ANFA susitarime nustatyta, kiek daugiausiai grynojo finansinio turto NCB gali turėti, kad jų su pinigų politika nesusijusio finansinio turto ir įsipareigojimų pokyčiai netrukdytų įgyvendinti Eurosistemos pinigų politikos.

Didėjant bendrai apyvartoje esančių banknotų vertei ir privalomųjų atsargų, kurias bankai privalo laikyti centriniuose bankuose, dydžiui, kyla likvidumo poreikis, o jis tenkinamas Eurosistemai vykdant pinigų politikos operacijas ir iš NCB grynojo finansinio turto. Nustačius minimalią pinigų politikos operacijų apimtį, nustatomas maksimalus NCB grynojo finansinio turto dydis, kurio NCB negali viršyti.

Kaskart į centrinio banko balansą įtraukus naujo turto, ta suma padidėja centrinio banko lėšos arba likvidumas. Į balansą įtraukus įsipareigojimų, ta suma likvidumas sumažėja. Iš viso su pinigų politika nesusijusio turto atėmus visus su pinigų politika nesusijusius įsipareigojimus, sužinome, kiek likvidumo suteikė centrinis bankas, vykdydamas su pinigų politika nesusijusias operacijas. Siekiant veiksmingai įgyvendinti pinigų politiką, NCB ne pinigų politikos operacijomis teikiamo likvidumo dydis turi būti ribojamas. Todėl, norint valdyti poveikį NCB operacijų likvidumo pozicijai, ribojamas ne bendrasis, o grynasis finansinis turtas.

Bent kas trejus metus kalibruojama, kiek leidžiama turėti grynojo finansinio turto, tačiau bet kurios sutarties šalies prašymu gali būti atliekamas ir ad hoc kalibravimas. Kiekvienam kalibravimui Valdančioji taryba nustato reikalingus pinigų politikos parametrus, kad jos pinigų politika būtų įgyvendinama kuo veiksmingiau. Valdančioji taryba nustato Eurosistemos likvidumo lygį, privalomųjų atsargų normą ir pinigų politikos vienakrypčių sandorių portfelių dydį. Be to, Valdančioji taryba atsižvelgia į apyvartoje esančių banknotų kiekio pokyčius. Maksimali bendro Eurosistemos grynojo finansinio turto suma yra tai, kas lieka atėmus pirmiau minėtus veiksnius.

Nustačius bendrą grynojo finansinio turto maksimalų dydį, šis dydis paskirstomas pagal kiekvieno NCB dalį ECB kapitale, atsižvelgiant ir į kiekvieno NCB istorinę pradinę poziciją. Taip apskaičiuojama, kiek grynojo finansinio turto NCB gali turėti kitais metais ir šis nustatytas dydis galioja iki trejų metų. Jei NCB neplanuoja panaudoti viso jam priklausančio grynojo finansinio turto dydžio, ANFA susitarime numatyta galimybė laikinai perskirstyti nepanaudotą dalį kitiems NCB, kurie nori turėti didesnę grynojo finansinio turto ribą. Nepanaudota dalis bus perskirstoma pagal ANFA susitarime apibrėžtą centralizuotą mechanizmą. Per tokį perskirstymą nustatomos kiekvieno NCB grynojo finansinio turto viršutinės ribos. NCB turimo grynojo finansinio turto metinis vidurkis negali viršyti tam NCB nustatytos viršutinės ribos.

Nuo išlygų gali priklausyti, kaip Eurosistemoje paskirstomas maksimalus grynojo finansinio turto dydis. Tačiau dėl šių išlygų maksimalus grynojo finansinio turto, kurį gali turėti visi Eurosistemos NCB kartu, dydis nesikeičia.

Išlygomis apibrėžiama, kokią mažiausią grynojo finansinio turto dalį gali turėti kiekvienas NCB. Kitaip tariant, kiekvienas NCB turi teisę turėti tam tikrą dalį maksimalaus visai Eurosistemai nustatyto grynojo finansinio turto dydžio. Ši dalis nustatoma pagal konkretaus NCB dalį ECB kapitale ir negali būti mažesnė negu tam NCB nustatyta išlyga, t. y. teisė turėti tam tikrą mažiausią sumą (ji gali būti didesnė negu suma, apskaičiuota pagal jo dalį ECB kapitale). Žinoma, jei kuriems nors NCB pagal išlygas priklauso teisė turėti daugiau grynojo finansinio turto negu jų dalis kapitale, kitų NCB grynojo finansinio turto dydis mažinamas tiek, kad nebūtų viršytas visai Eurosistemai nustatytas bendras grynojo finansinio turto dydis.

Išlygos yra trijų tipų:

- istorinė išlyga (nustatyta ANFA susitarimo III priede). Ja užtikrinama, kad NCB grynojo finansinio turto dydis nebūtų sumažintas tiek, kad taptų mažesnis negu jų istorinė pradinė pozicija;

- išlyga konkrečiam turtui – ji apsaugo tam tikrą turtą (apibrėžtą ANFA susitarimo IV priede), kurio NCB negali lengvai parduoti dėl sutartinių apribojimų ar kitų suvaržymų;

- kintamoji išlyga. Ja laikui bėgant pagal maksimalaus Eurosistemos grynojo finansinio turto dydžio padidinimą arba sumažinimą koreguojama mažų NCB istorinė išlyga.

Atitinkamam NCB taikoma tik didžiausia iš šių trijų išlygų.

Jei kai kurie NCB planuoja turėti mažiau grynojo finansinio turto, negu jiems leidžiama, o kiti norėtų turėti daugiau, tuomet pirmųjų nepanaudota dalis perskirstoma pagal ANFA susitarime nustatytą centralizuotą mechanizmą. Perskirstymas vykdomas atliekant periodinę grynojo finansinio turto viršutinių ribų nustatymo procedūrą. Nepanaudota dalis perskirstoma laikinai ir yra perskaičiuojama atliekant kitą kalibravimą. Toks perskirstymas neturi jokio poveikio visiems euro zonos NCB nustatytam bendram maksimaliam grynojo finansinio turto dydžiui, kurį nustato Valdančioji taryba, priimdama sprendimus dėl pinigų politikos.

Tai priklauso nuo pačių nacionalinių centrinių bankų sprendimų. Kai kuriose šalyse NCB vykdomoms su pinigų politika nesusijusioms investicijoms taikomi specifiniai teisiniai suvaržymai, kitose galioja teisinės nuostatos, pagal kurias NCB, įvykdę savo pinigų politikos uždavinius, privalo tenkinti savo akcininkų interesus. Be to, kai kurie NCB balanso įsipareigojimų pusėje turi didelių klientų ir (arba) valdžios sektoriaus indėlių, kurie daro įtaką jų turimiems ne pinigų politikos portfeliams.

Yra ir istorinė priežastis: iki euro įvedimo 1999 m. ne vienos Europos šalies centrinis bankas laikė gana dideles užsienio valiutos atsargas, kad galėtų valdyti savo valiutos kursus, ypač kursą su Vokietijos marke. Panašiai buvo ir po 1999 m., kai prie euro zonos prisijungė naujos ES valstybės narės. Jų NCB iki prisijungimo prie Eurosistemos taip pat laikė gana dideles užsienio valiutos atsargas, kad valdytų savo valiutos kursą su euru. Dėl tokių skirtingų pradinių NCB pozicijų nemažai skyrėsi ir jų balansai, o šie skirtumai kai kuriais atvejais buvo dar ne vienus metus po jų šalių prisijungimo prie euro zonos.

Jei kuris nors NCB nuolat viršytų jam nustatytą maksimalų grynojo finansinio turto dydį, tai galėtų trukdyti įgyvendinti pinigų politiką. Todėl ECB kasmet tikrina, ar NCB laikosi ANFA susitarimo nuostatų. Prireikus ECB valdančioji taryba, remdamasi ECBS ir ECB statuto 14 straipsnio 4 dalimi, gali uždrausti, suvaržyti arba apriboti NCB vykdomas ne pinigų politikos operacijas, jei jos trukdo siekti ECBS tikslų ir uždavinių, tarp jų ir pinigų politikos tikslų ir uždavinių. Kol kas dar nebuvo atvejų, kad nustatytas maksimalus grynojo finansinio turto dydis būtų viršytas be pateisinamos priežasties.

Viršijimas būtų pateisinamas, jei, pavyzdžiui, reikėtų vykdyti tarptautinius įsipareigojimus Tarptautiniam valiutos fondui (TVF) arba jei NCB turėtų savo šalies bankų sistemai suteikti skubios pagalbos likvidumui padidinti (pagal ANFA susitarimą, skubi pagalba likvidumui padidinti įskaičiuojama į grynąjį finansinį turtą). Jei taip nutinka, NCB privalo kuo greičiau sumažinti savo grynąjį finansinį turtą, kad vėl tenkintų ANFA susitarimo reikalavimus. Jei maksimalus dydis viršijamas dėl įsipareigojimų TVF, NCB privalo savo grynąjį finansinį turtą sumažinti per vienus metus.

Tai, kad grynasis finansinis turtas nesiekia nustatyto maksimalaus dydžio, nėra bėda. Taip buvo apskritai, tačiau nuo 2014 m. tai dar labiau išryškėjo. Tai reiškia, kad dėl banknotų visoje euro zonoje kylantis likvidumo poreikis yra didesnis negu Eurosistemos grynojo finansinio turto sukeliamas likvidumo teikimo poveikis. Likvidumo poreikis tenkinamas taikant pinigų politikos priemones – vykdant reguliarias Eurosistemos refinansavimo operacijas, pavyzdžiui, tiesioginius (vienakrypčius) pirkimus įgyvendinant pinigų politiką arba struktūrinius atvirkštinius sandorius.

To dar niekada nebuvo ir labai mažai tikėtina, kad taip nutiks. ANFA yra vieningai pasiektas NCB ir ECB susitarimas ir visos jo šalys įsipareigojo jo laikytis. Be to, rizika, kad bendra grynojo finansinio turto suma būtų per didelė, mažinama dar ir tuo, kad nustatant grynojo finansinio turto viršutines ribas yra daromos konservatyvios prielaidos. Tai reiškia, kad, net jei grynasis finansinis turtas būtų didesnis negu nustatytas maksimalus dydis ir todėl pinigų politikos operacijos būtų mažesnės, negu iš pradžių numatyta, pageidaujama struktūrinė likvidumo pozicija vis tiek greičiausiai būtų išlaikyta. Tokiu atveju pinigų politikos operacijos, ko gero, būtų mažesnės, negu pageidaujama, norint veiksmingai įgyvendinti pinigų politiką, tačiau tokia padėtis trumpuoju laikotarpiu nesukeltų rimtesnių problemų, o ECB imtųsi taisomųjų veiksmų. Jei prireiktų imtis taisomųjų veiksmų, Valdančioji taryba turi įvairių priemonių, kad užtikrintų, jog pinigų politikos operacijos būtų pakankamo dydžio. Pavyzdžiui, kalbant apie refinansavimo operacijų dydį, Valdančioji taryba galėtų vykdyti likvidumo mažinimo operacijas arba padidinti privalomųjų atsargų reikalavimus.

Reguliariai pagal ANFA susitarimą atliekami skaičiavimai grindžiami konservatyviomis prielaidomis. Todėl grynojo finansinio turto viršutinės ribos nustatomos su pakankamai didele atsarga apsidraudimui nuo netikėtų pokyčių. Pavyzdžiui, apskaičiuojant viršutines ribas daroma prielaida, kad apyvartoje banknotų vidutiniškai bus tiek pat, kiek trečiąjį einamųjų metų ketvirtį.

Tam, kad grynasis finansinis turtas nebūtų kliūtis įgyvendinti pinigų politiką, ir buvo sudarytas ANFA susitarimas. Jei vis dėlto grynasis finansinis turtas viršytų nustatytą bendrą maksimalų dydį, tai galėtų reikšti, kad pinigų politikos operacijos gali tapti pernelyg mažos, kad būtų galima veiksmingai įgyvendinti pinigų politiką.

Tačiau svarbu ne tik grynojo finansinio turto dydis, bet ir jo sudėtis. Pavyzdžiui, jei būtų atlikti du vienas kito poveikį kompensuojantys sandoriai – su pinigų politika susijęs sandoris ir su ja nesusijęs sandoris (pvz., pirmasis būtų vertybinio popieriaus pirkimas, o antrasis – to paties vertybinio popieriaus pardavimas), tai galėtų pasiųsti prieštaringą žinią apie Eurosistemos pinigų politikos ketinimus ir sumažintų pinigų politikos veiksmingumą. Kitas pavyzdys – centrinių bankų sandoriai užsienio valiuta. Jie gali turėti poveikio valiutų kursams arba gali būti neteisingai suprasti kaip intervencijos valiutų rinkoje. Kad tokiais veiksmais nebūtų pakenkta pinigų politikai, ECB priėmė keletą ANFA papildančių priemonių, įskaitant ECB gaires dėl nacionalinių centrinių bankų vidaus turto ir įsipareigojimų valdymo operacijų (ECB/2019/7) ir ECB sprendimą dėl viešojo sektoriaus vertybinių popierių pirkimo antrinėse rinkose programos (ECB/2015/10). Pirmuoju dokumentu reguliuojamas NCB operacijų grynasis poveikis likvidumui, o antruoju, be kitų dalykų, ribojama konkrečių visuose Eurosistemos centrinių bankų portfeliuose laikomų vertybinių popierių, kuriuos galima įsigyti pagal viešojo sektoriaus vertybinių popierių pirkimo programą, suma.

Kaip minėta pirmiau, ANFA susitarime nustatomas maksimalus NCB grynojo finansinio turto dydis. Taip ribojamas ir NCB vykdomų su pinigų politika nesusijusių sandorių poveikis likvidumui. Antra, su pinigų politika nesusijusius sandorius NCB ir ECB vykdo kaip instituciniai investuotojai. Kai NCB perka su pinigų politika nesusijusių portfelių, jie vadovaujasi panašiais kriterijais, kaip ir kiti instituciniai investuotojai, ir sprendimus priima nesiekdami pinigų politikos tikslų. Jie turi laikytis ANFA susitarime ir kitose atitinkamose gairėse nustatytų taisyklių. ECB reguliariai informuojamas apie 1) su pinigų politika nesusijusius NCB sandorius, kuriems kai kuriais atvejais reikia išankstinio ECB pritarimo, 2) NCB turtą ir įsipareigojimus ir 3) numatomą bei faktinį NCB grynąjį finansinį turtą. Jei kurie nors iš tokių su pinigų politika nesusijusių sandorių trukdytų pinigų politikos pozicijai, ECB gali imtis taisomųjų veiksmų. Galiausiai, ECB valdančioji taryba gali priimti specifines, NCB privalomas priemones.

Informacija apie NCB turtą ir įsipareigojimus, nesusijusius su pinigų politika, viešai skelbiama laikantis nacionalinės ir Europos teisės nuostatų. Vadovaudamiesi šiomis nuostatomis, NCB nusprendžia, ar skelbti informaciją apie savo turtą ir įsipareigojimus, nesusijusius su pinigų politika, įskaitant su pinigų politika nesusijusių portfelių sudėtį. Dauguma NCB daugiau informacijos skelbia savo metinėse ataskaitose ar kituose leidiniuose, taip pat savo interneto svetainėse, kur parodo, pavyzdžiui, kiek jų turto sudaro valstybės ir ne valstybės skola. Kaip ir kiti investuotojai, NCB neatskleidžia tokios informacijos, kurią žinodami kiti investuotojai galėtų nuspėti jų investavimo planus.

Eurosistema neturi teisės viešai skelbti informacijos apie NCB turto ir įsipareigojimų, nesusijusių su pinigų politika, sudėtį.

ECB turi stebėti, kad ECBS centriniai bankai laikytųsi piniginio finansavimo draudimo, kaip nustatyta Sutartyje dėl Europos Sąjungos veikimo ir Europos centrinių bankų sistemos ir ECB statute. Šio klausimo ANFA susitarimas nereglamentuoja. Jame aptariama tik struktūrinė likvidumo pozicija, kurią norima palaikyti pinigų politikos įgyvendinimo tikslais, ir nustatomas grynojo finansinio turto dydis. ANFA susitarimu nenustatoma nei su pinigų politika nesusijusio turto ir įsipareigojimų sudėtis, nei jų įsigijimo būdas.

Kad būtų galima stebėti, ar ECBS priklausantys NCB nepažeidžia piniginio finansavimo draudimo, jie privalo informuoti ECB apie savo turtą, o ECB stebi, ar NCB nefinansuoja valdžios sektoriaus supirkdami jo skolas pirminėje rinkoje. ECB stebi pirkimus ir antrinėje rinkoje. Tokių patikrinimų ir vertinimų rezultatai skelbiami ECB metų ataskaitoje.

Šis klausimas aptariamas ne ANFA susitarime, o Sutarties dėl Europos Sąjungos veikimo 123 ir 124 straipsniuose (t. y. aukščiausio lygmens Europos teisės akte). ECB valdančioji taryba nustatė taisykles visoms NCB investavimo operacijoms, siekdama užtikrinti, kad jas vykdant nebūtų pažeistas piniginio finansavimo draudimas. Pirminėje rinkoje pirkti valdžios sektoriaus skolą yra draudžiama, o apie antrinėje rinkoje vykdomus sandorius NCB privalo pranešti. ECB stebi, ar laikomasi piniginio finansavimo draudimo, ir šios stebėsenos rezultatus skelbia savo metų ataskaitoje.